美国政府将结束停摆,小牛市启动在即?

历史上最长的美国政府停摆,终于要结束了。

政府因预算谈不拢而集体停摆,这几乎是美国政治体系独有的现象。持续了 40 天的政府停摆,很大程度上影响了全球金融市场的走势。纳斯达克、比特币、科技股、日经指数、甚至连避险资产美债和黄金也未能幸免。

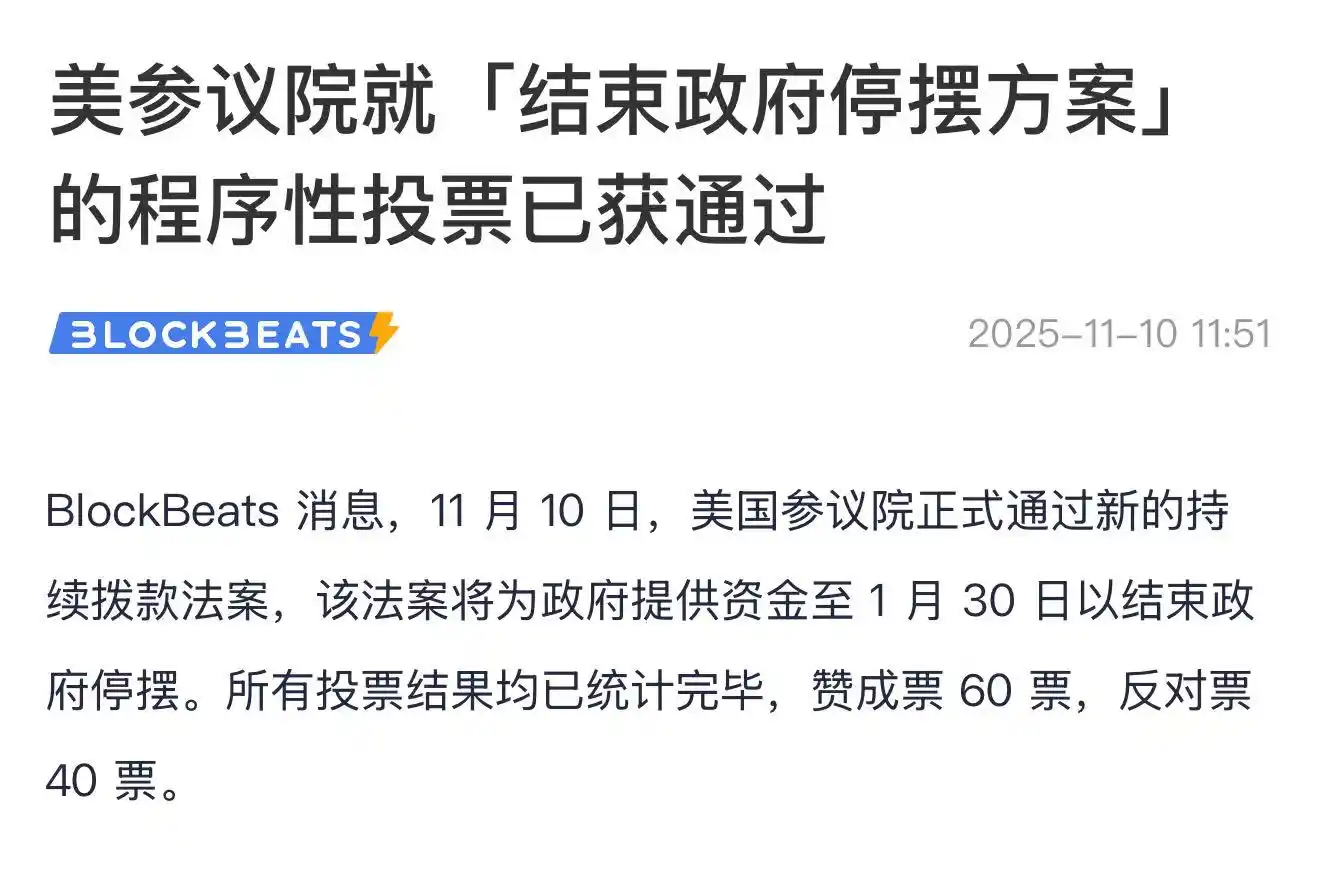

即使再僵硬的两党关系,还是抵不住大家想在 11 月 27 日前好好过一个感恩节的心情。刚刚结束的参议院会议,终于拿到了 60 票推动预算的门槛,历史上最长的一次政府停摆或将宣告结束,之后的流程将顺利让美国政府「开门」。

为何停摆?

这一次停摆源于共和党与民主党未能就 10 月 1 日之后的财政预算达成一致。

那一天,上一年度联邦预算正式到期。共和党目前掌控国会参众两院,但在参议院仍缺少推动预算案通过所需的 60 票门槛,这也给了民主党较大的谈判筹码。

双方核心分歧集中在一项医疗支出上。民主党要求延长即将到期的税收抵免,让数百万美国人继续享有更低医疗保险费用,同时撤销特朗普削减「医疗补助 Medicaid」计划的方案;共和党坚持削减卫生及政府医疗相关支出,以控制预算规模。

众议院虽通过了一项临时拨款法案避免关门,但参议院拒绝放行,最终政府自 10 月 1 日起正式停摆,成为近七年来首次。

知情人士透露,此轮谈判转折来自至少八名民主党温和派参议员与共和党领袖及白宫达成的初步协议:以未来就延长《平价医疗法案》(Obamacare)补贴进行投票为交换条件,让政府先行「开门」。

停摆带来了哪些后果?

如果要形容政府停摆对经济的影响,「一场飓风」可能是非常好的比喻。

首先受到冲击的是融资与商业审批:贷款许可与公司上市审核全面延宕;每日约 8 亿美元联邦合同无法签署;承包商与供应商无法获得补偿,其中大量为依赖政府订单的小企业。

这也就意味着,政府每停摆一周,经济增长就会减少 0.1–0.2 个百分点,约相当于每周损失 150 亿美元。

随着停摆拖长,这些损失将更难追回,尤其可能打击 11–12 月传统消费旺季。正如白宫经济顾问凯文·哈西特所警告的那样,这次停摆带来的冲击「远超预期」,他甚至认为第四季度增长可能从原预计的 3% 腰斩至 1.5%。旅游、休闲与建筑等行业已明显「受伤」。

美国历史上上一次较为严重的政府停摆是在 2018–2019 年,因美墨边境墙争议停摆 35 天,事后美国国会预算办公室研究发现,当时给美国经济造成约 110 亿美元损失。不过大部分损失后期都得到了弥补,仍有 30 亿美元成为永久性损失。

而本次创了最长记录的停摆,对于亲身经历的币圈人来说并不好过。相关阅读:《 华尔街持续抛售,比特币还要跌到哪里 》。

光是 11 月的第一周,比特币已经下探到「10.11」大暴跌的更低点,不仅没守住 10 万美元大关,甚至跌破 9.9 万美元,是这半年里的新低,以太坊最低触及 3000 美元。HTX 交易平台上一笔 BTC-USDT 的多单,单笔爆仓 4787 万美元,直接上了全网爆仓榜第一。

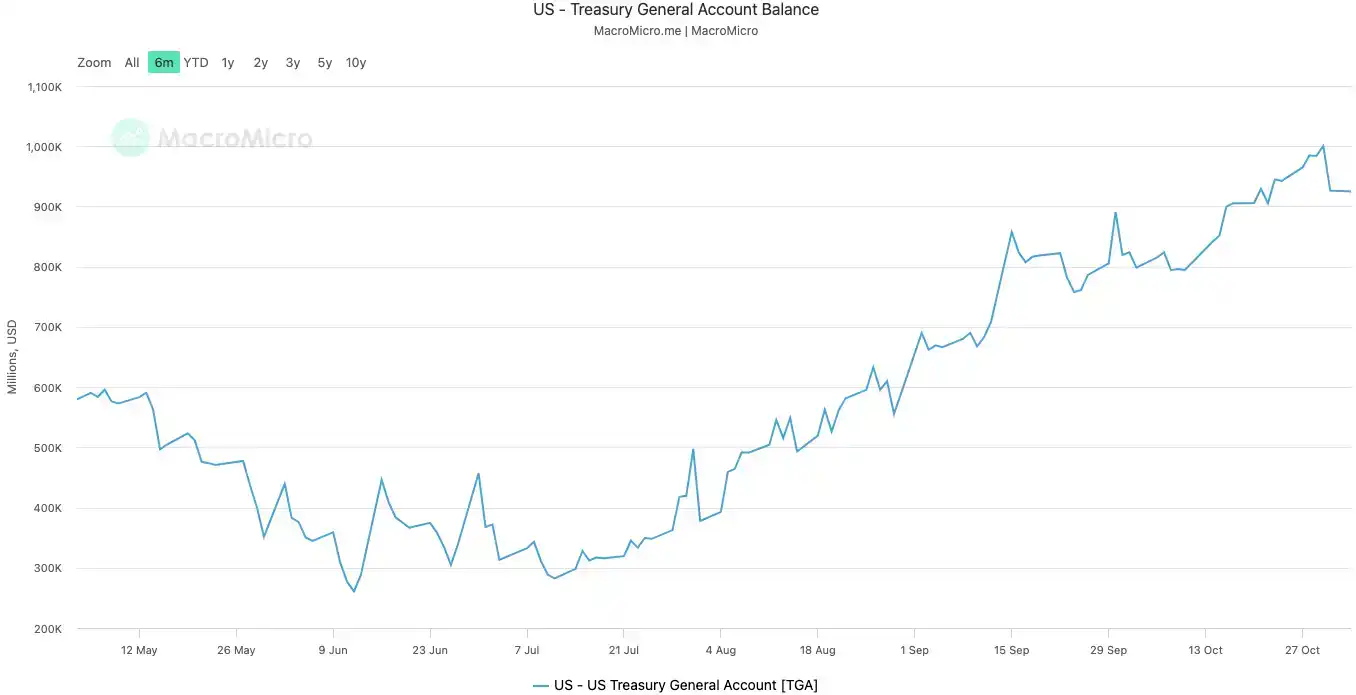

华尔街见闻此前文章,分析显示,停摆迫使美国财政部在过去三个月内将其在美联储的一般账户(TGA)余额从约 3000 亿美元猛增至突破 1 万亿美元,创下近五年新高。这一过程相当于从市场抽走了超过 7000 亿美元的现金。

市场缺钱,币圈也就这样抽走了流动性。

从 10 月 29 日到 11 月 3 日,占据 45% 市场份额、全球最大的比特币现货 ETF——贝莱德(BlackRock)旗下的 IBIT,四个交易日累计净流出 7.15 亿美元,在全美比特币 ETF 市场 13.4 亿美元的总流出中占了一半还多。

拉长到整周看,10 月 28 日到 11 月 3 日,IBIT 净流出 4.03 亿美元,占全市场 7.99 亿美元流出额的 50.4%,其中 10 月 31 日单日流出 1.49 亿美元,创下全行业单日最高流出纪录。

比 ETF 更猛的其实是链上的老玩家。

过去 30 天(10 月 5 日到 11 月 4 日),那些持币超过 155 天、俗称"长期持有者"(LTH)的钱包地址,累计净卖出了约 40.5 万枚 BTC,占流通量 2%,按期内均价 10.5 万美元算,套现了 420 多亿美元。

市场什么时候上涨?

尽管政府拨款方案尚未完全落地,但市场已经有所动静,亚洲早盘时段美国股指期货大幅攀升。

我们也可以从从以下几个维度持续跟踪,帮助判断接下来财政与流动性的走向。

首先是美国财政部一般账户(Treasury General Account),简称 TGA。相关阅读:《 为什么美国政府开门比特币才能涨? 》。

这可以理解为美国政府在美联储开设的中央支票账户。所有的联邦收入,无论是税收还是发行国债所得,都会存入这个账户。而所有的政府支出,从支付公务员工资到国防开支,也都从这个账户中划拨。正常情况下,TGA 像一个资金的中转站,维持着动态平衡。财政部收钱,然后迅速把钱花出去,资金流入私人金融系统,变成银行的准备金,为市场提供流动性。

政府停摆打破了这个循环。财政部仍在通过税收和发行债券收钱,TGA 的余额持续增长。但由于国会没有批准预算,大部分政府部门关门,财政部无法按计划支出。TGA 变成了一个只进不出的金融黑洞。

自 2025 年 10 月 10 日停摆开始,TGA 的余额从约 8000 亿美元膨胀到 10 月 30 日突破 1 万亿美元。短短 20 天内,超过 2000 亿美元的资金被从市场中抽走,锁进了美联储的保险柜。

美国政府的 TGA 余额|图源:MicroMacro

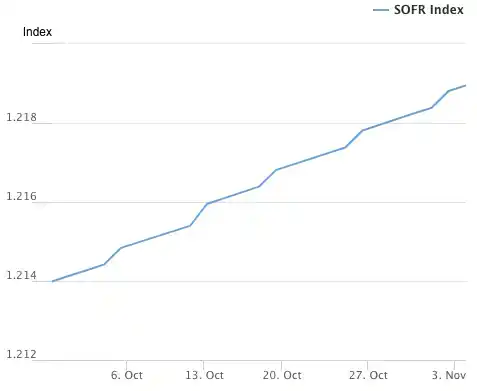

TGA 是触发流动性危机的「病因」,飙升的隔夜拆借利率则是是金融系统「发烧」的最直接症状。

隔夜拆借市场是银行之间相互借贷短期资金的地方,是整个金融体系的毛细血管,它的利率是衡量银行间「钱根」松紧的最真实指标。流动性充裕时,银行之间借钱很容易,利率平稳。但当流动性被抽干时,银行开始缺钱,愿意付出更高的代价来借钱过夜。

因此这里引申出另外两个关键指标: SOFR(有担保隔夜融资利率)和美联储的 SRF(常备回购便利)的使用量。

10 月 31 日,SOFR 飙升至 4.22%,创下一年来最大日涨幅。这不仅高于美联储设定的联邦基金利率 4.00% 的上限,更是比美联储的有效基金利率高出 32 个基点,达到自 2020 年 3 月市场危机以来的最高点。银行间市场的实际借贷成本已经失控,远远超过了央行的政策利率。

有担保隔夜融资利率 (SOFR) 指数|图源:Federal Reserve Bank of New York

而 SRF 则是美联储为银行提供的紧急流动性工具,当银行在市场上借不到钱时,可以向美联储抵押高等级债券来换取现金。10 月 31 日,SRF 的使用量飙升至 503.5 亿美元,创下自 2020 年 3 月疫情危机以来的最高纪录。银行体系已经陷入严重的美元荒,不得不敲响美联储的最后求助窗口。

常备回购便利 (SRF) 使用量|图源:Federal Reserve Bank of New York

财政端之外,还可以跟踪 美国国债发行节奏、短端利率与 RRP(逆回购工具)余额的反应。如果出现「财政部大量发债 + RRP 余额大幅下降」的组合,意味着流动性被从货币市场基金转移至国债,将进一步左右风险资产表现。此外,财政部月底公布的季度再融资计划(QRA)也是观察政府现金需求与融资压力的重要信号。

另外,流程上仍有几步关键环节值得关注。即便众议院投票通过,仍需经历参议院投票通过、总统签署生效等流程。

据相关资料显示,在程序性投票通过后,参议院必须修改三项拨款法案 (立法、军事建设和农业,包括 SNAP 计划),然后将它们送回众议院。每项修改都会触发 30 小时的辩论期,可能会延迟进程。

如果民主党选择延长这些辩论,政府可能要到周三或周四才能重新开放,但如果他们抓紧时间「结束政府停摆」流程今晚就能完成,美国政府明天晚上即可重新开放。若出现任何一项拖延,都意味着「停摆风险」仍未彻底解除。

因此完成政府「开门」整个流程,预计还需要几日到一周的时间。而这对加密来说,或许是小牛市来临前的最后一次「上车区」。

ステーブルコインの正式認可を背景に、通貨の新時代をテーマとした金融カンファレンス「MoneyX(マネーエックス)」開催決定

MoneyX 2026年2月27日開催、日本円建ステーブルコインの社会実装を議論する次世代金融カンファレンスが発表された。WebX実行委員会主催、JPYC・Progmat・SBI・CoinPost企画...

メタマスクのガス代とは?初心者向けに仕組みと節約方法をわかりやすく解説

メタマスクで暗号資産を送金する際に必要な「ガス代」を初心者向けに解説。イーサリアム、Polygon、Solanaなど各ネットワークで必要なトークンの違いや、リアルタイム確認方法、手数料を節約するコツま...

WebX 2025開催記念、ショートフィルム『#ThinkFuture』シリーズを公開

未来への問いかけ大型カンファレンス「WebX2025」の開催を記念して制作されたショートフィルム『#ThinkFuture』シリーズが、CoinPostとあたらしい経済が共同運営するYouTubeチャ...