作者: Chloe, ChainCatcher

上周 Stream Finance xUSD 和众稳定币暴雷,瞬间把整个 DeFi 市场推进火坑当中,据 CryptoQuant 数据指出,稳定币供应比率 (SSR) 已降至历史低点区域,表明市场存在大量“干火药”等待入场,或许是散户先前分别经历了 10 月清算与 11 月 DeFi 暴雷,导致市场上有更多资金闲置,等待部署。而当稳定币本质上或许根本不稳定,散户就应有明确的筛选机制,以判断哪些标的真能带来收益。

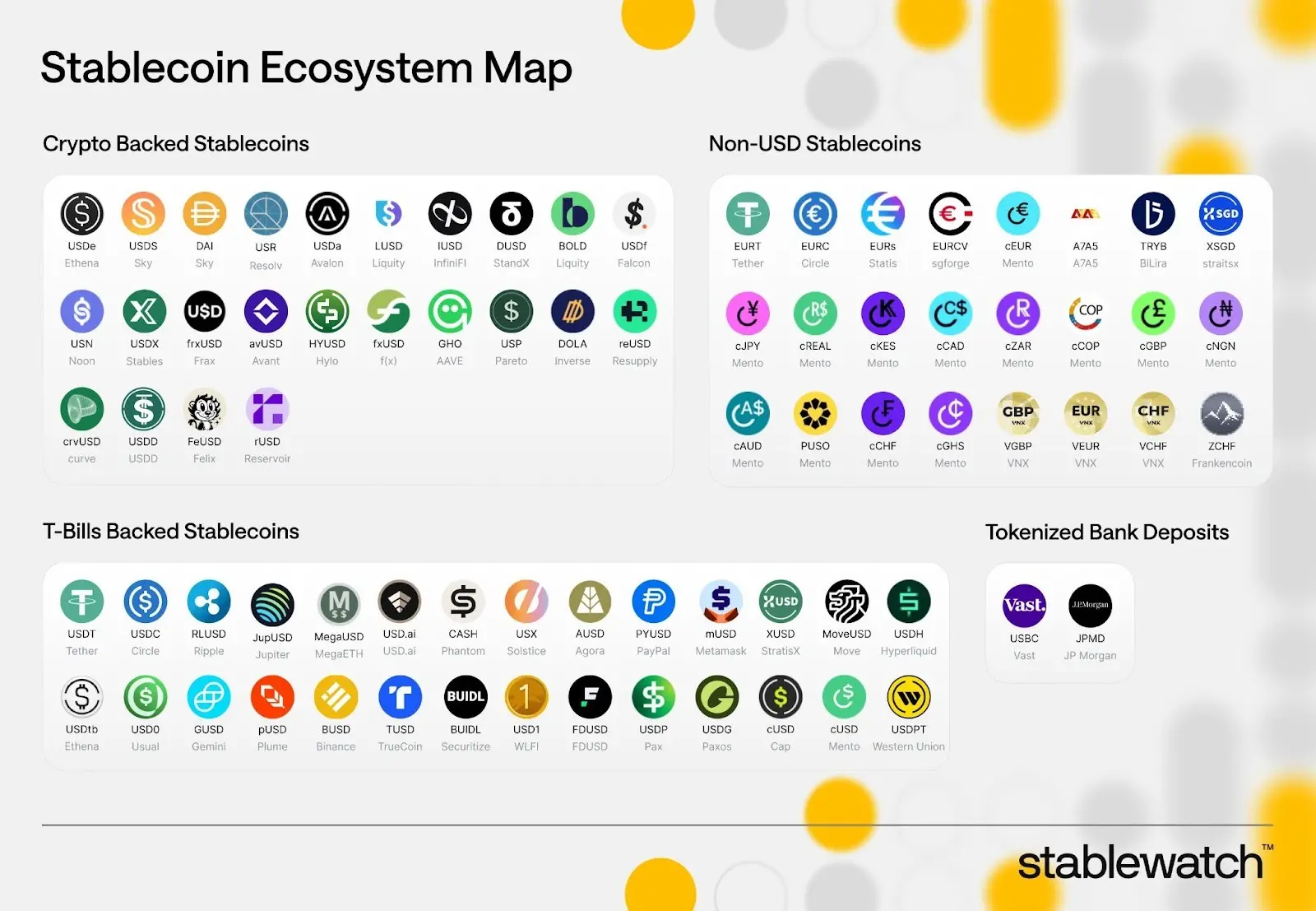

许多稳定币宣称与美元 1:1 挂钩,但背后的抵押资产与发行机制却天差地别。Stablewatch 在 11 月 4 日发布的《Stablecoin Ecosystem Map》,将市场上的稳定币分为四大类别:

首先是加密资产担保型(Crypto Backed),这类稳定币以 ETH、BTC 或其他加密资产作为超额抵押,强调去中心化与无需许可特性,代表项目包括 Ethena 的 USDe、Sky 的 DAI,以及 Curve 的 crvUSD,它们占据约 25% 的市场份额,TVL 已超 700 亿美元。优点是高度透明且可程序化,缺点则是抵押品本身波动大,一旦黑天鹅来袭(如上周 USDX 暴雷),连锁反应往往难以控制。

第二类是国债担保型(T-Bills Backed),目前毫无疑问是市场主流,占比高达 60%,总市值超过 1800 亿美元。背后持有美国短期国债或现金等价物,监管友好且能提供稳定收益率。龙头依然是 USDT 与 USDC,PayPal 的 PYUSD 则迅速崛起。

第三类是非美元稳定币(Non-USD Stablecoins) ,占比约 10%,它们挂钩欧元、日元、新加坡币,甚至巴西雷亚尔、肯尼亚先令,目标直指全球化支付。Circle 的 EURC、StraitsX 的 XSGD,以及 Mento 生态下的 cEUR、cJPY 等,都是新兴市场的支付需求,有机会这类稳定币是下一个风口。

最后是代币化银行存款(Tokenized Bank Deposits),目前仅占 5%,是传统金融与区块链最直接的桥梁。摩根大通的 JPMD、Vast 的 USBC 等项目,将银行存款直接上链,实现 24/7 即时结算。

而 @LumaoDoggie 进一步将稳定币分为“CeDeFi”(链上与链下混合模式)和“纯链上”(无许可抵押机制)两大类,强调“超额抵押并不等于安全”。对于市场众多稳定币,不仅要看表面稳定性,更需深入审查抵押物的质量、透明度、清算机制的健全度,以及是否有保险基金作为最后防线。

首先,抵押物质量有明确的递减顺序:现金等价物(国债、美元存款)最优,其次是 USDC 与 USDT,再来才是原生 BTC 与 ETH ; 一旦使用 BTC/ETH 的包装代币(wBTC、stETH、cbBTC 等),风险等级立刻下降到与山寨币相当,最差则是直接用 meme 币抵押。

Elliptic 《Stablecoin Security Risks in 2025》这份报告也指出,“抵押资产越靠近现金,脱钩越小、越短 ; 越靠近加密原生或包装资产,脱钩越大、越久。”

另外,项目最好会提供每月或每周的第三方储备证明(PoR),以确保资产明细公开透明。例如,Ethena 的 USDe 提供详细的抵押面板,显示 BTC 占比约 20%、ETH 与 LSTs(流动质押代币)约 11%、流动稳定币约 62%,并通过 Chainlink 的价格预言机验证,以及多机构审计如 HT Digital 和 Chaos Labs 来强化信任。

相较之下,纯链上类稳定币强调完全去中心化的抵押机制。这里的重点是抵押多元化,也就是避免单一资产超过 50% 并确保抵押比例至少超过 150%,同时要有保险基金兜底。以 Sky 的 USDS 为例,虽然部分仓位涉及 DeFi 借贷协议,但其保险池已逾 10 亿美元,能有效缓冲市场波动。

最后,LumaoDoggie 则点名了几个市值前 50 的稳定币,建议用户需避开,主要原因是审计缺失或抵押过度集中。首先是 StandX 的 DUSD、Avalon 的 USDa 以及 Gate 的 GUSD,缺乏审计报告和数据面板。

另外,Cardano 的 DJED 则因其约 80%抵押为自家 ADA 代币受质疑。最后是 Celo 的 cUSD,其 50% 抵押为自家 CELO,剩下的是 BTC/ETH 和 USDC/USDT,抵押物过于集中。

梳理过去几年的 著名 稳定币爆雷事件,发现导致失败的原因远超抵押品问题本身,还包括流动性、储备风险、算法机制故障,以及预言机和交易所价格数据的准确性风险。

最着名的例子是 2022 年 5 月的 Terra UST 事件,其挂钩机制失效,短短几天百亿美元的市值蒸发。UST 采用算法稳定币设计,而算法稳定币大多依赖内部铸造和销毁机制,当市场赎回加速时,这些机制都可能失效,导致系统崩溃。

另外还有 USDC 储备风险,2023 年硅谷银行(SVB)被加州监管机构宣布关闭,不久后 USDC 发行商 Circle 发推表示,SVB 是 Circle 的六家银行合作伙伴之一,其大约 400 亿美元的 USDC 储备金中有 33 亿美元仍在硅谷银行,此消息一出,稳定币 USDC 价格最低跌至 0.86 美元,与美元出现短暂脱锚。

同年 10 月,USDR 出现大量赎回请求导致充当流动性储备的 DAI 因此被耗尽,一度跌至约 0.51 美元。尽管 USDR 背后有房地产能提供担保,但这种非流动资产还是难以缓解市场短期涌现的赎回需求,短期内的流动性冲击就导致市场出现恐慌性抛售而发生脱钩现象。

以及今年 10 月 Ethena 的 USDe 也因在币安上因局部定价故障短暂跌至 0.65 美元,尽管在其他交易所上迅速恢复,但也说明了错误的数据来源或因交易所订单簿所致,可能都会导致稳定币脱钩,即便抵押品本身完好无损。

如今,稳定币总市值续创新高,RWA、国债、代币化项目会越来越多,但风险永远不会消失。近期这一波 DeFi 火坑,只是让我们更确认,稳定币永远不会永远稳定,它只会“相对稳定”,用户与其恐慌,不如事先设立好筛选机制,如果项目方没有严格的风险管理、透明的抵押结构和健全的赎回机制,这些稳定币终究只是被包装过的定时炸弹。