金融審議会、暗号資産のインサイダー取引規制と銀行の取扱要件が焦点に

金融審議会「暗号資産制度に関するワーキング・グループ」(暗号資産WG)は22日、第4回会合を開催した。主な焦点となったのは、暗号資産のインサイダー取引規制と、銀行・保険会社による暗号資産取扱いの規制要件だ。

暗号資産WGは現在、暗号資産の規制枠組みを資金決済法から金融商品取引法へ移行させる方向で検討を進めている。金融庁は2026年の通常国会での法改正を目指しており、規制面で制度整備を加速させる構えだ。

会議では、インサイダー取引規制の具体案が提示された。重要項目として、発行者の破産やセキュリティリスクの発覚、暗号資産の新規上場や流出、大口取引に関する情報が含まれる。

この情報を事前に知る立場の人物が公表前に取引することを禁止し、違反者には株式のインサイダー取引と同様の罰則を適用。具体的には、5年以下の懲役または500万円以下の罰金が想定される。また、証券取引等監視委員会の調査権限を金商法枠組みに合わせて調整し、課徴金制度の導入も検討されている。

議論の中で、国内業者が取り扱う暗号資産に加え、取扱申請中の銘柄やDEX(分散型取引所)を含む規制の適用範囲の拡大が提案された。しかし、実効性に関しては実務的な課題も浮き彫りとなり、特にDEXやP2P取引の規制には限界があるとの指摘もあった。これについては、規制の実効性を高めるために、今後さらに議論を深める必要がある。

銀行・保険会社本体による暗号資産の発行・売買については慎重に検討を進める方針が示されている。特に、投資商品としての規制を整備し、投資者保護と健全な取引環境の整備を最優先に進めることが確認された。

自己ポートフォリオとしての投資目的での暗号資産保有は一定の条件付きで認める方向となるが、バーゼル規制に基づくリスク比率が適用されるため、規制の実施は段階的に進められる見込みだ。

一方で、銀行グループや保険グループの子会社については、暗号資産の発行・売買・仲介・投資運用を認める方向に進むとされる。子会社は本体と一定のリスク遮断が可能であり、一般の金融商品取引業者と同等の取り扱いを受けることが期待されている。

関連: 金融庁、正式に銀行の仮想通貨投資解禁を検討へ金商法適用の議論受け

無登録業者に対する規制強化も議論され、刑事罰の引き上げ案が示された。現行の3年以下から5年以下に引き上げ、証券取引等監視委員会が緊急で差し止めを行う仕組み等を整備する。

また、業者には、アンホステッド・ウォレットを含む無登録業者への送金時に警告義務を課し、送金目的の確認を行うことが検討されている。DEXに接続するアプリの提供者についても、リスク説明やマネーロンダリング対策を強化する方向での規制が検討されている。

この会議での議論を踏まえ、暗号資産の規制強化が進んでいるが、特にDEXやP2P取引に関しては規制の限界が指摘されており、今後さらに検討を重ねる必要がある。

関連: 金融審議会が「第3回暗号資産WG会合」開催、上場審査プロセスにも言及

関連: 暗号資産制度に関する第二回「金融審議会」、有識者の委員らが議論交わす

関連: 金融庁が仮想通貨WG第1回会合を開催、金商法活用で本格検討へ

ソラナ(SOL)現物ETF、香港で初承認 10月27日取引開始

香港証券監督委員会がアジア初となるソラナ現物ETFを承認。ChinaAMC運用(香港)で10月27日取引開始。ビットコイン、イーサリアムに続く3番目の仮想通貨ETFとして、米国市場に先駆けた上場となる...

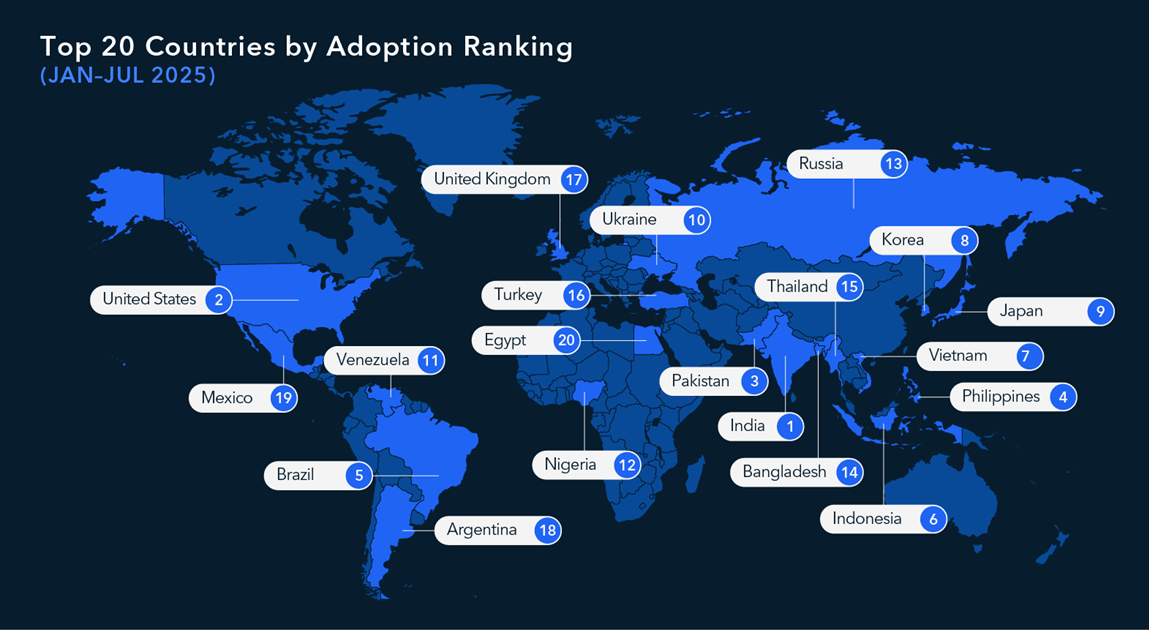

仮想通貨取引、米国で前年比50%増 トランプ効果鮮明に=2025上半期報告

TRMラボの最新報告書によると、トランプ政権下で米国の仮想通貨取引高が50%増の1兆ドル超に。日本は普及ランキング9位に上昇。ステーブルコインは前年比83%増で過去最高を記録。...

「量子コンピュータはビットコインの最大リスク」、CoinMetrics共同創設者が警告

CoinMetrics共同創業者ニック・カーター氏が、量子コンピュータがビットコインの暗号セキュリティに及ぼす脅威について警告する論説を発表。ビットコインのセキュリティの仕組みについて解説し、量子技術...