原文作者:Eric,Foresight News

ETH 的合理价格应该是多少?

对于这个问题市场给出了非常多的估值模型。不像比特币这样已经作为一种大宗资产存在的物种,以太坊作为一个智能合约平台,应该是可以总结出一个合理的且公认的估值体系的,但好像 Web3 行业至今都没有在这件事上达成一个共识。

最近 Hashed 推出的一个网站更是给出了 10 种可能是市场认可度比较高的估值模型。在 10 种模型中,有 8 种的计算结果都显示以太坊被低估了,加权平均的价格更是超过了 4700 美元。

所以这种接近历史新高才合理的价格是怎么算出来的?

从 TVL 到质押再到收入

Hashed 列出的 10 种模型按照可靠性被分为低、中、高三类,我们从低可靠性的估值模型说起。

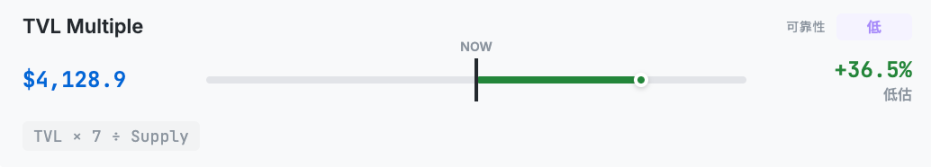

TVL 乘数

该模型认为以太坊的估值应该是其上 DeFi TVL 的某一个倍数,将市值单纯与 TVL 挂钩。Hashed 采用了 2020 年到 2023 年市值与 TVL 比值的平均值(个人理解为从 DeFi Summer 伊始到套娃还不太严重的时间为止)7 倍,通过将当前以太坊上 DeFi TVL 乘上 7 再除以供应量,即:TVL × 7 ÷ Supply,得出的价格为 4128.9 美元,较当前价格有 36.5% 的上涨空间。

这种只考虑 DeFi TVL 且因为复杂的套娃无法准确得出实际 TVL 的粗糙计算方法确实配得上低可靠性。

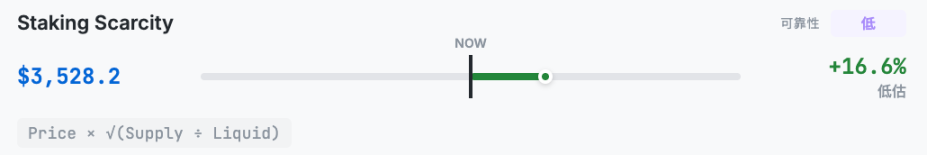

质押导致的稀缺性溢价

该模型考虑到因为质押而无法在市场上流通的以太坊会提高以太坊的「稀缺性」,用当前以太坊的价格乘上总供应量和流通量比值的开方,即 Price × √(Supply ÷ Liquid),得出的价格是 3528.2,较目前价格有 16.6% 的上涨空间。

这个模型是 Hashed 自己开发的,开方计算是为了弱化极端情况。但按照这个算法 ETH 永远是被低估的,还不论单纯只考虑质押带来的「稀缺性」的合理性以及 LST 释放的质押的以太坊的额外流动性等问题,同样也很粗糙。

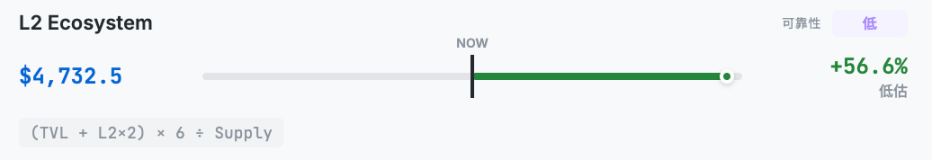

主网 + L2 TVL 乘数

与第一种估值模型类似,只是这个模型加上的所有 L2 的 TVL 并因为 L2 对以太坊的消耗给了 2 倍的加权,计算方法为 (TVL + L2_TVL×2) × 6 ÷ Supply,得出的价格是 4732.5,较目前价格有 56.6% 的上涨空间。

至于 6 这个数字虽然没有说明但大概率也是历史数据得出的一个乘数。虽然算上了 L2,但这个估值方式依然单纯参考了 TVL 数据,并没有比第一种方式好到哪儿去。

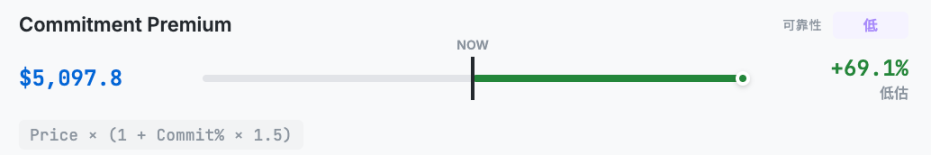

「承诺」溢价

该方式也与第二种模型类似,只是加上了锁定在 DeFi 协议中的以太坊。该模型中的乘数用质押和锁定在 DeFi 协议中的 ETH 总量除以 ETH 总供应量得出的数字来代表一种「长期持有的信念和更低的流动性供应」带来的溢价百分比。用 1 加上该百分比后在乘上「承诺」资产相对于流动资产的价值溢价指数 1.5,最终得出该模型下合理的 ETH 价格。公式为:Price × [1+(Staked + DeFi) ÷ Supply]× Multiplier,得出的价格是 5097.8 美元,较目前价格有 69.1% 的上涨空间。

Hashed 表示该模型灵感来自于 L1 代币应该被视为货币而非股票的概念,不过仍然陷入了合理价格永远高于现价的问题。

以上 4 种低可靠性的估值方式最大的问题就是考量的单一维度缺乏合理性。例如 TVL 数据并非越高越好,如果能用更低的 TVL 提供更好的流动性反而是一种进步。至于将不参与流通的以太坊视为一种稀缺性或者说忠诚度带从而产生溢价,似乎又无法解释当价格真的达到预期价格之后如何估值的问题。

说完了 4 种低可靠性的估值方案,我们再来看 5 种中等程度可靠性的方案。

市值 /TVL 公允价值

该模型本质是一种均值回归的模型,计算方式就是认定市值与 TVL 比值的历史平均水平为 6 倍,超过即为高估,不够则为低估,公式为 Price × (6 ÷ Current Ratio),得出的价格是 3541.1 美元,较目前价格有 17.3% 的上涨空间。

这种计算方法表面上是参考 TVL 数据,实际上是参考了历史规律,用一种比较保守的方式进行的估值方法,看起来确实比单纯参考 TVL 要合理一些。

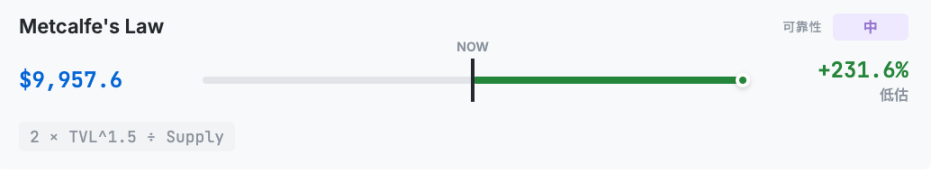

梅特卡夫定律

梅特卡夫定律是一个关于网络的价值和网络技术的发展的定律,由乔治·吉尔德于 1993 年提出,但以计算机网络先驱、3Com 公司的创始人罗伯特·梅特卡夫的姓氏命名,以表彰他在以太网上的贡献。其内容是:一个网络的价值等于该网络内的节点数的平方,而且该网络的价值与联网的用户数的平方成正比。

Hashed 表示,该模型已被学术研究人员(Alabi 2017, Peterson 2018)对比特币和以太坊进行了实证验证。这里使用 TVL 作为网络活动的代理指标。计算公式为 2 × (TVL/1B)^1.5 × 1B ÷ Supply,得出的价格是 9957.6 美元,较目前价格有 231.6% 的上涨空间。

这是一个比较专业的模型,也被 Hashed 标记为具有强历史相关性的学术验证模型,只是还是将 TVL 作为唯一考量显得有失偏颇。

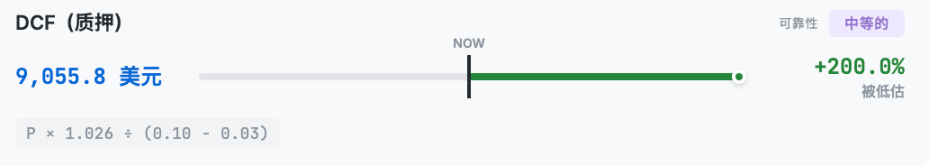

现金流折现法

该估值模型是目前为止最将以太坊作为一家公司看待的估值方式,将以太坊的质押奖励视为收入,通过现金流折现法计算当前价值,Hashed 给出的计算方式为 Price × (1 + APR) ÷ (0.10 - 0.03),其中 10% 为贴现率,3% 为永续增长率。这个公式显然是有问题的,实际应为当 n 趋向于无穷时,Price × APR ×(1/1.07+1/1.07^2+…+1/1.07^n) 的计算结果。

即时使用 Hashed 给出的公式也没法计算得到这个结果,如果以 2.6% 的年化利率计算,实际得出的合理价格应为当前价格的 37% 左右。

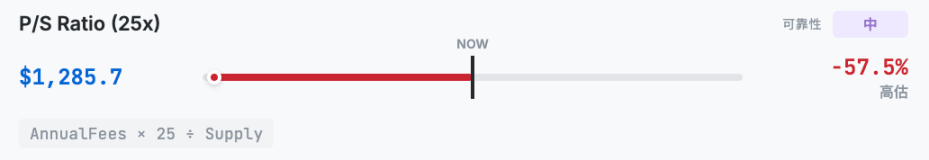

以市销率估值

在以太坊这儿,市销率指市值与年度交易手续费收入的比值。因为手续费最终都流向了验证者所以网络不存在市盈率的说法。Token Terminal 采用了该种方式进行估值, 25 倍为成长型科技股的估值水平,Hashed 将其称之为「L1 协议估值的行业标准」。该模型的计算公式为 Annual_Fees × 25 ÷ Supply,得出的价格是 1285.7 美元,较目前价格有 57.5% 的下跌空间。

以上两个例子可以看出,使用传统的估值方法以太坊的价格都是严重高估的状态,但很显然以太坊并非一个应用,采用这种估值方式在笔者看来甚至在底层逻辑上都是一种错误。

链上总资产估值

该估值模型是一个乍看之下毫无道理但细想似乎有点道理的模型,其核心观点是认为以太坊想要保证网络安全,就应该让市值匹配所有在其上结算的资产价值。所以该模型的计算方式也很简单,就是用以太坊上所有资产,包括稳定币、ERC-20 代币,NFT 等等的价值总和除以以太坊的总供应量。得出的结果为 4923.5 美元,较目前价格有 62.9% 的上涨空间。

这是目前为止计算最简单的估值模型,其核心假设给人一种好像哪里不对但又说不出来哪里不对的感觉。

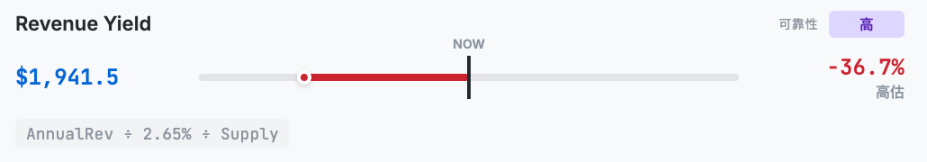

收益型债券模型

所有估值模型里唯一一个高可靠性的估值模型,Hashed 称该模型受到将加密货币评估为另类资产类别的 TradFi 分析师青睐,就是将以太坊作为收益型债券进行估值。计算方法为以太坊的年收入除以质押收益率计算总市值,公式为 Annual_Revenue ÷ APR ÷ Supply,得出的结果为 1941.5 美元,较目前价格有 36.7% 的下跌空间。

唯一的,可能是因为被金融领域广泛采用而被认为是高可靠性的估值模型,成为了又一个通过传统估值方式将以太坊价格「低估」的例子。所以这可能是一个很好的证明以太坊不是一种证券的证据。

对公链的估值可能需要考虑多种因素

公链代币的估值体系可能需要考虑方方面面的因素,而 Hashed 将以上 10 种方式依据可靠性做了加权平均,得到的结果为 4766 美元左右,但鉴于现金流折现法的计算可能有误,实际的结果可能略低于这个数字。

如果让笔者对以太坊进行估值,我的算法核心可能在于供求。因为以太坊是一种有实际用途的「货币」,无论是支付 Gas 费用,购买 NFT 还是组 LP 都需要用到 ETH,所以可能需要基于网络活动活跃程度计算出某种可以衡量一段时间内 ETH 供求关系的参数,再结合以太坊上实际执行交易的成本,对比历史上相近参数下价格来得出一个公允的价格。

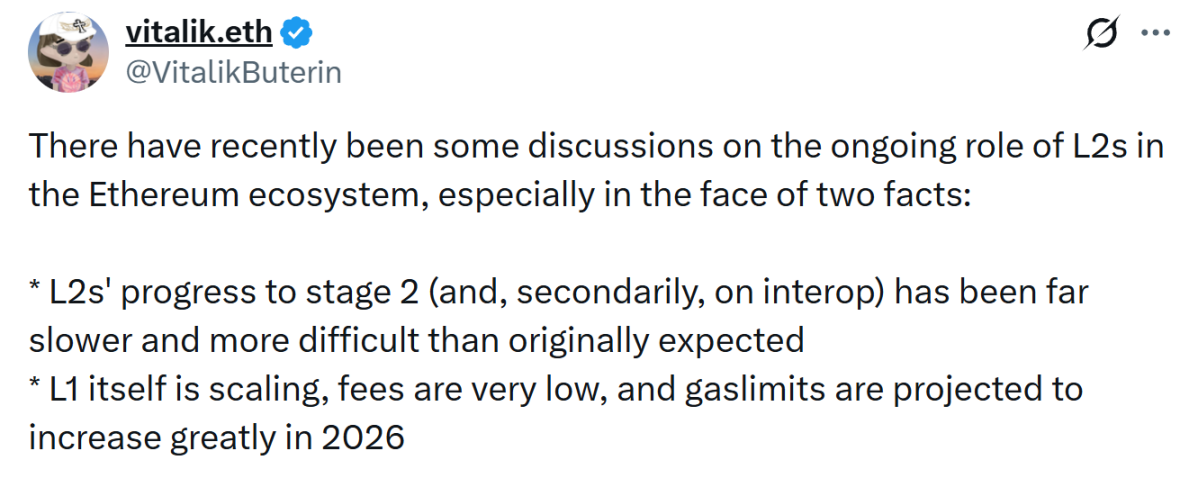

不过依据此方法,如果以太坊上的活跃度增长跟不上成本下降的程度,ETH 的价格是有理由涨不动的,近两年来以太坊上的活跃程度其实在某些时候相较于 2021 年牛市时有过之而无不及,但由于成本的下降使得对以太坊的需求并不高,导致了以太坊实际的供大于求。

不过这种与历史对比的估值方式唯一无法纳入考量的就是以太坊的想象力,或许某个节点当以太坊上重现 DeFi 兴起时的盛况时,我们还需要乘上「市梦率」。