誰在馴服慾望?誰在釋放波動?誰在迴歸人性?

(前情提要: 中心化交易所「交易量創9個月新低」,DEX市佔率衝上三成 )

(背景補充: Hyperliquid代幣HYPE與未平倉合約都飆「歷史新高」,背後原因是什麼? )

本文目錄

加 密衍生品格局導航:為何 Hyperliquid 能促成鉅額交易,而中心化交易所則施加更嚴格的限制?自由與秩序之間的衝突,從不是監管與技術的問題,而是交易體系的價值迴歸問題。

概述

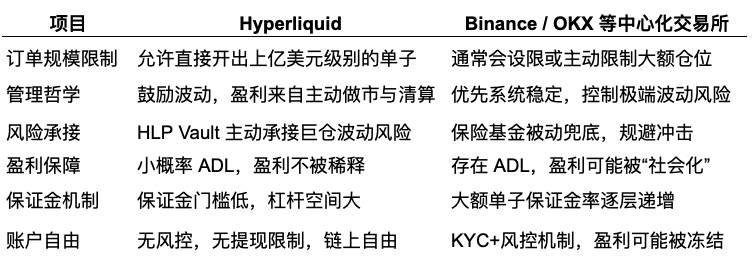

極限交易(即 「超高槓杆 + 超大部位」)在去中心化平臺 Hyperliquid 上頻繁出現,並非偶然。這是由於其底層設計哲學與機制天然更適配高風險、高彈性交易風格,特別是對於 「以小搏大」 的策略交易者而言,Hyperliquid 提供了六大關鍵優勢:

Hyperliquid 更像是極限交易者的 「競技場」,它打造了一個允許極端風險倉位、支援高頻交易策略、並以非託管資金結構保護使用者權益的生態系統。而 Binance 與 OKX 則更像是 「金融系統守門人」,在追求穩定與合規的同時,限制了個體極限策略的施展空間。

兩者之間,並無絕對優劣,只有風險偏好與策略風格的不同選擇。

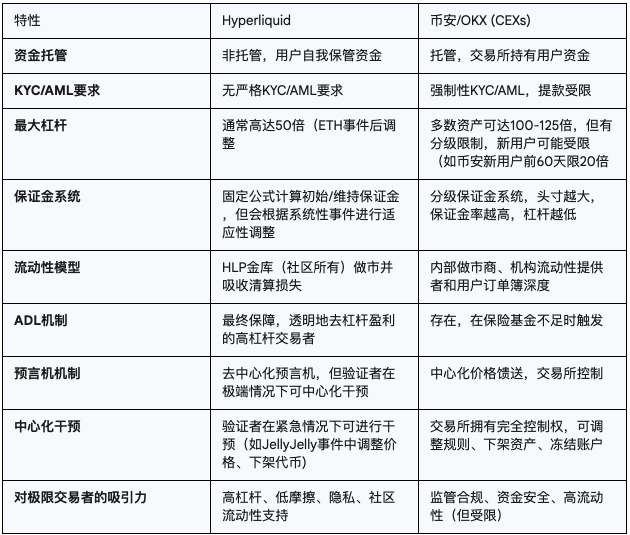

功能與特性對比概覽

關於 Hyperliquid 的機制和背景介紹,我在這篇文章有詳細的介紹:

https://x.com/agintender/status/1938445355118649745

本文將從 HLP 金庫開始 —— 從這個 「核心機制」 展開討論 Hyperliquid 的 「先天巨鯨聖體」。

以下是(無)精(聊)彩的正文部分

一、流動性模型:Hyperliquid HLP 金庫運作機制

Hyperliquid 的 HLP(Hyperliquid Liquidity Provider)金庫(vault)是一個核心組成部分,它使平臺能夠高效地作為做市商和清算者執行。HLP 金庫不僅是一個被動的流動性池,它還積極參與做市和清算。其迅速增長至超過 5 億美元的 TVL 表明其在吸引資本方面的成功,這直接轉化為大額交易所需的深度流動性。此外,其風險調整後的表現強勁,夏普比率達到 2.89(相比之下,比特幣為 1.80),並且與比特幣呈 – 9.6% 的負相關

HLP 在重大清算事件中 「吸收損失」 的作用是一項關鍵特徵,它為極限交易者進行大規模部位提供了支援,因為它為可能通過市場蔓延的潛在損失提供了保障。HLP 的 「民主化」 特性意味著更廣泛、可能更具彈性的流動性提供者基礎,這與僅依賴少數大型機構做市商形成對比。

做市商和清算者角色 vs 保險基金

HLP 金庫充當平臺上的預設做市商。這意味著它持續提供買賣報價,為所有交易對提供流動性。當用戶進行交易時,很大一部分訂單會與 HLP 金庫進行匹配。

除了做市,HLP 金庫還在清算過程中發揮關鍵作用。當交易者的保證金不足以維持其部位時,HLP 金庫會介入清算這些部位,從而防止壞帳的累積,並確保平臺的穩定性。

CEXs 依靠中心化的保險基金來彌補清算不足帶來的壞帳損失。雖然這些保險基金通常規模龐大,但其容量是有限的。當市場出現極端波動,大規模清算導致損失超過保險基金容量時,CEXs 可能需要啟動 ADL 或其他強制措施。

保險基金的容量限制了交易所能承受的單一或多重鉅額爆倉事件。如果一個超大額部位爆倉產生的損失過大,即使有保險基金,也可能不足以覆蓋。

極限交易員的鉅額部位一旦爆倉,可能對 CEX 的保險基金造成巨大壓力,從而觸發 ADL,導致其盈利部位被強制平倉,甚至引發其他交易者的不信任

社群所有權和利潤分配

HLP 金庫的一個獨特之處在於其社群所有權。使用者可以通過質押 USDC 來鑄造 HLP 代幣,從而成為金庫的所有者。這意味著金庫的利潤直接分配給 HLP 代幣持有者。

利潤主要來源於以下幾個方面:

交易費: HLP 金庫從與它匹配的交易中收取交易費。

資金費率: 作為做市商,HLP 金庫會收取或支付資金費率,這取決於市場情況。當市場出現溢價時(永續合約價格高於現貨價格),HLP 金庫會收取資金費率;反之,則支付資金費率。

清算收益: HLP 金庫在清算部位時,會收取一定的清算費。

這些利潤會定期(通常是每週)分配給 HLP 代幣持有者,或者用來回購 Hyperliquid 代幣(每 10 分鐘執行一次)

分散風險以支援大額部位

HLP 金庫通過以下機制分散風險,從而支援大額部位的吸收和清算:

多樣化的流動性提供者: HLP 金庫由眾多獨立質押者共同組成,而不是一個單一的實體。這種去中心化的流動性意味著風險被分散到大量參與者中,降低了單一實體失敗的風險。

自動對衝和再平衡: HLP 金庫的演算法會持續監控市場,並自動調整其對衝策略,以管理其風險倉位。例如,當金庫持有大量某一方向的部位時,它可能會通過在外部市場進行對衝或調整其報價來降低風險。

智慧風險管理: HLP 金庫的設計旨在吸收大額訂單,並通過其內部對衝和清算機制來有效管理這些部位帶來的風險。這使得 Hyperliquid 能夠支援比許多中心化交易所(CEX)更大的個人部位。

HLP 是 Hyperliquid 的核心機制之一,可以說它的 Oracle price 設計(3 秒更新、資金費率演算法,甚至是槓桿的限制都是圍繞著 HLP 來運作的。它們不是一個單獨的環節,而是一個整體,一環扣一扣。資金費率的演算法給予了 HLP 一定的莊家優勢、Oracle price 給予了 HLP 參與者的信心,所以 HLP 的體量才能不斷壯大,進而能吸收更大的部位和承受更高的波動性。

二、莊家優勢:Hyperliquid 資金費率演算法

Hyperliquid 的資金費率演算法旨在使永續合約價格緊密錨定標的資產的現貨價格,除了為交易員提供一個成本和風險可控的資金費以外,同時為 HLP 提供了相應的 「莊家優勢」。

組成部分

資金費率由兩部分組成:

平均溢價指數 (Premium Index): 這反應了永續合約市場價格與預言機現貨價格之間的偏差。當永續合約價格高於預言機價格時,溢價指數為正;反之則為負。

利率 (Interest Rate): 這是一個固定的基準利率,通常是為了彌補持有合約的融資成本。Hyperliquid 的利率通常設定為 0.3% (較之 Binance 更高)

基於預言機價格的特性

Hyperliquid 的資金費率是基於預言機價格計算的,而不是基於 Hyperliquid 內部的現貨價格。這確保了資金費率能夠準確反應外部市場的公允價格,從而避免了因內部市場操縱而導致的資金費率扭曲。這個特性在很大程度上給予了 「HLP 參與者 「的信心,進而讓 HLP 的池子越來越大。(因為 Hyperliquid 自己 「沒辦法」 操控價格)

高頻收取和極端費率

高頻收取: Hyperliquid 的資金費率每小時收取 1/8 次。這意味著資金費率每 8 小時計算並收取一次。這種高頻收取機制使得資金費率能夠更快地響應市場變化,並促使永續合約價格更有效地迴歸現貨價格。

極端費率: Hyperliquid 允許極端的資金費率,最高可達 4%/ 小時。這種高上限意味著在極端市場條件下,資金費率可以迅速變得非常高,從而迅速糾正永續合約與現貨價格之間的偏差。

對大額部位的風險成本預期和市場價格迴歸機制

這些特性共同為大額部位提供了風險成本預期和市場價格迴歸機制:

可預測的風險成本: 儘管資金費率會波動,但其演算法是公開透明的,並且基於可觀察的預言機價格。這使得交易者可以相對準確地預測持有大額部位的潛在資金成本。對於極限交易者而言,他們可以在進入部位前將高昂的資金費率納入考量,從而管理其風險。

快速市場價格迴歸: 高頻收取和極端費率的結合,使得當永續合約價格與預言機價格出現較大偏差時,資金費率會迅速上升(或下降),從而對交易者產生強烈的激勵,促使其部位方向與市場共識方向對齊。這有助於將永續合約價格拉回與現貨價格一致的水平,有效地防止了價格脫鉤。對於大額部位而言,這尤其重要,因為它意味著即使在出現鉅額偏差時,市場也會有強大的自校正機制。(減輕 HLP 的持倉壓力)

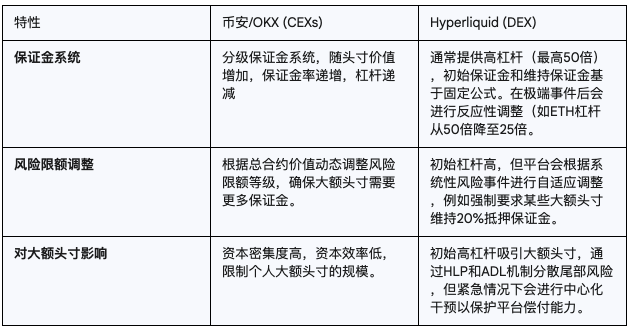

三、資金成本優勢:Hyperliquid 合約保證金要求對比

針對大額比特幣永續合約的初始保證金和維持保證金要求,Hyperliquid 與幣安和 OKX 的分級保證金制度存在顯著差異。這主要是因為 HLP 的存在,讓平臺更 「傾向於」 接納波動性。

Hyperliquid 的保證金要求

Hyperliquid 採用固定且相對扁平的保證金要求,通常對所有規模的部位應用相同的保證金率(例如,初始保證金 1%,維持保證金 0.5%)。這意味著即使是極大的部位,也適用同樣的低保證金率。

幣安和 OKX 的分級保證金制度

幣安和 OKX 均採用分級保證金制度(Tiered Margin System),這意味著隨著部位規模的增加,所需的初始保證金和維持保證金比例會逐步提高。其核心理念是,更大的部位帶來更大的風險,因此需要更高的保證金來覆蓋潛在的損失。例如,持有價值 1000 萬美元的比特幣合約,你可能只能使用 20 倍槓桿;而持有 1 億美元的合約,槓桿可能被限制在 5 倍甚至更低。

這種機制旨在保護交易所自身。鉅額部位如果爆倉,產生的損失可能超過其保險基金的承受能力,從而威脅到整個平臺的穩定。通過限制大額部位的槓桿,CEXs 降低了單點風險。

這直接限制了極限交易員在 CEXs 上建立超大額部位的能力。他們需要投入更多的自有資金作為保證金,或者被迫將部位分散到多個帳戶或多個平臺,增加了操作複雜性。

以比特幣永續合約為例:

幣安: 對於較小的部位,可能提供高達 125 倍的槓桿(初始保證金 0.8%)。但隨著名義價值的增加,可用槓桿會逐步下降,這意味著保證金率會相應提高。例如,超過一定金額的部位,槓桿可能限制在 50 倍(初始保證金 2%),甚至更低。

OKX: 類似幣安,OKX 也有詳細的分級風險限額。例如,比特幣永續合約的槓桿會根據部位的名義價值進行分層,從最高 100 倍逐步降低。這意味著,當你持有的比特幣合約價值越大,你需要的保證金比例就越高。

評估 Hyperliquid 是否提供較低的保證金門檻

Hyperliquid 在特定槓桿下,對於大額部位,提供了相對較低的保證金門檻。

對於小額部位: Hyperliquid 的保證金率可能與 CEX 的最高槓杆層級(即最低保證金率)相當。

對於大額部位: 幣安和 OKX 的分級保證金制度意味著,一旦部位超過某個閾值,所需的保證金率會顯著提高。而 Hyperliquid 則保持低且固定的保證金率,這使得極限交易者能夠以相對較低的資金成本建立極其龐大的部位。

舉例說明:

假設你希望建立一個價值 1 億美元的比特幣多頭永續合約部位。

在幣安或 OKX 上,由於分級保證金制度,你可能無法使用 100 倍甚至 50 倍的槓桿。例如,你可能只能使用 10 倍或 20 倍槓桿,這意味著你需要 1000 萬美元或 500 萬美元的初始保證金。

在 Hyperliquid 上,如果其統一保證金率為 1%,你只需要 100 萬美元的初始保證金。

因此,對於尋求建立鉅額部位的交易者而言,Hyperliquid 提供的低且一致的保證金要求,確實構成了一個顯著的優勢。

四、盈利提現:Hyperliquid 提現政策調查

非託管平臺特性

Hyperliquid 是一個非託管平臺。這意味著使用者對其資金擁有相對多的控制權,資金直接儲存在使用者的 EVM 相容錢包中。平臺本身不直接保管使用者的加密資產。

提現限制和盈利提現阻攔

由於其非託管性質,Hyperliquid 不存在類似中心化交易所(CEXs)的每日提現限制或盈利提現阻攔。

無每日提現限制: 使用者可以隨時、隨地提取其在 Hyperliquid 上的全部或部分資金,只要鏈上網路允許。不存在 CEXs 為了合規、風險管理或內部流動性管理而設定的每日或每筆提現限額。

無盈利提現阻攔: Hyperliquid 不會因為使用者盈利而限制其提現。無論是盈利還是虧損,使用者都對其資金擁有絕對的支配權。

出於合規 (AML/KYC)、風險控制和內部流動性管理等原因,CEX 通常設有每日或每筆提現限額。在某些情況下,當用戶出現鉅額盈利時,提現可能還會受到更嚴格的審查或延遲。提現限制是 CEX 對使用者資金擁有託管權力的體現。它們需要確保其準備金充足,並遵守監管要求,防止非法資金流動。

對於像 James Wynn 這樣希望在賺取鉅額利潤後迅速將資金提出,或需要靈活調動鉅額資金的交易員來說,CEX 的提現限制是一個嚴重的障礙。他們無法像在 Hyperliquid 上那樣自由地支配自己的資金。Hyperliquid 的非託管模式避免了這些問題,為使用者提供了更大的資金自由度。(至少明面上)

五、盈利保證:Hyperliquid 清算機制與自動減倉 (ADL)

Hyperliquid 清算機制

Hyperliquid 的清算機制是基於保證金率進行的。當交易者的維持保證金率低於特定閾值時(通常是 0.5%),其部位會被觸發清算。Hyperliquid 的 HLP 金庫會充當清算者,接管並關閉這些部位,以防止壞帳的發生。所以當 HLP 金庫的資金越充足,ADL 被觸發的概率就越低。

幣安和 OKX 都包含自動減倉 (ADL) 功能。當保險基金不足以覆蓋清算損失時,ADL 會根據盈利大小和槓桿水平,強制平倉盈利的交易者部位。 ADL 是 CEX 在極端市場條件下保護自身和維持市場秩序的最後一道防線。它將一部分清算損失分攤給盈利的交易者,以避免穿倉或系統性風險。

對於持有鉅額盈利部位的極限交易員來說,ADL 是一個巨大的不確定性因素。即使他們成功預測了市場方向並獲得了鉅額浮盈,也可能因為其他人的虧損而被迫平倉其盈利部位,從而損失部分潛在收益。這種盈利的不確定性是極限交易員不願看到的。

Hyperliquid 在處理盈利倉位時的差異

Hyperliquid 在處理盈利倉位時與 CEX 的主要差異在於其不包含 ADL 功能。這意味著:

盈利倉位不受威脅: 即使在極端市場波動導致大規模清算的情況下,盈利的交易者也無需擔心其部位會被系統自動減倉。這為極限交易者提供了更大的確定性和安全性,因為他們的盈利不會被用於彌補其他交易者的損失。

HLP 金庫承擔損失: 如果清算過程產生壞帳,這些損失將由 HLP 金庫承擔,而不是通過 ADL 分攤給盈利的交易者。這得益於 HLP 金庫的充足流動性和風險管理能力。

這種差異使得 Hyperliquid 在極端行情下對盈利倉位更加友好,也使得極限交易者能夠更放心地持有大額盈利部位。

六、HLP 金庫和資金費率演算法如何共同作用吸引極限交易員

HLP 金庫和資金費率演算法的獨特設計協同作用,使得 Hyperliquid 能夠吸引並支援 James Wynn 等極限交易員進行鉅額交易,具體體現在以下幾個方面:

1.(接近)無限流動性和深度 (HLP 金庫):

大額訂單吸收能力: HLP 金庫作為平臺主要的做市商,其龐大的資本池和自動做市演算法能夠提供極大的深度,從而吸收超大額訂單。對於像 James Wynn 這樣希望一筆交易就能建立數千萬甚至數億美元部位的交易員來說,這是一個基本要求。傳統 CEX 在面對如此規模的單一訂單時,很可能會出現滑點過大,甚至訂單無法完全成交的情況。

低滑點交易: 由於 HLP 金庫提供了持續的流動性,交易者即使進行大額交易也能享受到較低的滑點,確保其交易能夠以接近市場最佳價格執行,這對於高頻和極限交易至關重要。

2. 可預測的風險成本和市場校準 (資金費率):

傾斜的莊家優勢:讓更多投資人願意把錢放到 HLP vault 中提供更多的流動性,賺取更多的費用,形成飛輪效應。

明確的資金成本預期: 資金費率演算法的透明度和高頻收取特性,使得交易員能夠相對準確地預測持有大額部位的資金成本。雖然資金費率可能很高,但它是透明且可計算的,交易員可以將其納入風險模型中。對於極限交易員來說,這意味著他們不會在未知成本下冒險。

價格錨定和套利機會: 資金費率的存在和高上限,確保了永續合約價格能夠迅速回歸現貨價格。這意味著即使出現巨大的價格偏差,市場也會有強大的自校正機制。這為極限交易員提供了套利機會,他們可以利用與現貨市場的價差,通過承擔資金費率來賺取收益,或者在價格偏離時快速建倉,預期價格迴歸。

3. 資金安全和自由度 (非託管 & 無 ADL):

資金自由控制: Hyperliquid 的非託管特性確保了 James 這樣的交易員對自己的鉅額資金擁有完全控制權,隨時可以提現,無需擔心平臺限制或潛在的資金凍結。這在中心化平臺頻繁爆出提現問題或資金凍結的背景下,提供了極大的心理安全感。

盈利不受威脅 (無 ADL): Hyperliquid 不採用 ADL 機制,這意味著即使在市場劇烈波動導致大量清算時,James 的盈利部位也不會被系統自動減倉。這使得極限交易員可以更放心地持有盈利部位,不必擔心其盈利會被用於填補其他交易者的損失,從而最大限度地保護了其潛在收益。

綜上所述,HLP 金庫提供了無與倫比的流動性和交易深度,而資金費率演算法則提供了透明且有效的風險成本管理和市場價格校準機制。再加上非託管和無 ADL 的資金自由度,這些共同創造了一個獨特的交易環境,使得 Hyperliquid 能夠滿足像 James Wynn 這樣追求高槓杆、大倉位、並且重視資金安全和盈利不受侵蝕的極限交易員的需求。

寫在後面

Hyperliquid 的崛起表明,市場正在演變,高績效(real yield) 的去中心化交易所,儘管在實踐中存在一些中心化元素,但正通過提供傳統 CEXs 無法滿足或限制的功能(如高槓杆、低摩擦、社群流動性)來開闢一個重要的利基市場。

這預示著未來衍生品交易可能會變得更加碎片化和專業化,不同的平臺將根據交易者的不同需求、風險偏好和對去中心化程度的接受度提供不一樣的服務。

兩者之間,沒有對錯優劣高下,只有風險偏好與策略風格的不同選擇。

槓桿的出路,合約的歸途。

誰在馴服慾望?誰在釋放波動?誰在迴歸人性?

願我們始終保有一顆對市場的敬畏之心。

?相關報導?

Hyperliquid 生態熱門項目盤點:DEX、DeFi、跨鏈、借貸

$HYPE衝上42美元創歷史新高!麻吉大哥止盈爽賺650萬美元,巨鯨大筆買入Hyperliquid

中國偵破「Hyperliquid洗錢案」:手法類似James Wynn,故意賠錢洗給對手方