原文标题: Monthly Outlook: How Do You Define a Crypto Bear Market?

原文作者:David Duong, CFA - Global Head of Research

原文编译:Daisy,ChainCatcher

要点总结:

-

截至 4 月中旬,除比特币外的加密货币总市值已从 2024 年 12 月的高点 1.6 万亿美元降至 9500 亿美元,跌幅达 41% 。此外,风险投资规模也较 2021-2022 年水平下降了 50% 至 60% 。

-

我们认为,在当前阶段应采取保守的风险应对策略。不过,我们预计加密市场价格可能会在 2025 年第二季度中后期企稳,为第三季度的反弹奠定基础。

综述

多个因素正在叠加,可能预示着新一轮“加密寒冬”的到来。随着全球关税政策陆续出台并可能进一步升级,市场情绪明显恶化。截至 4 月中旬,除比特币外的加密货币总市值降至 9500 亿美元,较 2024 年 12 月的 1.6 万亿美元高点下跌 41% ,同比下降 17% 。值得注意的是,这一水平甚至低于 2021 年 8 月至 2022 年 4 月几乎整个时期的市值表现。

2025 年第一季度,加密行业的风险投资相较上一季度有所回升,但仍较 2021 至 2022 年高峰时期低 50% 至 60% 。这显著限制了新资本进入生态系统,特别是对山寨币板块影响更为突出。上述结构性压力主要源于当前宏观经济的不确定性。财政紧缩和关税政策持续对传统风险资产形成压制,导致投资决策陷入停滞。尽管监管环境在一定程度上提供支持,但在股市整体疲软的大背景下,加密市场的复苏之路仍充满挑战。

多重因素交织使数字资产市场面临严峻的周期性前景,短期内(预计未来 4 至 6 周)仍需保持谨慎。不过我们认为,投资者应采取灵活战术应对市场波动。因为一旦市场情绪完成修复,反弹可能会迅速启动。我们仍看好 2025 年下半年的市场表现。

牛市与熊市的划分

在股市中,通常将从近期低点上涨 20% 或从高点下跌 20% 作为判断牛市或熊市的经验标准。然而,这一标准本质上较为主观,对于高波动性的加密市场并不适用。加密资产经常在短时间内出现 20% 以上的价格波动,但这未必代表市场趋势发生根本性变化。历史数据显示,例如比特币可以在一周内下跌 20% ,但仍处于长期上行趋势之中,反之亦然。

此外,加密市场为全天候交易(24/7),这使其在传统金融市场休市期间(如夜晚或周末)成为全球风险情绪的晴雨表。因此,加密资产价格往往会对全球性突发事件产生更强烈的反应。例如, 2022 年 1 月至 11 月美联储采取激进加息政策期间,美国股市(以标普 500 指数为代表)累计下跌 22% ;而比特币从更早的 2021 年 11 月开始下跌,在相似周期内累计跌幅达 76% ,约为美股同期跌幅的 3.5 倍。

矛盾中的真相

需要指出的是,传统上用于界定牛市与熊市的“ 20% 规则”本质上只是一个经验法则,至今并无统一标准。正如美国最高法院大法官波特·斯图尔特在评论“什么是淫秽”时所说的:“我无法定义它,但我看到就知道。”同理,市场趋势的识别往往更依赖经验与直觉,而非严格的计算模型。

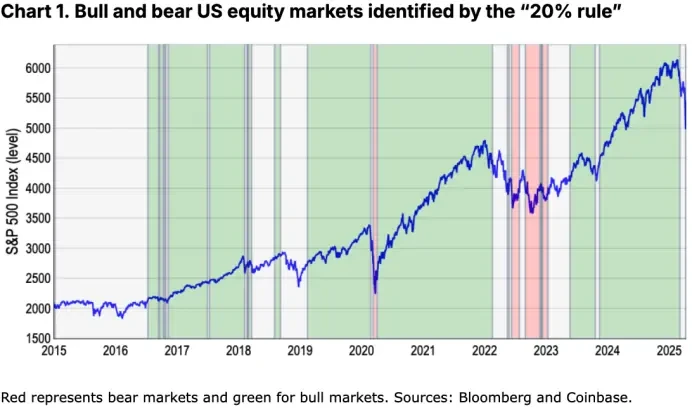

尽管如此,为使判断更加系统化,我们参考标普 500 指数在滚动一年时间窗口内的收盘价高点与低点,来识别关键的市场反转。根据这一方法,过去十年美国股市大致经历了四轮牛市和两轮熊市——这还不包括 3 月下旬至 4 月初出现的最新一轮下跌(我们的模型已开始发出熊市信号)。详见图表 1 。

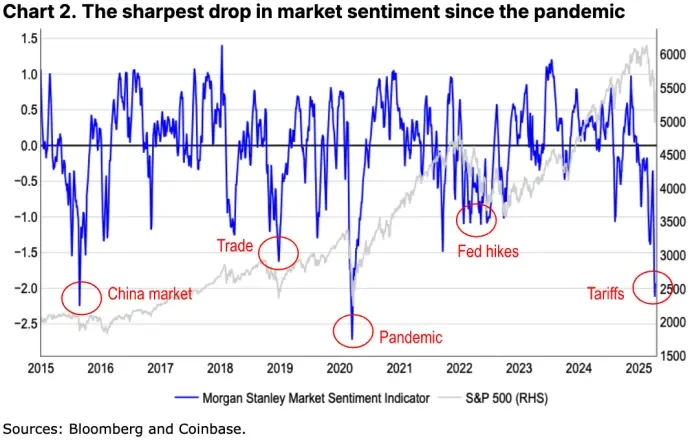

不过,该“ 20% 阈值”也忽略了至少两次对市场情绪产生重大冲击、但跌幅在 10% 至 20% 之间的回调事件。例如, 2015 年末中国股市动荡所引发的波动上升,以及 2018 年全球贸易摩擦加剧(美联储全球贸易政策不确定性指标上升)所导致的市场震荡。详见图表 2 。

过去我们已经看到,由情绪驱动的市场下跌常常会引发投资组合的防御性调整,尽管其跌幅并未达到人为设定的 20% 阈值。换句话说,我们认为,熊市本质上是市场结构发生转变的体现,其特征是基本面恶化与流动性收缩,而不仅仅是价格下跌的幅度。此外,“ 20% 规则”存在麻痹风险,因为它忽视了一些早期预警信号,例如市场深度减弱和防御性板块轮动,而这些往往是历史上重大下行周期的前兆。

替代指标

因此,我们尝试寻找能够更精准反映价格走势与投资者心理之间关系的替代性指标,适用于股票与加密资产。熊市的定义不仅涉及资产回报,更与市场情绪密切相关——而后者往往决定投资者是否认为下跌趋势将持续,并据此调整策略。这一概念较为复杂,因为我们观察的并非简单的连续上涨或下跌,而是长期趋势的转折点。例如,新冠疫情期间就是一个典型案例,市场经历了一轮快速而剧烈的下跌后迅速反弹。当然,该轮熊市之所以持续时间短暂,很大程度上得益于各国政府随后推出的大规模财政与货币刺激政策,避免了投资者陷入长期回撤。

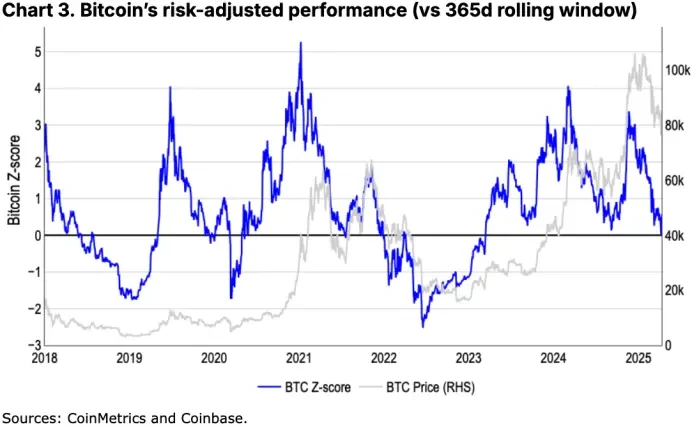

与其依赖“ 20% 规则”这类经验法则,我们更倾向于采用两类风险调整指标:(1)以标准差衡量的风险调整后收益表现;(2) 200 日移动平均线(200 DMA)。例如,从 2021 年 11 月至 2022 年 11 月,比特币相较于前 365 日的平均表现下降了 1.4 个标准差;同期,美股的下跌幅度也达到 1.3 个标准差。从风险调整的角度来看,比特币 76% 的跌幅与标普 500 指数 22% 的跌幅在程度上可视为相当。

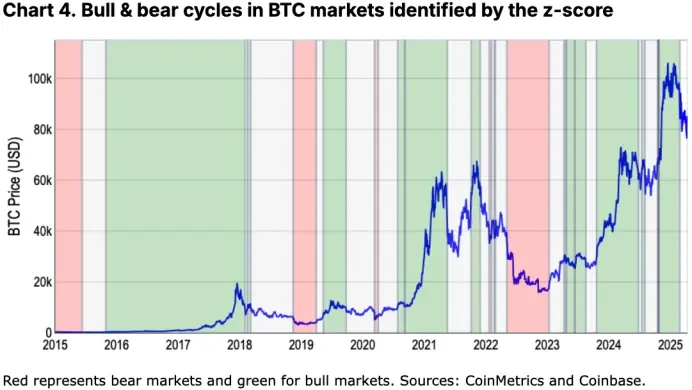

由于标准差指标能自然地反映加密市场的高波动性,因此 z 值(标准分)非常适合加密资产分析。尽管如此,它也存在一定局限:一方面计算相对复杂;另一方面,在市场走势较为平稳时信号较少,对趋势变化的反应可能不够灵敏。例如,我们的模型显示最近一轮牛市周期在 2 月下旬结束,此后市场状态被归为“中性”,这体现了该模型在市场剧烈波动时期可能存在滞后性。

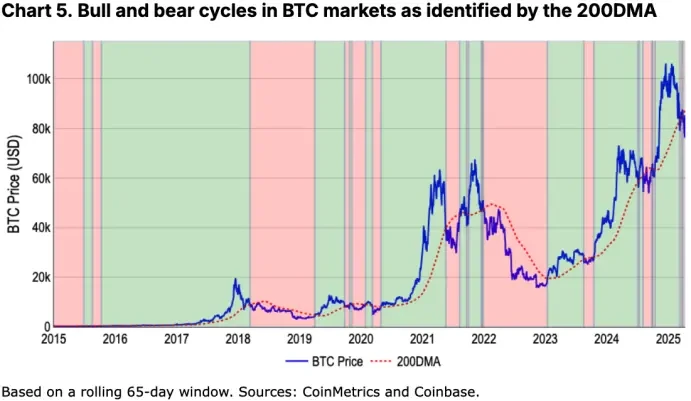

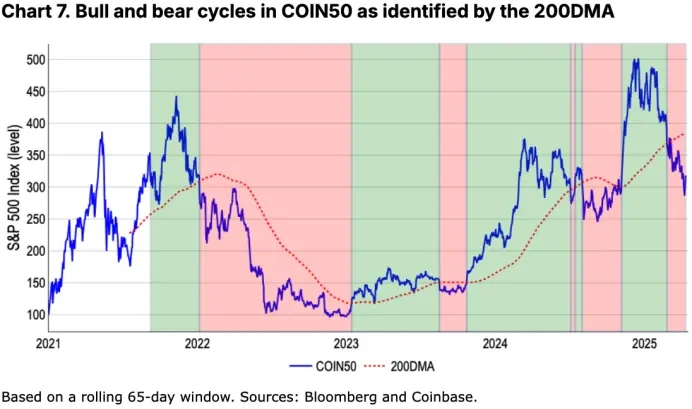

相比之下, 200 日移动平均线(200 DMA)提供了一种更为简洁、稳健的方法来识别持续的市场趋势。由于其基于长期数据计算,能有效平滑短期波动,并根据最新价格走势及时调整,从而提供更清晰的动能信号。

判断方法也相对直观:

-

当价格持续高于 200 DMA 并伴随上涨动能时,通常视为牛市;

-

当价格长期低于 200 DMA 且伴随下行动能时,往往意味着熊市的形成。

该方法不仅与“ 20% 规则”及 z 值模型所反映的广义趋势信号相一致,还在动态市场环境中提升了洞察的实用性与前瞻性。例如,它成功捕捉了诸如 2020 年疫情初期、 2022 至 2023 年美联储加息周期等关键下行周期,同时也反映了 2018 至 2019 年加密寒冬,以及 2021 年因中国矿业禁令引发的回调。

在我们看来,这种方法不仅与“ 20% 规则”和 z 值模型中所体现的广义趋势信号保持一致,还提升了在动态市场环境中提取可操作洞见的精确性。

此外,我们还发现, 200 DMA 更能反映不同时期内投资者情绪的剧烈波动。详见图表 5 和图表 6 。

加密寒冬?

那么我们是否已进入一轮加密熊市?此前的分析主要聚焦于比特币,因为其拥有足够历史数据,便于与美国股市等传统市场作对比。但随着加密资产类别不断扩展至新兴领域(如 Meme 币、DeFi、DePIN、AI 代理等),比特币逐渐不再能全面代表整体市场趋势。

例如,比特币的 200 DMA 模型显示,自 3 月下旬起,其急剧回调已进入熊市区间。而对 COIN 50 指数(涵盖市值前 50 的代币)使用相同模型分析发现,自 2 月底以来,该类资产整体已明显处于熊市状态。这与除比特币外的加密总市值自 2024 年 12 月高点下跌 41% 至 9500 亿美元的趋势相一致;相比之下,比特币同期跌幅尚不足 20% 。这一差距反映出风险曲线末端的山寨币具有更高波动性与风险溢价。

结论

随着比特币“价值存储”属性不断加强,我们认为,未来需要以更系统全面的方式来评估加密市场整体表现,以便更准确界定其牛市或熊市状态,特别是在资产类别愈发多样的背景下。尽管如此,当前比特币与 COIN 50 指数均已跌破各自 200 日移动平均线,这一信号表明市场可能正处于长期下行趋势的早期阶段。这与总市值下降和风险投资收缩的趋势相一致,均为“加密寒冬”可能来临的重要特征。

因此,我们建议当前阶段仍应保持防御性风险管理策略。尽管我们仍预计加密资产价格有望在 2025 年第二季度中后期企稳,并为第三季度的改善奠定基础。目前来看,复杂的宏观环境仍需投资者保持高度谨慎。