作者:YettaS

这次去 Consensus HK 最大的感触就是 VC 太难了,说哀鸿遍野都不为过,跟 P 元帅们形成强烈的对比。有的 VC 募不到下一轮资金,有的 VC 走了一半的人,有的 VC 转做战投而不再独立投资,有的 VC 甚至考虑发 Meme 来募资……

很多 VC 同行也选择了离场,有的加入项目方,有的转型做 KoL,似乎这些都是更高性价比的选择。在变局中,每个人都在寻找新的生存方式。而我也在思考,VC 到底出了什么问题?又该如何破局?

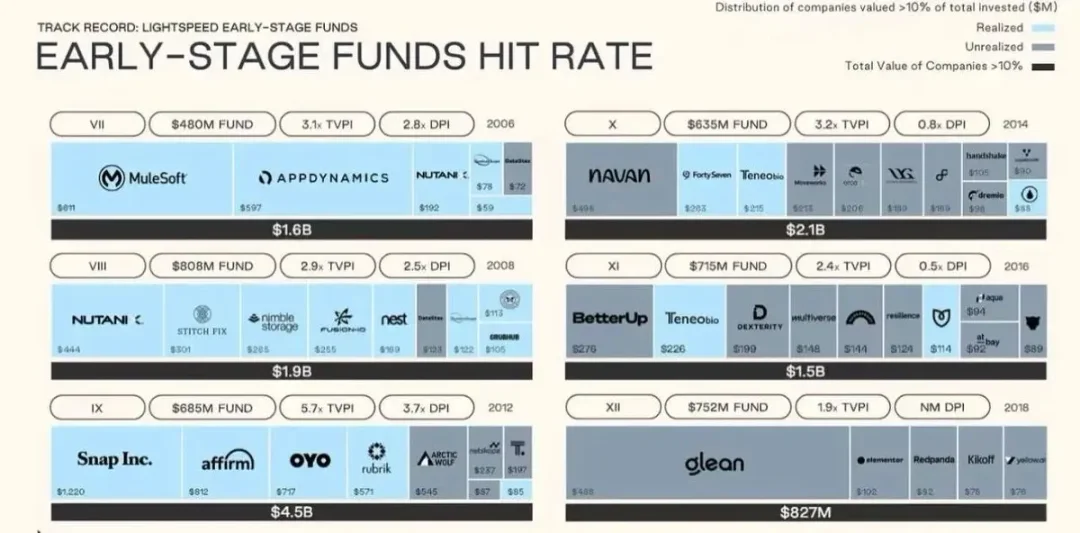

首先,我们不得不承认,无论在中美,VC 作为一种投资资产类别,最好的时代已经过去。下图是 Lightspeed 几期基金的回报数据,最好的那支基金 2012 年投中了 Snap、Affirm、OYO 实现了 DPI 3.7X 的回报(DPI 是已分配回报倍数,不依赖估值,衡量实际退出的资金回报),当然跟直接买入 BTC 完全没法比,而自 2014 年后连回本都成为了一个难题。

中国 VC 也经历了类似的轨迹。依托人口红利,移动互联网、消费互联网高速增长,催生了阿里、美团、字节等千亿级企业。2015 年是最后高光时刻,随后,监管趋严、流动性收紧、行业红利衰退、产业周期变化面临增长瓶颈、IPO 退出通道受限,使得 VC 机构的回报率大幅下降,大量从业人员离场。

Crypto VC 也绝不例外,随着宏观环境的变化、市场结构的演进以及资本回报的下降,VC 都面临着巨大的生存困境。

一切都是关于成本与流动性

在过去,VC 投资的价值链清晰可见:项目方带着创新想法,VC 提供战略支持与资源,KoL 在关键时刻放大市场声音,最后在 CEX 完成价值发现。大家在不同阶段提供不同价值承担不同风险,与此获得相匹配的收益,这是一条「相对公平」的价值链。

比如我们作为 VC,提供的价值从来都不是早期投一笔钱这么简单。怎么帮项目方最快对接到生态里的关键资源推动业务发展、在市场风向突变时提供及时建议,帮助项目方调整策略、甚至帮助搭建核心团队建设。并且,为了跟项目方做长期的绑定,先不说什么时候才能 TGE,即使 TGE 后我们也一般面临一年的锁定与 2-3 年的 vesting,很大程度上我们都希望跟项目方一起去玩一个 PVE 的非零和游戏。

然而,在当前市场环境下,核心矛盾在于——流动性极度匮乏,市场博弈加剧,VC 的模式难以为继。

资本流动的变局:VC 的困境从何而来?

本轮牛市的主要驱动力是美国比特币现货 ETF 以及机构投资者的强势入场。然而,资金的传导路径发生了重大变化:

这直接导致 VC 模式在当前市场环境下被高度 FUD。散户认为 VC 享有不公平的优势,能够以更低成本获取筹码,并掌握市场关键信息,这种信息不对称导致市场信任感崩溃,流动性进一步枯竭。在 PvP 环境下,散户要求「绝对公平」。相比之下,二级基金的策略就不会与市场情绪产生强烈的对立,因为散户本也可以在相同筹码进入市场,毕竟曾经给过绝对公平的机会。

现在对 VC 的滔天 Fud 就是在流动性紧缺下,「绝对公平」对「相对公平」的一次反击。

Meme 融资模式的崛起

如果说上一次 我把 Meme 视为一种文化现象 ,那么这一次,我们更需要将其视作一种全新的融资方式。这种融资方式的核心价值在于——

- 公平参与机制:散户可以通过链上数据追踪信息,并在相对公平的定价机制下获得早期筹码;

- 更低的进入门槛:DeFi Summer 时期,我们曾支持众多 solo dev,他们依靠产品创新来推动价值捕获。而现在,Meme 模式让门槛进一步降低,允许开发者「先有资产,再有产品」。

这一逻辑本身并无问题。回头来看,许多公链在没有成熟生态或主网的情况下便进行 TGE,为何 Meme 不能用同样方式,先吸引足够注意力,再推进产品开发?

本质上,「先资产后产品」的这种路径演变是民粹资本主义浪潮对整个金融生态的席卷。注意力经济盛行、迎合大众对快速致富的渴望、打破传统金融机构的垄断、下移资金门槛、信息公开透明,这些都是民粹新时代不可阻挡的趋势。GameStop 散户大战华尔街,ICO 到 NFT 到 Meme 的募资方式演变,这都是时代浪潮下的金融版演绎。

所以我说, Crypto 只是这个时代的一个缩影 。

VC 在新模式中的角色

没有任何一种融资模式是完美无缺的。Meme 这种融资模式最大的问题是信噪比极低,带来了前所未有的信任挑战——

- 信噪比极低:fair launch 让资产发行的成本极低,大量垃圾会充斥其中。

- 信息透明度不足:对于高流动性 Meme 项目而言,市场上所有人都能在早期进入,这意味着项目是否长期建设已经变得不那么重要,重要的是如何在博弈中获利。

- 信任成本飙升:高流动性意味着高博弈。第一天流通意味着我们与 Founder 没有任何机制进行利益捆绑来实现长期共赢,大家随时都会变成对手方,成为彼此的退出流动性,这种信任结构危险又不可持续。

我非常认同 @yuyue_chris 写的不同参与者对 mindset 的差异 :

- 玩 Meme 的人认为:叙事 > 筹码结构 ~ 社区 or 情绪 > 产品技术;

- 一级市场认为:叙事 > 产品技术 ~ 筹码结构 > 社区 or 情绪;

Meme 模式本质上是一个比 VC 模式更黑暗的链上世界。由于缺乏产品和技术支撑,「绝对公平」往往只是一个幌子。看看 Libra,市场背后的 cabal 们每一次精心策划的公开利好,最终都让我们沦为被精准收割的对象。他们永远能预判你的预判,在高度博弈化的环境中,真正的长期 Builder 反而变得难以辨别。

我不认为 VC 会消失,因为这个世界充满了巨大的信息不对称与信任不对称, 譬如 ARC 这样的合作资源绝不可能是一个普通 Dev 可以拿到的 。

但面对这样一个民粹资本主义浪潮,VC 还妄想再向过去一样简单地利用信息不对称躺着挣钱绝不现实。适应变化从来都不容易,尤其是当市场范式被彻底重构,过去行之有效的方法论被快速淘汰。Meme 融资的崛起并非偶然,而是更深层次的流动性变革和信任机制重塑的结果。

当 Meme 的高度流动性与短线博弈思维,碰上 VC 的长期支持与价值赋能,如何在两者之间找到平衡点,是当前 VC 必须面对的问题。一方面 Primitive 很庆幸自己有这个自由度与灵活度来应对市场的转变,但认清结构性变化并转变自己的投资策略也绝非易事。

但无论市场如何变化,有一点始终不变——真正决定长期价值的,是那些具备远见、拥有超强执行力、并愿意持续构建的优秀创始人。