原文作者: Alana

原文编译:深潮 TechFlow

稳定币代表了自信用卡以来支付形式最具变革性的进化,它们改变了资金流动方式。凭借低廉的跨境费用、近乎即时的结算以及对广泛需求货币的全球获取,稳定币有能力改进金融系统。对于那些保管支撑数字资产的美元存款的人来说,它们也可以是 非常盈利的业务 。

目前,全球稳定币的总量超过 1500 亿美元 。有五种稳定币的流通量超过 10 亿美元:USDT(Tether)、USDC(Circle)、DAI(Maker)、First Digital USD(Binance)和 PYUSD(PayPal)。我相信我们正朝着一个拥有更多稳定币的世界前进——一个每个金融机构都将提供自己稳定币的世界。

我一直在考虑随着这一增长而出现的机会。我认为,观察其他支付系统的成熟,特别是信用卡网络,可能会提供一些启示。

信用卡网络和稳定币网络相似程度如何?

对于消费者和商户来说,所有稳定币应该都感觉像美元。但实际上,每个稳定币发行者对美元的处理方式各异,这源于不同的发行与赎回流程、支撑每种稳定币供应的储备、不同的监管制度、财务审计的频率等等。解决这些复杂性将是一个巨大的商业机会。

我们之前在信用卡中见过这种情况。消费者使用几乎可替换但实际上并不完全可替换的资产进行消费,这些资产作为美元(它们是对美元的贷款,但这些贷款不可同日而语,因为人们的信用评分各不相同)。有一些网络——如 Visa 和 Mastercard——负责整个系统中的支付协调。而且两个系统中的利益相关者(最终可能会)看起来相似:消费者、消费者的银行、商家的银行和商家。

一个例子可能有助于说明网络结构的相似性。

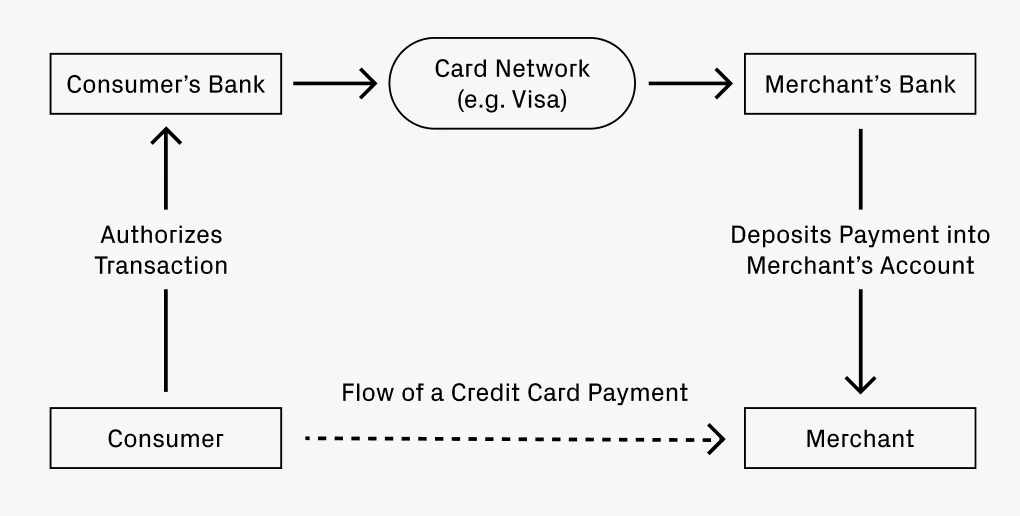

假设你外出就餐,用信用卡支付账单。那么你的支付如何进入餐厅账户呢?

-

你的银行(信用卡发行银行)会授权交易,并将资金发送到餐厅的银行(称为收单行)。

-

一个互换网络——如 Visa 或 Mastercard——促进资金交换,并收取小额费用。

-

收单行随后将资金存入餐厅的账户,但会扣除一笔费用。

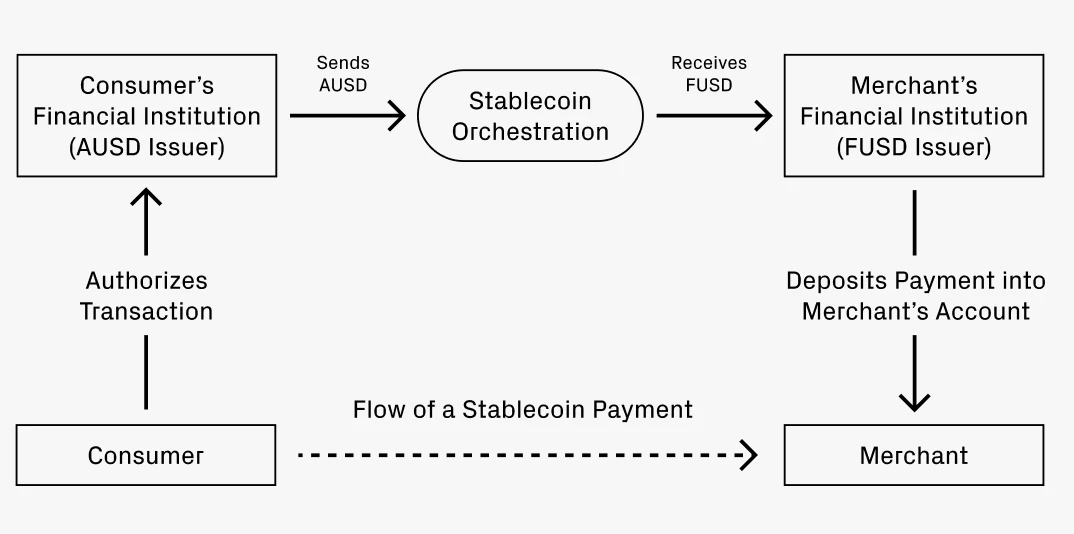

现在假如你想使用稳定币支付。你的银行,银行 A,发行 AUSD 稳定币。餐厅的银行,银行 F,使用 FUSD。这是两种不同的稳定币,虽然它们都代表美元。餐厅的银行仅接受 FUSD。那么 AUSD 的支付如何转为 FUSD 呢?

最终,这一流程会与信用卡网络的流程非常相似:

-

消费者的银行(发行 AUSD)授权交易。

-

一个协调服务进行 AUSD 到 FUSD 的交换,并可能会收取小额费用。这个交换可以通过几种不同的方式进行:

-

路径 1 :利用去中心化交易所的稳定币对稳定币交换。例如,Uniswap 提供多个流动池,费用低至 0.01% 。( 3)

-

路径 2 :将 AUSD 兑换成美元存款,然后将该美元存款存入收单行以发行 FUSD。

-

路径 3 :协调服务可以在网络中相互抵消资金流动;这可能仅在规模达到时才会实现。

-

FUSD 被存入商家的账户,可能扣除一笔费用。

类比开始出现差异的地方

上述内容描绘了我认为信用卡网络和稳定币网络之间的明显相似的地方。它还为思考稳定币在何处开始有效地升级和超越信用卡网络的某些元素提供了有用的框架。

第一个不同之处在于跨境交易。如果上述场景是一个美国消费者在意大利的餐厅消费——消费者想用美元支付,而商家想收取欧元——现有的信用卡会收取超过 3% 的手续费。在去中心化交易所(DEX)上稳定币之间的转换,手续费可能低至 0.05% (相差 60 倍)。将这种费用降低的幅度广泛应用于跨境支付,就会清楚地看到稳定币能够为全球 GDP 增加多少生产力。

第二个不同之处在于从企业到个人的支付流程。支付被授权与资金实际离开付款人账户之间的时间非常迅速:一旦资金被授权,就可以离开账户。即时结算既有价值又受到追捧。此外,许多企业拥有全球化的劳动力。跨境支付的频率和金额可能远高于普通消费者。劳动力的全球化趋势应为这一机会提供强劲的助力。

思考未来:哪里可能存在机会?

如果网络结构之间的比较在方向上成立,那么它有助于揭示可能存在的创业机遇。在信用卡生态系统中,主要企业通过协调、发行创新、形态因素的赋能等方式崛起。稳定币同样适用。

之前的例子主要描述了协调的角色。这是因为移动资金是一个大生意。Visa、Mastercard、American Express 和 Discover 的市值都至少在数百亿美元,总价值超过 1 万亿美元。多个信用卡网络的存在表明竞争是健康的,市场足够大以支持主要企业。可以合理推测,在成熟市场中,稳定币的协调也将存在类似的竞争。我们只有 1-2 年的时间来建立足够的基础设施,以便稳定币能够大规模成功。新创业公司仍然有足够的时间来追求这一机会。

稳定币发行是另一个创新领域。类似于企业信用卡的增长,我们可能会看到企业希望拥有自己的白标稳定币的相似趋势(深潮注:白标稳定币是指由企业或组织发行的稳定币,这些稳定币的品牌和标识是由发行方自定义的,而不是由稳定币的技术提供者所标识。)。拥有支出单位可以更好地控制整个会计流程,从费用管理到处理外国税收。这可能成为稳定币协调网络的直接业务线,也可能是新兴创业公司的机会(例如,类似于 Lithic )。这种企业需求的衍生品可能会导致更多新企业的出现。

发行还可以通过许多方式变得越来越专业化。考虑分级的出现。在许多信用卡中,客户可以支付预付费用以获得更好的奖励结构,例如 Chase Sapphire Reserve 或 AmEx Gold 。一些公司(通常是航空公司和零售商)甚至提供专属信用卡。如果稳定币奖励分级也出现类似的实验,我对此并不感到意外。( 4) 这同样可能为创业公司提供一个机会。

在许多方面,所有这些趋势相互促进增长。随着发行的多样化,协调服务的需求也随之增加。随着协调网络的成熟,这将降低新发行者竞争的门槛。所有这些都代表着巨大的机会,我期待在这个领域看到更多的创业公司。从长远来看,这些市场将达到万亿美元规模,应该能够支持许多大型企业。