原文作者: Crypto, Distilled

原文编译:深潮 TechFlow

Coinbase 刚发布了一份关于加密对冲基金如何产生超额收益的报告。

以下是最有价值的见解。

报告概述

这份报告揭示了活跃的加密对冲基金所采用的主要策略。

它为任何希望实现以下目标的投资者提供了宝贵的见解:

-

更好地管理风险

-

捕捉超额收益

-

加深对加密的了解

提供了宝贵的见解。

被动还是主动策略?

无论你的经验水平如何,总是要将你的表现与 $BTC 进行比较。

如果你在一年或更长时间内无法超过 $BTC,考虑采用被动策略。

对于大多数投资者来说,在熊市中定期定额投资(DCA) $BTC 通常是最佳选择。

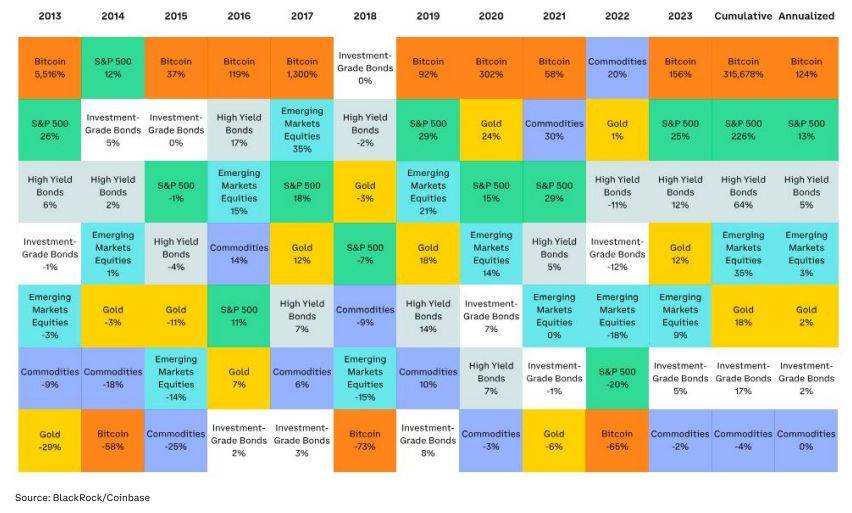

比特币 – 基准

$BTC 是加密市场贝塔的首选基准。

自 2013 年以来,$BTC 的年化回报率为 124% 。

在过去的 11 年中,它是 8 年表现最好的资产类别。

(来自 @coinbase )

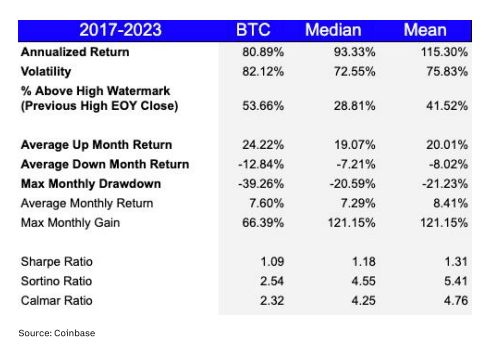

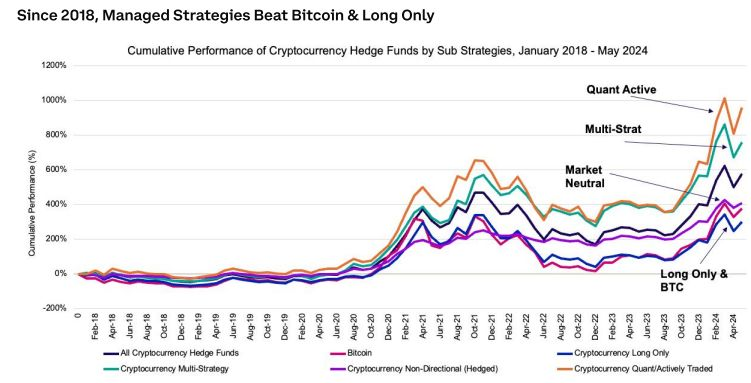

对冲基金是否超过 $BTC?

在加密领域,主动管理可以超越被动的现货 $BTC 曝露。

关键在于风险管理和对冲。

平均而言,主动管理的加密对冲基金在 2017 年、 2018 年、 2021 年和 2022 年的表现都超过了被动的现货 $BTC 头寸。

自定义对冲基金指数

Coinbase 创建了一个自定义指数,使用来自 50 多个在 Coinbase Prime 上交易的对冲基金的数据。

中位数基金在波动性较低的情况下超越了 $BTC。

然而,数据集的基金数量有限,可能存在幸存者偏差。

(感谢 @coinbase )

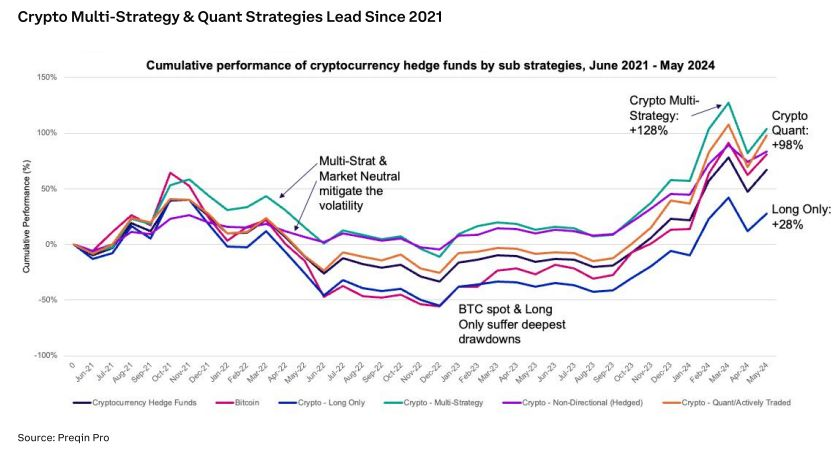

最佳主动管理策略

量化主动和多策略基金提供了最佳的长期表现潜力。

它们使用先进的数据模型和多样化的方法。

由于灵活性较差,单一多头基本面策略通常表现滞后。

(感谢 @Preqin )

从周期低点的表现

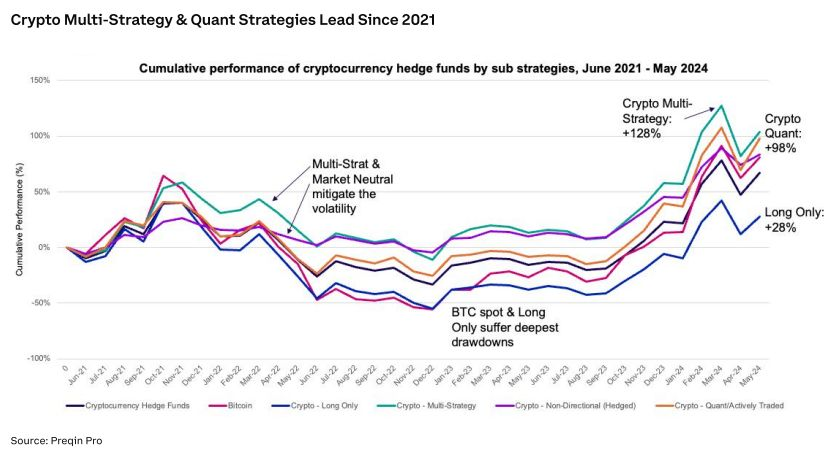

自 2021 年 6 月低点以来,多策略基金以 + 128% 的回报领先。

量化/主动策略以 + 98% 的回报紧随其后。

与此同时,$BTC 和市场中性策略也表现良好。

而单一多头策略则滞后 (+ 28% )。

(感谢 @Preqin )

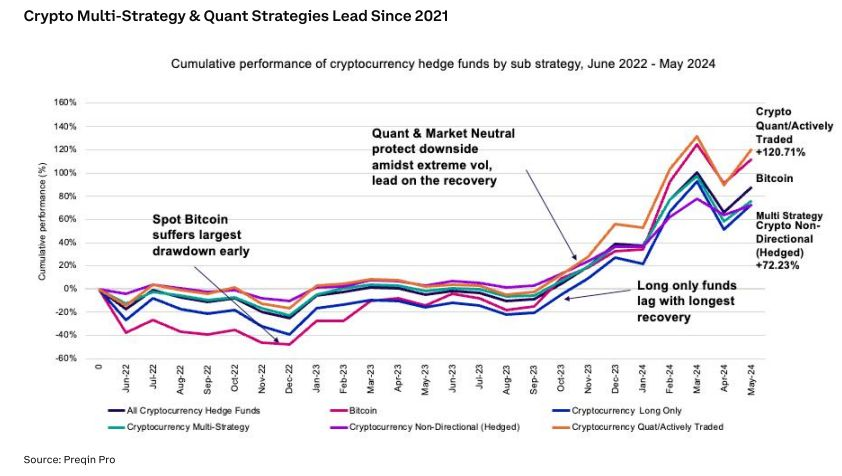

熊市韧性(2022 年 6 月)

在熊市期间,只有量化主动策略超越了 $BTC。

其他策略表现不佳,突显了适应能力的重要性。

(感谢 @Preqin )

为什么单一多头表现不佳?

单一多头策略通常因以下原因表现不佳于现货 BTC:

-

有限的回撤风险管理

-

购入了表现不佳的山寨币

-

反弹时机把握不佳

控制波动性是关键:

控制波动性的加密对冲基金能够提供更大的上行潜力。

加密领域的顶级四分之一长期表现主要基于:

-

管理下跌风险。

-

捕捉巨大的上涨潜力。

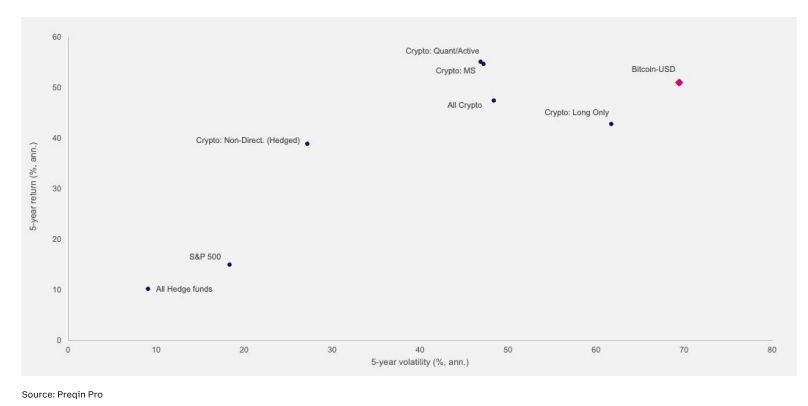

波动性与表现

非方向性基金提供的加密敞口年化波动性低于 30% 。

量化系统和多策略基金的波动性低于 50% 。

这些策略显著优于单一多头和 $BTC 现货敞口。

(感谢 @Preqin )

跨资产类别多样化

“结构性多样化”是关键。为什么?

因为加密市场 24/7/365 全天候交易,受到不同时间段独特因素的影响。

在加密之外保持多样化,能够带来良好的风险/收益优势。

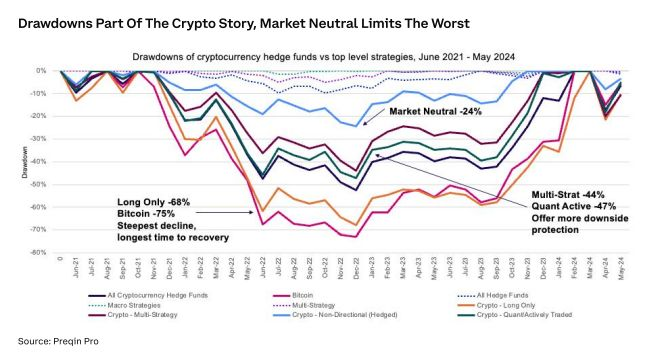

管理下跌波动性

管理下跌波动性是实现长期超额表现的关键。

市场中性策略具有最低的波动性和最浅的回撤。

其次是多策略、量化主动策略和单一多头策略。

(感谢 @Preqin )

如何减少下行敞口

-

避免重大损失:使用止损订单和明确的投资论点失效。

-

长期坚持:通过多样化来分散风险并生存。

-

长期增长:根据市场条件调整头寸以目标波动性。

个性化策略

虽然某些策略可能不是最优选择,但它们可能最适合你。

让我们深入了解每个策略。

方向性策略:单一多头

单一多头策略瞄准明天的市场领导者(非常容易跟随)。

需要考虑的关键指标:活跃用户、强劲的基本面、大市场总值(TAM)、价值积累?

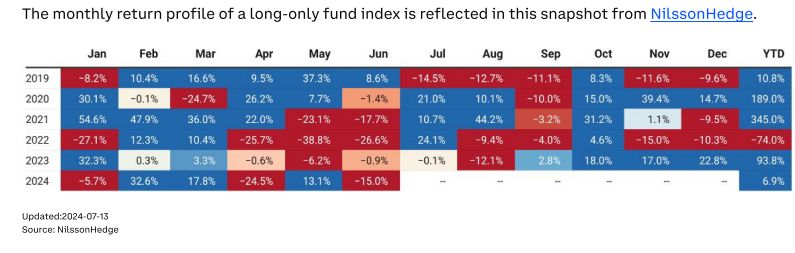

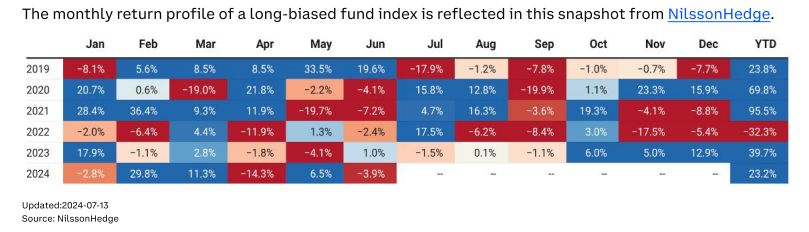

收益摘要(致谢 @nilssonhedge )

量化系统:方向性

系统性(多头或空头)策略结合了基本面分析和自动化。

它们使用结构化数据和机器学习来控制风险并降低波动性。

收益摘要(致谢 @nilssonhedge )

对冲策略:市场中性

旨在在加密经济中捕捉收益,同时保持低/无方向性风险。

它们寻求相对于现金的正收益,避免在所有市场环境中出现损失。

收益摘要(致谢 @nilssonhedge )

多样化策略:多策略

这些策略结合特定的敞口,以实现多样化、管理风险和获取多样化收益。

示例:一个基金中的基金,结合 10-15 位经理的加密对冲策略。

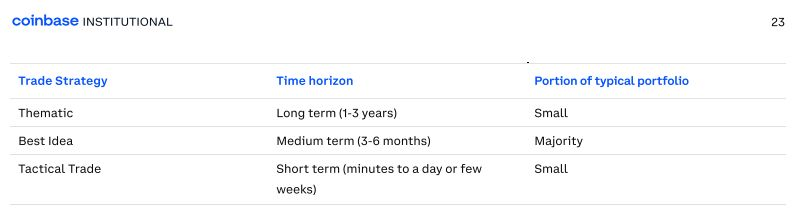

21/ 投资组合拆分:

以下是一个典型投资组合的拆分,基于你的特定时间范围:

(致谢 @coinbase )

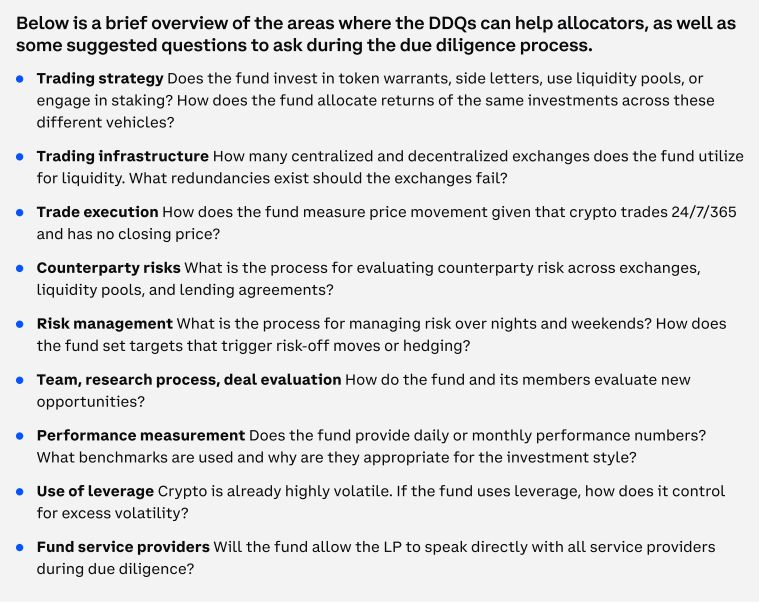

尽职调查:

一旦你的策略和投资组合确定,最后一步是尽职调查。

考虑以下关键问题:

以下是尽职调查问卷可以帮助资金分配者的领域概述,以及在尽职调查过程中建议提出的一些问题。

-

交易策略:该基金是否投资于代币认购权、附加协议、使用流动性池或参与质押?该基金如何在这些不同的投资工具之间分配相同投资的回报?

-

交易基础设施:该基金使用多少个中心化和去中心化交易所来获取流动性?如果交易所发生故障,有哪些应急措施?

-

交易执行:考虑到加密货币交易是 24/7/365 并且没有收盘价,该基金如何在没有收盘价的情况下衡量价格波动?

-

对手方风险:该基金如何评估交易所、流动性池和借贷协议的对手方风险?

-

风险管理:该基金如何在夜间和周末管理风险?该基金如何设定触发风险规避或对冲的目标?

-

团队、研究过程、交易评估:该基金及其团队如何评估新的投资机会?

-

业绩衡量:该基金是否定期提供每日或每月的业绩数据?使用了哪些基准,为什么这些基准适合其投资风格?

-

杠杆使用:加密货币本身已经高度波动。如果该基金使用杠杆,如何控制过度的波动?

-

基金服务提供商:该基金是否允许有限合伙人(LP)在尽职调查期间直接与所有服务提供商进行沟通?

(致谢 @coinbase )

原文链接