撰文:Arthur Hayes

编译:陶朱,金色财经

你们中的一些人认为自己现在是宇宙的主人,因为您以低于 10 美元的价格购买了 Solana,并以 200 美元的价格出售了它。 其他人则做了聪明的事,在 2021 年至 2023 年的熊市期间出售法币换取加密货币,但随着今年第一季度价格飙升而减仓。 如果你用垃圾币换取比特币,你就会获得通行证。 比特币是有史以来最难创造的货币。

牛市并不经常出现; 当你做出了正确的决定却没有最大化你的利润潜力时,这就是一种讽刺。 我们中有太多人试图进行牛市推理。只要牛市还在继续,他们就会买入、持有、再买入。

有时我发现自己像个失败者一样思考。 当我这样做时,我必须提醒自己整个散户和机构投资界开始相信的总体宏观主题。 也就是说,所有主要经济集团(美国、中国、欧盟和日本)都在贬值本国货币,以降低政府资产负债表的杠杆率。 现在,TradFi 可以通过美国以及即将推出的英国和香港现货比特币 ETF 直接从这种叙述中获利,他们正在敦促客户使用这些加密衍生产品来保持其财富的能源购买力。

我想快速解释一下加密货币相对于法定货币大幅上涨的根本原因。 当然,这种叙述总有一天会失去效力,但那个时候还不是现在。 此时此刻,我会抑制住把筹码从桌上拿走的冲动。

当我们退出我预测由于 4 月 15 日美国纳税和比特币减半而出现的疲软窗口时,我想提醒读者为什么牛市将继续,价格将变得更加愚蠢。 在市场上很少有什么事情能让你到达这里(比特币从 2009 年的零到 2024 年的 70,000 美元),让你到达那里(比特币到 1,000,000 美元)。 然而,随着主权债务泡沫开始破裂,导致法定流动性激增、推动比特币上涨的宏观环境只会变得更加明显。

名义上的国内生产总值(GDP)

政府的目的是什么? 政府提供道路、教育、医疗保健、社会秩序等公共物品。显然,这是许多政府的愿望清单,但它们却提供死亡和绝望……但我离题了。 作为这些服务的回报,我们公民纳税。 预算平衡的政府在一定数额的税收收入下提供尽可能多的服务。

然而,有时,政府会借钱来做一些它认为会产生长期正价值而不加税的事情。

例如:

建造费用昂贵的水力发电大坝。 政府没有提高税收,而是发行债券来支付大坝费用。 希望大坝的经济回报达到或超过债券的收益率。 政府通过支付接近大坝将创造的经济增长的收益率来吸引公民对未来进行投资。 如果 10 年后,大坝将使经济增长 10%,那么政府债券收益率至少应达到 10% 才能吸引投资者。 如果政府支付的费用低于 10%,那么它的利润就会以公众的利益为代价。 如果政府支付超过 10%,公众的利润就会由政府承担。

让我们把目光放远一些,从宏观层面来讨论经济。 特定民族国家的经济增长率是其名义 GDP,由通货膨胀和实际增长组成。 如果政府希望通过预算赤字来推动名义 GDP 增长,那么投资者获得与名义 GDP 增长率相等的收益是很自然且合乎逻辑的。

虽然投资者期望获得相当于名义 GDP 增长的收益是很自然的,但政客们宁愿支付低于这个数字的收益。 如果政客们能够创造一种政府债务收益率低于名义 GDP 增长率的局面,那么政客们就能比山姆·班克曼 - 弗里德 (Sam Bankman-Fried) 在有效利他主义慈善活动中花钱更快。 最好的部分是不需要提高税收来支付这笔支出。

政治家如何创造这样一个乌托邦? 他们借助 TradFi 银行系统在经济上压制储户。 确保国债收益率低于名义 GDP 增长的最简单方法就是指示央行印钞、购买国债,人为降低国债收益率。 然后,银行被告知政府债券是公众唯一「合适」的投资。 这样,公众的储蓄就被秘密地投入到低收益的政府债务中。

人为降低政府债券收益率的问题在于它会促进不当投资。 第一个项目通常是值得的。 然而,随着政客们为了连任而努力创造增长,项目的质量却下降了。 此时,政府债务的增长速度快于名义 GDP 的增长速度。 政客们现在需要做出艰难的决定。 今天必须通过严重的金融危机或明天通过低增长甚至零增长来认识到不当投资损失。 通常,政治家会选择长期的经济停滞期,因为未来发生在他们卸任后。

不当投资的一个很好的例子是绿色能源项目,这些项目只有通过政府补贴才能实现。 经过多年的慷慨补贴,一些项目无法获得投资资本回报或消费者的实际成本过高。 可以预见的是,一旦政府支持被取消,需求就会减弱,项目也会陷入停滞。

在经济不景气时期,当央行按「Brrrr」按钮的力度比阿什德拉克勋爵按「卖出」按钮的力度更大时,债券收益率就会变得更加扭曲。 政府债券收益率保持在名义 GDP 增长率以下,从而使政府的债务负担被通货膨胀所抵消。

收益率

投资者的关键任务是了解政府债券何时是一项好的投资。 最简单的方法是比较名义 GDP 同比增长率与 10 年期政府债券的收益率。 10 年期债券收益率应该是一个市场信号,让我们了解未来名义增长的预期。

实际收益率=10 年期政府债券收益率 - 名义 GDP 增长率

当实际收益率为正时,政府债券是一项不错的投资。 政府通常是最有信誉的借款人。

当实际收益率为负时,政府债券是糟糕的投资。 投资者的诀窍在于寻找银行体系之外增长速度快于通货膨胀的资产。

所有四个主要经济体都制定了政策,在经济上压制储户并导致实际收益率为负。 中国、欧盟和日本最终都从美国获得了货币政策线索。 因此,我将重点关注美国过去和未来的货币和财政状况。 随着美国工程师放松金融条件,世界其他地区也将效仿。

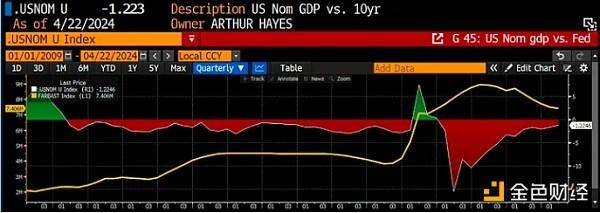

该图表以白色显示实际收益率(.USNOM 指数),以黄色显示美联储 (Fed) 资产负债表。 我从 2009 年开始,因为那一年推出了比特币的创世区块。

正如你所看到的,在 2008 年全球金融危机的通货紧缩冲击之后,实际收益率从正转为负。 由于疫情的通货紧缩冲击,该指数再次短暂转为正值。

通货紧缩冲击是指实际收益率因经济活动急剧下降而飙升。

除了 2009 年和 2020 年之外,与股票、房地产、加密货币等相比,政府债券一直是糟糕的投资。债券投资者只有通过使用疯狂的杠杆来进行交易才能获得良好的表现。 对于对冲基金傀儡读者来说,这就是风险平价的本质。

这种不自然的状态会发生,因为美联储通过用印钞购买政府债券来扩大资产负债表,这一过程称为量化宽松(QE)。

这一时期实际收益率为负的安全阀过去和现在都是比特币(黄色)。 比特币在对数图表上以非线性方式上涨。 比特币的上涨纯粹是一种以法定美元贬值定价的有限数量资产的函数。

这解释了过去的情况,但市场是具有前瞻性的。 为什么你应该继续你的加密货币投资,并对这个牛市才刚刚开始充满信心?

免费的狗屎

每个人都想不劳而获。 显然,宇宙永远不会提供如此便宜的东西,但这并不能阻止政客们在不提高税率的情况下承诺提供好处。 对任何政治家的支持,无论是在民主国家的投票箱还是在更加专制的制度中的隐含支持,都源于政治家创造经济增长的能力。 当简单而明显的增长支持政策颁布后,政客们就会动用印钞机,以牺牲全体民众的利益为代价,将资金输送到他们喜欢的选区。

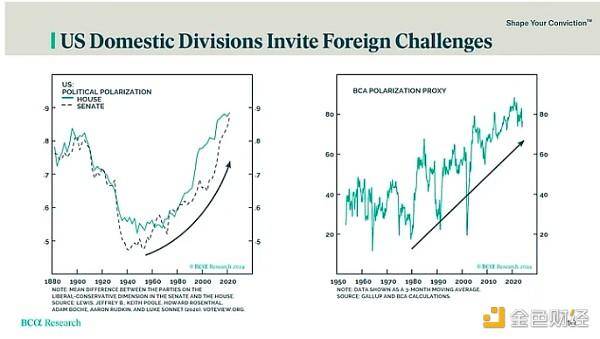

只要政府以负实际收益率借款,政客们就可以向他们的支持者提供免费的东西。 因此,民族国家的党派性和两极分化程度越高,执政党就越有动力通过花他们没有的钱来提高连任几率。

2024 年对世界来说是关键的一年,许多大国将举行总统选举。 美国大选在全球范围内至关重要,因为执政的民主党将竭尽全力保住职位(自从橙人「输掉」上一次选举以来,他们对共和党做了一些可疑的事情就证明了这一点)。 很大一部分美国人认为,民主党有点欺骗了特朗普,使其未能获胜。 不管你是否相信这是事实,很大一部分人持有这种观点的事实确保了这次选举的赌注非常高。 正如我之前所说,美国治下的和平的财政和货币政策将被中国、欧盟和日本效仿,这就是为什么关注大选很重要。

上图是 BCA Research 的图表,显示了美国随时间的政治极化。 正如你所看到的,自 19 世纪末以来,选民还没有出现过如此两极分化的情况。 从选举的角度来看,这使得赢家通吃。 民主党知道,如果他们输了,共和党将扭转他们的许多政策。 下一个问题是,确保连任最简单的方法是什么?

这是愚蠢的经济。 尚未决定选举获胜者的选民根据他们对经济的看法来决定。 如上图所示,如果选举年期间公众认为经济陷入衰退,现任总统的连任几率将从 67% 降至 33%。 一个掌握货币和财政政策的执政党如何确保不出现衰退?

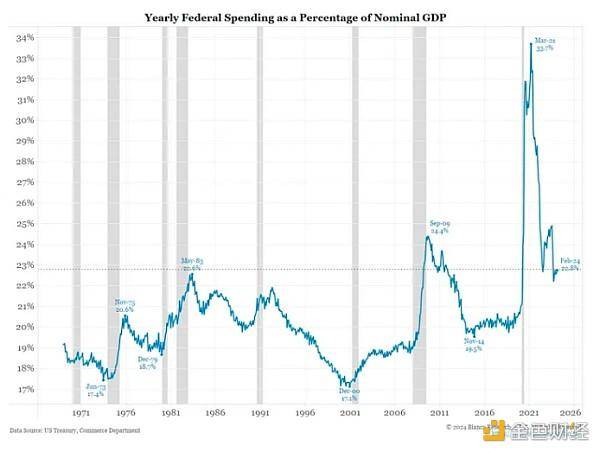

名义 GDP 增长直接受到政府支出的影响。 从这张 Bianco Research 图表中可以看出,美国政府的支出占名义 GDP 的 23%。 这意味着执政党可以随心所欲地印制 GDP,只要他们愿意借足够的钱来满足所需的支出水平。

中国政府每年都会决定 GDP 增长率。 然后,银行系统创造足够的信贷来推动经济活动达到所需的水平。 对于许多受过西方训练的经济学家来说,美国经济的「实力」令人困惑,因为他们监测的许多主要经济变量都表明经济衰退即将来临。 但只要执政党能够以负利率借款,它就能创造继续执政所需的经济增长。

以上就是美国总统拜登领导的民主党为何会竭尽全力增加政府支出的原因。 然后,美国财政部长巴德·古尔·耶伦和她的美联储主席杰罗姆·鲍威尔就需要确保美国国债收益率明显低于名义 GDP 增长。 我不知道他们会创造什么样的印钞委婉说法来确保负实际收益率持续存在,但我相信他们会采取必要措施让他们的老板和他的政党连任。

然而,橙人可能会获胜。 在这种情况下,政府支出会发生什么变化?

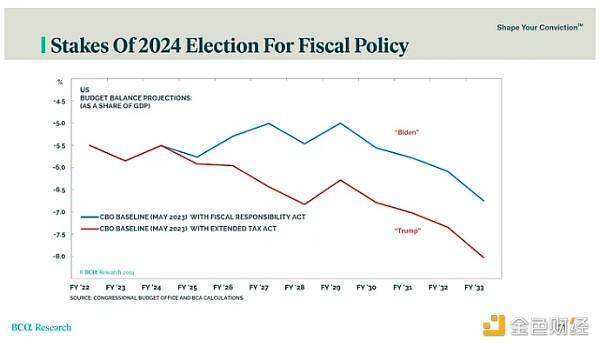

上图估计了 2024 年以来拜登或特朗普担任总统期间的赤字。 正如你所看到的,特朗普的支出预计会比 Slow Joe 还要多。 特朗普正在寻求另一轮减税,这将进一步扩大赤字。 无论选择哪一位老年小丑,请放心,政府支出不会下降。

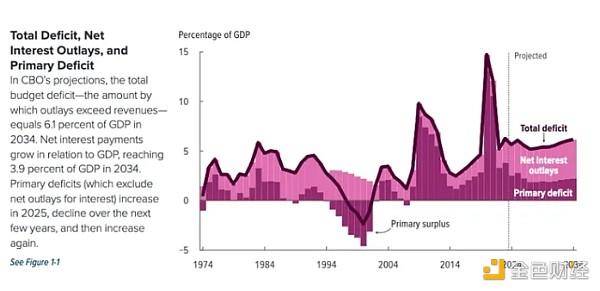

国会预算办公室(CBO)根据当前和假设的未来政治环境预测政府赤字,预计将出现大规模赤字。 从根本上讲,如果政客们可以通过 4% 的借贷创造 6% 的增长,他们为什么要停止支出呢?

如上所述,美国的政治局势让我对印钞机的发展充满信心。 如果你认为美国货币和政治精英为「解决」2008 年全球金融危机和疫情所做的事情是荒谬的,那么你还什么也没看到。

美式和平外围的战争继续主要在乌克兰 / 俄罗斯和以色列 / 伊朗战场上进行。 正如预期的那样,两个政党的战争贩子都满足于继续用借来的数十亿现金资助他们的代理人。 随着冲突升级和更多国家卷入混战,成本只会增加。

总结

随着我们进入北半球的夏季,决策者从现实中得到喘息的机会,加密货币的波动性将会下降。 这是利用最近的加密货币下跌来缓慢增加头寸的最佳时机。 我有上周遭受重创的垃圾币清单。 我将在接下来的文章中讨论它们。 还会有许多代币的发布,但不会像第一季度发布那样流行。 这为那些不是预售投资者的人提供了一个很好的切入点。 无论加密货币风险的味道如何让您兴奋,接下来的几个月都将提供一个增加头寸的黄金机会。

你的预感是,随着政客们把钱花在施舍和战争上,印钞将会加速,这是正确的。 不要低估现任精英继续留任的愿望。 如果实际利率变为正数,则重新评估您的加密货币信念。