由 BitMEX 共同創辦人 Arthur Hayes 所領頭的美元穩定幣協議 USDe,其足額抵押的機制時常與 UST 進行比較,擔心可能會陷入類似的龐氏騙局中,到底 USDe 可能會遇到的風險有哪些?本文源自 BeWater.xyz 發布在 X 的

文章

,由

深潮

整理、編譯及撰稿。

(前情提要:

$ENA衝上1.4鎂再創新高!Ethena推新激勵措施,巨鯨豪擲800萬鎂、USDe市值飆破22億

)

(背景補充:

深度解讀Ethena:USDe為何能提供最高的穩定幣報酬、有什麼潛藏風險?

)

本文目錄

USDe 界定:足額抵押的半中心化穩定幣

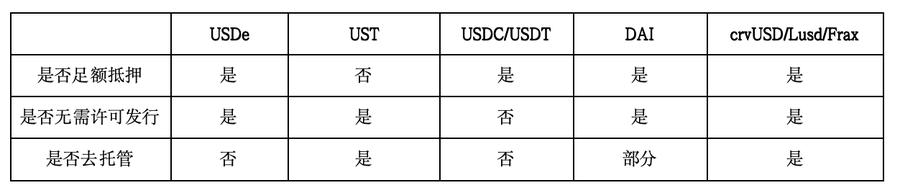

穩定幣有許多種分類方式,例如:

(1)足額抵押和非足額抵押;

(2)中心化託管和非中心化託管;

(3)鏈上發行與中心化機構發行;

(4)需許可和無需許可;

其中還會存在一些重疊和變化,例如過去我們認為 AMPL、UST 等演算法穩定幣供應和流通完全由演算法調節的穩定幣。按照此定義,大部分穩定幣屬於非足額抵押穩定幣,但也有例外,例如 Lumiterra 的 LUAUSD,儘管其鑄造和銷燬價格是由演算法調節,但協議金庫提供了不少於 LUAUSD 錨定價值的抵押物(USDT & USDC),LUAUSD 兼具演算法穩定幣和足額抵押穩定幣兩重屬性。

另一個例子是 DAI,當 DAI 的抵押物為 100% 的鏈上資產時,DAI 屬於非中心化託管穩定幣,但引入 RWA 以後,部分抵押物事實上是由現實實體控制的,DAI 轉變為中心化和非中心化混合託管的穩定幣。

基於此,我們可以剝離掉過於複雜的分類,抽象成是否有足額抵押、是否無需許可發行、是否去託管三個核心指標。對比來看,USDe 和其他常見穩定幣在這三項屬性上均有部分差異。如果我們認為【去中心化】需要同時滿足【無需許可發行】和【去託管】兩個條件,那麼 USDe 是不符合的,因此將其歸類為【足額抵押的半中心化穩定幣】是合適的。

二、抵押物價值分析

第一個問題是 USDe 是否有足額抵押物,答案很顯然是肯定的。正如專案文件所述,USDe 的抵押物是加密資產和相應的空頭期貨部位的合成資產作為抵押物。

l 合成資產價值 = 現貨價值 + 空頭期貨部位價值

l 初始狀態下,現貨價值 = X,期貨部位價值 = 0,假設基差為 Y

l 抵押物價值 = X + 0

l 假設一定時間後現貨價格上漲 a 美元,而期貨部位價值上漲了 b 美元(a、b 可以為負)部位價值 = X + a -b = X + (a-b),基差變為 Y + ΔY,其中 ΔY = (a-b)

可以看出,如果 ΔY 不變,那麼部位的內在價值不會變動,如果 ΔY 為正數,那麼部位的內在價值會上漲,反之則下跌。另外對於交割合約來說,基差初始狀態下一般為負數,而到交割日時基差會逐步變為 0(不考慮交易摩擦),這也就意味著 ΔY 必然是正數,因此如果合成的時候基差為 Y,合成部位在交割日時合成部位價值會高於初始狀態。

持有現貨,做空期貨的資產組合也被稱作 「期現套利」,這種套利結構本身是沒有風險的(但有外部風險),按照當前資料,構造這種投資組合大約能夠獲取 18% 左右的低風險年化收益。

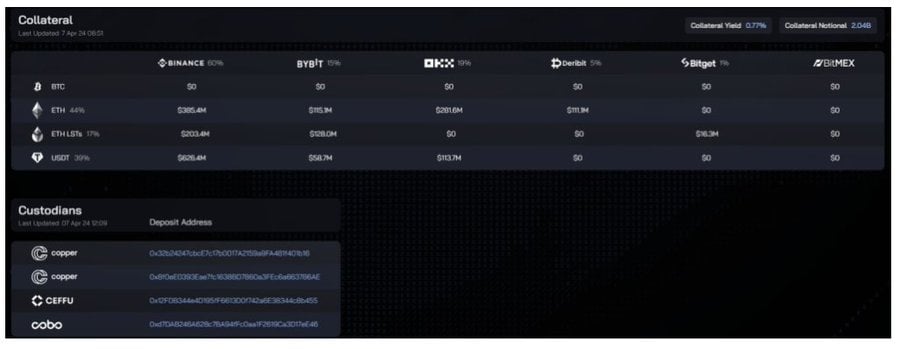

我們回到 Ethena,關於是使用交割合約還是永續合約我並沒有在官網找到準確界定(考慮到交易深度問題,永續合約的概率比較大),但公佈了抵押物的鏈上地址和 CEX 分佈。

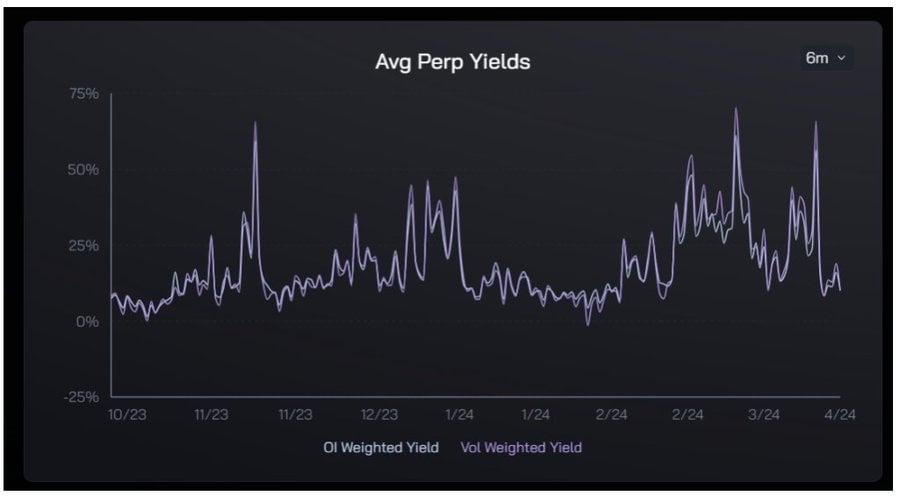

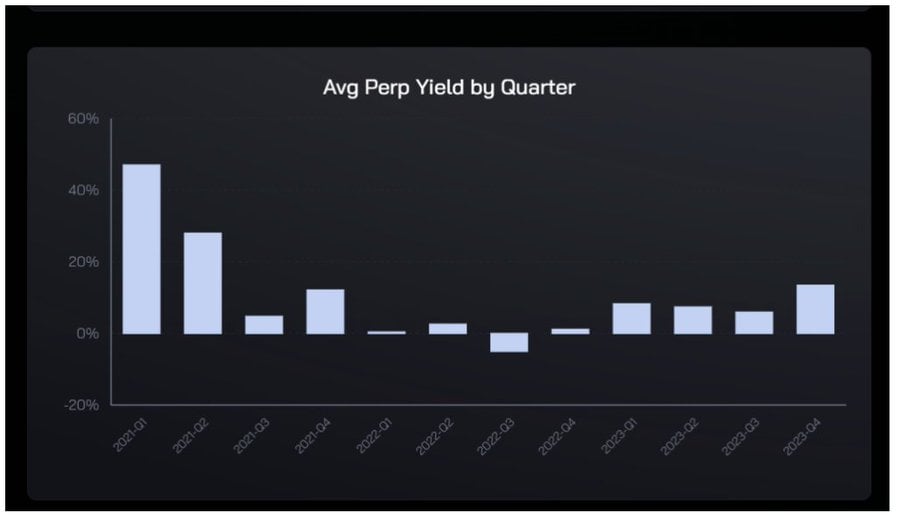

從短期來看,這兩種方式會有一些差異,交割合約會提供一個更加 「穩定且可預測」 的收益率,且到期收益始終為正。而永續合約則是一個波動利率的產品, 日利率在特定情況下也可能為負。但從經驗來看,永續合約的套利歷史回報會略高於交割合約,且二者都為正:

1)Delta 中性的期貨空投本質是出借資金,出借資金不可能長時間保持 0 利率或者負利率,而且這種部位堆疊了 USDT 風險、中心化交易所風險,所以必要收益率>美元的無風險收益率。

2)永續合約需要承受可變的到期收益率,需要支付額外的風險溢價。

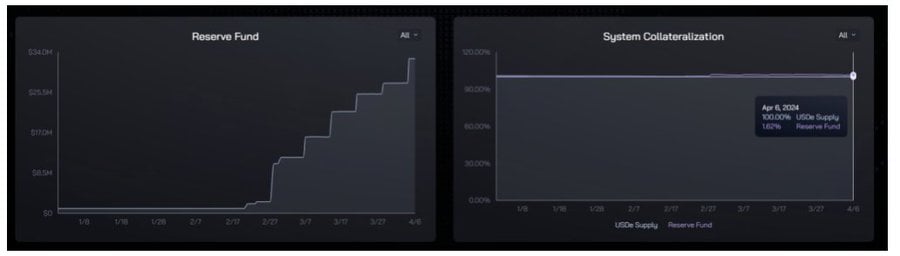

基於此,擔心 「USDe」 資不抵債或者將 USDe 類比為 UST 是完全錯誤的。按照文章開始介紹的抵押物風險評估框架,USDe 目前的核心 / 狹義抵押係數為 101.62%,將 ENA15.7 億美元的流通市值納入考慮以後,廣義抵押係數約可以達到 178%。

【潛在負費率將導致 USDe 抵押物縮水】也不是大問題。依據大數定理,只要時間足夠長,頻率必然會收斂於概率,USDe 抵押物長期會保持收斂於平均資金費率的增長率。

換個更加通俗的說法:你可以無限次地從撲克牌中抽一張,如果抽到大小王會損失 1 美元,抽到其他 52 張你可以賺 1 美元。

在本金 100 美元的情況下,你需要擔心因為抽到太多大小王破產嗎?直接看資料更加直觀,過去 6 個月中平均合約費率僅有兩次處於 0% 以下水平,期現套利的歷史勝率遠高於抽撲克牌。

1. 市場容量風險

現在我們已經明確,抵押物風險並不值得擔心。但這並不意味著沒有其他風險。最值得關注的是合約市場容量對 Ethena 的潛在限制。

第一個風險是流動性風險。

目前 USDe 的發行量約 20.4 億美元,其中 ETH 和 LST 合計約 12.4 億美元,這也就意味著完全對衝情況下需要開設 12.4 億美元的空頂級位,所需的部位規模於 USDe 的規模成正比。

當前 Binance 的 ETH 永續合約持倉規模約 30 億美元,Ethena USDT 儲備金中的 78% 存放在了 Binance,假設資金的利用是均勻的,這意味著 Ethena 需要在 Binance 開設 20.4 億 * 61%*78%=9.7 億名義價值的空頂級位,已經佔到了持倉量的 32.3%。

Ethena 的持倉規模在 Binance 或者其他衍生品交易所佔據過高的比例會產生很多負面影響,包括:

1)可能導致交易摩擦變大;

2)無法應對短時間內的大規模贖回;

3)USDe 推高空頂級位的供給,導致費率的下降,影響收益率。

儘管通過一些機制化的設計可能能夠緩釋風險,例如設定基於時間的鑄造 / 銷燬上限和動態費率(LUNA 就引入了這一機制),但更好的方法還是不把自己至於危險之中。

按照這些資料,Binance + ETH 交易對的組合能給 Ethena 提供的市場容量已經非常接近極限了。但還可以通過引入多幣種、多交易所來突破這個極限。按照 Tokeninsight 資料,Binance 佔據了衍生品交易市場 50.1% 的份額,按照 Coinglass 資料,除 ETH 以外,Top10 幣種在 Binance 的合約持倉總量約為 ETH 的三倍,按照這兩個資料估算:

USDe 市場容量理論上限 = 20.4 (628/800)*60%/ 4 / 50.1% = 128 億美元

壞訊息是 USDe 是有容量上限的,好訊息是離上限還有 500% 的增長空間。

基於這兩個上限我們可以將 USDe 的規模增長分為三個階段:

(1)0-20 億:通過 Binance 上 ETH 的市場達成這一規模;

(2)20 億 – 128 億:需要將抵押品拓展到市場深度靠前的主流幣 + 充分利用其他交易所的市場容量;

(3)128 億以上:需要依靠 Crypto 市場本身的增長 + 引入額外的抵押物管理方式(例如 RWA、借貸市場部位);

需要注意的是,如果 USDe 希望真正 Flip 掉中心化穩定幣,至少需要先超過 USDC 成為第二大穩定幣,後者目前發行總量約 346 億美元,是 USDe 第二階段潛在容量上限的 2.7 倍,將會是一個比較大的挑戰。

2. 託管風險

Ethena 另一個爭議的點在於協議的資金由第三方機構託管。這是基於目前市場環境的妥協。Coinglass 資料顯示,dydx 的 BTC 合約持倉總量為 1.19 億美元,僅有 Binance 的 1.48%,Bybit 的 2.4%。所以通過中心化交易所管理部位對 Ethena 來說是無法避免的。

但需要指出的是,Ethena 採用了 「Off-Exchange Settlement」 的託管方式。簡單來說通過這種方式管理的資金不會真正進入交易所,而是被轉移至一個專門地址進行管理,通常由委託人(即 Ethena)、託管人(第三方託管機構)和交易所三方共管,同時交易所根據託管資金的規模,在交易所內生成對應的額度,這些資金只能用於交易,不能被轉移;事後再根據損益情況進行結算。

這種機制最大的好處恰恰是【消除了中心化交易所的單點風險】,因為交易所始終沒有真正掌控這筆資金,至少需要 3 方中的 2 方簽名才可以轉移。在託管機構可信的前提下,這種機制可以有效避免交易所 Rug(如 FTX)和專案方 Rug。除了 Ethena 列出的 Copper、Ceffu、Cobo 以外,Sinohope、Fireblocks 也提供了類似服務。

當然,託管機構也存在理論上的作惡可能性,但基於當前 CEX 仍然佔據絕對主導 + 鏈上安全事件頻發的背景下,這種半中心化是一種區域性最優解,而非終局形態,但畢竟 APY 也不是免費的,關鍵在於為了收益和效率的提升是否應該去承擔這些風險。

3. 利率可持續風險

USDe 需要質押才可以獲取收益,由於質押率不會是 100%,所以 sUSDe 的收益率是會高於衍生品費率的,目前合約中質押的 USDe 約 4.7 億美元,質押率僅有 23% 左右,37.1% 名義 APY 對應的底層資產 APY 為 8.5% 左右。

當前 ETH 質押收益率約為 3%,而過去 3 年平均資金費率約為 6-7%,8.5% 的底層資產 APY 是完全可以持續的,而 37.1% 的 sUSDe APY 能否持續還將取決於是否有足夠多的應用常見承載 USDe,以降低質押率,帶來更高收益。

4. 其他風險

包括合約風險、爆倉及 ADL 風險、操作風險、交易所風險等。Ethena 和 Chaos Labs 給出了 更加詳細說明 。

?相關報導?

Ethena儲備納入比特幣!稱USDe現有20億規模「還能擴大2.5倍」

Andre Cronje 長文質疑Ethena(USDe):下個 UST 死亡螺旋?

$ENA爆漲70%衝1.3美元!USDe 市值破19億,82%儲備由ETH、USDT組成