原文作者: 21 Shares

原文编译:Peng SUN,Foresight News

TL;DR

美国比特币现货 ETF 净流入超 100 亿美元,持仓量超 40 万枚,已超四月减半后每年的供应量(约 16.4 万枚)。美国有着 7 万亿美元的 ETF 市场,是欧洲的四倍,只要有 1% 的资金流入,比特币市值就会翻倍。比特币供应量越来越少,交易所余额现为 230 万枚,创五年来新低。持有比特币超 155 天的长期投资者的 BTC 持仓量从 1490 万枚降至 1429 万枚,占总供应量的近 70% ;短期持有者的 BTC 持仓量从近 230 万枚增至 307 万枚,增幅超 33% 。比特币已经创下历史新高,但持仓超 1000 枚 BTC 的巨鲸并未抛售,他们相信 BTC 仍有巨大的增长空间。对比 2021 年 3 月和 10 月,巨鲸曾在 6 万美元抛售比特币,随后 BTC 创历史新高。从 MVRV Z 值来看,过去一个月,比特币投资者一直在追涨,但仍表明我们可能正处于牛市的早期阶段。目前,未实现净损益(NUPL)平均值为 0.6 ,市场尚未进入极度贪婪阶段,这是因为 ETF 的流入抢占减半后预期市场活动的先机,如果刻舟求剑,那么比特币很可能在未来几周内进行盘整。比特币不再只有储蓄价值,Ordinals、BRC-20 代币、BTC L2 等将推动对比特币的更多需求并扩大其用例。

2024 年 4 月,比特币将迎来第四次减半。刻舟求剑来看,历次减半之后的 12 个月内比特币的价格表现都会很优异。然而,这一次减半似乎与以往有所不同。值此之际,Foresight News 将对 21 Shares 的比特币减半报告中的精华进行编译,深入探讨 2024 年比特币减半的影响,以及其对比特币市场、矿业和整个生态系统的影响。

比特币四年减半周期有何影响?

为什么每四年减半一次?

虽然我们并不知道为什么中本聪设定四年的减半周期,但这一周期与美国大选等重大事件一致,给市场带来了不确定性。由于美国财政政策对全球经济影响很大,比特币减半可以被视为有意在政治过渡时期为动荡的传统金融系统提供稳定性。

当然,这四年虽然并非完全吻合,但有可能是一个心理基准,譬如传统经济周期、选举或重大体育赛事。

减半如何影响比特币价格?

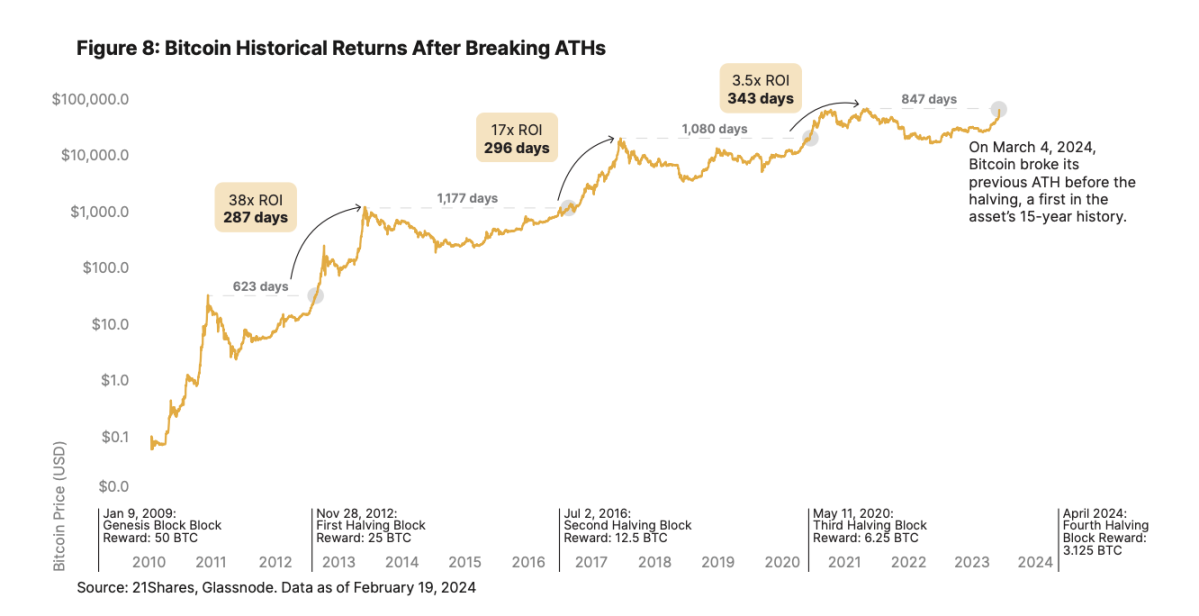

比特币减半影响越来越小,每一次减半带来的增长都会下降。比特币在第一次减半后的周期内暴涨了约 5500% ,在第二次减半后的周期内暴涨了约 1250% ,在当前周期内暴涨了约 700% 。

换言之,比特币多年来的稳定增长表明市场日趋成熟。爆炸式增长往往伴随着炒作和投机,而更持续的增长速度则表明稳定性增强,应用范围更广,这与黄金等传统资产类似。

然而,这一轮周期有一个很大的不同,就是 ETF 流入带来的外生需求,这导致比特币在减半之前突破历史最高点,所以很可能会带来一轮与以往不同的新增长。当然,这也可能源于供应冲击,我们将在下文中进一步解释。

减半对矿工有何影响?

比特币减半对矿工的影响包括几个方面,譬如区块奖励减少,盈利能力和运营成本也会有所变化,但这些都取决于当时的比特币价格。

譬如,虽然区块奖励可能会减少,但相应地比特币价格也会上涨。譬如,Marathon、Core Scientific 等矿企会选择再融资,避免矿机关闭。

当然,矿工也没有很惨。如果矿工退出网络,挖矿难度就会下降,从而减少电费支出,比特币挖矿也会更具成本效益。此时,矿工也会重新加入网络,从而提高算力。反之,一些矿工可能会抛售比特币,我们将结合其他有助于估算其抛售压力的替代指标进一步探讨这一问题。

减半前,矿工们会做什么?

矿工向交易所存款是一个重要指标。通常情况下,矿工出售 BTC 是为了支付电费和硬件开支等运营成本。然而,在本轮减半周期中,矿工们的抛售量与之前的周期相比有所减少。

整个 2024 年 2 月,矿工平均向交易所存入 127 枚 BTC,比上一周期少了近 70% : 在 2020 年 2 月至 3 月期间,矿工向交易所存入了 417.4 BTC。不过,需要注意的是,矿工必须以美元支付其运营成本,而 ETF 通过后比特币价格的上涨也是 BTC 抛售量减少的原因。

减半效应:比特币的四年周期指南针

历史地看,比特币减半之后的 12 个月表现都非常好。平均而言,比特币在减半后需要 172 天才能突破之前的 ATH 值,而在突破后需要 308 天才能达到新的周期顶部。

不过,由于比特币目前的交易价格在其 ATH 附近,看来本轮周期可能会有不同的表现,因为在过去,比特币在减半前几周的交易价格平均比前一个高点高出 40% -50% 。此外,比特币在 2 月还走出了史上最强的月度阳线。

本轮减半周期有何不同?

这一次比特币减半似乎与以往不同,采用比特币的机构越来越多,比特币的使用范围也越来越广。我们来探讨一下比特币目前的供需情况,这样可以更好地分析各中差异。

需求侧: ETF 购买压力

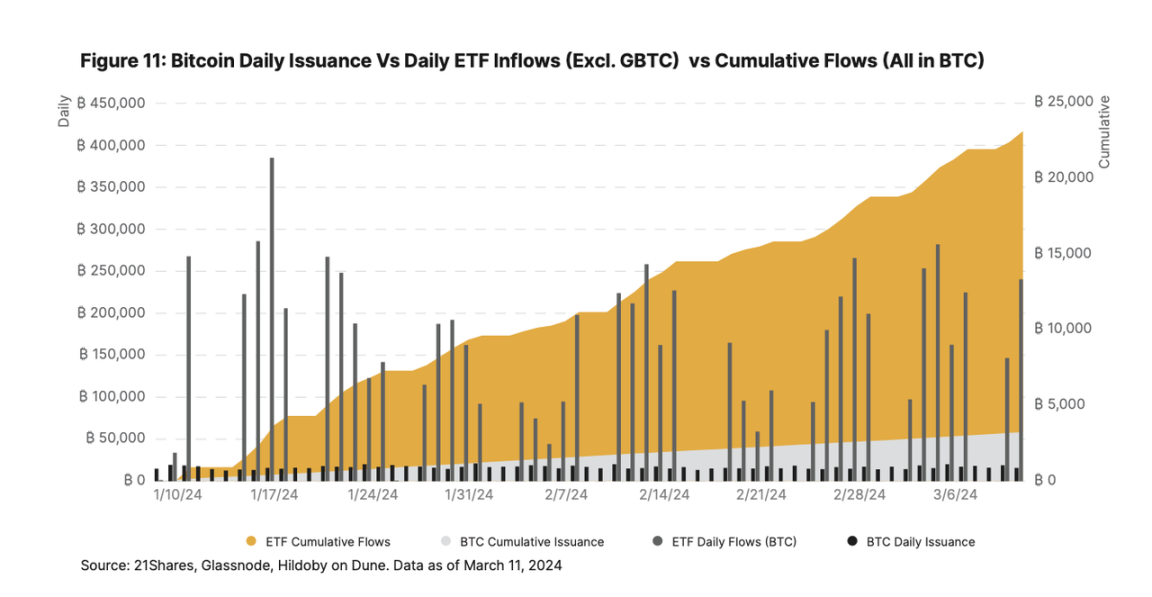

随着比特币在最近几周的持续增长,美国现货 ETF 对比特币的兴趣与日俱增,迄今已吸引了超 100 亿美元的净流入。也就是说, 14 天平均流入约 2500 枚比特币(约 1.5 亿美元),是每日新产出 BTC(900 枚)的 3 倍,减半后则将接近 5.5 倍(450 枚)。

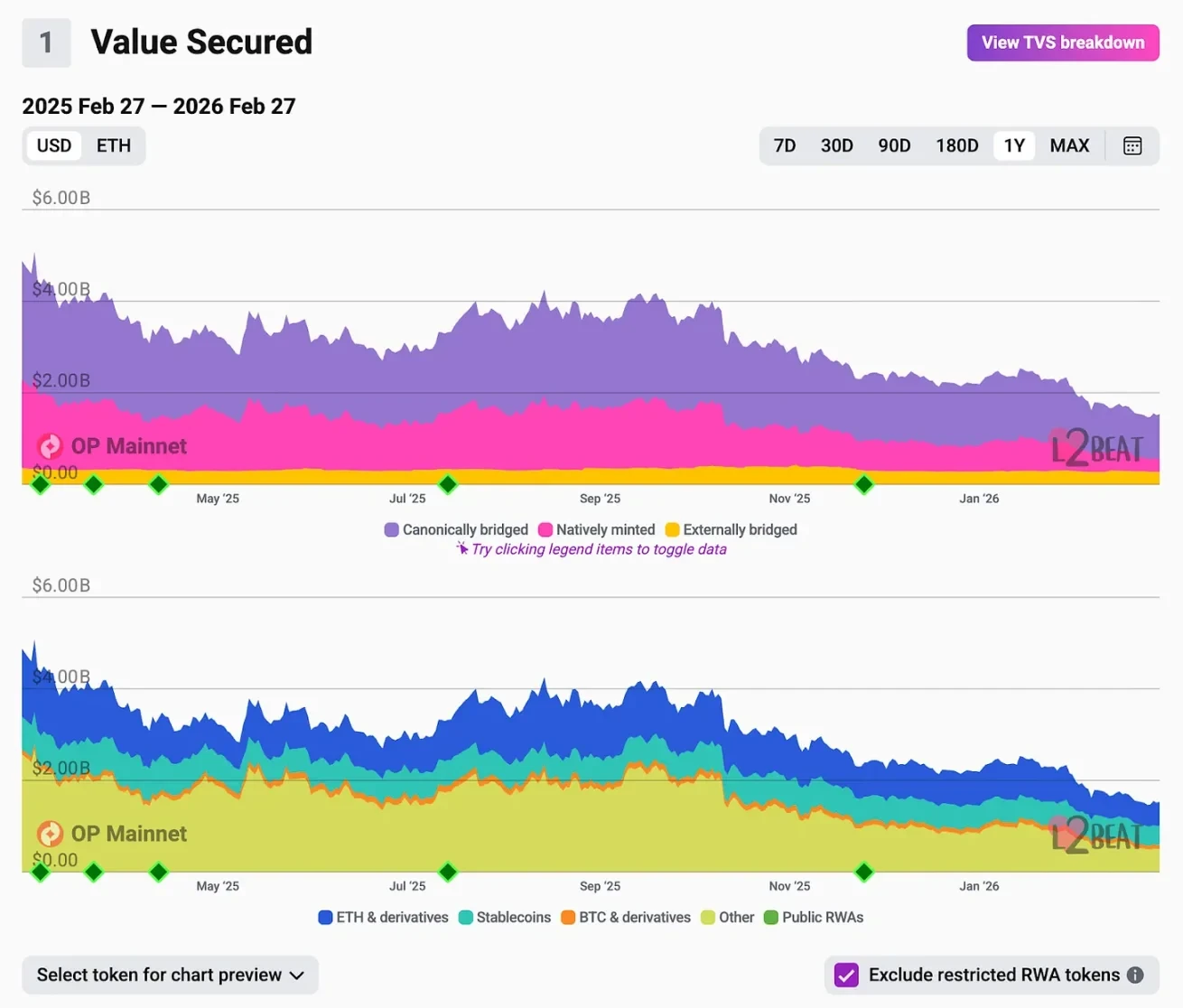

下图可见,ETF 持有超 40 万枚比特币,已经超过比特币在四月减半后每年的供应量(约 16.4 万枚)。此外,根据 Glassnode 高流动性和流动性资产的平均值,加上短期持有者的供应和交易所余额,目前的需求已经覆盖比特币可用供应量的约 4.5% ,总计约 470 万枚 BTC。

此外,美国有着 7 万亿美元的 ETF 市场,是欧洲的四倍。在 ETF 获批之前, 77% 的资产经理不愿意投资比特币。在美国,已注册登记的投资顾问管理着约 114 万亿美元资产,他们被强制要求在新产品推出 90 天后才能进行投资,因此,只要有 1% 的资金配置到比特币上,就会引发大量资金流入,从而使比特币市值翻倍,供应也会更加紧张。

目前,富国银行(Wells Fargo)和美林证券(Merrill Lynch)等银行已经向部分财富管理客户提供现货比特币 ETF,而摩根士丹利(Morgan Stanley)据称正在为其经纪平台评估比特币基金。Cetera 也是首批正式推出比特币 ETF 正式政策的财富管理机构之一,这标志着新一轮需求开始涌现。

供应侧:流动性日益不足

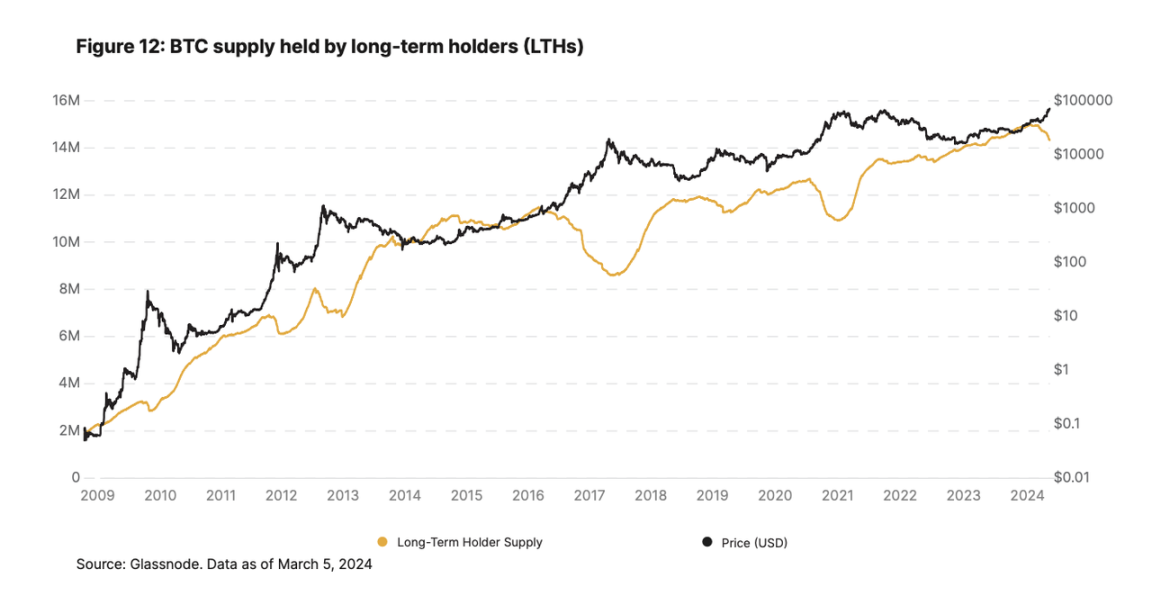

持有比特币超 155 天的投资者对比特币信仰非常坚定。长期持有者的比特币持有者在 12 月飙升至历史新高(1490 万枚),随后回落至目前的 1429 万枚左右(占总供应量的近 70% )。

-

与 2017/18 年和 2020/21 年的情况类似,本轮周期自 ETF 通过至今,长期持有者逐步高位卖出。

-

然而,尽管长期持有者的 BTC 持仓量从 1490 万枚降至 1429 万枚(降幅为 4% ),但短期持有者的 BTC 持有量却从近 230 万枚激增至 307 万枚,增幅超 33% 。两个群体之间已经形成一种平衡,这通常发生在减半后的牛市初期,但现在由于 ETF 的外生需求而提前出现,导致市场力量接近中和。

-

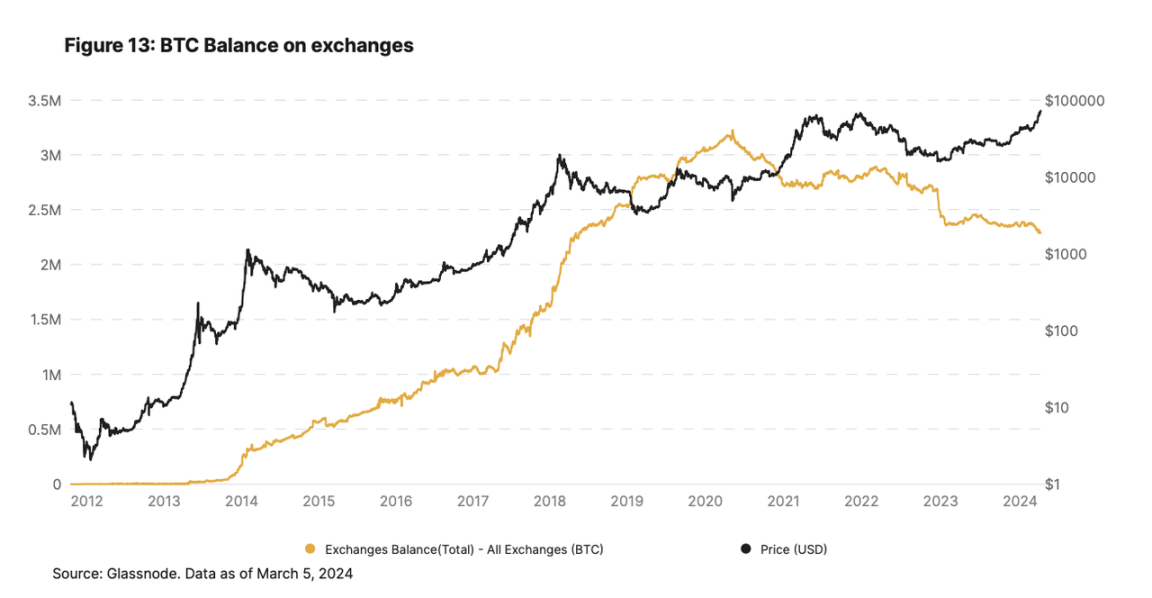

在这种情况下,BTC 的交易所余额将创下五年来新低,达到 230 万枚,更加说明 BTC 的供应量在急剧下降。

-

如果这种趋势持续下去,比特币的供应侧将日益缺乏流动性,从而为供应紧张和抛物线牛市的潜在爆发奠定基础。

减半前的链上变化

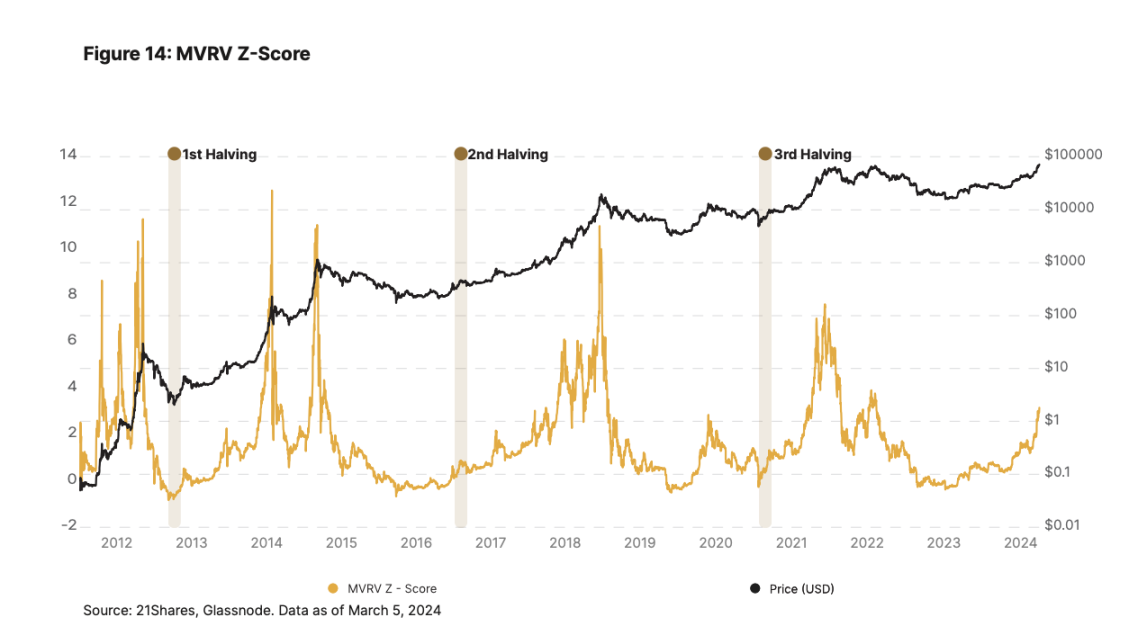

市值与实际价值比(MVRV - Z 值)

市值与实际价值比是通过比较比特币当前市值与比特币实际价值来评估比特币估值的指标。实际价值是所有 BTC 基于其最后交易价格的总价值,基本上代表了所有流通中的 BTC 的平均收购价格。Z 值通过衡量当前 MVRV 与历史平均值的标准差,使 MVRV 指标标准化。如果市值比其实际价值高出数倍,则表明 BTC 被认为估值过高,这在历史上是市场见顶的信号,反之亦然。

比特币目前的 MVRV Z 值约为 3 ,与 2021 年 2 月大约为 6 的数值形成鲜明对比。然而,与之前的减半相比,比特币在本轮周期中似乎表现出轻微的偏差。具体体现在比特币实际价格的大幅增长上,过去 30 天的平均 MVRV 为 2.4 ,而过去三个周期的同期平均 MVRV 为 1.07 。这表明投资者近期可能在追涨,因为实现价格反映的是每个比特币的最后交易价格。虽然与历史平均水平相比,MVRV 处于较高位置,但它仍然表明,我们可能正处于比特币牛市的早期信仰阶段;因为 ETF 的通过可能已经抢占先机,BTC 价格不再只是围绕着市场情绪以及与减半相关的叙事。

未实现净损益(NUPL)

我们观察到了类似的情况,即未实现净损益(NUPL),该指标通过比较比特币持有者当前持有的市值和原始购买价格来评估其盈利能力,这是一个很好的市场情绪指标, 0 代表极度恐惧, 1 代表极度贪婪。

目前,NUPL 的平均值为 0.6 ,表明比特币的贪婪程度还没有达到顶峰,这与 2021 年 2 月至 3 月比特币升至 6 万美元期间的平均值 0.7 不同。

然而,将比特币当前的平均 NUPL 与之前三次减半事件(之前两个月)之前进行比较,可以发现比特币市场的看涨情绪在不断增长,比特币当前的平均 NUPL 为 0.6 ,而之前几个周期的平均 NUPL 为 0.42 。这进一步论证了我们的观点,即 ETF 的流入正在抢占减半后预期市场活动的先机,如果刻舟求剑,那么比特币很可能在未来几周内进行盘整。

从链上数据看,这个周期的表现已经略有不同,并且可能周期向左倾斜。

减半与有利的市场结构相吻合

虽然 2024 年是比特币的「减半年」,但它也与比特币的其他利好因素相吻合,这就出现了一个值得关注的供需动态混合体:

-

宏观环境改善: 由于美联储在过去两次会议上保持利率稳定,根据 CME FedWatch 工具,市场预计到 2024 年 6 月至少降息一次的概率为 39% ,到 2024 年 12 月降息一次的概率为 51.9% 。由于一系列相互矛盾的数据表明通胀持续存在,因此利率下调的不确定性将持续存在。

-

ETF 购买压力:美国现货 ETF 的批准对比特币的市场结构很有利,自推出以来已经吸引了超 100 亿美元资金的净流入,迄今为止已经持有超 40 万枚 BTC,比减半后的年化发行量高出 240% 以上。

-

长期持有者造成 BTC 供应的流动性不足: 如果说供应减半带来的影响还不够大的话,那么截至 2024 年 3 月 15 日,长期持有者(即至少 155 天内没有转移其 BTC 的投资者)所持有的比特币供应量已稳定在 1429 万 BTC 左右,约占 BTC 流通供应量的 70% 。

-

比特币已经创下历史新高,但巨鲸仍然不为所动: 尽管自 ETF 推出以来比特币涨幅惊人,但持仓超 1000 枚 BTC 的巨鲸们并未在市场走强时抛售。即使在比特币达到 6 万美元时(2021 年 3 月和 10 月,巨鲸曾在 6 万美元抛售比特币随后 BTC 创历史新高),投资者仍表现出对比特币的信心,表明他们相信当前的涨势仍具有巨大的增长空间。尽管至 3 月 1 日, 99.6% 的比特币流通供应量是盈利的,但大家仍然看涨。

-

综上所述,考虑到所有因素,最大的加密资产总体上看涨。我们的结论是,本轮周期确实可能略有不同。虽然应该提醒投资者,比特币仍然是一种相对不稳定的资产,可能会出现回调,但有利于进入新一轮牛市。

减半之后

通常我们都认为比特币只剩下储蓄价值了,但减半之后的比特币仍然有新的生命力。

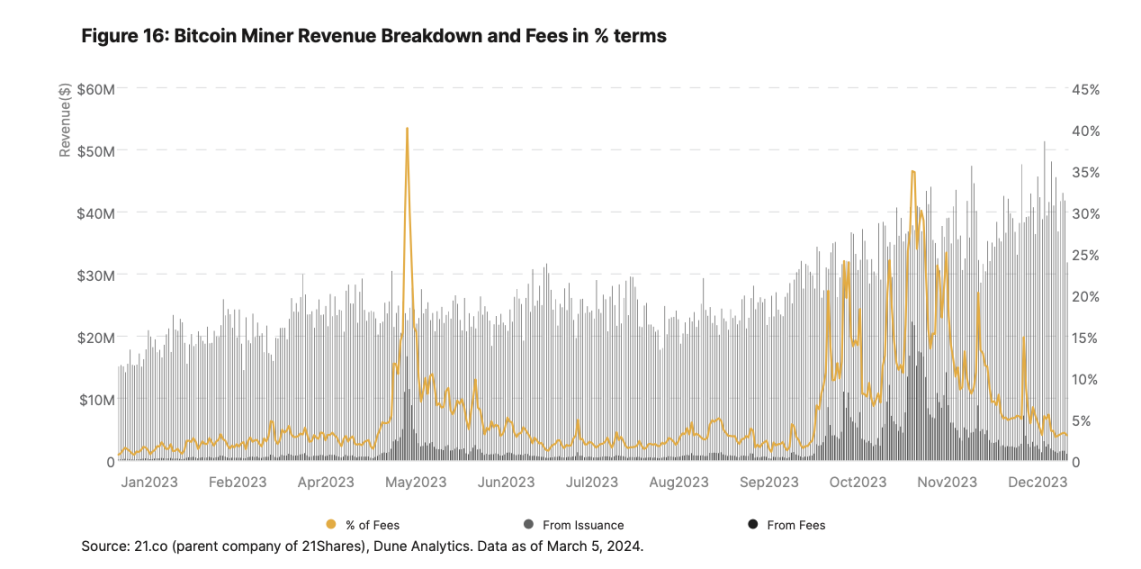

从基本面来看,我们预计 Ordinals 和 BRC-20 代币等创新将推动对比特币的更多需求并扩大其用例。 这一点至关重要,因为它确保矿工能够依靠交易收入生存,而区块奖励将在 2140 年继续减少。由于比特币的区块大小有限,当交易需求增加时,交易费也会增加。

2023 年,矿工的交易费收入从年初的约 0.73% 增加到 2023 年 12 月的 30% 以上,日交易费有时超过 1500 万美元。 交易费上涨可能会影响小规模交易的价格,并推动更多地采用闪电网络、Stacks 等比特币 Layer 2 。

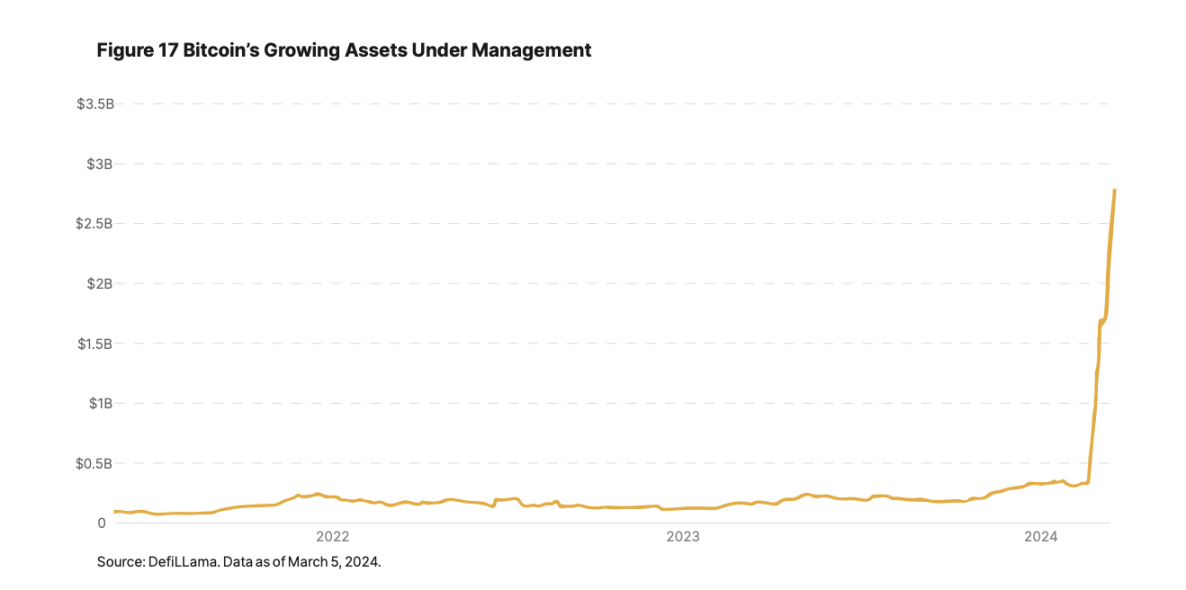

然而,比特币扩容也引起了市场关注。 就像早期的以太坊 Layer 2 解决方案(Arbitrum、Optimism、Polygon 等)一样,专注于比特币扩容的项目也在向比特币进军,它们引入了基于 Optimitic Rollups 与 zkRollups 的各种扩容方案。 虽然它们的长期发展情况无法预测,但有利于释放比特币的更多效用,甚至像以太坊一样实现大规模增长。 值得关注的是,在两个新 Layer 2 的带领下,比特币 TVL 在 3 月飙升 7 倍,达到 27 亿美元,跻身前 6 大网络之列。 最后,从 2023 年 12 月到 2024 年 2 月,比特币占据了 NFT 交易量 33% ,总计 27.6 亿美元,仅次于以太坊的 39.9 亿美元,超过 Solana 的 12 亿美元,可见 Ordinals 对比特币网络影响巨大。