2024 年开年已经两个月,加密货币市场呈现出上涨态势。以比特币和以太坊为首的诸多主流加密货币价格连续走强,比特币在春节期间达到了 52000 美元,而以太坊也一度突破了 3000 美元大关,都在离历史最高点越来越近。

几天前,Uniswap 基金会发布新提案拟将协议费用分配给已质押 UNI 代币持有者,引爆 DeFi 市场。不止 DeFi 龙头普涨,其他 DeFi 项目如 Frax Finance 也称考虑引入类似 Uniswap 的代币质押者奖励机制。

根据数据提供商 DeFi Llama 的数据,自去年 11 月以来,专注 DeFi 的区块链上的总价值(TVL)已增长约 40% ,达到约 600 亿美元,创下自 2022 年 8 月以来的最高水平。2024 年的夏天,DeFi 市场前景可期。在 DeFi 市场蓬勃发展的背景下,如何为用户搭建一个公平、安全的环境变得至关重要。

DeFi 散户苦 MEV 已久

对于链上用户,特别是经常被夹的 DeFi 散户来说,MEV 已经是一个被大家所熟知的概念了。MEV 是最大可提取价值(Maximal Extractable Value)的缩写,它指的是矿工或验证者通过对内存池中同个区块内的交易进行重新排序而提取的最大利润额。

MEV 有几种类型,最常见的包括抢先交易、跟单交易和三明治攻击。抢先是指 MEV 套利者利用其对价格变化的预判,在内存池中抢先与其他交易买入或卖出,从而从价格变化中获利。跟单交易则与其相反,MEV 套利者将其交易放在其他已知交易之后从而获利。三明治攻击是指 MEV 套利者针对即将发生的某笔大额交易,在这比交易的前后分别执行买卖活动,从而利用价格变动获利。

MEV 可以有很多目的,其中一部分只是中立的交易,比如 DEX 的套利可以为长尾市场提供更好流动性,或者提升借贷协议的清算效率。然而,大多数的抢先交易攻击和三明治攻击由操纵 MEV 机器人的 Searcher 发起,通过审查用户的交易内容,监测到附加价值,然后他们将交易重新排序,并通过向验证者支付高额费用来确保出块并获取价值,这些属于恶意的 MEV 攻击。

中立来说,MEV 是一种有效的获利机制,中立的 MEV 行为构成了 DeFi 生态中通过价差获利的既定市场机制,并构成了相当一部分市场活动。但恶性的 MEV 获利则往往是以牺牲普通用户的利益和网络性能为代价的,对整个 DeFi 生态产生着重大影响。

-

据估计,仅在以太坊一条链上,恶意 MEV 在 2022 年一年的总收入达到约 4 亿美元。据此可以合理的估算,截至 2022 年 9 月以太坊合并,历史累计的恶意 MEV 的收入可以达到 9 亿美元至 10 亿美元左右。

-

MEV 机器人带来的高频、集中的链上活动,抬升 GAS 费用,造成网络拥堵。

-

MEV 活动一般由极少数矿工和验证者发起,大多数用户无法参与,为网络带来极大的中心化风险。这有备区块链网络去中心化、公平、参与门槛低的初衷。

抗 MEV 方案往往以成本和效率为代价

可见,促进中立 MEV 的创新,并对恶意 MEV 进行防范是目前针对 MEV 行为的最优策略。目前主要防范恶意 MEV 有两种思路:

1. 为套利者构建 MEV 专用通道

Flashbots 一直以来都在为套利者提供以太坊的 MEV 相关工具。目前讨论热度最高的当属其为 PoS 机制推出的 MEV Boost。其实说到底,这一类工具都是为套利者提供了与验证者的独立信息沟通渠道,从而减少套利者获取 MEV 对普通用户和网络性能的影响。

2. 为普通用户提供 MEV 保护

随着用户发现自己的交互经常被夹,可否抵御恶意 MEV 的损害也成为了用户在选择 dApp 时的一个考量。越来越多 DeFi 项目和开发者开始针对抗 MEV 进行改进。面向用户的抗 MEV 功能一般是通过两个方式实现的:

-

链下订单撮合。包括1inch、Matcha、Cowswap 在内的许多 DEX 都通过加入某种链下订单撮合机制来减少套利者获取 MEV 的机会。但是这种机制在流动性较差的环境下可能会带来更大的滑点和交易延迟,并且带来了中心化风险。

-

专属交易通道。Flashbots 推出的 MEV Protect,以及一些 DEX 的专属交易服务,其实都是帮助用户建立了专有的交易通道,类似私有 RPC。用户可以付更高的 GAS,将自己的交易单独发送给验证者,而无需经过内存池。

不难发现,目前以太坊网络上并没有嵌入底层的原生 MEV 解决方案。普通用户想要不受抢跑和三明治攻击的侵害,必须依赖第三方工具和服务。首先,你需要进行一番研究,找到适合自己的产品,或者安装插件。另一方面,使用这些服务往往意味着高手续费和低交易效率。这对于大部份偶尔使用 DeFi 的人来说门槛还是太高,性价比又很低。

最近,Neo 宣布即将推出原生抗 MEV 的侧链。如果 Neo 侧链真的具备实现原生抗 MEV 的属性,那对于 DeFi 项目和绝大多数普通用户来说,可能是一个更符合区块链公平、去中心化精神初衷的选择。

Neo 侧链:用 dBFT+密封交易抵抗恶意 MEV

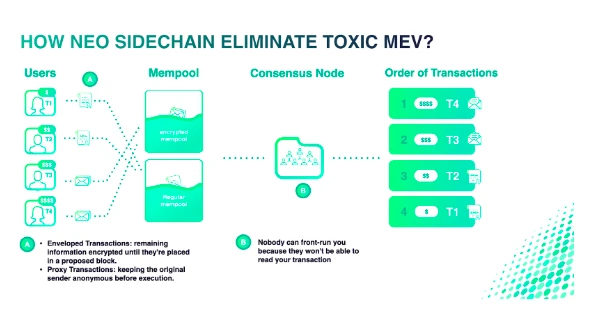

Neo 的侧链虽然也是 EVM 链,但它相比以太坊和其他 EVM 链有一个巨大的不同:它不是 PoS,而是 dBFT。Neo 从诞生开始就一直在坚持使用 dBFT 共识机制,之前的公告也确认了新的侧链也将沿用 dBFT。在此基础上,Neo 侧链加入一种新的交易种类——密封交易,直到新的区块被提议之前,这些交易都一直保持加密状态。这意味着没有人可以在交易被执行之前看到这些交易,无法提前预交易意图,也就没有人可以进行套利。

以上两点关键基础特性让 Neo 侧链从协议层面拥有了抗恶意 MEV 的能力。开发者可以在 dApp 里直接集成这个原生功能,这一点是其他链目前无法提供的。对于用户来说,也无须针对不同工具和产品进行复杂的阅读理解和成本估算,普通用户可以在无感知的状态下获得针对恶意 MEV 的保护。

Neo 侧链如何做到原生抗 MEV

对于有兴趣了解 Neo 侧链抗 MEV 的技术特性的小伙伴,笔者针对目前从官方公告和媒体报道中了解到的信息进行整理,TLDR:

1. dBFT 共识机制

-

Neo 侧链将延续采用 dBFT(Delegated Byzantine Fault Tolerance)共识机制,相对于 PoS 链,具有防止时间强盗和扣块等 MEV 攻击的天生优势。

-

区块生成后,Neo 侧链可立即完成区块确认,防止攻击者重新排列已提交的交易序列。

-

共识节点的行为受到社区监督,扣留区块时间过长会受到惩罚,保障了系统的公正性和安全性。

2. 密封交易

-

Neo 侧链引入了密封交易,使交易可以保持加密状态,直到新的区块被提议出来。

-

没有人可以在交易执行之前看到交易内容,避免了预交易意图的泄漏,有效防范了套利行为。

-

支持用户通过代理发送交易,保持交易发起人在执行前保持匿名性。

3. 门限解密和分布式密钥(DKG,Distributed Key Generation)

-

在密封交易时,Neo 侧链使用“门限解密”工具,并通过“分布式密钥生成”来设置门限解密的密钥。

-

共识节点只持有部分私钥,所有节点共同拥有一个公钥。

-

这种机制保障了交易的隐私,并确保只有当足够数量的节点参与合作(达成 dbFT 共识需要 2/3 节点达成一致)才能安全重建完整的交易数据。

4. 抗 MEV 交易与普通交易分离

-

Neo 侧链设有专用内存池,用于存放抗 MEV 的交易,与普通交易分开,确保抗 MEV 交易不会影响到正常交易。

-

每个区块中,普通交易总是排在抗恶意 MEV 的交易之后,加密交易发送者仍然可以设定一定优先费,不必担心交易被其他人顶替。

-

内存池设置了额外的检查,来最小化潜在问题对全链交易带来的影响(例如 DoS 攻击,或过时的抗 MEV 交易的解密失败等等)。

总的来看,Neo 主链已经更新到第三代,生态一直不温不火。通过兼容 EVM,可以看到 Neo 是希望在侧链上吸引更多的 EVM 生态应用和用户,作为沉浮牛熊却屹立不倒的老牌公链,具备一定号召力和影响力。另一方面,独特的 dBFT 和密封交易加持,用户可以以较低的成本获得安全、隐私的交易环境,无需再时刻提心吊胆交易被夹。

如果这些设计预期可以实现,Neo 侧链可能会成为更公平、散户友好的 EVM 生态,又将给整个生态和社区带来一大批新鲜血液。此外,伴随测试网上线的交互空投也值得期待。