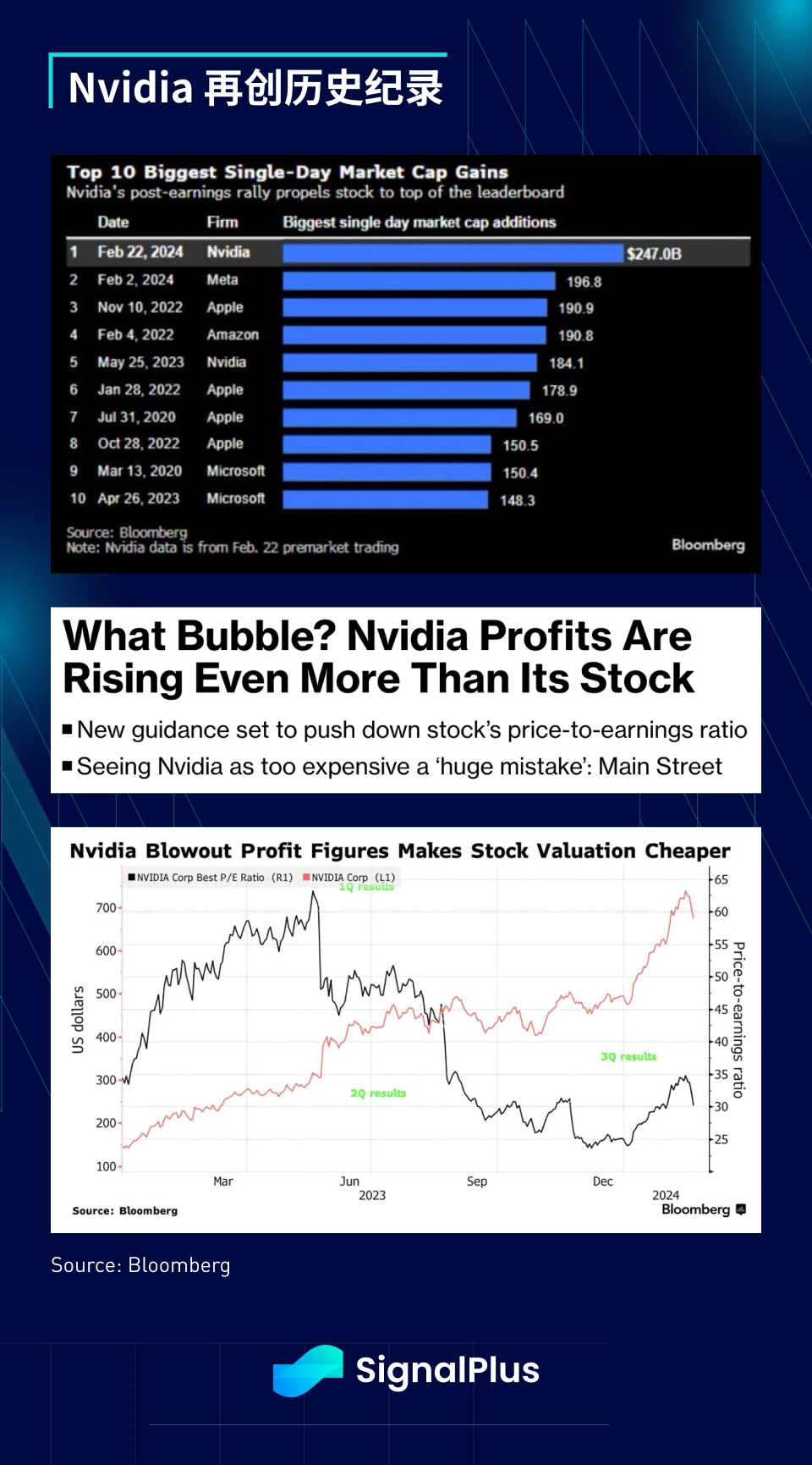

一如预期,风险市场大幅上涨,Nvidia 爆炸性的盈利结果带动股市创下新高,这家 AI 巨头昨天市值暴增 $ 2, 470 亿美元,创下市值最大单日涨幅的纪录,超过了 Meta 在本月稍早达成的 $ 1, 970 亿美元;此外,主流分析师和媒体已开始为该股的历史性涨势辩护,声称 EPS 的增长导致市盈率被压缩(远期市盈率“仅” 35 倍)。

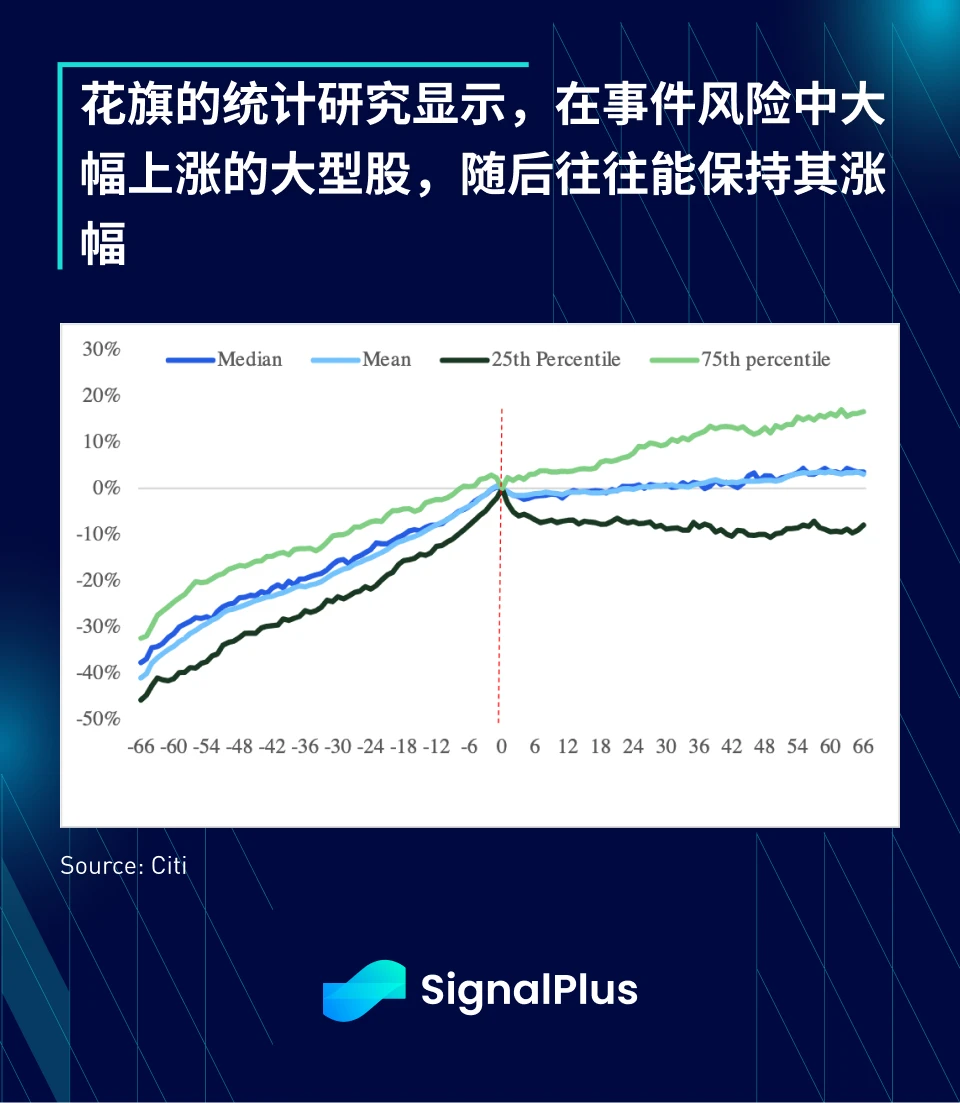

此外,一项统计研究表明,目前的 AI“泡沫”仍处于早期阶段,还有更多上升空间;研究中分析了过去 30 年中超过 1000 只在 3 个月内上涨 35% 以上的大型股,研究结果显示,在下一季度的回报率仍保持小幅正值,并且没有任何显著的回调,如果历史在短期内重演,这对当前的风险反弹来说是个好兆头。

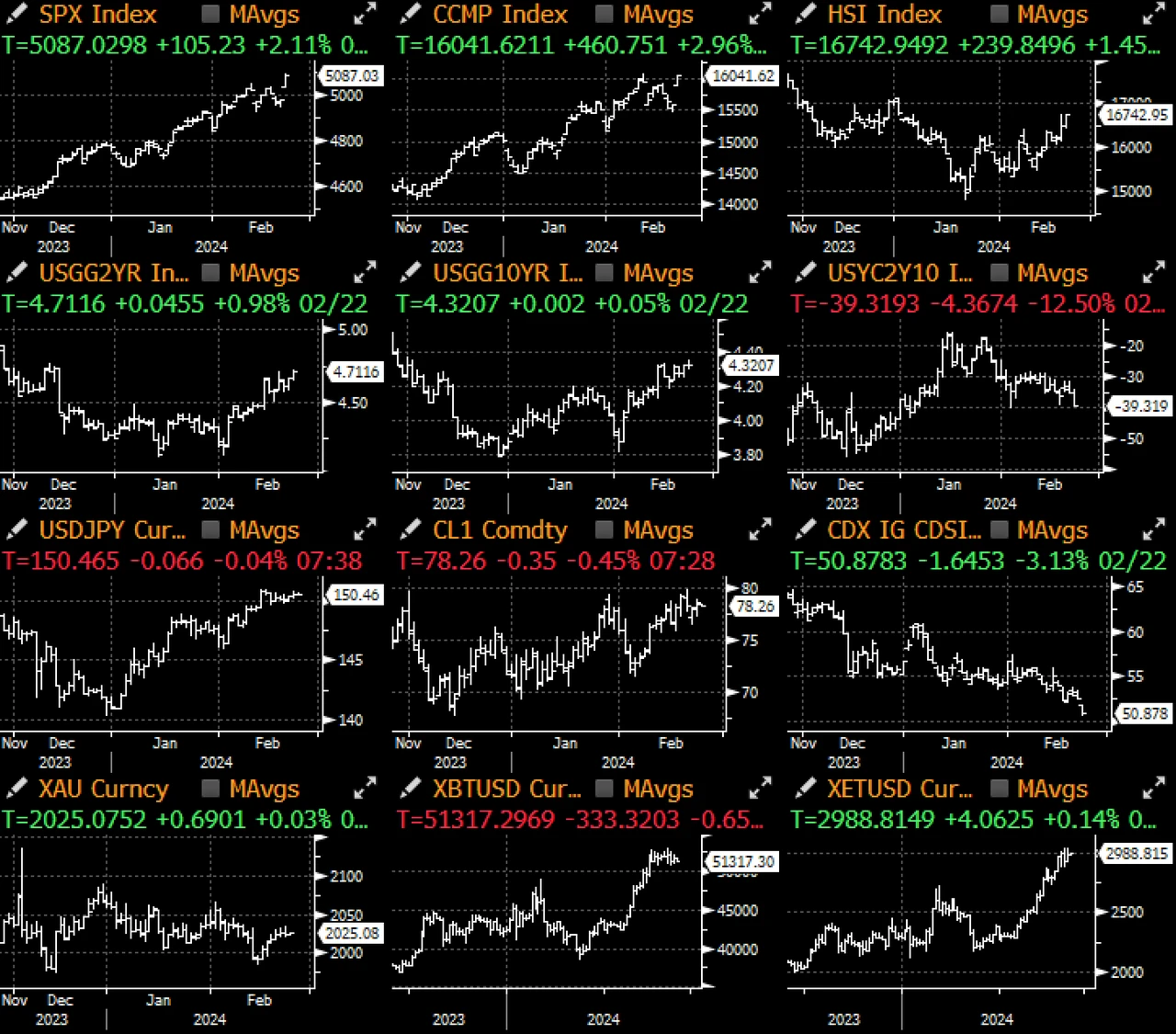

昨天 SPX 指数上涨 2% ,涨势相当广泛且强劲,除公用事业以外,所有板块都出现上涨,其中科技股的涨幅高达 4.4% 。不出所料,由于投资者在短期内几乎没有担心的理由,下行对冲成本已经降至多年来的低点。

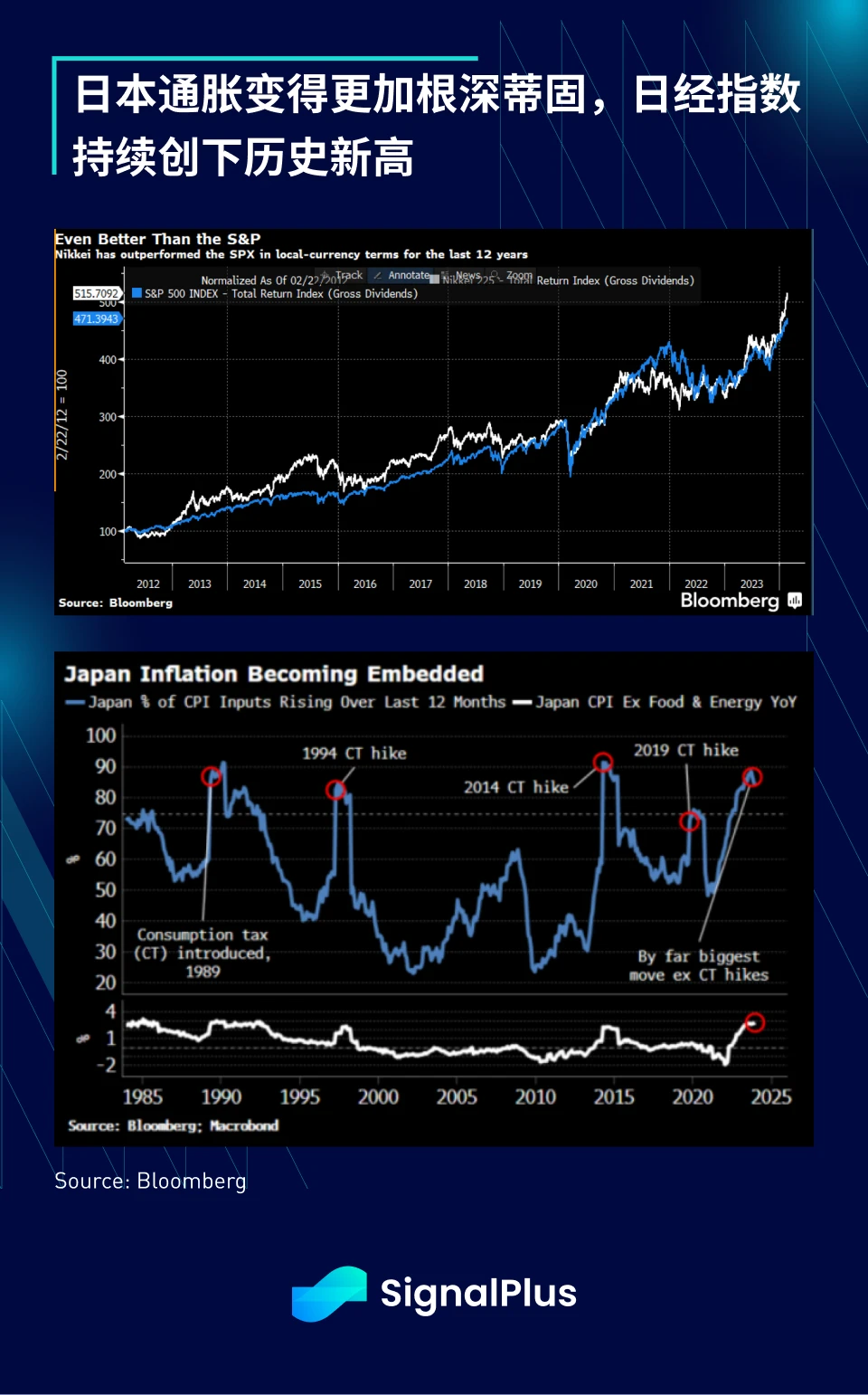

这种强劲涨势不仅限于美国,日经指数也创下历史新高,其过去 10 年的表现实际上超越了 SPX(以当地货币计)。近 90% 的日本 CPI 成分类别都出现增长,日本的通胀开始变得更加根深蒂固,资本也继续涌入其股市和房地产。

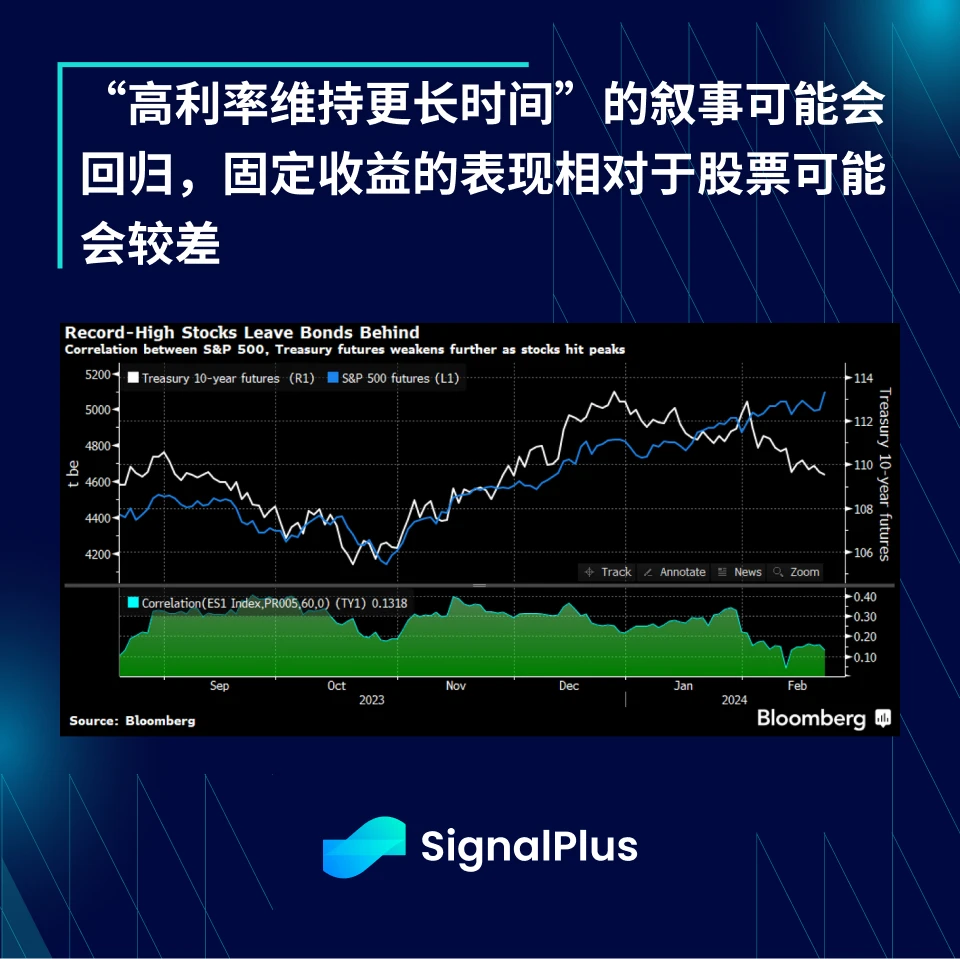

美国经济仍处于良好状态(昨天公布的初请失业救济人数和 PMI 仍然强劲),金融形势已经大幅放松,美国大型上市公司仍在赚钱,加上生成式 AI 带来显著的财富效应以及未来生产力提升的期望,美联储接下来是否会被迫采取较为鹰派的立场?或者我们进入了股市“立足于永恒的高地”(Fisher 1929)或“非理性繁荣”的时期(Greenspan 1996)?无论哪种情况,“高利率维持更长时间”的叙事应该都会回归,股债相关性可能会在短期内保持脱钩状态。

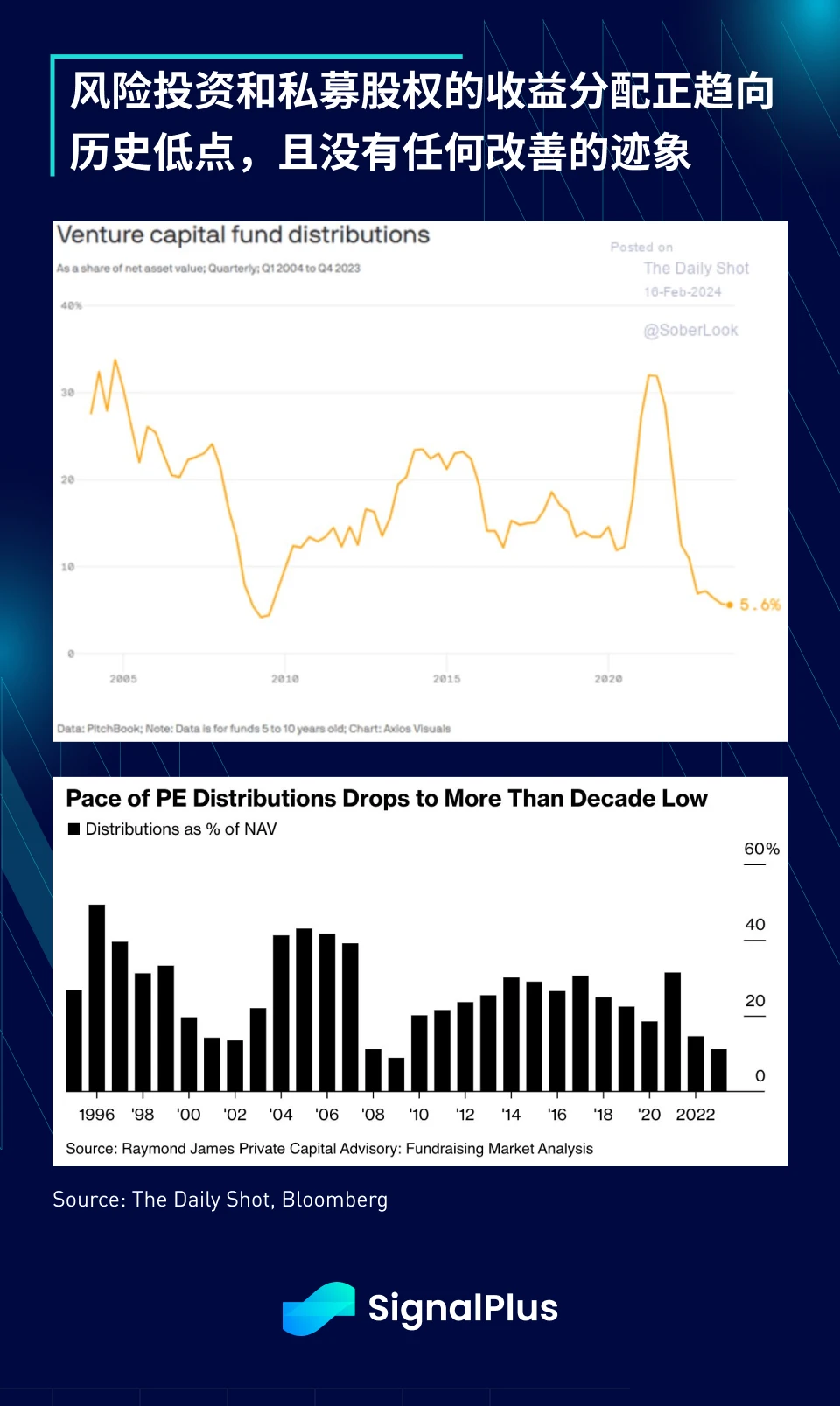

不幸的是,水涨船高并不适用于每个场景,由于融资成本上升,且资金分配集中在 AI,投资者再投资的兴趣降低,流动性较差的风险投资和私募股权领域遭受打击;如今投资者更关注现金流和流动性,接下来私募投资领域可能会继续转向结构化二级市场和延续基金架构。市场和周期都在演变,我们也必须如此。