剖析比特币ETF最新进展:这次通过概率有多大?

自 10 月底 11 月以来,加密货币整体市场情绪有了很大的改善,这很大程度上受到宏观经济与政策的影响,其中最主要的就是关于 BTC 现货 ETF 的审批进展。在 10 月 16 日市场出现贝莱德 BTC ETF 审批通过的消息时,BTC 价格暴涨了 10%,虽然在证实是假消息后,价格回吐,但在之后的 2 周中,人们对 BTC 的关注以及整体是市场情绪都比较乐观,价格也整体在上涨。

其实关于 BTC ETF,从 2016 年开始就有大型金融机构陆续申请。到现在,在全球多个地区,比如加拿大,已经审批 BTC ETF 的背景下,美国 SEC 对其仍然非常谨慎,迟迟没有给予获批的通知。

尽管如此,人们依旧对其给予厚望,尤其是在当前市场缺乏热点的情况下,BTC ETF 的动作无疑带来了极大的市场关注度。

本文将会围绕以下内容探讨:

- 为什么要关注 BTC ETF?将给市场带来怎样的影响?

- 目前 BTC ETF 的申请进展

- 本次 BTC ETF 的申请有何不同?

- 本次 BTC ETF 的通过概率如何?

1.首先,为什么我们如此关注 ETF?将给市场带来怎样的影响?

毋庸置疑,ETF 作为正式的交易所基金,能够降低普通投资者投资 BTC 的门槛,带来更多的资金触达,为数字货币市场带来大量的增量资金。

尽管目前市场上也有很多的类似的 BTC 投资产品,比如灰度的 GBTC 已经达到 62.13 万枚 BTC(223 亿美元)的资产规模,但 ETF 仍然有着无可比拟的优势:

1)更直接、流动性更好的比特币投资敞口:无论是 GBTC 这样的信托产品,还是已经审批上市的 BTC 期货产品,抑或是加密货币相关股票 ETF,均不是直接的比特币现货投资产品,他们存在明显的价差,不够透明,具有更大的金融风险,比如 GBTC 的最高溢价可以超过 100%,最低负溢价超过 -50%,这让用户在购买的过程中会有很大的折损;

2)更低的费用和进入门槛:直接购买 ETF 符合传统交易者的使用习惯,相比在 Coinbase 等交易所上直接购买 BTC,或购买信托和对冲基金产品,ETF 更加安全、手续费低,无需付出额外的学习成本,如了解钱包等使用,广大的普通用户和传统金融机构更容易进入。

正因为大家都看到 ETF 的优势,因此 BTC ETF 的获批对于整个数字市场引来大规模资金的进入显得至关重要。

据 Galaxy 的报告统计,通过估算当前美国资管的管理规模,预计在 BTC ETF 推出的第一年后,资金流入将达到 140 亿美元,第二年增至 265 亿美元,第三年增至 386 亿美元。同时,通过与黄金的价格变化对比,预计 ETF 推出的第一年 BTC 将上涨 74%。

因此,BTC ETF 如果能够审批通过将是 BTC 基本面的极大改善,它对于 BTC 价格的增长是长期影响的,同时其他国家地区比如香港,以及其他的加密资产品类也会更容易获得 ETF 的审批。

2. BTC ETF 的审批现在到了什么进展

目前美国已经有 11 家大型金融机构和资管公司(包括灰度)在进行 BTC 现货 ETF 的申请,数量达到了历史最高,同时还有更多更大型的机构的加入,比如全球最大的资产管理公司贝莱德(BlackRock)。

其实 BTC 现货 ETF 的申请从 2016 年就开始了,2021 年 10 月 BTC 的期货 ETF 审批通过后,大家对政策态度乐观,又集中出现了一批机构申请,但最终被拒绝了;2022 年左右又开始新的一批申请,也都被拒绝了。

SEC 拒绝审批通过的理由总结下来就是 SEC 认为 BTC 交易市场容易受到欺诈和操纵行为,缺乏相应的监控和投资者保护措施,因此违反交易法案第 6(b)(5) 节。申请人们对 BTC 抗操纵的证明和机制都没能获得 SEC 的认可。

2023 年以来,以 AKR 21Shares 为首又开始了新的一批 ETF 的申请。

从流程上来说,SEC 审批 ETF 的流程分为以下步骤:

A. 提交招股说明书:发行方准备招股说明书并提交注册声明(Form S-1 或 Form N-1A)。SEC 会对提交的注册声明进行审查,以确保其符合所有适用的法律和规定,并且信息披露是充分的。

B. 交易所提交规则变更提案:发行方提交招股说明的同时或之后,交易所会向 SEC 提交一项规则变更提案(Form 19b-4),请求批准 ETF 在交易所上市和交易。

C. 公开评论期:SEC 会将规则变更提案公布在联邦公报上,以便公众评论。这个期间通常为 21 天。

D. SEC 审批意见:在公开评论期之后,SEC 会审查规则变更提案,考虑公众的评论,并决定是否批准。通常情况下,SEC 需要在 45 天内回复审批意见,或者宣布延期,最长延期到 90 天。SEC 的审批意见包括:1)批准;2)拒绝;3)提起诉讼以确定是否否决拟议的规则变更。通常情况下 SEC 都会采用 3)提起诉讼以确定是否否决拟议的规则变更,以进一步延期。

E. 最终审批或默许生效:SEC 的审批有最长期限,从 SEC 会将规则变更提案公布在联邦公报上之后最长 240 天必须有最终批复。

- SEC 明确批准或拒绝规则变更提案。

- 如果 SEC 在规定的时间内没有明确回应,根据联邦法律,提案可能会自动生效,这被称为「默许生效」。

F. 上市:SEC 批准了交易所的规则变更提案后,ETF 就可以在交易所上市。

可以看到,目前所有的 ETF 提案都还在审批的过程中,10 月 4 日又延期了一批 ETF 的审批结果。目前最早到达截止日期的是 AKR 21Shares,预计最晚在 2024 年的 1 月 10 日有结果,接下来则是集中在 3 月份会有一批 ETF 的审批结果。整体来看 SEC 这次又使用了拖字诀,结果目测要等到最后期限。

3.本次 BTC ETF 的申请有何不同?

我们可以看到,BTC 的 ETF 并不是第一次申请,但是这次的市场情绪和评论明显更加乐观。通过对各方面信息的整理分析,本文总结出当前批次 BTC ETF 申请通过的主要优势:

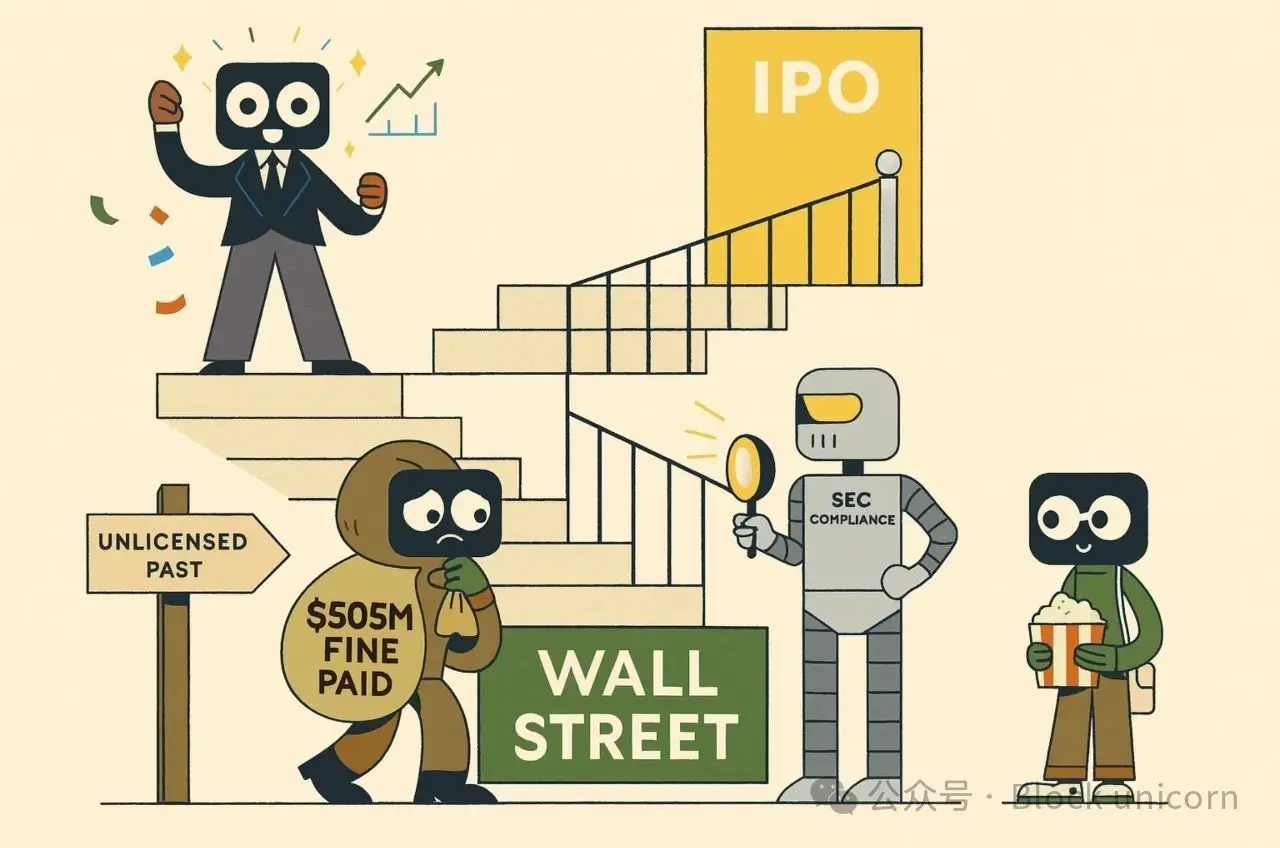

灰度与 SEC 的诉讼胜诉

灰度一直申请将其 GBTC 转换为 BTC ETF,但是过去一直被 SEC 拒绝。在 2022 年 7 月 ETF 提案被拒绝后,灰度向美国联邦上诉法院(美国中级法院)提出了诉讼,认为 SEC 在审批 ETF 这件事上反复无常,在批准 BTC 期货 ETF 和现货 ETF 上采用不同的标准。

这场诉讼在今年 8 月有了结果,灰度胜诉,且 SEC 最终(10 月)没有选择再次向美国最高法院上诉,这意味着在法院的判决下,SEC 无法再实行此前对期货 ETF 产品和现货 ETF 的不同的处理,此前很多拒绝现货 ETF 的原因都不成立。

这对于 BTC 现货 ETF 的申请有巨大的推动作用,可以说是目前大家乐观态度的最主要原因,虽然还不意味着 ETF 的审批马上就会通过,但是能为后续的申请带来很大的铺垫作用。

贝莱德的加入

贝莱德是全球最大的资产管理公司,其 AUM 超过 9 兆美元,尤其是在申请 ETF 上有着丰富的经验,目前审批了超过 500 个 ETF,只有 1 个被拒绝。

这次集体申请 ETF 的机构中,除了 ARK 21Shares 和 Bitwise 是提前独立申请的,其他都是和贝莱德的 iShares 共同提交申请,可以看出贝莱德在其中发挥了很大的领头作用,且多家的提案文书内容基本一致。

更加完善的论据

基于灰度的胜诉打下了良好的基础,本批次机构的提案文书都很好地利用了 SEC 的「双标」这一点,在论证如何防止市场操纵的老问题上,具有强烈的导向性,即通过引用 SEC 在审批 BTC 期货 ETF 的论点,来反向应用在论证现货 ETF 上,以此证明通过现货 ETF 的合理性。这使得 SEC 既无法反驳此前的言论,又无法说对于现货和期货的标准不同,只能承认提案中的观点。

例如,贝莱德引用了 SEC 在审批期货 ETF 时的论述来论证 SEC 认为「CME 的监管可以捕捉相关现货市场交易对比特币期货定价的影响」,但是 SEC 在拒绝现货 ETF 时却认为对期货市场价格的监控无法有效地保护现货市场,从而拒绝了 CME 成为合适的签署「共享监控协议」的交易所,这体现了「双标」。在灰度胜诉的背景下,如果 SEC 无法解释这种「双标」,则其就要称为与 CME 的「共享监控协议」是合理的,能够有效地预防市场操纵。

与 Coinbase 的共享监控协议

上小节提到,此前共享监控协议也是 SEC 拒绝审批的一个重要理由。共享监控协议允许不同的监管机构或交易所之间共享交易和市场监控数据,能够监控和预防市场滥用行为,如欺诈和操纵,确保市场的透明度和公平性。该协议要求与资产相关的规模较大的受监管市场签订,即 (a) 试图操纵 ETP 的人也有可能必须在该市场上进行交易操纵 ETP,以便监控共享协议能够协助上市交易所发现和阻止不当行为;(b) ETP 交易不太可能对该市场的价格产生主要影响。

而 SEC 认为目前申请人们既无法证明比特币的现货 ETF 不需要共享监控协议,又无法说明他们列出的签订共享监控协议的交易所(CME)可以起到共享监控的作用。换句话说,SEC 认为 CME 不符合「与现货比特币相关的规模较大的受监管市场」的要求。

从 SEC 审批期货 ETF 来看,其不可能不承认 CME 是一个「规模较大的受监管市场」,因此更重要的原因应该是 CME 交易的是比 BTC 期货而不是 BTC 现货,因此无法监控和保护 BTC 现货。

在新一轮的审批文书中,一方面,通过上一小节我们看到机构们采用 SEC 审批期货 ETF 时候的论点极力论证了 BTC 期货市场和现货市场的相关性,论证与 CME 签订共享监管协议是有用的,另一方面,提交审批的交易所还与 Coinbase 签署了共享监管协议。Coinbase 作为受监管的现货交易所,日均交易量达到 32 亿美元(11 月 10 日),其中 BTC 交易量超过 30%。而 CME 的 BTC 期货近期日交易量约为 14 亿美元,两者处于同一个数量级。而在相同的资产标的下,期货交易量通常成倍于现货交易,因此很难否认 Coinbase 是一个「与现货比特币相关的规模较大的受监管市场」。

尽管我们不能确定 SEC 一定会认可与 Coinbase 的共享监管协议,但是这无疑是一个非常有利的证明。为此,ARK 21Shares 还重新提交修正案,加上了他们与 Coinbase 签署协议的内容。

4.本次 BTC ETF 的通过概率如何?

通过上文总结,我们可以看到本次 BTC ETF 审批在法律局势和机构态度上有着极大的优势,SEC 已经处于一个很难拒绝的状态。

但是我们也要认识到,SEC 总体对于交易货币以及 BTC 的现货 ETF 的态度并不很友善,我们可以从近期 SEC 对于加密货币的各种监管和诉讼,以及对比其审批期货 ETF 的态度看出来。2021 年在审批 BTC 期货 ETF 前夕,SEC 曾发言表示对相关产品进行权衡,之后 Proshares 在 8 月递交了 BTC 期货的招股说明书,仅 2 个月后 ETF 就默许通过了;而不通过的那些 ETF 则通常会拖到最后一刻。

另外近期对于 BTC ETF 上市及 DTCC 列出贝莱德 ETF 的错误消息引起了很大的市场波动,这对于审批不是个好消息,容易带来对市场操纵的担忧。

不过总体来说,基于灰度申诉的良好基础,以及机构们提案的有力论证,SEC 现在处于一个「骑虎难下」的状态。SEC 除非另辟蹊径,找到一个新的理由来拒绝,否则审批通过 ETF 的概率是很大的。

未来

目前市场总体对于 BTC ETF 的态度也非常乐观,尤其是美国的投资者们。据 CoinShares 报告统计,截至 11 月 3 日当周,全球上市数字资产投资产品流入了 2.61 亿美元,这是连续第 6 周出现资金流入,在此期间,加密货币相关投资产品的管理总资产 (AUM) 增加了 7.67 亿美元,超过了 2022 年全年 7.36 亿美元的流入量,说明了机构对加密货币的兴趣持续上升。同时,美国投资者流入的资金占据了大部分,另外比特币占据了流入总额的最大份额,年初至今流入比特币资金达到 8.42 亿美元。

另外,出于对 BTC ETF 审批的乐观,9 月底以来,不断有机构在提交 ETH 现货 ETF 的审批,包括灰度、VanEck、Invesco 等。

出于大家对于 BTC ETF 审批通过的乐观态度,结合 2024 年比特币减半的叙事,无论 ETF 是否真的通过,我们预计直到 2024 年 1 月初,市场都会处于较为向好的情绪和态势中。