细说巨头VC Paradigm:加密投资的价值典范

Paradigm 将自己定位为一家以研究驱动的技术投资公司,专注于加密行业和其他前沿的相关技术。Paradigm 的投资风格使其常常在项目的早期阶段介入,投资额从数百万美元到数亿美元不等,并且在投后持续为所投公司提供支持,包括从技术(机制设计、安全、工程)到运营(招聘、上市、法律和监管策略)等各方面。

经过几年的发展,据公开数据显示,Paradigm 的员工已经扩展到近百位,这对于加密原生基金来说已经是不小的规模。

Paradigm 如何成长为头部加密基金之一?

即使在web3,融资与否也是评判一个项目是否具有潜力的重要指标,特别是如果得到了像 Paradigm 这样的头部基金的早期投资,更是会在市场上形成强烈的正反馈(例如此前的 Friend.tech),这源于大家对头部加密基金的信任。那么 Paradigm 是如何发家并成长为最知名的加密基金之一的呢?

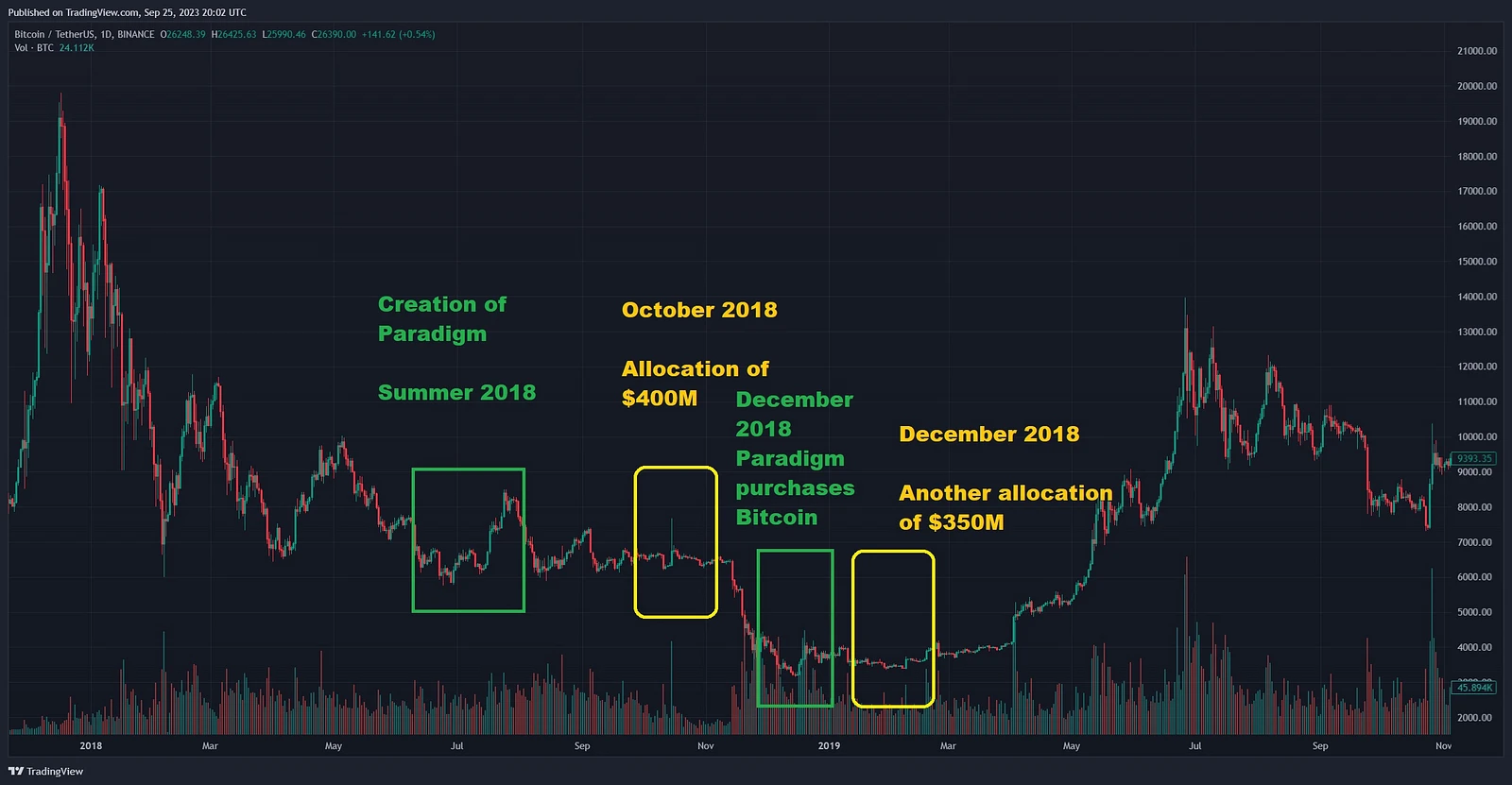

Paradigm 成立于 2018 年,并在当年从耶鲁大学捐赠基金获得了 4 亿美元的首期融资。

可以说 Paradigm 是靠 BTC 发家的,在 2018 年的熊市它选择将资金主要投资于 BTC 与 ETH,不知是基于对市场的有力判断还是运气,Paradigm 的第一次投资就实现了完美抄底。得知消息后的哈佛大学与耶鲁大学的捐赠基金又给 Paradigm 追加了约 3.5 亿美元的投资。

Paradigm 抄底 BTC 时间线(图源 Twitter 用户:@splinter 0 n)

在顺利度过熊市后,真正让 Paradigm 一战成名的是它在 2019 年投资孵化的 Uniswap 获得了巨大的成功,人们逐渐关注到了这家秉承着研究至上和深度参与投资理念的加密原生基金。接连投资的成功使 Paradigm 在 2021 年 11 月又完成了一轮 25 亿美元的募资。

如果 Uniswap 只是 Paradigm 碰巧押中的宝,那还不足以说明什么。但它早期投资的其他几个项目(如 Lido 、 Optimism 、 dYdX 、 Blur )也陆续都取得了成功,使 Paradigm 当之无愧的成长为与a16z、 Coinbase Venture 等齐名的头部加密基金。

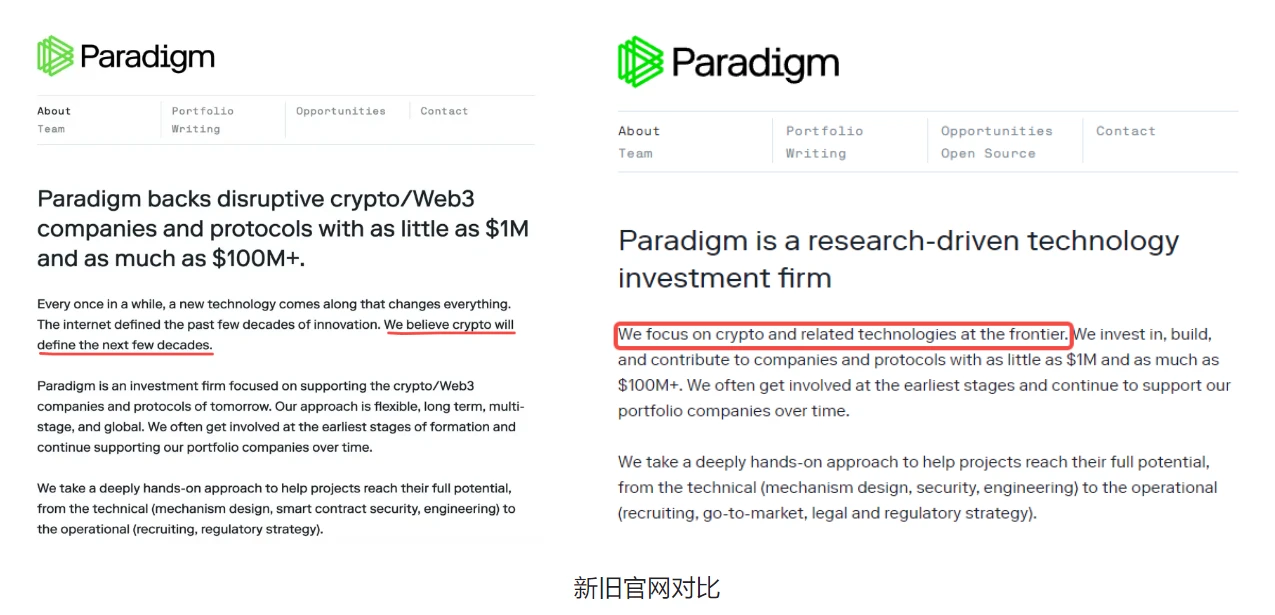

不过今年 5 月份 Paradigm 也被卷入一场舆论风波,起因是 Paradigm 在更新官网的公司简介时默默的将 Crypto 的内容删除了,并被质疑要放弃加密行业转而拥抱热度较高的 AI 行业。

许多人因此指责 Paradigm 此举是“背信弃义”,加密原生基金本不应该将资金投到其他领域。迫于舆论压力,Paradigm 又不得不在新官网开头再加上一句“We focus on crypto and related technologies at the frontier(我们专注于加密行业及相关的前沿技术)”才平息了众怒。

但是就事实来看,Paradigm 目前披露的所投项目中只有一个与 AI 有关( ArenaX Labs ),而且 ArenaX Labs 正在做的是Web3+AI 的游戏,并未完全脱离加密行业。

但就算退一万步说,面对现在良莠不齐的加密市场,Paradigm 选择扩大投资领域也无可厚非。毕竟对于一个度过初创期、体量较大的基金来说,扩大投资范围、分散风险是较为普遍和可持续的策略。

Paradigm 如何将技术研究融入组织架构?

Paradigm 由 Matt Huang 和 Fred Ehrsam 联合创立。Matt Huang 此前是红杉资本的合伙人。Matt Huang 专注于早期风险投资领域,曾是字节跳动和 Instacart(美国配送公司)等公司的天使投资人。

Fred Ehrsam 此前是 Coinbase 的联合创始人,并在 2012 ~ 2017 年担任 Coinbase 总裁一职,在创立 Coinbase 之前其也曾在高盛就职过一段时间。在 Fred Ehrsam 于 2011 年购买了他的第一个比特币开始就一直关注加密领域,并成为一些加密高成长性公司的天使投资人,投资经验丰富。

Matt Huang(左)与 Fred Ehrsam(右)

值得注意的是在 Paradigm 的团队中,除了金融投资背景的员工和职能类员工外,以加密技术为主导的研究员也占有很大比例且部分具有很高的职位。

例如 Paradigm 的 3 号员工 Charlie Noyes 就是加密技术主导型的研究员,其与团队就曾发表关于 Uniswap、MEV、 Cosmos 等领域的论文;还有普通合伙人兼研究主管 Dan Robinson,其专注于研究区块链协议及智能合约,在对 Uniswap 的投资孵化中 Dan Robinson 及其团队帮助解决了 Uniswap 诸多流动性与智能合约上的问题。

还有其他身居要职的研究员,如研究合作人兼首席技术官 Georgios Konstantopoulos 和研究合伙人兼安全主管 samczsun 等。Paradigm 以技术研究驱动的投资理念在组织架构上体现的淋漓尽致。

Matt Huang 在早些年间的采访中就曾说明,Paradigm 作为投资人不只是为项目写 twitter thread(长推),更希望和项目一起写合约。

Paradigm 的对外投资有何特点?

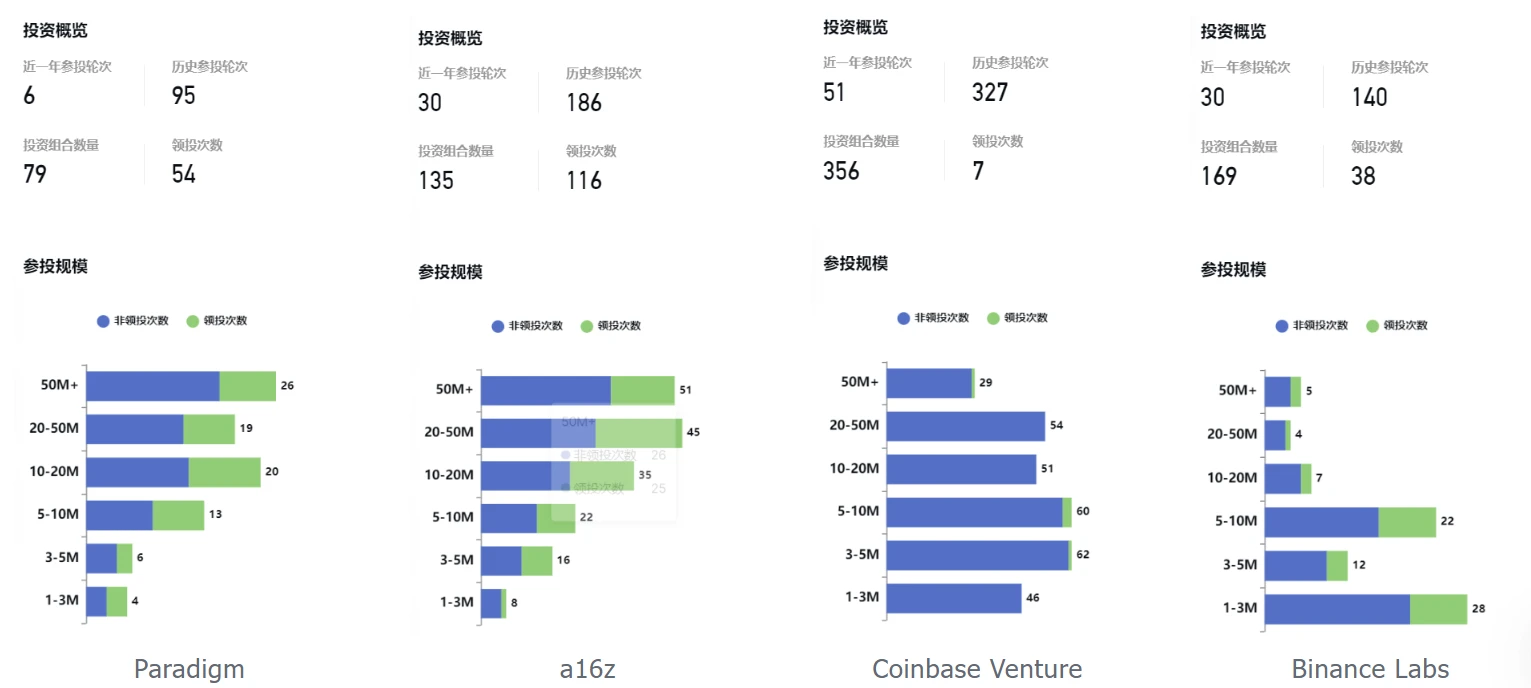

据 Rootdata 数据显示,Paradigm 公开的参投共计 95 轮,其中领投 54 次,历史总投资项目数量为 79 个。以下是与其他几个头部加密机构的对比:

-

与其他几个头部加密机构相比,Paradigm 的领投率为 56.8% ,仅次于a16z的 62.3% ,远高于 Coinbase Venture 和 Binance Labs;

-

从参投规模对比,原生加密基金 Paradigm 和a16z都呈倒梯形,参与 2000 万以上的大额投资项目占比较多,而作为公司战略投资部门的 Coinbase Venture 和 Binance Labs 都呈正梯形分布,表现出“雨露均沾”打法和“什么都跟着投一点”的态度;

-

但从总出手次数对比,Paradigm 就相对较克制,今年仅出手 6 次。综合可见 Paradigm 投资也具有“弱水三千只取一瓢”和“敢于下重注”的特点。

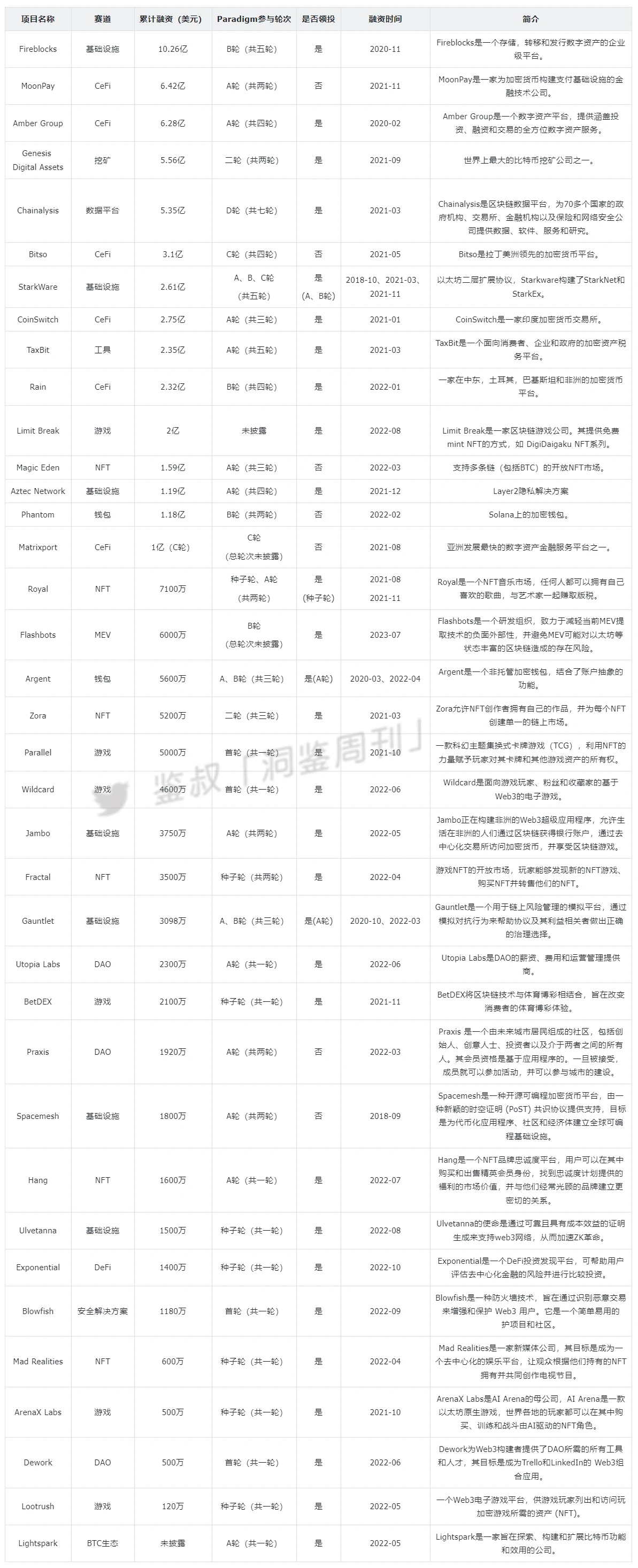

以下是笔者整理的 Paradigm 投资项目清单,其中剔除了已经发币和 Rug 的项目,供读者朋友们做决策参考(以累计融资额排序)。

当然,这个世界上没有哪一家投资机构永远是正确的。即使 Paradigm 保持着相对克制的投资风格,其投资组合中也出现了 10 到 15 个目前已经停摆的项目,尤其是 FTX 的暴雷更使 Paradigm 亏损了 2.15 亿左右的资金。

总结与思考

在了解了 Paradigm 的发展和投资情况后,笔者认为 Paradigm 的境遇与投资风格和中国的一个知名投资机构很相似 — — 那就是高瓴。

-

从发家来看,很巧合的是高瓴的第一笔资金也是来自于耶鲁大学捐赠基金;

-

从战绩来看,Paradigm 通过深度孵化 Uniswap 成名,高瓴通过早期重仓腾讯赚的盆满钵满被人们熟知;

-

从投资理念看,Paradigm 深度参与项目建设的理念也与高瓴曾经提出的“与创业者同行”理念不谋而合,而是双方都有敢于下重注的特点。

高瓴及其创始人张磊曾一度被称为中国的价值投资教父,主打投资具有长期价值且对社会有益的项目。而在弥漫浮躁情绪的加密行业,以技术研究至上的 Paradigm 似乎也在树立着加密行业的价值投资标杆。

免责声明:本站所有内容可能涉及项目风险事项,仅供科普与参考之用不构成任何投资建议。请理性看待,树立正确的投资理念,提高防范风险意识。建议在交互与持有之前,综合考虑各种相关因素,包括但不限于个人购买目的以及风险承受能力等。

版权须知:引用信息版权属于原媒体及作者。如未经鉴叔 J Club 同意,其他媒体、网站或个人不得转载本站文章,鉴叔 J Club 保留追究上述行为法律责任的权利。