LD Capital:订单簿原生链先驱Injective

原文作者:Yilan, LD Capital

公链订单簿赛道格局

提及 DEX,大多数人会立刻联想到 AMM,AMM 非常有用,是关键的 DeFi 原始机制。虽然相比 AMM,onchain LOB(链上订单簿)被诟病缺少 LP 生态以及中心化交易所上链的监管套利行为等,但 onchain LOB 在整个 DEX 赛道中也扮演着不可忽视的角色,特别是对于专业交易员和机构来说,是 DEX 赛道的重要细分赛道。

整体来看,订单簿交易所可以分为四种类型来理解,第一种拥有出色的交易速度和吞吐量等高性能,但高度中心化的 CEX,是目前市场上大部分人的交易选择,如 Binance / OKX 。第二种为以太坊 L 1 链上订单簿,例如 Gridex,实现了高度的去中心化。然而,由于交易直接在链上执行,性能受限且用户需要支付较高的 gas 费用。第三种为基于 Rollup 的高性能链下订单簿,链下匹配以降低 Gas 费用,在链上批量处理结算确保安全,例如 dYdX v 3, Vertex, Zigzag 等,ETH L 2 Base 近期呼吁 onchain order book dex 成为其生态基金的一部分,在其生态中进行部署,各 L 2 的发展会给 onchain orderbook 提供良好发展土壤。第四种为高性能 DeFi 原生链/满足订单高性能需求的定制链,例如 Injective 和尚未推出主网的 Sei ,dYdX V 4 等。

第四种类型的 DeFi 订单簿原生链中,除了典型项目包括 Injective,正在测试网的 dYdX V 4, SEI,还有 Osmosis , Kujira 和 Crescent 等,目前发展具有规模的为 DYdX 和 Injective,受益于 Ignite 共识框架(前身为 Tendermint ,是一种专有的拜占庭容错 BFT PoS 基础架构),IBC 及可定制 SDK 的特殊构造,几乎所有订单簿原生链都构建于 Cosmos 生态,但是,Injective 是在 Cosmos 上构建 on-chain orderbook 的先行者。

本文主要介绍 DeFi 订单簿原生链中的 Injective,围绕公链订单簿 DEX 的核心优势和护城河以及竞争对手情况来看,Injective 基本面是否占有优势的问题展开。

Injective 是针对 DeFi 优化、具备互操作性的 L 1 区块链,事实上,在宣布集成 Cosmos 前,Injective 还被看作是一条以太坊的 L 2/侧链,但在 Cosmos 上拥有共识层和主权后,Injective 成为了拥有即插即用(plug-and-play)功能的金融基础设施,涵盖高性能的链上去中心化交易所基础设施、去中心化桥接器、预言机和带有 CosmWasm 的可组合智能合约层。生态内的其他协议可以利用 Injective 的 onchain-orderbook 来启动流动性和匹配服务,增加了一层组合性。

Cosmos Tendermint/Ignite,SDK 以及 IBC 技术组件的构造帮助 Injective 利用网络的高 Finality 和低交易成本支持其订单簿功能,并进一步提高资本效率和流动性分割,同时保持与以太坊的互操作性,使用 FBA(频繁批量拍卖)订单匹配引擎,即在区块末尾将每个订单聚合在一起,并以相同的价格执行所有市场订单,以帮助防止抢先交易的 OME(订单匹配引擎)方式,使 Injective 作为去中心化金融基础设施相比传统金融订单簿和其他 AMM 相比拥有去中心化,高交易速度,高终结性和防 MEV 的护城河。

Injective 构造

Injective Chain 是 Injective 的核心组成部分,使用 Cosmos Tendermint/Ignite 标准构建的 Injective 链继承了去中心化、安全性和高度的性能。

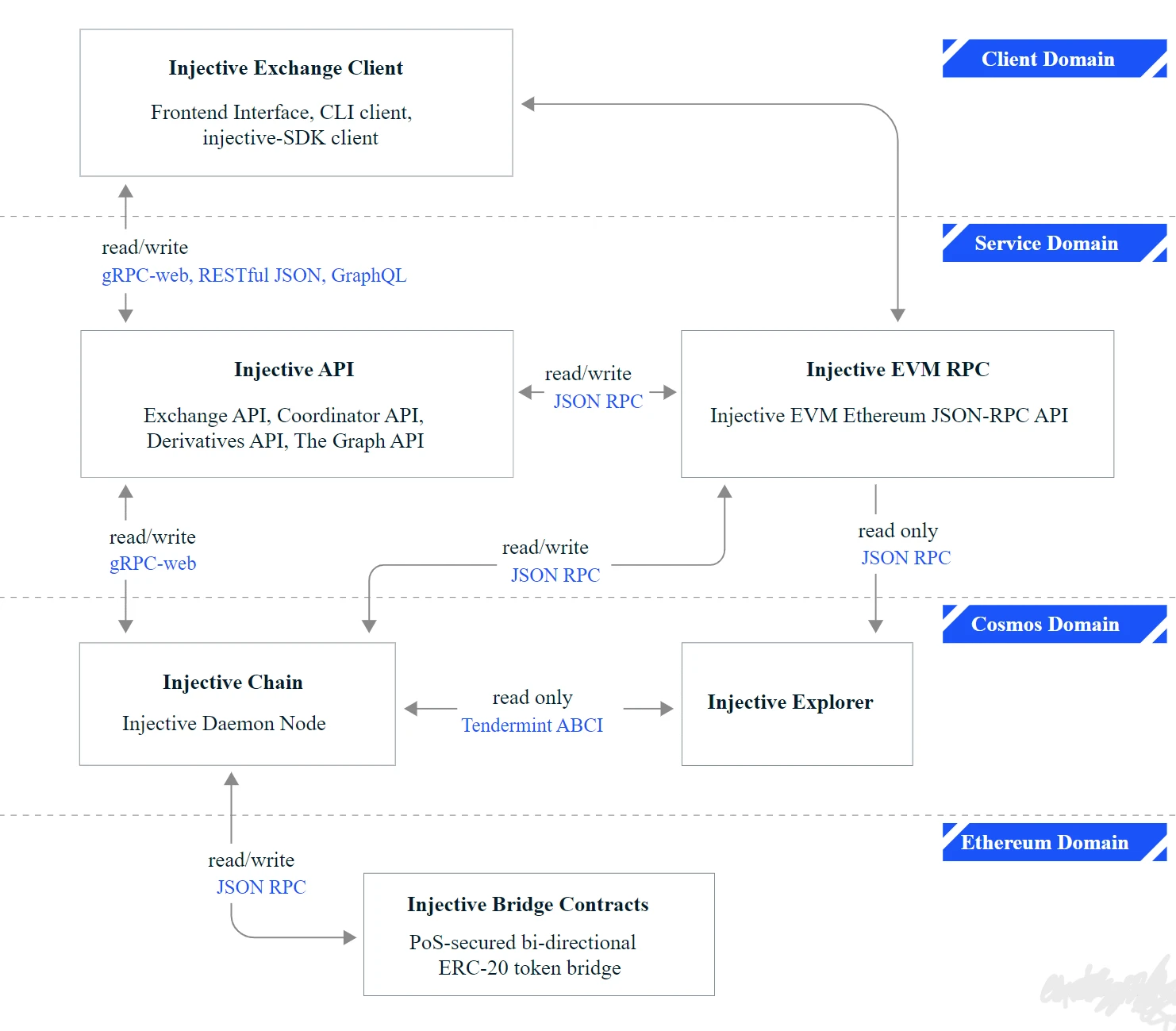

上图展示了整个 Injective Stack 构成

Service Domain

服务层充当着连接交易所 DApps(如 Helix )与底层区块链层之间的桥梁。它由多个 API 组成,包括交易所 API、协调器 API、衍生品 API 和 The Graph API。这些 API 在确保 Injective 生态系统中不同组件之间无缝通信方面起着关键作用,帮助用户进行交易并访问各种 DeFi 服务。服务层内的 API 使 Helix 能够与基于 Tendermint/Ignite 的 Cosmos 链和以太坊区块链进行交互。这种模块化的 API 设计方法提供了更大的灵活性和可扩展性,确保 Injective 能够继续成长和发展,以满足 DeFi 领域不断变化的需求。

Cosmos 层

Cosmos 层是 Injective 链的基础,基于 Tendermint/Ignite 构建,负责执行各种交易和衍生品订单类型。该层包含 Injective API 和 Injective EVM 远程过程调用(RPC),实现与 Injective 链和 Injective Explorer 的连接。EVM(以太坊虚拟机)是一种分散式的、图灵完备的虚拟机,用于执行以太坊区块链上的智能合约。Injective Explorer 是一种用于跟踪在 Injective 链上进行的所有交易的工具,为用户提供有关平台活动和性能的有价值的见解。Tendermint 的即时确定性属性使其成为支持 Injective 链的理想选择,因为它可以实现快速的交易执行和结算。Cosmos 层还提供一系列安全性和性能优势,包括 Tendermint/Ignite 共识机制、水平可扩展性以及用于构建自定义区块链应用的强大应用框架。

共识机制的重要性

选择 Tendermint/Ignite 作为 Injective 链的共识机制,是因为它能够提供接近即时的确定性、高度的容错性和对水平扩展的支持。在交易平台的背景下,接近即时的确定性尤其重要,它确保交易可以快速高效地执行,而不会出现回滚或双花的风险。这使得 Injective 能够在平台上的交易活动量增加的情况下依旧保持高水平的性能。Tendermint 的 PoS 共识算法还提供了高度的容错性,确保 Injective 链在存在恶意或故障节点的情况下仍能正确运行。

具体的实现方式为,Tendermint/Ignite 协议利用多个轮次,通过提议消息将区块传播给网络验证者。要使区块传播,则必须由多个区块提议者投票支持,并由相应验证者的私钥进行签名。验证者通过对等通信(P 2 P)八卦协议在 Tendermint/Ignite 上进行通信,为了使区块被认为有效,必须有三分之二以上的验证者接受该区块,这也叫做拜占庭容错(BFT)权益证明(PoS)共识机制。

Ethereum Domain

桥接层对于 Injective 和以太坊网络之间的跨链互操作性和通信至关重要。它由 Injective Bridge 智能合约组成,该合约本身依赖于 Wormhole 、 Peggy 、IBC 和 Axelar 。桥接层与 Injective 链、以太坊网络以及其他支持的区块链进行交互。Injective Bridge 通过 Peggy 实现了在 Injective 和以太坊区块链之间 ERC-20 代币和资产的双向转移。Wormhole、Axelar 和 IBC 实现的这种跨链互操作性对于去中心化的区块链基础设施至关重要,因为它允许不同的网络无缝共享数据和资产。通过 Injective Bridge,利用以太坊网络及其 DApps 生态系统的能力,Injective 及整个 Cosmos 生态可以继承部分以太坊上庞大的流动性。

项目背景

Injective 为币安孵化,是币安 Labs 第一期孵化的八个项目之一,获得了众多投资机构支持。此次币安受 SEC 打击影响较大,但对去中心化交易所 Injective 的影响有限。

Injective Protocol 联合创始人兼 CEO Eric Chen 毕业于纽约大学计算机学院,核心团队具有良好的职业背景,曾在国际知名企业如 Open Zeppelin、亚马逊、对冲基金等具有工作经验。团队核心成员毕业于斯坦福大学等知名院校。

2020 年 7 月 29 日,Injective 在由 Pantera Capital 领投,QCP Soteria 和 Axia 8 Ventures 等参与的种子轮融资中筹集了 260 万美元。

2021 年 4 月 20 日,Injective 在一轮“派对”融资中筹集了 1000 万美元,Pantera Capital、Mark Cuban 和 Hashed 等参与其中。

2022 年 8 月 10 日,Injective 在一轮融资中筹集了 4000 万美元,参与方包括 Jump Crypto 和 BH Digital 。

今年 1 月,Injective 宣布成立 1.5 亿美金规模的生态基金来推动生态发展。Injective 生态中目前有 Astroport 、 Celer Network 、Helix 等 20 多个项目。4 月份,Injective 宣布与腾讯云达成合作,以支持 Injective 上的开发者。

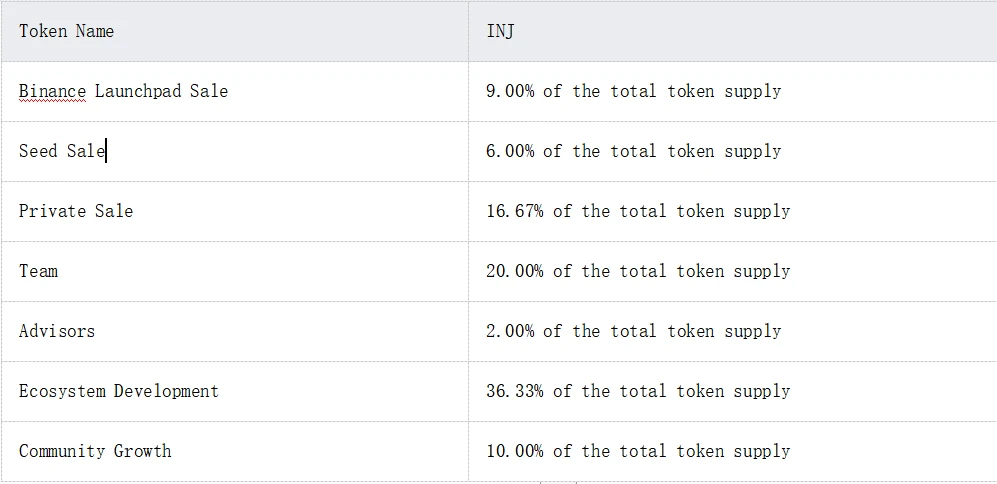

Tokenomics

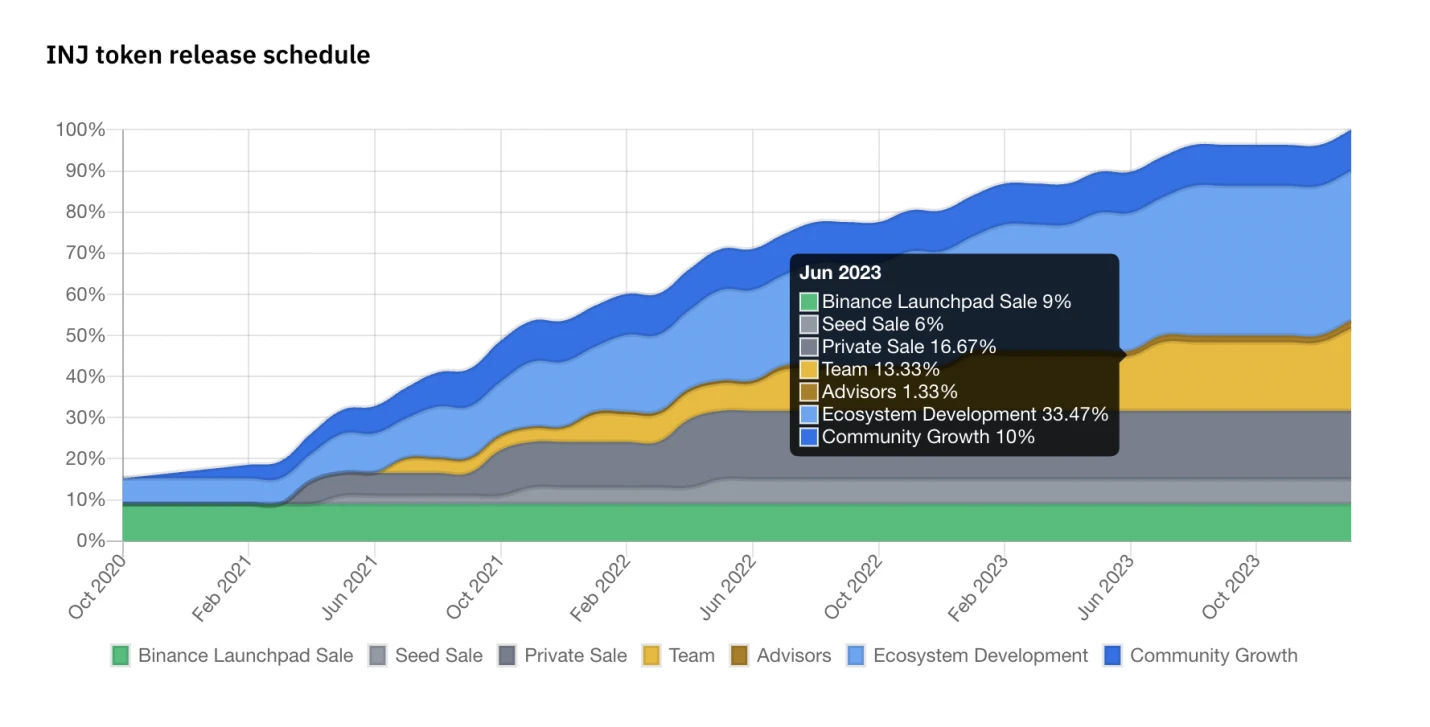

INJ 总量 100 mln,区块奖励通过铸造新代币来补偿,因此存在通货膨胀压力,INJ 通证的目标通胀率初始状态下为 7% ,随着时间的推移逐渐降低至 2% 。但 60% 的手续费回购 INJ 并销毁使其目前处于通缩状态。代币已经释放 90% 以上,近期(6 – 8 月)有 5% 左右的释放,大部分来自 Team, Advisors, Ecosystem Develpoment and Community Growth, 这其中属于 Team 和 advisors 的部分可能成为潜在抛压,其他的会转化为 Injective 内的 APY,也会有一定抛压但更高的激励会增加 Injective 生态数据。

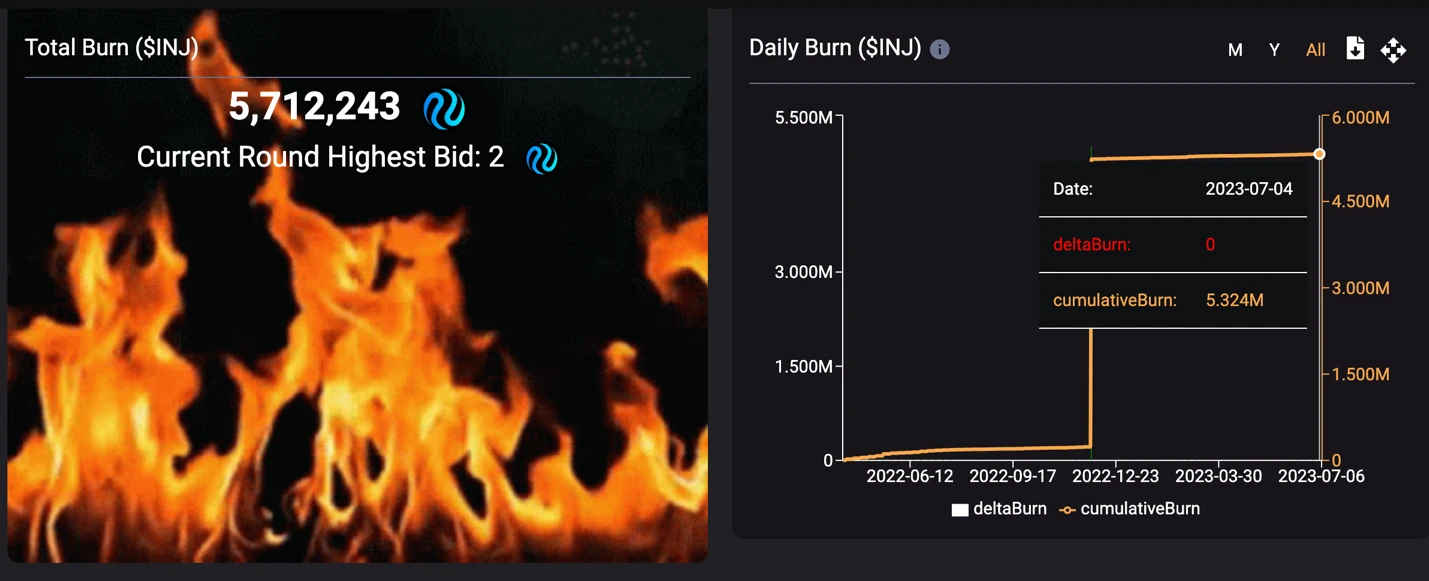

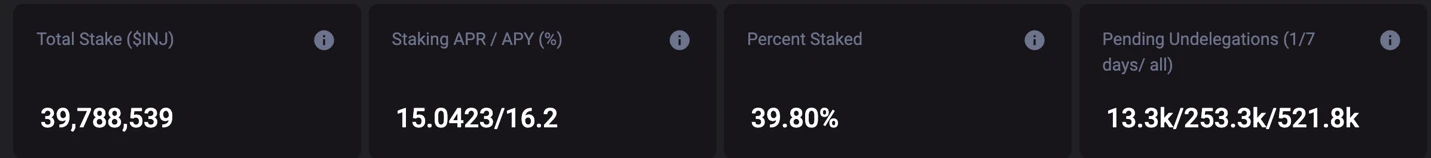

INJ 是通缩的,dAPP 产生费用的 60% 将进入链上回购 INJ 和销毁(trading fee 的 60% 拍卖给 Bidder,Bidder 以 INJ 出价,拍卖得到的 INJ 会被销毁),每周的供应销毁会产生通缩效应,并在一定程度上抵消了代币铸造所导致的供应增加。更准确地说, 3978 万个质押的 INJ 每年的通胀率为 5 %,相当于一年内铸造 2 M INJ,目前累计销毁达到了 5.32 M INJ,占总供应量的 5.32 %。

图:INJ Burn

图:INJ Stake 情况

价值捕获

1)协议费用价值捕获

40% 的交易手续费分配给交易所 DApps 后,Injective 用剩余的 60% 进行回购。该协议每周进行一次拍卖,参与者通过 INJ 竞标该周的费用。拍卖获胜者从套利机会中获得一篮子代币和利润,而协议使用收益购买和销毁 INJ,以保持 INJ 代币的通缩性质。

2)基于 Tendermint 的权益证明(PoS)安全性

使用 INJ 代币来使用权益证明机制来保障 Injective 区块链的安全性。验证节点和委托人都可以参与权益质押。

3)开发者激励

由建立在 Injective 上的 dApp 用户所产生的 40% 费用直接用于激励新的开发者来构建在 Injective 上的应用,这将带来不断增长的开发者群体。

4)协议治理

INJ 代币负责管理 Injective 的每个组成部分,包括链的升级。

Token allocation

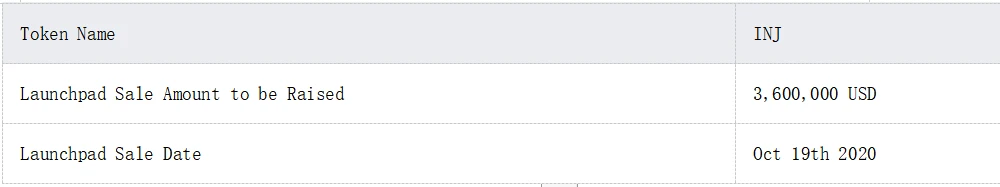

Token sales data

Source: Binance Research

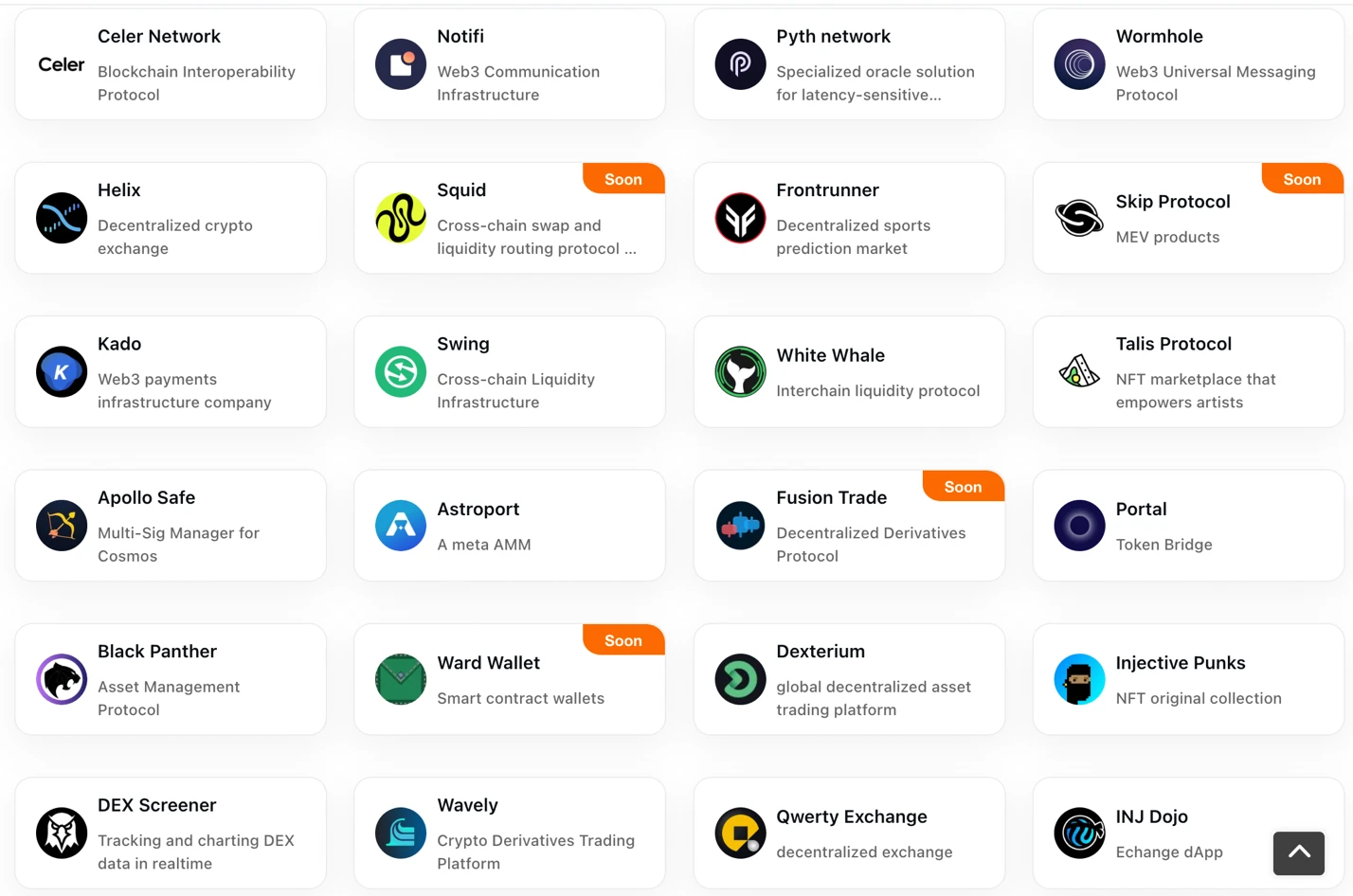

生态项目

目前有 24 个已经上线 Injective 主网的 Dapp,大部分 Dapp 为 Defi 相关,也有做通讯基础设施,信息协议,NFT 等相关的应用在 Injective 上构建。

Injective 主要 Dapp

Source: Injective Official

-

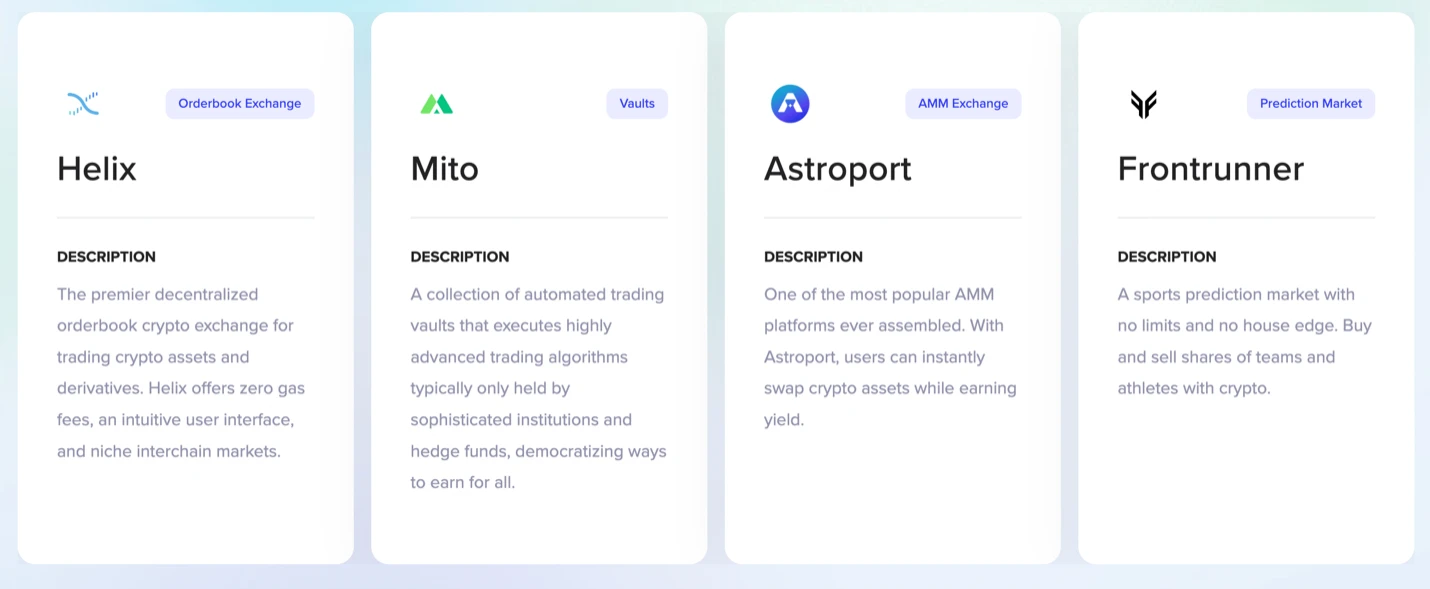

Helix

Helix 是 Injective order book 交易前端,最初被称为 Injective Pro。它的目标是提供跨链现货和永续合约市场,使用户能够进行各种加密货币交易。Helix 支持零 gas 费用,有助于降低用户的交易成本。

-

Mito

经过长时间的期待,上个月 Injective Labs 正式公布了 Mito,前身为“ Project X ”,并启动了平台的封闭测试网访问。Mito 是由智能合约驱动的自动化交易 Vault 组成的协议,每个 vault 执行高级交易算法,通常仅由机构和对冲基金持有,目前处于 early access 的阶段。Mito 包括两个关键组成部分:用于轻松生成收益的自动化策略保险库和一个复杂的代币 Launch 平台。通过这个创新平台,用户可以获取各种交易策略,从而在探索加密货币领域的新代币时生成收益。

-

Astroport

Astroport 是一个 AMM 协议,允许任何用户使用多种类型的池进行加密资产的交换或流动性提供(LP),包括 Curve 风格的稳定币交换池和 Uniswap V 2 风格的恒定乘积池。Astroport 能够利用 Injective 的互操作网络,通过 Injective 的 Wormhole 集成从 Cosmos 或以太坊以及 Solana 、 Aptos 和 Avalanche 等链桥接的资产进行交换。

由于 Astroport 构建在 Injective 上,用户将能够利用 Injective 的互操作网络,从 Cosmos 或以太坊以及通过 Injective 最近的 Wormhole 集成的 Solana 等链桥接的资产进行交换。用户可以通过 Injective Bridge 将资产桥接到 Injective,然后在 Astroport 上创建流动性池,开始作为流动性提供者获得收益并开始交易新市场。

Astroport 为 Injective 生态系统带来了重要优势 ,原先在 Terra 上构建,Astroport 的贡献者花费了大量时间分析多个主要的 L 1 网络,最终确定将 Injective 作为其 V 2 版本的托管链。Astroport 现已正式将其主网迁移到 Injective,成为 Injective 生态系统中最大的 AMM 之一。

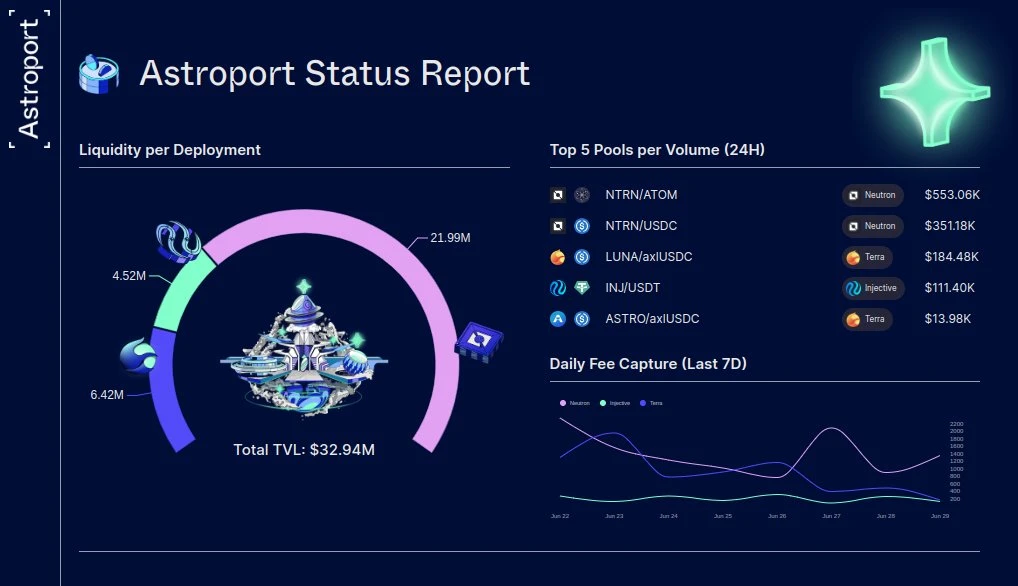

Source:@astroport_fi

截至 6 月底,Astroport 总 TVL 32.94 M,在 Neutron ,Terra, Injective 三条链上的 TVL 分别为 21.99 M, 6.42 M 和 4.52 M。

竞争格局

SEI 是与 Injective 从共识机制基础,OME 类型(FBA),FDV 等方面较为可比的一个协议,SEI 在 OME 机制上和 Injective 有细节层面的区别,下文会详细介绍。

DYDX 即将从以太坊迁移到 Cosmos 推出 dYdX 链(dYdX V 4),目前 V 4 正在测试网中,dYdX v 4 主网上线可能会对 Injective 的市场份额产生一定挤占,具体影响取决于两者的交易激励措施和机构偏好,从代币释放阶段来看,Injective 代币已经释放 90% ,dydx 包括未上线的 SEI 在代币激励空间上或许更占优势。

估值上来看,SEI 最后一轮 8 亿美元估值完成 3000 万美元融资, Jump Capital 、 Distributed Global 等参投,Injective 目前不到 8 亿,dYdX 19 亿,Injective 估值相对还有增长空间,但交易量的关键业务数据 Injective 明显不如其他竞争对手(Helix 24 hrs trading volume 22 mln,dydx 600 mln),和 dydx 交易量差距非常大,这和 Injective 交易对主要为 Cosmos 生态内的资产有关。

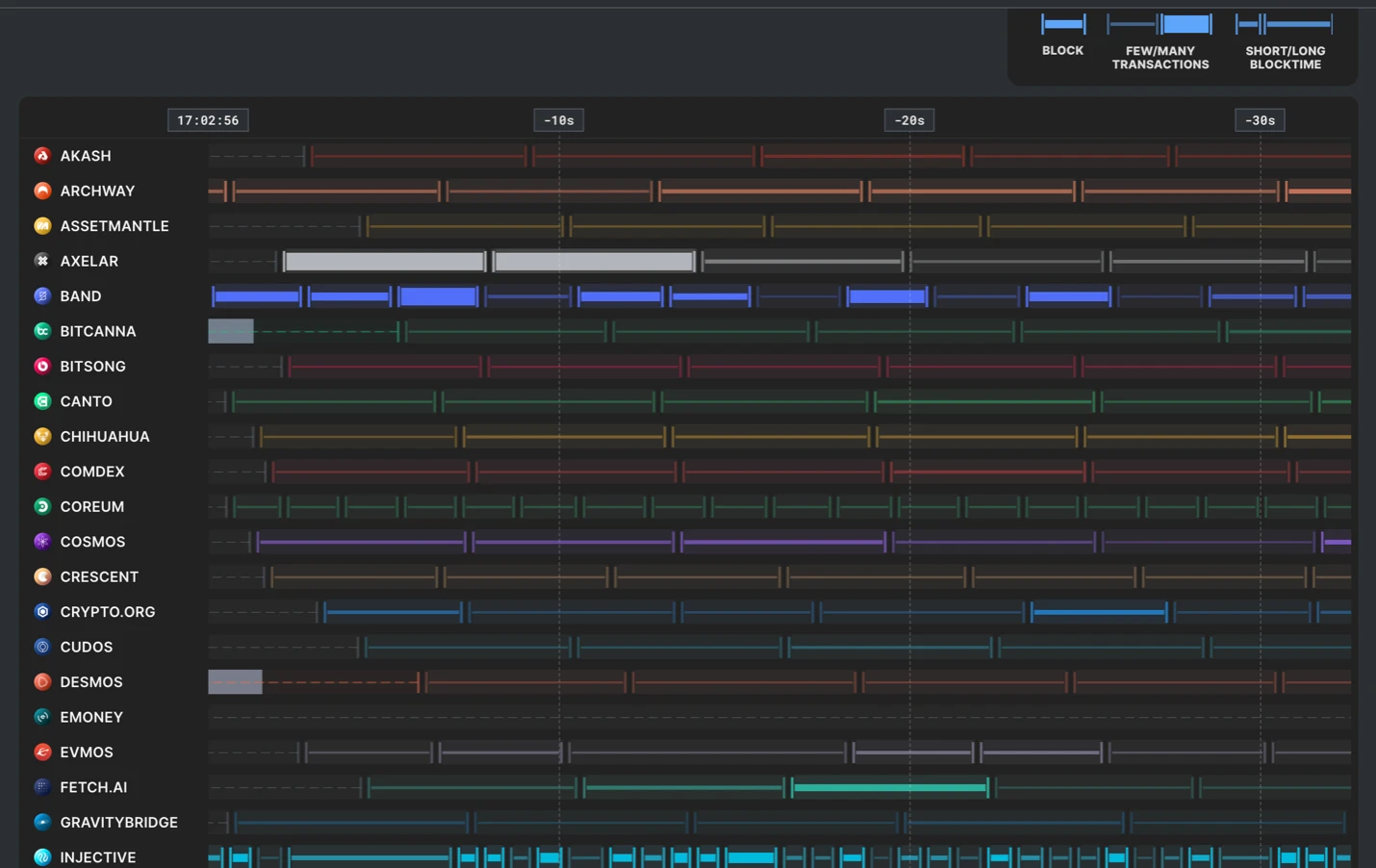

与 Cosmos 网络上的其他区块链相比,目前 Injective 最快,平均区块时间约为 1 秒。图中可以看到 Injective 的出块速度明显高于其他链。

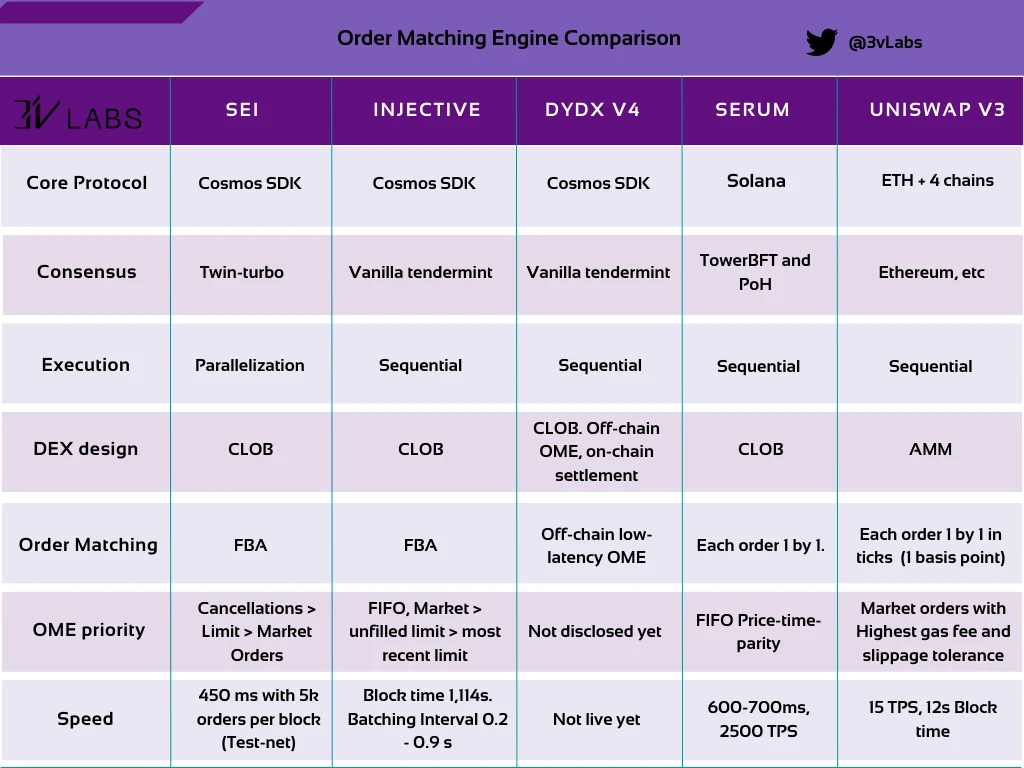

订单匹配引擎(OME)对比

Source:OME Comparison by 3 V labs

上图是@ 3 V Labs 关于 SEI,Injective,dYdX V 4, Serum , Uni V 3 的订单匹配机制对比

订单簿抵御 MEV,对需要处理大规模的机构级订单流来说有需求,目前大多公链型订单簿 DEX 的防御 MEV 机制是通过频繁的批量拍卖(FBA)最小化不良 MEV,除了 FBA,Off-Chain 低延迟 OME 是 dYdX V 4 的订单匹配模式。

对 Injective 来说,FBA 匹配机制是重要升级,该升级采用了频繁批量拍卖模型。达到的结果为保持快速交易时间,通过更高的流动性接近市场价格,缩小价差。

那么什么是 FBA,了解 FBA 需要先理解连续双向拍卖 CDA 的概念,FBA 实际上解决了 CDA 资本低效的问题。

CDA 连续双向拍卖的问题

加密衍生品和传统金融市场的中心化交易所使用连续双向拍卖(CDA)模型。在这个模型中,订单一旦到达交易所就会被处理。这可以通过立即在订单簿的对方订单上执行订单或保留在订单簿上直到找到匹配订单来实现。

连续双向拍卖处理订单的方式激励了速度,而高波动性的市场创造了巨大的套利机会。市场做市商(MMs)的角色是跟随资产的市场价格并通过在订单簿的双方放置订单来提供深度。随着价格变动,MMs 必须相应地取消和创建订单。

然而,在外部信号的价格更新之间的时间段内,高频交易者(HFTs)有机会在 MM 取消订单之前执行过时的 MM 订单。因此,HFTs 能够获取套利收益。这种过时订单抢购游戏的利润大且持续,以至于 HFTs 投资于微波塔和 FPGA 等先进技术以进行纳秒级(十亿分之一秒)速度竞争,使 MMs 处于不可逾越的劣势。

由于这些明显的问题,MMs 常常被迫增加对竞争技术解决方案的投资,这往往间接地通过更高的交易费用由交易者支付。此外,MMs 通常会因为在市场价格附近提供大量深度而变得更加风险规避。这不仅对想以公平价格执行订单的零售交易者造成伤害,还在价差内造成高波动性,破坏了小时间尺度上的市场稳定。因此,零售交易者经常被迫以不理想的价格建立头寸。

连续双向拍卖的匹配引擎需要在不可预测的时间内进行高吞吐量处理,而大部分其他时间的需求很小。即使由中心化机构构建,基于连续双向拍卖的交易所也很少能够满足对 100% 正常运行时间的市场需求。在区块链网络的范围内,情况进一步恶化。因此,相比起现今最模块化的中心化交易所,去中心化交易所在解决相同挑战方面的灵活性要小得多。

在去中心化交易所的连续双向拍卖(CDA)设计中,微小的变更已经被证明无法令人满意,最终只会给零售交易者造成经济损失。例如,不按提交时间优先考虑订单,而是执行支付了更高的 Gas 费用的订单,而忽略了其他具有合理 Gas 费用的订单。

任何在特定的 AMM 交易所协议上进行较为激进交易的用户都体验过被高 Gas 费用支付的机器人在交易者滑点容忍度的边际上获利的痛苦。AMM 旨在消除机构 MM 需求,CDA 相关的资本低效率成本则直接转嫁给零售交易者。

再来看 FBA 的优势和 Injective FBA

Injective 的频繁批量拍卖(FBA)被普遍提出作为解决 CDA 相关资本低效率问题的明确方案。FBA 的一个好处是通过消除前置交易,提高市场的公平性和流动性。

Injective FBA 由三个特点定义:

1)离散时间: 在一段称为拍卖间隔的离散时间段内接受订单。在每个拍卖间隔结束时,按照以下优先顺序填充交叉订单:

首先填充市场订单,然后填充之前拍卖间隔未完成的限价订单,最后填充最新拍卖间隔的限价订单。 如果买卖双方的数量不同,则较小数量一方完全填充,而较大数量一方的订单按比例填充(均匀部分填充)。

2)统一清算价格: 限价订单以最高交叉订单数量的统一清算价格填充。如果买卖双方的数量相同,则使用中间价格作为清算价格。

3)封闭竞标: 订单直到拍卖间隔结束并执行批量拍卖之前不会公开到订单簿上。这消除了前置交易和负价差的可能性。

频繁批量拍卖中的做市商激励相对较长的拍卖间隔为做市商提供了足够的时间,在 HFTs 能够执行之前取消过时的订单。这消除了做市商必须应对前置交易问题的风险,因此不需要他们将资本投资于先进技术。

做市商被鼓励在市场价格附近提供更深的流动性和更紧密的价差,这不仅对试图以接近公平价格填满订单的零售交易者而言是更好的情况,还减少了与潜在价格暴跌相关的波动性。

频繁批量拍卖将订单聚合到一组拍卖间隔上进行状态更改或订单簿包含。区块链以批处理的方式对事务进行排队和写入连续产生的区块。对于 FBA 来说,最佳的批处理间隔仍存在争议,但在学术报告中已经报道为 0.2 至 0.9 秒之间,这与 Injective 的拍卖间隔相符,批量拍卖在每个结束区块时执行。

SEI 作为 Cosmos 上使用 FBA 作为订单匹配的协议在细节层面上和 Injective FBA 有一些区别,如:

1)SEI 实行区块并行处理,不再按顺序处理交易。可以同时处理涉及不同市场的多个交易,从而提高性能。根据最近的负载测试,能够看到与按顺序处理相比,区块时间减少了 75 – 90 %,并行处理的延迟为 40 – 120 毫秒,而按顺序处理的延迟为 200 – 1370 毫秒;

2)SEI 的价格预言机负责将链外价格数据流式传输到区块链上,并内置于链中。这意味着所有验证者都需要在提交区块时提出他们的价格(汇率)。只有当所有验证者就一个共同价格达成一致时,才会创建区块。如果验证者错过某些投票窗口或提供的价格与中位数偏离过大,将受到惩罚;

3)交易订单捆绑,做市商可以在一个交易中取消和创建涉及多个市场的订单(即将所有 BTC 永续合约的订单合并为一个特定市场的智能合约调用)。

Injective 构建在 Tendermint/Ignite 的 BFT 基础的 PoS 共识之上,具有即时的最终性特征,这与每个间隔结束时的 FBA 执行非常契合。由于 FBA 在拍卖间隔内没有时间优先权的概念,它是与以相同基础运行的区块链完美匹配的市场设计。这是由于 Tendermint/Ignite 是一种基于 BFT(拜占庭容错)共识算法的共识引擎。它使用预先选定的一组验证者节点来达成共识,并通过共识轮次进行投票和确认交易的顺序。Tendermint/Ignite 的设计目标是高度安全性和确定性,适用于需要强一致性和最终性的应用场景,该设计与 Injective 的基础架构完美契合。

通过用频繁批量拍卖(FBA)替代连续双向拍卖(CDA),Injective 采用了一种在技术上强大且能与中心化交易所竞争的市场设计。Injective 能够消除损害交易者利益的前置交易,帮助做市商提供更深的流动性和更紧密的价差。频繁批量拍卖的实施使 Injective 为与机构级中心化交易所的交易量竞争做好了准备。

总结

Injective 拥有最佳的交易速度,即时的终结性,几乎为零的 gas 费用和防 MEV 等优势,这些优势来源于 1)基于 Tendermint BFT 共识机制的区块确认速度快(但中心化程度相对也会较高)并且具有及时终结性;2)由于交易所向 Injective Chain 节点广播签名消息而不是交易者本身,因此与链交互相关的所有费用由交易所的 DApp 支付,这意味着交易者无需支付任何 gas 费用;3)使用频繁批量拍卖(FBA)作为订单清算机制。提交到内存池的订单在每个区块结束时执行(约 1 秒的区块时间),在拍卖过程完成之前不会在订单簿上发布,这样有效防止了 MEV bot 的前置交易。

Injective onchain order book 的内置设定相比 AMM,对普通用户尤其是机构的策略下单更为友好(如目前 AMM 无法实现止损单,Uni v 4 或许可以在某些程度实现)。AMM 则拥有庞大的 TVL,LP 成为了整个市场的有机组成部分,而对 LOB 来说,天然的少了链上质押资产的步骤,对 MM 的吸引需要靠外部补贴,较难形成类似 AMM 的 LP 生态,无法捕获 LP 生态衍生出的价值链。当然, AMM 类的产品也可以在 Injective 上搭建,但目前 Injective 最主要的交易量还是发生在 Orderbook 前端 Helix 上。

Rollup 大规模提高 LOB dex 性能前,在 Cosmos 上构建原生链依旧是高性能 LOB 的最好解决方案,dYdX v 4 主网上线可能会对 Injective 的市场份额产生一定挤占,取决于两者的交易激励措施和机构偏好。Rollup 上的 LOB dex 也会形成一定竞争,但由于 dapp 非公链的定义且缺少主权,估值体系和订单簿原生链完全不同。LOB DEX 和 AMM 采都用了去中心化的方式,当前阶段并不需要定义终局是什么形态,这个市场总是需要多样化的解决方案。

Injective 使用 LOB 作为核心交易模型,具有“MEV 保护”的特性,通过搭建在 Tendermint 上提供高度去中心化、高性能和可靠的环境并且可用于跨链衍生品、外汇(FX)、合成资产和期货的交易,为交易类应用的机构订单流和做市商提供一个安全和高效的平台, 并消除了高频交易者进行市场操纵和剥削的风险。频繁批量拍卖的实施使 Injective 为与机构级中心化交易所的交易量竞争做好了准备,使 Injective 成为一个天然被机构拥护的去中心化交易平台。但这也同时意味着 Injective 的价格和机构资金的扶持密切相关。下一个周期,基于高性能链的交易引擎,一键发链等工程实现,都会进一步促进专业做市商在 DEX 领域建立流动性,和 AMM 一同帮助定价权从 CEX 逐渐转移到 DEX。