一文浅谈香港加密新政

自从比特币诞生以来,传统市场整体上对于比特币背后的区块链技术应用前景一直持有一种怀疑态度,但是伴随DeFi爆发,其在真正意义上展现出颠覆传统金融的可能性,越来越多国家开始真正重视起来。伴随去中心化金融不断发展壮大,如何对其进行监管成为热议话题。

伴随2022年Luna暴雷,越来越多国家开始考虑优先监管那些锚定法币的稳定币,因为监管机构认为这类稳定币更有可能用于支付并与传统金融体系建立联系;而且相比其他类型的稳定币或加密资产而言,也更容易产生更紧迫的货币和金融稳定风险。最近香港的稳定币监管新政就颇受市场关注,本文围绕香港加密新政进行解读分析。

香港正建立完整的加密监管体系

2023年1月31日,香港金管局发布长达 36 页的《关于加密资产和稳定币的讨论文件结论》,文件指出将优先监管参考法定货币且可能被用来支付的稳定币,并且对监管活动、目标实施时间、许可证、监管原则等作了详细介绍。

具体来说,金管局将采用基于风险(指数)的方法来确定稳定币结构的范围,以便在拟议的制度下进行监管。鉴于稳定币可能带来更高、更紧迫的货币和金融稳定风险,金管局将优先监管声称参考⼀种或多种法定货币的稳定币。之后当局将建立灵活性,从而在未来对其他稳定币结构进行监管。目标实施日期为2023 年 到2024 年。

除了稳定币,事实上,香港正在建立一套全面而且有针对性的数字货币监管政策。比如,对于证劵型代币,根据“相同业务、相同风险、相同规则”的原则由《证券及期货条例》来监管;对于虚拟资产,通过即将出台的《打击洗钱及恐怖分子资金筹集(修订)条例》,香港将虚拟资产单独归类,并推出全新的监管和发牌制度;对于稳定币,将被作为虚拟资产受到同样的监管,而且将可能结合香港现行的储值支付工具监管框架,同时受到《支付系统及储值支付工具条例》的监管;对于 NFT 目前没有一刀切的监管政策,部分 NFT 具有证券权益被归类为证券型代币进行监管,部分 NFT 具有治理投票权将作为虚拟资产来监管,还有作为积分或游戏用途的 NFT 将不受上述监管。

香港向美国学习,与新加坡展开竞争

美国对于加密市场的监管政策整体上仍然相对较为成熟,美国芝商所最早上线比特币期货;随后又陆续批准USDC、BUSD等美元稳定币;美国加密交易所Coinbase又率先在美股上市;到了2022年,美国更是推出比特币期货ETF,这些举措整体都深远影响加密市场的发展,并使加密市场开始融入到传统金融市场。

由于香港和美国的体制相似,金融业发达,香港此番的加密举措整体上是在美国的成熟经验上进一步深化,进行全面梳理,并逐步实施。2023年1月13日,三星资产管理公司在香港上市「三星比特币期货投资 ETF」,这是第三只加密资产ETF;此前南方东英资产管理有限公司推出的比特币期货ETF、以太坊期货ETF于2022年12月16日在港交所上市交易。另外,2023年1月31日,香港金管局发布的《关于加密资产和稳定币的讨论文件结论》进一步开始明确稳定币监管政策;而后续预计会根据加密市场发展,进一步推出相关加密政策。

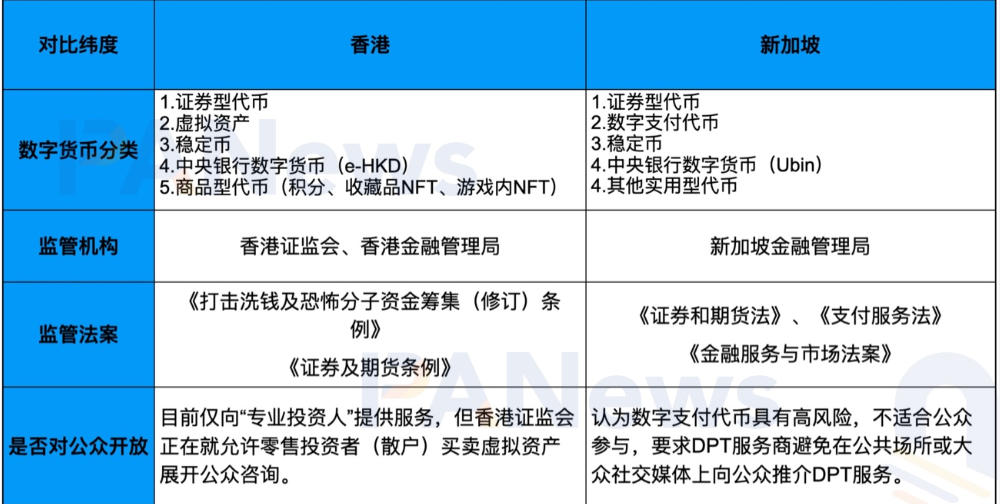

对比新加坡和香港的数字货币监管政策,在稳定币监管方面,新加坡和香港有很多共同之处,一方面他们都是将其作为数字支付代币或虚拟资产来监管,另一方面新加坡和香港都采取了进一步的措施来监管稳定币,香港将可能结合《支付系统及储值支付工具条例》来进行监管,新加坡打算在《支付服务法》(PSA)下面增加针对稳定币的监管条款。为方便读者进一步了解新加坡和香港的监管政策区别,本文选取PANews整理的一张香港和新加坡的加密监管政策对比图:

作为争夺东南亚数字货币中心的竞争对手,新加坡和香港在监管数字货币方面都本着包容、开放的态度,一方面拥抱和鼓励技术创新,一方面实施配套的监管政策,以妥善管控风险和保护投资者。

香港与内地加密政策有望实现互补

区块链技术上自身具有非常强的生命力,去中心化金融以及Web3等都展现出非常广阔的前景;但传统金融以及社会发展模式仍然占据主导地位。如何即把握住新技术可能带来的巨大发展机遇;又保证基本盘平稳有序进展,不产生系统性风险,这是一个非常值得思考的问题。目前中国似乎给出了一个非常好的答案,中国内地和香港相差较大的加密政策,似乎可以较好平衡这种矛盾。

数字人民币采用“中央银行-商业机构”的二元体系,即“双层运营体系”。数字人民币由人民银行负责发行、注销、跨机构互联互通和钱包生态管理,再由商业银行作为指定运营机构,牵头提供数字人民币兑换服务。整体上看,数字人民币的中心化属性相对较大,而且侧重国内零售领域。2022年7月6日,美联储发布了一份关于美元国际角色首次会议的纪要也指出,CBDC的发展倾向于集中在国内零售领域,因此不会对美元的国际地位构成威胁,跨境CBDC的范围仍然非常有限。

不同于CBDC,DeFi和Web3等展现出顽强的生命力,其具有很强的全球化趋势和影响力,对于这种去中心化金融等的监管也必须抓紧时间,一味的封杀也很难避免其带来的风险,Luna和FTX暴雷事件便是很好的证明。所以,香港的加密新规可以视为一种通过监管,积极拥抱DeFi和Web3的表现。整体上看,中国大陆的加密政策和香港的加密新政可以形成很好的互补效应,从而保证中国在下一代技术革命中具有足够的竞争力。