近日,Circle CEO 在推特上宣布,Circle 的跨链传输协议 (CCTP) 即将推出。尽管他并未明确公开上线时间,但按照 CCTP 路线路,距离用户可以体验该协议似乎并不遥远。 CCTP 预计将在 2023 年第一季度中上线以太坊、 Avalanche ,并将在 2023 年上半年扩展到 Solana 和其他 L1。

独有的“销毁-铸造”机制

CCTP 即 Cross-Chain Transfer Protocol,是 Circle 推出的无需许可的官方跨链桥。

CCTP 与常见的桥有所不同的是,这一桥并非采用常见的“锁仓-铸造”模式,而是采用“销毁-铸造”模式。

在较为主流的“锁仓-铸造”机制中,桥协议于两个链上建立流动性池,通过在原始链一侧锁定代币、目标链一侧铸造代币来实现代币在不同链间的流动。

由于 USDC 合约的权限由 Circle 控制,第三方桥并不能铸造原生 USDC。 CCTP 则可在原始链上销毁原生 USDC ,并在目标链上铸造等量的原生 USDC。

用户跨链之后,CCTP 会在原始链上销毁 USDC。随后 Circle 会进行取证,包括观察和证明原链上的 USDC 销毁交易,原链应用程序需要请求来自 Circle 的「签名证明」才能进行销毁,同时也必须在获得「签名证明」后才能在目标链上授权铸造指定数量的 USDC,完成铸造后访客将 USDC 发送至接收者的

钱包

地址。

在这个过程中,并不存在资金池,当然也没有数以亿计的资金沉淀。 这一流程优化了资本效率和流动性体验。 对用户来说更关键的是,在不同链上收到 USDC 都是原生 USDC,由 Circle 直接提供美元担保, 无需担心目标链的 USDC 和原始链的原生 USDC 脱锚 。

目前,CCTP 已经开放 GitHub repo 并公布了开发人员指南。通过为开发人员提供的接口,其他 dApp 可以方便的将 CCTP 嵌入其中,为用户提供更高效、更

安全

的 USDC 跨链转移手段。

而在应用上,Circle 给出的主要用例包括交易、借贷、支付、 NFT 和游戏,例如跨链 Swap、跨链存款、跨链购买 NFT 等。

没有资金池,跨链是否更安全?

在传统的“锁仓-铸造”模式的跨链中,弊端十分明显。为了维持池子中两个币种 1: 1 的价格锚定,需要 LP 提供者进行做市,而池中大量锁定的代币也成为绝佳的 黑客 攻击目标。

Odaily星球日报曾盘点 史上规模最大的十次跨链桥攻击 。 2022 年 3 月, Ronin Network 的跨链桥遭到攻击,损失总额高达 6.24 亿美元。这也是史上最大规模的跨链桥被盗事件。 Chainalysis 研究发现,仅 2022 年,跨链桥攻击事件就已造成超过 20 亿美元的资金损失。

此外,“锁仓-铸造”的模式天然将桥的两端划分为“原始链”和“目标链”, 两侧代币分别为原生资产和桥资产,大量被铸造的代币与原生资产并不相同。 若桥出现 安全 问题,目标链被铸造的资产将会面临脱锚风险。

在 2022 年 11 月的“pGALA 事件”中, 部署于以太坊主网的 GALA 代币并未出现任何问题。而 pNetwork 跨链桥出现了安全问题,由其在 BNB Chain 发行并铸造的 pGALA 被巨量增发, 1 枚 BNB Chain 的 pGALA 不再拥有对应的 1 枚以太坊 GALA 作为支撑,pGALA 随即归零。

对于资产发行方来说, 在各链上流动性割裂的问题也影响着资产的使用 。 (CCTP 的文档显示,这一点才是 Circle 最在意的——“统一整个生态系统的流动性”。)

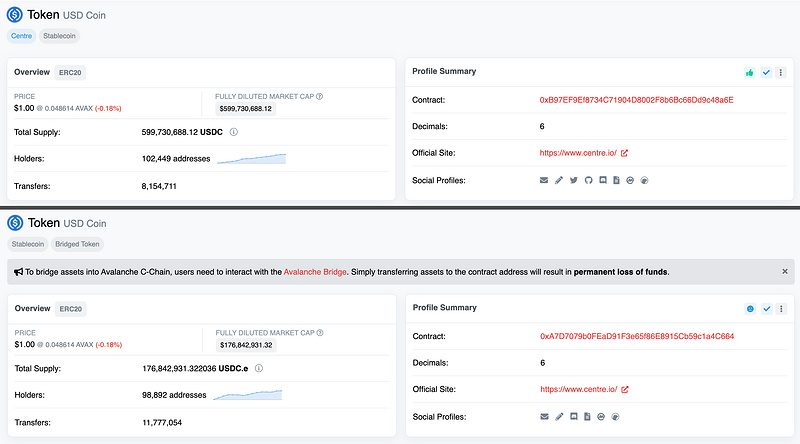

以 Avalanche 为例,目前在这一网络存在两种主流的 USDC 代币。5.99 亿枚由 Circle 发行的原生 USDC,合约尾号为 “ 8a6E ” 。1.76 亿枚 Avalanche 官方桥发行并铸造的 USDC.e,合约尾号为“ C664 ”。

(跨链资产 USDC.e 不由法币支持,而是由以太坊链的 USDC 通过桥支持)

对于用户来说,这两种 USDC 使用体验并无区别,均为价值 1 美元、可在各大 DEX 使用。但有趣的是,若用户同时持有这两种 USDC, 钱包 中将会同时出现两种币。而在 Avalanche 的 DeFi 世界里,基于两种不同的 USDC 所构成的大量交易对更是混乱,用户总会在不经意间进行“用一种 USDC 兑换另一种 USDC ”的低效交易。

同一链拥有两种 USDC,是一种更为直观的体验流动性割裂的方式。 而这种割裂,将其放到更加广阔的多链生态里则更为明显。

为了在多链使用 USDC,大量的非原生 USDC 被由桥所发行。 而原生的 USDC 此时在做什么?在被作为 LP 锁定在资金池里。 这种锁定模式无疑将会牺牲大量的资本效率。

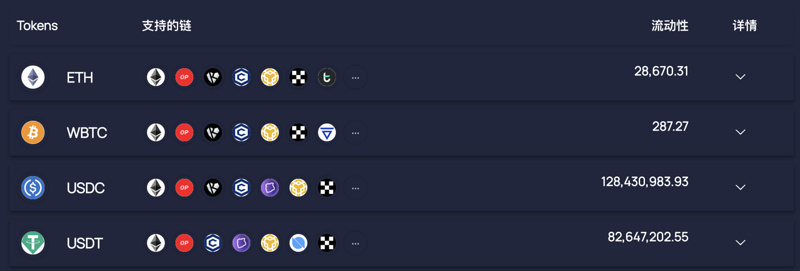

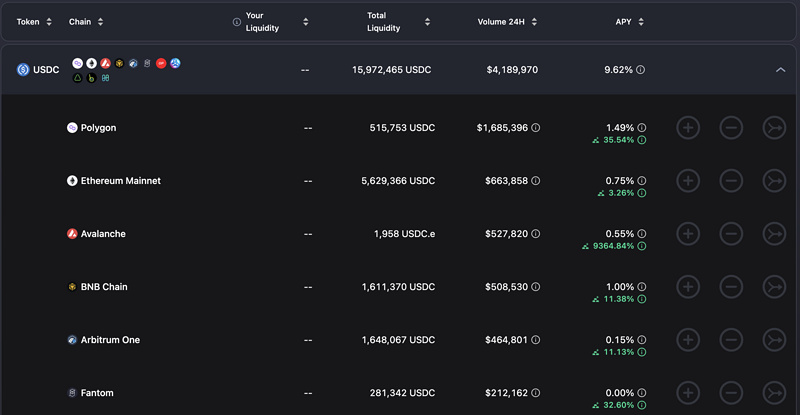

看组数字:Multichain 浏览器数据显示,目前 Multichain 锁仓的 USDC 为 4.08 亿美元,而流动性池高达 1.28 亿美元。

我们可以粗略认为, 为了支持 4 亿美元的跨链流动,需要约 31% 的资金沉淀在池子里,无法被有效利用。

cBridge 的状况也与之相似。数据显示,cBridge 最近 24 小时 USDC 交易量为 418 万美元,而高达 1597 万美元的 USDC 都被锁定在池子中为用户提供流动性。

对业内格局各角色的深远影响

CCTP 的推出,对于加密世界中的多方都将产生一定影响,首当其冲便是 跨链桥 。

从数据来看, 稳定币 在各大主流跨链桥中都是交易量较高的币种。以 cBridge 为例,近 24 小时跨链桥总交易量 840 万美元,USDC 交易量 418 万美元,占总量的 49% 。 CCTP 对跨链桥的市场份额或将形成强烈的冲击。

而除了既存互操作性协议外, LP 们或许也 并不欢迎 CCTP 的到来 。传统跨链桥的锁仓模式需要大量 LP 提供资金,而在各大跨链桥上,稳定币跨链 LP 做市一直是一个低风险赚取收益的标的。以 cBridge 为例,USDC 的做市收益约为 9% 。

若 CCTP 未来成为一个体验更好的跨链桥,或许一部分普通用户会转移到 CCTP 上。

换另一个角度,看看稳定币市场格局。DeFiLlama 数据显示, USDT 已 675 亿美元的市值在稳定币市场独占鳌头,市占率高达 49% 。USDC 作为第二大稳定币,市值 426 亿,与 USDT 相较市值低 36% 。但在过去的一年里,USDC 市占率仍在缓慢上行,已经从 2022 年初的 25% 上升至现在的 31% ,期间一度高达 36% 。

与久无“Crypto 原生”新动作的 USDT 相比,USDC 在技术开发上显得勤勉。

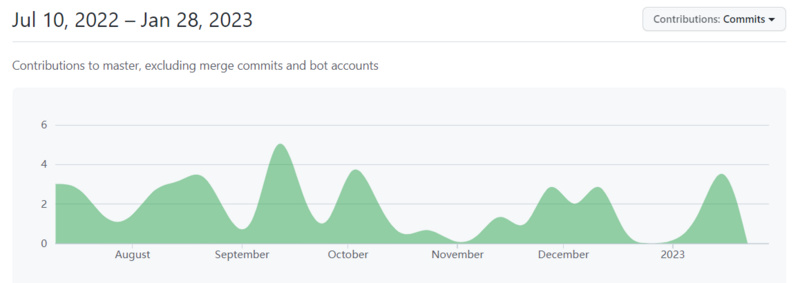

GitHub 数据显示,早在去年夏季 CCTP 就已在持续开发

如今的稳定币赛道沉寂良久,市场上难得看到什么亮眼的创新。又恰逢熊市,USDC 的持续“做事”,能否在下一个牛市到来之时,撼动稳定币市场格局呢?