原文作者:Lincoln Murr、Mary Liu

原文来源:比推 BitpushNews

最近,加密社区盛传顶级去中心化交易所(DEX) Uniswap 正在开发其协议的下一版本 Uni V4 。 尽管还没有得到官方证实,但让我们来梳理一下 Uniswap 的历史、 V4 可能带来的潜在特征,以及它的发布将如何影响 DeFi 和 UNI 代币持有者。

Uniswap 于 2018 年在以太坊基金会的年度 Devcon 大会上发布。 最初,它是一个概念证明,允许任何人在两种不同的基于以太坊的代币之间进行交易,该项目有两个主要的参与角色:流动性提供者(LP)和交易者。 流动性提供者以 1: 1 的价格比率提供两种代币,并在交易者执行交易时收取交易费。

Uniswap V2 于 2020 年 3 月发布。其主要特点是基于 预言机 的定价,以防止操纵或与价格相关的漏洞利用,以及用于套利交易的闪电掉期交易。2020 年 9 月,UNI 代币被 空投 给该平台的所有初始用户,Uniswap 的治理被移交给新创建的 Uniswap DAO 。UNI 空投也是我们今天看到的代币空投的「鼻祖」,并巩固了该协议以去中心化为导向。此外,流动性提供者得到了 UNI 代币的积极奖励,有助于显著增加 dApp 上的锁仓总价值。

2021 年 3 月发布的 Uni V3 提供了两项专注于资本效率的主要创新。第一个是集中的流动性,它允许流动性提供者指定一个价格范围,在这个范围内他们的流动性将被采用,理论上,这与以前的模式相比可以将资本效率提高 4000 倍以上,并为 LP 赚取更多的费用。此外,参与者可以对不同的交易对收取不同的费用,因此波动性较小的 稳定币 将获得比风险更高、波动性更大的加密 货币 更低的回报。

Uniswap V3 业务源许可证将于 2023 年 4 月到期,这将为 SushiSwap、QuickSwap 和其他 Uniswap 分叉 等协议打开闸门,再次直接与该协议竞争。此外,V3 模型对流动性提供者并不友好,过去两年的数据表明,平均而言,积极管理的头寸并不比简单持有标的资产好多少。在某些情况下,流动性提供的表现甚至更差。

Uniswap V4 解决此问题的一种方法是创建某种基于资产波动性度量的动态费用模型。该模型将为流动性提供者提供更大的奖励,减少无常损失,优化流动性提供者费用。

Uniswap 团队最近一直在推动 EIP 1153 的采用,此升级将降低以太坊的交易成本,这对基于以太坊的 Uniswap dApp 来说是一个明显的好处。然而,它的优先级并不高,在接下来的几次以太坊升级中被部署的可能性不大。

DeFi 最大的问题之一是复杂且具有挑战性的用户体验。Uni V4 可能会与改进的用户界面同时发布,这可能包括某种 NFT 聚合、内置 钱包 和可能的移动应用程序,这些功能将有助于巩固 Uniswap 作为新手和高级 DeFi 用户的最佳去中心化交易所的地位。

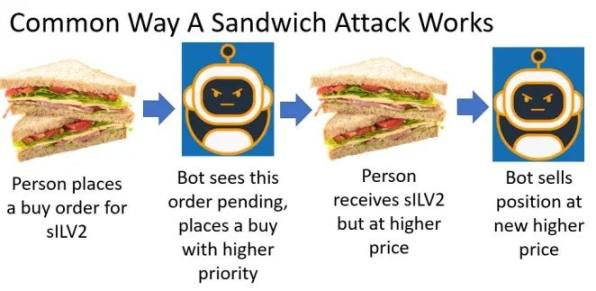

Uni V4 的另一个可能的特性是批量拍卖系统。矿工可提取价值 (Miner Extractable Value, 简称 MEV ) 是公共区块链的通病,会导致交易者效率低下。当用户进行交易时,它会在等待确认的同时进入区块链内存池,以太坊验证器可以看到此交易并执行三明治攻击,其中他们购买用户正在交换的代币,然后用户订单生成,验证器出售他们刚刚购买的所有代币,这是可能发生的,因为验证者对交易的排序有最终决定权。

为了解决这个问题,Uniswap 可以创建一个更注重隐私的解决方案,该解决方案已被 Cowswap 采用:需求巧合(coincidence of wants)。在这个模型中,用户签署交易,无论是买入还是卖出,然后在特定时期内以准点对点的方式与交易另一方的其他人匹配,虽然不像传统交易所那样直接,但这种方法消除了 MEV 并为用户提供了更高效的交易。

一旦 V4 发布,UNI 代币很可能会因炒作而出现短期上涨。从长远来看,UNI 与其提供的治理权力有效地联系在一起,因为 Uniswap 出于监管方面的考虑尚未向 UNI 持有者支付交易费用。如果 V4 增加 Uniswap TVL 或提供新的参数供代币持有者投票,那么代币可能会增值。Uniswap 也有可能找到一种解决方案,允许代币从交易所交易量中获取某种价值,例如回购和销毁或拆分代币模型。

尽管目前关于 Uniswap V4 的所有内容都是纯粹的猜测,但它来自市场趋势、真实数据和协议的历史。随着 V3 许可证到期之前或之后的潜在发布,我们很快就会知晓 Uniswap 将如何保持竞争力、创新并保持其顶级 DEX 的地位。

原文链接