币圈风暴从FTX 吹向币安,币安会成为FTX 2.0 吗?

继FTX进入破产重组,全球第一大加密交易所币安(Binance)上周也出现挤兑潮、资金大量外逃,用户恐慌出金重演。

近日,关于币安将迈入FTX后尘的议论越来越多,「加密货币已死」论述又开始出现。那么,这种担忧从何而来?FTX 2.0 是否将会出现?我们应该担心加密产业吗?

FTX 垮台重创加密行业,投资人信心下降

币圈今年衰事连连,投资人遭到血洗。根据Statista 统计,2022年活跃的加密货币减少逾1000种,创下纪录,市值从去年11月3兆美元的高点,跌至8500亿美元,暴跌72%,短短1年间市值蒸发2.15兆美元(约台币65.8兆元)。

据《彭博》报导,随着FTX垮台、创办人SBF(Sam Bankman-Fried)被捕,数家加密货币业者陆续传出倒闭的消息后,加密货币交易所市场已由币安(Binance) 和其执行长赵长鹏(CZ)主导,但也引发市场对于币安「大到不能倒」的担忧,增加了整个行业的潜在危险。

币安出现挤兑的源头——审计报告

全球第一大加密交易所币安(Binance)上周出现挤兑潮、资金大量外逃。而回看危机源头,币安会出现挤兑,与上周一连串风波有关。

首先是《路透社》在12月12日爆料,指美国政府将起诉币安,同时币安因故一度暂停美元稳定币USDC提款,引发币安用户怀疑已出问题,开始惊慌挤兑。

随后,币安斥路透社内容为不实报导外,昵称「CZ」的币安执行长赵长鹏并亲上火线,接受美媒《CNBC》专访。

没想到,当CZ被询问,为何另一家加密货币交易所Coinbase有全球四大会计师事务所德勤做审计,为何币安却无?CZ一时回答卡关,表示没在关心Coinbase,但仍坚持自家公司财务已有另一会计师事务所Mazars做审计,应无疑虑。

就在专访结束不久,12月16日Mazars竟然宣布暂停为所有加密货币客户服务,当然也包括币安在内。电影「大卖空」原型人物、知名对冲基金经理人贝瑞,则借此发推文大批,认为所有中心化加密货币交易所的审计报告,都毫无意义。在时机敏感又遭名人质疑下,当然又引发币安一波资金出逃。

币安审计报告的缺陷在哪里?

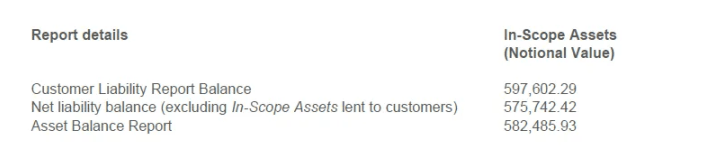

根据一些「商定的程序」,币安发布了财务审计公司玛泽(Mazars)对其储备进行的5 页审计报告。但该报告存在太多问题。

首先,该报告只审计了币安在一些选定链上的比特币:

为此,客户在比特币、以太坊、BNB链和Binance 智能链上持有的比特币(「BTC」)和包裹比特币(「BBTC」和「BTCB」)的现货、选择权、保证金、期货、融资、贷款和收益帐户将被定义为范围内资产。

除了只关注比特币之外,该报告还关注了币安选择的一系列公共地址:

……(Mazars 将)分别在Etherscan 和BSCScan 上搜索ETH 和/ 或BSC 地址,以确保这些地址已被标签为属于币安。

在这些狭义定义的参数范围内,Mazars 报告以三个相关数字作为结尾:

第一个和第三个数字指出,在审计时(11 月22 日),币安总共持有582,486 BTC 资产和597,602 BTC 的客户负债。这意味着币安的比特币储备按照1:1 比例缺少了15,116 BTC(2.5%)。

然而,币安的用户也可以从交易所借用BTC 作为其贷款计划的一部分。当我们将这些21,860 BTC(597,602 减去575,742)的贷款计入币安的资产时,其负债缩减至575,742 BTC,表明币安超额抵押(Overcollaterized)了15,117 BTC。

所以审计的结论是,币安的BTC 资金是安全的。但人们(理所当然地)对Mazars 审计感到不安,因为这几乎不是传统意义上的审计。

为什么只有比特币?那币安以ETH、USDT或BNB获得的任何贷款呢?这些资金作为币安资产负债表上的「负债」部分被忽略了。

那么不在上述三条链上的比特币资产呢?币安可能在Solana 或Avalanche 链上借到的任何包裹比特币的贷款也不见踪影。

整个进程有点像要求一家审计公司对银行进行审计,但只查看某些银行帐户中的某些货币。

最后,还有一个问题就是把包裹比特币(Wrapped Bitcoin)和比特币互换处理。这掩盖了包裹资产所涉及的安全风险,因为它们应该由包裹代币的同等基础价值来支援。据推测,币安发行的每一个BTCB 和BBTC 都将持有1:1 的比例,但这一点还不得而知。Mazars 的审计将包裹比特币视为基本安全,但据我们所知,Binance 发行的抵押品可能超过其基础抵押品。

不过,Mazars 报告至少在一件事上做得很好:它对币安的一些负债是透明的。大多数储备证明不会在资产负债表的负债端披露任何数据。但由于它忽略了所有非BTC 资产,因此它在证明币安财务健康状况的全貌方面严重不足。

目前币安已经表示,它将在不久的将来披露更多关于其其他资产的资讯。但就目前而言,审计只证明了币安储备的一部分,而不是一个全面的情况。

所有的骚动导致Mazars 于12 月16 日宣布停止对Binance 及其他加密货币客户(包括Kucoin 和Crypto.com)的审计工作。

币安的实际情况到底如何?

谣言四起,人们感到惊慌失措,但Binance 的情况似乎仍然一切如常,Binance 周一宣布其美国分支机构已达成10 亿美元的交易,以及收购Voyager 的资产。

那么,实际上,币安的情况如何?

币安在过去一周发生了价值数十亿美元的大规模资金外流,仅在12 月14 日就撤出了42.7 亿美元。这部分是由Jump 和Wintermute 等知名TradFi 参与者在12 日从Binance 撤出资金的链上数据所引发的。

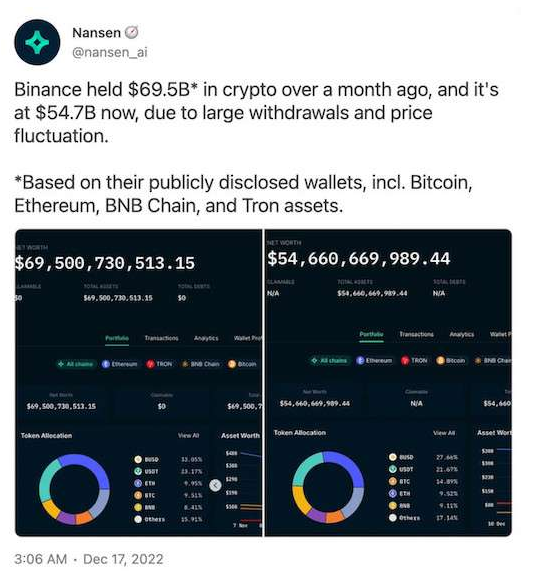

虽然这些数字令人瞠目结舌,但让我们来看看它的背景。币安在其他地方报告的总储备证明(不要与仅审计比特币的Mazars 报告混淆) 显示截至12 月19 日的数量约为550 亿美元,低于当前公关危机开始前的约700 亿美元。

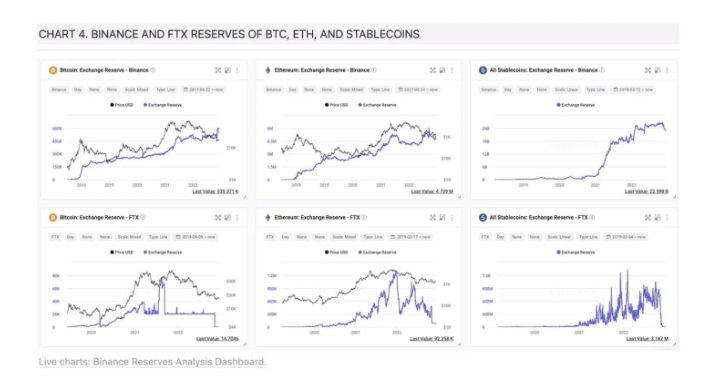

如果币安接近尾声,那么它将在其ETH 和稳定币资产流出上显示耗尽至接近于零,就像FTX 的情况一样。

虽然由于用户希望避免任何FTX 2.0 的情况而出现大规模的资金外流,但链上数据却讲述了一个不同的故事。Binance 的稳定币和ETH 储备仍分别为220 亿和500 万。

FTX 遇到麻烦的另一个重要原因,还在于使用其自己的FTT 代币来抵押贷款。FTX 是一家充当银行功能的交易所:它在不应该交易的时候交易客户的存款。这是一家建立在对自身信任和依赖上的纸牌屋,而不是基于像美国国债、BTC 或ETH 等其他金融上更健全的抵押品。

如果币安的业务同样建立在自己的BNB 代币上,我们可能会有更多的担忧。值得庆幸的是,币安的储备只有约10% 是由BNB 构成的,这与大多数其他加密货币交易所大致相同。

BNB 在另一个重要方面也不同于FTT:它的实用性。FTT 用于FTX 的交易折扣,但如果公众认为你的交易所即将破产,FTT 将一无是处。另一方面,BNB 则是目前TVL 第二大L1 链(BNB Chain)上用于验证和支付交易费用的资产。

在12 月17 日,BNB 的价格曾暴跌至221 美元,但截止发稿时BNB 价格已回升11%。

结语

所有这些指标都表明,虽然币安正在经历某种程度的「银行挤兑」,但情况肯定不像Twitter 上的喋喋不休所渲染的那样危险。

「银行挤兑」在这里甚至可能不是合适的术语,因为币安是一个交易所,而不是银行,只要它按照服务条款1:1 持有所有客户的存款(与FTX 不同),即使每个用户都想把钱拿出来,也不会有任何损失。

问题是,我们并不确定这一点,而这也是为什么将加密货币保存在中心化交易所,永远不如将其保存在你自己的非托管钱包中那样安全的核心所在。