上周末,包括 Alameda Research 在内的 134 FTX 系公司正式申请了破产重组。

作为业界曾经规模最大的做市商之一,Alameda Research 过往也是 SBF 手中的吸金利器,但最终结果却证明了该团队的急速扩张建立于太过冒险的策略之上,这也决定了毁灭几乎是其必然结局。关于该团队究竟是如何一步步滑向深渊的,《Alameda Research 究竟发生了什么?》一文已有了比较详尽的记录,这里就不再继续展开了。

本文想要聚焦的则是做市商这一特别的市场角色,并希望探究此类机构在 2022 年究竟过的怎么样?受本轮黑天鹅的冲击,这类机构的决断又会对市场造成什么影响?

寒冬第一刀: Terra 暴雷

如标题所述, 我个人倾向于认为 2022 年是做市商的寒冬 ,但故事的开始还在盛夏。

就在今年 2 月初,我们还曾见证过一场属于做市商的高光时刻。彼时, Solana 生态 跨链 桥 Wormhole 被盗 12 万枚 ETH ,虽然未能追回赃款,但与 Solana 存在较深利益牵涉的头部做市商团队 Jump Crypto 却宣布投入 12 万枚 ETH 填补窟窿,如此操作也让许多人第一次见识了做市商的“财大气粗”。

不过好景不长,包括 Jump Crypto 在内的许多做市商团队很快就迎来了 2022 年的第一刀 —— Terra。

这里需要简单解释下做市商的业务模型。做市商的主要业务就是通过在 加密 货币 交易所 (尤其是 CEX)内买卖以提供流动性和深度,简单来说就是做交易所用户的对手方,保证用户每次交易都能得到 报价反馈。基于这样的业务模型,做市商一可以通过买卖价差获取利润,二也可以赚取 交易所提供的一定佣金。

不过,这一模型并非稳赚不赔。对于做市商而言,想要赚取稳定的价差收益,其理想状态是买、卖双向报价而产生的双向成交量正好相等。不过这在现实之中很难实现,受不同的市场情绪影响,买卖双向的成交量总是会不同,这就会导致做市商手中积累一些暂时性的代币“库存”,虽然这部分“库存”会在市场方向逆转后逐渐消耗,但如果市场持续走单边行情,“库存”的规模就会不断扩大,从而造成一定的账面浮亏。在专业名词中,这叫做“存货风险”。

这就好比我们在 AMM DEX 中做市,如果某个交易对的价格在我们 1:1 等量投入了做市资金后出现了变化,就会产生一定“无常损失”,但这部分“损失”只需要价格恢复原位即可消除。虽然在订单薄 CEX 内做市与在 AMM DEX 内做市存在一定区别,但大体逻辑却是相通的。

理论上来说,只要“库存”内的资产不彻底死亡,随着市场情绪的逆转,买卖双向的成交量也会翻转,做市商手中积累的“库存”也就有望逐渐消耗,抹去浮亏只是时间长短的问题……你看,怕什么来什么吧。

Terra 的崩盘给予了诸多做市商沉痛一击。根据 The Block 数据研究总监 Igor Igamberdiev 的分析, Jump Crypto 在该事件至少损失了数亿美元(这可不是浮亏了)。

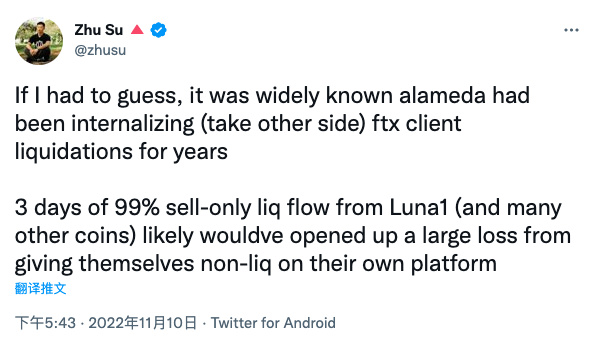

而根据三箭资本联合 创始人 Zhu Su 的说法, Alameda 也未能躲开这一刀,由于 Terra 暴雷后出现了连续三天的单边抛售行情,Alameda 很可能因为向 FTX 提供流动性而蒙受了巨大损失。 一些市场观点认为,该事件就是 FTX 帮助 Alameda 补窟窿的开端。

虽然包括这两家在内的各大做市商们均未主动承认是否亏损,但情况可想而知不会乐观。

寒冬第二刀:FTX 黑天鹅

继 Terra 暴雷之后,FTX 的暴雷成为了斩向各大做市商的第二刀。

与第一刀时的情况不同,这次除了 FTT、SOL 等多个资产出现了较为严重的单边行情之外,FTX 提现通道的关闭也加剧了各大做市商团队的损失。或许是看到了弥漫整个市场的恐慌及质疑情绪,这一次头部做市商们或多或少都披露了一些损失情况。

Alameda 的情况自不用多提,怎么看他起的高楼,就怎么看他塌了房。

Jump Crypto 虽承认了对 FTX 存在风险敞口,但却没有透露具体金额, 只是说了一句敞口规模是根据 Jump Crypto 的 风险框架进行管理的。值得一提的是, Jump Crypto 首席执行官 Kanav Kariya 过去几天还曾使劲发推更新 Solana 的生态进展,试图减缓围绕着 SOL 的恐慌情绪……这时再想想该机构当年大手一挥就是 12 万个 ETH,多少有些唏嘘。

GSR 方面也承认受到了 FTX 事件影响,具体金额约占其现金余额的个位数百分比,这部分损失将由公司承担。

哦对了,还有一家重量级选手。 今年因为地址问题弄丢过两次币(一次 2000 万 OP,一次 1.6 亿美元)的 Wintermute 也发推承认确实有部分资金困在了 FTX,但规模在该机构的风险承受范围内。

总而言之,虽然不知道各大机构所谓的“问题不大”是不是在打肿脸充胖子,但可以确定 FTX 事件确实对这些机构的资本状况造成了冲击。

会有第三刀吗?

就目前的趋势来看,FTX 或许并不是这一轮倒下的最后一家 CEX。小到 AAX,大到 Crypto.com,更多的交易所正在遭受着流动性质疑,虽然从规模上看这些交易所即便真的倒下也很难造成 FTX 般巨大的冲击,但对于已经“遍体鳞伤”的做市商而言,能否再扛住一次折腾显然也值得打个问号。

基于这一情况,预计接下来多数做市商都会出于风控考虑降低风险敞口,一是会尝试在从一些流动性状况不明的交易所内撤出资金,二是会减少在一些长尾资产上的做市资金投入。如此一来,中、小型交易所会遭受更大的流动性压力,长尾资产的交易滑点及波动性也会放大。

或许,这又会连带着导致一些超出预期的 新 事件发生。