稳定币有多稳定?

介绍

稳定币是一种加密资产,其价值与另一种金融资产的价值挂钩,这种金融资产可以是法定货币、商品或另一种加密货币等。它们旨在相对于参考资产具有稳定的价格,是加密市场的必要组成部分。稳定币可以被认为是加密生态系统的货币等价物,因为由于其波动性较小,它们在加密市场扮演着交换媒介和价值存储的角色。但它们真的稳定吗?另一个问题是,如果是,它们如何维持挂钩稳定机制?换句话说,它们如何保持稳定?

偏离挂钩

尽管设计为价格稳定,但有时稳定币可能会显着偏离其挂钩。稳定币的交易价格低于或高于钉住汇率取决于许多因素。例如,比特币价格波动的激增与 USDT 价格呈正相关。这是可以理解的:如果比特币或其他加密货币的价格大幅下跌,投资者会将其加密资产出售为稳定币。例如,2018 年 1 月比特币价格下跌导致 USDT 溢价 5 美分。这意味着在动荡时期,稳定币是加密市场的避风港。

下面是 USDT 偏离挂钩的双边分布的直方图。

我们可以看到偏差遵循正态分布,挂钩下溢价和折价的可能性几乎相同。为什么稳定币有时会溢价交易?论文“是什么让稳定币保持稳定?” 提出三种解释。稳定币价格可能高于挂钩的第一个原因是该论文的作者所说的“中介溢价”。一些交易所只接受稳定币而不是法定货币进行交易,这使得稳定币作为一种交易媒介更有价值。

稳定币溢价交易的第二个渠道是安全溢价。在动荡时期,稳定币扮演着加密市场避风港的角色。2017 年底和 2018 年初,当 BTC 价格从 20,000 美元暴跌至 6,000 美元时,USDT 高于钉住汇率的溢价增加。

在 COVID-19 期间,当比特币贬值 64% 时,USDT 也出现溢价交易。随着 BTC 的下跌,投资者将其风险资产出售为稳定币,导致 USDT 交易高于挂钩。

最后,“延迟溢价”是稳定币相对于法定货币的优势,因为它们在加密货币交易所进行支付所需的时间更少。

2018 年 10 月,由于投机攻击,USDT 折价交易。如果稳定币被认为抵押不足,它们可能容易受到投机攻击。

挂钩稳定机制

现在让我们看看各种稳定币的挂钩稳定机制。就 USDT 而言,当它脱离锚定汇率时,投资者就有套利动机。如果 USDT 折价交易,投资者可以低价买入 USDT,从而获得无风险收益。这是可能的,因为每个 USDT 都可以通过稳定币的主要发行 Tether Limited Inc. 兑换成美元。另一方面,如果 USDT 的交易价格高于平价,投资者可以从 Tether Treasury 以一对一的价格买入 USDT 并卖出它在二级市场(通过加密交易所或去中心化交易所)获利。

从理论上讲,如果 USDT 价格高于 1 美元,USDT 的发行人 Tether Limited 可以扮演中央银行的角色。我们知道,当本国货币偏离钉住汇率制时,中央银行会通过出售外汇储备和购买本国货币来干预货币市场。同样,如果 Tether Limited 的交易价格高于锚定价格,Tether Limited 也可以出售其储备金以降低 USDT 价格。

稳定币行业的另一大玩家是 DAI,它是由 MakerDAO 开发的去中心化稳定币。DAI 与其他具有许多功能的大市值稳定币不同。首先,它真正实现了“前所未有的去中心化程度”。与由单一发行人发行的中心化稳定币(USDT 和 USDC 分别由 Tether Limited 和 Circle 发行)不同,DAI 不受任何单一实体控制。如果投资者想要获得 DAI,他必须将抵押品存入 Maker 保险库。金库以 150% 的抵押率超额抵押。这意味着如果要获得价值 1,000 美元的 DAI,你应该存入价值 1,500 美元的 ETH。这些抵押品用于维持 DAI 与美元的挂钩。

此外,DAI 不是由单一资产抵押,而是由多种资产抵押,例如打包的 BTC、以太坊、USDC、BAT、COMP、LINK 等。

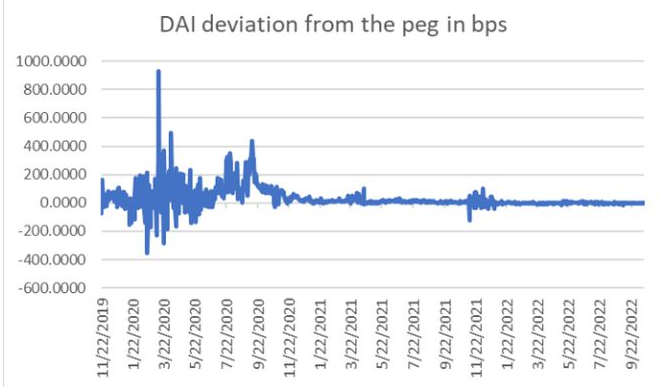

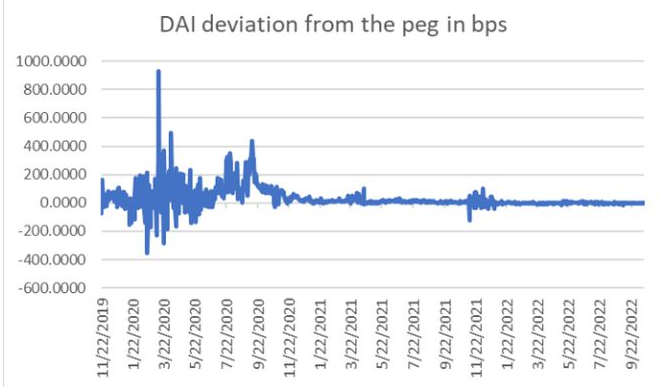

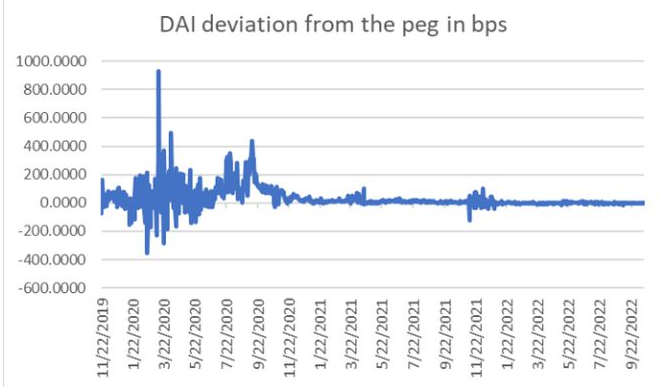

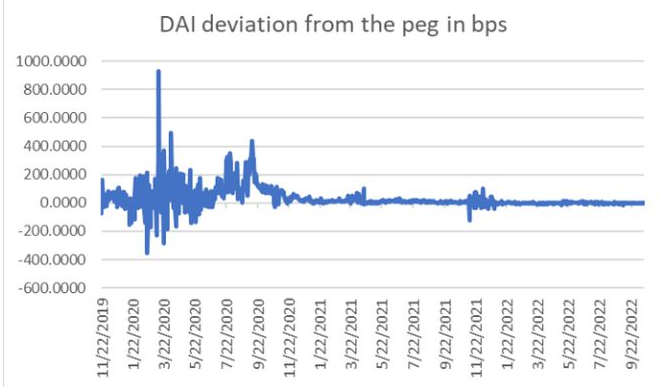

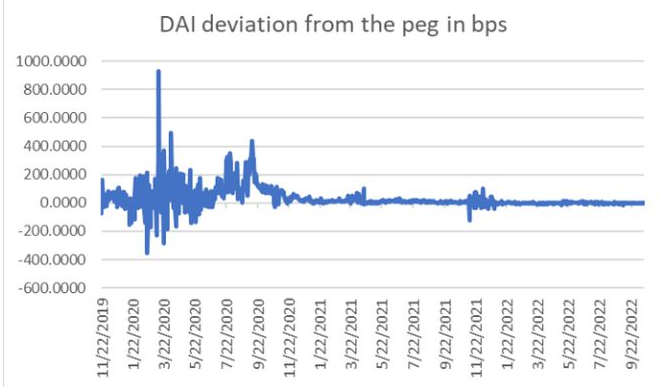

由于它 与 美元挂钩,我们可以预期 DAI 价格会有更大的差异。软挂钩是一种汇率控制机制,在这种机制下,货币可以在预设的挂钩水平上进行交易。这正是数据向我们展示的。虽然 DAI 在 2019 年 11 月至 2022 年 10 月期间与其挂钩的平均偏差为 30.3 个基点,但 USDT 的相同数字仅为 -1.8 个基点(基点)。USDT 的波动性低于其去中心化的对应物,这一事实可以从其每日收盘价的标准差为 16 个基点而 DAI 为 77 个基点这一事实中得到暗示。

UST 脱钩

说到稳定币,我们现在应该提到臭名昭著的 UST,即 Terra 区块链的稳定币。UST 于 5 月 10 日开始贬值,目前交易价格为 0.03 美元。即使没有后见之明,稳定币和与之相关的代币 LUNA 的崩溃也是完全可以预见的。有许多分析显示了系统的固有弱点,以及 2 个代币的这种相互联系如何导致两者的崩溃。

例如,Swissborg 于 2022 年 4 月撰写的“TerraLuna 与 UST — 风险评估”,即 Terra 区块链大规模失败的一个月前,预测了 UST 将如何失去其挂钩。为了遵循他们的推理,我们应该回顾一下 UST 是如何创建和赎回的。投资者可以烧掉 1 美元的 LUNA 来铸造 1 个 UST;或者他们可以燃烧 1 UST 来兑换 1 美元的 LUNA。当对 UST 有需求时,会燃烧更多的 LUNA 代币,从而减少其供应并提高 LUNA 价格。

但这是理论。在不利的市场环境中,LUNA 和 UST 都可能因密切联系而失败。假设对 UST 进行了投机性攻击。对于担心稳定币会脱钩而开始出售其 UST 的 UST 持有者而言,攻击不一定要强大到引起焦虑。这将铸造更多的 LUNA(请记住,当 UST 被烧毁时,LUNA 会被铸造),这将对 LUNA 产生抛售压力。反过来,LUNA 价格下跌将导致更多投资者出售其持有的 UST,这将导致更多 UST 偏离挂钩。这就是 LUNA 和 UST 在“死亡螺旋”中失败的原因。