穿越加密牛熊,NFT也有市场情绪指标?

我们评估了加密资产的周期阶段,并根据市场参与者的情绪探索了特定 NFT 的价格行为。

TLDR

普通代币(同质化代币)周期:Nansen 分析了投资者情绪和宏观经济指标,总结如下:

2022 年 5 月,投资者情绪转为“恐慌”,标志着加密货币价格长期整合的开始(见图 1)

为了使加密货币价格退出整合阶段并触底反弹,基本面的不确定性必须降低

这种情况的主要情况是美联储更加专注于失业,而不是通胀。

实际增长正在急剧放缓,这意味着这种情况越来越接近。

历史分析表明,美联储在 2023 年第一季度之前暂停货币紧缩政策的可能性更高(见图 6)

NFT (同质化代币)周期:NFT 与普通代币的相关性弱于普通代币间的相关性,Nansen 基于两个链上指标开发了一个特定于 NFT 市场的投资者情绪指标:

追踪 NFT 价格的已实现波动率:更高的已实现波动率 -> 更高的远期每周收益

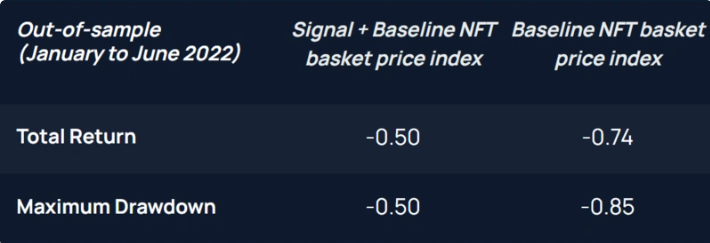

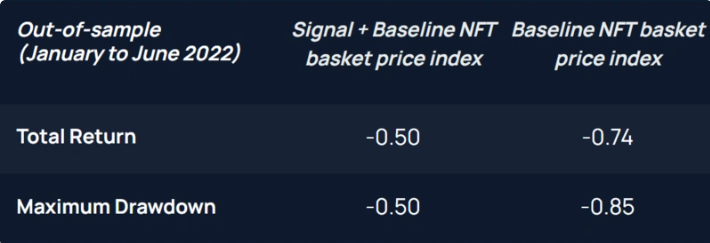

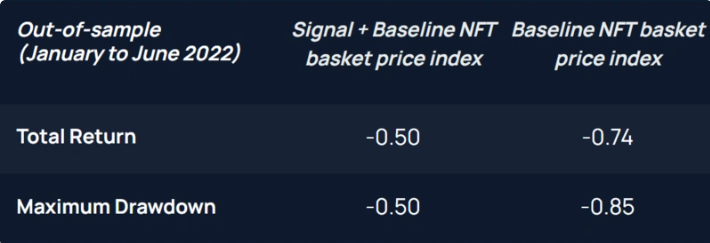

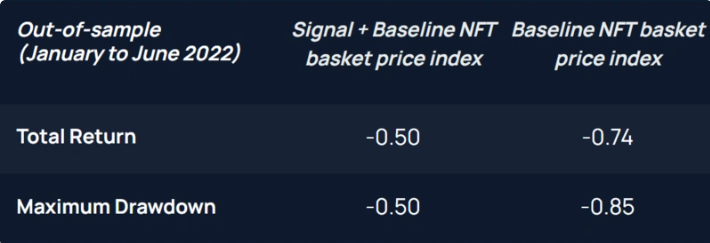

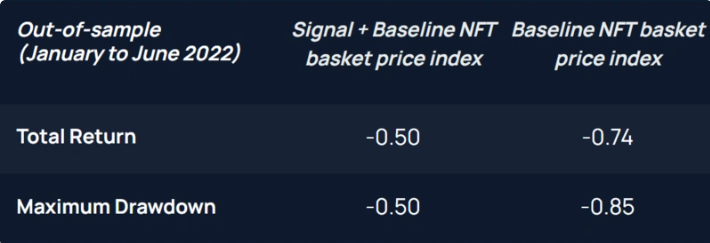

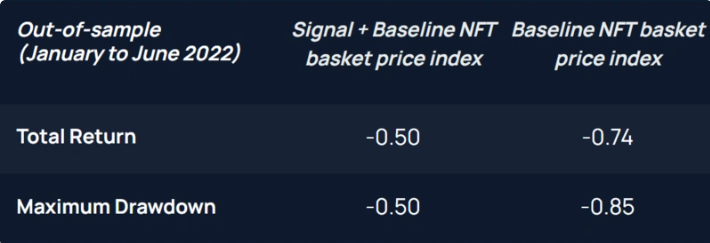

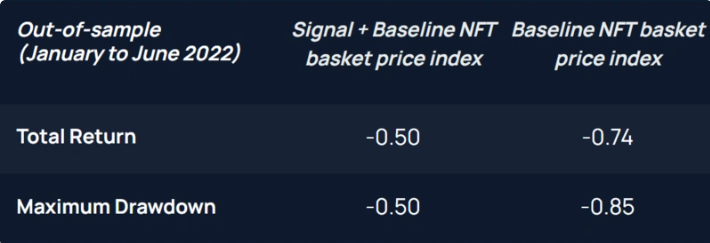

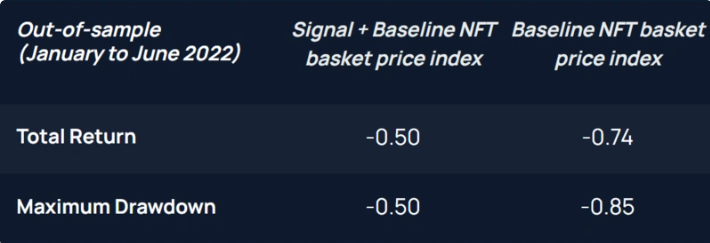

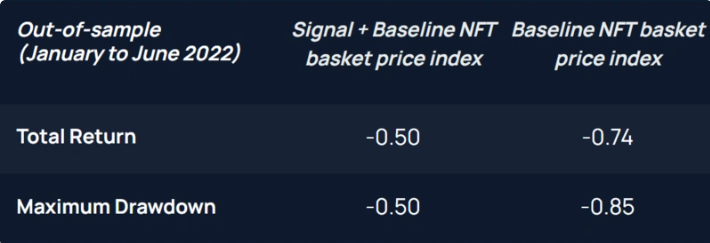

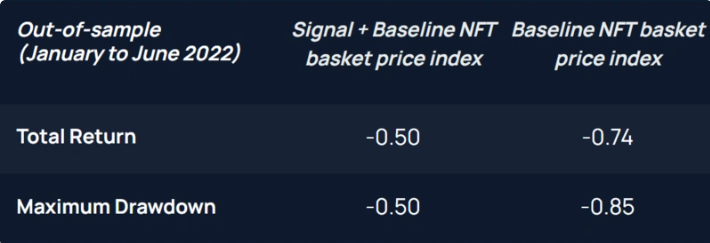

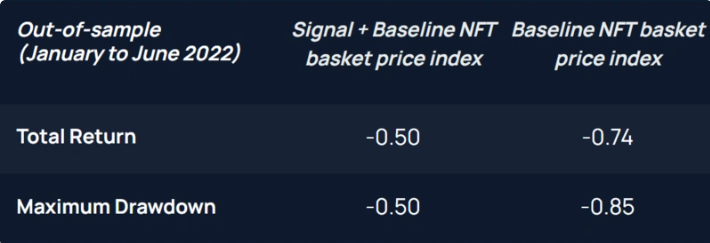

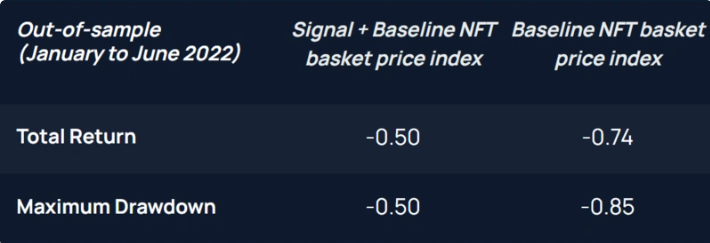

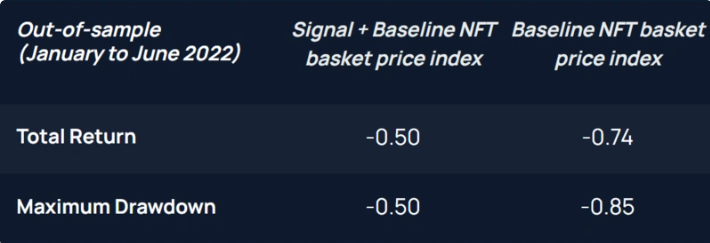

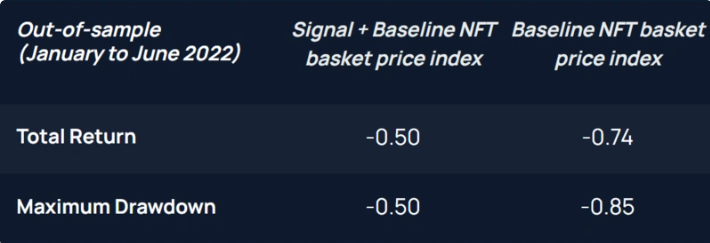

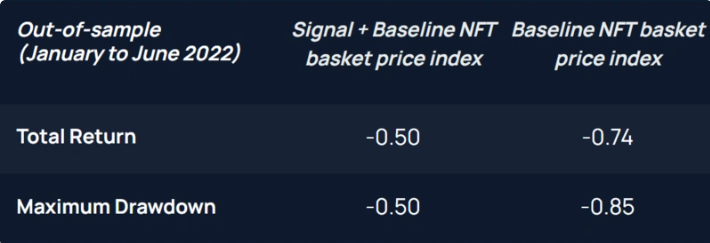

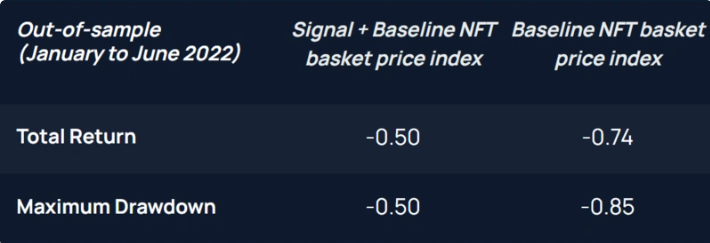

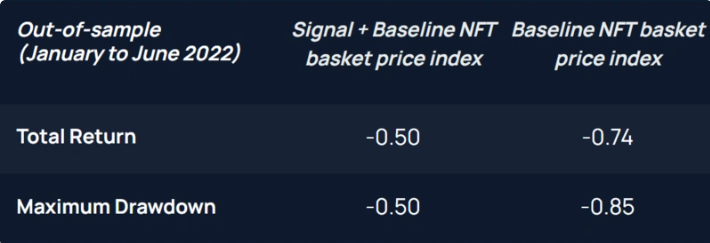

蓝筹 NFT 的交易量与所有 NFT 的销售额:较高的比率 -> 较低的远期每周回报(参见图 21 进行回测)

概要

我们最近对加密资产市场的分析揭示了四个见解:

1)投资者的情绪在 5月转为极度恐慌,这转化为对稳定币尤其是 USDC嘉威JQSH996的加速配置,以及对各种数字资产(和非数字)“避风港”的投资。在我们看来,这导致了普通代币价格的调整,市场需要更多时间来消化。

2)当前的宏观经济周期正在从滞胀过渡,例如实际增长放缓和通胀上升,导致实际增长急剧恶化和通胀高企。实际增长越弱,美联储推迟进一步加息收紧政策(“美联储看跌期权 ”)的可能性就越大。当这个概率达到足够的阈值时,它可能会支持加密货币市场。

3)根据我们文件中审查的宏观指标,我们已接近(估计 2022 年第四季度 - 2023 年第一季度)但尚未完全处于支持阶段。

4)这种有利的货币紧缩的暂停,可能比过去的周期更短,因为我们认为在全球地缘政治因素、全球供应链的解体和享受退休生活的“婴儿潮一代”(资产所有权方面最富有的一代)的多年花费支出的推动下,通胀可能会在衰退后重新加速。

将我们的分析扩展到, NFT(非同质化代币) 市场,我们的分析表明,以下指标往往会导致 NFT 价格:1) NFT 的追踪价格波动和 2) 更成熟的NFT藏品的交易量与所有交易量的比率。最后,我们警告说,鉴于可用的数据样本很小(每周交易数据略少于一年),对围绕特定 NFT 观察到的统计关系的解释存在局限性。在将来的研究中纳入更多的样本外实时数据将有助于验证我们研究结果的稳健性。

1.加密资产的宏观展望

1.1 关于稳定币的风险偏好指标

Nansen 稳定币风险偏好指标(Stablecoin Risk Appetite Indicator) 通过测量“聪明钱”的钱包的美元总余额中对稳定币的相对分配来衡量加密投资者的情绪(见图 1)。2022 年 5 月,这一比率飙升,在撰写本文时,该比率约为 16%,高于我们 11% 的“恐慌阈值”(更多详细内容,请参阅本文)。

在 UST 和 sETH 各自的脱钩事件(参见 Nansen 关于UST脱钩事件报告)以及跨流动资金池和其他 DeFi 协议的杠杆投资计划解体之后,市场情绪和价格恶化,这是可以理解的。 根据稳定币风险偏好指标,随着加密货币价格的调整,投资者正在加剧担忧。该指标跌破 11% 的阈值将触发风险信号,这与 Smart Money 投资者的悲观情绪减弱相同。

1.2 转向快速恶化的实际增长和高通胀

仅依靠情绪,不足以要求加密资产价格出现逆势“底部”。只要资产价格背后的基本面驱动因素仍然是负面的,情绪就可能继续低迷。这是投资者的风险认知与实际潜在的基本面不确定性之间的差异(详见第 3.1 节)。

从历史上看,高通胀和波动的宏观环境不利于风险资产(加密资产也不例外),因为即使实际需求恶化(下顶线),它也会迫使贴现率更高。

在过去的几周里,宏观势头一直在演变。增长放缓更为明显,数据动能为负面(例如,负面意外数量与市场预期相比上升)。这在全球范围内不断下降的商业和消费者调查中尤为明显。采购经理人指数 (PMI) 调查是引领工业和最终宏观周期的指标,正在走向收缩(见图 2)。与此同时,世界各地的公司都在报告:a) 补充库存,b) 新订单下降,c) 稳定价格压力(某些行业仅截至 6 月)。随着消费者选择缩减支出以应对更高的价格,并且随着制造业供应链的正常化,需求驱动的通胀可能会正常化。然而,通胀远未达到美联储 2% 的目标,而与需求无关的驱动因素,例如地缘政治和美国 CPI组合中租金部分的技术滞后,意味着通胀即使放缓,也不太可能回到美联储目标。

然后我们转向美联储除了“稳定价格”之外的第二个任务,即“最大就业率”。根据各种指标,美国劳动力市场非常紧张,但这里的势头也是负面的。例如,堪萨斯城劳动力市场动量指标在宏观经济放缓接近 0 之前趋于收缩

目前,美联储优先考虑其通胀任务,美联储主席在最近的参议院证词中甚至含蓄地承认经济衰退迫在眉睫的可能性很高:“[软着陆]这是我们的目标,这将是非常具有挑战性的……我们能否做到这一点的问题将在某种程度上取决于我们无法控制的因素”。

1.3 等待“美联储看跌期权”

我们预计美国劳动力市场将在 2022 年第三季度至 2023 年第二季度急剧恶化,并从一个不确定的领域转变为美联储的主要关注点

我们试图使用最可靠的经济衰退预测指标——美国国债收益率曲线来衡量美联储启动的时间范围估计(见图 5)。根据我们的历史分析,收益率曲线倒挂(我们在此使用美国 10 年至 2 年到期)与首次政策降息之间的前置时间约为 7 个月(平均)。这将转化为降息的可能性更大,或者更有可能的是,在 2023 年第一季度之前暂停货币紧缩,然后到 2023 年第三季度出现衰退(平均领先 16 个月)。我们注意到,提前期的分布范围很广,美联储暂停的最大或最晚日期估计在 2024 年第一季度(22 个月)。对利率最敏感的风险资产,例如加密资产,可能会抢先体现“美联储看跌期权”。

也就是说,我们想放大图 5 的 1970 年代至 1980 年代初期的部分,其中美国经历了多次交替的收益率曲线反转和重新陡峭的事件。巧合的是,这是一个高通胀和波动的时期。我们怀疑 2023 年及以后的几年将与 1970 年代有一些相似之处,因为美联储将不得不在很短的时间内交替关注通胀和失业率。

1.4 加密市场周期指标

我们总结了宏观输入,即美国主权收益率曲线的陡峭程度,以及 G4 中央银行资产负债表的增长率,以及图所示周期性指标中加密货币实现市值与市值的链上估值7. 该指标最后一次转为避险是在 2021 年 2 月,目前尚未转为避险。我们对指标进行回测(自 2021 年 12 月起生效)并将结果显示在图 8 中。该图显示了风险承担(100% 投资于 BTC )和风险规避(100% 投资于 USDC)周期性策略的回报指数信号。

1.5 NFT市场周期

谈到 NFT 市场,我们观察到市场上存在类似的避险情绪。自 1 月份的峰值以来,月度 NFT 交易量和交易数量均有所下降(见图 9 和 10)。

然而,在 6 月份,Nansen NFT-500 指数与 Blue Chip-10、Social-100、Art-20 和 Metaverse -20 指数均显示出小幅反转趋势(见图 11)。值得注意的是,Art-20 指数的涨幅最大,为 +32.6%;从 6 月初的 739 点到月底收于 980 点。

对 NFT 购买者趋势的仔细分析显示,在 6 月份,我们看到首次购买者和复购用户再次缓慢进入市场(见图 12)。鉴于之前的相关性分析暗示 NFT 与主流加密资产之间的相关性低于普通代币之间的相关性,这一发现促使我们探索 NFT 特定的统计数据,并评估它们是否以及如何早于 NFT 价格发展。

2.NFT市场投资者的情绪指标的代沟

虽然在为传统金融资产定价时依赖于几个微观和宏观金融指标,但 NFT 的新生性质和广泛的加密市场意味着很少或有限的可靠市场指标有助于确定资产的估值和市场情绪。在缺乏可靠指标的同时,NFT 市场情绪也受到投资者投机的推动 (详情请见Gunay & Muhammed, 2022).

与比特币或以太坊等加密资产不同,NFT 是不可替代的,这意味着每个代币都是唯一可识别的,拥有不同的价值,并代表一种独特的工具。NFT 独特的不可替代特性,为各种应用引入了采用和实施区块链技术的新方法。

尽管关于 NFT 的稀缺性维度一直存在争议(Chohan,2021),但利用 NFT 属性的创新方法正在出现。例如,NFT 用于记录和表示艺术收藏品(Kugler,2021)。其他值得注意的应用包括向其他(数字)资产分配权利(Wilson、Karg & Ghaderi,2021 )、元宇宙中土地和资产所有权、物联网 (IoT) 实施(Arcenegui、Arjona 和 Baturone,2021 )、点对点的能源交易(Karandikar、Chakravorty 和 Rong,2021 ),甚至野生动物保护(Mofokeng 和 Fatima,2018 )。此外,我们之前的 NFT 指数方法论,论文里分析了 500 多个 NFT 集合,使我们确定了 NFT 的四大类别——艺术、社交、游戏和元宇宙。该分析的一个关键观察结果是 NFT 资产具有多个用例,并且可以分为多个 NFT 类别。

鉴于传统的估值模型不一定适用于加密资产,人们已经将重点转移到探索投资者情绪以驾驭这个市场。此外,现有文献表明,加密资产市场效率低下,并且不符合有效市场假设(Anamika、Chakraborty 和 Subramaniam,2021 )。因此,本文是在确定 NFT 的价格行为时调查投资者情绪的作用的早期尝试。 本文重点关注 NFT 作为一种资产类别(随后将被称为“NFT 市场”),而不是单个资产的 NFT 集合。我们的主要目标是确定可以解释 NFT 价格行为的投资者情绪代理。为该分析选择的投资者情绪代理包括模型,例如价格对过去实现的波动率的回归,以及衡量数量、销售速度甚至社交媒体“NFT”搜索出现的量化指标。

下面的第三部分概述了我们的方法,而第四部分报告了我们的实证分析结果。实证研究主要通过上下文相关的因果分析进行,我们估计了一个通用最小二乘回归模型,以评估 NFT 回报在观察期间对各种 NFT 特定“情绪”变量的依赖性。我们采用了一个由八个 NFT 集合组成的基线 NFT 市场指数。该指数旨在代表整体市场行为,并具有截至 2021 年初数据可用性的优势。一旦确定 NFT 一篮子的价格行为,我们就针对 NFT 投资者情绪代理的影响对其进行了测试。最后,第五部分详细介绍了我们的 NFT 投资者情绪指标的含义。

3.方法论和数据

3.1 传统金融:定义风险偏好指标

在传统金融中,“风险偏好”指标有助于评估市场高峰和低谷的可能性(文献:Illing & Meyer,2004)。风险偏好包括投资者对资产价格不确定性的风险认知,以及围绕资产价格基本面因素本身的不确定性水平。这些成分都不是直接可观察到的,但后者通常不太难估计。

下面的图 13 简要总结了用于估计传统金融资产风险偏好的模型和非模型化量化因素。模型通常涉及多个资产类别的过去波动率的回报回归。非模型化因素衡量投资者对安全资产的偏好程度、通过衍生品“保护”的成本、流动性和交易量增长以及社交媒体情绪指标。

我们使用上述框架生成旨在近似 NFT 投资者风险偏好的链上指标。

3.2 NFT 的风险偏好候选指标:选择“独立”变量

上面列出的 NFT 指标主要是使用来自链上 NFT 销售的价格、数量、来自/到钱包地址的统计数据生成的,谷歌搜索指标除外:

蓝筹 NFT vs所有/NFT-500 大盘NFT 的价格,以及蓝筹 NFT vs所有/NFT-500 NFT 的交易量:这些指标衡量投资者对感知到的“更安全”资产的偏好,例如蓝筹 NFT 在 NFT 市场的主导地位

活跃钱包:有一种观点认为在评估 NFT 时要考虑加密资产的网络效应(康奈尔大学的文献,2021 年)。我们相信,通过衡量钱包活动,我们能够了解网络参与者在 NFT 市场中的兴趣。

活跃钱包的买卖比率(Buy-to-sell ratio):该指标衡量钱包对 NFT 的需求.

价格或交易量或钱包数量创过去四周新高的NFT收藏品与新低的收藏品比率/高于四周平均价格或交易量或钱包数量的收藏品与低于平均水平的收藏品之比:衡量价格或数量强度的动量指标

所有指标都汇总在三个子集中:

所有以太坊网络上的成交

针对属于 Nansen NFT-500 指数的组合过滤的交易额(参见下文第 3.3 节中的定义)

针对属于基线 NFT 一篮子指数的组合过滤的交易额(参见下文第 3.3 节中的定义)

3.3 挑选 NFT 价格的“因”变量

NFT-500 是一个广泛的市场指数,跟踪在以太坊区块链(ERC-721 和 ERC-1155)上发行的 NFT 的市场活动。该指数于 2022 年 1 月 1 日推出。基准指数由不超过 500 个 NFT 项目集合组成,按市值加权。该指数旨在跟踪 NFT 市场的活动和变动。基准指数每天计算一次,每 30 天重新平衡一次,指数成分股会相应地重新评估和重新平衡。对于要包含在指数中的 NFT,需要满足:

a) 使用智能合约在基于区块链上进行保护(目前阶段,Nansen 指数仅跟踪在以太坊上发行的);

b) 在过去 90 天内完成了至少 100 笔交易,其中一半的钱包地址是唯一的,并且

c) 如果NFT藏品在过去 90 天内的交易量是自由交易的,并且该收藏品没有或不存在可预见的流动性冲击的不当风险,则至少达到 1000 ETH交易额

鉴于 NFT-500 指数每 30 天重新平衡一次,并非所有成分股的价格数据都可以在本研究的观察时间段内回填。因此,为了本研究的目的,我们构建了一个基线 NFT 市场指数。

II. NFT一篮子指数的基准

与之前研究 NFT 投资者情绪的研究不同,我们使用实际 NFT 的链上销售数据来确定一篮子 NFT 的价值。我们选择了代表 NFT 市场的 8 个 NFT 组合,重点是 NFT 组合已证明其寿命超过 12 个月。这些 NFT 是:Bored Ape Yacht Club、Crypto Punks、Chrome Squiggle、VeeFriends、Meebits、Autoglyths、Cool Cates 和 CyberKongz Genesis。然后,我们使用每个集合的 7 天模式价格,并通过在测试期开始(2021 年 7 月)对每个项目方的分配进行等权重分配,得出“基线 NFT 篮子指数”。图 15 展示了以 ETH 和美元表示的构建的 Baseline NFT 篮子价格指数。

5.局限和结论

尽管仍处于高速发展阶段,但必须了解 NFT 作为资产类别的价格行为,其市场情绪可能与可替代加密资产不同。在本文中,我们探讨了 NFT 在广泛的加密资产市场中呈现独特机会的潜力,并根据市场参与者的情绪检查其价格行为。

我们发现两个链上指标的 NFT 价格预测值相对较高: NFT组合价格基准的尾随实现波动性和蓝筹 NFT 与所有 NFT 的交易量。传统上,波动性一直是衡量投资者风险偏好的一个很好的衡量标准,从蓝筹 NFT 到小市值 NFT 的转变可能表明投资者愿意承担风险以获得更多回报(即,可以说是投资者贪婪的指标)反之亦然,因为害怕)。基于这两个指标和我们的回归系数,我们创建了一个“恐惧与贪婪”情绪指标来跟踪 NFT 市场。

当我们至少经历一个完整的 NFT“周期”时,更多的实时数据点应该有助于验证该指标的稳健性。事实上,使用的样本外数据仅捕获了几个月。我们的远期视野也仅限于一周预测的 NFT 价格回报,并且随着更多数据,我们的目标是增加这一时间范围以帮助把握更大的“高峰和低谷”。

情绪指标也对传统代币有价值:Nansen 稳定币偏好指标标志着从 5 月开始的价格盘整。

情绪必须得到基本面指标的补充,才能更深入地了解资产周期。我们的关键宏观结论是,我们正在进入全球实际增长的急剧放缓,这可能会促使政策制定者在明年第一季度之前暂停货币政策紧缩,这可能会导致加密货币价格抢先反弹。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资讯和项目点评,以及一些熊市避坑指南,和个币推荐,欢迎各位志同道合的币圈人一起来探索。后续我会更新更多的币圈前沿资讯,有疑问的小伙伴可以点赞评论问我哦.

喜欢的朋友可以点个赞关注哦!!