科普贴:Aave V3到底比V2好在哪?

金色财经 区块链4月9日讯 DeFi 借贷平台 Aave 如今已成长为一个去中心化金融巨头(前身是点对点借贷平台 ETH Lend ),其在 DeFi 领域的总锁仓量 (TVL) 目前已超 220 亿美元。今年三月 , Aave 协议正式推出了升级后的 V3 版本,引入了一系列新功能,希望能以此降低准入门槛,改善用户体验,将 DeFi 推向主流市场。

Aave 协议是一种去中心化的非托管流动性协议,用户可以作为放款人、借款人或是流动性提供者参与其中。其中,放款人向市场提供流动性,并能从自己提供的资产中赚取利息。与此同时,借款人可以通过超额抵押的方式进行借款,也可以进行无需超额抵押的闪贷。在 V3 版本中,用户通过将自己的资产提供给Aave ,可以提高自己的收益水平以及借贷能力。

尽管 Aave 在 Avalanche 、 Polygon 等多链环境中运行,但主要活动仍然在 以太坊 。但一直以来,以太坊拥挤不堪、 gas 费用不断增加,给 Aave 带来了不小的困扰。而这次推出 Aave V3 的目的就是为了解决这些问题,团队将通过此次升级改善以下几大关键领域:优化Layer-2、提高资本效率、提高协议安全性、更加去中心、提升整体用户体验。

优化 Layer-2

实际上,像 Aave 这类建立在Layer-2 上的协议是非常受欢迎的,发展前景也很好。然而,有个核心问题在于, Layer-2 上产生的主要交易费用都来自于 calldata 。Calldata 是一个包含了函数参数的独立数据位置,也可看作是一个存储了函数参数的不可修改且非永久区域,它的功能类似于内存。为了最大限度地降低成本,Aave V3 在 Arbitrum 和 Optimism 上使用了不同的 Layer-2 合约,用于压缩传递给“池子”的信息。

资本效率

资本效率通常是指用最少的投资资本来获取最大的回报。相信这是每个投资者的梦想。其实, Aave 也一直在朝这方面努力着。这次推出的 Aave V3 的主要目标就是为流动性提供者创造更多的收益。

篇首已提到,Aave 的总锁仓量目前已达近 220 亿美元,其中大部分处于闲置状态,仅仅通过借贷活动为流动性提供者创造收益。尽管这样的收益方式是安全和稳定的,但 Aave 并没有安于现状,而是继续做出改进,在不增加偿付问题、不将资产重新分配给其他 DeFi dapp 的情况下让用户重复利用闲置资金,减少对资产桥接的依赖,从而降低了整体智能合约的风险。

隔离模式

Aave 引入了一种隔离模式,这是受到了 MakerDAO 揭短式管理(Exposure Management)的启发。在该模式下, Aave 治理成员投票决定哪些资产应该被列入隔离资产。那些提供隔离资产作为抵押品的借款人将不得再把其他资产添加到他们的抵押品中,并且只能借入那些有债务上限的稳定币。

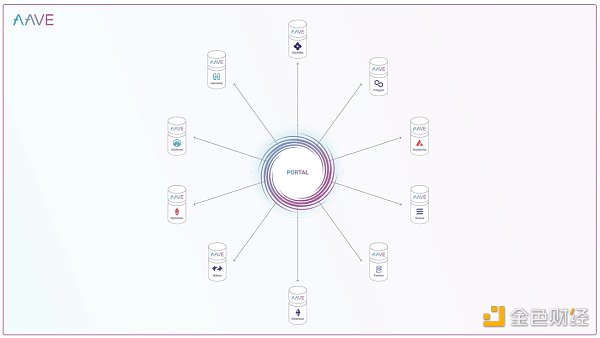

多链门户功能

有了门户功能,Aave V3 内的资产就能在不同链之间轻松流动了。此外,升级后的Aave V3 可以实现在目标链上铸造“aTokens”的同时,在源链上销毁它们,保持不同链之间记账的一致性,然后再以展期的方式将基础资产提供给目标链上的 Aave,最后通过链桥后流到池中。

链桥是跨链协议中的一项必要功能,同时也存在着一定的风险,今年整个链上已经有数亿美元遭到了盗窃。2022 年两起最受人瞩目的案例就是加密平台Wormhole 和区块链初创公司 Ronin 遭遇的大额代币盗窃案。作为交易过程中的一个薄弱环节,链桥的出现的确有一度让加密货币暴露在了更大的风险之下。

而 Aave 这次引入了治理链桥后,所有决策的制定将会围绕用户展开。此外,门户功能实现了在源链上销毁“aTokens”的同时,能在目标链上进行即时铸造。

高效模式 (eMode)

高效模式(eMode)解锁了借款人更高的借贷能力,在提供和借入的资产价格相关时从其抵押品中获取最高的借款能力,特别是当两者属于同一类基础资产时。例如与美元挂钩的由美元支持的稳定币。

Aave V3 最令人兴奋的功能是即将推出的高效模式,高效模式解锁了更高的借贷能力。这一功能将允许用户利用极高的贷款价值比进行贷款,只要他们将类似资产(如稳定币)作为抵押物即可。

风险管理

与之前的老版本相比,Aave V3 的参数与功能更加精密化。更重要的是,Aave 上的治理选民现在可以设定资产的借贷和供应上限,以此来控制每种资产的借贷和供应量。此外, Aave 治理还可以将任何资产的借贷能力降低到 0%,而不会影响现有借款人。

不仅如此,在引入了 Aave 治理功能后,Aave V3 允许“实体”直接更新协议的风险参数,而无需对每次更改进行治理投票。这些“实体”可以是 DAO 或是自动代理机构(如 Gauntlet),这类自动代理机构会在发生意外事件时自动做出响应。

Layer-2 网络高吞吐量、可扩展性和低成本的优势吸引了许多资产,如今 Aave 在以太坊上的大部分资产都已转移至 Layer-2。而为了解决 Layer-2 网络中的一些问题,V3 还引入了高级价格预言机哨兵(Price Oracle Sentinel)功能,用以处理排序器的最终停机时间,此外还引入了清算宽限期,在特定情况下禁止借贷。

最后,为了更好地完成一系列创新的风险管理升级,在 Aave V3 中的清算机制也得到了改进,允许在临近破产时完全清算头寸,而在此前不管什么时候都只能有一半的头寸可以被清算。

多重奖励和索赔

在 Aave V2 中,Aave 治理通过社区提案来激活流动性挖矿奖励,尽管每种资产的费率不同,但奖励最终都以 stkAave 代币结算。现在, Aave V3 为用户提供了多种奖励选项,利用他们的协议代币来提供额外的激励奖励。此外, V3 还允许用户将奖励领取到另一个账户,并在一次交易中领取多种类型的资产奖励,从而节省了 Aave 用户的时间和金钱。

总结

对于刚接触去中心化金融的人来说,看完本文后可能还不是很理解什么是 Aave V3。但无需担心,你只要知道一点:升级后的 Aave V3 提高了整体效率、安全性以及易用性,且在大多数情况下,普通的 Aave 用户将会获得更好的服务,而不必担心 V3 的细节问题。简而言之,在新版本中,用户将能获得更高的收益、更高的安全性、以及获得更好的用户体验。

而对于那些更注重细节的人来说,Aave V3 也不会让他们失望,因为该版本中的一些新功能的确非常出色,尤其是在 Aave 使用自己的 aToken 来处理跨链桥接资产方面。

2022年以来,整个加密市场呈下行趋势,DeFi赛道也毫无起色。但这并不意味着DeFi领域失去了创新热情,相反,DeFi领域一直在进行持续不断的技术创新,尤其是各个老牌项目纷纷进行了创新升级,Aave 也不例外。可以说 Aave 这次的强势出击让我们又看到了 DeFi 光明的的未来。

本文部分内容编译自dappradar