想了解代币经济学?看这篇文章就够了

作者: The DeFi Edge

老铁,如果你不了解代币经济学,就别自诩自己是币圈老炮。

但什么是代币经济学,你应该注意什么?

下面的内容将介绍关于代币经济学的所有知识。

(附加一份免费的代币经济学检查表)

我今天要讲的内容包括:

- 什么是代币经济学?

- 通过供应、需求和激励措施对协议进行评估

- 代币经济学的例子

- 免费的代币经济学检查表

接下来就让我们一起打怪升级吧!

什么是代币经济学?

代币经济学研究的是推动代币需求的因素。

代币经济学包括:

- 数学

- 供需关系

- 激励措施

- 价值累加

- 人类行为与博弈论

代币经济学 = 代币 + 经济学

我早前的一些最糟糕的投资就是由于我当时不了解代币经济学是怎么回事。

- 代币是通货膨胀的,没有足够的效用。

- 风险投资公司和鲸鱼对代币的集中投资导致散户接盘。

因此,研究代币经济学将有助于改善你的加密货币投资。

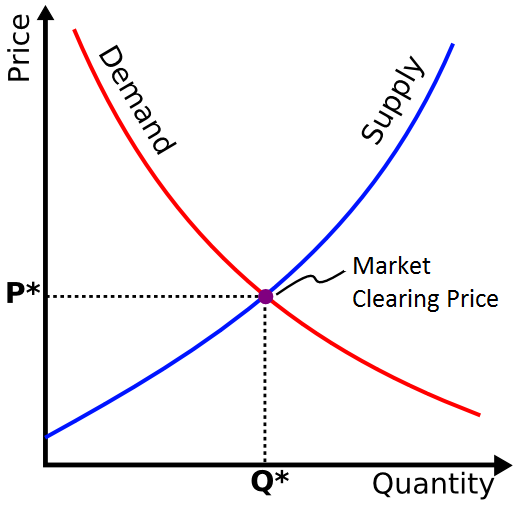

开始学习代币经济学的最简单的知识是了解供应和需求。

关于无聊猿的例子:

现在有 1 万只无聊猿 NFT,它们的地板价是 111 个 ETH。如果无聊猿的供应量增加一倍,现在有 2 万只无聊猿,会发生什么?由于更多无聊猿的供应,它们的价格会出现暴跌。

因此,稀缺性是一件好事儿。

关于美元的例子:

美国政府在 2020 年增印了 40% 的美国货币供应量,货币充斥着市场。而与此同时,住房的供应大致保持不变(新冠流行期间无法建造大量的住房)。这就是为什么住房价格在美国失去了控制。

关于代币经济学的供应面

以下是你应该注意的问题:

- 现在代币在市面上的流通量是多少?

- 代币的总量是多少?

- 谁拥有代币的供应量?他们什么时候可以出售手里的代币?

- 供应量将如何随时间发生变化?

- 他们有什么政策来改变代币的供应?

新手是如何走上亏钱不归路的?

他们看到某个 meme 币的价格为 0.000000002 美元,并认为一旦它达到一美元,他们就会实现一个小目标。但当你了解代币的市值就会发现这是不可能实现的。meme 币的价格达到 1 美元意味着它比世界上所有的货币供应量都大。

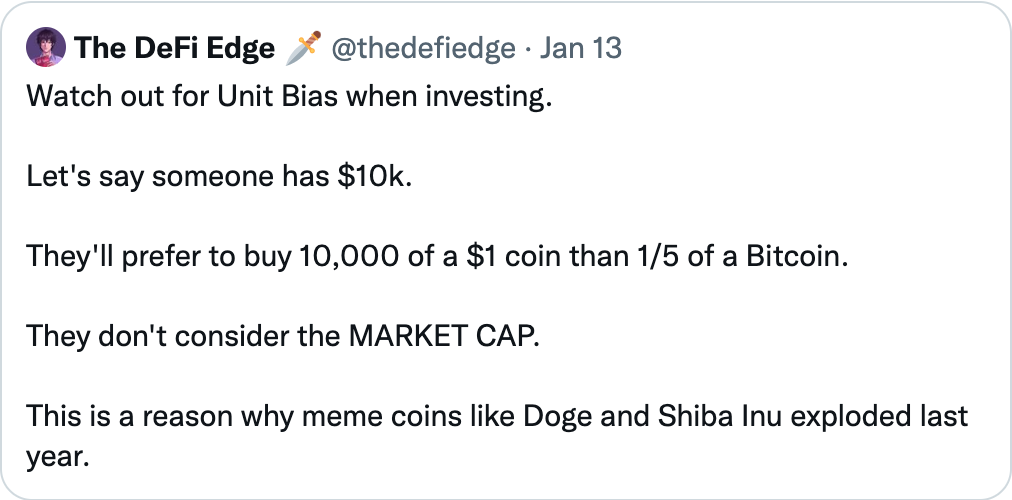

铁子们投资时要注意单位偏见。

比方说有人手里有 1 万美元。

他们宁愿买 1 万个 1 美元的代币也不愿买 0.2 个比特币。

他们完全不考虑市场资本。

这是去年狗狗币和屎币(Shiba)等 meme 币价格暴涨的一个原因。

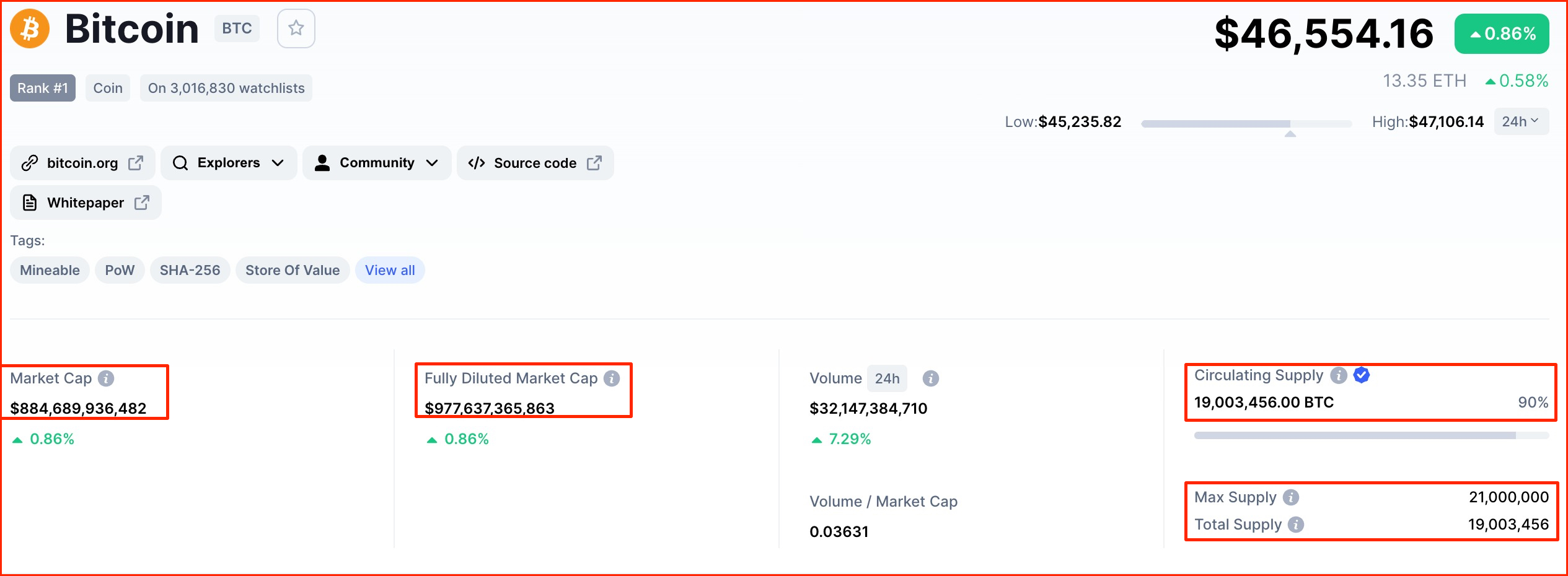

你应该知道的供应指标

- 供应:现在有多少个代币存在

- 最大供应量:可以存在的代币最大数量

- 市值:目前的价格 * 流通的供应

- 完全稀释市值:价格 * 最大供应量。

为什么上述指标很重要?

这些指标有助于你了解代币未来的供应和稀缺性。

例如,如果流通供应量只有 40%,我不会觉得这是一件好事儿,因为这意味着代币的供应量在未来将增加 60%,更多代币的释放或产生会给代币价格带来一定的抛售压力。

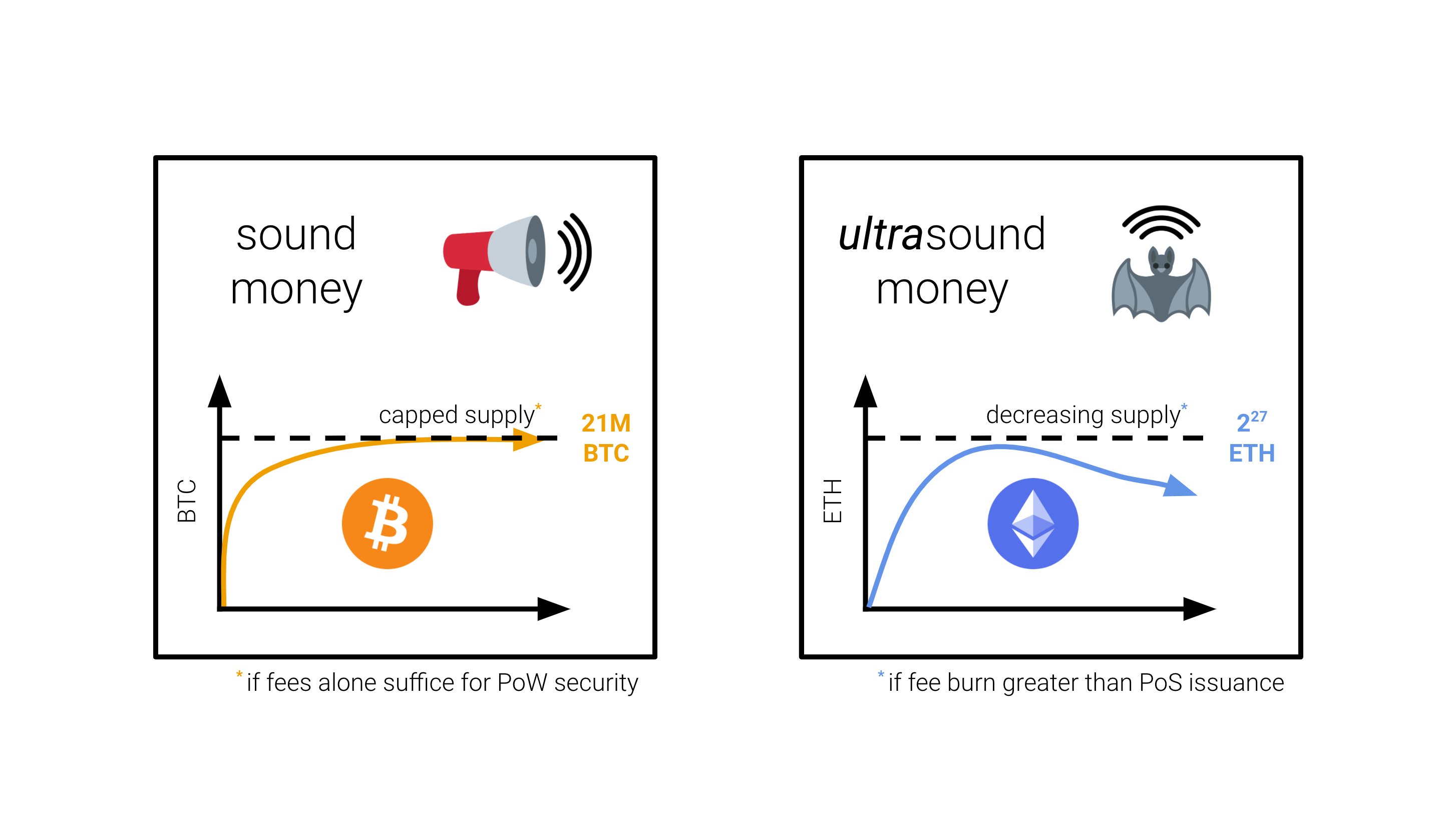

健全货币(sound money)——比特币

世界上将只有 2100 万个比特币存在,没有人可以创造更多的比特币:

- 比特币的供应是有上限的

- 比特币的需求在增加

- 因此它的价格应该增加

这就是为什么人们经常把比特币比作黄金。

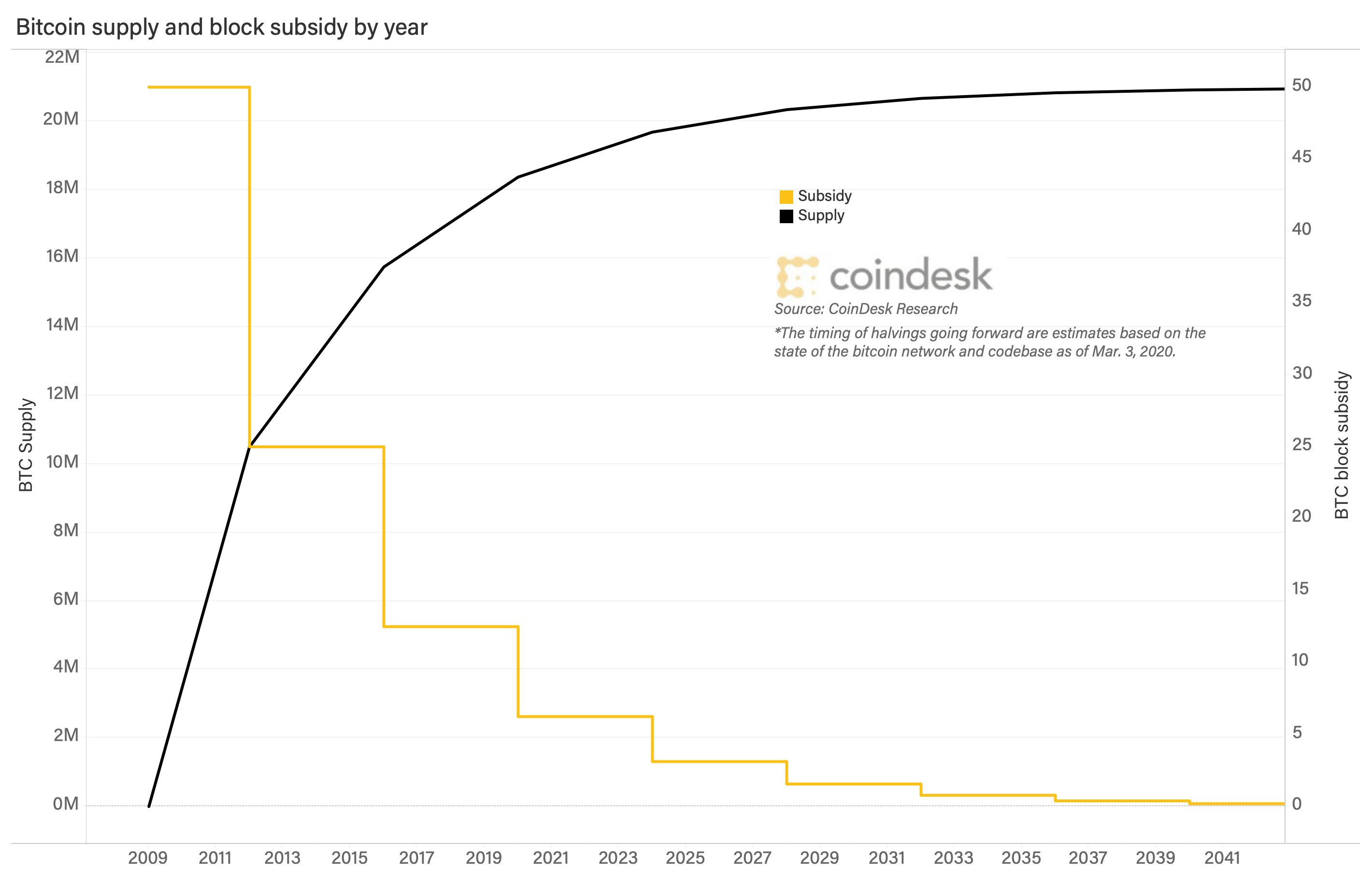

比特币的减半

除了代币的供应之外,请确保你考虑代币的发放速率。

新的代币是以什么速度印制的?

虽然矿工创造了新的比特币,但挖出新比特币的速度却放缓了。

在每次比特币减半事件中,比特币的区块奖励都会被削减一半。

通货膨胀代币——狗狗币

狗狗币的供应量每年都在增加,而且供应量没有上限。这对代币经济学来说不是好事,因为它站在了稀缺性的对立面上。(注:尽管代币经济学的模型不好,但去年狗狗币的价格还是上涨了)

通缩性代币

当供应量随着时间的推移而减少时,一些代币会变得通货紧缩。

该代币的协议可以买回代币,并销毁它们。

一个被销毁的代币 = 代币永远消失了。

从理论上讲,当代币的供应量下跌,其对应的代币价格应该会出现上涨。

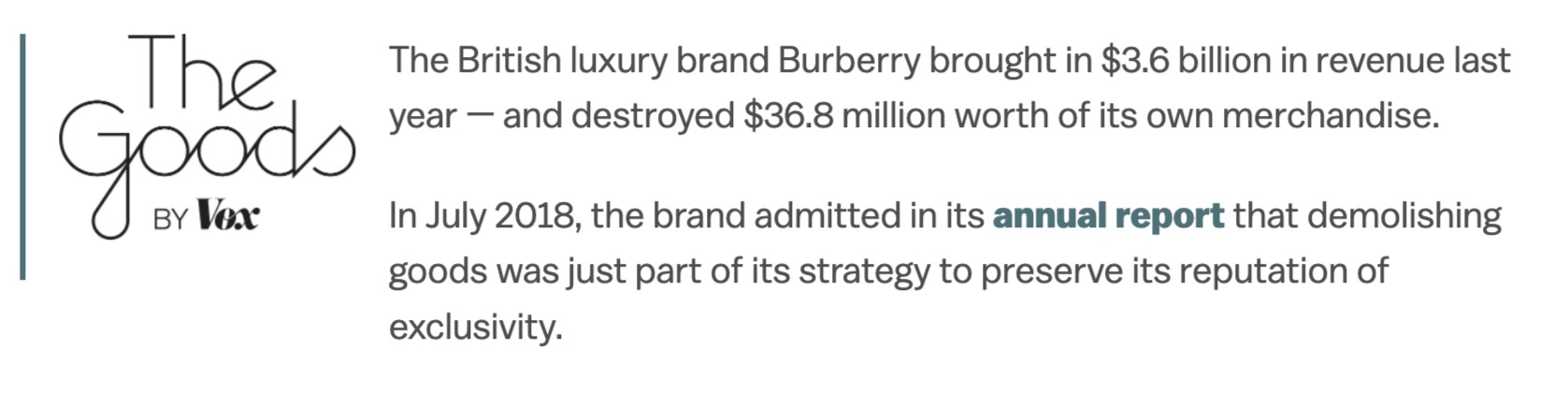

巴宝莉烧掉它的手提包

巴宝莉创造了奢侈品手提包,独占性是其吸引力的一部分。它的一些手提包卖不出去——与其打折出售,不如烧掉它们的手提包,这使手提包保持“绝无仅有”的价值。

这是一个关于“销毁”机制的真实例子。

英国奢侈品品牌巴宝莉在去年获得了 36 亿美元的收入——同时它也销毁了 3.68 亿美元等值的商品。

在 2018 年 7 月份,巴宝莉在其年度报告中承认毁坏自己的产品是保持其品牌稀缺价值的一种策略。

以太坊能成为超健全货币吗?

- 合并(Merge)到权益证明降低了 ETH 的膨胀供应量

- EIP-1559 拿走了一点交易费用并销毁了对应价值的 ETH。

这些机制结合起来(和更高的需求)意味着以太坊可能会变得通货紧缩。

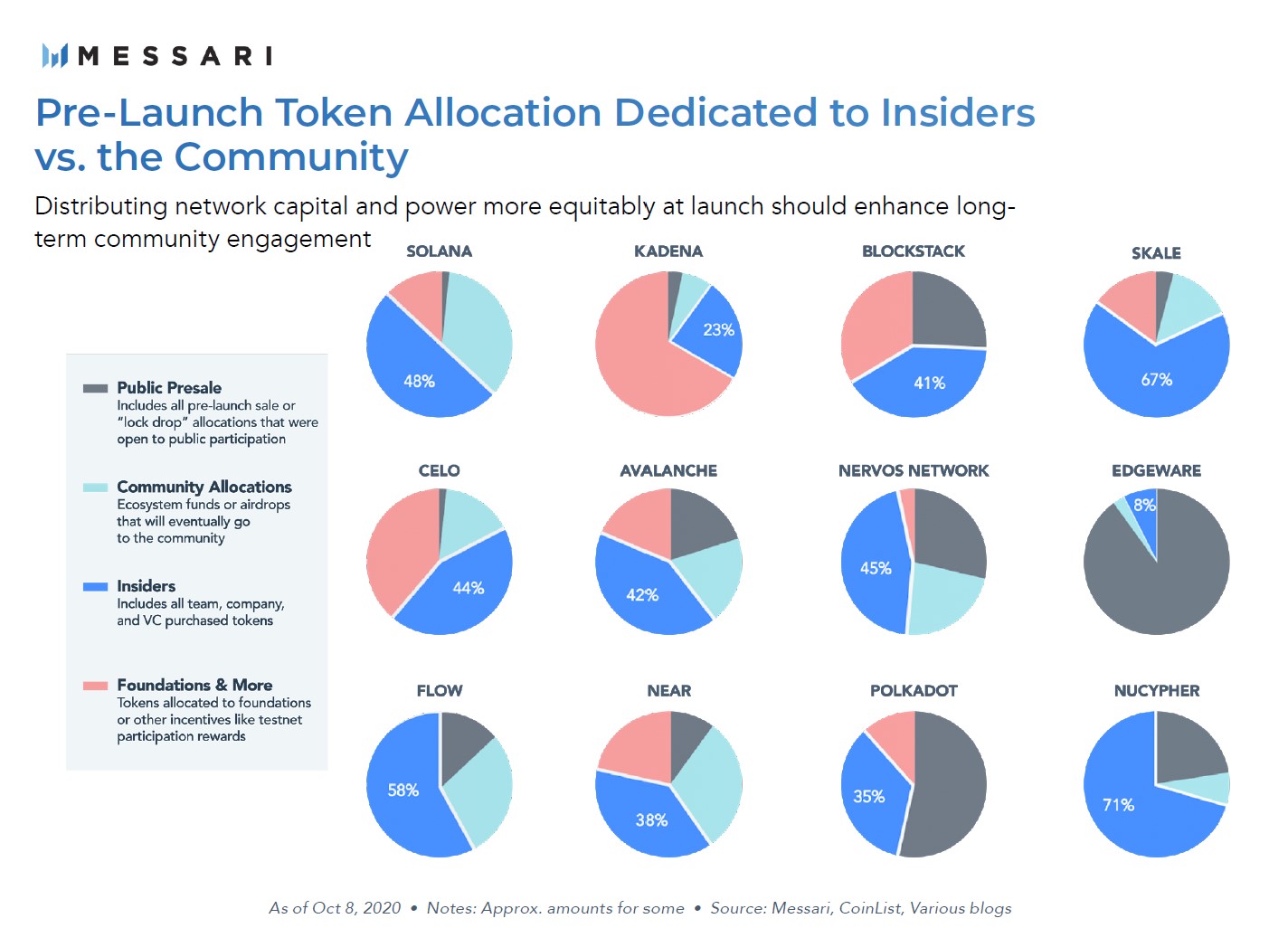

分配与分发

代币最初是如何分配的?大致有 2 种方式:

预挖:

1. 团队将代币分配给自己。

2. 分发给内部人员,如团队和风险资本家

公平推出:

100% 公平,每个人都有平等的机会。

为什么这一点那么重要?

风险投资家和内部人士可以抛售他们的代币,从而导致代币价格的崩溃。

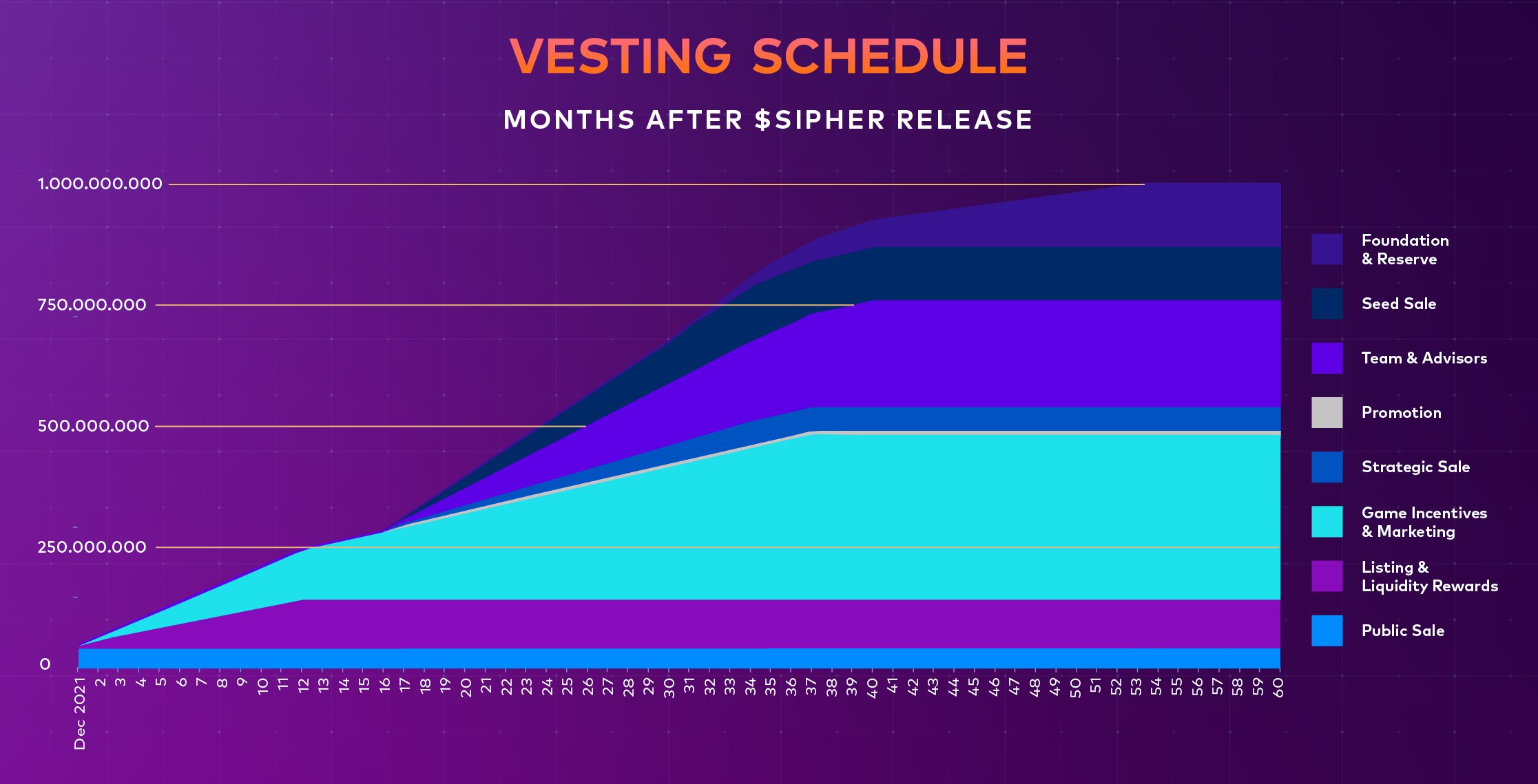

被分配(vesting)代币意味着他们何时被允许出售代币。

你要确保早期支持者长期受到协议的激励。

风险投资人并不邪恶

顺便说一嘴,我并不是要给内部人贴上不好的标签。他们可以通过建议、分配和联系帮助创始团队创造价值。

并非所有的风险投资公司都是平等的,有些人想为他们的投资创造价值,有些人则想快速发工资。

此外,团队也可以出售他们的代币:

1. 那些巨大的激励资金?它来自于出售代币。

2. 他们出售手里跌代币是为了筹集资金。人们忘记了团队一些工资和开支是都用法币支付的。

团队卖出代币导致价格下行压力。

方程的另一半:需求

需求:推动人们购买欲的因素,以及他们愿意支付的价格。

尽管存在通货膨胀,但美元的需求量很大,因为它的实用性。

世界是靠美元运行的(目前)。

是什么推动了对代币的需求?

我把需求分为 3 大类。

- 实用性

- 价值累积

- meme 和叙事

实用性

实用性——gas 费用

这是使用网络的费用。

- 想在 Opensea 上购买一个 NFT?那你需要 ETH 来支付 gas 费。

- 想进入 Fantom 上去挖矿?你需要 FTM。

网络/DAPP(去中心化应用程序)越受欢迎,代币的需求就越大。

实用性——趣味性

一旦游戏真正变得有趣,GameFi 就会有巨大的潜力,看看《侠盗猎车手》和《堡垒之夜》挣了多少钱你就明白了。我对 3 A 级游戏感到兴奋,比如 @illuvium,这就是我们让更多老铁上车的方式。

顺便问一嘴,现在是否有任何加密货币的在线战术竞技游戏游戏出现?

实用性——采用

加密货币正在慢慢增加在现实世界的使用,从而推动需求。

- 当特斯拉将比特币加入其资产负债表以对冲通货膨胀时,比特币的价格出现了暴涨。

- 当资产管理公司 AMC 宣布接受狗狗币时,狗狗币的价格出现了飙升。

- Terra 正在推动 $UST 的采用

价值累积

这个协议很牛逼,这个协议正在印钱,但投资者并没有从中分得一杯羹。我们看到这种情况发生在大多数 DeFi 1.0 的巨头身上,比如 Uniswap 和 Compound。

人们想要价值,而不仅仅是治理代币。

价值累积——xStaking

去年我们看到了 xToken 的崛起。

质押代币将为你赚取平台收入费的一定百分比:

- xSushi @SushiSwap

- fBeets @beethoven_x

- sSpell @MIM_Spell

这为代币增加了更多的价值。

价值累积——治理

我们在 DeFi 1.0 时代看到很多协议发放代币,这些代币除了治理之外没有任何其它的效用。人们会通过挖矿获取一定的年化收益,然后出售代币。

这就是为啥 SushiSwap 在刚推出时能从 Uniswap 手中夺走那么多用户的原因。

阻止雇佣兵

在 DeFi 的世界中,人们可以成为雇佣兵。

挖矿的年化收益会随着时间的推移而下降,你可能会切换到一个有更多收益率的矿田。

该协议仍然需要流动性。那么他们如何激励人们持有他们的代币,而不是追逐高收益率呢?

激励长期持有者

去年我们在协议如何激励长期持有方面看到了很多新的创新。

有了这些新的功能,就可以降低代币的销售压力。

让我们来看看其中的一些。

现在代币的主要机制是锁定

你如何停止代币的抛压的?

你要求人们把他们的代币锁仓起来(有时是几年)。

关键是要弄清楚人们这样做有怎样的激励效果。

(1) 锁定是有风险的

(2) 流动性的机会成本

持有——veTokens(Curve)

Curve 在推出 veTokens 时有一个很大的创新。

Ve = 投票权托管。

- 锁定你的代币 = 获得投票权。

- 你锁定的时间越长,投票权就越多。(最长 4 年)

那么,人们为什么要关心投票权呢?

嗯,稳定币是 DeFi 的中枢。而协议正在进行一场战争,为他们的稳定币争取更多的流动性和采用。

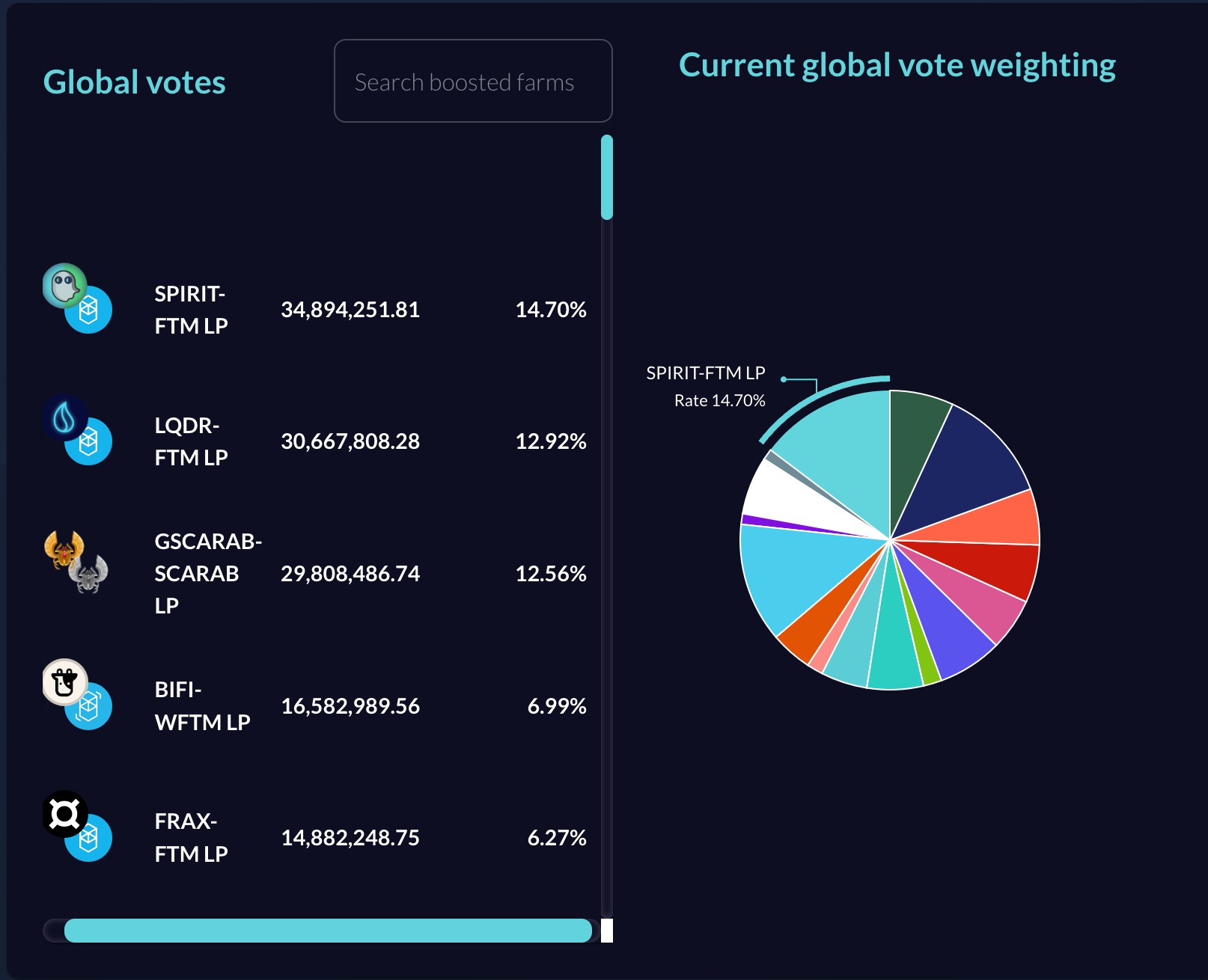

每周,Curve 都会对哪个池子获得最多的奖励进行投票。

而其中一些协议会对你进行贿选,让你为他们投票!

持有——Farm Boosting

我们看到 AMM(自动做市商)采用这种 Farm Boosting 的模式 @traderjoe_xyz,@beethoven_x,@spirit_swap

锁定代币就有权利投票给池子。

协议现在正处于战争中,现在他们需要获得治理权从而使自己受益。

持有——解锁你就失去了它

Platypus Finance 引入了 Ve 的最有趣的机制之一:

质押 $TPP 可以得到 $vePTP,这让你的稳定币收益率更高。而一旦取消对 $vePTP 的质押,你就会失去你手里所有的 vePTP。这样人们就不会轻易把手里的代币卖掉。

持有——Rebasing

@olympusdao 引入了 rebasing 的概念,而其他协议则亵渎了这个概念。

rebasing 是一种游戏化的形式。它看起来像是你得到了 50000% 的年利率。而在现实中,它是通过代币进行支付的,你占市值的百分比保持不变。

持有——奖励/抽奖

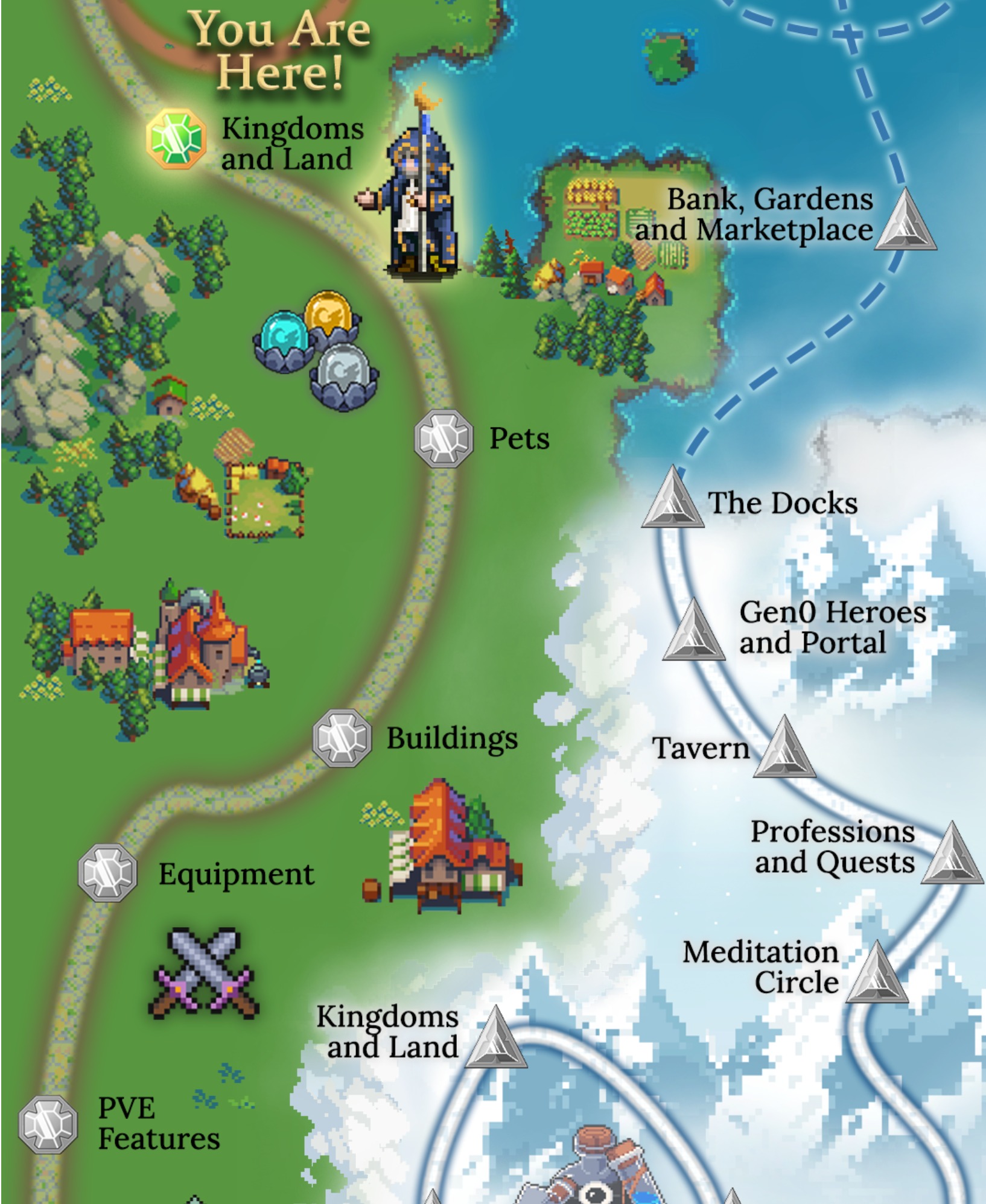

@DeFiKingdoms 允许用户进行质押,这是收入分享。

他们也有:

- 质押 xJewel/xCrystal 使你进入抽奖活动,以此来获得空投。这包括宝贵的 0 代英雄(价值连城)。

- 你质押的代币越多,你获得的抽奖券就越多。

持有 - 解锁/锁定率

@Defikingdoms 是一个正在进行这种模式的游戏。

他们如何防止人们销售游戏的代币?

他们会自动锁定一部分代币。

Crystalvale 刚刚推出。你可以得到 4000% 的年化收益,但是如果你现在就想收菜获得收益的话,那么这其中 95% 的收益会被锁定一年。

那一年后所有的东西都会归零么?

我不这么认为,

- 一旦解锁,它不是一次就能解锁的。

- 他们正在利用这段时间为游戏增加实用性,如 PVE 和 PVP。

- 他们希望一年后,游戏会更加完善。

Meme 和叙事

人类的欲望很奇怪。我看了一个 YouTube 视频,有人花了 2 千美元从 Salt Bae 那里买了一块黄金牛排。

尽管有可怕的代币经济学,但是一个代币也能暴涨。有时候,meme、叙事和营销可以非常强大。

狗狗币的奇特情况

去年,狗狗币经历一个疯狂的上涨。世界上最富有的人埃隆对狗狗币有一种奇怪的迷恋。

随着他在周六夜现场的出现,狗狗币的价格达到了顶峰,人们买入狗狗币是希望埃隆能继续助力狗狗币的价格拉高。

人们购买他们认为能赚钱的东西

有的时候,做个正常人也许会有所收获。有一些协议具有伟大的代币经济学,但其价格却在不断归零。这可能是因为叙事——人们正在追逐下一个即将爆发的主题。

代币经济学的反面教材——PancakeSwap

PancakeSwap 的币价在一年前达到顶峰,并一直呈下降趋势。

1. 这是一个通货膨胀的代币。(供应)

2. 该代币没有任何效用。(需求)

Pancake 发行 cake,而用户会立即卖掉它。

代币经济学的大调整

当协议对其代币经济学进行整改时,我会分叉着迷。

Trader Joe 刚推出时有一个基本的代币经济学结构。他们在第 1 季度对其模式进行了重大调整。之前是对 Joe 进行质押,你得到协议收入的 a%。

下面是调整后的新内容。

现在质押 Joe:

- rJOE——得进入 launch pad 的机会

- sJOE——赚取平台收入的百分比,以稳定币支付

- veJOE——收益提升 + 治理。(取消质押,你就会像 PTP 一样失去它)

他们正在通过不同的激励措施增加需求。

这能否扭转 TJ 的命运呢?

其他想法

- 我写了一个关于“经济学”的主题。这是一个巨大的话题,有很多东西我都没能涉及。

- 我对 DeFi 代币经济学感到厌烦——它现在的形式多少有点死板固话了。

- GameFi 代币经济学有不同的想象空间。

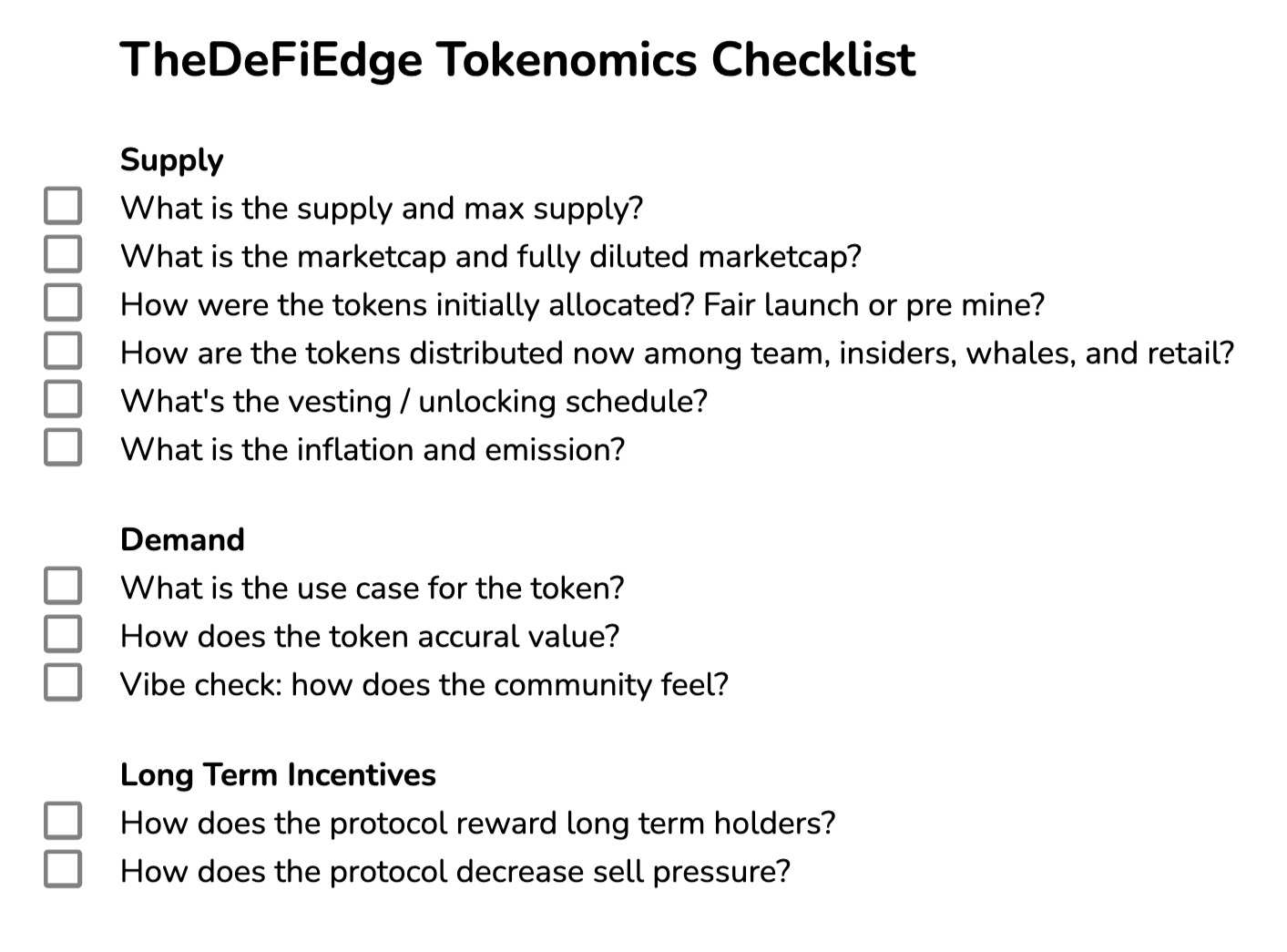

代币经济学检查表

我为你创建了一个代币经济学的检查表(我知道你需要它)。

你应该有一个检查表来评估协议的每一个方面。这有助于保持你做出客观的决定。

TheDeFiEdge 代币经济学检查表

供给:

- 代币当前的供给和最大供给是多少?

- 代币的市值以及完全稀释市值是多少?

- 代币初始的分配情况?是公平运行还是有预挖?

- 团队、内部人士、鲸鱼和散户分别占有多少代币份额?

- 代币的通胀和发放情况如何?

需求:

- 代币的使用场景如何?

- 代币的实际价值如何?

- 社区的情况如何?

长期激励:

- 协议是如何奖励长期持有者的?

- 协议是如何降低代币抛压的?

总结

- 掌握代币经济学的基本原理,因为它将会变得更加复杂。

- 通过供应、需求和长期激励的角度来看待代币经济学。

- 虽然代币经济学很重要,但它不是全部。有时候,叙事和炒作可以超过代币经济学。

原文:https://twitter.com/thedefiedge/status/1511737802655903744

融资新闻 | 区块链开发平台 Tatum 完成 4150 万美元融资,Evolution Equity Partners 领投

区块链开发商初创公司 Tatum 刚刚完成了由 Evolution Equity Partners 牵头的 4150 万美元融资...

融资新闻 | 元宇宙基础设施开发商 Hadean 完成 3000 万美元 A 轮融资,Epic Game 和腾讯等参投

元宇宙基础设施开发商 Hadean 完成 3000 万美元 A 轮融资...

融资新闻 | 资产代币化交易网络 Ownera 完成 2000 万美元 A 轮融资,摩根大通等参投

代币化资产的交易网络 Ownera 宣布在 A 轮融资中筹集到了 2000 万美元的资金...