新兴稳定币烧钱抢地盘,USDT还能稳多久?

编者按:2018年,可以说是稳定币“元年”。

一方面,稳定币因为长期充当用户在交易所的交易媒介,价格稳定,在区块链应用场景上有巨大的发挥空间,因此成为区块链行业今年的“红人”。另一方面,2018年,加密货币市场由牛转熊,主流数字货币普跌,横盘时间较久,使得加密货币的投资者开始在熊市寻求更稳健的投资品种。

所以,稳定币市场需求明显上升,越来越多的新兴稳定币涌现市场,叫板老牌稳定币USDT。而人们对于种类日益丰富的稳定币市场,也开始关注其未来的发展走向。

近期,PANews联合PeckShield发布了关于稳定币的报告《2018稳定币元年-量化分析流动性和稳定性》,对稳定币的规模、流通交易等情况进行了详细的调研与总结,非常具有参考价值。

下文经陀螺财经整理,在不改变报告原意的情况下,略有增删改。

USDT一家独大不再,新兴稳定币迅猛抢夺市场

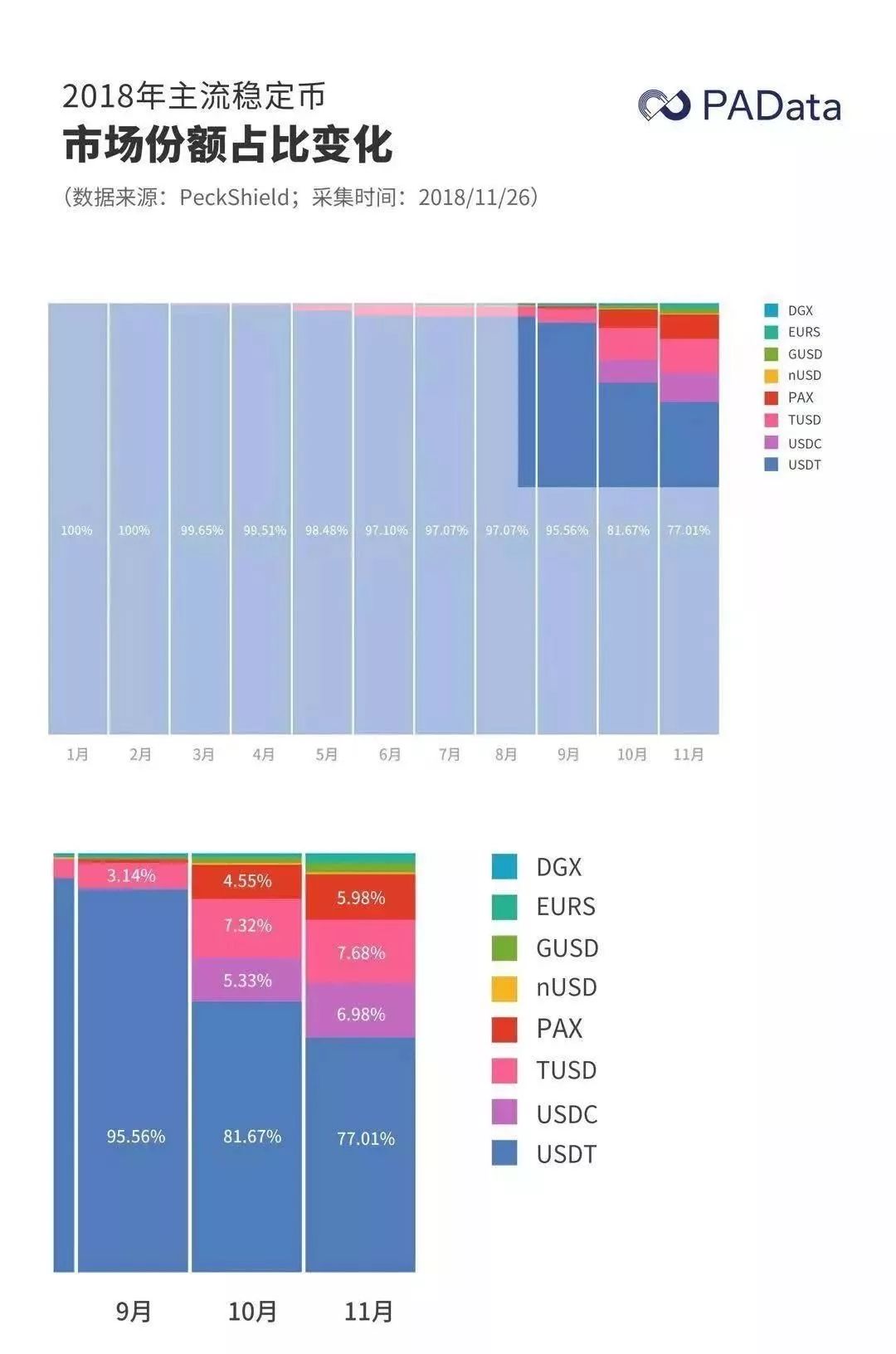

实际上,在今年的第一季度,USDT还在市场上的一家独大。在统计的8个主流稳定币市场份额中,USDT在1-2月均占据100%的市场。从二季度开始,USDT的市场份额呈现收缩态势,10月之后更是出现了断崖式加速下跌。

10月对稳定币市场来说是一个重要的转折点,其中关键事件是10月15日传统稳定币老大USDT盘中暴跌,单日振幅超过7%。这是USDT信任危机积累到一定程度集中爆发的一次暴跌,市场情绪反应明显,直接导致USDT 10月份一个月就失去了接近15%的市场份额,截至11月已经累计失去24.9%的市场份额,而这也给了USDC、TUSD、PAX等新兴稳定币发展的机会。

根据PeckShield抓取的截至11月25日8个主流稳定币的发行总量数据,结果显示, USDT占据77.01%的稳定币市场份额,其次分别是 TUSD、USDC和PAX,分别占据7.68%、5.96%和5.98%的稳定币市场份额。

而经过10月中旬的转折后,USDC、GUSD和PAX发展势头迅猛。但更值得注意的是,稳定币市场竞争已经进入烧钱抢地盘的阶段了。在USDT占领稳定币主要市场的情况下,新兴稳定币开始靠释放红利吸引用户,抢夺市场。

对比9月,到 11 月时三者市占率涨幅几乎都要超过 1000%。当然超快的市占率涨幅与这三个稳定币刚发行不久有关,这三个稳定币都是今年9月刚刚推出市场,从无到有的涨幅无疑要比其他稳定币快很多。

其中PAX还与合作伙伴推出奖励措施吸引交易者,PAX将奖励在2018年11月 29日21:00 至2018年12月06日上午8:00期间,币安交易所上交易PAX最多的用户5万个 PAX,第二多的用户3万个 PAX,第三多的用户 1 万个PAX。

这些新兴稳定币在快速扩张的过程中无不吸取了USDT信任危机的教训,比如PAX和 GUSD强调自己受到纽约金融监管局的监管、TUSD强调定期公开第三方审计报告等。侧面反映了,在USDT信任危机爆发后,稳定币发行公司强调自身的合规性对提升投资者信心有着正面作用。

熊市下稳定币增发总体(含销毁)下降,USDT依旧是主导

从统计结果看,稳定币的市值和加密货币整体市场的发展情况是完全一致的。表现在今年1月牛市行情期间的爆发式增长,虽然增发次数不多,但增发量非常大。到了11月份,虽然11月已经是全年增发次数(含销毁)次数第二多的月份,已经有 87次了,但在熊市行情下,虽然增发(含销毁)次数多,但总体增发量却不大。

另一方面,自从 3月份加密货币市场行情整体由牛转熊以后,整体市值规模呈下降趋势,而新增很多新稳定币之后的11月,整体增发量依然比牛市顶峰期的1月少很多,应该来说加密货币整体的市场环境是影响稳定币增发(含销毁)的主要影响因素。

另外,今年USDT尽管增发(含销毁)次数只有 12次,但全年累计增发量最大,共有11亿2000万枚,这些增发主要集中在今年第一季度。而且USDT全年增发总量远远超过其他所有稳定币的增发总和,可见USDT依然占据着绝对市场主导地位,只要USDT没有发生变化,稳定币市场的整体趋势就不会有变化。

这一点从各月稳定币增发(含销毁)的次数及总量也可以看出。今年10月份是稳定币增发(含销毁)次数最多的月份,一共有 128次。由于 10月份USDT出现一次暴跌之后销毁了5亿枚,所以尽管其他稳定币都在保持增发,但在总量上依然减少了。

换言之,其他所有稳定币增发(含销毁)多少次都抵不上 USDT增发(含销毁)一次对市场的影响大。

USDT上架51个交易所,共有400个交易对,占尽先发优势

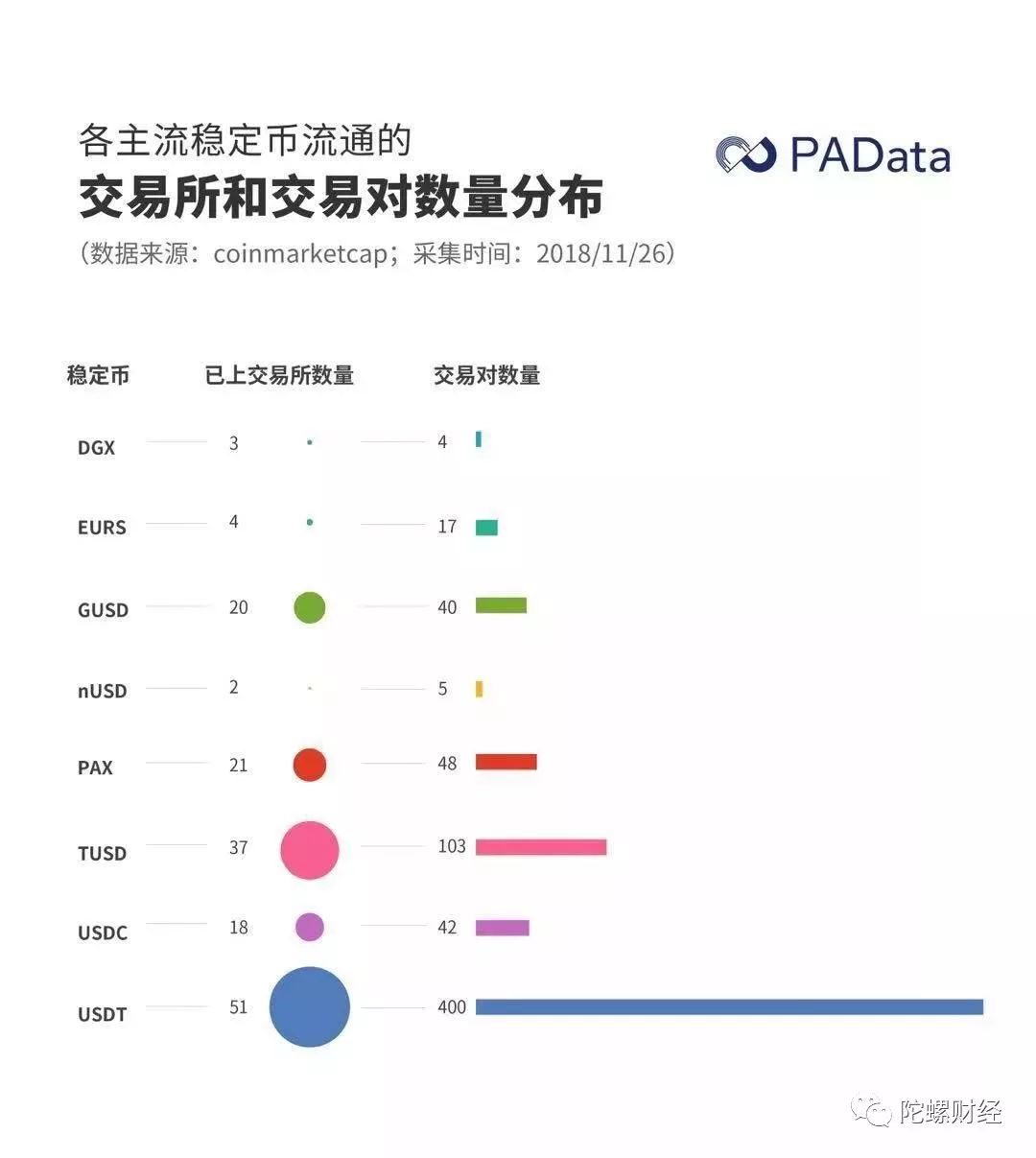

上架的交易所越多,拥有的交易对越多,交易量在各交易所的占比分布越分散,说明稳定币的市场覆盖面越大,流通性越好。

根据CoinMarketCap 的数据,USDT目前一共上架51个交易所,共有400个交易对在流通,在流动性上占据绝对优势。 TUSD以上架37个交易所,以103个交易对流动的水平位居第二,其次PAX、USDC、GUSD构成了稳定币第三流通梯队,已经有了不错的流通性。

从各稳定币最主要的交易所及在其上 24 小时交易量占比来看,USDT在交易量最高的Binance币安上也只有12%,说明USDT在众多交易所上“全面开花”。

除此之外,其余稳定币的业务量对交易所的依赖程度都很高,靠一到两个交易所支撑业务的情况比较多,尤其是nUSD、GUSD和 DGX,基本就依靠一个交易所,这种情况下其流动性不如交易渠道更分散的稳定币。形成这种现象的原因可能与稳定币运营策略有关,有些稳定币与交易所同属一家公司,比如USDC 与 Polonix 都属于 Circle,有些稳定币会与交易所达成战略合作,比如Binance将PAX作为基准币。

现在稳定币市场进入者已经比较充分了,在交易所资源被瓜分的差不多的情况下,未来新兴稳定币的准入门槛也相应提高了。可能在一段时间内,稳定币的格局都将比较稳定。

USDT流通渠道多点开花,Bitfinex持有量仅3.38%

大额持有者持有的稳定币越多,即其持有量占该稳定币流通市值的比例越高,说明该稳定币市场流通性的广度不广泛,覆盖面并不高,也即市场被少数大额持有者垄断的可能性越高。

从各主流稳定币头部持有者的持有量来看,各稳定币持有量排名前五的头部持有者,其平均持有量达到12.75%,即平均4个钱包地址就可以控制一个稳定币50%的流通量。可以说,稳定币头部持有者对市场的控制程度普遍比较高。

比如,EURS 持有量最多的地址其持有量占到总量的 36.64%,排名第二的持有地址只占它的零头,相差最为悬殊,说明EURS头部持有者的垄断程度最高,类似一家独大的情况也存在于TUSD。

但USDT不一样,它目前的态势是“双驾马车”。

持有量排名第一的地址是1NTMa 开头的 Tether Treasury 的钱包,占市值总量的 34.31%。需要指出的是,这个钱包属于USDT的发行方Tether,其性质是Treasury Wallet,相当于Tether自己的金库。这个钱包持有的 USDT不需要对应实际美元储备,所以实际上这个地址的USDT不计入流通总量。也正是因为这个钱包的存在,USDT的发行可以不完全基于市场需求,这也增加了投资者对Tether的美元储备不能1:1匹配USDT总量的担忧。

另外,USDT排名第二的大额持有地址却不是一直被诟病与USDT有关联的交易所Bitfinex,而是 Binance的1KQ4D开头的地址,占市值总量的31.11%。

这可能与 Binance 以现货交易为主有关,目前 Binance 上 USDT的 24 小时交易量在所有使用 USDT交易对的交易所中排名第一,高达 5 亿 7773 万。而与Tether 关系密切的 Bitfinex,其持有量只排名第六,占市值总量的 3.38%,这也从侧面反映依靠Bitfinex“起家” 的USDT确实已经在流通渠道多点开花,远超越Bitfinex的影响范围了。

结语:

总体来看,截至目前,USDT依然占据最大稳定币市场份额,但因其自身信任危机问题,TUSD、USDC、PAX等新兴稳定币得以机会抢占了一部分市场。

但USDT因占据先发优势,已经拥有51个交易所400个交易对,具有良好的流动性,其余稳定币则表现出对某一个或两个交易所高度依赖。

所以,即使稳定币市场竞争已经进入烧钱抢地盘的阶段,一段时间内,USDT依旧占据更多优势,依旧是稳定币主流。

近期精彩文章:

EOS DApp生态爆发背后的隐患:真实月活仅3.7万,矿工横行

声明

陀螺财经积极响应国家虚拟货币监管要求,从即日起,凡涉及ICO、IFO、IEO、IMO发行代币、涉嫌非法集资、利用区块链名义进行传销活动、公开宣传炒币收益等内容,本平台一律不予刊发,同时,建议广大投资者保持理性,谨防上当受骗。

合作 | 约稿 | 加入团队(实习/全职)

杨达豪(微信号:yangdh007)

加密多巴胺效应:AI智能体、社交金融与年轻一代应用的融合

无需许可和标准化的金融和应用基础设施,加上资本的自由流动,以及对新奇事物的热情,为超级智能的新应用提供了一个绝佳的实验平台。

从怀疑者到坚定拥护者:回顾特朗普的加密货币转型之路

唐纳德·特朗普从2020年对加密货币的怀疑,转变为2024年的坚定支持者。他承诺放宽监管、解雇现任SEC主席,成立加密货币顾问委员会,并提出建立国家比特币储备以应对债务危机,推动美国在全球加密市场的领导地位。他强烈反对央行数字货币(CBDC),捍卫个人金融自由,并通过接受加密货币捐赠创新竞选筹款方式。同时,特朗普计划利用区块链技术释放经济潜力,将美国打造为“世界加密货币之都”。

报告:新加坡或成下一个“加密热钱聚集地”

超60%的投资者对2025年市场持乐观态度,过半机构计划增加长期持仓。