投资者如何在Curve中获得多重APY?

撰文: Footprint分析师Zoni ( [email protected])

日期:2021年10月

在上一篇《 Footprint:Curve何以在DEX赛道遥遥领先 》一文里,了解到Curve Finance(以下简称Curve)通过建立有吸引力的APY机制,刺激投资者存入更多资金,也是Curve持续保持TVL高增长率的亮点之一。截至发稿日,Curve的 TVL 为 $18亿美元,在DEX赛道排名第一。

本文将从以下角度对Curve的APY机制进行更深一层的剖析:

● 投资者如何在Curve项目内外获取更多APY

● 多重APY机制背后的动因来自哪里

● Footprint对Curve的观察总结

1. 投资者如何在获得多重APY

● 通过Curve项目内的池子交互

图解来源:zoni@footprint

图解来源:zoni@footprint

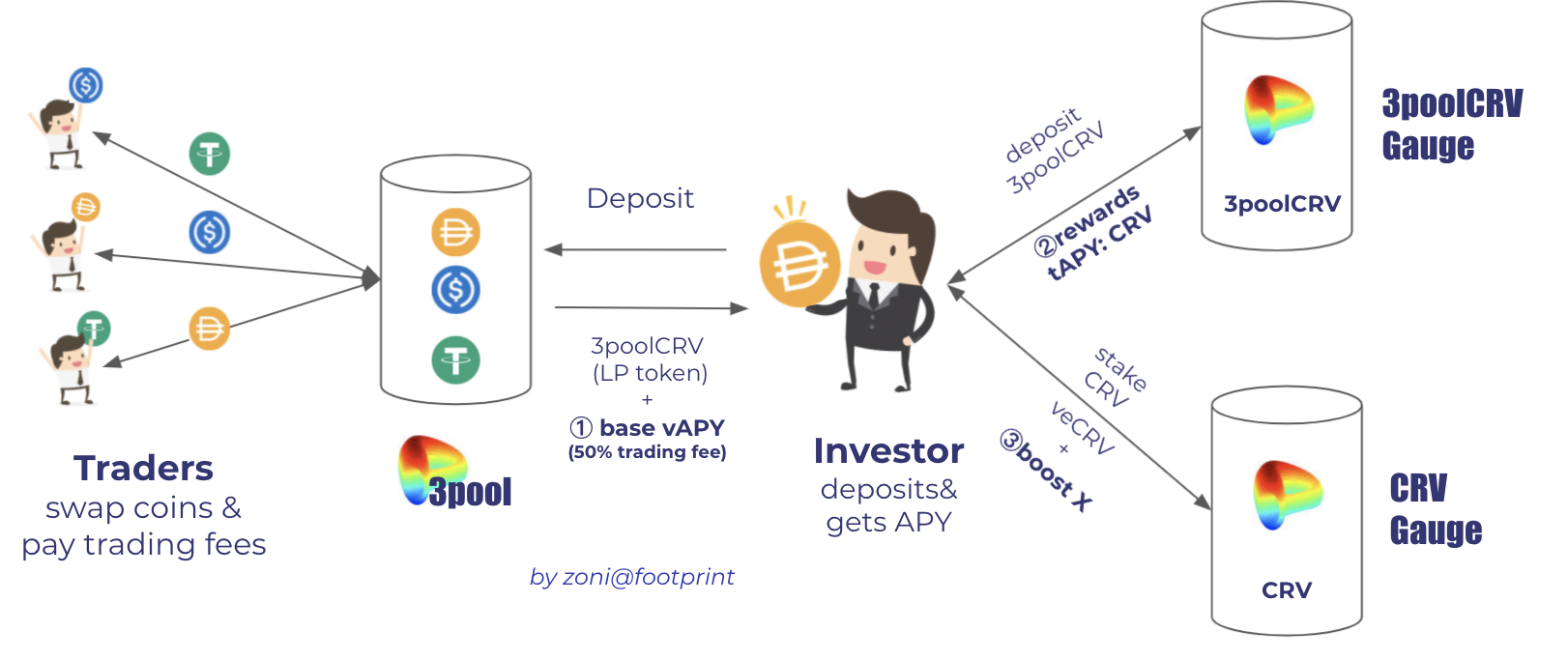

以Curve的3pool池子为说明例子。

在3pool池中兑换稳定币的过程中,交易者需要支付0.04%的交易手续费,其中50%归Curve;其余的50%将作为vAPY基础奖励给到投资者,更准确地说,是3pool池子的流动性提供者(LP)。

对于投资者来说,只要他将DAI、USDC或 USDT 其中一个币种存入3pool池,Curve就会执行自动兑换,把存入的稳定币按比例变成三种代币的组合。作为回报,投资者将得到一个3poolCRV作为LP代币,意味着这个代币的持有者将会获得vAPY,作为投资该池子的基础奖励。

Curve的APY机制鼓励投资者盘活钱包里的3poolCRV,即是这个LP代币存入3pool的Gauge(Curve的专用名词,意为储蓄池子)。该投资者将按照资金池的分配份额获得CRV的奖励。

如果投资者想提高这奖励比率,他可以将奖励的CRV提取出来,再存入到CRV的Gauge里。这个再质押的动作,不仅让投资者可获得提高系数(最大2.5倍),还可以获得Curve的治理代币veCRV。兑换的veCRV具体数量取决于质押的时间长度:质押的CRV越长,可兑换的veCRV则越多。以下是兑换规则,同等数量的CRV:

1) 锁仓1年,4CRV = 1 veCRV

2) 锁仓4年,1 CRV = 1 veCRV

那么问题来了,是谁会对veCRV有强烈的需求呢?稍后揭晓。

● 通过Curve项目外的多协议的交互

投资者还可以在Curve外部不同的协议中获得更多APY。

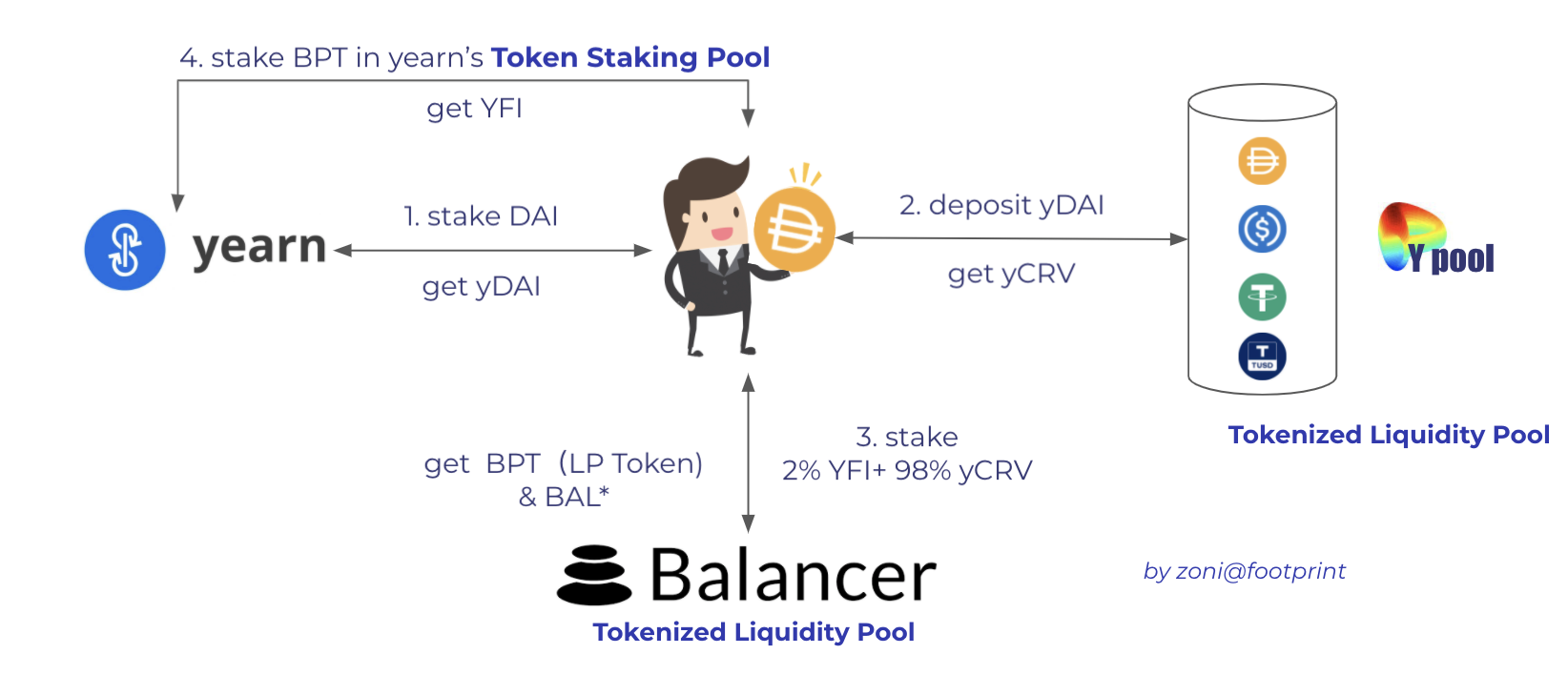

当投资者将他的DAI存入Yearn(一个收益聚合器项目)的机枪池,他将收到代表同等价值的yDAI作为计息代币(Interest Bearing Token)。此yDAI是Curve项目中yPool池可接受的资产,投资者将yDAI存入yPool池子,他将获得yCRV作为存款凭证。

此时,投资者有两个选择:1)投资者可以将这个yCRV存入Curve的Gauge(如上面的例子),以赚取CRV;2)他也可以按照2%的YFI和98%的yCRV的比例存入Balancer(一个支持自定义池结构的DEX)的池中, 前提是投资者手中有有对应数量的YFI(year的代币)。作为回报,投资者将收到BPT(表明他存款头寸的LP代币),以及额外奖励BAL(Balancer的平台代币)。

不仅如此,投资者还可以将BPT再存入Yearn的金库,将获得YFI作为奖励回报。

也许你已经明白了这些代币是如何成为不同协议之间的激励手段。下一章节将对Curve的DAO模式进行分解说明,并进一步挖掘Curve参与者之间的互动如何通过激励手段满足各自的需求。

多重APY机制背后的动因来自哪里

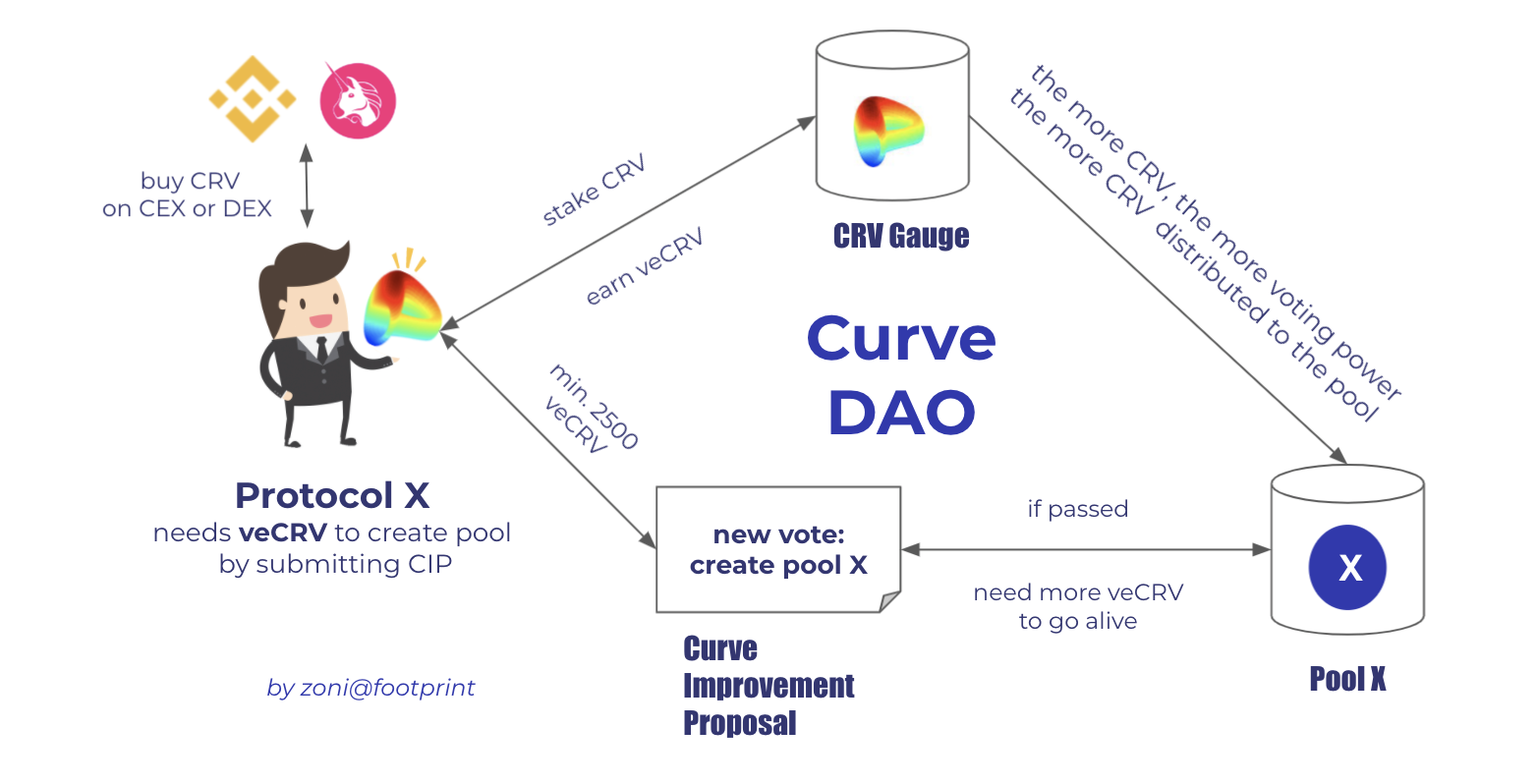

谁需要大量的veCRV代币?

veCRV是Curve的治理代币,具有投票权。它主要用于对CIPs(Curve Improvement Proposal的缩写)进行投票或向Curve DAO提交新的CIP。

上述例子中的Y Pool是由Yearn协议创建的官方池子。对于需要在Curve中创建新池子的协议方,至少需要2500个veCRV。目前,veCRV只能通过只要CRV在CRV Gauge中根据质押时长进行兑换。根据兑换规则,协议方要在交易所(中心化CEX或去中心化DEX)购买至少2500个CRV锁定4年,或者10,000个CRV锁定1年,才能提交新池子提议(CIP)。

这还不够。

如果CIP被通过了,议定方需要更多的veCRV来上线该池子(当然,为了让CIP能通过投票,协议方也会需要更多的veCRV进行投票)。而为了让这个池更具有吸引力,即更高的CRV APY来吸引用投资者,协议方需要在确定下一周的CRV分配率前,拥有足够高比例的CRV质押数量。

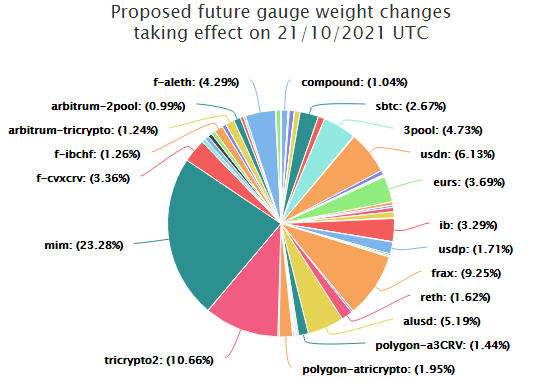

根据Curve官方发布的最新数据,CRV Guage中,Min Pool、Tricrypto2和Frax是目前拥有质押CRV比例最高的前三名,由于每周发放CRV的总量有限,下周生效的CRV APY实质是根据质押比例按排名分配到对应的池子中。

答案揭晓:协议方是veCRV的最大需求方。

正向循环的Curve Dao

结合投资者和协议方的角度不难看出,Curve的DAO模式已经形成了一个良性循环,实现了项目中关键参与者的需求:投资者、协议方和Curve本身。具体图解可以会看上一篇《Footprint:Curve何以在DEX赛道遥遥领先》。

简单归纳:越多人交易,越高APY;也就越多人投资,吸引越多协议方开池子;也就越多的质押CRV,越有竞争力的APY,越稳定的币价,越高的锁仓量。也就越多人和协议方选择Curve,进行交易、投资、开池。

关于Curve,Footprint的总结:

1. 项目优势 :

● Curve专注于稳定币领域(高需求),带来有吸引力的低滑点和交易费用,促使更多的兑换交易,从而也能给用户提供更高的vAPY作为基础奖励(实质是手续费分成);

● Curve有一个良好的DAO设计,满足了所有参与者(包括Curve本身)的需求;

● 超过3.5年的CRV锁定期,为投资者进行投资和协议方建池子提供了强大的信心;

● Curve中的池子和Curve外协议之间的互动,使得APY的形式多种多样,就像投资者的寻宝游戏。

2. 项目劣势:

● 老式的windows98界面,同一内容有不同的入口名称,网站地图令人困惑;

● 糟糕的用户体验,对于第一次使用的投资者来说,很难理解如何赚取更多的APY,他们也很容易在不经意间点击错误的按钮而犯错(又由于 以太坊 高昂的gas费用而就此作罢);

● 显示了过多统计数据而缺乏良好的组织,对于投资者来说很难找到相关的关键信息 。

3. 目前这类的池子比较受欢迎::

● 交易量大的资金池, 基础vAPY越高

● 有坚实的协议方的官方池子,如Compound、Aave等

● 拥有更多投票权的池子,数据可以参考官方Guage统计数据,可获得更高的CRV奖励

● 有额外奖励的池子,如sUSD( SNX)

4. 来自Footprint的提醒:

● 对于那些标有 "FACTORY "的池子,除非做了彻底的研究,否则不要轻易去投入。因为这类池子不需要经过提交CIP提交和投票,任何人都可以部署:即跳过了该池子背后协议方的资金实力和对池子的认可程度的初步审核;

● 把质押LP到Gauge上是获得CRV的必经之路,这是大多数新投资者会忽略的地方;

● 记住所选择的网络,在一些新的网络中支持的池子较少;

● Footprint创建了Curve的实时仪表板,为了让投资者可以更清晰地看到项目的关键指标,如跨链的总TVL、代币CRV的价格走势、交易量和pool的相关统计等等。任何人都可以用Footprint的 DeFi 项目建立自己的仪表盘,多留意数据。

免责声明:本文内容仅代表Footprint的观点,仅供参考和信息,不构成任何投资建议。

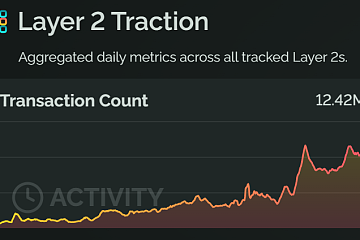

以太坊Layer 2单日交易笔数一度达到1242万,创历史新高

自 2024 年初以来,Layer 2 生态日交易量增长了 140%。这一增长主要是由 Base 推动,Base交易笔数在 7 月底飙升至 400 多万的峰值。

Animoca Brands正考虑2025年底或2026年初在香港或中东进行IPO

Animoca Brands尚未选定潜在 IPO 的顾问,但 Animoca Brands打算在 9 月份进行一次非交易路演作为准备工作。

SpaceX公布首个载人极地太空飞行任务,参与者包括F2pool创始人王纯(Wang Chun)等

在航天史上,这是第一次,私人可以租用整个航天器,计划、设计和执行非常个人化的任务,并有明确的目标。