独家丨Eden Network遭受质疑:“伊甸园”里不只有美好,也有诱惑人心的“蛇”

译者按:9月8日,以太坊优先交易网络、MEV解决方案Eden Network宣布完成1740万美元的种子轮融资,Multicoin Capital领投,Jump Capital、Alameda Research、Wintermute、GSR、DeFiance Capital以及天使投资人Yearn.Finance创始人Andre Cronje和Genesis Capital衍生品主管Joshua Lim参投。随后,代币EDEN最高上涨超56%。

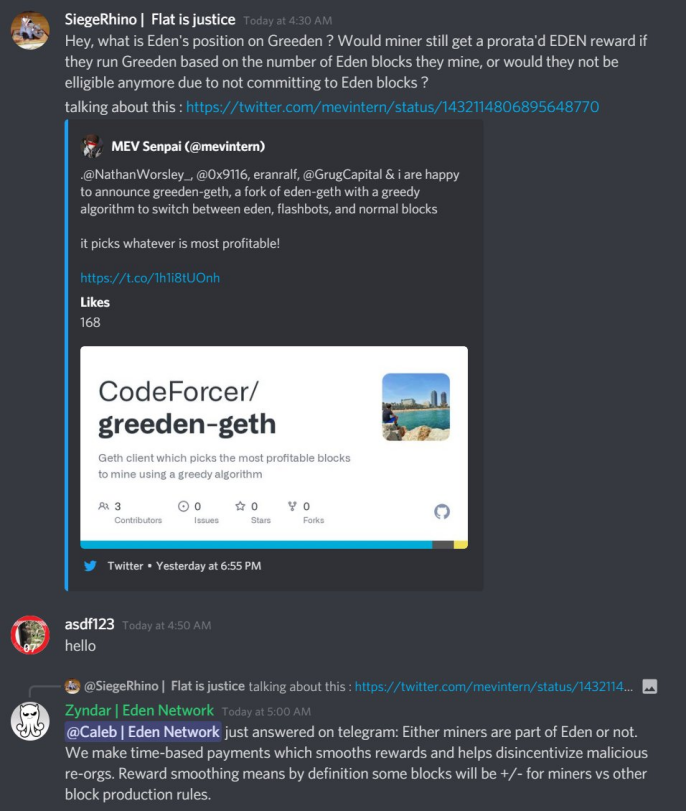

但昨日,Eden Network竞争对手Flashshot的开发者Robert Miller发推对Multicoin Capital的研究报告准确性以及Eden Network的运作机制提出了质疑。他表示,Eden是具有多重签名的许可系统,可以独家控制对矿工的MEV支出,团队在矿工是否在挖掘“Eden区块”以及是否向其支付相应报酬上有着独断的权力。此外,一些研究人员包括Grug Capital, Jimmy以及匿名研究者也从各种数据上对Eden进行了分析,以下是全文编译。

简介

以太坊链上金融基础设施的兴起,引致了一种叫做矿工可提取价值(MEV)的新兴属性。简单地说,MEV指的是矿工通过拍卖他们所开采的区块中的交易订购权而获得的额外利润(除了区块奖励和交易费用之外)。

标准以太坊客户端的默认规则是根据交易的gas价格来订购交易,但MEV带来了更复杂的定制客户端和拍卖机制。

拍卖

“ Flashbots Auction 是一个去权限的、透明的、公平的生态系统,用于高效的MEV提取和抢跑保护,保留了以太坊的理想。Flashbots Auction在以太坊用户和矿工之间提供了一个私人通信渠道,以有效地沟通区块内的首选交易顺序。Flashbots Auction由mev-geth和mev-relay组成,前者是go-ethereum客户端上的一个补丁,后者是交易捆绑中继器。”

MEV拍卖通常涉及搜索者提交时间敏感的交易,如跨DEX套利/清算,会直接提交给矿工以进行贿赂。然后,这些交易会被优先处理,不失败的话,就会被列入区块的顶部。当然,普通用户也会采用这种机制,以避免在交易中遭到抢跑交易/三明治攻击,他们也会在热门NFT空投期间贿赂矿工。矿工模拟他们收到的交易订单,并以产生最有利可图的区块的方式订购它们。产出有竞争力且有利可图的区块是非常关键的,否则他们就有可能将单个矿工的哈希值输给具有更复杂的排序(从而获得更多回报)的矿池。

"如果我们想要任何形式的强大经济安全,那么每个验证者必须以大约相同的速度提取可用的MEV。任何以比别人高得多的速度提取MEV的验证者,本质上是在集中经济奖励,影响了系统的安全。任何以较高速度提取MEV的矿工都能够集中CPU的控制权,甚至更直接的是在PoS证明中,高效的质押者集中了质押资本。"

虽然在今年的大部分时间里,flashbots拍卖机制仍然是网络的现状,但Eden已经为矿工提出了替代规则和奖励。在这篇文章中,我们将深入了解其代币、激励措施以及Eden对矿池和个人矿工的影响。

自从伦敦分叉上线以来,Archer DAO已经从一个提供MEV保护的DEX转向成为了Eden Network,这是一个MEV市场,利用代币来确保区块顶部的 "插槽 "和 "质押者"优先交易。在类似于吸血鬼攻击的情况下,Eden激励矿工运行他们的mev-geth(go-ethereum分叉,允许用户表达和支付订购偏好),向他们空投数以百万计的上述代币用于开采Eden区块。

Eden的主要价值主张来自于它的两个旗舰功能:1)让用户通过Eden RPC获得优先交易权(以100个EDEN代币作为交换);2)槽位拍卖,潜在的槽位租户在持续的拍卖中用EDEN出价,以保留优先的区块空间(即每个Eden区块的前三个槽位)。

槽位租户必须比前一个槽位所有者出价至少多出10%,然后每天持续支付3.3%的投标费,以便在大约30天内保持这一位置。租户可以使用他们分配的区块空间,以每个区块1.5m gas的限制,发送多个交易。常规的flashbots式的交易订单在槽位和质押者之间插入(限制在4m gas/区块)。注册Eden的矿工要专门开采Eden区块(上面定义的规则),随后Eden团队相应地处理支付/罚没(目前有自由裁量权,计划使这个过程去信任)。

关于交易排序的小结:

- 目前的区块:Flashbots式的捆绑交易+公共mempool交易

- EDEN区块:插槽租户交易+Flashbots式捆绑交易+质押者交易+公共mempool交易

虽然Eden承诺改善区块生产者的收益,保护用户免受MEV的影响,并 "将MEV代币化",但让我们来看看他们上线以来的实际表现吧。

截止目前的表现

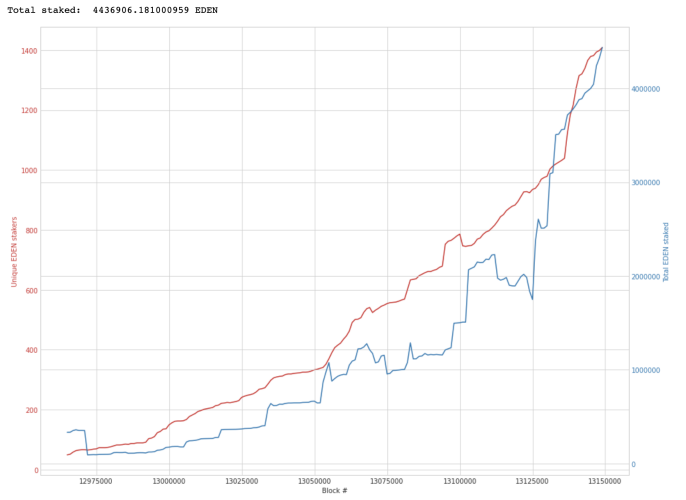

在一段时间内,EDEN的总质押量和单独的质押者数量

追踪Eden的经济数据并非易事,因为与标准交易和Flashbots捆绑交易不同,矿工贿赂并不是在交易纳入期间明确以ETH支付给矿工地址的。它是在事后以EDEN代币支付给一个不同的地址。我们打算强调的一个主要问题是,这如何导致矿池运营商不按比例将EDEN利润重新分配给他们的个人矿工,而且这也更难与网络区块空间的安全预算相协调,因为奖励不是以ETH计价的。

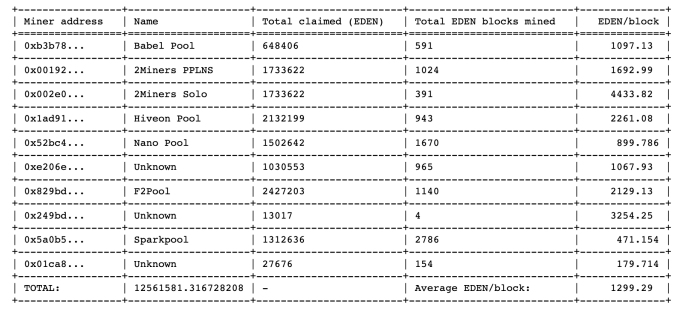

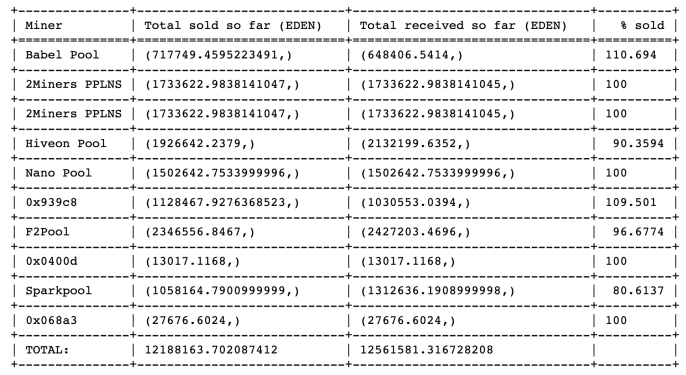

我们使用了一些自定义脚本与他们的合约进行了互动,以下是相关数据(12965000至13149500区块,代码将在我们很快清理后开源)。

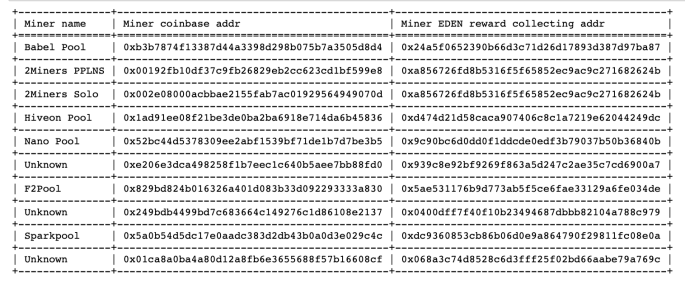

矿工索取EDEN奖励的Coinbase地址和各自的地址白名单(因为我们有兴趣跟踪他们最终用EDEN做什么)

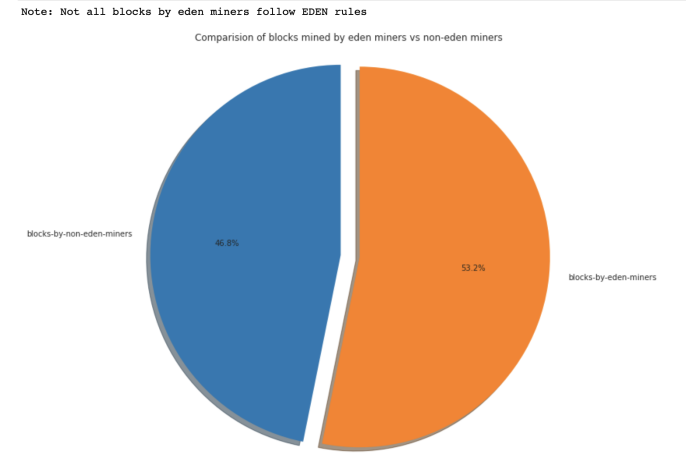

Eden声称其网络已经拥有超过50%的哈希率,对此我们也已经通过查看上述期间开采的区块证实了这一点。

目前矿工的哈希率

然而,需要注意的是,Eden矿工拥有50%的哈希率并不意味着50%的网络被保留给Eden区块。这是因为矿工可以选择在他们认为Eden区块利润较低的时期(要么根据代币价格自动关闭Eden-Geth,要么自己决定)开采闪电区块(或者只是普通区块)。最近发生的例子就是这样。虽然Eden的罚没应该防止这种行为,但我们发现到目前为止都没有罚没事件发生,只能假设它们没有被强制执行(考虑到他们的自由裁量权),或者如果他们这么做,矿工得到的奖励会更少。

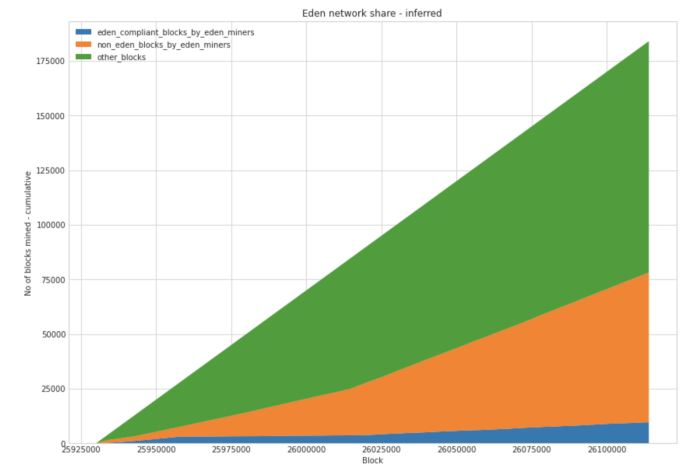

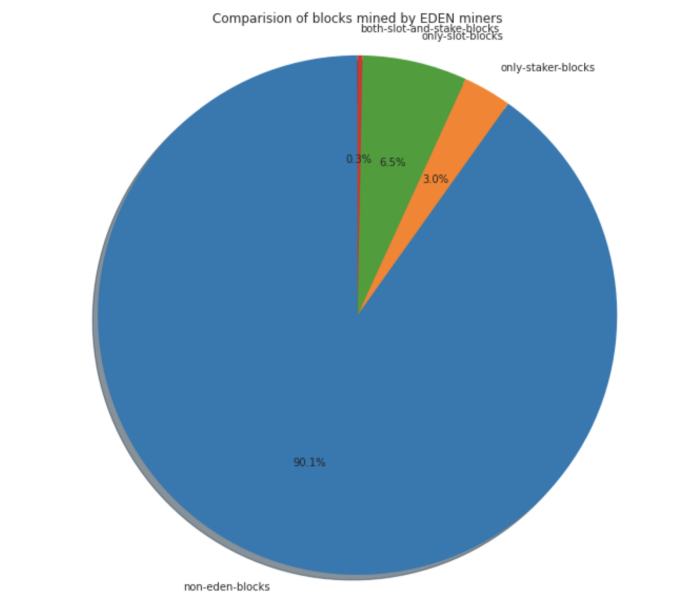

为了做出这种区分,我们引入了一个 "符合Eden标准的区块 "的概念,它指的是在区块顶部有一个插槽式租户交易或内部有一个质押者交易(他们只支付基本费和0优先费)的Eden区块。这有助于我们了解有多少矿工在专门开采Eden区块,以及网络上Eden的净百分比。

以下是按Eden矿工划分的Eden区块和非Eden区块,以及按非Eden矿工划分的区块在一段时间内的细分情况。

很明显,尽管Eden吹嘘拥有超过50%的总哈希算力,但网络上Eden区块的实际数量却低得不成比例(一些质押者可能认为这是误导)。

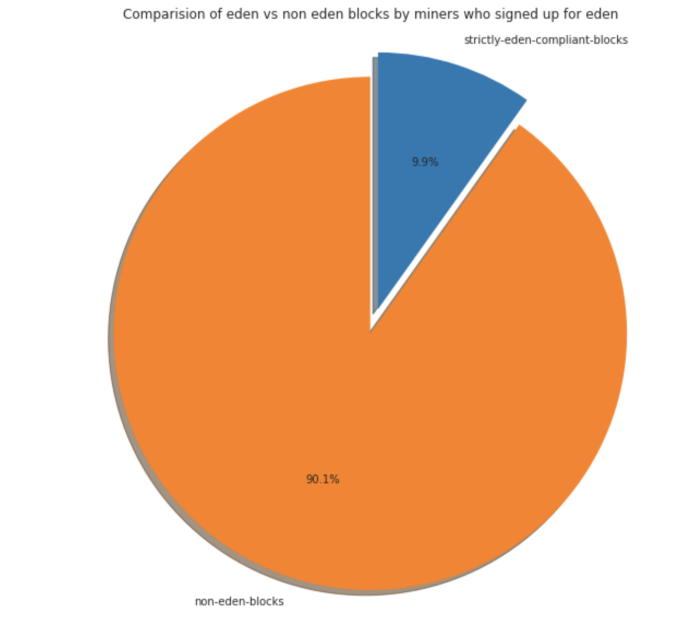

那么,在EDEN矿工的所有区块中,有多少是严格符合Eden标准的?

如果Eden设法让他们的矿工只开采Eden区块,那么这种分化可能会趋于平稳,但目前只有大约10%的Eden矿工区块遵循既定规则(这使得总的网络细分为了约5%的Eden区块与约95%的非Eden区块)。

到目前为止,平均每区块申领的EDEN与Eden区块

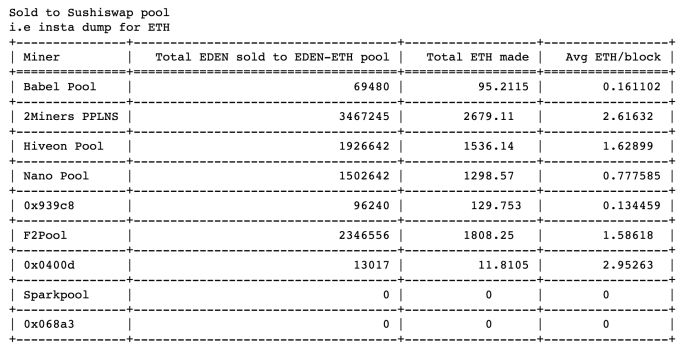

为了更仔细地看看矿工们在用他们获取的EDEN代币做什么,我们跟踪了他们收到的数量,以及他们最终卖给EDEN-ETH sushiswap池(是该货币对流动性最大的DEX)的数量。

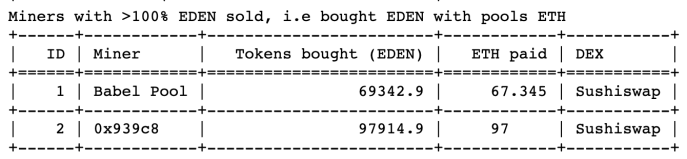

不足为奇的是,在大多数情况下,100%的EDEN奖励已经被兑换成了ETH。虽然矿池没有明确宣布他们打算如何处理/重新分配EDEN奖励,但我们推测他们至少打算将其出售为ETH并重新分配给矿池矿工(至少在理论上,我们强烈鼓励EDEN建立工具来跟踪支付后的EDEN流量,让个人矿工知道他们是否也得到了补偿)。这里有趣的情况是,矿池的EDEN销售量大于100%,这意味着他们除了官方支付的奖励外,还收到了更多的EDEN,或者用自己的ETH购买了更多的EDEN。

仔细一看,我们先前的怀疑也得到了有效证实,在 这笔交易 中,Babel pool的收款地址购买了价值70个ETH的EDEN,而 另一笔交易 是由一个没有标记的矿工购买了价值100个ETH的EDEN。

这里的几个重要的问题是:

- 矿池是重新分配EDEN的利润,还是将其据为己有?如果是后者,他们是否以更多的ETH来补偿其矿工的机会成本(因为他们放弃了来自捆绑/常规交易池的ETH费用来代替Eden交易)?

- 这些额外的购买方交易(在接收和只是卖出的基础上)是代表矿池还是代表个人矿工?

- 个人矿工的认识程度是什么?他们是否更愿意接收EDEN代币?他们是否愿意通过在每个区块或周期性地卖出等价的ETH?

- EDEN是否应该建立更多的基础设施来解决这些不一致的问题?特别是以一种更加透明和容易表达偏好的方式

同样的,一些个人矿工也提出了类似的担忧,见r/EthMining上的这篇热门帖子(重要) Gang of thieves - How mining Pools Are Stealing 100s of Millions from ETH Miners

现在让我们看看Sushiswap EDEN-ETH池的活动,推断有多少代币被换成了ETH或是其他不同的代币。

平均ETH/区块的差异可以解释为:a) 不是所有的矿工都把他们收到的EDEN全部换成了ETH;b) EDEN/ETH的价格比;c) 支付。而0个ETH的情况则是矿池将EDEN兑换称了ETH以外的代币。

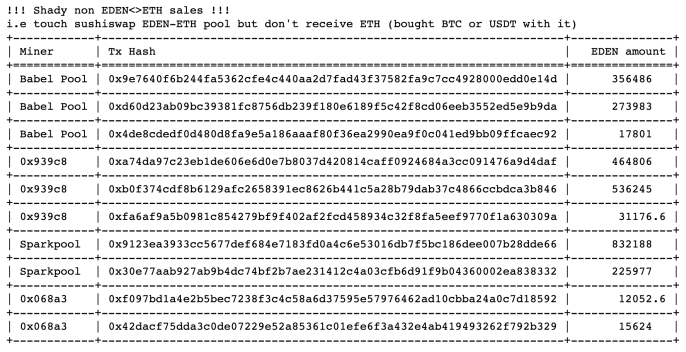

在对非ETH交易进行过滤后,我们发现了以下情况:

假设个人矿工在上述情况下没有收到相等的BBTC/WBTC/USDT,那么其中几个矿池,特别是Sparkpool,通过不把EDEN换成ETH扣留了个人矿工的奖励。这是一个值得关注的例子,因为他们的行为实际上与从个人矿工身上进行偷窃没有两样。

- Babel以31.44157196 BTC和62,499.555992 USDT售出了648269.45 EDEN。

- 0x939c8以58.59173895 BTC售出了1032227.92 EDEN

- Sparkpool以69.79859792 BTC售出了1058164.79 EDEN

- 0x068a3以2.06738352 BTC售出了27676.6024 EDEN

如果你想复制交易哈希值,并在etherscan上跟踪交易情况,那么就可以点击 这里 。

最后,Sparkpool也只是简单地转移和持有他们收到的一部分EDEN。这个 地址 有99,990 EDEN,另一个 地址 有100 EDEN。

扭曲的激励措施

为了突出Eden扭曲和破碎的激励机制,我们想把舞台交给我们神秘的研究同事。

Eden 0号插槽的 "公平价格"是多少?如果它在一个有能力的MEV提取者手中,那么肯定超过30,000 EDEN。那么,为什么其他搜索者没有竞相提高槽位的价格?难道这不存在明显的区块空间套利吗?

答案是双重的--第一个原因是加密货币市场的低效率所特有的,而且随着生态系统的成熟,可能会消失。第二个原因是网络设计中的一个固有缺陷,如果不对协议进行重大的重新设计,这个缺陷将继续存在。

在一个有效的市场中,搜索者确实应该为他们将从顶级区块空间提取的利润支付公平的预期价格(减去 "无风险 "利率--在加密货币中比TradFi大得多)。但是加密货币市场并不高效。而这种低效率很大程度上是由于周围的一切不确定性。如果我不得不限制下个月可提取的MEV,我很难给你一个数量级的估计,因为市场条件不断变化,竞争不断变化,价格也在不断变化。Eden网络坚持把代币塞进这个价值计算中的事实使它变得更加困难,因为任何搜索者现在都会对EDEN代币的价格有一个(重大的--与收益相比)的风险。如果代币的价格上升,每天的燃烧率就会超过你愿意为这个名额支付的价格,但如果价格下降,对手出价超过你的成本就变得很低,而你得到的回报就只是你的(现在价值较低的)代币,所以你甚至无法收回你的投资成本。不仅如此,Eden的算力也存在不确定性,如果这并不能给矿工带来收益,那么他们是否会继续挖矿?这就是该协议的内在缺陷。

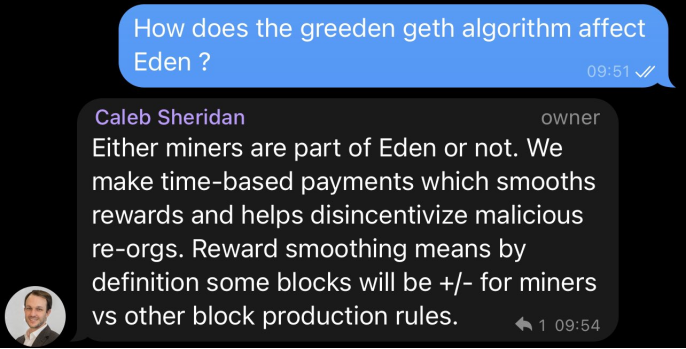

在过去的48小时里,在每个区块的基础上挖Eden区块的利润明显低于挖普通区块或闪电区块。(见:Sevens下跌,Eden区块比非Eden区块的利润低180ETH)。理性的矿工在意识这个问题后,将不愿意承担这种损失,而这也引致了我们自定义节点的实现,如GreEden-geth正在大肆优化矿工的奖励。我们可以看到Sparkpool在过去的48小时内就在用这种方式挖矿,因为他们似乎在这个高利润时期挖非Eden区块,即使他们在理论上是Eden区块的生产者。当更大比例的网络切换到在Eden区块和普通区块或MEV区块之间获利的实现方式时(注意--这是一个时间,而不是一个假设。为了不被Eden团队罚没,隐藏踪迹是很容易做到的),或者在高拥堵时期以及有价值的区块被开采时,网络将切换回前Eden时代。

因此,搜索者会受到逆向选择的影响--我们将为预期的区块价值付费,但作为回报,我们只能在低价值的区块上获得优先访问。因此,"公平的价格"在这种不利的选择加上所有其他的不确定性的情况下,远比提取真正的预期MEV差。事实上,在最好的情况下,"公平的价格"是只针对低价值区块的价格!但在这种情况下,"公平的价格 "是没有价值的,甚至一文不值! 可以理解的是,为什么任何诚实的矿工会接受这些出价?

现在,这个网络就是一个纸牌屋。Eden能够吹嘘高哈希率,因为插槽租户的情况并不是很好,而Eden向矿工补充的空投只是补充收入。他们依靠这个来保持高价格,为矿工提供他们需要的退出流动性,以使他们留在网络上有利可图。但是,即使在昂贵的NFT空投期间,当然,如果一个有能力的MEV提取者购买了这个槽,矿工们也会突然有更多、更迫切的理由来切换到类似贪婪的GreEden区块上。因此,这种情况就类似于 匹配便士 (一种零和游戏),讽刺的是,最终摧毁网络的是它被用户采用。

最后,它也很容易被拥有大量可供分配资本的经济行为体通过治理而捕获。除此之外,Eden还存在着通过威胁扣留奖励分配而胁迫矿工采用软分叉的风险。

"避免俘获:系统应避免故意引入,并最大限度地防止意外地巩固那些从MEV市场获得价值提取和控制地位的行为者。

例如,当代币持有者成为价值提取者,那么一个内置代币的MEV市场在这一点上是失败的,此外,治理代币一般都有风险。这种风险对于应用来说可能是可以容忍的,但是如果一个代币治理的DAO被用来控制底层交易的包容性,一个强大的经济行为者如果掌握了它的治理权,就可以利用这种权力来提取价值,审查交易,甚至利用他们对MEV收入的垄断来推动其他矿工参与敌对的软分叉。" - Robert Miller

有围墙的花园

Eden Network的既定目标如下:

- 提高区块生产者的收益,增加共识级别的安全性

- 保护用户免受恶意的MEV(抢跑、三明治攻击等)的影响,减少MEV对以太坊的负面外部影响

- 将MEV代币化,并利用网络代币激励机制使其获得民主化

提高收入

我们认为矿工应该有权选择开采最赚钱的区块,而不是被放进一个封闭的生态系统。矿工可能会因为被迫开采Eden区块和mev-geth区块而失去潜在的利润。在这个 例子 中我们可以看到,由于Eden网络规则,矿工损失了10多个ETH,并且优先费用接近零。在这种情况下,该区块的最大参与者nftmevking.eth甚至不需要成为槽位租户,只需质押一些EDEN就能确保他在该区块的地位。

由于他们明确表示,他们将罚没任何敢于走出他们围墙生态系统的矿工,我们建议矿池运行 greeden-geth ,以便在Eden-geth、mev-geth和vanilla geth区块之间切换,以获得尽可能多的奖励。作为服务提供者,矿工们希望选择能让他们赚到最多钱的客户端(而EDEN则希望他们只用Eden-geth来挖矿),这是理所当然的。比如,F2Pool就已经表示有兴趣运行这个客户端。

虽然他们可以找到方法来罚没那些开采非EDEN区块的EDEN矿工(即插槽或质押者交易不在预期的顺序中),但这很容易被这个 方法 所缓解,它允许矿工通过删除所有的EDEN交易来获得合理的推诿(因为EDEN无法证明他们在开采时收到交易)。这是以稳定性为代价的,并且违背了EDEN "提高共识级别的安全性 "的目标(即任何妨碍制造最有利可图的区块的行为都会导致审查)。

保护

Eden声称通过促进直接到矿工的交易来保护用户免受MEV的影响,但这实际上是一个简单的直接到矿工的中继功能,就像MEV Alpha Leak的RPC端点那样。事实上,Sparkpool通过Taichi网络也已经为私人交易提供RPC端点有一段时间了。用户已经可以在没有接触到或抵押代币的情况下获得抢跑保护,而且随着更多的协议包装器(见MistX)的建立,这种情况只会越来越多,以捆绑方式发送交易。

更糟糕的是,如果有人用捆绑交易的方式发起三明治攻击时,EDEN质押者仍然会遭受抢跑交易,这是因为EDEN区块中的交易顺序如下:槽位,然后是捆绑交易,最后才是质押者交易。

Eden唯一的创新是允许协议赞助用户。虽然这是一个创新,但根本不需要代币,而且这也是Eden试图将本应是去权限的功能隔离开来的又一个例子。

Eden区块的细分

结论

像Flashbots这样的Eden竞争对手可能会如何回应?代币是不太可能的,因为核心团队已经明确表示他们反对这一做法,因为上面阐述了附带的风险。他们可能采取的是更多的竞争,以产生更好的区块,某种捆绑或私人交易隔离功能,可以导致Eden的价值主张被削弱(通过免费提供Taichi网络式的产品),而像greeden-geth这样的聚合者将致力于创造最有利的区块。

正如之前所强调的,在足够长的时间范围内,插槽拍卖的意义似乎并不明确,而且已经存在抢跑保护的替代品,但不可否认的是,矿池已经得到了足够的补贴(主要是由散户投机者),以获得EDEN区块开采的EDEN代币奖励。具体情况如下:

- 第一个月里,Eden DAO资金库中发出了1000万 EDEN

- 810万个EDEN代币通过每日释放分配给验证者和流动性提供者,其中540万个代币分配给了验证者;270万个代币分配给了流动资金提供者;

- 100万个EDEN代币被空投给了机器人、验证者和用户;

- 90万个代币按照释放时间表返还给资金库。

这给我们留下了什么?谁是赢家?谁是败者?会不会有一个新的协议来吸食EDEN的吸血鬼攻击?矿工们会不会只是通过聚合各种中继/网络的贿赂/奖励(简单地开采最有利可图的区块)而永远繁荣下去?

很明显,赢家是Eden Network团队、风险投资公司(特别是投资于该网络的Multicoin Capital、Alameda、Wintermute等)以及矿池运营商,他们收到了一笔带外款项,且不必与矿工分享。而败者则是那些急于投资于那些有MEV描述的项目的散户(矿池将他们的代币100%换成了ETH),矿工本身没有得到他们贡献哈希算力的公平份额,也没有得到以太坊网络的整体份额,因为这些收取租金的代币被创造出来,除了让它们的创造者和急于把钱扔到他们认为可能产生回报的任何地方的风险投资商致富外,没有任何真正的原因。

Eden完全有可能解决我们批判的问题,改进他们的协议以避免更明显的问题,并最终超越 "通过代币奖励引导协议 "的游戏规则。然而,我们希望这篇文章强调的是对透明度的迫切需求,以及在MEV背景下将区块空间视为有价值的商品的重要性。

原文:https://hackmd.io/fvLQzbwVR-qZizmJvSnjOQ#Introduction