DeFi如何重建传统金融体系?ConsenSys团队前沿项目分析|链茶速递

链茶速递是链茶馆旗下编译团队,关注区块链及加密货币领域最新动向,重点介绍国外的新观点、新风向。

来源: Office of the CEO, ConsenSys

作者 :T om Borgers

翻译:Stacey

我想谈谈两个不同类别的问题:

1.如今在DeFi上能做的不仅仅是纯粹的加密循环经济

2.在不久的将来,什么才能更好地重建传统金融

在此过程中,我将介绍一些真正创新的DeFi原生应用程序。

如今的DeFi能做什么

个人储蓄账户

我觉得我必须向你证明DeFi是可以储蓄的,但从消费者的角度来看,储蓄账户是个人理财最基本的组成部分之一。

产品如Dharma与Rainbow Wallet是个人储蓄账户的合法替代品, 此类产品通过接入DeFi,其收益率高于任何银行账户。

其储蓄帐户是一个一站式商店,可以访问任何Web3帐户和应用程序。登录一次,个人就可以访问自己所有的金融和非金融财产,包括对以DAOs形式拥有的金融资产进行管理,访问贷款产品以及更新颖的产品,如无损失彩票(如PoolTogether)。

除了用于储蓄外,此类账户还可以与个人拥有的资产进行更紧密、更无缝的交互。

但是我发现,启用DeFi的储蓄账户可能不会完全取代银行目前可以为用户提供的服务(如借记卡、支票账户、电汇服务等),但所有这些服务基本上都是关于支付的(向商户以及其他个人支付)——这是一个非常明显的,由于可拓展性障碍而被埋没的加密用例。

随着以太坊 Layer 2 扩展解决方案的建立,像Dai和USDC这样的稳定币,像ZK Money这样的隐私网络,甚至像Celo这样专注于支付的加密网络,都在积极开发支付功能, 应该用不了多少时间,支付就会成为加密钱包的标准功能。

治理

说到DAOs,这是另一种治理机制(治理本身就是DeFi的用途!),已经通过以太坊实现了现代化。

我认为 DAOs是DeFi生态的一个重要组成部分,因为这是一种高效且经济的管理金融应用程序和资产的方法。

许多地方都用到DAOs,从商定哪些资产可以作为信贷抵押品(比如MakerDAO,DAO知名的活跃例子)到更“传统”的用处,如协调和分配资本,甚至是用于公共物品(如Gitcoin)与营利性投资(如the LAO)。

在以上所有场景下, DAO的好处在于更易形成资本基础 。

通过代币分配治理权;将代币分发给DAO原始创建者之外的个人或企业——包括与DAO/协议交互的用户(例如UNI),使参与者多样化,通过使用户成为所有者来调整利益;然后通过基于代币的投票进行治理。

想具体了解DAOs可以看看Jarrod Dicker关于“DAO化的堆栈(Substack)会是什么样子”的文章。

Mirror是一个去中心化的堆栈式平台,在Mirror作者能够接触到他们的读者,同时也让作者对平台有控制权。

另一个例子是PieDAO,这是一种作为代币化投资组合的去中心化资产管理器的DAO。换句话说,是管理一组代币资产的DAO。

现在来看,这些DAOs是相当原始的,而且大多数都缺少一个关键的基础设施:法律认可。

但很快就会有转变!因为有前车之鉴LAO。

LAO是第一个以法律实体(特拉华州有限责任公司)形式组建的DAO。它是一个“在美国组织的以会员为导向的风险投资基金,目的是符合美国法律”,其成员必须是合格的投资者。

这只是朝着完全合规去中心化实体迈出的第一步。今年4月,怀俄明州通过了一项法案,允许州政府承认DAOs为有限责任公司。

是的,监管即将到来,但这对于法律架构合法化,改善现状来说是个好消息。

抵押贷款 (消费者)

现在来说说抵押贷款,这是更为复杂、有用的应用程序。

我知道你已经非常了解现有的东西,包括主要产品——MakerDAO、Compound和Aave。

你批评这些产品通常需要加密抵押品形式的超额抵押,限制了用户和使用的可寻址市场——我不否认这一点,不过请允许我分两步说说我的观点:

首先,对于越来越多的加密资产持有者来说,以美元计价的贷款(例如Dai或USDC)来抵押自己的资产(即使它们可能被过度抵押)是一个完全有效的用例。让我举个个人例子。

我最近不得不为我的MBA课程融资。因为我居住在美国,但我的学校不是,在TradFi学生贷款方面,我没有选择:一个是来自学校资助的金融机构的年利率(APR)约为8%的贷款,一个是来自Sallie Mae的年利率约为12%的贷款。

由于缺乏选择,我开始考虑金融市场上的其他贷款。我特别研究了Compound和Aave。

Compound有大约5.3%的APR可变利率,Aave大约是10%的稳定APR利率。老实说,我不想和可变利率打交道,我只是在寻找最低利率。

最后,我设法获得了奖学金,并自己付了其余的学费,但关键是, 我在积极考虑传统金融选项的同时,也在考虑DeFi ,这是为了精打细算。

学生贷款只是一个例子,但我知道社区中还有一些人使用他们的加密抵押品来资助其他现实世界的购买,比如抵押贷款的存款。

我知道这类用例的用户基础仍然是有限的,但重点是:

a.这是可能的并且有效的;

b.这里的总体思想是加密技术将使针对各种资产的个人贷款变得非常容易(这可不是小事);

此外, DeFi还提供了优化债务偿还的新机制。

比如 Alchemix,允许个人获得以Dai计价的贷款, 通过个人抵押品在DeFi协议中产生的收益来偿还。

类似地,像Instadapp这样的一键式贷款提供商也可以轻松地进行再融资。

第二,我们不应该认为超额抵押永远是常态。

除了稳定币抵押品,我们现在还可以看到 抵押品基础的下一个逻辑步骤——在MakerDAO上引入真实世界资产(RWAs)。

我想谈到的RWAs有两类:房地产和发票融资。前者才刚刚开始变得可行。

在我看来, DeFi最令人兴奋的现实用途是Centrifuge、Paperchain和MakerDAO等公司利用发票(和收入)融资。

发票融资

Centrifuge提供了合法的智能合约基础设施,将所有类型的RWAs转换为加密兼容型资产,释放这些资产的流动性。

在实践中,个人和企业可以使用Centrifuge的Tinlake市场将其资产代币化,然后将其抵押到MakerDAO池中,以此作为代币发行的依据。

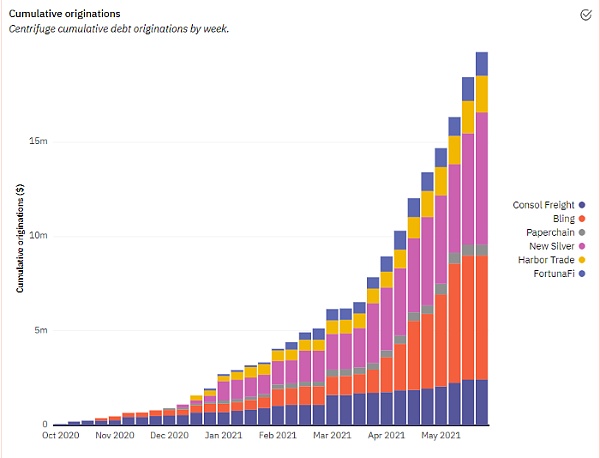

从上面的图中,你可以了解到目前发起的规模和类型:

Consol Freight用于货运代理发票,Bling用于微支付预付款,Paperchain用于音乐流媒体发票,New Silver用于房地产桥贷款,Harbor Trade用于贸易应收账款,FortunaFi用于基于收入的融资。

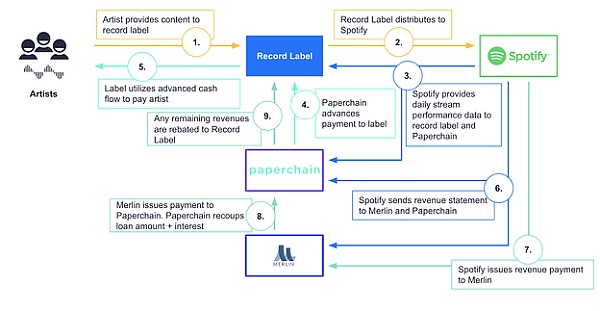

Paperchain值得关注与点赞。简而言之,Paperchain让音乐艺术家可以使用流媒体平台的实时数据,立即获取他们未来的流媒体收入(见下图)。

然后Paperchain接入Centrifuge,将这些流媒体发票代币化,再将这些发票作为抵押品在MakerDAO中发行Dai,这些钱会根据潜在的抵押品作为预付款发给音乐家。

在此场景中,MakerDAO实际上是基于实时流数据向艺术家提供信贷的贷款人。

我喜欢这个案例,因为它:

a: 解决了实际问题与工作;

b: 这很好的说明了在D eFi领域(广义上来说)的不同社区可以各自专注于他们想要解决的狭窄问题 ,但他们聚在一起,则可使 用他们开发的模块组合出全新的用例或系统。

再次强调,这只是个开始,我们应该期待在不久的将来看到更多类似的用处。说到这个,是时候开始下文了。

未来的DeFi

刚刚我们讨论了储蓄以及各种形式的贷款和治理,但当然,这些例子仍然相当有限,最大的差距是在资本形成和商业贷款方面。

作为一个企业家,当我想为我的企业运营融资时,我有三个基本的选择:利用留存收益、通过债务融资或通过股权融资(当然,这些选择有各种不同的排列)。

我向你保证, 在不远的将来,你将能够使用DeFi来完成后两个选择。

现在除了这些推动实体经济增长的基本金融功能之外,还有 一个为提高市场效率而建立起来的整个金融行业 :支持流动性市场,推动价格发现,提供保险,允许风险管理,促进资产类别的金融化,等等。

加密领域(TradFi的对应领域)正在快速发展,因此金融基础设施已经准备好以企业期望的方式支持现实世界经济——

我的意思是,如果其基础设施缺乏成熟度,企业不会向DeFi转移——这就是为什么循环加密经济中出现了如此多的发展。

应用程序推动基础设施向前发展,从而支持更多的用例。这些用例的逻辑继承(即更复杂和更高级的用例)再次需要更成熟的基础设施,这将进一步推动开发,并且循环重复,这将持续是一个渐进的过程。

从已经开发的东西,以及目前大量的人力资本涌入这个领域(Druckenmiller和其他人已经注意到了!)看来,加密技术的金融基础设施最终将健全到足以吸引遗留机构和企业,不必感到惊讶。

话虽如此,我们还是来谈谈 商业和金融交汇的一个核心用例:资本形成(包括股权融资和债务融资)。

资本形成与市场

资本形成是自2017年ICO激增以来以太坊“杀手锏用例”的最早形式。

在ICO浪潮之后,出现了证券代币发行(STO),允许代币发行,并授予与股权相同的权利。

一个显著的例子是2019年Blockstack的上市,根据A+条例(Regulation A+),该公司获得了SEC的资格。即使是在私人领域,许多加密公司也选择在USDC融资(至少部分包括ConsenSys)。

有了这些例子,你可能会问我为什么不把它们涵盖在上面的部分。事实上,STO授权在很大程度上仅限于“本土”加密公司(加密世界的土著),很少流入现实世界经济。

基本上基础设施和生态系统对于全面迁移到DeFi 轨道来说还太不成熟。

这个问题有技术根源(特别是在结算最终性和用户体验方面),但在很大程度上,主要围绕监管的犹豫不决以及缺乏通往主导金融系统的遗留系统的桥梁。

因此如前所述,为满足现实世界经济的需求,法律和技术基础设施的发展正在突飞猛进。

话虽如此,基金会还是以Uniswap为中心的。

你应该很清楚,Uniswap是一个去中心化的交易所(DEX),使用自动做市商作为其交易引擎,允许流动性提供者在协议中汇集资产,从而为资产对创建市场。

这里的关键是, Uniswap提供了二级市场的大部分功能,同时去除了通常由交易所、清算所、托管人和其他金融机构填补的中间层。

如果任何一种资产最终都可以在Uniswap这样的DEX平台上进行原子化交易和结算,那么为什么还要让NASDAQ、纽约证交所(NYSE)和清算所保持主导地位呢?

但你说二级市场只做到了一半,企业想在交易所进行首次公开募股(IPO),可能需要一位银行家提供价格建议,向客户出售部分股权——这毕竟是股权融资的核心功能。

我同意你的看法,我们还没有完全达到目的。

但正如我所提到的,解决合法与合规方面的缺口是该领域的重中之重,而建立在加密轨道基础上的 DEX们已经为全球投资者提供了获取资本的渠道,包括零售资本与机构资本。

公司可以通过直接在Uniswap这样的交易所以数字资产的形式发行股票来进行IPO,而无需向纽交所、清算所或投资银行家支付费用,这样的世界不再遥远。

不仅如此, 这些数字资产还将可编程,并与现有的DeFi基础设施进行本地连接 。这意味着假如在MakerDAO这样的平台上,公司股权可以立即无摩擦地用作债务抵押。

上面的例子侧重于股权融资,但我们可以很容易地将其扩展到广泛的公司债券发行和商业票据。

事实上,公司债和市政债发行已经成为ConsenSys(Codefi资产)和Securitize等公司的核心焦点。

我正式花了一整天时间写这篇文章。只有最后一点要解决。我相信你们中的很大一部分仍然持怀疑态度,并认为其中大部分只是监管套利,最终监管会介入,在新颖性或好处方面不会有太多剩余。

首先,创新先于监管,填补新空白的监管不一定是为了阻止或逆转创新——监管是否会消灭加密货币创造的活动,这一点尚不清楚。

监管机构将适应,他们正在得到Coin Center等组织的帮助、Coinbase、ConsenSys 等。

其次,不同的司法管辖区会有不同的规则,即使某些政权采取严厉措施,这仍应允许大部分加密货币继续存在。

最后,监管套利只是增值的一部分。核心优势仍然存在:去中介化(在更受监管的环境中仍应存在)、可组合性和透明度。