比特币2021年的表现一直引人瞩目,但等待每月收盘价打破纪录的交易员们本周可能要失望了。

4月14日,比特币价格达到64900美元的峰值,随后出现了27%的修正,导致比特币价格跌至46000美元。

这一下跌走势迅速清算了90多亿美元的比特币多头期货合约,这在以前是大多数投资者无法想象的。

尽管比特币价格在过去48小时内回升至56000美元,但在期权市场上,多头无法奇袭空头,因为在4月30日到期之前,双方基本上处于平衡状态。

Coinbas上的比特币价格 来源:TradingView

就在三个月前,比特币期货的未平仓交易总额为110亿美元,但4月13日创下了277亿美元的纪录。尽管如此,这表明最近的价格修正的影响是多么巨大。

与此同时,期权市场以不同的方式运作,因为合同买方预付费用。因此,不存在持有人强制清算的风险。看涨(买入)期权为买方提供上行价格保护,而看跌期权则相反。

因此,寻求中立与看跌策略的投资者将主要依赖看跌期权。另一方面,看涨期权更常用于看涨交易员。

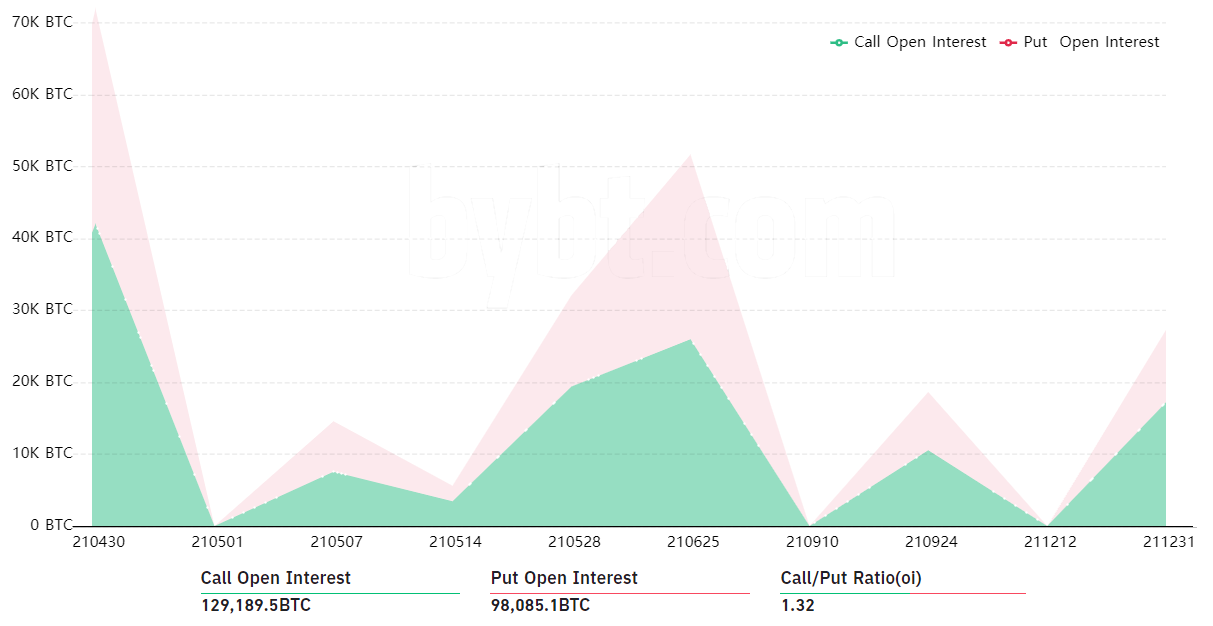

尽管一些交易所提供周期权合约,但月期权合约的交易量通常更大。4月份也不例外,将有7.2万个价值39亿美元的比特币期权合约到期。

累计到期的比特币期权未平仓头寸 来源:Bybt

请注意,相对于5月或9月,4月的期权支配地位更明显。虽然4月30日中性至看涨的看涨期权占主导地位,看涨期权未平仓头寸比看跌期权多41%,但解读这些数据需要更详细的分析。

值得注意的是,并非所有期权都将在到期日交易,因为其中一些期权行权价现在听起来不合理,尤其是考虑到只剩不到两天时间了。

极度看涨期权现在毫无价值

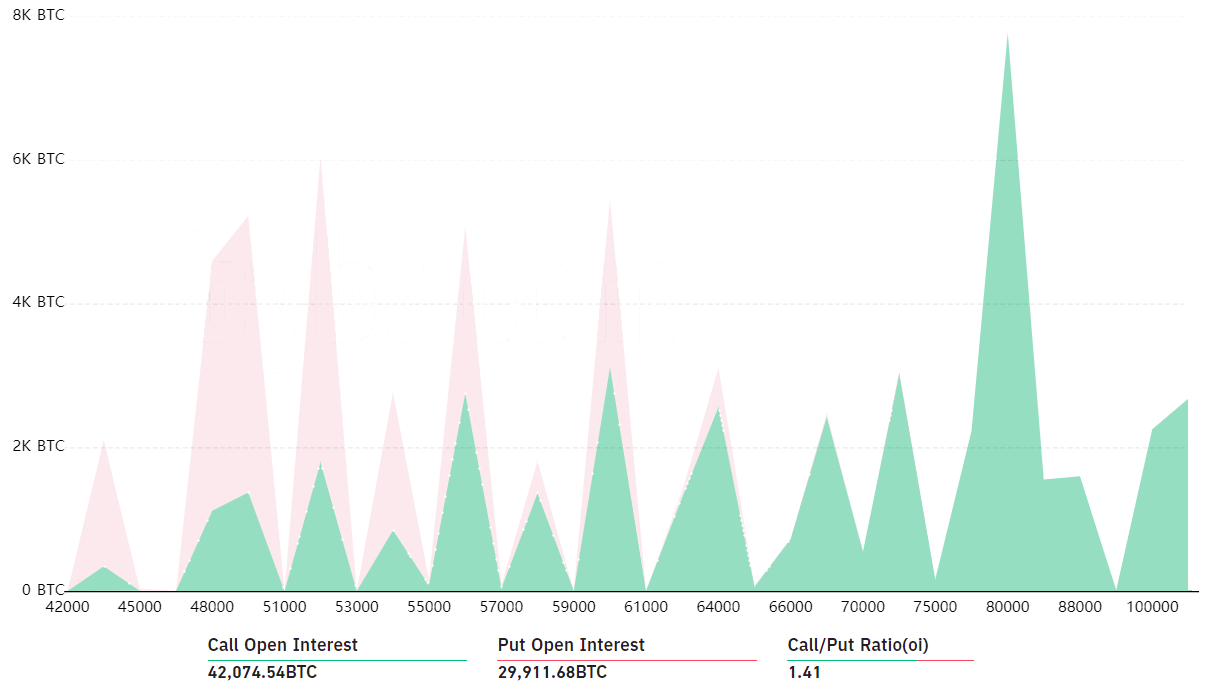

为了理解这些竞争力量是如何平衡的,我们应该比较看涨期权和看跌期权在每个到期价(行权价)下的规模。

4月30日累计BTC期权未平仓权益 来源:BYBT

虽然这些8万美元至12万美元的看涨期权看起来似乎不太可能,但它们通常被用于“水平价差”策略。正如之前Cointelegraph所解释的,即使比特币交易远低于这些行权价,买家也可能获利。

这些极度看涨的期权现在实际上毫无价值,因为在4月30日到期时以8万美元获得比特币的权利并没有任何好处。同样的情况也适用于4.8万美元或更低的中性至看跌的看跌期权。

因此,最好通过排除这些不切实际的行权价来评估交易员的仓位。

54500美元呈现平衡局势

58000美元及以下的中性至看涨的看涨期权有9950个比特币。按当前比特币价格计算,这相当于5.4亿美元的未平仓权益。

另一方面,更看跌的5.1万美元及以下的看跌期权总计1.2万个比特币,目前这些未平仓合约价值6.5亿美元。

如果比特币价格跌至5万美元以下,另外3850个比特币看跌期权也将被行使。这个数字代表了7亿美元的未平仓期权。

目前,看涨期权和看跌期权似乎都基本平衡。考虑到二者之间1亿至1.5亿美元的差额可能不足以激励双方对价格施加压力,因此这个月到期的合约可能“平静无事”。

Deribit、OKEx和Bit.com的期货和期权将于UTC时间4月30日上午8时到期。芝加哥商品交易所的期货和期权在UTC时间下午3点到期。

Cointelegraph中文作为区块链新闻资讯平台,所提供的资讯仅代表作者个人观点,与Cointelegraph中文平台立场无关,且不构成任何投资理财建议。请广大读者树立正确的货币观念和投资理念,切实提高风险意识。鉴于中国尚未出台数字资产相关政策及法规,请中国大陆用户谨慎进行数字货币投资。如需转载请联系Cointelegraph中文相关工作人员。

本文链接:

https://www.8btc.com/article/6629173

转载请注明文章出处