DeFi 聚合赛道中垂直的交易聚合与收益聚合受市场重视,但集资管、交易、借贷等多类产品于一体的综合性聚合项目很少出现在公众视野中。

原文标题:《DeFi 聚合层的价值可能被低估了 | 链捕手》

撰文:龚荃宇

谈到 DeFi 聚合层,大家可能会首先想到 YFI、YFII 等收益聚合器项目,它们为投资者聚合了具有高收益率的资金池并自动优化投资组合,以便投资者获得最优收益。

再者还有交易聚合器,例如 1inch、Metamask Swap、Paraswap 等项目,随着大量代币的流动性被分散在不同 DEX 产品中,交易聚合器可以帮助用户获得最佳的交易深度,也已经得到市场的广泛认可。

前述聚合器大多只聚焦于垂直产品方向,而没有涉足其它 DeFi 纵向产品,但它们所共同反映出的趋势在于,DeFi 聚合层的价值正在加速扩张。

DeFi 聚合层是什么?

今年以来,DeFi 市场继续保持高速发展态势,总锁仓资金量超过 440 亿美元,涉及交易、借贷、资管、保险等多个垂直方向,但由于许多 DeFi 产品的易用性与友好性存在不足,较为复杂的产品逻辑与复杂的操作流程制约了 DeFi 产品迈向更加广阔的受众市场。

在目前的 DeFi 聚合赛道,只有垂直的交易聚合与收益聚合项目受到市场的重视,涌现出 1inch 等头部玩家,但集资管、交易、借贷等多类产品于一体的综合性聚合项目很少出现在公众视野当中,例如 InstaDApp、Zapper.fi、DeFi Saver 与 Zerion 等。

这些应用大多拥有不错的投资背景与锁仓数据,其中两家已经获得 Coinbase 的投资,而 InstaDApp 与 DeFi Saver 锁仓量分别已经达到 10.4 亿美元与 6 亿美元,在数据网站 DeFiPulse 分别位于第 11 名与第 15 名。这个数据与它们的知名度并不匹配。

一定程度上,加密钱包也属于聚合性质的应用,为用户提供了丰富多元的 DApp 产品与 DeFi 功能,但在降低具体的产品使用门槛与提升用户产品体验方面作用有限。

为了方便行文起见, 本文所指的 DeFi 聚合层应用专指具有可视化资产追踪与管理功能,并且集成了收益、交易、借贷等至少两类 DApp 的纵向聚合应用, 例如 InstaDApp 等前文提到的应用。这些应用可以直观呈现用户资产在不同 DeFi 应用的分布情况,包括债务情况与资金池 LP 情况,同时展示不同借贷应用与 LP 资金池的收益率情况以及收益率最高的产品,为用户提供直接参与的入口。

简而言之,DeFi 聚合层应用集成了用户在 DeFi 市场所常用的 DApp 与功能,节省了用户在不同 DApp 对比收益情况的时间,可以为用户带来更佳的 DeFi 使用体验。那么为什么这个赛道过去很少引起用户的注意,原因可能有三点。

第一,过去大部分 DeFi 用户的产品需求比较单一,主要在于最佳的交易深度或者最优的质押收益率,目前的聚合产品可以很好地解决这些问题;

第二,过去大部分 DeFi 用户的资产都集中在以太坊主网,目前的 MateMask、Imtoken 等钱包可以充分满足用户对资产管理的需求;

第三,目前主流的 DeFi 聚合层应用都没有正式发行代币,价值捕获机制不明确,在缺乏财富效应的情况下曝光度不足。

但随着 DeFi 市场环境的变化,这些原因很可能都会逐渐消解,并推动 DeFi 聚合层应用成为打通不同区块链网络 DeFi 应用、推动 DeFi 迈入更广阔市场的重要基础设施。

第一 ,随着 DeFi 衍生品产品逻辑进一步成熟、投资者教育逐步到位,以及越来越多传统金融投资者进入 DeFi 市场, 许多 DeFi 用户的使用需求将不至于简单的交易与收益,而涉足储蓄 / 贷款、合约交易、提供流动性等复杂操作,使得用户资产分布在不同的应用,同时用户很难直观获取资产的分布情况。

这也意味着用户的 DeFi 使用体验会下滑,因此 DeFi 聚合层应用的价值会在这里凸显,为用户提供一站式 DeFi 管理平台,一定程度上可能会成为类似「支付宝」的基础设施。

第二, 近期多个 Layer2 方案开始走向落地,许多用户资产开始向 Polygon 等 Layer2 层网络转移,同时 BSC 等交易所公链开始崛起,DeFi 用户原本集中在以太坊资产接下来将进一步分散在不同的区块链网络,也将造成用户资产管理流程进一步繁琐化。

目前 Zapper.fi 等多个 DeFi 聚合层应用已经支持或即将支持用户查看其位于 BSC、Polygon 等网络的资产分布状态,并直接进行相关交易。

第三,锁仓量最高的 DeFi 聚合层应用 InstaDApp 已经在 2 月宣布将于 3 月发行代币并开启流动性挖矿,这或许将进一步刺激资金流入 DeFi 聚合层应用。考虑到目前 DeFi 市场盛行空投,这些尚未发币的应用或许也会通过空投进一步刺激市场关注度。

接下来,链捕手就大致介绍下目前主要的 DeFi 聚合层应用的功能与特性,案例包括 InstaDApp、Zapper.fi、DeFi Saver 与 Zerion。

四大应用

InstaDApp

InstaDApp 上线于 2018 年 12 月,曾在 19 年 12 月从 Coinbase Ventures、Pantera Capital 等机构处获得 240 万美元融资,其目标是通过将资产和流动性聚合到单个层中消除 DeFi 产品的复杂性,使 DeFi 更加易于所有人使用。

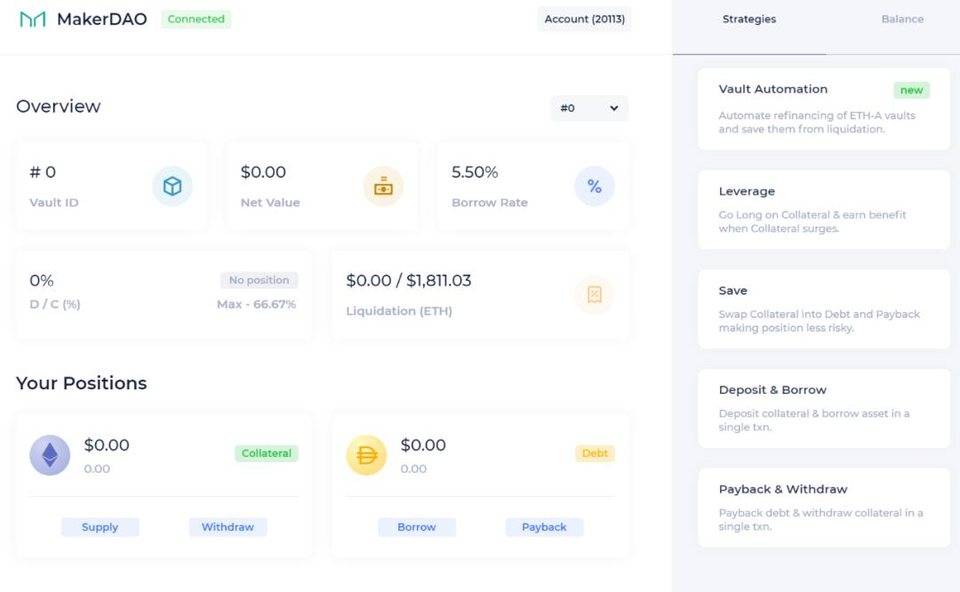

相比其它应用, InstaDApp 的主要特点是使用智能钱包与桥接协议来整合主要的 DeFi 协议,用户需要先在该网站调动 MateMask 注册智能钱包并转入资金才能使用,所有用户钱包都由 Instadapp 智能合约统一控制,用户不拥有私钥与助记词。 目前,该网站已经拥有约 2 万智能钱包用户。

目前,InstaDApp 集成的 DeFi 协议包括 Maker、Aave、Compound 与 Uniswap,用户可以在该平台交易其加密资产并管理自己在 Uniswap 的交易对 LP,同时抵押 LP 在该平台支持的借贷协议中进行杠杠融资。

对于前述借贷协议,InstaDApp 除了支持用户进行常规的存入与取出操作, 还为用户提供了一键提取所有抵押品、抵押品互换、债务互换、债务自动再融资等丰富功能,同时也支持用户将抵押品在各协议之间进行迁移。

今年 2 月,Instadapp 还公布了 DeFi 智能层(DSL)计划,让前端开发人员使用 DSL 作为满足其所有 DeFi 需求的中间件,并让大多数用户使用这些应用程序中的 DSL,同时支持用户将资产迁移至 Layer2 层。

InstaDApp 还预计在 3 月发行代币并启动流动性挖矿功能,并最终实现去中心化治理。

Zerion

Zerion 上线于 2018 年,其定位是一站式构建和管理 DeFi 产品组合的平台,曾在 19 年 12 月获得 Placeholder、Blockchain Ventures 和 Gnosis 的 200 万美元融资。

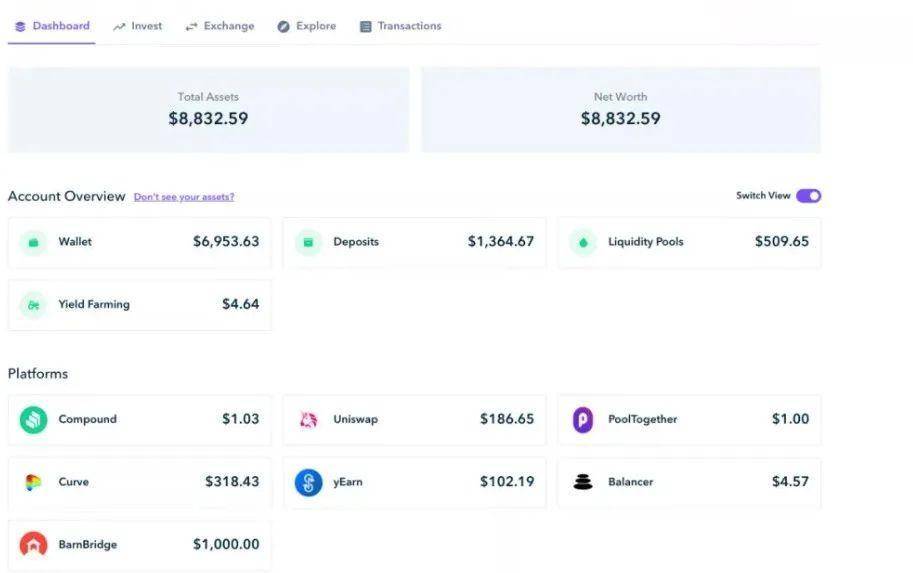

目前,用户在 Zerion 官网使用 Matemask 钱包连接该网页即可使用该应用,其主要功能模块包括视图、投资、储蓄、贷款与交易历史。

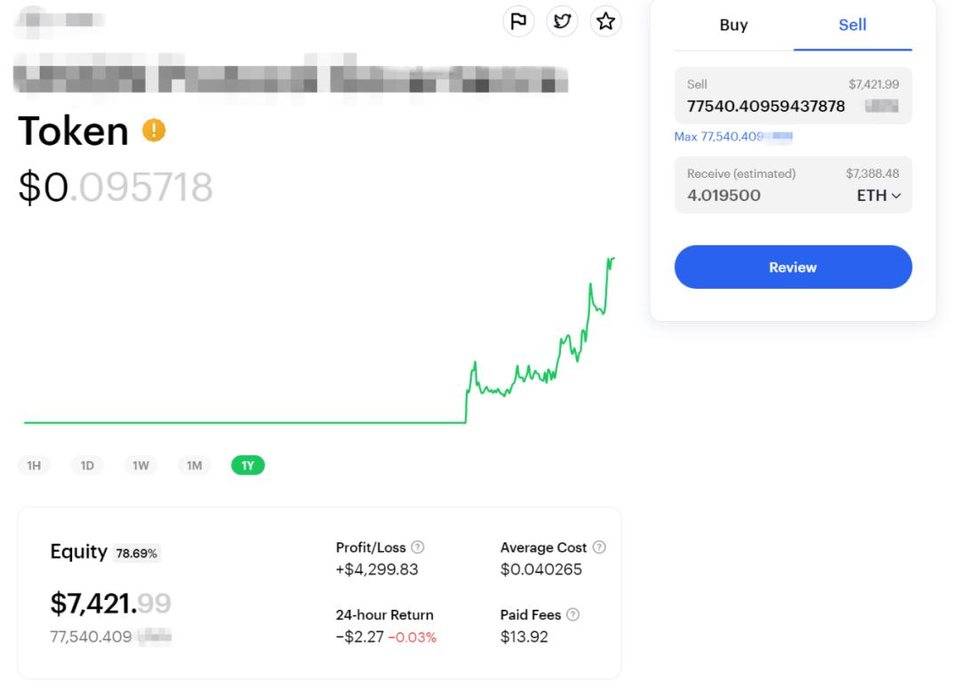

在视图页面,该应用可以以图表 K 线的形式呈现用户钱包资产价值的走势以及具体的资产分布情况。用户在点击持有代币后,还可以在该页面查看代币价值 K 线以及已实现的利润价值。

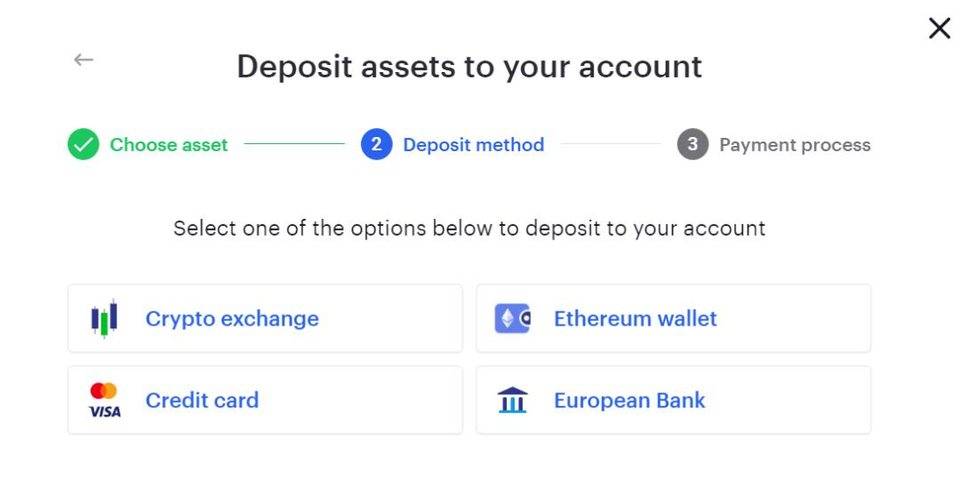

同时, 用户可以在该页面直接通过信用卡等渠道为其钱包地址购买加密资产。

在投资页面,该应用向用户推荐了 DefiPulse Index、Synth sDEFI 等 DeFi 指数代币,同时按照社交代币、layer2 等分类向用户推荐了一些知名代币,用户点击后即可看到代币的价格 K 线以及简介,在页面右侧可以直接购买。

同时,用户还可以在该页面查看涨幅最高、跌幅最大的 DeFi,以及收益率最高的资金池。

Zerion 的聚合交易页面功能与 Instadapp 则差异不大。

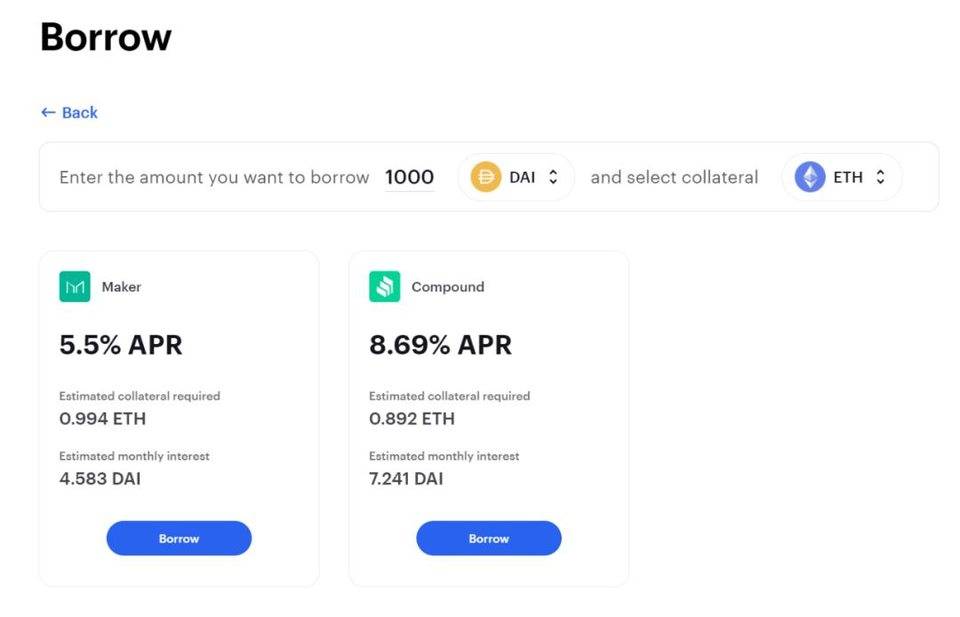

在储蓄页面,Zerion 主要与 Cmpound 合作,用户抵押其资产即可获得利息收入。在贷款页面,Zerion 允许用户选择 Maker 或者 Compound 抵押其资产并借出资金。

Zerion 还专门开发了 APP 端产品,根据今年 1 月 Zerion 发布的季度报告,该应用的移动端活跃用户总数超过 1.6 万。

Zapper.fi

Zapper.fi 由 DeFiZap 和 DeFiSnap 于 2020 年 5 月合并而成,其定位是去中心化金融的最终枢纽,使 DeFi 更易于使用与访问,曾于 2020 年 8 月获得 Framework Ventures、Coinfund、The LAO、CoinGecko 等机构的 150 万美元融资,几个月后再度获得 Coinbase Ventures 和 Delphi Ventures 的种子拓展轮融资。

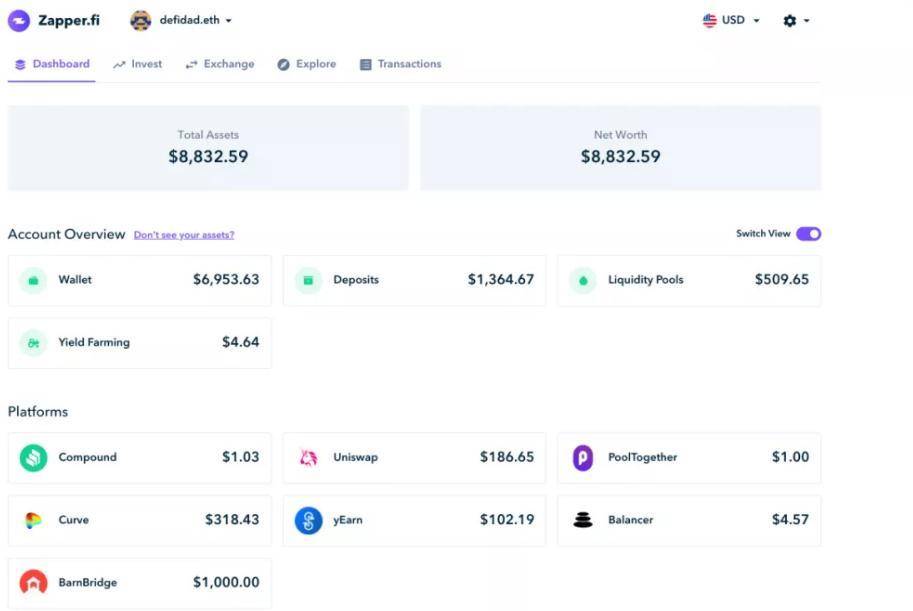

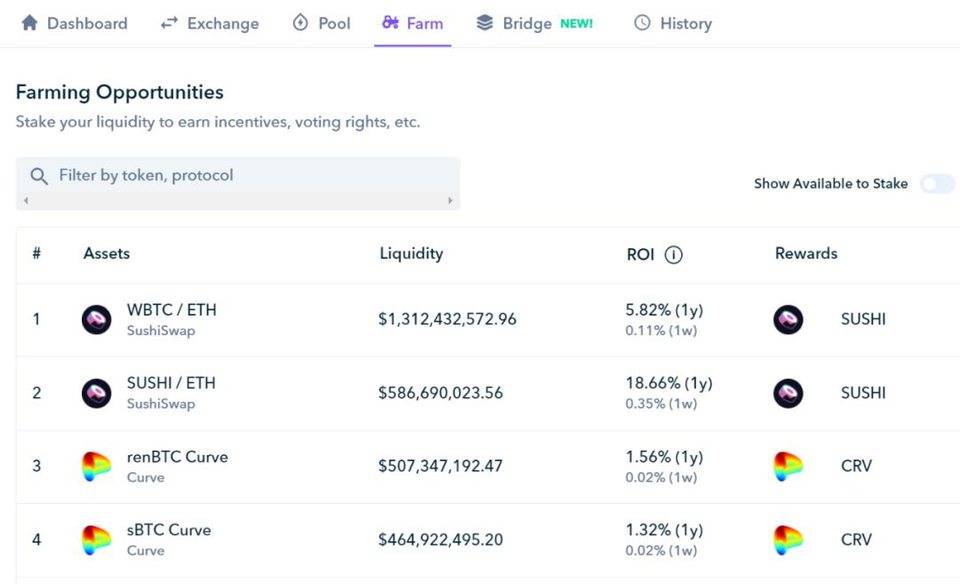

目前,用户使用 MateMask 钱包连接该网站后即可使用,其主要功能包括资产数据仪表盘、聚合交易、添加交易对流动性、收益种植、layer2 转账以及查看交易历史等。

Zapper.fi 的主要特定是开发了跨协议智能合约 Zaps,以减少不同协议之间的摩擦为目的,从本质上节省时间和金钱,从而允许用户更高效地进行跨协议操作,访问各种各样的投资产品。

具体来看,该平台可以将用户交易所需要完成的操作捆绑到一个链上事务内,消除了用户等待每个操作完成的时间,同时由于交易被捆绑,部分 gas 费也无需再支付,达到降低 gas 费成本的效果。

又比如说,在用户为某个资金池提供流动性,Zapper.fi 可以帮助用户仅使用任意支持的单个币种就能为特定资金池提供流动性,而无需兑换为资金池所需要的两种代币,减少操作步骤与 gas 费。

官方还提供了一个具体案例,如果用户手上只有 ETH,并且想投 Curve 的 sUSD 池,那必须要先手动把 ETH 兑换成 DAI 和 USDC,然后才能进入 sUSD 池。有了 Zaps,用户可以直接用 ETH 买入 sUSD CRV 资金池,而不用手动将 ETH 调换成 DAI 和 USDC。「这样可以减少交易费和交易次数,并确保 100% 的资金利用率。」

3 月 8 日,Zapper.fi 还宣布成为多链平台,支持 Layer 1、Layer 2 以及侧链等,同时目前已支持追踪 Polygon 上代币的投资组合以及 QuickSwap;支持 Optimism 并追踪 Synthetix 协议;追踪 BSC 上代币的投资组合。此外,Zapper 还将集成 Optimism、Arbitrum、XDai Stake 和 Fantom Finance 等。

Zapper.fi 还曾在去年表示将支持 Aave 等借贷协议,但目前尚不支持,也是本文盘点中唯一尚不支持借贷协议的平台。

DeFi Saver

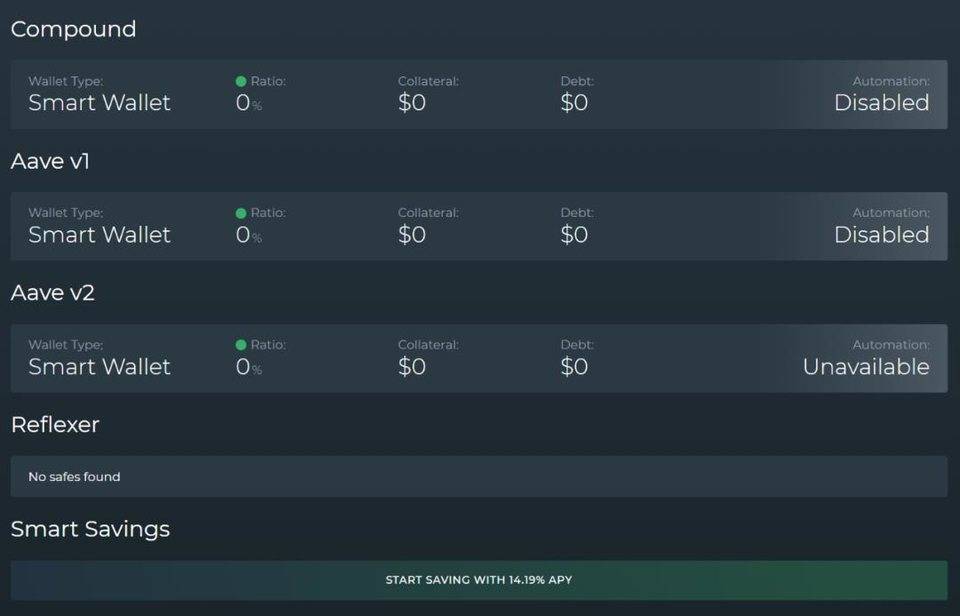

DeFi Saver 上线于 19 年 4 月,最初目的是为了帮助 DeFi 用户避免遭遇抵押资产清算的情况,在集成 Aave、Compound、Maker 的基础上提供智能储蓄以及自动清算保护功能,目前的定位是一站式 DeFi 管理解决方案。

类似于 Instadapp,DeFi Saver 中涉及到借贷协议的功能都需要用户先调动 Matemask 钱包注册 CDB 账户并转入资金才能使用, 其特色功能在于可以帮助用户自动管理其债务头寸并保持在一定比例,如果比例超过 230%则自动提高到 200%,如果比例低于 170%则偿还至 200%,以防止被清算。

同时,DeFi Saver 可以帮助用户在不同借贷协议中转移其债务头寸,以及转换抵押品。

DeFi Saver 还推出了聚合交易功能,整合了 Uniswap、0x、Kyber network 等 DEX 的流动性,并会对每笔交易收取 0.0125% 的手续费。本月初,DeFi Saver 还集成了稳定资产协议 Reflexer。

目前,DeFi Saver 官网显示其智能钱包用户为 770 余人,总锁仓资金达到 5.7 亿美元。

总结

综合来看, DeFi 聚合层应用使得用户无需访问多个界面并执行一系列交易,而是可以从单个界面进行所有操作、追踪资产组合收益情况,同时可以实现单个应用难以实现的债务仓位转移、减少交易滑点与成本等功能。

这些优势将使得 DeFi 聚合层应用接下来将不可避免地获得更多采用,连同加密钱包等产品为 DeFi 应用迈向更大规模市场奠定重要基础。