报告 | 全球区块链产业全景分析与2021年十大趋势展望

【联合发布单位】清华互联网产业研究院、区块链服务网络(BSN)、火币研究院

摘要

2020年新冠疫情肆虐全球,让整个世界度过了极其艰难的一年,深刻地冲击着全球的商业和生活秩序。全人类攻克时坚,局势日趋好转。对于区块链行业来说,20年纵然危机环伺,依托行业内外的努力,仍然取得了高歌猛进式的发展。本报告将全面深刻剖析2020年区块链行业的发展以及2021年行业新趋势的展望。

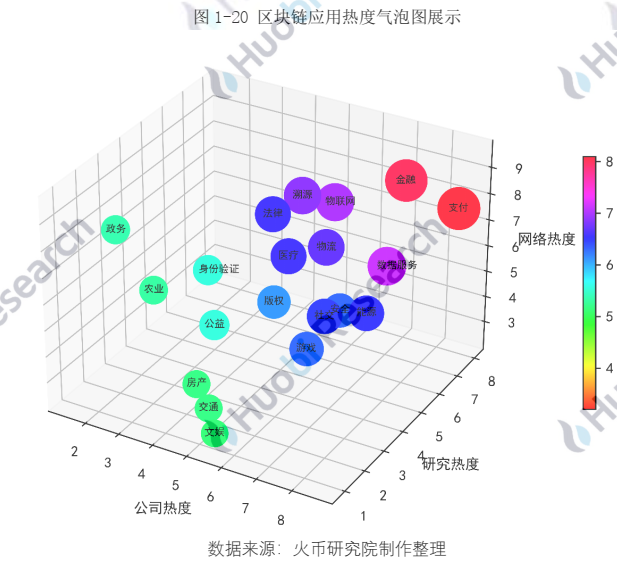

2020年全球企业区块链支出规模达到40亿美金,相较19年接近翻倍。对比企业在IT领域的总支出,区块链行业的渗透率已增加到1%,仍有很高发展空间。 从技术成熟曲线来看,区块链技术已经快要走出低谷期。 同时,我们提出了包含公司热度、研究热度和网络热度3个板块16个指标的“区块链应用热力模型”,可以发现“区块链+金融”、“区块链+支付”和“区块链+数据服务”是2020年的TOP 3热门区块链应用领域。

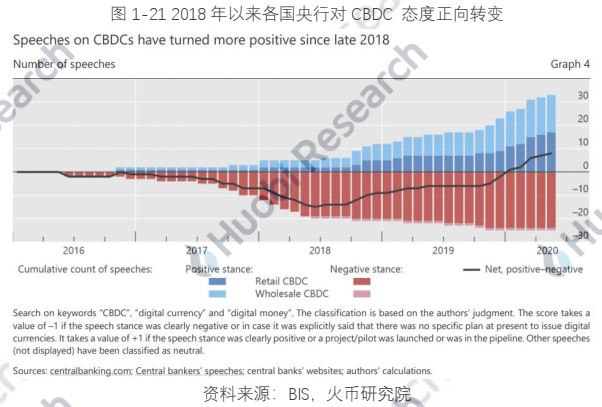

全球各国央行数字货币推进迅速, 目前全球约80%央行正在从事CBDC的研究、实验与开发,10%的国家已上线试点项目。 中国央行数字货币DCEP已在深圳、苏州开展3轮共计4000万元的区域内测,美国、欧盟、日本等世界主要经济体和国家也从观望转向积极研究。BIS、IMF、G7集团等国际组织也快速展开CBDC联合研究,推动建立国际合作与标准。

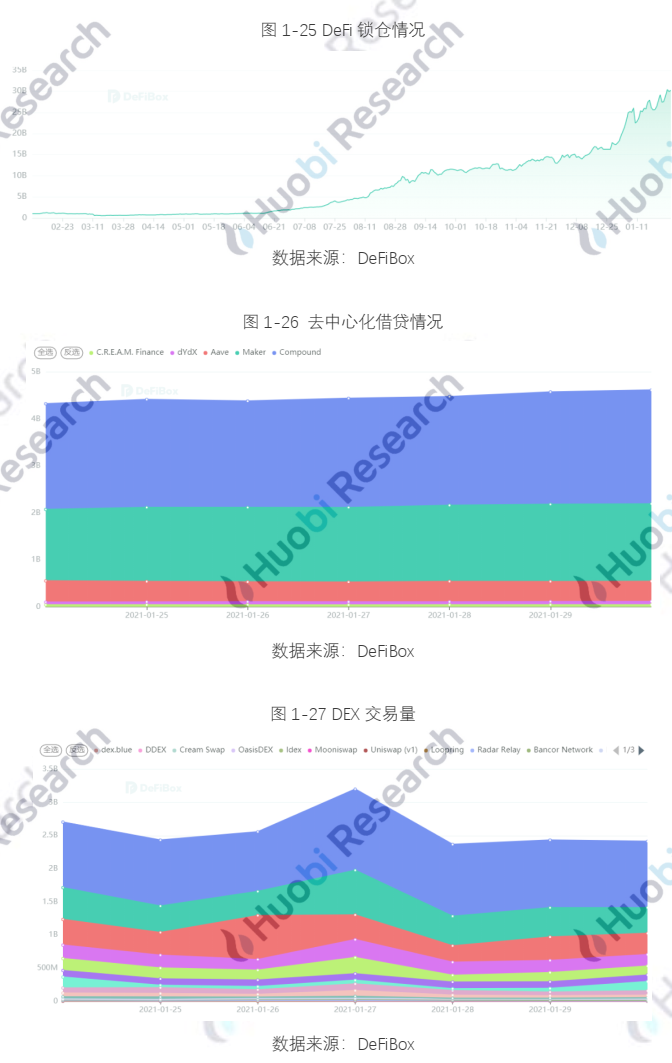

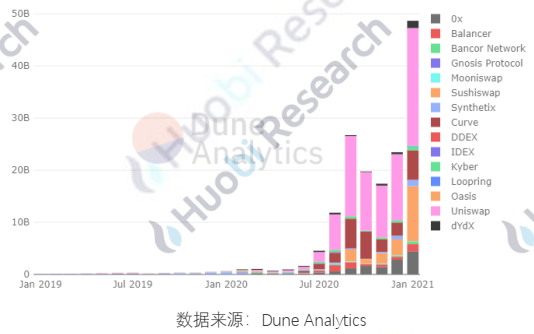

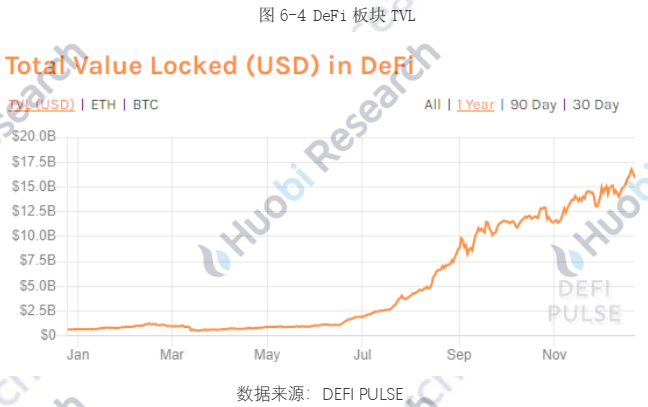

同时,加密资产原生和配套金融基础设施也正在成型。 DeFi凭借DEX、借贷等七个板块,在链上锁定了超过300亿美金的加密资产 ,AMM等创新模型的引入,令其实用性相比19年大幅提高。 全球向加密资产公司提供服务的银行已超30家 ,其中已披露直接参与托管、交易等业务的银行超10家;Paypal、Visa等支付巨头的介入,让加密资产支付日益方便。此外,加密资产借记卡发展迅速, 超过20家团队和机构开始布局加密资产借记卡 。

产业区块链同样稳步发展,形成了四大趋势。 (1)配合“新基建”发展,区块链融合其他新技术开始发力;(2)政务、供应链、金融、数据等板块成为热门赛道落地加速;(3)一体机、底层网络设施 (如BSN,星火链网,长安链等) 、区块链芯片等配套设施不断涌现, 联盟链快速发展; (4)资产上链萌芽发展,数字证券可能是全球资产上链的领头羊。

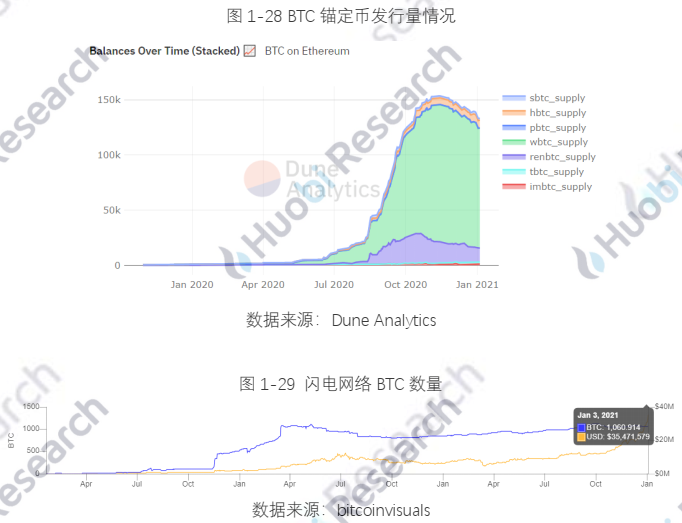

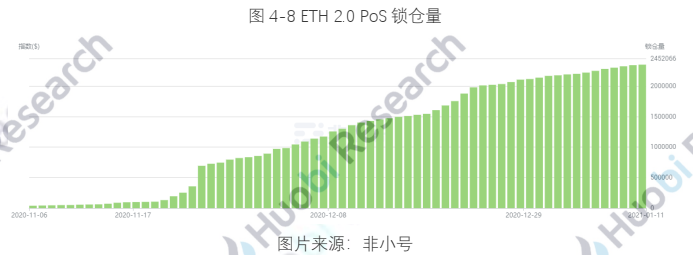

区块链底层技术也实现了关键突破。 ETH2.0阶段0顺利落地,PoS质押量达250万枚,并正式将Layer2纳入发展路线图。以OP-Rollup、ZK-Rollup为代表的Layer2技术接连落地,帮助以太坊应用解决性能瓶颈,TPS突破至2000+, Layer2大规模推行迫在眉睫 。20年超过15万枚比特币进入以太坊网络,相较去上年增长30倍 ,70%+流向头部借贷和DEX应用,成为历史上最大资产规模的跨链。同时,跨链明星底层平台纷纷落地,通用的去信任化互操作框架或先诞生在公链领域。 基于IPFS的分布式存储网络主网上线,存储规模已达1.8 EB 。

全球区块链的监管也取得了不错进展。 20年以来,世界各国在区块链领域推出238项政策,产业发展、CBDC以及金融监管成为最主要关注领域,分别占比为33%、20%和17%。在国内,22省市在其政府报告中提出区块链产业发展规划。 全球来看,受民众接受度增加、机构明牌进场影响,针对资产政策频繁出,态度以“合理引导”为主。 从政策类别上看,已有专项法规地区 如美国等,围绕监管建议和判例进行指引和解释, 倾向于更新现有法规或制定新规。从监管领域来看,数字资产运营,发行及交易等行为相关政策数量最多,资产定性类政策反而显著下降,而与传统政策融合的监管政策,则主要围绕反洗钱及税收展开。

最后是我们对于2021年的十大展望,我们认为 (1)全球CBDC研究测试继续升温,但多数大国暂时不会选择全面推行;(2)联盟链底层平台百花齐放,竞争开始加剧;(3)互联网巨头下场推动,百万级用户链上商业应用将会诞生(4)传统机构将加大投入,配置加密资产成为潮流;(5)加密银行新赛道将会火热,成为竞相争夺的桥头堡;(6)区块链独角兽获得上市最佳风口,上市潮或将来临;(7)加密资产和资产监管完善,更多国家为之立法;(8)DeFi整体资沉有望突破1000亿美金,但DeFi间未来竞争胜过合作;(9)跨链资产规模翻倍,跨链易用性提升;(10)Layer2成为链上应用标配,立竿见影解决性能刚需。

第一章 2020年区块链行业回顾

2020对于区块链是不平凡的一年,在新冠疫情冲击全球经济大背景下,区块链行业的技术创新和产业应用齐头并进,依然书写了华丽的篇章。全球企业区块链支出规模保持高速增长,区块链企业注册数量创下新高,区块链专利申请数量继续保持了较高记录。

2020年区块链技术创新不断,产业融合进一步加速。各国央行积极推动CBDC研究计划,全球80%左右的央行开展了CBDC相·关计划;国内外金融科技巨头纷纷入场,拥抱区块链和数字资产;公链赛道继续“百舸争流”,涌现出一批新的“明星”选手在各自赛道大放光芒;开放金融DeFi的爆发在区块链世界掀起一股“农民运动”热潮,AMM流动性机制给区块链金融带来新的范式革命。

2020年区块链监管政策更加成熟,各国积极出台政策扶植区块链技术发展,同时对加密资产的监管也更加完善和清晰,这都为区块链行业创新驶入快车道提供了保障。

1.1.区块链市场渗透率和技术成熟度

1.1.1. 从全球区块链支出市场规模看区块链市场渗透率

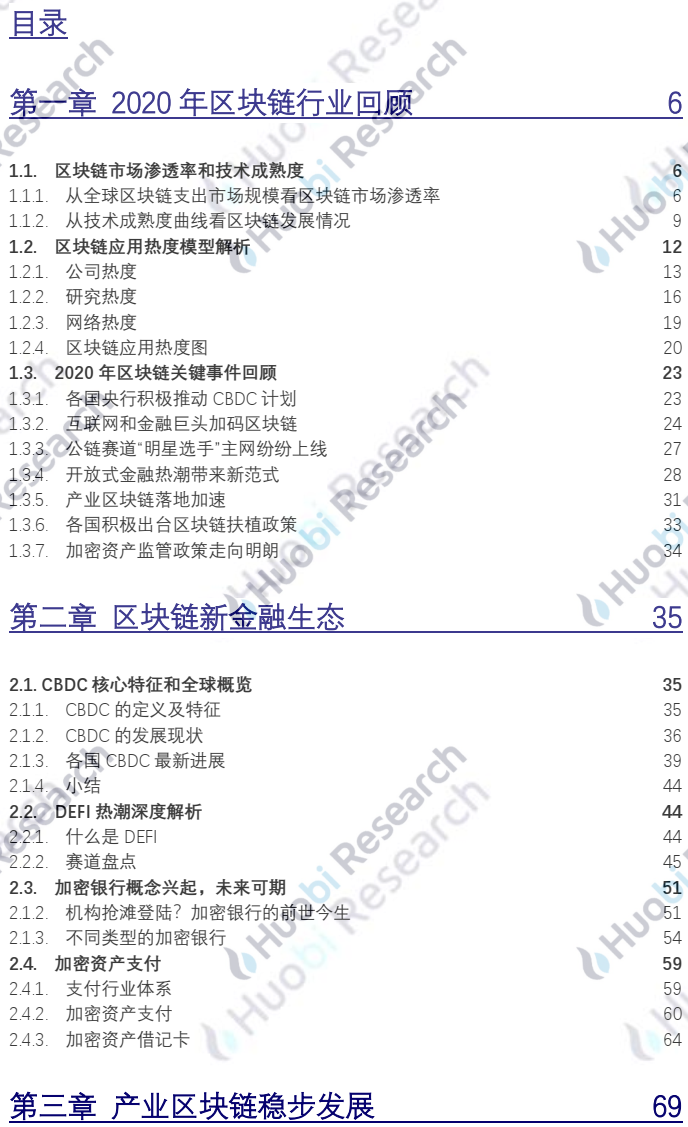

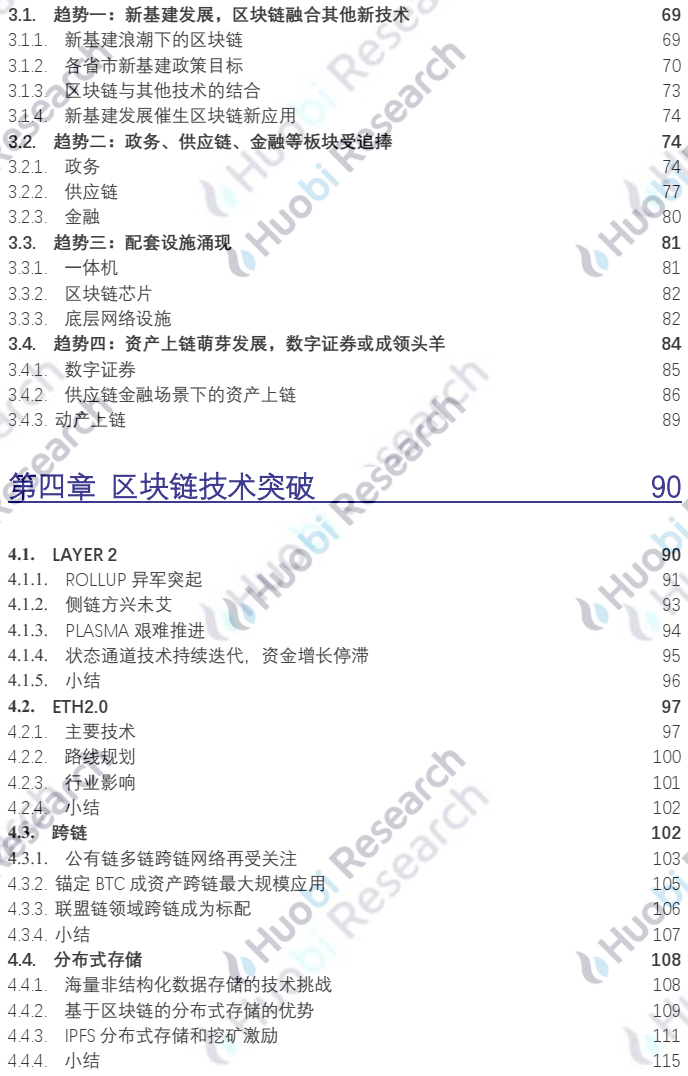

区块链技术作为ICT(信息通讯技术)的分支,从整体市场规模对比来分析当前区块链行业市场渗透率情况,如图1-1根据IDC全球区块链市场支出规模数据,2020年全球企业区块链市场规模预计达到43亿美元,由于疫情影响相比19年增速有所下滑,但预计2022年上升至117亿美元,2017-2022年复合增速73.2%。

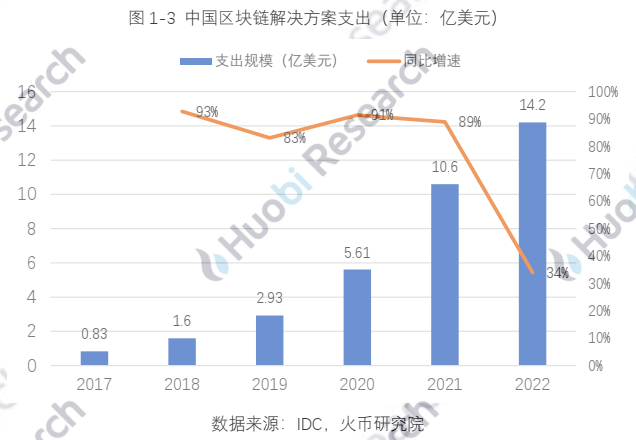

图1-2展示IDC对全球各地区区块链市场规模预测,美国、欧洲和中国在区块链支出方面排名前三。国内区块链市场(图1-3)和全球市场一样总体保持较高增速,尤其是2020年并未出现增速明显下滑,IDC预计2022年国内区块链市场规模达到14.2亿美元,2017-2022年复合增速83.5%,高于全球增速近10个百分点。从图中可以看出区块链市场2017年之后除了基数低,随着技术关注度和采纳度的提升,市场规模处于高速增长,2020年由于疫情因素拖累支出投资规模,但2021年随着经济复苏预期增强区块链市场支出增速预计将再次迎来强势反弹,2021年或是区块链应用市场红利期,应用落地程度也将进一步获得市场验证,而这也可能会影响到后期全球对区块链市场的支出规模预期,因为随着整体支出规模基数增大,同时如果短期内区块链应用落地可能的整体成功比例不高,基于这些因素IDC预测2022年全球投资支出增速会放缓。

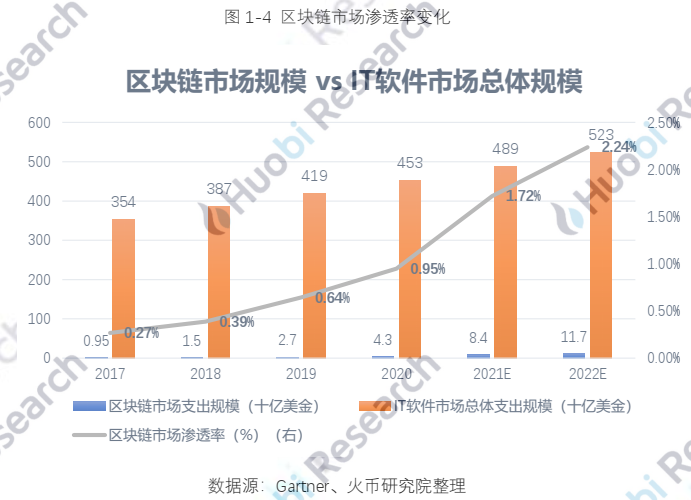

目前区块链整体市场规模还比较小,对比全球整体ICT市场规模,主要分数据中心、设备、软件、IT服务、通信等细分领域,咨询机构Gartner和IDC曾都出具相应的数据预测,数据量级相差不大,这里参考Gartner更详细的数据,2020年Gartner预计全球IT支出总规模达到3.87万亿美元,其中IT软件支出为4530亿美元。

从上表可以看出,软件和IT服务市场支出规模都在千亿美金以上,IT软件支出市场规模2015-2019年平均支出规模达到3600亿美金,而IT服务市场是9400亿美金,相比之下,区块链支出市场规模目前还处在十亿美金级别。预计2020年达到43亿美金,未来2-3年可能达到百亿美金。

对比IT软件市场规模数据和区块链市场规模数据,我们可以得到图1-4中的区块链渗透率变化曲线,目前区块链市场整体规模相比IT软件市场还较小,还有非常大的成长空间,2017-2020年行业整体渗透率也从0.27%不断提高接近1%水平,未来随着区块链技术成熟和应用加速,行业渗透率也将继续快速提升。

1.1.2. 从技术成熟度曲线看区块链发展情况

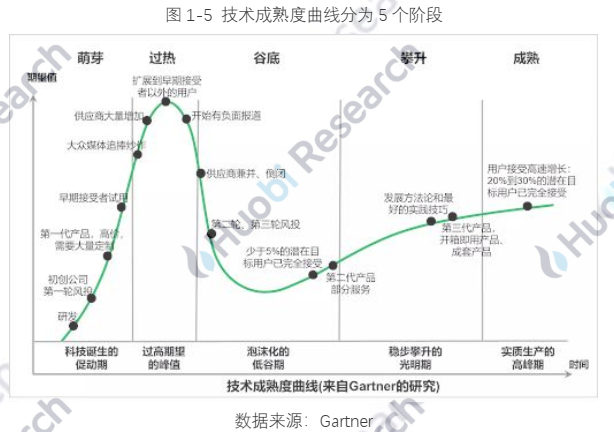

技术成熟度曲线由著名IT咨询机构Gartner创立,通过将技术创新分为如图1-5所示的萌芽、过热、谷底、攀升和成熟等5个阶段,曲线位置靠右代表离真正成熟所需的时间越短。Gartner技术成熟度曲线是对创新技术演变规律具有代表性的总结,曲线背后主要阐述了任何一项技术从萌芽到最终走向大规模生产运用经历的波折起伏,从曲线对于采纳新技术进行生产的企业的价值而言,了解技术创新所处的位置有助于做出适时的决策。

从当前区块链本身的发展情况,整体处于技术创新和产业应用并驾齐驱的情况。一方面区块链作为新兴信息基础设施,功能正在不断完善,创新不断迭代,例如以太坊等公有链上的开放式金融DeFi应用成为区块链创新的“舵手”。而另外一方面,区块链+产业应用落地加速,从POC概念验证正走向正式商业应用,应用场景得到不断拓展,为区块链大规模产业化提供了坚实基础,行业渗透速度正在加速。

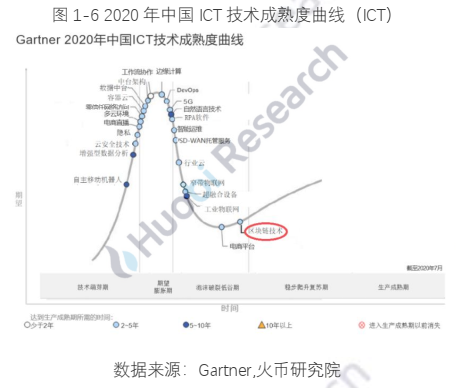

图1-6是Gartner在2020年发布的中国ICT技术成熟度曲线,目前区块链技术被纳入中国核心自主创新突破口,国内区块链技术成熟度曲线度整体处于“泡沫破裂低谷期”走向“复苏期”的阶段,这一阶段区块链的底层操作系统得到完善并走向日趋成熟,接下来行业发展阶段将走向应用普及率提高乃至生产高峰期,届时各行各业的成熟区块链应用和商业模式也将涌现。

图1-7是区块链科技本身的技术成熟度曲线,区块链是一项非常有想象力的技术,包含非常多的技术子集,其技术组合性也给其应用增添了更多的色彩,比如区块链的加密算法、智能合约、分布式账本和共识模型等方面都有层出不穷的技术创新,单独运用区块链的某一项或几项技术都可能给场景带来不同的应用。从区块链科技技术成熟度曲线可以看到区块链不同的产品或者功能特性目前的发展情况,从图中可以看出,作为数据库技术的DLT(分布式账本)和挖矿在当前区块链科技领域将最先过渡到产业爬升和生产阶段,而像智能合约、隐私计算、预言机、零知识证明、区块链物联网这些领域目前处于技术预期较高的膨胀阶段,真正离技术成熟落地的到来时间远比前面两个更长。

区块链技术和应用领域非常多,落地的难度存在差异,不过可以肯定的是,作为一项新兴的技术,随着越来越多的行业探索区块链技术创新的应用,越有利于区块链整体在技术成熟度曲线右移的速度,或许在未来Gartner的技术成熟度曲线中区块链的生产成熟期提前到来。

1.2. 区块链应用热度模型解析

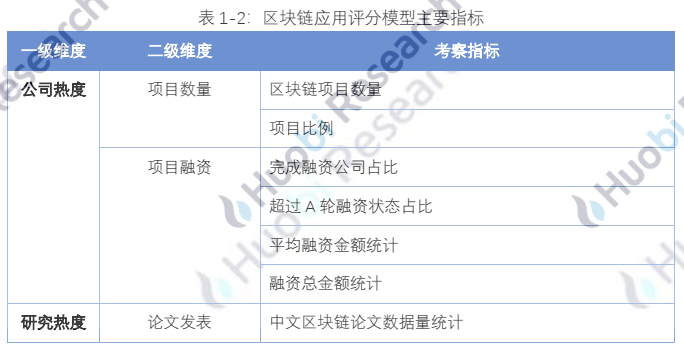

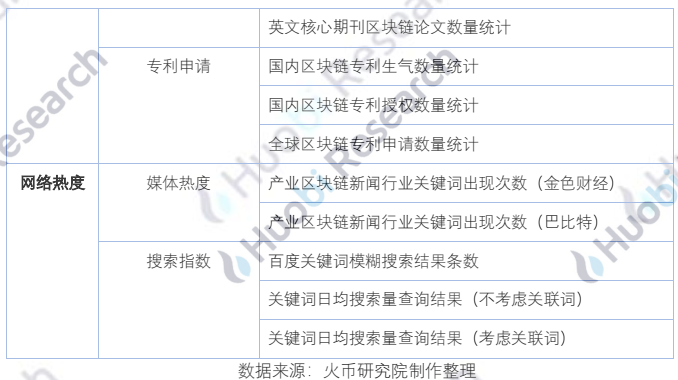

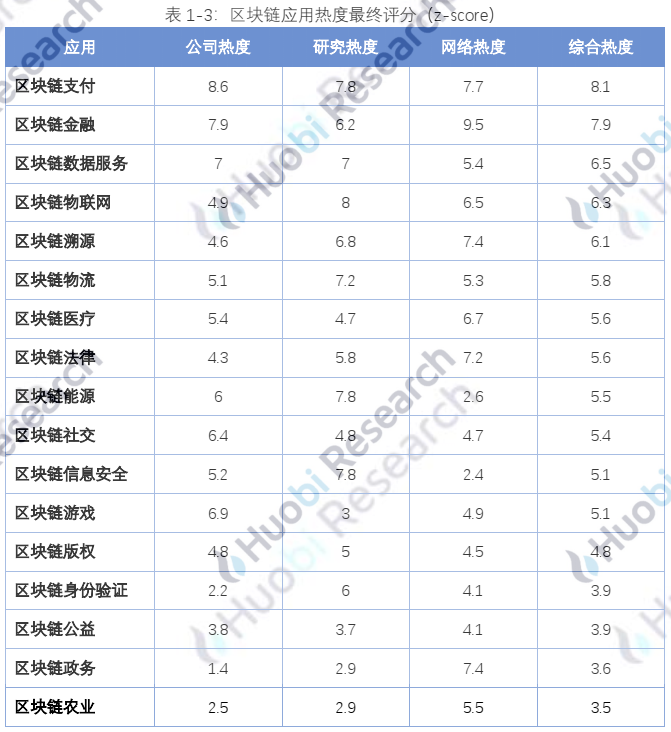

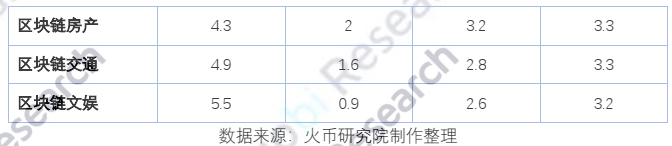

Gartner技术成熟度从不同领域技术所处阶段,渗透率和成熟采纳所需要的时间,对应用技术提供比较直观的参考,除此之外我们认为企业在了解一项技术热度以及如何运用技术这个问题,可以更进一步结合“热力指数”来验证,我们提出可以从公司热度(公司数量、投资事件)、研究热度(学术热点、专利申请)和网络热度(媒体报道和搜索指数)三个维度来评估当前区块链在不同领域的应用热度。

具体而言,公司数量主要统计不同的区块链赛道的公司数量和比例情况,来评估企业在不同区块链领域的参与程度,可以进一步区分上市公司和初创企业两类情况;投资事件主要考虑区块链初创企业的融资状态和每个融资轮次的企业数量及比例情况;媒体报道和搜索指数,主要通过统计媒体在区块链产业应用报道中出现相关赛道关键词数量,搜索指数主要统计知名搜索引擎的区块链应用搜索结果,同时结合SEO工具去对区块链主题关键词的搜索量进行统计和排序;研究热度考虑学术研究和专利申请两个方向,从前沿研究热点趋势角度出发,选取相关领域论文发表数量、专利申请数量等指标来评估区块链相关领域的研究关注度。

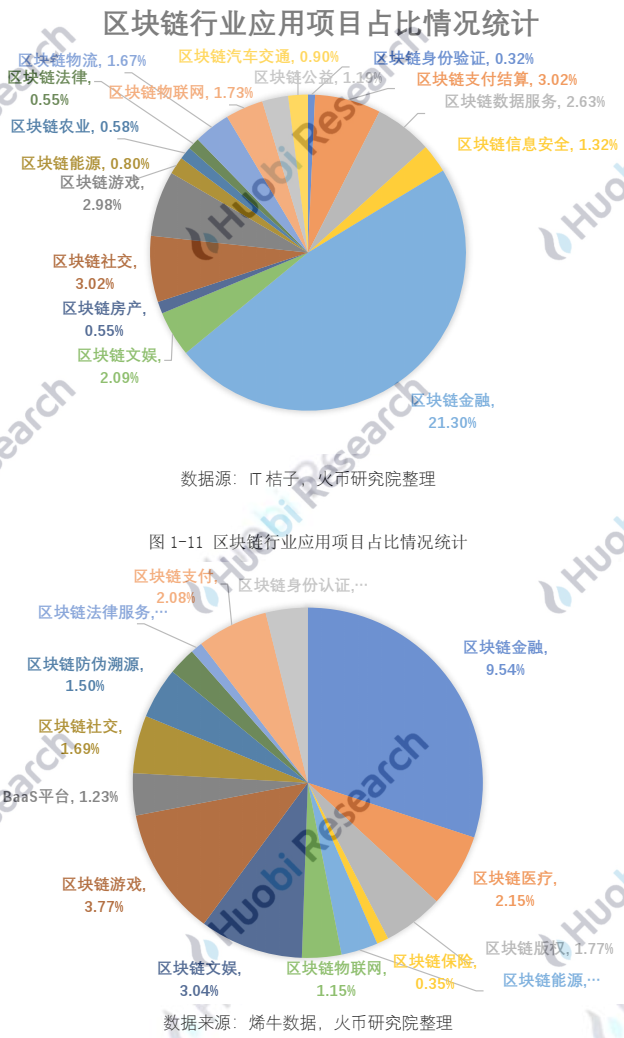

1.2.1.公司热度

通过获取区块链行业图谱数据,将区块链项目按照赛道进行划分,可以展示当前区块链产业全景情况。根据数据提供商IT桔子(itjuzi.com)和烯牛数据(xiniudata.com)收录的区块链项目数据,将区块链赛道分为数字货币、底层基础技术、应用技术、行业应用和区块媒体及社区5个大类,每个大类又可以进行赛道细分。考虑模型研究对象主要以区块链应用为主,重点挑选应用技术和行业应用两个类别进行分析。根据IT桔子数据统计,目前收录3117家区块链企业(主要是区块链初创公司),项目数量靠前的细分领域为区块链金融(664家)、虚拟数字货币(362家)、区块链媒体(199家)。区块链应用领域,项目占比靠前的方向包括金融(21.3%)、支付结算(3.02%)、社交(3.02%)、游戏(2.98%)、数据服务(2.63%)、文娱(2.09%),同样另外一家数据平台烯牛则统计了更为详细的区块链赛道,在其收录的2600家区块链公司,应用方向项目数量占比靠前的包括金融(9.54%)、游戏(3.77%)、文娱(3.04%)、医疗(2.15%)、支付(2.08%)。

除了不同赛道可能存在项目重复统计的情况,不同的平台对区块链赛道划分标准也可能存在一定的差异性,但综合两家平台提供的数据,可以得出结论在区块链应用方向,2B类业务基本以金融、支付、数据服务为主,而2C类业务集中在游戏、文娱、社交类应用。

再来看下上市公司对于区块链的布局情况,由于上市公司有公开披露信息,而且大多数上市公司主要结合自身主要业务方向运用区块链技术,比较符合我们的模型调研数据源,国内区块链主要以联盟链产业落地为主要方向,考虑A股上市公司情况,参考A股的区块链概念指数,共收录243家布局区块链的上市公司,分布在TMT、金融、轻工、机械制造、医疗服务等大类行业,从上市公司布局区块链应用方向来看,主要集中在金融、物流、溯源、物联网、法律、支付、数据、文娱等方向。

哪些区块链赛道更容易受到资本青睐,获得融资的频率越高,成为我们衡量该应用方向热度的另外一个维度,由于区块链还处在创新发展期,因此这个维度主要以初创企业为研究对象,参考数据来自IT桔子收录的区块链初创企业数据库,融资轮次超过A轮企业比例较高的应用方向为能源、地产、游戏、法律服务、支付等,注意到能源、地产方向区块链项目数量远低于金融,并不能完全反应赛道项目融资的受欢迎程度,所以融资轮次占比只作为一个参考角度纳入到热度模型计算中,最后会通过赋予权重综合考查赛道热度。另外我们统计了下区块链应用赛道项目平均融资金额,前五为能源、版权、支付结算、物流和房产,由于部分项目没有披露具体金额,所以为不完全统计结果,不再给出具体数据。

1.2.2. 研究热度

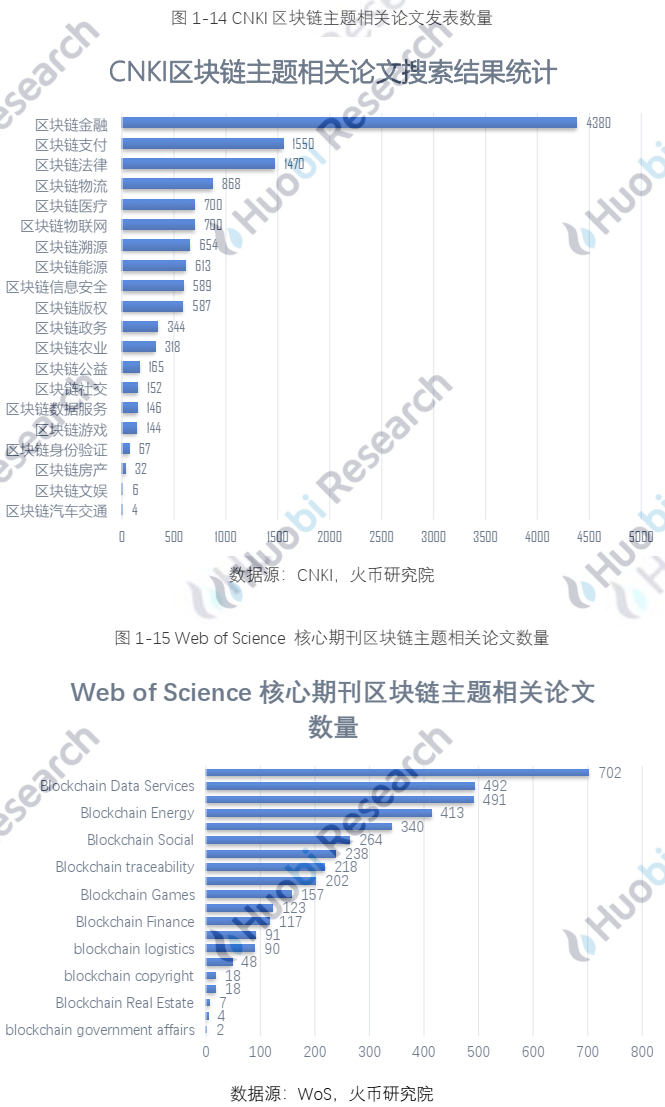

区块链应用研究热度主要参考学术论文和专利申请,通过CNKI(知网)和WoS分别统计每个区块链应用主题发表的中英文论文数量进行对比,中文论文发表数量前五方向为金融、支付、法律、物流和医疗,外文论文发表数量只统计WoS收录的核心期刊,排名靠前的方向为物联网、数据服务、信息安全、能源和身份授权等。

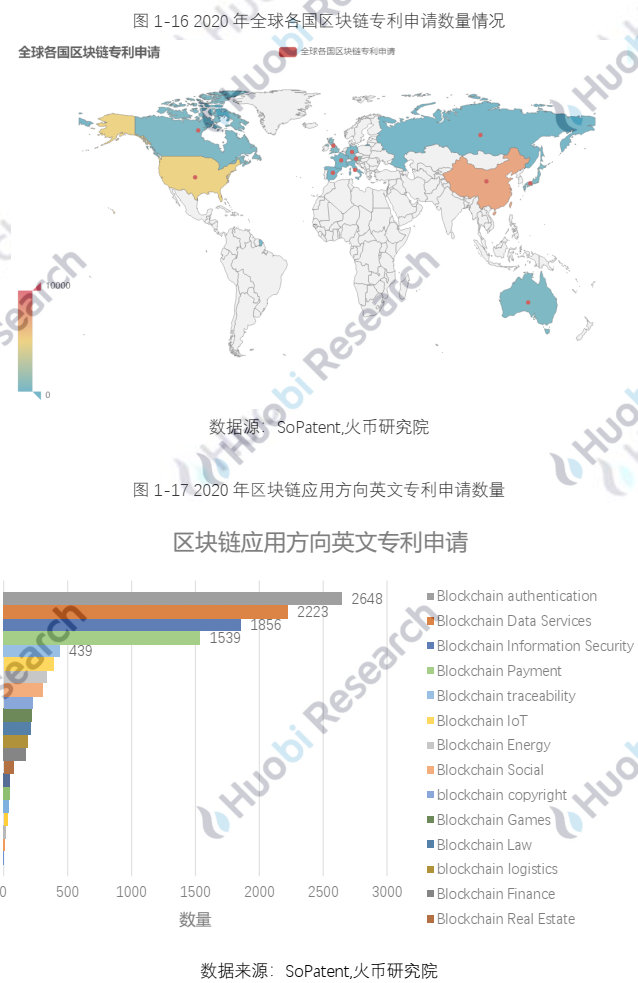

2020年从全球区块链专利整体申请总数方面,中国、美国、韩国、日本和英国申请数量靠前。具体应用方向专利申请数量分布,身份授权(2648项)、信息安全(2223项)、数据服务(1856项)、支付(1539项)等方向申请专利数量较多。

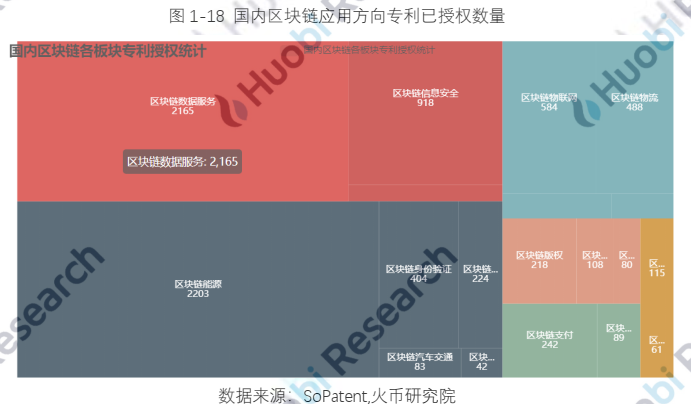

而国内中文专利申请方面,由于专利法律状态(公开、实审和授权)的差异,存在统计口径的问题,选取专利已授权数量作为统计指标,国内区块链应用方向专利授权数量分布图如下:

从上图中文专利授权数量对比情况看出,能源(2203项)、数据服务(2165项)、信息安全(918项)、物联网(584项)、物流(488项)等方向获得专利授权数量较多。

1.2.3.网络热度

最后从网络曝光度和关注度来评估区块链应用方向,我们选取媒体对产业区块链应用报道对应到具体应用方向出现的频率,结合以区块链应用为主题词在主流搜索引擎检索的次数(搜索量)来反应这一指标。媒体报道方面,我们通过统计2020年金色财经&巴比特两大区块链媒体产业区块链专栏新闻中关键词匹配到具体应用方向的次数,得出在2020年产业区块链新闻中,涉及金融、支付、法律服务、溯源、政务、医疗等应用方向的次数最多。

在百度关键词模糊搜索结果方面,区块链金融、区块链物联网、区块链政务、区块链数据服务、区块链支付搜索结果条数数目最多。利用SEO工具seo查统计关键词和关联词搜索进一步对比区块链应用领域的搜索关注度,通过对比日搜索量,溯源、游戏、金融、支付和版权被搜索的次数排名靠前。

1.2.4. 区块链应用热度图

综合公司热度、研究热度和网络热度三个维度,最后对模型中每个细分指标进行评分,首先根据Z-score方法对表1-2中各个维度收集的每一项数据进行标准化处理,再通过百分位比得出每一项指标得分情况,最终通过加权求和得到表1-3的最终热度评分。

最后通过图1-20所示的热度气泡图展示区块链应用热度模型统计结果,X/Y/Z分别对应公司热度、研究热度和网络热度,综合热度值用颜色和大小标识,颜射和值大小对应关系表示在右边的热力棒。通过热度模型可以评估应用赛道当前在每个维度的受关注度,间接反应当前区块链行业应用的发展阶段和落地的程度。从公司热度看,主要初创类项目集中在金融、支付、数据服务、游戏和社交等板块,也是目前区块链项目完成融资事件较多的领域。而从网络曝光度看,本模型主要关注国内区块链媒体,可以看出金融、支付、溯源、政务和法律等应用在网络上被报道的次数最多,搜索量最高,代表了目前国内区块链产业应用的主要风向;最后从研究热度来看,比较明显的差异性体现在工业领域的区块链应用在论文发表和专利申请均比金融方向具有优势,比如能源、物联网、物流、信息安全和支付等方向。最后模型也给出了综合热度对比,区块链金融和支付应用热度最高,数据服务、物联网、溯源、物联网、医疗、法律、物流热度仅次于金融和支付,热度相对比较接近。值得一提的是区块链政务这个方向,综合热度得分偏低,似乎和网络报道现象出现一定的差异化,原因是这些方向在我们的模型中网络热度得分较高,但是在项目热度还是研究热度都不占得优势所致。

综合来看,提出区块链应用热度模型的意义在于从多个数据维度去洞察当前各类区块链应用在市场“受追捧”的程度,以便为区块链当前应用的方向决策提供一定的参考,模型本身还存在很多不足,比如涉及的数据指标统计不全和数据错漏,存在可能数据重复统计的情况,还有模型指标的权重参数的设定对最终结果的影响,都存在改进优化的空间。

1.3. 020年区块链关键事件回顾

1.3.1. 各国央行积极推动CBDC计划

2020年全球央行对CBDC的态度出现正向转变,主要发达国家逐渐重视央行数字货币的研发,2020年1月六家全球主要央行(欧央行、英格兰银行、日本央行、加拿大央行、瑞士央行、瑞典央行)与国际清算银行(BIS)设立联合工作组,调查评估在本国发行CBDC的可能性。8月全球最大的七个经济体(G7)集团在G7峰会上就CBDC发行合作进行讨论,并和国际货币基金组织(IMF)、世界银行和国际清算银行(BIS)联合发布央行CBDC报告,着手建立统一的主权数字货币发行和监管官方标准。

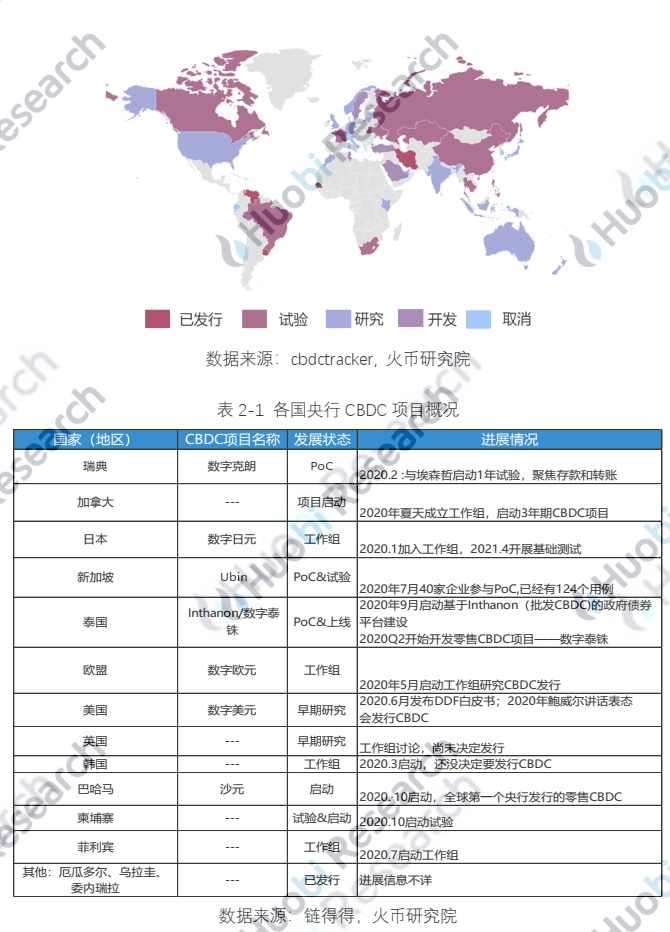

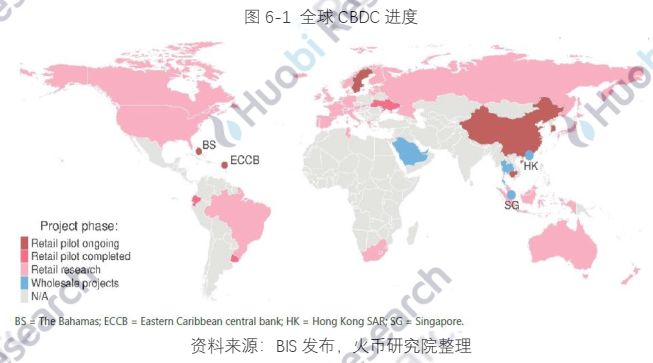

从BIS的CBDC报告可以看出,目前主要国家央行均发布CBDC研究计划,各国央行对CBDC发行意愿持续上升,BIS数据显示大约 80%的中央银行正在开展数字货币相关的工作,研发方向既包括大额批发式支付领域,也包括通用零售支付领域,其中大约 40%央行CDBC进展状态已经从概念研究发展为实验或概念证明(PoC),另外还有 10%的国家已经上线了CBDC试点项目。

1.3.2. 互联网和金融巨头加码区块链

洗尽铅华,资本市场回归理性,2020年区块链技术也回到正规化发展道路,关注技术落地应用的公司开始走入大众视野,金融和科技巨头相继入场再次将区块链推向风口,巨头不断加码区块链既可以推动行业健康发展,同时也可以加速区块链技术应用落地。

布局方向上看,行业龙头公司对区块链的技术探索和商业应用主要集中在底层区块链平台开发搭建和行业解决方案应用两类方向,其中底层区块链开发平台以国外微软、谷歌、亚马逊,国内蚂蚁、腾讯、百度、京东和华为等知名互联网公司为代表,这些公司基于各自在传统云平台的资源优势推出基于云的区块链基础服务平台,帮助企业快速上链,从而推动行业应用落地。

比如蚂蚁集团在2020年4月面向中小企业和开发者推出“开放联盟链”,提供BaaS平台、溯源平台、多方安全计算平台等核心产品,覆盖供应链金融、跨境汇款、数字资产流转、电子票据、大宗商品仓单、公益慈善、版权等40多个场景。2020年7月23日,蚂蚁集团将蚂蚁区块链品牌升级为蚂蚁链,并推出“蚂蚁一体机”硬件,”硬件,解决跨多方协作的隐私保护问题。腾讯区块链打造的国产自主可控区块链基础设施平台——Trust SQL,公开其基于云的产业区块链产品全景图,在供应链金融、可信存证、电子票据、数据要素、身份管理、供应链管理、数字资产等7大领域均有完善的产品及应用解决方案。海外的微软、谷歌和亚马逊等科技巨头公司在各自的云服务平台上集成对Hyperledger、以太坊协议的支持,同时和区块链创新企业合作开发产品,比如谷歌和Chainlink、Digital Asset和Blockapps公司合作在谷歌的云平台上集成分布式账本、智能合约和预言机。

科技巨头在区块链的布局更加专注于通用区块链基础设施平台,服务企业上链需求,场景差异性不大,主要以联盟链为主。相比之下,以高盛、摩根大通、中国平安、新加坡星展银行为代表的金融机构在区块链布局方面更加符合业务驱动的特征,这些机构在运用区块链方面有着更多实际业务场景来进行测试,在提高自身业务效率、优化流程方面使用区块链技术的需求和意愿也更为明显,另外出于金融机构对于隐私保护的高要求,这些机构布局区块链以私有区块链形式为主,比如摩根大通银行基于以太坊开发的私有银行区块链平台——Quorum, 和基于私有区块链发行和测试锚定美元的稳定币JPM Coin,后者能使用区块链技术进行即时支付,实现交易各方在区块链上的价值交换。中国平安作为综合金融服务集团,自研区块链解决方案“壹账链”,自主研发BNaaS(Blockchain-Network-as-a-Service)网络,服务金融、智慧城市、房产、汽车、医疗五大生态圈,研发FiMAX S3C全加密区块链框架满足业务场景对数据隐私的要求。由香港金管局牵头,7家香港国际银行共同发起成立的国际贸易融资网络eTradeConnect就引入了FiMAX,其背后的设计者就是平安金融壹账通。新加坡最大商业银行星展银行布局区块链技术已久,主要专注于区块链贸易融资、供应链金融等领域,早在2018年11月11日,新加坡星展银行便建立了区块链平台并行提供区块链金融解决方案。2020年2月9日,星展银行在新加坡基于区块链的互联贸易平台(NTP)完成第一笔区块链全数字贸易融资结算。2020年12月星展银行宣布启动数字交易平台DBS Digital Exchange计划进军数字资产领域,这对于区块链和数字资产领域意义非凡。

除了以上两类情况,还有像Facebook、PayPal这样的平台巨头正在基于区块链技术进行“跨界”,Facebook在2019年公开其发行数字稳定币支付系统Libra的计划后,引起了一股金融机构发行数字币的热潮,这既是社交巨头对于开拓金融板块业务的一次有“野心”的计划,也是Facebook对于区块链作为未来数字经济基石的发展趋势的肯定,不过Facebook涉足金融支付面临的监管关注也会更密切和严厉,其计划多次被监管问询,Facebook也在2020年发布的Libra2.0白皮书中做了多项合规内容的更改,并在12月把项目更名为“Diem”,计划使Libra脱离Facebook成为独立项目在2021年上线。PayPal向其3.25亿用户推出加密资产直接销售,允许直接通过PayPal及旗下移动支付服务Venmo买卖加密资产,用户将能通过内置钱包功能在PayPal存放加密资产。

1.3.3. 公链赛道“明星选手”主网纷纷上线

2020年公链赛道虽然不再像前几年“百花齐放“那样光鲜,但明星选手的出彩程度也丝毫未减,尤其是扛过了资本市场寒冬期的考验,为公链突破性能瓶颈坚持创新的团队在2020年如约都交上了答卷,主网大部分都已上线,而大部分竞争者早被市场遗忘或者被挤出了赛道,留下来的都是比较有质量的项目,“良币驱逐劣币”,这是行业健康发展的状态,明星选手里面不乏像Polkadot、Filecoin这样的“马拉松”选手,从募资到上线长达三四年之久,团队在项目安全和主网上线之间都保持了对项目的高标准要求,选择了上线延期,一直给项目“打补丁”。

从2020年明星公链的主题看,跨链、扩容、隐私和存储是关键词,也是2020年公链可圈可点的“亮点”。Polkadot是跨链代表,致力于解决区块链之间、区块链和外部世界的互操作,避免区块链呈现一座座“孤岛”;Filecoin通过存储挖矿激励解决IPFS网络节点缺乏激励的问题,并为区块链提供大数据存储基础设施;而作为公链“标杆”的以太坊也在2020年12月迎来了其发展的新阶段——信标链,升级Casper PoS共识,解决以太坊在高并发场景时网络极易拥堵的问题。

除此之外,围绕公链扩容的Layer1和Layer2方案之争在2020年也极具话题性,虽然扩容方案的概念不是2020年才出现,其中很多被证伪,实现起来技术不仅复杂度高,而且容易给公链造成安全攻击的困扰,但是2020年DeFi市场火爆导致的链上高Gas手续费和拥堵再一次把扩容话题推上风口浪尖,Layer1和Layer2赛道都涌现了一批明星,比如Avalanche、Conflux还是专注在Layer1即主链上通过新的底层协议算法而提高性能。Layer2则以ZK-Rollup和OP-Rollup为代表。综合看Layer2项目 “站在巨人肩膀上”可以更好和主链兼容,推进速度占优势,一段时间Layer2声势上也占上风。我们认为未来公链的Layer1和Layer2未来都可以找到各自的角色定位,比如Layer1专做区块链的价值结算层,Layer2负责区块链的隐私、计算、存储等任务,不同Layer2网络之间的通信可能还需要用到跨链这种基础架构,这样或许区块链技术就不用再陷入到解决“不可能三角”问题的漩涡当中去。

1.3.4. 开放式金融热潮带来新范式

开放式金融,也称DeFi, 例如以太坊上的DeFi就是基于智能合约功能和代币标准如ERC20搭建的各种金融工具技术,这些技术极富功能组合性,可以通过可编程实现工具的“乐高式“组合,从而构建全新的丰富的应用,2020年的DeFi还引入了新的”杠杆模式”,通过借贷挖矿和自做市(AMM)机制吸引大批场内资金进入,纷纷加入到2020年DeFi浪潮,这股浪潮从2020年6月份开始势不可挡地席卷了区块链大陆,引发的资产虹吸效应仍在蔓延,成就了区块链金融创新又一道亮丽的风景线。

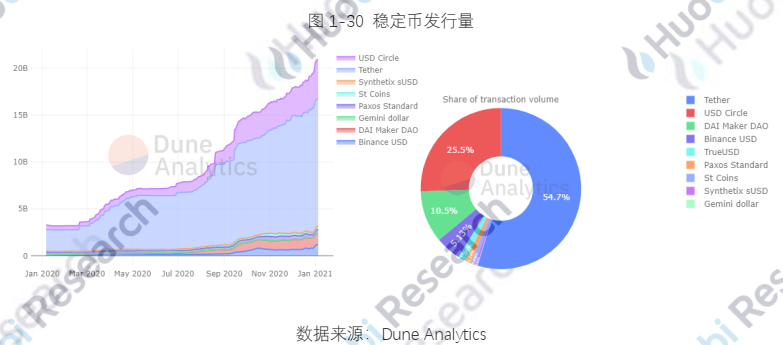

DeFi数据方面,根据DeFiBox平台统计,DeFi锁仓资产的资金量不断创下历史新高,总锁仓量已经达到295亿美金。细分领域看,去中心化借贷总量达到了46.8亿美金,Compound(52.52%)、Maker(35.74%)、Aave(9.29%)位列前三;DEX日交易量达到24.1亿美金,交易量前三分布在Uniswap(41.49%)、Sushiswap(16.1%)、1inch (13.27%));稳定币作为DeFi清结算的基础锚定货币,发行量和DeFi锁仓量趋势保持一致,根据数据平台Dune Analytics统计数据,稳定币发行总量达到210亿美金,前三为USDT(54.7%)、USDC(25.5%)、DAI(10.5%)。另外随着以太坊上发行锚定比特币的ERC20标准的新型“比特币“资产如WBTC、RenBTC、HBTC和oBTC等,以太坊DeFi世界又加入了体量更为庞大的玩家,目前锚定BTC在以太坊上发行的资产锁仓额达到14万个BTC,而锁定在闪电网络上的BTC数量仅1060枚。

其次,DeFi创造了一次资产和财富的“大迁徙“,各种原生数字资产追逐投资超额收益从交易平台、钱包流向各种由智能合约控制的去中心化的”资产池“,为这些池子贡献流动性,然后获得贡献流动性带来的奖励,这些奖励通过“挖矿”发行的新资产以“利息“的方式支付给流动性提供方,被称为DeFi“农民”的一批用户。

所以尽管目前DeFi还存在很多痛点需要解决,譬如代码漏洞、底层资产安全审计以及网络稳定性,离成熟的解决方案还有一段距离,但是全新范式出现之后可能出现的是规模更庞大的应用创新力量,人类发现了电才会进一步去探索电力应用,DeFi对于区块链金融的创新也许可能刚刚开始,其深远意义不亚于比特币和以太坊等基础设施的出现。

1.3.5. 产业区块链落地加速

区块链和实体经济的结合一直是行业最关心的话题之一,这也直接影响到区块链技术的未来。2020年可以说是产业区块链的元年。

国内区块链技术进入到国家顶层设计和规划当中,2020年2月中国人民银行发布《金融分布式账本技术安全规范》,规范分布式技术在金融领域的应用,是国际金融业的首个区块链规范,2020年4月中国发改委发布新基建的范畴,首次将区块链列入了新型基础设施中。2020年区块链服务网络BSN在全球六大洲128个城市节点进行部署。

政策利好之下,企业纷纷加码产业区块链。从注册企业数量看,根据“区块链之家”监测数据显示,截至2020年11月16日,国内区块链企业注册数量达到4.75万家,2018年区块链企业数量注册进入最高峰,达到1.8万家,相比2017年增长3倍,主要是受数字资产价格行情上涨的影响,近两年区块链行业发展逐步回归理性,企业注册数量有所放缓,总体企业数量增长保持平稳。

专利申请方面,近5年区块链专利申请数量保持上升趋势,2018年申请达到高峰,近两年申请增速有所下降,但申请总量保持较高水平,2020年经过受疫情影响,区块链专利申请数量仍然达到7025项。从申请机构排名情况来看,区块链专利机构排名靠前的机构主要以金融科技巨头、区块链解决方案提供商为主,申请专利数量前三为腾讯(1322项),阿里里巴巴(865项),平安科技(587项)。

1.3.6. 各国积极出台区块链扶植政策

全球各国对于区块链技术在数据共享和价值流通效率方面的价值已经普遍持积极探索和正向支持态度,大部分国家对区块链技术采用监管和扶持并行的方式,通过多种方式扶持区块链技术发展,包括专项资金补贴、企业税收优惠以及成立沙盒等方式进行区块链扶持,各国政策存在差异性,但最后目标都是如何实现保持一定的监管力度前提下不遏制区块链行业进行创新。

目前全球主要国家都意识到区块链在数字经济时代的价值,对于区块链技术的扶持都在加大,海外国家更偏向对数字货币支付类企业实施谨慎监管,成立沙盒扶持这类区块链创新企业发展,除了英国、新加坡、中国香港、加拿大、日本等以外,全球更多的国家和地区也开始推行沙盒制度以支持区块链技术和商业创新探索,土耳其发布“2023年数字战略”,计划在云计算、物联网(IoT)和开源项目中建立“国家区块链基础设施”,计划包括试点允许项目成长的监管沙盒。俄罗斯曾经禁止加密资产交易,但经济发展部计划创建区块链监管沙盒来支持区块链创新企业进行技术探索。

除了探索沙盒计划,部分国家同样发布国家区块链战略和区块链红利政策,比如澳大利亚继2019年发布针对工业、科技和贸易、旅游与投资的区块链战略后,2020年又启动有关葡萄酒业、银行金融业的国家区块链战略;欧盟也发布欧洲国防工业发展计划招标书,引入区块链技术增强云和内部数字映射,服务于国防关键领域。

还有像新加坡这样对区块链非常友好的国家,通过颁布法案来吸引更多区块链企业入驻本国开展业务,2020年2月新加坡金管局颁布的《支付服务发案》正式生效,所有在新加坡境内提供数字货币支付服务的企业向MAS取得相关运营牌照后可以开展支付业务。

1.3.7. 加密资产监管政策走向明朗

2018年之前全球各国对区块链和数字货币的监管认识非常不清晰,随着区块链技术应用领域被不断拓展,延伸到更多服务实体经济的领域,围绕区块链技术的监管逐渐明朗,尽管全球目前各国对于基于区块链技术的虚拟资产发行从监管态度方面尚未完全达成一致,但是监管重心已经趋于一致,逐步向成熟的监管框架靠拢。

举例来看,首先美法日韩等海外发达国家通过渐进式监管方式对基于区块链技术的数字资产领域积累了比较成功的监管经验,海外国家在数字资产方向如数字货币、数字证券和STO均发布了相应的政策法规,2020年第一季度,韩国通过了《特定金融交易信息报告和使用的相关法律》(以下简称《特金法》)修正案,正式开启数字资产合规化监管道路,开始为加密资产交易所发放牌照。在新加坡,规范数字货币公司的《支付服务法》于2020年1月28日正式生效,支付型数字货币服务被纳入监管范畴,

对于数字证券、期货交易,2020年3月,美国商品期货交易委员会(CFTC)通过了《数字资产零售商品交易的指引》,明确了数字货币作为“实物交割”的情况,进一步确立了数字货币在期货交易中的合法性。加拿大证券管理局(CSA)在2020年第一季度也发布了有关加密交易的新指南。

监管机构对数字资产的态度开始缓和,比如印度和俄罗斯两国就不断在禁止加密资产和解禁间徘徊。2020年两国又表明了新的态度。印度取消了加密禁令,俄罗斯允许通过特性承兑商将数字货币兑换成法币。

全球联合监管的共识在增强,国际区块链行业自律组织出现,在反洗钱、反恐融以及稳定币发行方面,全球性组织开始关注并将逐渐扮演最终的监管机构角色,比如G20金融稳定委员会 (Financial Stability Board,

FSB)2020年发布了《解决全球稳定币(Global Stable Coin, GSC)项目所引起的监管、监督挑战》,对稳定币提出10项监管建议,具有非常大的影响力。

第二章 区块链新金融生态

随着区块链技术的日益成熟,区块链在金融领域的应用场景越来越广泛,从国家主权货币CBDC的大国竞争,到DeFi的迅猛发展,再到加密银行的概念兴起与加密支付方式的逐渐流行,区块链技术所承载的新金融生态正以前所未有的活力蓬勃发展。

2.1.

CBDC核心特征和全球概览

2019年6月18日Facebook超主权货币Libra计划发布,一时间在全世界范围内引起了巨大反响,但在此后Libra受到了来自各方监管的约束与限制,最终在2020年12月1日更名为Diem,以期减少监管阻力,而这些阻力的背后正是由于各国央行以及有关部门对于货币主权的重视与关注。

自1609年历史上第一家中央银行荷兰阿姆斯特丹银行成立以来,中央银行一直在现代商业社会中扮演着重要的角色,尽管在不同国家中其所承担的具体职责有所差异,但总体来说,中央银行都负责着制定与执行国家货币政策、发行法币以及进行金融监管以维护宏观经济稳定等重要职责,而中央银行实现这些公共政策目标的核心手段便是向社会和公众发行由国家背书的受信任的法币体系。

为了顺应全球数字经济与区块链技术发展浪潮,并降低由于互联网巨头公司通过科技手段对主权货币造成冲击以维护主权,2020年以来,全球各国政府开始在中央银行数字货币(Central Bank

Digital Currency, CBDC)这一领域集中发力。

2.1.1. CBDC的定义及特征

CBDC的全称是中央银行数字货币(Central Bank Digital Currency),根据2020年6月国际货币基金组织对于CBDC的定义,它是由中央银行或其他货币当局发行并由中央银行负债的数字化主权货币。这一定义表明CBDC在法律地位上与现行流通的法币具有相同的法律地位,是来自货币发行主体的一项负债。

根据2020年10月国际清算银行BIS与加拿大、日本、瑞典、瑞士、英国、美国以及欧洲央行的一项共同研究表明,CBDC 应具有以下几点特点,首先是不应损害货币或金融稳定,其次是应与现有形式的法币体系共存并相辅相成,最后是应该促进创新和效率。除此以外,CBDC还应具有三类特征,首先是工具特征,其次是系统特征,最后是制度特征。

具体而言就是:

1、工具特征:

可兑换:为保证法币但一体系,应与现象货币等价兑换

便利:CBDC应像使用现金、银行卡或手机扫码一样容易

被接受及可获取:CBDC 应可用于许多与现金相同类型的交易,包括揿售终端和个人对个人交易。这将包括进行离线交易的一些能力(可能是有限的时间段以及预存的额度内)。

低成本:CBDC 付款对最终用户来说应该是非常低的或免费的,他们也应该面临最低限度的技术投资要求。

2、系统特征:

安全:CBDC系统的基础设施和参与者都应该对网络攻击和其他威胁具有极强的抵抗力。这还应包括确保有效防止造假。

即时:应向系统的最终用户提供即时或近乎即时的最终结算。

韧性:CBDC 系统应该对操作故障和中断、自然灾害、停电和其他问题具有极强的韧性。如果网络连接不可用,最终用户应该有一些能力进行离线支付。

可获取:系统的最终用户应该能够全天候付款。

高并发:系统应该能够处理非常多交易量。

可升级:为了适应未来大规模交易的潜力,CBDC 系统应该能够扩展。

可互操作:该系统需要提供与私营部门数字支付系统和安排的充分互动机制,以实现资金在系统之间轻松流动。

灵活及可适应:CBDC系统应该是灵活的,能够适应不断变化的条件和政策要求。

3、 制度特征

健全的法律基础:中央银行应该有明确的权力来发行 CBDC。

标准:CBDC 系统(基础设施和参与实体)需要符合适当的监管标准。

2.1.2. CBDC的发展现状

2020年CBDC迅猛发展,根据BIS在其工作论文《Rise of the central bank digital currencies- drivers, approaches and technologies》中数据显示,2017年到2019年全球开展CBDC工作的央行数量呈现逐年递增的趋势。截至2020年7月,在参加调查的66家中央银行中,有至少36家中央银行发布了其数字货币工作进展,有约80%的中央银行正在从事CBDC的研究、实验与开发。

与此前不同,2020年是中央银行数字货币发展的分水岭,如果说此前CBDC的发展还属于探索、论证阶段,那么2020年以来,随着中国央行数字货币DCEP在深圳、苏州的试点,欧盟、美国、日本等世界主要经济体国家从最初的观望向实际论证CBDC应用落地开始,CBDC的发展不再是区域性的小范围试验,而是逐渐演变成一场全球范围内的国家间新一轮主权货币竞争。

从发达国家和发展中国家的进展对比看,发展中国家的央行数字货币推行进度整体上快于发达国家,包括巴哈马、乌拉圭、厄瓜多尔、委内瑞拉、泰国、柬埔寨均已发行了本国的央行CBDC。

发达国家中,新加坡推进CBDC速度最快,其央行CBDC项目Ubin已在2020年7月完成概念证明(PoC)和试验,有40多家企业参与并完成124项测试用例。G7集团等发达国家目前加拿大已经启动CBDC项目,英美法日欧盟等国家(地区)也已经成立工作组CBDC发行进行概念研究,并计划在2021年正式进入概念PoC和试验阶段。

图2-3 全球主要国家CBDC项目状态

当前,全球已有多个国家完成了CBDC试点工作,他们分别是厄瓜多尔、乌克兰和乌拉圭(其中厄瓜多尔、乌拉圭已宣布失败),除此以外,根据BIS提供的数据,截至2020年7月,包括中国在内的6个国家也已分别进入本国CBDC(中国称为DCEP)的实际测试阶段,预计到2021年CBDC领域将会有更多国家加入到实际测试与应用之中。

2.1.3.各国CBDC最新进展

纵观全球,CBDC已经逐渐受到主流经济体的关注,并陆续采取实质性的措施,但目前由于从整体上而言,除个别经济体量较小的国家完成了试点以外,其他主要经济体国家目前仍处于摸索阶段,本文依据是否进行相应的CBDC落地试验作为划分标准,将当前全球CB DC划分为已进行落地试验和尚在研究部署两个阶段,为更具代表性本文仅对世界主要经济体进行讨论,其中进行落地试验的代表性国家为中国DCEP、新加坡Ubin以及瑞典E-krona,正在进行研究与部署的代表性国家及区域为英国和日本。

已进行测试的国家

中国DCEP

早在2014年,中国人民银行便已启动对于法定数字货币的研究,根据央行对于DCEP的介绍,DCEP首先是具备国家法定货币的地位,是中央银行的负债。在其设计过程中具有以下几点原则:首先是DCEP采用中心化的管理模式,对于DCEP用户进行实名制注册,并且在使用DCEP过程中进行全流程监管;其次是DCEP采取账户松耦合方式,因此在交易环节对于账户的依赖度较低,能够实现现金流通的点对点交易切咋;再次是DCEP基于100%准备金发行,并采取双层运营模式且在运行过程中不预设技术路线,从而更加发挥商业银行在DCEP运行中所扮演的角色,有效维护金融体系的稳定;最后是DCEP在我国的目标是仅替换M0,作为零售型数字货币是现金的数字形态。

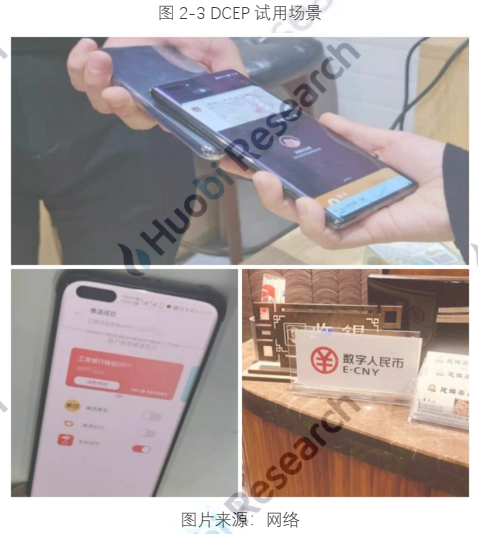

2020年4月,中国央行表示数字人民币将会在深圳、苏州、雄安新区、成都以及未来的冬奥场景进行内部封闭是点测试。同年8月,中国商务部宣布DCEP将在中国北部京津冀地区、东部长三角地区、南部珠三角“大湾区”以及中西部符合条件的城市视情况进行进一步推广试点。

2020年10月9日,深圳市人民政府联合人民银行在全国范围内率先开展了数字人民币红包试点,本次活动发放总额1000万元,由深圳市罗湖区出自,通过抽签方式将数字人民币红包发放至在深圳的中签个人数字人民币钱包,每个红包金额为200元,共计5万个。此次测试的重点在于这是数字人民币测试开始从封闭测试走向开放,并在使用频次最高的日常消费场景开始测试,此次试点大约有罗湖区3300家实体店参与试点。

2020年12月12日,在“双12”期间,江苏苏州继深圳之后再次推出DCEP的试点,与深圳试点相比,苏州DCEP测试金额更大、参与人数更多、范围更广、方式更加多元。首先从金额来看,苏州通过数字人民币红包发放2000万元数字人民币,相比深圳翻了一番;其次,苏州此次DCEP共计覆盖10万人,覆盖的人群更多;再次,相较于深圳仅针对罗湖区3000多家实体店而言,苏州此次覆盖其全部辖区,并且在此之上有约10000家实体店参与到此次试点,值得一提的是,苏州此次试点对象除了传统实体店以外还新增了国内电商巨头京东参与其中,并支持在其移动应用程序使用DCEP进行使用,这相较于深圳单一的传统实体店测试覆盖范围更加广泛;

最后,也是此次苏州试点的最大亮点——双离线支付功能的引入,这一支付方式能够是DCEP拥有近乎现金般的交易体验,即使是在飞机或者手机信号不好的地方也能实现点对点交易,但是这一功能仅在中签的10万人中抽取其中1000人进行测试。

新加坡Ubin

Ubin是由新加坡金融监管局(MAS)、新加坡银行协会(ABS)与多家国际金融机构共同提出并进行研究的一项旨在研究分布式账本技术应用于清结算交易场景的应用,自2016年11月首次内测以来,截至到2020年一共进行了5个阶段测试,且各项测试工作目前均已宣告完成,但尚未提出具体的正式推出时间表,预计将在未来几年推出。

从目前Ubin已完成的五阶段测试结果来看,新加坡已针对新加坡元token化、支付系统测试、跨链结算时的券款对付能力、跨境支付以及多币种商业化应用五个方面进行了测试,具体来看:

第一阶段(2016.11-2017.3),通过整合新加坡金管局实时全额结算系统以及分布式账本技术,实现银行间7*24小时付款,其目的在于研究新加坡token化代币在银行间的支付应用;

第二阶段(2017.10-2017.11),通过与多家金融机构合作,新加坡金管局与新加坡银行协会分别在Corda、Hyperledger Fabric和Quorum三个不同的分布式账本上搭建了特定实时全额结算系统功能的模型,并通过Microsoft

Azure在云上进行托管,这一阶段的主要目的是实施流动性节约机制而不损坏分布式网络的隐私保护特性;

第三阶段2018.10-11,这一阶段通过引入德勤、Anquan和纳斯达克三家公司,通过利用第二阶段的开源软件开发券款对付功能;

第四阶段(2018.11-2019.5),这一阶段新加坡金管局与加拿大央行和英国央行通过合作开展跨境银行间的跨境支付结算研究;

第五阶段(2019.11-2020.7),新加坡金管局与摩根大通和淡马锡共同合作开发了一个支持基于区块链网络的多币种支付的可投产模型。

瑞典:e-Krona

瑞典央行于2017年开始对e-Krona进行研究,根据瑞士央行2018年的一项调研数据显示,早在2018年瑞典的现金支付在总支付方式中的占比仅6%,而其流通中现金占GDP的比重从2004年的4%下降到2018年的约1%,由于现金在其经济中的用量长期处于下降状态,因此研究央行数字货币具有其现实意义。

e-Krona项目截止目前共进行了3阶段测试,其中第一、二阶段为理论论证期,第三阶段为落地试验期。

具体来说,第一阶段由e-Krona项目组根据实际研究判断e-Krona支付系统所具有的优点以及挑战,其研究成果由执行理事会进行复核,最终筛选出了两种运行模式,一种是基于中心化数据库运行的注册制模式,另一种则是由用户自己持有的价值模式;

第二阶段根据第一阶段提出的两种模式进行概念验证,这一验证过程开始于2017年12月,其目的在于为e-Krona体系建立一个治理和管理框架;

第三阶段从2019年开始持续至今,瑞典央行对该项目进行供应商招标试点,最终选择与埃森哲签署协议,进行更进一步的项目试点,并于2020年6月发布关于央行数字货币的可行性报告。

尚在研究部署阶段的其他主要国家

英国

英国目前对于央行数字货币主要保持审慎的态度,对于CBDC的探索仍处于研究报告阶段,单已成立专门工作组对其展开系统性研究。

英国对于CBDC的构想开始于2015年,当时英国央行相关负责人便认识到将区块链技术应用于央行数字货币是具有可能性的,之后陆续发布了系列针对央行数字货币的研究报告;2018年英国央行在其两份对于CBDC的报告中分别讨论了央行数字货币的设计与货币政策的影响;2019年进一步与加拿大央行、新加坡金管局联合发布CBDC在跨境支付中的应用报告;

2020年初,当地成立工作组,并在3月的一份报告中讨论了央行数字货币的发行或将从支付创新、降低加密资产带来的冲击、减少纸钞使用规模以及改善支付基础设施等方面给英国带来益处。

日本

2019年日本央行金融研究所成立了专门对央行数字货币法律问题进行研究的研究小组,该小组在其一份报告中认为央行数字货币在法律上并不完全与流通纸钞具有完全相同的法律地位,如果要将央行数字货币等同于法币,那么央行必须满足特定目的的操作才行。

2020年3月日本央行副行长认为,即使未来发行了央行数字货币,在货币与支付结算系统中货币的基本架构、双层货币体系以及中央银行的基本职能仍将保持不变,与此同时,其也提出随着技术的改善,未来零售支付市场的无现金支付将会增长、支付服务提供商将更加多元以及货币与个人数据的关联度将会更高。随着各国CBDC竞争的日益激烈,日本本土CBDC进程开始加速,2020年12月日本央行宣布将于2023年之前推出CBDC,推出一种由大型私人企业和银行业巨头支持的数字货币,在正式推出之前,日本还将对数字货币进行包括其是否具有货币的基本功能、是否能让数字货币生息以及是否能让民间企业和消费者参与等试验。

其他进展

美国

相较于其他已推出CBDC项目试点的国家和地区而言,美联储当前对央行数字货币的态度则显得相对保守,但随着主要经济体相继推出央行数字货币计划,美联储的态度逐渐发生变化。2020年2月,美联储理事莱尔·布雷纳德公开表示美联储已针对CBDC开发的技术及其使用潜力进行研究;5月数字美元项目首份白皮书发布,这份白皮书为创建美国央行数字货币提出框架;8月,美联储发布FooWire试验羡慕的部分探究成果,这个项目以Hyperledger Fabric作为底层技术平台 ,美联储在此次试验中发现分布式账本技术应用于支付应用的潜力。10月,美联储主席鲍威尔表示“对美国而言,在CBDC发展中,做对比做第一更重要”。

欧盟

欧洲央行是全球最早研究数字货币的中央银行之一,早在2012年便提出“加密资产应由央行负责发行”。2020年以来,欧洲央行的工作重点之一就在于对数字欧元进行进一步的研究,基于这一目的,欧央行先后设立了研究CBDC的高级工作团队、开发保护用户隐私的CBDC支付系统以及发布基于R3的“欧洲链”;10月,欧央行发布《数字欧元报告》,该份报告内容显示在电子支付增加、现金支付减少以及加密数字货币和未来国际间CBDC的广泛使用等因素的影响下,欧央行将于2021年年中决定是否将启动CBDC项目。

韩国

韩国对央行数字货币的态度,在2020年出现了一个明显的转变。2020年2月韩国央行以担心央行数字货币的发行可能对货币政策及其实施产生不利影响从而破坏经济稳定为由,宣布其不打算推出韩国版央行数字货币;同年4月韩国央行宣布将在2021年启动央行数字货币试点计划,通过创建虚拟环境以检查中央银行数字货币的运作流程;5月,韩国央行发布国际央行数字货币发展研究报告,并表示未来将对其支付结算系统进行创新和发展;6月,韩国央行公布中长期发展规划,其中明确提出将引入CBDC的相关技术和法律事项;10月,韩国表示将在2021年试点CBDC,其重点在于测试数字货币的发行和收回。尽管韩国方面对于央行数字货币的态度出现了较大程度的转变,但是从韩国央行公开表态中可以看出其对于央行数字货币的态度仍然趋于保守,即使未来推出了韩国的CBDC,其目的也是为了在国际竞争中“以防万一”而采取的防守性策略,并不是真正将CBDC作为法币进行推广。

2.1.4. 小结

回顾2020年,央行数字货币在全球范围内取得了突破性进展,各主要经济体纷纷发布或提出了自己的央行数字货币发展规划,这表明全球范围内围绕央行数字货币的国家间竞争已经开始了。CBDC作为一种新兴事物对各国央行均带来了一定程度的挑战,根据当前各国公布的方案或计划来看,主要经济体由于经济体量较大因此均采用了先试点再落地的发展思路。

CBDC在当前获得广泛关注,对于主要经济体而言,随着经济数字化的不断推进,采用法定数字货币作为传统发币的替代品既符合数字经济发展特征又能进一步加强反洗钱等监管;而对于其他中小国家而言,能够在一定程度上减少金融霸权对自身经济的影响。随着主要经济体纷纷入局央行数字货币这一领域,对于其他国家而言无论是主动拥抱还是被动接受,都将不同程度的受到这场全球范围内新的竞争的影响,预计在2021年CBDC在全球范围内将会进一步实现发展突破。

2.2. DeFi热潮深度解析

2.2.1. 什么是DeFi

DeFi(Decentralized Finance,分布式金融)是搭建在以太坊等底层公链上的一系列金融产品与服务,与传统金融市场不同,DeFi不需要中介机构背书,所有操作由智能合约自动完成,资金流链上公开可查,手续费为执行合约消耗的Gas费,治理则通过DAO,即持有特定通证的节点可以投票。

DeFi市场的发展有借鉴传统金融的模式的地方,但也有其非常显著的创新之处。DeFi在2020年迎来了其爆发式的发展。从稳定币到借贷、再到DEX平台,传统金融模式映射到区块链平台,逐渐完成基础设施的铺设。而之后,随着闪电贷、锁仓挖矿、聚合器等等创新模式的推出,DeFi逐步构建出自己独有的生态,形成不同于传统金融的另一番图景。

整体资产锁定量(TVL)是衡量DeFi发展的重要指标之一,截至撰稿(2020年1月28日),DeFi的总锁仓量从年初的7.5亿美金增加到294.4亿美金,增长率达到39.3倍。尤其是在6月,随着Compound平台推出首创性的“流动性挖矿”, DeFi领域迎来了其大爆发,各大平台纷纷效仿,较高的挖矿收益吸引了大量的资金聚集,迅速增加了Defi应用的流动性,进而大幅改善了用户体验。

从功能上看,DeFi大致可以分为DEX、借贷、预言机、聚合器、NFT、衍生品、算法稳定币等赛道。

2.2.2. 赛道盘点

1. 分布式交易所(DEX)

DEX(Decentralized Exchange, 分布式交易所)是DeFi上非常重要的基础设施,在交易时用户的资产是自托管的,无需中间服务商背书,大概可以分为两种类型:一是以Uniswap为代表的自动做市商模式,通过算法基于流动池来实现交易的无限深度;二是以0x为代表的订单簿模式,类似于传统的撮合交易,买卖挂单存储在区块链的订单簿中,链下撮合链上成交,由于交易流程在链上,速度较慢成交时间较长,推广遇到了困难。

图2-5 DEX交易量

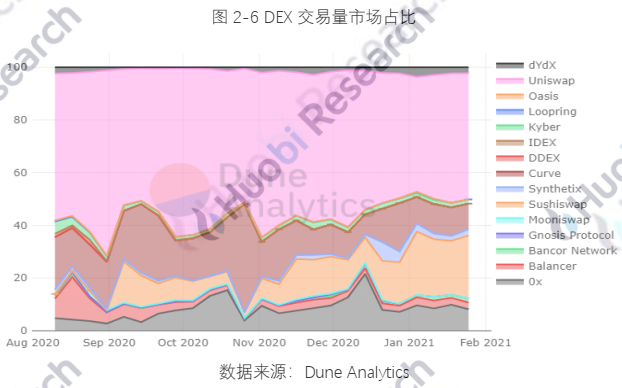

在交易量排名前10的DEX中,绝大部分采用的是AMM自动做市商模式。截至撰稿,上图中交易量占比最大的为Uniswap,从6月份锁仓挖矿以来逐渐占据主导性的优势,其日交易量达到1.37亿美金,占比为45.1%,而其用户数更是以83.72%的占比冠绝全球。

AMM是本轮DeFi热潮中最大的创新,通过算法来模拟做市商的报价行为。常见的AMM模型有恒定乘积做市商和混合算法做市商。Uniswap采取的是恒定乘积做市商,其他DEX也采用此类模式,但略有变化。恒定乘积做市商基于函数x*y=k,x, y分别是流动池中两种代币的数量,k为其乘积,用户可以向流动池中充入一种代币来换取另一种代币,保持乘积不变,其流动性始终存在,但是在流动池深度不够时可能会存在较大滑点。而混合算法结合恒定乘积与恒定和,比如常用于稳定币交易的Curve,在一定区间内降低价格滑点,使得币价相对稳定。也有其他项目尝试通过一些操作,比如对算法的进一步调整、引入预言机等等方式来对AMM机制进行改进。

DEX为整个DeFi生态带来了关键性的一环,它可以使得各类资产较为容易地获得较好的流动性,同时允许自由上线资产,交易流程简洁。不过他也存在很多问题,比如纵容黑客,使用门槛高等等,我们也期待DEX上创新的解决方案,得以继续发展。

2. 借贷

不同于传统的信用借贷模式,DeFi上的借贷市场采取超额抵押贷款的模式,不需银行等机构对贷款人进行信用评价和KYC,完全由抵押物进行担保,所有的借款流程都是自动化的,门槛较低,分布式借贷市场靠提供高于传统金融市场的利率吸引了大量资金,且可以通过锁仓挖矿来进一步扩大收益。

但同时这种模式存在抵押品价值波动造成清算等风险,且由于靠超额抵押来代替信用担保,资金利用率有限。

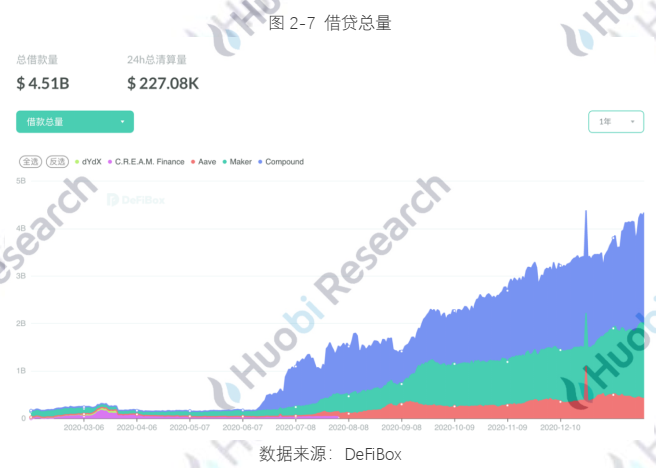

DeFi上的借贷市场份额主要由MakerDAO、Compound、Aave三家占据。

MakerDAO是市场上最早的DeFi协议之一,用户将ETH或其他MakerDAO接受的代币抵押到平台,贷出Dai,其未来1-3年的重点是将引入实体资产作为Dai的抵押品,用区块链技术革新传统金融。目前在 MakerDAO官方论坛提交申请的资产包括房地产、国债、供应链金融、黄金和大宗商品指数等。

Compound采取的是构建起流动池的方式,根据供需关系动态调节利率,在2020年6月,Compound 引入了治理代币。借贷双方都可以通过抵押资产和借贷资产来获得治理代币,激发了市场热情,使其锁仓量大幅增长。

Aave运作原理和Compound较为类似。但是更值得一提的是,Aave首次提出的闪电贷模式,无需抵押快速出借资金,在一个区块中完成借款和还款操作,如果没有归还则所有交易回滚。闪电贷的推出使得市场上大额套利不断,也为Aave带来了大量的流量,其存款利率也略高于另外两个平台。

3. 预言机

由于DeFi协议都是分布式的,数据由链上内生,不能由中心化的来源提供,从而无法与链下数据发生交互。预言机的产生就是为了解决这一问题,就相当于一个数据服务商,将外部数据引入分布式世界,使得链上的智能合约可以链接区块链网络以外的数据,成为链上与链下数据交流的窗口。

目前很多分布式应用都依赖预言机提供数据,预言机可以分为两类,中心化预言机和分布式预言机,比如Compound的数据引自Coinbase预言机,即中心化预言机,但考虑到数据操纵的问题,大部分的DeFi协议采用的是分布式预言机,当前应用广泛的有3个项目:Chainlink、NEST Protocol、Band Protocol。

Chainlink通过其平台代币LINK建立了一个良性生态系统,需要通过LINK的转账来触发,NEST Protocol则是采取报价挖矿的形式,即支付手续费进行报价挖矿,获取NEST代币,若要更新报价需要双倍质押,对于恶意攻击的报价者来说,需要持续进行双倍质押来维持报价,则成本激增,NEST Protocol通过这种形式限制恶意报价。Band Protocol向多个公链提供报价服务,且并不局限于数字资产。

因为链上是由区块计时,与链下的连续时间仍是存在不小的差距,由此造成的价格延迟和偏移很难被消除,实际上它的价格是离散的,以区块为最小的时间单位,同时网络堵塞等因素也会影响预言机的表现。

4. 聚合器

聚合器将DeFi协议的不同功能组合在一起,将新的应用连接在已有的应用上,进行结构的扩展,DeFi中不同的独立应用场景,如交易、借贷等等都支持这样的组合,这也是不同于传统金融的智能合约执行应用的巨大优势。

聚合器有几个细分领域,比如收益优化,不同平台的相同资产的收益率不同,用户无需对比挑选,收益优化聚合器可以为用户寻找最优的投资路径;再比如智能订单,聚合不同DEX的价格信息,为交易者提供最佳买卖价格。下面分别介绍一下代表性的协议。

Yearn.finance(YFI)是首次提出聚合概念的DeFi应用,其推出的v2引入了yVault,用户将资金存入yVault,之后资金由策略被分配到收益最高的流动池中,为用户进行自动化的收益耕作(farming),YFI按照管理资金的5%收取费用,底层协议是为用户创造收益的基础,YFI负责收益的优化。 YFI的创始人近期接连宣布与Sushiswap、Alpha、COVER等10个项目展开协同合作,涉及到保险、期权、治理、拍卖和预言机等等领域,以提高资本效率,整合DeFi生态。

1inch是优化交易的聚合器,为用户提供对比价格的工具,且可合并多步交易,比如满足兑换的两种资产不存在一个流动池的场景,节省额外的Gas消耗,并通过交易策略降低滑点,提升交易执行的效率。目前1inch 交易所从 21 个主流DEX协议中获取流动性,包括 Uniswap、Sushiswap等。

当然,由于聚合器涉及了众多协议,会有风险叠加的效应。

5.NFT

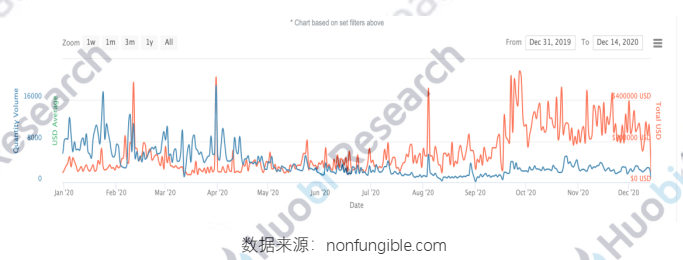

NFT(Non-Fungible Token),即非同质化代币,标准为以太坊ERC-721,允许在区块链上以独特的方式表示实物资产及其所有权。2020年9月,NFT市场迎来了小规模的爆发,主要表现形式为加密一粟,加密艺术为艺术家们打开了不设限的创作空间,而NFT造就的数字化稀缺性同时保障了创作者与收藏者的版权与经济收益,带来了艺术市场的流动性与更多的可能性。

图2-8 NFT市场总量(USD)及交易量

NFT的市场总值与参与人数不断上升且势头强劲,应用逐渐丰富,生态多样性有所提升。当前NFT项目总量为124个,主要集中于游戏领域,占比约40%;其次为收藏品领域占比约20%。

6.衍生品

衍生品是金融市场重要的基础工具,相比于传统金融衍生品工具的占比规模,衍生品协议在DeFi的体量还较小,目前大致可以分为合成资产、期货合约和期权三类。

Synthetix是以太坊平台上最知名的合成资产协议,用户通过质押其原生资产SNX合成各种sToken,除了合成稳定币之外,还能借助预言机合成包括法定货币、大宗商品、加密资产以及反向加密资产等等类型的资产,通过智能合约进行流转,根据规划,Synthetix 将在2021年通过Optimistic Rollup 二层网络实现扩容,并计划引入期货合约、杠杆代币等等衍生品。

此外还有一系列期货和期权协议,基于VAMM、二元期权等各类底层模型,并依托流动性挖矿提供流动性,不过目前受制于Layer1的性能问题和用户门槛,其整体资沉尚不形成规模。

衍生品协议在DeFi上还处在初期,因其相对现货来说结构较为复杂,定价、保证金、清算等等系统的设计要求更为精巧,如果能较好地解决扩展性、易用性等问题,仍是可以期待下一个爆品的产生。

7. 算法稳定币

12月算法稳定币又掀起了DeFi市场的新一轮热潮,不同于USDT等稳定币以美元为支持的1:1兑换模式,也不同于通过加密资产超额抵押来生成,算法稳定币依靠算法调整其供应量,利用其反身性使得价格向目标方向靠近。在高于其目标价格时会扩大供应量,在低于目标价格时会收缩供应。

2020年末兴起的算法稳定币多采用多通证方案,由三类通证组成:Cash,Shares和Bonds,并结合流动性挖矿,通过激励用户行为使Cash的价格向1USD靠近。当Cash的价格高于其预设区间时,会通过Cash的供给增加来降低价格,持有Shares的用户获得新增加的Cash奖励,然后这些用户则会相继卖出,最后使价格回到预设区间;若是低于其预设区间,则会拍卖Bonds来紧缩Cash的供应量,用户可以折价购买Bonds并销毁Cash,当Cash价格反弹后可以按1:1赎回Cash。无论是价格高于还是低于预设区间,都可以通过调整Cash的供给来稳定币价。不同的算法稳定币设计机制略有差异,但整体思路是一致的。

算法稳定币仍处于早期,如果想要维持价格稳定首先要形成一定规模的网络效应,即大规模的共识。目前设计相似,仍需等待市场选择。

2.3. 加密银行概念兴起,未来可期

2020年,在新冠疫情、美元持续放水的宏观环境下,加密资产愈发受到机构资金的喜爱,其单价及市值均水涨船高;而欧美针对银行运行加密业务的监管体系也逐渐清晰。在此背景下,合规托管、机构法币通道等需求持续增长,最终助推了加密银行概念的兴起,以及在部分地区的落地。

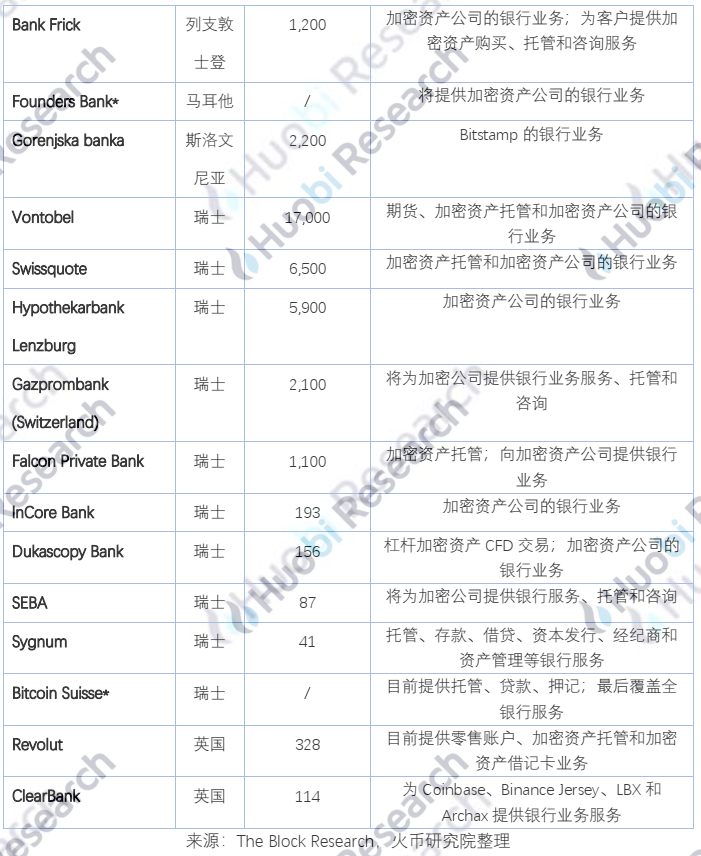

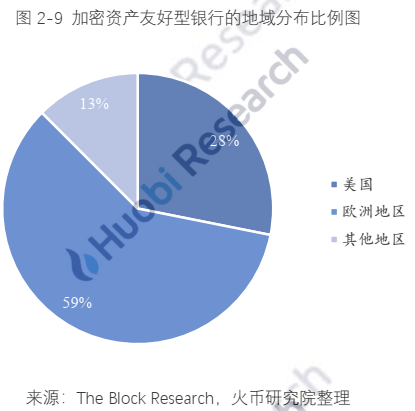

根据调研,截至目前,全球向加密资产公司提供服务的银行已超30家,其中已披露直接参与托管、交易等业务的银行超10家;而2020年12月以来,英国渣打银行、新加坡星展银行均表示将上线机构加密资产的托管、交易服务。另一方面,交易所也正寻求银行身份,加密资产交易所Kraken2020年9月获美国怀俄明州特殊目的存款机构(SPDI)牌照,成为全美第一家获托管银行牌照的加密企业;而Paxos、Bitpay等企业亦陆续于12月向美国货币监理署(OCC)递交联邦信托银行牌照申请。

2.1.2. 机构抢滩登陆?加密银行的前世今生

加密银行的前身即加密友好银行,可考消息美国大都会银行早于2015年便为Coinbase提供银行法币账户服务,也成为加密友好银行的代表案例。由于加密资产的价值兑现仍对传统法币有很强的依赖,银行作为天然的渠道方拥有天然的吸引力。然而,由于银行严格的反洗钱(AML)、了解你的客户(KYC)和反恐怖融资(CTF)等政策;希望在获得银行服务的加密资产公司一度四处碰壁。主流银行的长期缺席让这一赛道在银行中被嗅得先机,一批加密资产友好型银行应运而生,成为加密银行的前身。

截止目前,目前32家加密资产友好型银行中,有9家银行位于美国、19家银行位于欧洲地区,还有4家银行分散于其他地区;而这些加密资产友好型银行以中小型为主,其中总资产超20亿美元的仅有5家。此外,还有超过15家支付处理服务商积极开拓类银行服务,90%位于欧洲。而此类银行中,总资产中位数仅为8.66亿美元,大型银行态度仍旧谨慎。

尽管加密友好型银行已不是新鲜事,但直至2019年以前,加密银行这一概念始终未走向台前。一方面,是作为全球监管风向标的欧美大国监管态度及监管路径不清晰;另一方面,则是无一大型银行下场直接参与加密资产业务。

而加密银行的概念随着2019年瑞士金融市场监督管理局(FINMA)在监管中“一收两放”的策略逐渐成型:1)发布《区块链支付指引》,收紧加密资产间转账支付限制;2)放开加密企业牌照,1亿瑞士法郎存款成是否需银行牌照分界线;3)放开银行参与及加密企业获银行牌照通道。2019年,FINMA批复Vontobel、Swissquote等多家瑞士传统大型银行宣布获批开展托管业务,批复SEBA、Sygnum基于加密资产业务的银行牌照。加密银行的概念此后随着2020年美国货币监理署(OCC)许可银行托管加密资产进一步打开局面,一定程度上带动了传统银行及合规加密资产供应商的FOMO情绪。

2.1.3. 不同类型的加密银行

目前,加密银行基于其性质及展业范围大致可分为三种类别,分别是新增加密资产托管/交易等基础业务的传统银行、基于加密资产业务创立的全牌照创新形银行、以及存在一定业务限制的特殊目的银行。本节将针对不同类别各举例简述其特性。

a. Silvergate Bank——传统银行新增加密业务,首家上市加密银行

背景:

美国Silvergate Bank,成立于1987年的商业银行,于2013年开始研究加密行业服务,2018Q3招股书详细披露其加密托管业务结构,2019Q4于纽交所上市。Silvergate最初仅是一家拥有3家分支的州立区域性银行,而自推出加密资产服务以来,其无息存款规模快速上升,息差利润也同步增长。迄今为止,Silvergate已经服务包括Coinbase、Genesis Trading、Paxos等大型加密企业。截至2020年Q3拥有928家加密企业。

业务模式:

存款业务:

Silvergate Bank的存款主要由加密资产客户的无息存款构成。 自2017年以来,该行的无息存款陡然上升,极速超越了生息存款量,目前已占据绝对主导地位。截至2020年9月30日,Silvergate Bank存款总额达23亿美元,环比增长36.5%,同比增长23.4%;其中,近22亿美元为无息存款,约占总存款的94.9%,同比增长53.8%。

这些无息存款中包括加密资产及美元头寸,部分创造费用类非息收入,而美元头寸亦可通过银行同业赚取有息收入。截止2020年Q3,公司实现加密资产费用类收入329.3万美元,同比增长201.3%,占非息收入的83%。此外,该公司于2017年推出的支持API的内部头寸网络SEN及现金管理方案,满足了加密资产创新型客户的需求,助推了客户数量与存款量(无息存款)的持续增长。

贷款业务

Silvergate在2020年Q1推出“SEN

Leverage”,一款针对比特币抵押品的美元贷款新产品,首次允许以比特币为抵押品借入美元。截止2020年9月30日,“SEN Leverage”已完成初步试点,授信总额达3550万美元,环比增长42%。该公司计划继续扩大发行规模,据信这将成为其未来主要的增长动力。

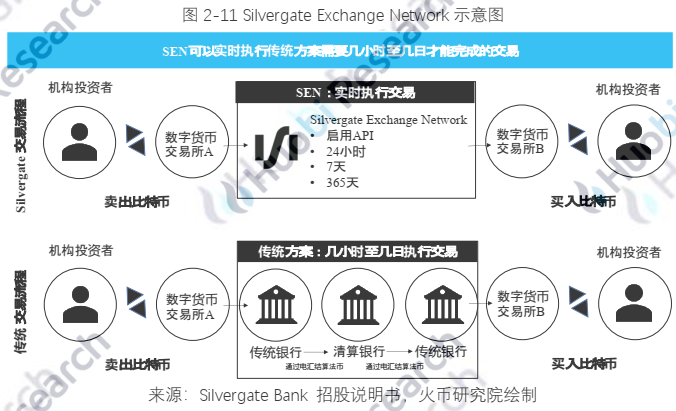

内部头寸网络——SEN

SEN允许商业客户在不同交易所间7*24转移美元,从而提高资金效率。转账过程中,存款会保存在系统内,若转账双方均为SEN参与者,交易可立即结算。截止2020年Q3,SEN处理了68,361笔交易,同比增长455%;总转账交易量达366.63亿美元,同比增长252%。 尽管SEN目前尚不收费,但已基本证明了其用量及需求,为Silvergate日后直接介入交易业务、进一步开拓新利润来源铺路。

进场动机:

Silvergate下场的动机主要包括三个方面:

增强盈利能力,目前通过高额利息差或零成本投资收益扩充利润来源,未来进一步可覆盖交易手续费利润;

通过涉足密资产,扩大客户来源;

追求业务创新,扩展业务边界。

作为首个上市加密银行,Silvergate的业务模式及动机颇具代表性。尽管其目前尚未直接提供交易服务,但SEN的设计或为原型。

b. Sygnum——创新型加密银行,基于加密资产业务成立

背景:

Sygnum是一家新兴加密银行,2019年8月与SEBA同时获批瑞士金融市场监督管理局(FINMA)银行和证券自营商牌照;2020年3月推出瑞士法郎1:1锚定币DCHF;同年9月获FINMA加密资产交易许可。

业务类型:

托管;

加密资产-法币经纪商: 法币已包括瑞士法郎、欧元、新加坡元和美元;

资产代币化: 一级发行(Desygnate)与二级交易(SygnEx,2021上线);

资产管理: α策略加密资产基金、ETP产品;

法币抵押贷款: 目前抵押品包括BTC、ETH、XRP、BCH、XTZ等;

B2B银行服务: 提供银行服务开发接口,接受定制化设计。

进场动机:

Sygnum作为基于加密资产而新创立的银行,其进场更多源于自加密资产业务中关注到的多元化的利润来源,因而其目前加密业务种类也更为丰富,打破了加密资产友好型银行单一的无息存款赚取高额利息差/零成本投资收益的业务格局,试图通过资产代币化(已将其股份代币化,计划后续在瑞士和新加坡同时上市)、资产管理等多种手段拓展业务边界,实现加密资产金融产品创新。

c.Kraken Financial——特殊目的银行,加密企业转型的托管银行

背景:

美国加密资产交易所Kraken旗下子公司,Kraken于2020年9月获得怀俄明州银行委员会批准,作为特殊目的存款机构(SPDI)开展银行业务。SPDI可经营银行除美元贷款外的常规业务,但要求对托管加密资产提供100%的储备金。

业务类型(预期):

存款(托管)业务;

加密资产-法币兑换业务;

个人客户零售业务: 借记卡、法币支付、现金类业务;

企业客户业务: 基于加密资产进行法币工资发放等。

进场动机:

Kraken Financial作为交易所Kraken旗下子公司,其进场动机则更多基于加密资产企业对更高规格合规身份的追求。SPDI限制颇多,Kraken Financial目前仅可作为托管银行存在,被禁止触碰信贷这类银行核心业务。尽管如此,其依旧积极转型,一方面可以降低母公司外部成本,一方面也可提升用户粘性,应对金融机构进场对交易所带来的冲击。

d. Revolut——特殊目的加密零售银行

背景:

Revolut于2015年在英国成立,初期为解决跨境汇款高额费率问题作为虚拟银行创立。2017年其推出内置的加密资产交易及存储业务;2018年先后获得英国AEMI支付牌照、欧洲央行批复的银行牌照;目前正向美国申请SPDI牌照。

业务类型(预期):

零售账户: 个人线上开户、交易加密资产;

加密资产托管(存款);

加密资产借记卡: 支持加密资产消费及返现(返现以BTC、ETH或Ripple返还)。

进场动机:

Revolut作为一种另类的存在,其进场动机特殊。与Kraken Financial类似,Revolut亦无法开展信贷类业务,而主打个人零售业务则造成其成本收入难以平衡。2018-2019年,Revolut分别亏损0.33亿英镑、1.07亿英镑。Revolut一定程度上代表了我们熟悉的“流量”经济模式,通过不断融资、扩大用户量及交易量,形成融资循环,最终通过上市、印发平台通证、吸引资金沉淀等形式完成利润闭环。其目前的业务经营模式并未跑通,对融资依赖极强,后续发展值得关注。

综上,我们认为,加密银行正逐渐成为一个全新赛道,传统及新兴银行加速布局,加密企业亦谋求新身份。随着赛道业务路径逐渐清晰,加密银行未来可期。

2.4. 加密资产支付

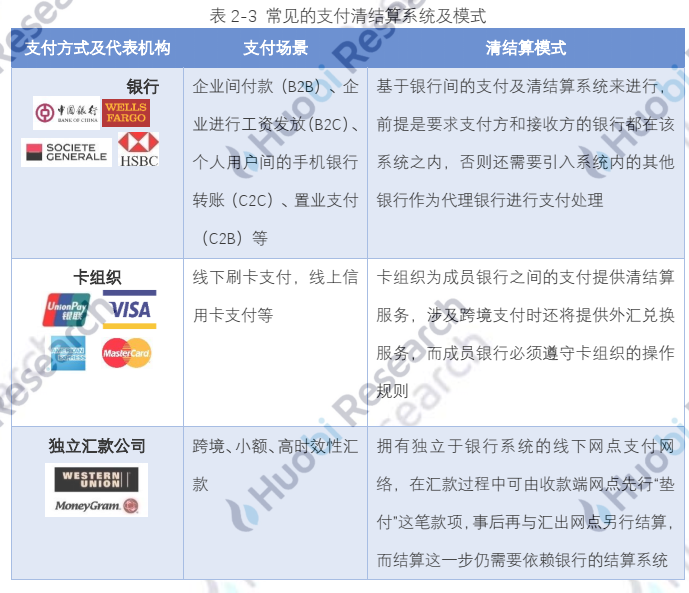

2.4.1. 支付行业体系

支付流程包括两个重要环节——支付方式和清结算。 常见的支付方式包括传统的现金支付、银行汇款、刷卡支付,以及基于互联网的移动支付,例如,支付宝、微信支付、PayPal、Apple Pay等。支付方式主要是由支付方和接收方协商确定,其优化很大程度上依赖于科技手段。随着互联网、NFC等技术的成熟,支付方式也在逐渐变得便捷化。

而区块链更多在另一个重要环节体现价值,即支付的清结算。不管前端选用怎样的支付方式,都需要经过后端的清结算,才算完成整个交易。清结算的方式需要整个支付系统内所有的参与者达成共识,也就是说需要多方协作以达成目标。

常见的支付及清结算系统和模式有以下几种,见表2-3。

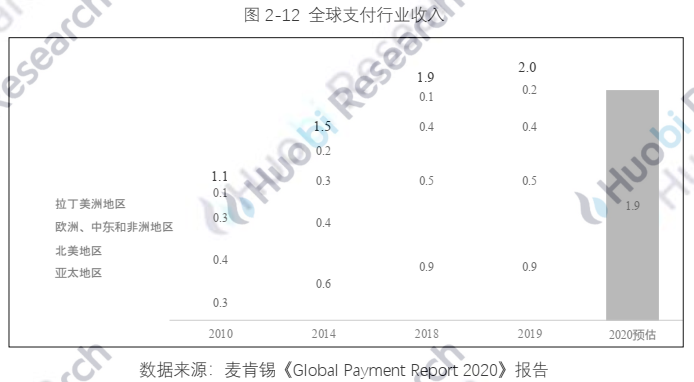

支付市场在近年展现出持续的增长能力。 麦肯锡《Global Payment Report 2020》报告显示,2019年,全球支付行业总收入接近2.0万亿美金,较2018年增长5%,与世界银行预测的2019年全球名义GDP增长速率基本持平。其中,亚太地区产生的支付收入占全球的45%,增长速度与前一年相比有所放缓。

然而,现有支付方式中仍存在如下问题:

交易手续费高、时效性低;

支付限制较多,如金额上限、时间限制、币种限制;

汇款过程不透明,无法追溯;

主要服务于银行客户,无银行账户(under banking)人群支付服务仍然匮乏。

2.4.2. 加密资产支付

随着加密行业的日益壮大,加密资产支付作为一种补充性支付方式,也受到了更广大范围的关注。此外,新冠疫情大大加速了这种趋势,使消费者“放弃现金”。PayPal CEO

Dan Schulman在12月接受采访时表示:他预计数字货币将很快成为主流并成为日常支付工具。一种更快、更便宜、更高效的现代技术有利于将更多人纳入该金融系统,以实现包容性,降低成本,推动用户的财务健康进程。就在最近的2021年1月,Visa举行一季度财报电话会议,该公司董事长兼CEO Al Kelly重申,Visa正在将加密资产纳入其支付系统。

2010年,美国程序员拉兹洛首次将比特币用于商品消费,用10000个比特币交换了两个25美元的披萨;2012年底,互联网博客系统WordPress开始接受比特币支付,加密资产支付自此陆续融入全球各行各业的诸多应用场景之中。众多互联网企业与传统行业巨头陆续接纳加密资产支付,支持地区包含美国、英国、日本、韩国、香港等30多个国家与地区。正如表2-4所示,加密资产支付目前已覆盖消费零售、住宅房屋、日常费用缴纳、电影文娱、工资支付等人们工作、生活的方方面面,支付场景愈发多元化。

在上表提及的众多加密资产支付场景中,较为普遍的两类实现方式分别是:

第一,更新升级目前大型零售商使用的数字扫描仪(可从Apple Pay等数字钱包App中接受手机支付),使其新增支持识别加密资产支付的功能。

例如,数字资产集成商Centrapay通过与可口可乐Amatil达成合作,在澳大利亚与新西兰重新安装了2000多台带有二维码支付标签的自动售卖机,可以通过机器摄像头扫描用户手机的Sylo智能钱包,从而接受各类数字资产付款。

第二,开发全新的加密资产钱包,绕过原有支付基础设施,与商家的销售点终端直接建立连接,从而接受加密资产支付。

以数字货币创业公司Flexa为例,它开发了Spedn钱包与各零售娱乐巨头们的销售网点建立联系,并直接给予商家加密资产支付授权,用于接收客户的加密资产支付。Flexa预计会在网络中持续接入更多合作伙伴,并进一步开发开源软件以使其他钱包可以通过集成Flexa完成支付。

无论商家使用哪种收银方式,都不会影响他们自行选择收款方式(加密资产或法币),因为服务提供商可以通过其背后的交易所立换等值法币并给予商户。

除加密资产支付的自身优势外,加密资产支付部署场景日益增长的主要外部原因可以大致归为两类:

一方面,在日益激烈的商业市场竞争中,在线支付商家若想持续提升其市场竞争力,就需要涵盖尽可能多的支付方式以更好地服务需求各异的消费者。在加密资产市场不断发展,加密资产支付方案受欢迎程度显著提升的背景下,引入加密资产支付,甚至提供相应使用优惠政策,有助于企业更好地服务使用加密资产的既有用户,并进一步吸引加密资产爱好或持有者。

另一方面,对于加密资产支付公司来说,为了扩大用户边界,它们愿意与零售商合作并减少商家在支付服务中所需的手续费,通过部分让利触及更多的潜在用户,打通加密资产支付与实体经济中的固有壁垒。此后,其可通过不断提升加密资产支付产品的用户体验,增强用户黏着性,从而获得更大的市场客户群体。

由于加密资产支付时效性高,不存在时间限制,也没有金额上限,且扩充了可支付的币种形式,其在实体经济中的运用将打破现有支付方式中的一系列支付限制。此外,加密资产的支付记录会在链上留有记录且不可篡改,解决了原有汇款过程中不透明、不可追溯的问题。即便是没有开设银行账户的人群,也能享受便捷的加密资产支付服务,在一定程度上推动了传统支付商家与加密资产公司双赢局面的形成。

2.4.3. 加密资产借记卡

加密资产借记卡与传统的借记卡十分类似,可以通过直接关联加密资产钱包,在后端完成加密资产与法币的实时兑换,实现在任何接受法币刷卡支付的商铺便捷地付款消费。此外,其也为打通加密资产与各国法币之间的通道(即法币出入金渠道)提供了一种全新的可能性,推动了加密资产无国界、无现金支付的发展进程。

早在2014年,Wirex便已入局加密支付领域,并于2015年发行了用户可直接将账户中加密资产转成法币在支持Visa的店铺消费的加密资产借记卡Wirex Visa Card。2020年以来,加密资产借记卡再次成为行业内的发展风口,在不到一年的时间里,已有超过20家项目方宣布已完成或正积极探索在加密资产借记卡领域的布局,且它们在7-8月的入局速度明显加快(如下图2-14)。

正如下图所示,Coinbase、Crypto.com、Binance等多家加密资产公司已通过与发行商合作、自行申请Visa/Mastercard发卡牌照或收购具备发卡资质的公司等多种方式入局加密资产借记卡的发行。

目前已投入使用的加密资产借记卡中,本文选取了比较具有代表性的、由Coinbase、Wirex与Crypto.com三家公司发行的加密资产借记卡进行比对分析,主要情况如下表所示。

对比之下,Coinbase Card基本只具备加密资产的基础消费功能也没有提供返现优惠,相比其他两种卡片对于新用户的吸引力明显不足,主要服务对象应是其庞大的既有用户群体,可以满足他们使用加密资产进行日常消费的基本需求。

Wirex Visa Card的主要优势则在于其具备英国金融行为监管局(FCA)颁发的电子货币许可证,支持法币充提业务与出入金功能,且无需任何交易费用。此外,Wirex也引入了返现、费用折扣等优惠政策以吸引用户锁仓代币,但返现力度目前不及MCO Visa Card。

如下图所示,MCO Visa Card依据用户MCO Token的持仓数量,共分为五种不同类型的卡片,并分别给予1-5%的返利(以其自己发行的代币形式),还与Spotify、Netflix、Amazon等多家流媒体合作,提供相应的使用优惠。除此以外,公司在卡片中嵌入了信用借贷、理财、拉新返佣等多项原有业务生态,通过多样化玩法,提升用户使用体验,培养产品信仰。MCO Visa Card因此在海外市场收获了不错的关注。

虽然正如上文所提及的,加密资产支付具有拓宽支付类型与应用场景等诸多优势,其仍面临着如下发展瓶颈:第一,数字货币龙头比特币类似于“通缩货币”,会奖励储蓄而非流通。第二,对于加密资产支付网点的铺设而言,加密资产支付服务的提供商(即加密资产公司)面临与各零售商建立合作困难及支付商家倾向于自建渠道等问题。第三,对于加密资产借记卡的发行而言,各地借记卡的普及程度差异较大,筹备与发行后均面临跨国场景下合规、监管方面的诸多要求;此外,若采用托管形式,还需采取多种措施保障客户的资金安全。

然而,随着比特币等主流货币支付方式得到改善,合规稳定币获得更大关注,来自第三世界的需求或将持续增加,加密支付在产品设计上趋于综合化,也将为CBDC的投入使用起到一定的探路作用。借助加密资产借记卡返利等优势,加密资产支付的推广速度将通过通证经济的发展模式不断加快,从而逐步走向大众化并最终融入实体经济,被更广泛地应用到我们生活的方方面面。

第三章 产业区块链稳步发展

2020年疫情蔓延全球,在以中国为代表的世界各国齐心协力之下得到了一定的遏制,但是仍然大幅影响了各国的实体经济。同时,产业区块链作为与实体经济紧密结合的一门技术,其发展速度也受到了一定影响。不过好在有政策和企业的双双支持,整个行业仍然实现了稳步的发展。

首先,产业区块链在“新基建”的建设浪潮中明确了定位,被明确写入了各地政府的行动方案和规划当中,为后续产业区块链的开展奠定了一个非常重要的基础,给从事产业区块链的公司送来了行业东风和突破方向,同时也让社会大众意识到了产业区块链是真正的未来社区基础设施之一。

另一方面,世界各地的企业在不断尝试,相较于其他赛道,政务、供应链,金融以及数据是2020年落地尝试规模最大的四个赛道。这些领域落地逻辑清晰,区块链技术能够真正改善业务逻辑,在疫情的冲击下,仍然有序推进。

同时,从产业区块链的真实需求出发,在2020年也陆续了诞生了一些基础设施,例如BSN,星火链网等,都旨在让区块链能够更稳定、更安全,更低成本地运行。同时,为解决此前企业普遍反映的使用门槛高问题,各家厂商均推出了自己的区块链一体机,最大程度上简化了区块链的落地和使用流程。

3.1. 趋势一:新基建发展,区块链融合其他新技术

3.1.1. 新基建浪潮下的区块链

新型基础设施建设(“新基建”)是基础设施建设中的一个相对概念,区别于以往被称为“铁公基”的铁路、公路、机场、港口、水利设施等建设项目,主要包括信息基础设施、融合基础设施以及创新基础设施三个方面的内容,涵盖5G基站建设、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网七大领域。

“10·24”会议以来,国家就提出要培育壮大数字经济新引擎,特别指出将区块链作为数据经济世界的基础设施。新基建概念提出后,区块链又与人工智能、云计算等作为新技术基础设施的代表,归属于信息基础设施,被列入新基建的范围内。

相比于已有互联网技术,区块链的最大优势在于其及时性与安全性。区块链的引入不仅省去了解析IP地址、查询与访问具体设备等多个步骤,实现登陆即可实时查询与更新最新数据;而且由于不可篡改、可追溯等特性,利用多个不可篡改的节点实现了数据的高度安全,提高了交易环境的可信度。此外,区块链中利用的智能合约更代表着未来数字经济时代的新型契约体系,为商业交易主体提供了更为便捷的数字法规系统。

同时,在各地市积极推进“智慧城市”、“城市大脑”的发展战略下,融合区块链技术已成为新的趋势。2020年,国内第一梯队区块链企业与各地政府合作密切;如纸贵科技与厦门市达成合作,为集美区投资建设区块链产业应用中心,服务该区城市大脑区块链解决方案等基础设施,探索金融安全、智慧政务领域;趣链科技分别与宁波市、雄安新区合作,为宁波市城市大脑建设提供区块链解决方案、为雄安新区搭建城市级区块链底层操作系统—雄安区块链底层系统。

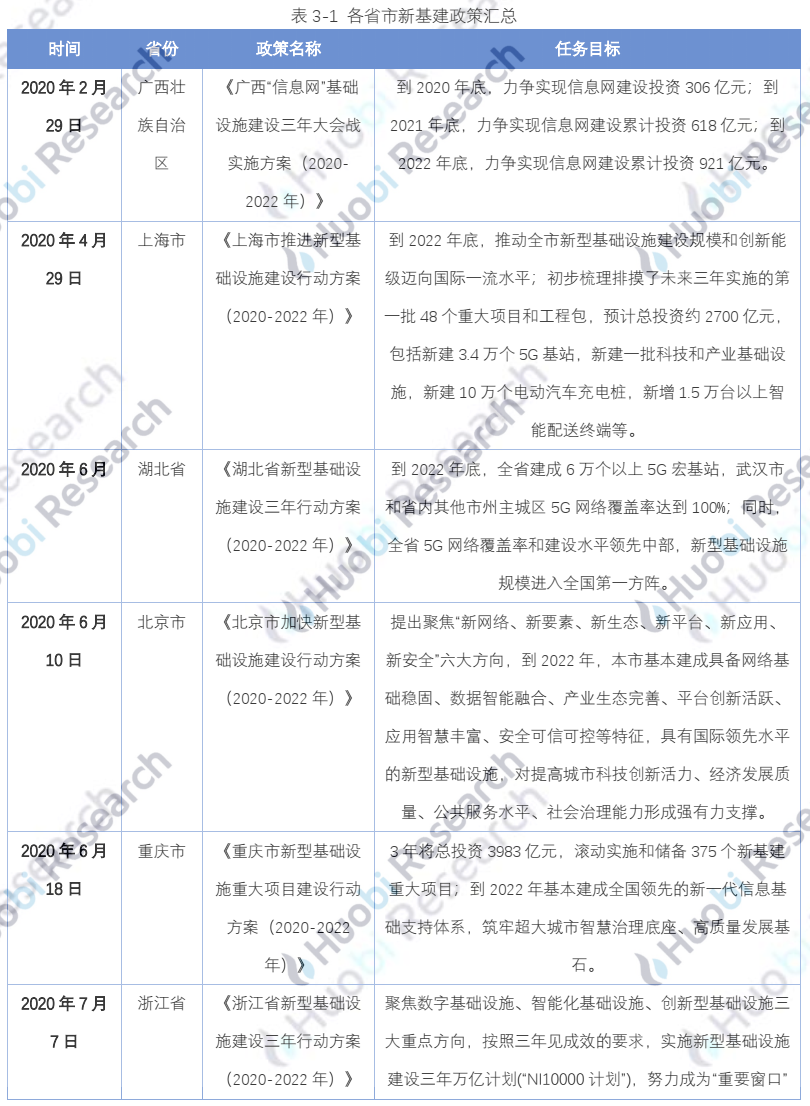

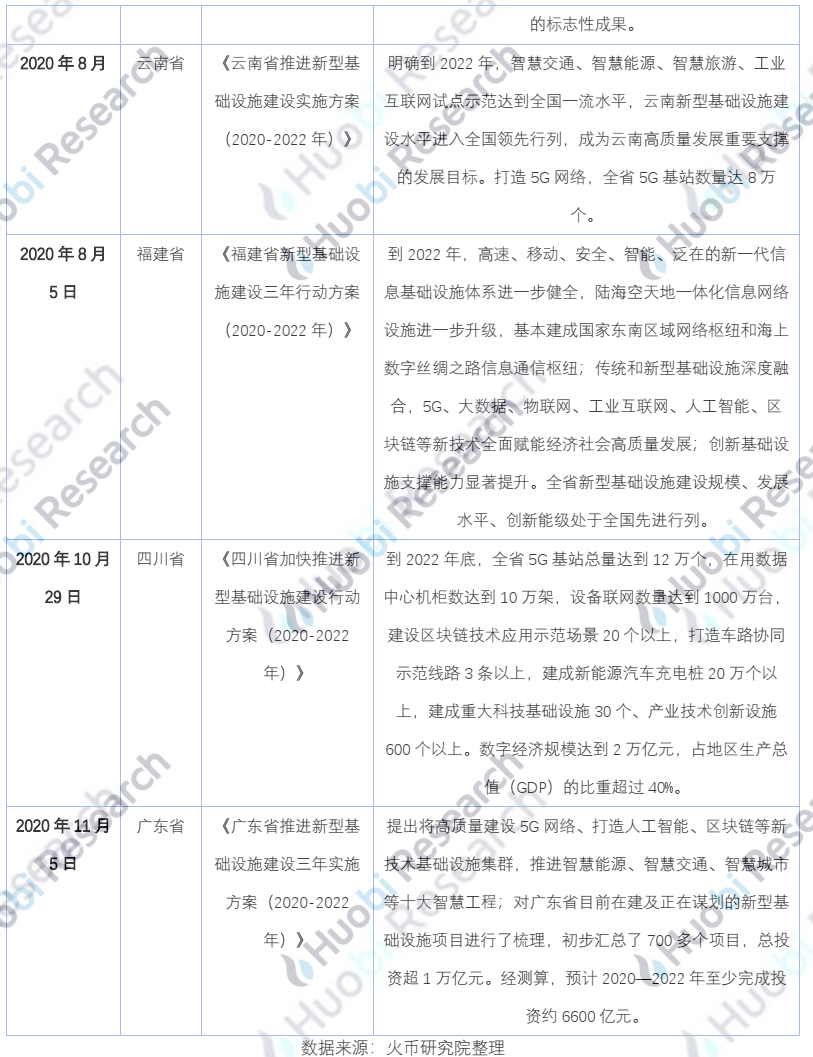

3.1.2. 各省市新基建政策目标

毋庸置疑,“新基建”是2020-2022年的重点建设工作任务。具体来看,湖北、浙江、四川等10个省市相继出台新基建政策,将建设5G网络、打造人工智能、区块链等新技术基础设施集群摆在关键地位。下表详细归纳整理了各省市的相关政策内容与规模。

3.1.3.区块链与其他技术的结合

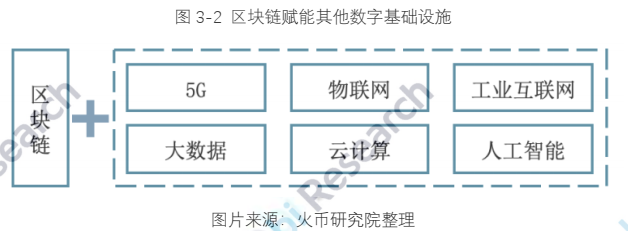

不同于5G、人工智能、工业互联网、物联网等具备明确目的、垂直性的技术,区块链是横向的、连接性的技术。也就是说,随着5G、大数据、人工智能、工业互联网等数字基础设施的不断搭建与完善,会出现更多的新场景和新应用,而区块链可以在这些全新的应用点上发挥至关重要的信任搭建作用。区块链技术可以发挥其桥梁作用,推动各行业、各领域之间的互通互联、互惠互信,构建多层次的新型应用场景,从而实现新兴基础设施建设行业与领域间的互通式发展。

以区块链技术与5G、人工智能的融合为例,区块链技术的核心价值在于其能帮助构建一个适用于大数据世界的市场规则和经济激励制度,从而全方位解决在5G通信技术和AI算法充分驱动下,蓬勃发展的互联网大数据价值所可能面临的信任困境。

将区块链技术引入5G网络将推动万物交易网络的构建,具体来说:区块链不仅将对通信网络系统上的验证、地址、资源共享等产生较大影响,还会推动信息网络商业模式与体系的创新发展。通过构建新型互通关联模式,区块链将改变传统运营商间的信任机制,构建全新的5G链网。

在人工智能中应用区块链技术将加快智能商业2.0时代的到来。人工智能的发展离不开大数据的实时共享,而区块链的引入不仅有利于其更安全地分析开放数据,还能显著提高网络上的信任级别,从而实现更值得信赖的AI发展模式。

与此同时,数据资产化的实现将得益于大数据中心与区块链的结合,这主要体现在分割、确认产权与唯一分割数字资产上。数字经济时代下的安全经济交易与价值交换都与可靠的区块链技术密不可分。

3.1.4.新基建发展催生区块链新应用

从长远来看,企业数字化与云端化的大趋势是不可避免的。结合新基建“数据中心”的建设指导意见可以得出;在不远的将来,以区块链技术为代表的新型数据中心、新型存储技术、新型云端技术等,将全面进入企业的实际应用层面。将区块链应用于防止数据丢失只是一个小小的开始,未来企业的技术升级与发展必将离不开区块链技术的赋能作用,也将由此催生出对于区块链的新要求与新型应用方式。

互联网的发展历史启示我们:新型基础设施的发展必将催生出对于新兴应用模式与商业模式的需求。正如应运而生的电商平台——淘宝、社交平台——QQ、微信以及搜索引擎——百度一样,区块链的新型应用平台也将随着新兴基础设施建设的持续推进而逐渐孕育并不断壮大。因此,新基建设施带来的区块链应用繁荣,将在整体生态建成后大大拉动经济的发展,形成良性闭环,为实体经济的发展形成更加强劲的推动力。

3.2. 趋势二:政务、供应链、金融等板块受追捧

进入2020年,全球及中国政府、企业对区块链兴趣加深,其对区块链的态度逐渐转为将区块链技术和加密资产分开认知,鼓励区块链技术在产业中的应用。

产业应用方面,受2020年疫情影响,全球经济体系下多方协作场景的不信任、政府基层执行及跨区域、跨部门信息管理效率、资本及资金流动效率等问题进一步暴露在大众视野之下。由此也加速了政务、供应链及金融等板块的应用落地。

3.2.1. 政务

政务方面,全球政府在2020年加速推进政务数字化转型,推出各类电子政务相关政策,旨在提供更便捷、高效的政务服务,而不仅仅通过平台提供基础的信息展示或搜索。根据联合国发布的《2020联合国电子政务调查报告》显示,与2018年相比,电子政务发展指数(EGDI)从0.55上升至0.60,非发达国家进展快速。

同时,疫情之下信息通讯在保证各国政府高效运转中起到重要作用,尤其是其中信息共享及在线服务的功能。而这些功能的实现一直面临着政务数据孤岛、信息安全、跨部门及区域的协调互信基础较弱等问题。区块链技术在这一特殊的背景下逐渐进入各国政府视线,目前全球范围内已落地或正在落地的区块链政务项目涉及到的方向已包括:数字身份、电子政务、司法存证、行政审批等多个方向。而区块链技术在政府方面的应用落地在政府领导力强、国家数字化水平高的地区速度较快。

进一步来看,受疫情及各国政策影响,2020年政务方向应用海外落地进度放缓,而中国由于数字化程度高、有序复工、政府层面大力支持等因素,区块链应用有了更扎实的落地;产生从小规模、区县级发起的试点向较大规模、省市级发起转变,而此前的部分试点应用也逐步迈向稳定发展。

海外动向

2020年,欧美国家疫情控制不当,加之美国换选、英国脱欧清算等事件,导致政务方向在欧美整体进度较缓;其中仅爱沙尼亚政府保持领先地位。其通过“X-Road”数据交换平台、“KSI无签名区块链系统”等技术,已实现数字身份认证、电子医疗、电子选举投票等多项功能。有新动向的国家则包括韩国和阿联酋的迪拜。

6月,韩国上线数字驾照项目PASS,由韩国三大移动运营商与警察厅、道路交通公团等机关共同研发。PASS通过区块链网络为基础,实现警察厅的驾照管理系统联动,可同步验证手机用户信息和驾照的真伪。解决了传统驾照检测方式单一、被冒领冒用等问题;同时对用户信息进行保护,支持在仅显示个人姓名、证件照、验证条形码等信息的前提下完成验证。截止8月,该项目已有超百万用户量,证照使用率占全韩驾驶人员的3%。

迪拜方面则是基于区块链及智慧城市方案推出“智慧迪拜”项目,又称10X计划。该计划下,道路与交通管理局推出基于区块链的车辆生命周期管理系统,提供车辆信息溯源,降低交易成本,并服务未来无人驾驶规划。教育监管部门推出学术档案区块链试点,实现证书链上发放,并可在学校及公司间共享,为证书增信并防止学术欺诈。

国内动向

国内方面,2020年区块链技术进入新基建范畴,多地出台相关政策。政务方向近60个项目落地,约占总项目落地数量的30%;其中,应用细分重点分布在司法、行政审批及电子证照方面,三个方向落地应用分别约占政务板块的33%、21%和17%。而从地域上看,北京落地速度最快,年内落地项目12个,适用场景140个,实现政务业务中平均减材料40%、打通了传统数据共享模式较难打通的310余项数据。从发起主体上看,头部区块链企业继续领跑,各地政府发起项目也逐渐发力。

头部企业方面,数秦科技的保全链继接入杭州互联网法院等合作方后,进一步打通上海市高级人民法院、四川省高级人民法院,于4月完成上海第一份区块链电子保单保函,加速落地区块链在保全司法应用方向的实践。权证链作为北京互联网法院的一级节点,在权证链所存的证据直通互联网法院,也帮助许多案件提升了电子证据可信度,帮助判决顺利完成。而微众银行率先在隐私计算方面落地应用,通过区块链技术助力粤澳地区健康码互认。

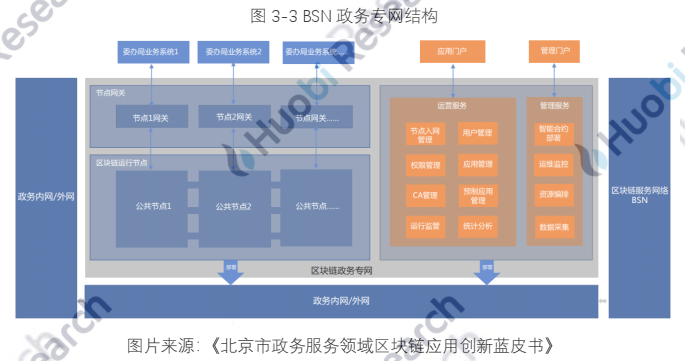

具体来看,国家级项目区块链服务网络(BSN)于4月进入商用,由国家信息中心进行顶层设计,中国移动、中国银联、北京红枣科技、火链科技等作为首批发展联盟成员参与。BSN 2020年推出BSN区块链政务专网,架构上其区块链平台层支持Hyperledger Fabirc,Fisco BCOS等区块链引擎;功能上可在不改变现有政务内网/外网的情况下,将区块链系统与传统政务信息化系统进行融合,避免重复建设;同时,专网能够与公网进行互联互通,为实现跨地区的数据共享与业务协同打下基础。2020年,BSN政务专网已经在杭州城市大脑平台成功部署,且在一周时间内,就完成了“城管道路信息及贡献管理”、“酒店消毒管理”、“内部最多跑一次”等多个应用的上链,产生了良好的效果。

由北京互联网法院主导,由工信部、北京信任度科技等企业共建的电子证据平台—天平链进入试点。该平台通过开放标准和协议,主动链接互联网交易主体,实现跨链互信及跨链验证;同时通过数据哈希值上链并返回存证编号,实现数据存证功能;旨在同时提升存证安全、诉讼取证采信的效率。平台通过智能合约实现“一键立案”功能,并基于分布式账本实现执行信息多方共享。截至9月底,平台已接入节点20个,完成版权、著作权、互联网金融等9类25个应用节点对接,累计上链数据超3700万条,跨链存证超亿条,跨链验证证据超6500条,智能合约执行一键立案超20件。北京一地2020年便落地了12个项目,且在试点中均取得了不错的数据反馈。落地项目涉及海运通关系统、不动产登记、企业电子身份认证、中小企金融服务等多个应用场景。以规划和自然资源委员牵头推出的不动产登记信息系统为例,系统联合住建委、公安、银保监、水电共用事业在内共11家单位参;基于区块链特性实现数据共享,业务执行及流程可溯源;解决了此前存证的信用度不高、跨部门协作时间过长等痛点;实现了抵押注销登记等智能秒批、支持查证部门跨部门直接进行核验、减少服务流程等功能。平台上线至今已完成不动产登记业务14万件;累计减少大厅人流量超10万人次;7项不动产登记业务实现“全流程不见面”。

总体而言,受中国应对疫情得力,政府积极推动区块链技术及应用落地影响,2020年我国在政务板块落地进度领先,这一趋势也将在持续的疫情背景下延续。但同时,也面临着包括行业标准及相关制度仍不完善;基础设施依旧缺乏;业务庞杂各地独立推进,未来或出现重复建设及跨地域协作难度等问题。这些问题将随着政务应用不断试点迭代、标准稳步推出而化解。

3.2.2. 供应链

近年来全球供应链正在数字化进程之中,由于同时涉及资金流、信息流、物流、商业流四个方向;涉及主体范围包括政府、商贸上下游企业、物流企业、政府至个人。供应链系统高度复杂,在同一国家下已横跨多个领域及部门,在跨境场景下还涉及接入境外政府/机构/企业的系统,因而其数字化进度在不同环节所在产业、不同国家间有着巨大的差异。

造成差异的源头主要包括各参与方信息不对称;信任、沟通、合规成本高;交易流程冗长,参与方资金占用压力大三大痛点。在这一背景下,区块链技术通过保证信息互通互认,创建可信任环境,并将资产映射至链上从而提升流动性。通过解决现存的痛点,区块链技术将提升协同效率,减少资金占用,加快周转效率,从而加速跨境贸易及全球供应链。本次全球疫情让供应链中的信任、数据共享机制缺失等问题被放大,激发了核心企业及政府快速改善供应链效率的决心,也激发了终端买家对产品全生命周期溯源的需求。

Everest

Group Research发布的报告显示,目前已有不少企业部署区块链解决方案,区块链作为供应链的解决方案正成为一大趋势。但同时,报告数据也显示,目前79%的项目已经完成了试点,但仅有7%的项目在2020年部署到生产中。而造成这一情况的主要因素主要包括两点,一是性价比问题,二是发起主体问题。供应链本身是多方参与的传统商业活动,部署区块链解决方案意味着短期增加成本,以及变化带来的风险。同时,早期项目多以技术公司发起,核心企业无广泛落地,也缺乏政府层面的参与,从而消减了各方采纳的积极性。但2020年以来已逐渐呈现出由核心企业乃至政府层面主导项目的趋势:目前海外落地项目仍多由传统核心企业主导,而中国则出现了政府主导的项目。

海外动向

从项目上看,海外进入落地阶段项目仍由IBM、沃尔玛、马士基等龙头企业主导。这些企业均具备上下游资源丰富、号召力强、主营业务多元且具备竞争力、以及良好的数字化基础等共性。

2020年,沃尔玛加拿大联合初创公司DLT Labs推出的区块链供应链平台—DL Freight已纳入实用,作为沃尔玛货运发票和付款管理的自动化解决方案。DL Freight采用Hyperledger Fabric架构并集成超过8个外部系统,参与方在链上有独立数据配置,由此数据可信;同时,其通过集成FourKites

IoT数据,实现货物流动记录自动化。该项目降低了物流环节中发票、货物状态等数据存汇总难度;实现多方认可的数据交互,从而加速供应链交易环节。截至9月末,项目已在沃尔玛体系下60+运输方中使用,并纳入物联网进一步将流程由11个步骤优化至5个;目前已处理超过15万张发票,只有少于2%的发票产生纠纷。

IBM联合Chainyard推出的跨行业区块链采购网络Trust Your Supplier(TVS),旨在简化供应链管理、加速供应商验证、入职和生命周期管理。TVS基于Hyperledger Fabric为供应商创造“数字护照”;接入Ecovadis等外部平台实现审计跟踪;并开放供应链中参与方的外部数据接口,给出低成本数据上链方案。最终,TVS可有效提升买卖双方信息审核的效率,缩短接入时间,降低与供应商资格决策相关的风险。2020年,TVS与IBM联合推出针对疫情下医疗物资的Rapid Supplier Connect项目,接入比亚迪、Northwell

Health、全球供应链联盟等外部合作方,协助医院,州政府,药店等采购方匹配新的供应商。

国内动向

国内项目此前多家巨头企业已有布局,而2020年出现的新趋势则是政府主导的项目有所落地。政府层面的参与将带来更大的号召力及可信度,或可成为供应链系统升级的“最后一公里”。

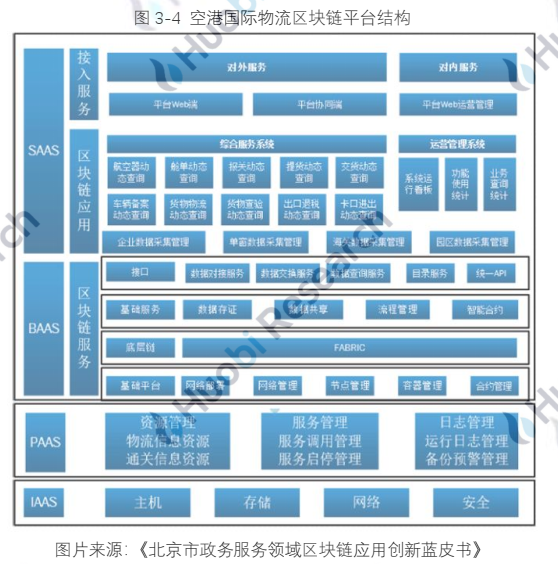

2020年,北京市商务局推出空港国际物流区块链平台,由平台由北京市商务局牵头发起,联合北京海关、市税务局、首都机场和大兴机场空港园区、货站5家参与,旨在为通关企业及政府部门间打通业务数据共享交换。平台通在BAAS层中引入区块链技术,进而在SAAS中提供应用服务层,从而实现数据上链、存储、验证、共享等功能,同时将内外服务于web端分开,解决此前协同效率低下并保证节点运行灵活。平台上线2个月内,实现上链各类通关物流数据共计300 余万条,121 家企业先后使用了区块链系统查询验证各项功能共计7784 次。

国家电网基于区块链开发的新能源云平台—国网新能源云,由国家电网主导,旨在打破部门、企业、用户间数据壁垒,实现全产业链数据共享。平台利用区块链技术提出轻量级多元化身份认证技术,构建多主体间数据可信协作机制,实现数据共享和全生命周期可溯源。由此解决新能源行业上下游企业间协同效率及新能源供需两侧信息不对称引起的消纳问题。截止9月末,平台已累计接入新能源电站162万座、装机容量3.6亿千瓦,服务企业9332家,在国网宁夏电力等单位的试点中上链业务数据超380万条。

总体来看,2020年区块链在供应链场景中正加速落地,且发起主体海外由核心技术或商贸/物流龙头主导,而国内则出现政府下场推动的趋势。尽管目前多数项目仍处于试点中,但这一趋势将会延续。而随着未来个别大国CBDC的率先落地,供应链场景中链上结算的问题也将化解,区块链项目的大面积落地或将出现。

3.2.3.金融

传统金融行业业务场景广泛,且与个人、企业、政府间紧密相连,因此对安全性、稳定性、隐私性、可监管性有较严的需求。不同于加密资产圈层内以创新为导向,区块链在金融中的落地受监管导向影响明显。2020年以来,全球监管环境逐渐将区块链技术及资金面分开对待,积极鼓励技术与产业融合。因此也逐渐出现应用由小型组织向大型企业链盟发起、由企业向政府主导发起、由国内向跨境落地的变化,如中国金融认证中心(CFCA)联合布比区块链在厦门落地全国第三方函证与询查数字化服务平台。

Contour—新加坡贸易金融平台

Contour是由汇丰银行、ING等8家银行共同创建并试点的区块链贸易金融平台,其前身为Voltron,于2020年正式商用上线。平台基于R3 Corda开发,旨在支持用户创建、交换、审核及签发信用凭证和贸易文件;同时,Contour通过集成EssDocs、Bolero等平台的电子订单,实现与外部环境交互。该平台具备较高的节点可用性、数据静态加密、支持秘钥更新及撤销、生态开发易于集成等特征,结合区块链技术特性,实现信用凭证、交易文件及各方交易指令自创建起就具备安全可信、高效、易于共享的性质;最终实现对银行端融资决策加速、对企业运营效率的提升及对整个生态信任风险的降低。

项目此前已完成在17个国家的试点,目前已有超15家国际银行正式加入,12家企业提供技术或数据支持服务;此外,2020年我国宝钢股份、鞍钢国贸分别通过该平台试点人民币无纸结算业务,11月中信银行也为客户完成业务,成为首家使用Contour的内资银行。

Bakong—柬埔寨支付系统

柬埔寨新一代支付系统Bakong正式上线,底层技术由日本公司Soramitsu设计的Hyperledger Iroha区块链支持,用户可通过电话号码或二维码接入服务,并可通过该平台实现跨行转账。Bakong账户及传统账户通过许可链链接,在分布式账本上记录交易,并通过基于区块投票哈希的“Yet Another Consensus”算法达成共识。系统TPS约在每秒1,000 至2,000笔,平台交易速度可实现在5秒内处理。该平台利用区块链点对点特性消除了中心化清算所模式的低效率,且无需用户支付交易成本。

项目于10月正式上线,目前已接入近20家银行及小额贷获牌机构,并将在未来拓展跨境支付场景。值得注意的是,现阶段Bakong并不发行原生数字货币,而是由银行存入现金作为抵押。Bakong出现的初衷是解决柬埔寨本地货币线上流通问题,同时实现央行逐步弱化美元控制的诉求。

国家外汇管理局跨境金融区块链服务平台

该平台由国家外管局发起,底层区块链技术由人民银行下属的中钞区块链研究院自主研发,于2019年启动试点,首期推出“出口应收账款融资”及“企业跨境信用信息授权查证”两个场景。平台采用许可联盟链,以白名单管理协作方式,建立银企间端对端的可信信息交换和有效核验、银行间贸易融资信息实时互动等机制,实现多种业务信息共享,优化融资流程及效率,助力解决中小企业融资难、银行风控难问题。

2020年7月,该平台开始试点“资本项目收入支付便利化真实性审核”应用场景;截至当月末,该平台已在全国31省市推广试点,接入银行超250家,完成融资放贷超4.1万笔,累计放款387.83亿美元,服务企业超4000家,其中中小企业占75%。

上海保交所保险风控区块链平台上线

该平台由上海保险交易所发起,联合14家险企推出,底层区块链采用此前自主研发并上线的保交链。平台首期支持航延险类产品,旨在解决保险中诈骗等风险事项。技术架构上,平台底层保交链采用多链构建,嵌入国密算法;并优化性能,保单存证场景下最高支持每秒5万笔哈希数据上链。平台通过调用底层身份认证、智能合约、共识及平台服务等模块,可实现行业内信息实时共享、保证数据安全的同时实现联合风控,并不断纳入生态伙伴,打破数据壁垒。

平台于6月上线,目前用于监控及预防航延险恶意重复投保和恶意重复理赔行为,并在拓展其他险种及应用场景。

3.3. 趋势三:配套设施涌现

3.3.1.一体机

一体机即软硬件结合的服务器,它将原本需要专业技术人员操作配置的过程进行了自动化,直接部署在硬件产品上,使得用户能够通过简单的配置便能实现复杂的上链操作。

2020年很多企业都发布了自己的区块链一体机,包括蚂蚁链一体机、纸贵科技一体机、众享区块链超级工作站、北信源区块链机等,他们的功能各有侧重,但核心理念都是通过软硬件结合,解决企业的上链难题。

以蚂蚁链一体机为例,通过内置自研安全设备和共识加速处理器,它能够在保证企业隐私安全的情况下,节省企业的部署时间,加速相关的区块链应用场景落地。

总的来说,这些不同类型的一体机都旨在帮助区块链的企业和个人克服技术门槛,提升部署效率,对于我国产业区块链的发展具有较大的推进作用。

3.3.2. 区块链芯片

区块链芯片属于智能芯片领域,通过将区块链中密码学、智能合约、算力计算存储等技术与芯片结合,实现提高安全、数据传输及共享、合约执行或挖矿等方向效率。

目前,从应用方向上区块链芯片可大致分为2类,与资产相关或与数据相关;从推测产业发展阶段上可分为3个阶段,第一阶段即我们目前所处阶段,实体经济中主要应用于IoT相关数据上链,虚拟经济中应用于加解密操作、提升矿机效率;实体与虚拟经济中又都可以用于提升系统安全性,加解密操作、签名验证、共识、智能合约引擎加速等。第二阶段将是融合阶段,虚拟经济不再局限于加密世界,数据成为资产,可在链上安全、高效地交易及清结算。第三阶段则是最终阶段,区块链技术与芯片与其他新基建下技术高度融合,构建数字社会。

现在区块链芯片处于起步阶段,研发及各类应用场景仍在探索中,但已有一定落地。如溪塔科技已自主研发区块链芯片,实现物联网设备数据直接上链,并与中国移动共同研发上线基于区块链和 5G 技术的新一代智慧停车场系统,打通多方记账功能。又如阿里巴巴下属芯片公司平头哥推出国内首款全链路智能合约处理器,为上文提及的蚂蚁链一体机提供安全高效算力。

3.3.3.底层网络设施

2020年在底层网络设施方面发力的主要为“国家队”的三项基础设施:区块链服务网络、星火·链网和长安链。

区块链服务网络(BSN)

BSN(Blockchain-based Service Network)是由国家信息中心会同中国移动等单位发起建立的一项公共基础设施网络,使用者可以在这个网络上运行和部署自己的区块链应用。

在BSN出现之前,不同的企业和个人开发者想要开发和使用联盟链应用,需要购买传统的云服务来搭建一个联盟链局域网环境,并自行开发联盟链的底层框架,这需要开发者付出较大的金钱和时间成本。

而BSN通过在全球设置公共城市节点,可以协调全球的云服务资源,降低服务成本。根据2020年主流云服务商的报价,每年最低成本也要十万以上,而通过BSN,使用者可以按需租用资源,一个应用每年仅需2~3k即可成链并投入运转,能大大减轻开发者的金钱成本。

此外,BSN也支持许多主要的联盟链框架,截止2020年12月7日,已经适配Hyperledger Fabric、FISCO BCOS、百度超级链XuperChain、CITA,这些底层框架能够帮助使用者更快地构建区块链应用,比如Fabric就支持使用通用编程语言编写智能合约,这就意味着技术人员不需要额外的培训来学习新的语言。这种对于主流区块链底层框架的适配将大大减少开发者的时间成本。

截止2020年12月7日,BSN官网已推出32款指定区块链应用,包括火链科技用于积分兑换的“区块链+积分”应用、用于版权保护的IPTM时间标志应用;以及用于防伪溯源的天演维真农业产品全过程溯源云平台区块链应用、用于供应链金融的链平方等。

总的来说,作为一个跨云服务、跨门户、跨底层框架的基础设施网络,BSN能够降低开发者开发、部署、运维和链与链之间之间数据互通的成本,能够有效鼓励区块链应用的开发者,并加强区块链的标准化和链间互通能力。

星火·链网

星火·链网是由中国信通院规划的一项链网协同的基础设施,其主要理念为通过区块链技术解决工业互联网的标识问题。

星火·链网内置标识管理能力,其架构分为两层:

在下层,骨干节点与各行业的区块链网络相连,获取标识、数据,提供跨链互通的服务;

在上层,超级节点构成主链,可用于管理标识、公共数据和国家未来的相关法定资产。

可以看到,星火·链网希望能够促进工业互联网上标识和数据的管理互通,促进区块链应用的发展,并规范相关标识、数据的管理,目前已有超级节点和骨干节点在中国签约落地,未来发展还需进一步观察。

长安链

20年1月27日,自主可控区块链软硬件技术体系“长安链”发布,同时推出首批应用场景,并由国家发展和改革委员会、科学技术部、工业和信息化部、中国人民银行、国务院国资委、国家税务总局、国家市场监督管理总局、北京市人民政府联合指导,国家电网、中国建设银行、中国人民银行数字货币研究所、腾讯、北京微芯研究院等27家成员单位共同发起成立长安链生态联盟。

长安链是由北京市联合央企、头部企业及高效共同研发的自主可控区块链软硬件技术体系,致力于建设可信数字基础设施、构建新型信息高速公路;围绕推动数字经济发展,应用于跨境贸易、供应链金融、商品溯源管理和绿色金融等场景。

长安链具备自主可控、灵活装配、软硬一体、开源开放的特点,是融合区块链专用加速芯片硬件和可装配底层软件平台。软件方面,长安链独创深度模块化、可装配、高性能并行执行的区块链底层技术架构,交易处理能力达10 万TPS。硬件方面,首创基于RISC-V开源指令集的96核区块链芯片架构,构建物理安全隔离的高效可信运行环境,实现智能合约的并行加速处理。

不管是一体机、区块链芯片还是底层网络设施,它们都着眼于当前联盟链发展遇到的痛点,致力于推动我国区块链应用的发展。随着相关设施的逐步完善,相信中国的联盟链发展将更加迅速稳健,产业也将在区块链的技术下发生变革。

3.4. 趋势四:资产上链萌芽发展,数字证券或成领头羊

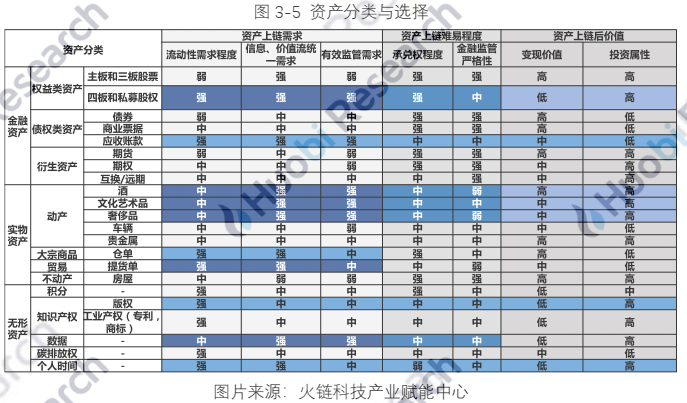

目前,我们可以将资产划分为金融资产、实物资产与无形资产三大类。其中金融资产又可细分权益类资产(股票/股权)、债权类资产(债券、商业票据及应收帐款)以及衍生资产(期货、期权等)。实物资产则包括以酒、文化艺术品、奢侈品等为代表的动产、大宗商品、贸易及不动产这几类。而无形资产主要指的是以版权、工业产权(专利、商标)为主要组成部分的知识产权、数据等。

实体资产在现有行业中存在信息流与价值流分离、资产流动性差、资产交互性差以及有效监管难度较大等问题。推动实体资产的数字化有助于推动资产降本增效,建设完整的标准化资产监管体系以加强监管,从而形成创新的数字化生态。而基于区块链技术的资产数字化,即资产上链,具有公开透明可溯源、扁平自治提效率以及智能自动不篡改等优势。

如下图所示,我们根据资产上链的需求、难易程度以及上链后的价值三大维度出发,筛选出了如下所示的具备“强”资产上链需求且能实现“高”资产上链后价值的几类资产,分别是区域性股权交易中心股权及其他股权,应收帐款与仓单,酒、文化艺术品、奢侈品等动产。

3.4.1.数字证券

纵观全球,数字资产管理与数字证券的未来正蓄势待发。

(一)国际:

以美国为代表,美国SEC主席Jay Clayton在2020年10月表示:所有股票可能都会通证化,愿意尝试通证化的交易型开放式指数基金(ETF)。美国知名交易所纳斯达克(Nasdaq)早在2015年就推出了基于区块链的股权登记平台Linq,私募股权所有人得以享有数字化所有权,交易后的所有权也变更为由智能合约来自动完成,无需担心人工变更所产生的错误。通过Nasdaq LINQ出售私有股权的初创公司可以将股权从登记到执行的数据信息,连续记录在区块上并形成唯一的数字凭证,保证信息真实完整性和可追溯性;同时将时间缩短到10分钟,有效降低了资金成本和系统性风险。此外,Nasdaq更是在2020年建立与R3的合作关系,利用Corda生态系统为数字资产的发行、交易、结算和管理创建市场。

2018年,澳大利亚证券交易所(ASX)宣布将把现有的清结算系统以区块链技术取代,这种区块链技术取代原有中央存管系统的证券交易所的情况为全球首例。使用基于区块链技术的新系统的用户可以通过运行节点而非发送消息的方式连接至数据库以避免错误发生。在该方式下,与用户相关的结构化数据被允许实时查看并存储在分布式分类账本上,用户可根据需要复制和查询这些数据来确认其他系统可依赖数据的真实性,优化不同来源的外部数据的协调过程。除此以外,资产交易的参与者可以在不必咨询证券交易所的情况下,实时访问正确的数据,使交易过程更容易快捷。

(二)国内:

正如中国证监会科技监管局局长姚前所说:证监会着手利用金融科技,尤其是区块链技术,在区域性股权市场打造新一代金融基础设施。

中国证监会已于2020年7月启动了区域性股权市场区块链登记托管基础设施建设的试点工作,首批确定了北京、上海、江苏、浙江、深圳等5个试点地区。9月3日,江苏区域性股权市场成为首家与中国证监会监管链业务实现连通的试点单位;9月28日,“上股交区块链项目”实现全部业务数据上链,并成功与证监会监管区块链实现连通对接;9月28日,北京区域性股权市场区块链登记托管系统上线并与深圳证券通信有限公司签署技术合作框架协议。目前5个试点地区已全部完成技术联通。

此前,香港交易所和恒生电子,联合云象区块链也推出过一套私募股权交易系统。该联盟链由监管机构、交易机构、非上市公司、第三方服务机构以及金融机构组成。基于区块链技术,将非上市公司的股权登记、变更、转让、期权激励、虚拟股权等数据上链,确保信息纪录公开、透明、真实、可追溯,避免投融资双方信息不对称及重复质押,从而改善企业融资环境,加快融资效率,降低投资机构授信成本,提升股权流动性。

总结来看,对于私募股权类资产来说,区块链的分布式账本可以有效解决企业信任问题,通过交易数据上链,各方可以查询账本获取对方的历史信用记录,解决金融服务中信任问题,为中小微企业提供快捷便利的融资渠道。此外,区块链技术驱动的点对点交易形式也可以有效解决贸易结算、跨境汇兑中的问题等。无论区块链技术如何迭代发展,最终目标是解决私募股权市场发展过程中存在的痛点,促进传统金融商业模式转型升级,为推动金融的协调发展提供安全可靠的技术保障。据此,我们认为数字证券,尤其是私募股权类资产的数字化将在2021年提速发展,实现一定程度的突破。

3.4.2.供应链金融场景下的资产上链

目前一些金融业务场景,尤其是供应链金融领域,本身的业务已经实现了技术层面和业务层面基于区块链的处理。供应链金融生态涉及的参与主体多元,业务操作复杂,在实际操作的过程中仍面临着供应链中信息孤岛现象严重、核心企业信用跨级传递难、传统票据使用场景有限,流转困难、贸易真实性易造假以及合约约束力度有限,履约风险高等发展痛点。区块链技术凭借其分布式账本技术、密码学基础等具有不可篡改、可追溯、高透明等特性,解决供应链金融中核心的信任问题,通过建立高效透明的信任机制,为供应链金融生态体系的运行降本提效。

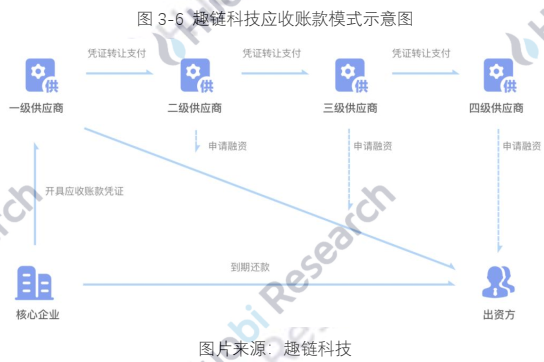

趣链科技飞洛供应链金融平台

趣链科技专注于区块链技术产品及应用解决方案,旗下飞洛供应链金融平台基于趣链科技自主研发的区块链底层平台Hyperchain所研发,专注于底层交易资产的数字化与标准化。Hyperchain平台在大中型金融机构的技术测评中均名列第一,是国内第一批通过工业和信息化部标准院与中国信息通信研究院区块链标准测试并符合国家战略安全规划的区块链核心技术平台。

飞洛供应链金融平台为供应链提供多种基于区块链的解决方案,我们筛选出了其中涉及资产上链的案例,介绍如下:

(1)应收账款:

平台通过标准化数字资产凭证“金票”,实现平台中应收账款的在线流转、融资和拆分。帮助核心企业维护供应链,实现核心企业信用的跨级传递,拓宽金融机构的服务面。

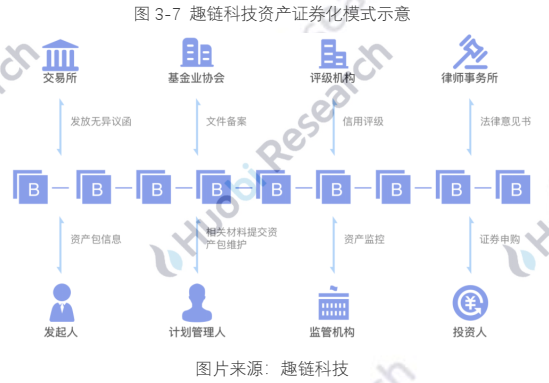

(2)资产证券化:

趣链科技通过区块链,联合多方构建多“中心化”的ABS管理平台,完成交易资产的证券化及数字化确权,实现基础资产的全生命周期管理,缩短资产证券发行周期,提高资产的流动性及清算效率。

趣链科技构建ABS项目管理平台,有效地解决证券化过程中信息不透明、信息披露不充分、操作效率低、风控能力弱、难以定价等问题;另外,通过搭建基于区块链技术的ABS管理平台,并联合券商、交易所、评级机构、律所等建立联盟链,实现ABS业务全流程线上化管理。

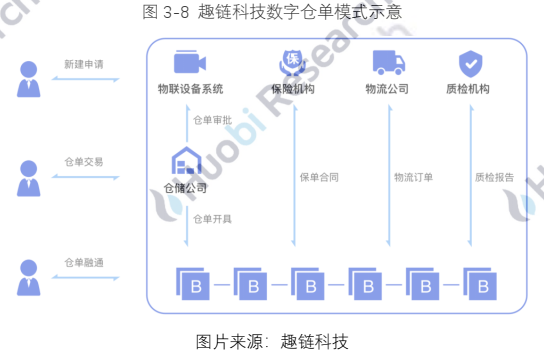

(3)数字仓单:

通过区块链联合仓储、物流公司以及保险、质检机构,保证货物的全流程监管,仓单及交易信息全上链。通过创造区块链监管环境,杜绝仓单造假,确保资金安全,为中小企业仓单流通提供渠道。

对资产上链业务参与金融机构来说,可直接基于供应链场景的链上信息进行更加高效的资产证券化工作。从资产端角度来看,区块链已经将资产的真实性进行了技术层面的保障。两个业务场景如果都能够通过区块链进行处理,则能够实现更大程度上的效率提升和风控保障。

我们也看到目前金融行业里的信贷资产(如房地产信贷、消费信贷)、不良资产、融资租贷、各类保险等业务也与区块链有较高的结合可能性,后期上述资产有望在业务处理、资产证券化全流程中由区块链平台进行管理。

3.4.3.动产上链

酒、文化艺术品、奢侈品等代表的动产在近年来受到较高关注,相关上链溯源的应用也已陆续实现一定程度的落地。以酒类商品为例,葡萄酒等高价值酒类商品常面临假冒伪劣的问题,消费者因此对商品的真假存疑,影响了正规品牌的正常销售。

2020年7月30日,腾讯安全领御区块链与百年张裕达成战略合作,将基于腾讯云平台和区块链技术,为张裕打造高端葡萄酒区块链溯源平台。

该平台初期将以七大酒庄产品为主,基于“一物一码”防伪系统,同时打通张裕品牌小程序,利用区块链防篡改属性,实现400万瓶酒庄酒的全流程信息的上链追溯,助力张裕葡萄酒打通消费者“验真”和企业“防伪”双向机制,实现品牌安全管理体系升级。

第四章 区块链技术突破

2020年是区块链技术乘风破浪的一年,这一年,Layer2技术开始被广泛实践,Rollup技术被纳入进了以太坊的扩容路线图;ETH2.0 阶段0正式上线,并更改了路线规划;跨链的头部项目Polkadot和Cosmos都取得了重大进展,Polkadot上线了中继链,平行链也已经开始在Rococo上测试,Cosmos的IBC 1.0已经开发完成准备上线;Filecoin主网10月上线也为分布式存储行业与区块链的结合带来了新的火花。本章将介绍这些突破在2020年的进展。

4.1. Layer2

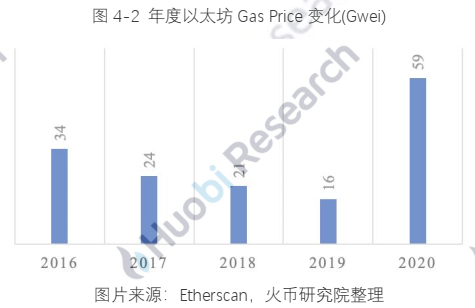

2020年是Layer2技术新一轮大规模探索与尝试落地的一年。 此前,状态通道技术、Plasma等技术都曾层掀起过对Layer2解决扩容问题的强烈期待。2020年,在Defi浪潮的席卷下,“世界计算机”以太坊开始算不过来了,日Gas消耗暴涨(0),日均Gas Price创2016年以来的新高(0),2020年9月的日均Gas Price更是高达193Gwei,是19年整年平均数据的12倍。在此背景下,Layer2技术再次焕发新生,成为区块链生态中最受关注的技术之一。而在Layer2技术中,Rollup技术又尤为显眼,成为2020年Layer2技术崛起的主力军,甚至被以太坊创始人Vitalik加入到了ETH2.0的技术路线当中。下文中将逐一介绍各类Layer2的技术发展情况。

4.1.1. Rollup异军突起

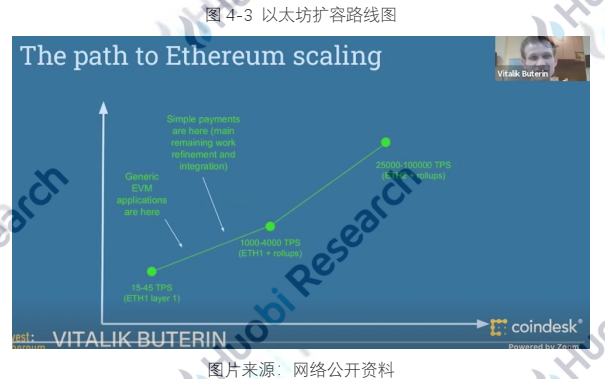

Rollup技术是2020年Layer2的主旋律,Vitalik将Layer2纳入以太坊扩容路线图时(图4-3),在各个场合呼吁生态方关注Layer2甚至把战略转向Layer2时,这个“Layer2”也有特指Rollup技术的意味。同时,2020年多个Defi赛道的头部项目如Uniswap、Curve、Compound、Synthetix等都开始尝试他们在Layer2上的版本,而这些项目对Layer2的选择也无一例外是Rollup技术路线的。

Rollup的核心思想在于将原本散落在区块中的多笔交易打包压缩为一笔交易再统一发布到主链上,以降低单笔交易的Gas消耗。这样一来,即便每个区块有Gas上限,但可容纳的交易数量相对还是增加的,区块扩容性也就得到了提升。相比于其他路线,其最大的不同在于解决了数据的可用性问题,交易数据中验证必要的信息会被压缩上传到主链,因此不需要以往状态通道、Plasma对用户的活性假设,这对用户而言是一个极大的体验提升。

在Rollup路线中,最核心的两条分支技术路线是ZK Rollup和Optimistic Rollup,这两条路线分别在18年和19年就被提出,在社区内已经经历了一段时间的讨论和实践,因此在2020年以太坊性能问题凸显时,作为有一定积淀且尚未被证明难以推广的技术方案,被推到聚光灯下也是十分顺其自然。目前两条技术路线各有优势也都还面临一些问题。

ZK Rollup的特点在于其用零知识证明的方式保证了提交上链的交易的正确性和完整性,所以其拥有和Layer1相近的安全性,同时也没有退出的争议期,但是也正是因为使用了零知识证明,其目前还难以通用化,已有项目的迁移成本也会比较高。

目前已经有团队在尝试开发通用的零知识证明框架,头部团队Matter Labs开发的zkSync在2020年上线了主网,目前其合约地址上处理交易总数量逼近80万[if !supportFootnotes][5][endif],并且已经和Curve、Balance达成合作开发Layer2版本;StarkWare也于近期宣布完成了其基于ZK Rollup的扩容解决方案的阶段0。除了通用的以外,也有团队在专用场景下使用ZK Rollup方案,如Loopring 2020年2月上线了基于订单簿的Loopring Exchange,6月上线了支付产品Loopring Pay,近期也上线了Layer2上的AMM的DEX,当前,其Loopring3.0每秒可清算高达2025[if !supportFootnotes][6][endif]笔交易;此外,还有围绕隐私交易的项目Actec在2020年10月上线了测试网;iden3也在2020年宣布了其基于ZK

Rollup的支付网络项目Hermez。

Optimistic

Rollup对智能合约的通用化支持比ZK Rollup要好,但是由于没有使用ZK Rollup这种有效性证明的方式,而是使用了与闪电网络和Plasma类似的欺诈证明的方式,因此会存在争议期,影响资金效率,同时安全性较ZK Rollup会差一些。但是由于其通用性好,现在有更多的团队在尝试该条路线。

Optimistic

Rollup通用技术研究的头部团队包括Optimism、Fuel Labs,这些团队在2020年也有很大的进展。Optimism是有原本研究Plasma的技术团队Plasma Group转型而来,在上一届Devcon上其联合Uniswap推出了Layer2上的Demo版Uniswap——Unipig,2020年2月他们发行了支持Layer2的OVM 的alpha版本,并在4月与Synthetix一同推出了一个demo应用,在9月上线了测试网。Fuel

Labs在1月公开了他们的测试网,并在11月发布了v1.5的预览页面,预计在2021年下半年对以太坊智能合约提供通用的支持。

总体而言,无论是从社区关注度、技术团队的投入度还是生态项目的参与度Rollup系列技术都是2020年Layer2的核心,经过此前几年的积累和2020年的集中投入,Rollup技术在2020年已经初步落地小试牛刀,相信2021年会是是否真的具备落地实用性的见证年。

4.1.2. 侧链方兴未艾

侧链技术在2013年底就被提出,2014年第一份关于侧链技术的白皮书发布。侧链作为主链功能和性能上的扩展,可以具有独立的分布式账本层的技术方案。侧链可以分为两大类,需要基于信任和不需要基于信任。下文即将提到的Plasma是典型的不需要基于信任的解决方案,而当前更多的侧链项目均是采用的基于信任(但不必将信任集中在极少数的团体上)的方案。

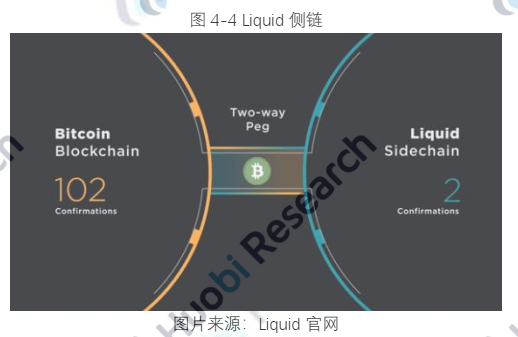

2020年侧链技术的应用出现了专用化的趋势。在比特币生态中,老侧链项目Liquid(图4-4)开始专注于做针对交易员和交易所的结算网络,其上已经加入了50多个联盟成员,近期日交易笔数在900上下。以太坊生态中在2020年拥堵问题的凸显的背景下,也有一些针对特定应用场景的基于侧链技术的项目出现,如针对支付场景的XDai和针对衍生品场景的Injective等。其中XDai虽然容纳资金量仅有4百万美金左右,但目前每天的交易笔数在3万上下波动,已经聚集了一定的活跃度。头部的锚定BTC项目WBTC 2020年也宣布计划建立以太坊侧链。

总的来看,侧链技术2020年没有太多技术上的突破,反而是在主链相对拥堵,而二层上又还没有落地相对完美的去信任化技术方案的间隙,以基于信任的方式做了一些特定应用场景的尝试,整体势头方兴未艾。

4.1.3. 艰难推进

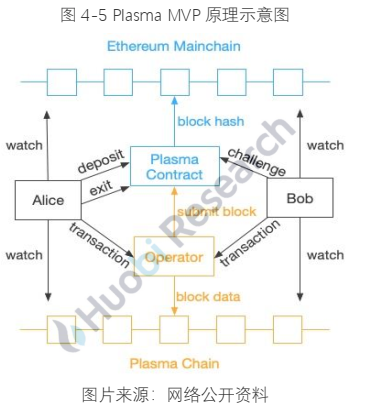

Plasma技术最早是由闪电网络的创始人Joseph Poon和以太坊创始人Vitalik共同提出的提升以太坊网络的扩展性的方案。Plasma在分类上其实是可以被划归到子侧链一类的技术路线上的,但是因为没有信任假设的侧链由于算力不足会带来一些安全隐患,Plasma即是为了解决这一类问题而提出。在2017年被提出之际,Plasma技术同样也是被寄予厚望。

但经历了Plasma MVP(0)、Plasma Cash等技术路线后,Plasma技术还是没有走到大规模应用阶段,Plasma MVP的批量退出问题,Plasma Cash的高存储要求以及他们共有的退出争议期和活性假设导致的资金效率低用户体验差等问题使得该项技术推进十分艰难。 多数原本在Plasma方案上探索的团队已经停止或者更换方向,只剩少数团队还在坚持。

剩下的团队中,最为知名的是OMG和Matic两个解决方案。OMG Network 2020年6月发布了其主网测试版,近期还被Genesis Block Ventures收购,但目前看来采用率还是比较低,每天其上仅发生几十笔交易。Matic Network在2020年5月主网上线,其尝试通过抵押借贷、交易等方式解决争议期资金的流动性问题,目前主网采用率相对OMG来说高很多,已经有超过15万的钱包地址,近期每天也有10万笔以上的交易发生。

总体来看,Plasma技术目前不算是Layer2赛道最受关注的技术,但2020年两个Plasma项目的主网上线和生态推广似乎也为Plasma技术的推进带来了一缕希望。

4.1.4. 状态通道技术持续迭代,资金增长停滞

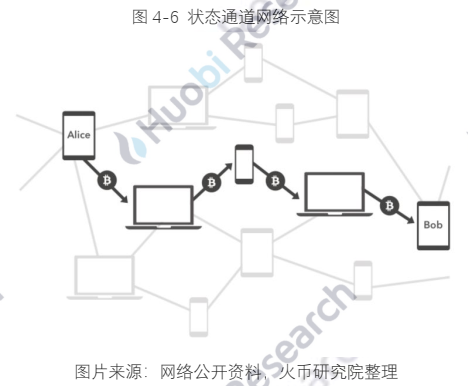

状态通道与上文介绍的侧链一样,都是最早的Layer2技术之一。状态通道的核心思路是为交易双方直接建立一个链下的点对点的通道进行两者的状态共享和转换,支付通道是状态通道的一种,在通道中共享和转换的是交易双方的资金状态,这也是在区块链系统中比较常见的一类状态通道。

用户之间两两的状态通道可以形成一个网络,未直连的用户可以借由网络中已有的通路进行资金和信息的路由(如0)。如此,可以构建一个二层的状态通道网络。由于通道两端的用户是点对点直连,交易只需交易双方确认即可达成,可以获得极高的理论TPS值。其也是目前Layer2里面对交易吞吐量的扩展上限最高的一条技术路线。

但即便如此,该项技术由于安全性、易用性、其本身的扩展性问题等因素仍然没有获得较好的发展。诞生于比特币扩容之争年代的闪电网络技术,曾被比特币核心开发人员寄予厚望,期待能通过隔离见证+闪电网络的技术路线,一方面扩展链上区块的交易容纳数,一方面通过二层网络以链下的形式提升吞吐量。

但是,迄今,比特币网络的支付中隔离见证的采用率已达67%,而2020年虽然闪电网络的几个技术团队先后落地了瞭望塔、大支付通道、Autoloop等改善使用体验的技术,闪电网络通道中的容量仍保持在1000 BTC上下,对比来看锚定BTC的头部资产WBTC铸币量已经是其100倍。

其他的状态通道技术也面临类似的境地,2020年5月以太坊版的闪电网络——雷电网络的1.0上线,但迄今其上也仅有数十个账户[if !supportFootnotes][11][endif]。Celer Network的状态通道网络中也仅有几十条通道[if !supportFootnotes][12][endif]。

除了前述典型的状态通道作为二层网络的技术路线外,目前也有一些新的尝试,试图将状态通道技术融入其他Layer2的解决方案中,通过状态通道解决Layer2之间的资产和信息转移问题。

总体来说,以闪电网络为代表的状态通道技术,技术迭代仍在继续,资金增长却是陷入停滞状态的。不过,将状态通道技术融入到其他Layer2技术中,使之相互协作的技术路线或许是值得期待的。

[if !supportLists]4.1.5. [endif]小结

虽然在前面的小节中我们是分别对Layer2技术进展进行的阐述,但Layer2技术之间其实并不是绝对的割裂,我们能看到各种Layer2技术之间的演进和相互借鉴,如欺诈证明在闪电网络、Plasma和Optimistic Rollup技术里的使用和使用方式的变化,同时越来越明显地能看到各个技术之间的融合,如Blockstream对Liquid侧链和闪电网络的融合、Vadium对Plasma和Rollup的融合,我们也相信在未来的发展中,会有更多的借鉴、融合与创新。

同时,不同的Layer2解决方案已经并且可能会长期共存,因此Layer2与Layer2之间的互操作会成为一个十分重要的话题,我们已经看到有团队,如Connext,在尝试连接不同的Layer2。

最后,Layer2技术的可能会直接影响未来以太坊的走向,以太坊社区已经有声音在讨论如果有了足够高性能和实用性的Layer2解决方案,是否还有必要建设以太坊2.0。总而言之,Layer2自2020年爆发后,会是在未来至少两年内都会被热烈讨论的话题,并且这个话题也将会长期存在在区块链的世界中。

4.2. ETH2.0

ETH已经成为世界级的区块链平台,它实现了第一个支持可编程智能合约的区块链底层架构,然而ETH还有很多问题需要解决,比如性能、扩展性以及隐私保护等问题,尤其是随着ETH的生态发展,以及更多DApp应用在平台上部署智能合约,底层PoW共识的低效问题凸显,严重的网络拥塞和交易确认延迟极大地影响了平台用户体验。

在这种背景下,Vitalik和ETH技术社区一直致力于寻找新的解决方案来突破以太坊的“瓶颈”,实现ETH作为高性能分布式“世界计算机”的目标,以支持未来更多商业化应用场景,ETH2.0也可以视为是以太坊社区为达成这一愿景目标而新设的开源项目。首个阶段PoS信标链作为整个ETH 2.0网络的“指挥和控制中心”,是ETH 2.0之路迈出的关键一步。2020年,信标链顺利上线并平稳运行至今,质押数量仍在持续攀升,目前已超过230万ETH;而验证节点数量相较ETH

1.0同样激增不少,已超过7w,不难看出社区对ETH 2.0的信心。

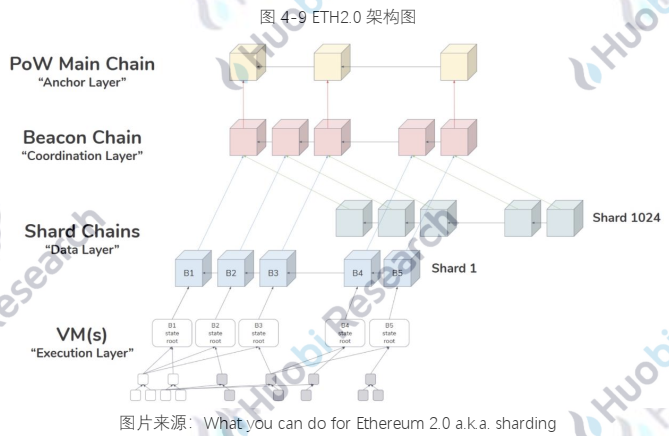

4.2.1. 主要技术

和目前ETH的单链结构比较,ETH2.0特点是采用了“分层”和“分片”的设计思想,现有ETH因为是单条主链处理网络所有的交易信息,所有参与网络的节点按顺序处理交易(包括智能合约里面的交易),处理顺序完全按照区块打包后进行串行处理,最终节点达成一致性共识但过程效率较低。从ETH2.0 开始以太坊将建立三层网络结构,如0所示,包括现有的PoW主链、信标链(Beacon Chain)和分片链(Sharding Chain)。

其中信标链作为“灯塔”,不直接处理用户的转账、智能合约事务,负责总体调度指挥众多分片链达成共识,进行跨链沟通。各个分片链则像每艘单独的“货轮”,负责独立处理分片内各类交易。在信标链网络,验证委员会成员将基于PoS共识机制,对信标链上不同分片网络中交易区块的状态结果最终一致性进行投票。

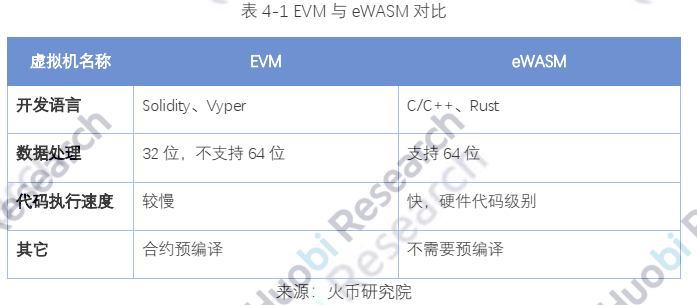

相对于以太坊1.0,以太坊2.0不同于过往的历次“补丁式”硬分叉升级,而是作为一次“重铸式”的新链升级。它采用了Casper共识、分片技术和新虚拟机eWASM多种创新技术方案。下面我们逐一介绍。

Casper共识机制

ETH2.0信标链采用Casper PoS共识机制,其基本思路即正向奖励诚信、负向惩罚作恶。而Casper除具备PoS机制本身低能耗、防51%攻击更安全的优势外,还设置了经济惩罚模型,来解决PoS机制本身存在的“无利害攻击”问题。Casper的主要机制包括:

1.验证节点预先在链上抵押至少32个BETH作为保证金;

2.验证节点不能在同一个区块高度发布两个不同的投票;

3.验证者不能在已经投票的情况下,在其他投票时间范围内再次进行投票。

基于这种特性,任何违反规则的验证节点都会被严惩,最坏结果就是没收全部保证金,并从验证节点委员会中剔除。由于可能造成的经济损失,验证节点会选择对自己最有利的结果进行投票,当全网验证节点数量足够多时,投票机制确保最后的结果分布趋向于收敛,即大多数验证节点都选择的某个高概率胜出的区块作为最终一致性结果。此外,Casper验证节点委员还会随机选举验证节点,每隔一个周期进行一次轮换选举,随机指派验证节点负责指定分片内的校验区块出块,确保分片内的验证节点不形成“合谋”,从而提高整体网络安全性。

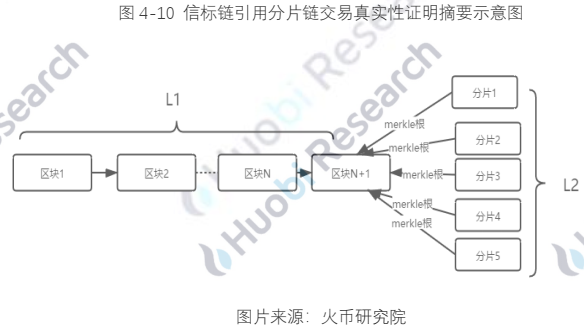

分片技术

分片技术来源于传统概念扩容技术,它指将数据库分成若干片段,以增加处理效率。在区块链中,它指将区块链网络分成多个碎片,每个碎片中包含一定的节点,由这些节点分别处理每个碎片中的事务,以提高区块链整体的性能。

在ETH2.0中,网络被划分为64个分片,每个分片处理网络中不同的交易,并处于独立的账户空间。具体地说,ETH通过信标链来负责最终交易状态的共识验证并在区块确认后在各个分片进行同步,信标链同时协调跨分片的状态通信,信标链基于Casper 共识来实现区块的更新, 通过交联技术实现信标链和分片的状态通信。

如0所示,ETH2.0将网络分成两部分,左边L1代表信标链网络,右边L2代表分片网络,分片之间空间各自独立,不同的分片由验证节点组成的验证委员会维护,相当于也是多条独立的区块链。信标链通过交联(crosslink)收集分片内的交易真实性证明摘要(Merkle根),ETH2.0分片技术第一阶段就是建立信标链-分片的锚定模型,分片内交易结果的确认要等待信标链的区块结果确认,分片内不支持状态存储。

eWASM

由于原先的EVM既不支持数据类型方面精确度不确定的浮点计算也不支持64位字节数据,还受制于有限的编程开发语言。到了ETH2.0的阶段2后,分片链从简单的数据容器过渡到结构化链状态,开发人员将更换新的虚拟机Ewasm。届时,每个分片链管理一个eWASM,包括账户、合约代码、状态、收据、其他抽象等等,大大降低智能合约的开发难度,使以太坊的生态更加丰富。

4.2.2. 路线规划

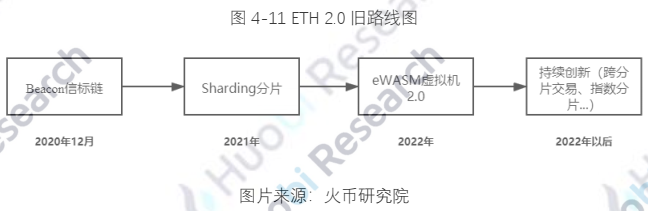

ETH 2.0规划路线从2019年开始,整体规划为三个重要阶段:阶段0 信标链、阶段1 分片、阶段2 eWASM,后续的持续创新方向动态制定(0)。

这种三阶段的路线图,也是大家普遍熟知的ETH 2.0的路线图。但在以太坊实际的发展中,路线是有所改变的。在2020年10月,Vitalik在论坛上发布了以Rollup为中心的以太坊路线图,不仅在ETH 1.0中为Rollup构建或调整基础设施,在ETH 2.0中也融入Rollup;在以太坊2.0的官方文档中,也将原本明确划分的阶段0、阶段1、阶段2调整成为了 阶段0、轻客户端、分片和合并 ,并且各项之间没有制定明确的先后顺序。

路线图的变更一方面来自于Defi生态的爆发引发了对以太坊扩容的迫切需求,而Layer2技术的发展,为以太坊扩容带来了落地预期更强的解决方案,导致了以太坊整体的发展路线有所变更,自然而然影响到ETH 2.0的路线规划。另一方面,也源自于ETH 2.0本身存在诸多技术和运营上的挑战,例如分片、ETH 1.0的合并等,不确定性较大,难以按照原本阶段明确划分的方案执行落地。

4.2.3. 行业影响

2020年阶段0的上线,虽然为行业的Staking带来新的产品,也提高了以太坊的社区关注度。但它暂时很难给行业带来“翻天覆地”般的影响。因为此时的ETH2.0仅仅是个骨架,它不仅不支持分片技术和智能合约,甚至连最基本的转账功能都无法实现,所以并不会给以太坊带来更好的性能和更低廉的费用。而目前以太坊面临的拥堵昂贵问题已经极大程度地影响用户使用体验,所以很多项目都开始使用Rollup技术来解决燃眉之急。

而完整版ETH2.0升级则不同,它所设想的是一个平衡了性能、安全性和完全分布式的全新区块链系统。完整ETH2.0对行业的影响,不单纯是以太坊自身的革命,更是一个全行业的革新。首当其冲的就是公链竞争者。某些DPoS公链节点数量较少,开发社区仍在起步阶段,以至于长期被人调侃称为“联盟链”,只能依靠相比以太坊的性能、费率优势来寻求突破。然而,一旦ETH顺利完成升级,性能大幅提高的同时费率也大幅降低,加之明显的开发社区优势,那么这些竞争公链的竞争优势将荡然无存。

另外,以太坊作为支持可编程智能合约的区块链底层架构,基于以太坊的DeFi和DApp,会成为新项目的爆发点,这也有可能诞生出撬开一个主流互联网、传统金融的一个入口。

对于现有DeFi来说,仍可以正常在ETH老链上运行,且可以根据自身对性能和费率的需求,选择主动迁移到新链上或是被动等待ETH

1.0和ETH 2.0合并。不过,我们推测,即便合并后的ETH1.0做了一定改进,但是其性能可能仍然不如ETH2.0原生的分片链一样好。同时,由于需要众多补丁,无法保障合并时间进度。主动迁移到ETH2.0上可能是DeFi的更好选择。

对于DApp来说,ETH2.0的新的原生Dapp项目更可能会倾心于过去ETH1.0无法实现的一些应用,例如游戏等。如果我们把目光放长远,一些国家级项目或许正式能够在ETH2.0上运行。早在2018年,加拿大政府研究机构就已经推出以太坊区块链浏览器,并配合分布存储技术,使得托管数据无法篡改;意大利大学也表示将推出以太坊(ETH)区块链的数字证书。2020年1月,澳大利亚央行曾表示,在以太坊上模拟测试央行数字货币;2020年4月,法国央行也称,以太坊和Ripple或将为央行数字货币提供动力。虽然过去的ETH 1.0无法支撑这样国家级的项目,但是未来ETH2.0的性能是很有可能能够胜任的。

近期来说,单纯看本次阶段0升级,它其实只是万里长征的第一步而已。除了提高以太坊的社区关注度之外,暂时难以给行业带来更加深刻的影响。完整版上线,需要给予开发社区2~3年的时间。

远期来说,ETH2.0拥有宏伟的构想和技术路线(Casper、分片和新虚拟机),如果完整版顺利落地,ETH自身性能会出现大幅提高,形成巨大优势,并给DeFi、DApp带来希望,甚至让一些国民级的项目也有希望搬上以太坊。

2020年,在公链领域随着波卡候选网、主网先后上线,对多链、跨链项目的关注度再次被掀起。跨链也不是一个新概念了,2013年Nolan提出的原子转移是最早的资产跨链技术思路,2015年Ripple发布了第一个关于跨链的协议《Interledger Protocol》至今已有5年,2017年到2018年涌现了大批主打跨链、高性能的公链,但这其中大多数并没有良好的落地。

在这几年中,跨链的内涵也从最初的链间资产互换扩大到包含链间资产转移再扩大到包含信息转移,跨链的愿景也由打破区块链间的孤岛到形成共识层以上的通用化互操作能力甚至可以扩展到跨出区块链打平传统互联网世界与区块链世界的构想。到今天,原本的“跨链”也常被另一个包含性更强的名字“互操作”(Interoperability)来指代。

但落回到现实,蓄势多年,区块链上的跨链生态仍没有像2020年的Defi一样迎来爆发,也没有像Layer2一样走到了应用场景倒逼技术探索的情况,仍旧处于相对不温不火,技术积累领先于应用场景的局面。不管是公链还是联盟链都在为更通用的互操作能力搭建技术组件或技术解决方案。

在公有链范畴内,跨链领域2020年最受关注的无疑是Polkadot,2020年,其中继链上线并将共识切换至NPoS,意味着其跨链中枢单位已经完成。下一个重要的节点是其平行链的上线,在12月17日,波卡也如期举办了平行链测试网的发布会,并在一周后上线了Rococo V1测试网,逐步踏上平行链落地的节奏。结合官方本月初释出的平行链七个上线顺序,接下来的重头戏将是Kusama和波卡上的平行链插槽拍卖。

Kusama作为波卡的先行网,插槽拍卖也会先于波卡进行。但受制于有限的网络计算资源,平行链插槽的上限数量目前被官方设定为100条左右,而目前波卡上已超过300个生态项目,供少于求的现状决定了争夺插槽资格的竞争势必非常激烈。

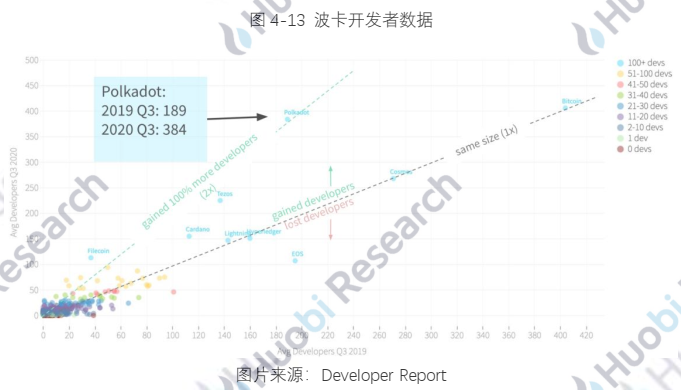

与波卡主网同步推进的还有各类波卡生态项目(如0),2020年波卡生态内的各类底层设施、扩展技术以及上层应用型的项目也都纷纷走向前台反哺波卡。虽然波卡的平行链尚未上线,各生态项目已经十分活跃。并且,得益于波卡生态在技术普及方面的工作,其开发者人数相比19年翻了一番(如0)。

Cosmos是跨链领域另一个头部项目,其主网在19年就已经启动,启动后的另一个最重要里程碑是IBC链间通信协议。虽然在年初,Cosmos团队内部的变动影响了IBC的开发进度,但IBC 1.0版仍在2020年完成了代码实现(如0),预计在21年年初上线。Cosmos的生态项目在2020年没有波卡生态火热,但从开发者角度,相较19年生态中的开发者人数基本持平没有太大变动。

除了这两个头部项目以外,2020年关于跨链或者说互操作,还有另一个引人关注的发布,Nervos的互操作2.0,其提出通过灵活的密码学支持和账户体系实现资产、用户和应用在多链之间自由流动。

跨链的部公链项目投射出一条不同于以太坊的区块链世界的应用构建方式。以太坊以世界计算机为愿景,搭建了底层的分布式账本层,提供统一的存储和计算的能力,将任意构建智能合约的能力开放,应用基于智能合约构建。但Polkadot和Cosmos将构建分布式账本层的能力也开放出来,应用基于链来构建而不是智能合约。这带来的一个重要改变是应用不会被封闭在一条具体的链上,从比特币到以太坊实现了可编程货币,从以太坊到跨链生态,带来的是更高的抽象、更强的互操作性和更少的来自统一的分布式账本层来带的约束。

因此,我们能看到波卡或者Cosmos的生态项目和以太坊的生态应用很大的不同是基于链和基于智能合约。同时,现在也开始看到以太坊的智能合约型生态项目溢出到链上,如最近Compound宣布将于2021年初发布Compound链。

4.3.2.锚定BTC成资产跨链最大规模应用

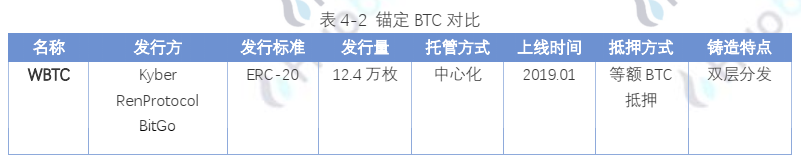

除了通用的跨链网络之外,公链生态中2020年崛起了基于应用场景资产跨链,其中最声势浩大的就是BTC跨链到以太坊。在过去的6个月,以太坊上的BTC锚定币数量快速增长了近50倍,从3000枚增长到如今的15万枚。截至11月24日,BTC锁仓价值达27亿美元,几乎占到DeFi整体锁仓量的五分之一。这种增长幅度是前所未有的,也是区块链有史以来体量最大的一次大规模跨链。

目前主要的BTC锚定币按总量依次包括WBTC、RenBTC、HBTC、sBTC、tBTC、oBTC、imBTC以及pBTC等等(如0)。其中,除少量sBTC外,其余98%的锚定币均采用了“托管+映射”的方式完成跨链,sBTC则是通过资产超额抵押产生的。几种托管机制各有千秋,主要是对中心化机构的依赖程度不同。其主要通过1)信用背书和2)技术手段两大类方式来保证底层资产安全。

锚定BTC的跨链从技术角度并不复杂,头部项目在现阶段实现的跨链解决方案或多或少都包含基于信任的假设,并且也并不是通用的跨链方案,只是基于特定场景下的资产的跨链方案。但是,我们也能看到,技术的先进性和通用型并不是决定普及度的唯一因素,在有需求的场景下提供用户友好的解决方案可能比技术能凝聚更多的共识。在跨链生态领域,在未来,特定场景的定制化跨链解决方案将会和前面小节提到的通用的跨链网络长期共存。

4.3.3.联盟链领域跨链成为标配

在联盟链领域,跨链与多链的技术也已经成为技术解决方案中必备的环节,包括同构链间和异构链的通信。这种必要性,一方面来源于随着业务场景的数据积累,单条链会遇到性能瓶颈有水平扩展的需求;另一方面来源于不同业务场景下,对TPS、存储等的要求天然就不会是统一的,单条链无法适应所有的业务场景,异构链的通信不可避免;同时,不同的厂商在应用区块链技术时选用了不同的解决方案,在需要合作通信时异构跨链通信的解决方案也是不可避免的。

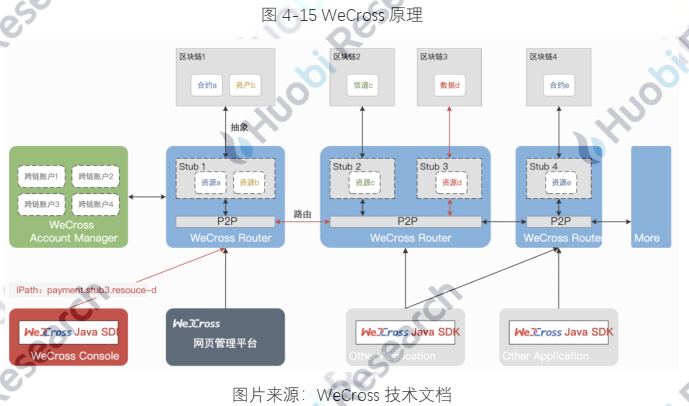

2020年,头部的开源项目Hyperledger发布了其针对互操作性的项目Hyperledger Cactus,能针对Hyperledger Besu,Hyperledger Fabric,Corda和Quorum之间的互操作提供集成工具。在此之前,其也推出了基于Java实现的跨账本协议Hyperledger Quilt。也是在2020年,同样走开源生态的微众银行发布了其跨链协作平台WeCross(0),当前已支持对FISCO BCOS 2.0和Hyperledger Fabric 1.4的跨链。

除了这些头部的开源项目外,国内各个涉足自研区块链平台的企业如趣链、数秦、布比等也都开发了自己的跨链技术平台或将多链跨链列为了其重要支撑能力。但由于目前国内产业区块链的落地现状并不乐观,跨链的场景需求在当下并不强烈,各团队更多的是基于对未来趋势的预判做技术储备。

4.3.4.小结

虽然在本节中,我们将公有链、联盟链和特定场景的跨链解决方案分开来阐述,但整个跨链技术的解决方案还是离不开自上而下的主动兼容和自下而上的被动兼容。 针对不同应用场景建立针对性的区块链,不管是在公有链还是联盟链领域都是必然的趋势,链上资产和链本身的多样化为多链互通定下了确定性的未来。 与链外的互联网世界的互联互通也是互操作性的重要命题,破题的第一步可能是由离产业更近的联盟链领域迈出,但通用的去信任化的互操作框架或许会先诞生在公链领域。

4.4. 分布式存储

分布式存储是2020年区块链行业最热门的主题之一,该领域除了最热门项目IPFS/Filecoin主网10月上线带来整个分布式存储行业热度和流量快速上升,另外赛道也涌现出很多新的分布式存储项目,包括波卡生态分布式存储项目Crust Network、永久存储区块链项目Arweave紧随IPFS步伐也推出各自的主网,这些存储新星和老牌分布式存储项目Storj、Sia一起,共同为区块链分布式存储生态贡献力量,扩大分布式存储的生态版图。

作为一种分布式的信息基础设施,区块链分布式存储系统通过将文件或文件集存储在不同的存储空间比如硬盘上,在链上同时生成文件存储确权证明,通过激励机制来激励存储空间的提供方,区块链分布式存储在数据隐私、透明度、确权方面相比传统云存储都具有优势,加上数据存储市场本身天花板高,赛道从长期看具有足够的想象力,分布式存储也是区块链圈内外都普遍关注的方向,成功捕获了大量圈外流量,基于区块链的分布式存储项目赢得了密切关注,传统行业和资本已经通过直接投资或者间接的方式加入到分布式存储阵营的角逐中。

4.4.1. 海量非结构化数据存储的技术挑战

随着社交网络、移动互联网和物联网的兴起,互联网信息爆炸式增长产生了海量数据,数据量级也从最初的GB、TB逐渐发展到PB(1024 TB)、EB(1 024 PB)甚至更高。数据类型从简单的文本扩展到了复杂高维度数据,比如半结构化数据、图片数据、视频数据、传感器数据和流数据等。

根据研究机构IDC 预测,2018 年到 2025 年之间,全球产生的数据量将会从 33 ZB 增长到 175 ZB, 复合增长率达到 27%,其中超过 80% 的数据都会是处理难度较大的非结构化数据(文档、图片、视频)。预计到 2030年全球数据总量将进一步达到 3,5000 EB。

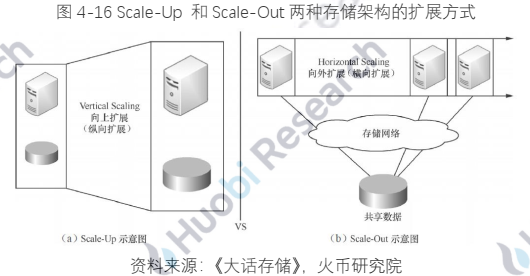

海量非结构化数据带来的存储挑战主要在于如果采用传统集中式存储的Scale-Up 的扩展方式,这种纵向扩展架构处理海量数据环境中会存在扩展成本高、耗时长、难度大的问题,性能与容量无法灵活扩展,造成扩容成本较高。

而采用Scale-Out架构,通过分布式接入技术将独立的低成本存储节点组成一个大而强的存储系统。通过添加存储节点来进行处理和存储能力的扩展。目前的云存储系统也是通过分布式接入扩展储存容量已经可以达到PB 级,每增加一个存储节点,性能和容量同时增长,大大降低了存储系统采购、部署和升级的成本。

4.4.2. 基于区块链的分布式存储的优势

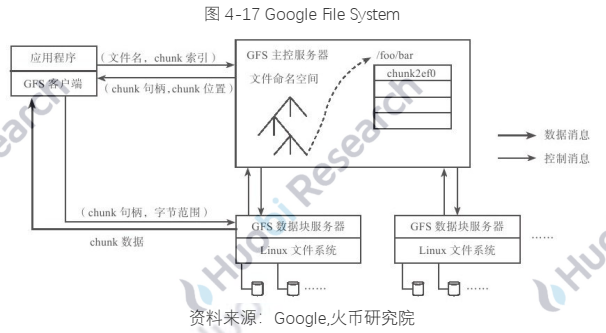

传统云存储基于「分布式文件系统」存储文档、图像、视频等非结构化数据。典型的分布式文件存储系统像Google的GoogleFileSystem(GFS)。GFS 是Google分布式存储的基石,是构建在廉价服务器之上的大型分布式系统。GFS的基本架构如下图4-17:

GFS系统包含三类节点角色:GFS Master(主控服务器)、GFS ChunkServer(CS,数据块服务器)以及GFS客户。主控服务器中维护系统元数据 ,包括文件及chunk命名空间、文件到chunk之间的映射、chunk位置信息。主控服务器是性能最好的节点之一,很少有性能瓶颈,还存在备份服务器节点作为主服务器的镜像。

虽然这种存储系统将数据分散存储在多个存储节点实现较好扩展性,但因为元数据被保存在中心节点。在存储和读取数据时,都需要访问中心节点来获取元数据信息,也存在一些弊端,比较明显的问题包括:

1) 元数据安全问题

如果中心节点发生故障或宕机,那么元数据无法被读取。虽然,通过引入备份节点可以一定程度上避免该问题,但节点之间切换效率较低;云数据中心因为各种问题经常出现运行故障或数据丢失泄露等情况。

2) 信任问题

存储元数据的节点可信性很难保证,元数据存在被篡改的可能性,中心节点由各大云存储机构独立管理和运营,数据的可靠性和安全性完全依赖该机构的实力和信誉。如何保证用户数据不被窃取使用,存储运营商难以保证。

区块链是一个分布式账本数据存储技术,使用P2P网络、加密算法、数据存储等要素共同组成整个分布式账本,通过激励系统促使网络成员积极广播区块并进行数据维护,每一个参与区块链运行的节点都可以复制一份完整的数据拷贝。除非有人能够同时控制住整个区块链中的51%以上的节点,否则单个节点的数据篡改系统不会承认,这就确保了数据的不可篡改。区块链用冗余存储保障了分布式存储系统的一致性与安全性。

从存储角度,区块链存储构建成一个规模巨大的全球统一、全球共享的存储池,将数据分散在多处,来增强数据的可靠性、可用性、异地容灾性等特性。不同于分布式云存储有专门的备份节点负责数据冗余,区块链所有的参与节点参与冗余存储。让存储成为区块链技术的最佳落地应用场景。对于非代码和线下的事物,应用区块链的难度会很大。企业级数据中心面临可靠性不足时,有人探讨将数据分布在多个数据中心,即把数据存储到全球上千万个节点上来提高数据的安全可靠性,拜托单个数据中心被黑客攻击而出现的数据泄露问题。

目前已经发展出四类存储:桌面级存储(硬盘)、企业级存储(磁盘阵列)、云存储(数据中心)和区块链存储。与企业级存储、云存储相比,基于区块链分布式存储的优势主要体现在以下方面:

1) 可靠性更高 ,区块链存储将数据存储到成千上万个节点上,不是传统分布式存储的多副本模式,而是冗余编码,可以有效避免单点故障问题,比特币运行10年以来其分布式账本数据库未被任何黑客攻破就是最好的可靠性证明。

2) 可用性更高 ,云存储即使采用多节点分布式存储方式,仍然可能出现因为节点宕机或者中心节点负载过高故障问题而出现无法提供服务的情况,区块链只需要保证一定比例的节点数量正常,系统服务就是可用的。

3) 边缘存储成本更低 ,区块链将存储成本分摊到边缘节点,相对搭建独立的数据存储中心对硬件的需求和成本都更低。

4) 加密隐私性更高 ,中心化存储最终数据加密流程在企业内部完成。区块链存储数据都经过加密,没有明文数据,加密过程由数据拥有者用户自己完成,只要用户保存好加密密钥,就无法被第三方窃取到数据隐私。

分布式存储和区块链天然具有一定匹配性,两者都基于分布式系统。分布式存储作为链下存储方案可以扩展区块链存储空间效率低的问题,比如可以将核心的交易元数据和实际数据进行分离存储而非全链上存储,缓解链上账本空间膨胀的问题,元数据加密后存储链上,实际数据本身通过分布式存储避免单一节点故障造成数据丢失问题,分布式存储可以优化区块链的存储效率,释放链上存储空间存储更关键信息,同时又不影响区块链处理大数据时的可用性。

4.4.3. IPFS分布式存储和挖矿激励

星际文件系统(Inter-Planetary File System,IPFS)由协议实验室(Protocol Labs)创始人Juan Benet提出,通过不同的设备连接建立一个「分布式文件系统」,使用「内容寻址」方法将大文件分拆为数据块对象来提高存储效率,每个文件块通过对应块内容的哈希值索引,建立全局的分布式散列表(Distributed Hash Table,DHT),通过Merkle DAG树数据结构组织这些分散的文件块的哈希索引,将存储在树根节点位置的索引作为文件寻址哈希值。

IPFS结合了DHT、Merkle DAG、版本控制Git、自验证系统SFS,在点对点网络进行去中心化的数据存储和交换,可以由用户自主设置数据访问和读写权限而不依赖信任主体,不存在单点故障问题,上传到IPFS上的数据不可更改,数据变更将生成新的IPFS对象,并链接到之前的对象版本这种基于Git的版本管理可以很方便追踪数据更新情况。另外IPFS产品拥有类似TCP/IP一样的协议簇,可以同样按分层模型对IPFS产品分层,包括八层,产品每层功能都使用不同的协议。

总结来说,IPFS提供了在没有中心化服务器的前提下搭建一个全新的web网页的可能性,只要节点贡献存储和计算资源来成为IPFS节点,就能实现这点,其本质是一个P2P的内容分发网络,不同于HTTP的中心化分发模式,没有中心化问题,所以它一直被对标HTTP致力为成为下一代互联网协议,但是IPFS要实现这个目标挑战非常大,在分布式环境下数据存储可用性很大程度来自数据冗余备份,取决于节点积极存储备份,如果节点删除数据,数据甚至可能出现丢失情况。

为了解决IPFS节点数量有限而影响网络性能的问题,协议实验室2017年发起Filecoin项目,作为IPFS的激励层,模仿的是比特币的区块链激励模型,不同的是Filecoin挖矿放弃耗能的PoW( Proofs-of-Work),而是创建新的存储证明挖矿算法,即基于有效存储证明的复制证明((Proofs-of-Replication,PoRp)和时空证明(Proofs-of-Spacetime ,PoSt),基于存储挖矿的方式来激励存储节点在IPFS网络上贡献资源,矿工提供的有效存储空间并存储有效数据容量越大,最后获得挖矿奖励概率也越大,Filecoin的挖矿模式相比起来更环保、效率也更高。

Filecoin主网已经于2020年10月正式上线,从Filecoin官方区块链浏览器之一Filfox获取到的数据,目前全网存储算力已经达到1.85EB,算力前十的节点存储能力都是PB级别,算力占比分布来看,网络去中心化程度不低,活跃矿工节点数1059,矿工数量还不够多,尤其从区域分布看主要集中在亚洲国家,很多区域显示海外的可能也是VPN的影响;Filecoin主网目前区块高度达到404049,平均出块时间30s,另外Filecoin挖矿和其他PoW区块链项目提现出明显差异化的特征是它的质押挖矿,节点需要为有效算力提供FIL质押才能获得「挖矿权」,目前每个扇区大小32G需要质押0.27FIL,每新增1T算力,质押成本增加12.46FIL, 从目前挖矿产出看,相当于43.4%的流通量是锁定状态,由于Filecoin总供应20亿,其流通率目前仅3.4%, 随着更多的FIL进行流通,项目生态市值变化可能比较快。另外Filecoin目前网络运行的过程中也遭遇了网络Gas费率的问题,比如持续一段很长的时间费率达到4-6nanoFIL, Filecoin引进以太坊EIP1559案将Gas分为基础和附加两部分,基础部分会直接销毁,加速FIL的通缩,附加部分才会奖励打包矿工,而从目前的情况当Gas费率较高时,由于基础部分占比较高Filecoin矿工挖矿收益扣除支付的Gas可能会导致收益下降甚至为负的情况,而Gas费高企的背后是Filecoin在Gas费率设置了类似比特币挖矿那样的难度调整,Filecoin矿工挖矿过程即封装数据并将消息上链都会涉及Gas费用支付的问题。

随着加入Filecoin网络的矿工数量上升,不光挖矿收益已经从0.25FIL/TiB下降到目前的0.13FIL/TiB, 由于目前处理的交易消息大概每秒14笔,可能低于实际需求量,也是导致矿工Gas费率的上升的原因。Gas费持续高位将不利于矿工提高算力参与网络,协议实验室最近也是在FIP-9方案中加入提交时空证明阶段免除矿工基础费用的新政策来降低矿工Gas压力。

总体来看,目前Filecoin区块链目前还处在矿工如何通过提高有效算力来挖矿的阶段,并没有在「为用户提供低成本高效存储服务」上有很多的动作,矿工和官方之间几乎不可避免经常陷入博弈的状态。如果从Filecoin网络效用而言,协议实验室从一开始就非常排斥矿工牺牲网络来为自身牟利的各种行为,所以设置各种处罚(slash)机制,硬是把节点挖矿变成了一项复杂困难的生意,矿工如果不留意违规可能面临出局的风险,因为Filecoin挖矿并不像比特币那样自由。

Filecoin矿工未来的收益当然可以不仅仅来自存储挖矿奖励,比如还有Gas手续费收入、检索收入,但目前阶段在FIL币价稳定在可观的水平上,努力封装数据提高算力才是王道,可随着更多的玩家进入,算力收益一定会下降,算进其他成本项,FIL挖矿没有那么多「暴富神话」,如果要继续留守在赛道,就需要真正考虑能提供真正的商业价值,FIL挖矿不能当纯金融来玩,目前官方在算力增长方面明显开始倾向用户存储订单的数据,网络公开验证人作为「数据质量检察官」,这样的数据在矿工算力贡献方面就是十倍的增长。另外从未来几年的发展目标,Filecoin目前的挖矿算法在性能方面不能匹配大量数据存储和检索的需求,需要调整来满足未来检索市场的发展,所以下阶段可能在会封装数据环节进行新的算法迭代来提高矿工提交证明消息的速度。Filecoin生态的构建对于项目成功也是非常关键,以太坊和波卡的成功基础都在于生态,目前Filecoin作为一条存储公链,而不是计算公链,后面也要上线自己的智能合约,如何结合自身定位来发展生态也是接下来项目进展的重要方向。

4.4.4. 小结

面对未来海量高并发的数据存储和计算需求,分布式存储是当下重要的发展趋势之一,传统的分布式文件存储方式仍然存在单点信任问题,基于区块链的分布式存储在可靠性、可用性、成本和数据隐私方面具有优势,这方面像IPFS/Filecoin通过将比特币的工作量证明激励模型模式迁移到提供数据存储服务的场景,设计了新的挖矿机制来保障区块链存储网络的安全,另外像Crust Network、Arweave、Storj、Sia这些分布式存储赛道的项目也都从不同的角度来发展分布式存储,体现一定的差异化,回到商业本质,未来分布式存储项目的竞争力一定体现在用户数量和存储生态建设上。

第五章 监管政策回顾

2020年全球区块链得到了极大的发展。从国际趋势来看,越来越多的主要经济体和国际组织开始关注央行数字货币CBDC的研发,与此同时,监管部门也在不断的更新对于稳定币的认识,监管与引导发展同步进行;从国内来看,产业区块链发展如火如荼,22个省、市、自治区在其政府报告中提出区块链产业发展规划。总而言之2020年既是区块链快速发展的一年,更是监管政策成熟发展的一年。

5.1. 2020年全球区块链监管政策概述

区块链作为比特币的底层技术进入人们的视野,目前其应用领域已大大扩展,主要可分为两类,一类是加密数字货币应用的延伸,包含加密数字资产;另一类则为在实体经济政务、医疗、金融、农业、供应链等各领域的应用,统称为产业区块链。监管部门对产业区块链普遍采取积极探索和支持的态度,并推出监管沙盒、制定相关标准、出台政策规划推动技术应用创新和行业规范发展;对加密资产的监管普遍较为审慎。

数据来源:panews等公开资料,火币研究院整理

当前,全球对于区块链技术在数据共享和价值流通效率方面的价值已初步形成政策共识,大部分国家对区块链技术采用监管和扶持并行的方式,通过多种方式扶持区块链技术发展,包括专项资金补贴、企业税收优惠以及成立沙盒等方式进行区块链扶持,尽管各国政策存在差异性,但其最终目标都在于在有效防范新业态对于社会的各类冲击与推动新技术发展之间取得动态平衡。

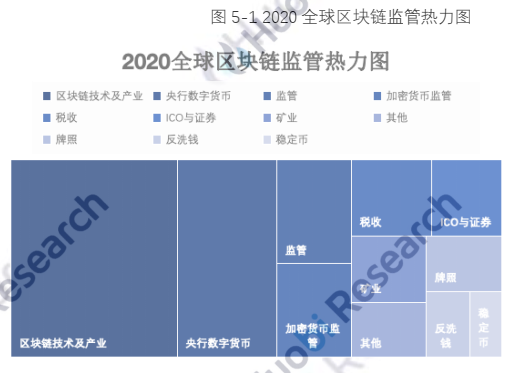

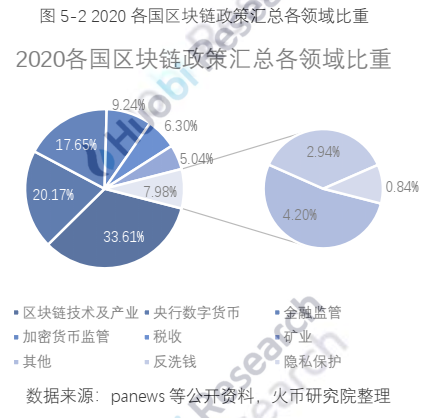

根据火币研究院统计,从数据来看,2020年以来全球各国在区块链相关领域推出的238项政策中,产业发展、CBDC以及金融监管成为最主要的政策关注领域,相应出台的政策文件数量分别为80、48和42,在所统计的全球政策数量中分别占比33.61%、20.17%和17.65%。值得一提的是,由于我国高度重视区块链技术的产业化应用,因此在这80项区块链产业政策中,有63项是我国2020年各级政府和相关部位颁布的产业发展政策,由此可见在全球区块链技术产业应用推广中,中国扮演者极为重要的角色。

2020年以来,尽管全球经济面临的不确定性因素进一步增强,但比特币作为“数字黄金”的地位却逆势进入主流视线并被认可,在这一趋势下,各国政府对这一领域的态度也出现不同程度的转变。3月印度最高法院宣布解禁加密资产的法币兑换通道、7月俄罗斯国家杜马通过《数字金融资产法案》使加密交易合法化、12月16日,美国芝加哥商品交易所正式宣布将在2021年2月推出以太坊期货,而这是继比特币期货后又一主流项目代币成为传统金融产品交易所上线的期货产品。

随着以区块链技术作为底层基础的各类新业态的相继出现,这一现状不仅对各国的监管体系带来了新的挑战,同时由于其所具有的去中介化的分布式技术特性在使得跨国交易在变得高效便捷的同时也让当前国际贸易体系特别是跨国反洗钱、反恐怖融资等监管变得更加困难,因此包括G20、G7、国际货币基金组织(IMF)在内的主要经济组织也在不断探索区块链监管的跨国合作。2020年以来各类国际经济组织出台的关于区块链监管政策中关于区块链金融监管以及稳定币监管的相关政策分别占比为26.7%和20%。

2020年,作为区块链相关行业快速发展的一年,从国际间组织到各国政府,均表现出对这一新兴领域的极大兴趣和高度关注。从当前各国政策主要集中于区块链监管这一领域从侧面也反映出区块链仍处于相当早期的发展阶段,但相较于前几年而言,2020年仍取得了显著的进步,获得了主要经济体以及国际组织的关注,这将为区块链领域相关业态的健康发展提供制度保障。

5.2. 数字资产全球监管趋势:加密侧监管渐完善且整体趋严

制度往往具有长期性和稳定性,而技术创新往往日新月异。因此越来越多国家意识到需要设计合理的机制,在快速发展的科技创新和已有监管要求之间留出适当空间,以鼓励创新和平衡风险。广义来看,数字资产目前主要包括加密资产、证券化代币(STO)和央行数字货币(CBDC)。2020年以来,STO在存续监管下小范围继续运行并无明显升级,目前主流框架仍以美国证监会下Reg A及Reg D等4类方案为主;CBDC各国开始竞赛,但离落地试点仍有距离;加密资产侧,随着2020年欧盟反洗钱条例更新,美国及其他地区均基于各自体系通过判例或新法规进行跟进,但并未如2017年一样出现多地区同时进行“一刀切”的监管,因此整体呈现更完善也更严格的趋势。

比特币等加密资产实现了在缺少中心化信任机构的情况下,价值的可信传递;但同时,其价格难以合理估值,风险难以量化,这一特点随着民众间热度提升、传统投资机构配置资金进场,也一定程度增加了金融的系统性风险,以及资金流转间的反洗钱合规风险。对此,以美国、欧洲主要国家为主,在过去一年里均出台了有关政策或进行判例以表态;包括运营平台的资质、运作范畴、合规等方面,还包括资产属性定性,发行及交易行为定性,税收政策等多方面的更新。

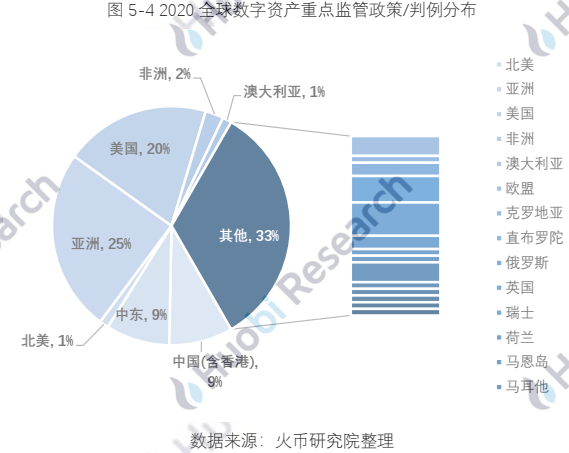

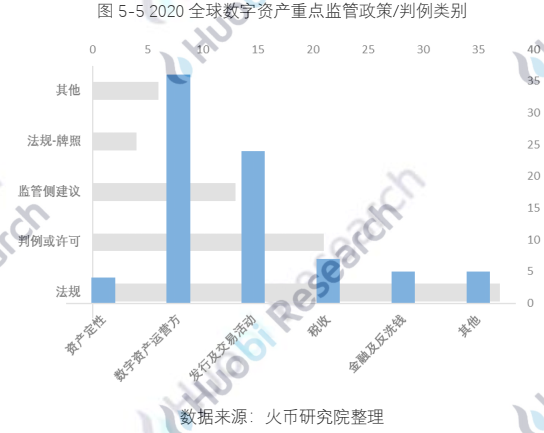

从地域上看,根据火币研究院调研整理的2020年全球加密资产重要政策及判例来看,共计81项政策/判例中,欧洲、美国、亚洲、中国分别各计27件、20件、16件和9件,分别占比33%、25%、20%、和9%。美国整体发布频繁,且同时覆盖加密资产及STO资产。

从监管类别上看,发布的规定主要包括明文法规、指引类,或针对特定案例的司法/监管判罚或许可,两类在调研范围内共计58件,占比超71%。从监管领域看,发出的法规或判例主要仍针对数字资产运营方及数字资产的发行与交易活动,两类在调研范围内共计60件,占比超74%。此外,值得注意的是,税收相关内容共计7件,且多为法规类更新,分属美国、韩国、哈萨克斯坦、俄罗斯、以色列、印度发出。

具体来看,资产定性方面,2020年以前,以瑞士、德国、新加坡等为首的国家基本确定将数字资产作为金融工具认定,根据代币具体功能判定是否构成证券发型,由此也实际许可除BTC、ETH外的少部分资产进行发行和销售。而美国目前存在较大的争议,这主要是由于顶层监管机构隶属职能不同、专项法规迟迟不落地导致的。目前以SEC主导,OCC则因其激进的政策成为后起之秀。以SEC、CFTC为首的组织,主要负责证券及商品期货的监管,通过“Howey Test”判定是否构成证券发行;而FinCEN和OCC则隶属财政部,原则上倾向于将其认定为货币管理。2020年,SEC以非法发行、非法销售等事由起诉包括Ripple在内至少7家加密企业,同时驳回多家比特币ETF基金申请。

但值得注意的是,根据美国《证券法》,除BTC、ETH外多数有企业运营的代币严格来说均可划入证券型代币中,而SEC的起诉除罚没资产外还可通过缴纳罚金达成和解。这也造成了其被人诟病的“收费站”形式,即并非为了金融稳定性及新兴科技有序发展、而是为了创造财政收入行使权力。2021年,特朗普政府、财政部、SEC、CFTC、OCC等高层机构均将换帅,资产定性方面是否将有新进展值得关注。

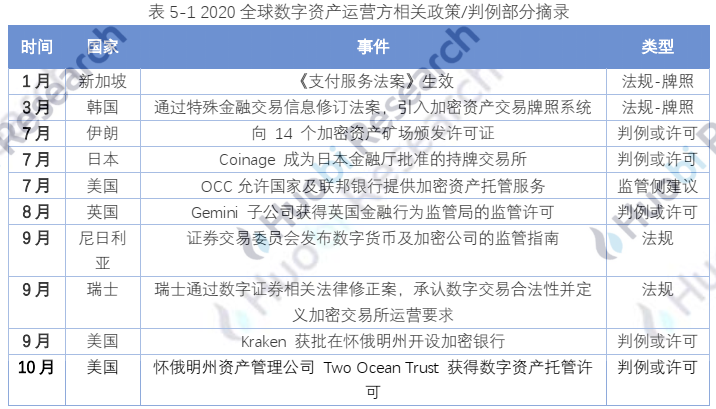

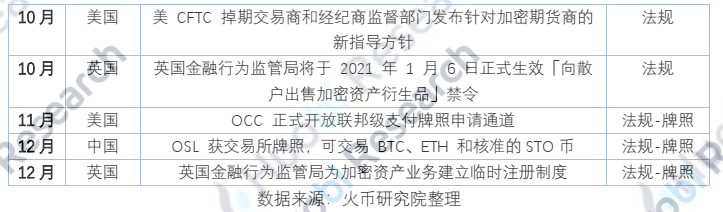

数字资产运营商方面,2020年整体呈稳定向严趋势,调研范围内针对数字运营方发布的法规、判例或许可合计36件。其中,重要的牌照类明文法规4项目,包括1月生效的新加坡《支付服务法案》,目前已逐渐向申请的交易所、钱包等运营方发放金融科技类牌照; 11月美国OCC 发布联邦级支付许可(Payment

Charter),作为解决运营方此前需在各州分别申请货币经纪牌照(MTL)的方案;12月香港首批OSL交易所牌照的同时,发布《适用于虚拟资产交易平台营运者的条款及条件》;同月,英国金融行为监管局(FCA)为加密资产业务建立临时注册制度,强调运营方必须注册备案。限制、禁止或加强运营方监管的法规或监管侧讲话11件,例如英国FCA 10月发布「向散户出售加密资产衍生品」禁令,现已生效;更多其他建议持积极监管或中立态度。针对运营方判例或许可18件,主要为向不同类型运营商发布许可,其中美国、英国、马耳他各3件;美国新增加密银行及托管类别,在怀俄明州向交易所Kraken及传统资管公司Two Ocean Trust分别发放特殊目的银行牌照及数字资产托管许可;英国及马耳他仍停留在运营商展业准入许可层面;此外伊朗7月共向14个加密矿场颁发许可,并于此后陆续叫停或对未获批矿场进行处罚。

整体来看,2020年全球针对数字资产运营商的监管日渐成熟,并开始对不同数字资产业务进行分类监管;但目前明文法规及细则落地仍不足,更多区域仍通过判例或许可试水,预计2021年或将在细则落地方面有所突破。

发行及交易、支付等行为方面(包括个人、机构投资行为),调研范围内共24件,其中法规类15件。较重要的包括3月印度最高法院解禁加密资产的法币通道;俄罗斯先抑后扬,6月国家杜马(联邦会议下议院)新议案拟禁止所有加密资产的流通、开采及公开发行,后7月通过《数字金融资产法案》,交易合法化但禁止使用加密资产进行商品及服务支付;12月德国政府新法案承认区块链电子证券的合法性。监管侧建议类7件,其中美国4件,包括4月证监会发布的提示参与IEO存在风险公告;8月扩大合格投资者定义;9月针对数字资产证券交易问题发出无异议函等。判例及许可方面在法规落地区域主要延续2019,无明显的新特征。

整体来看,发行及交易已有合法及细则的地区如美国2020年主要在此前法规基础上通过监管建议及判例进行指导;未立法或出台细则地区如俄罗斯、印度等均出现反转,一定程度上承认交易活动。而随着机构明牌进场,预计2021年会出现更多中立地区对行为的准许,但已立法地区则会出现更频繁的监管建议及判例指引。

最后,2020年,全球各地在金融及反洗钱方面进行了升级,同时多地更新了数字资产税收相关政策。最重要的是欧盟1月更新了反洗钱5号令,主要对监管范围进行扩大,正式延伸至数字资产领域,包括:提高对运营法人实体透明度要求、加强数字资产从属权确认、提高匿名使用数字资产支付行为的监管;提高投资人KYC及AML审查等内容。此后,包括英国、德国、瑞士等数字资产已合法地区进行了对应的监管升级,而美国、新加坡、日本、韩国等地区也进行跟随。另外,调研范围内,共6个地区更新了税收相关政策,包括:7月韩国对虚拟货币征收 20% 的资本利得税,起征点为250万韩元(折2200美元),2022年1月执行;10月美国国税局(IRS)更新2020年所得税申报表草案,纳税人须披露通过空投或硬分叉获得的加密资产;11月俄罗斯财政部将放宽加密税收报告要求;12月印度政府新议案拟对比特币交易征收18%的商品和服务税等。

尽管税收方面有所更新,但仍缺乏详细的场景区分。以美国为例,1040号税收表中的附言提示了有关虚拟货币的持有量和交易纳税声明的内容,但实际仅持有资产并不征税,而在交易、商品支付中才需纳税。这带来了2个问题,1是如何明确区分交易及商品支付行为,如向个人购买大额商品或服务,与交易的区分存在困难;2是使用未纳入监管的代币发生的行为如XRP该如何计税。也因此,尽管IRS早在2014年便开始调整政策,目前实际税收收入效果如何难以论证。

综上,2020年全球在数字资产监管方面整体趋势是监管环境逐渐成熟、政策趋严但不以封杀为目的,而以合理引导为主。从资产类别上看,受民众接受度增加、机构明牌进场影响,加密侧资产政策频繁出。从政策类别上看,已有专项法规地区如美国以监管建议、判例为主进行指引和解释,法规建制早期地区则更倾向更新现有法规或制定新规。从监管领域上看,数字资产运营方、数字资产发行及交易等行为相关政策数量最多,资产定性有所下降,与2017-2018年有明显区别;而与传统政策融合的大监管政策主要围绕反洗钱及税收展开。

5.3. 产业区块链监管:积极鼓励,政策支持

回顾2020年,全球产业区块链随着区块链技术的日益普及也获得了极高的关注和发展,根据研究院的统计的全球80项区块链产业政策中,有63项是我国2020年各级政府和相关部位颁布的产业发展政策,由此可见在全球区块链技术产业应用推广中,中国扮演者极为重要的角色。

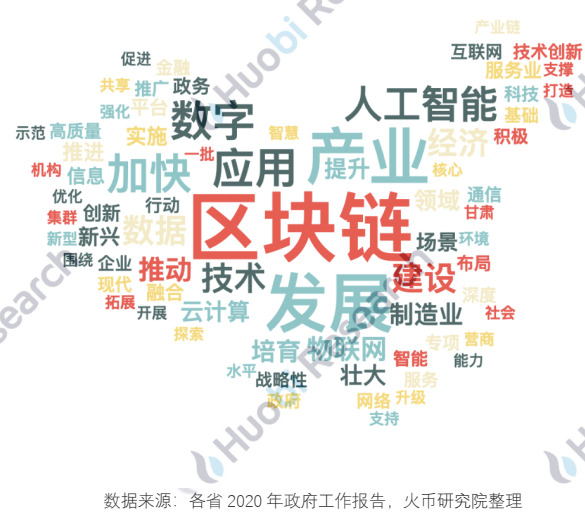

自2019年10月24日,习近平总书记在中共中央政治局第十八次集体学习上提出要把区块链作为核心技术自主创新的重要突破口,并将区块链技术的发展上升为国家战略以来,我国省级政府在2020年密集出台了区块链产业发展政策与发展规划,其中有22个省、市、自治区在其政府工作报告中提及区块链。而在2018年,全国仅重庆市在其政府工作报告中提到区块链。因此,2020年毫无疑问是中国区块链获得长足发展的关键之年。

图5-6 各省2020年政府工作报告热词

根据对22个提出区块链发展规划的省级政府工作报告的梳理,当前,政府对于区块链的关注点主要集中于发掘这一技术在赋能产业发展中的具体应用,从高频词梳理的结果来看,一方面政府积极推进区块链产业发展所需的底层基础平台的建设,另一方面,也在积极探索区块链技术在政务、服务业以及数字经济等领域的应用场景。除此以外,根据火币研究院不完全统计,2020年全国区块链政策主要集中于产业区块链及其技术开发领域,除此以外,在加密资产金融监管、推动央行数字货币进一步发展等领域也相继出台了若干政策,这表明在维护我国金融安全与货币主权的同时,我国更加关注区块链技术在实体产业中的应用,并希望通过在产业区块链领域的不断发力,提升我国在区块链技术产业化运用的国际地位。

2020年以来,多个部委和省出台了若干推动区块链产业发展政策,目前已在跨境金融、城市管理、农业、教育、司法、食品安全、交通运输等行业领域进行了政策布局,相关发文单位包括国务院、工信部、央行、最高人民法院等国部级单位。

除此以外,各省市也在2020年陆续推出相应的区块链发展规划,具体来看包括:

4月,湖南省发布《湖南省区块链产业发展三年行动计划(2020-2022)》,其中指出到2022年在湖南建成10个以上区块链公共服务平台,推动3万家企业上链,建成5个区块链产业园,相关产业营收达到30亿元,建设成全国有影响的区块链技术创新高地、产业集聚洼地和应用示范基地。

5月,贵州省发布《关于加快区块链技术应用和产业发展的意见》,其中提出到2022年建设3-5个区块链开放创新平台及公共服务平台,打造2至3个区块链产业基地,引进培育100户以上成长型区块链企业,形成30个以上行业区块链应用解决方案,推广50个以上区块链典型应用示范。

6月,北京市发布《北京市区块链创新发展行动计划(2020—2022年)》,其中提出到2022年,把北京初步建设成为具有影响力的区块链科技创新高地、应用示范高地、产业发展高地、创新人才高地,率先形成区块链赋能经济社会发展的“北京方案”,建立区块链科技创新与产业发展融合互动的新体系,为北京经济高质量发展持续注入新动能新活力。

8月,广西壮族自治区发布《广西壮族自治区区块链产业与应用发展规划(2020-2025年)》,其中提出到2022年,重点聚焦基础成熟、成果显著、特色突出的区块链场景,形成30个以上行业区块链应用解决方案,50个特色鲜明、可复制可推广的区块链典型应用示范,建设5至10个区块链技术创新平台及公共服务平台,打造3个区块链产业基地,引进培育5家区块链领军企业和100家以上高成长性区块链企业,人才队伍不断壮大,培育引进中高级人才500名以上,区块链相关专利授权量超过200项,初步建成西部区块链产业与应用发展先导示范区。到2025年建成面向东盟的区块链产业发展高地。

9月,广东省七部门联合印发《广东省培育区块链与量子信息战略性新兴产业集群行动计划(2021-2025年)》,在这一行动计划中广东提出到2025年基本建成可信数据服务网络基础设施,形成区块链技术和应用创新产业集群国际化示范基地,实现技术创新突破、产业应用不断丰富、产业生态基本完善以及协同创新联动发展四大工作目标。

10月,江苏省发布《江苏省区块链产业发展行动计划》,其中提出到2023年,全省产业布局合理,集聚效应明显,产业链协同发展,公共服务体系基本建立。区块链产业年均增速不低于15%,培育10家以上具有全国影响力的骨干企业,建成10个以上区块链创新服务平台,全省形成“1+3+N”产业布局,即争创1个国家级区块链发展先行示范区、3个省级区块链产业发展集聚区、若干个区块链技术创新应用试验区。到2025年江苏成为区块链技术创新发展高地、产业集聚发展高地和融合应用示范高地进一步凸显。

11月,湖南省人民政府办公厅印发《湖南省区块链发展总体规划(2020-2025年)》,从宏观目标、具体任务、重点工程、落实保障等4个方面推动区块链技术自主创新、培育区块链产业新业态、区块链赋能实体经济发展、创新社会治理模式、提升区块链安全监管水平等五大重点领域发展。根据这份规划,湖南将在2022年力争实现专利数排名全国第8,创建3个国家级和省级区块链产业创新示范区、3个国家级创新平台,主营业务收入100亿元;到2023年力争实现主营业务收入500亿元。

此外,多个地级市也相继出台了系列区块链产业发展政策和指导意见。2020年是中国产业区块链建设进程快速发展的一年,与此同时,地方政府之间的区块链产业发展竞争也将日益激烈。

第六章 2021年十大展望

6.1. 全球CBDC研究测试继续升温,但多数大国暂时不会选择全面推行

2020年,全球各国央行纷纷进入CBDC赛道,加速启动计划或推进试点。BIS 10月发布的报告显示,目前全球已经有至少48家央行机构已展开CBDC相关研究或概念证明,其中至少36家布局了零售型CBDC,2020年进入实际测试的重要项目包括中国的DC/EP及瑞典的e-krona。

截止目前,已完成进行测试零售型测试的3个国家包括厄瓜多尔,乌克兰和乌拉圭;正在进行的5个国家中包括中国、瑞典、巴哈马等;且项目多采用双层运营机制。而批发型CBDC则多处于落地前夕或持续研究阶段,如新加坡Ubin、加拿大Jasper、欧洲Stellar等。

零售型全球布局加速,批发型新加坡领先

BIS于2018年提出CBDC根据目标受众可分为批发型及零售型,并在早期提倡银行先行研究批发型CBDC,受到G7成员国认可及跟进。这一情况受Libra 1.0(后来改名为Diem)白皮书及全球疫情降低民众线下支付偏好影响,于2020年反转。

从设计的使用场景看,批发型CBDC使用范围及参与方更可控,在提升金融系统效率的同时对货币政策影响较小,因而更倾向于与区块链技术互动、深入探索可编程性特征。而零售型CBDC则更多用于日常支付场景中,可提升民间现金流通效率,但也会加快货币政策的传导,因此较难在区块链特性上有过多尝试。根据TradingEconomics数据,目前主流国家中,美国、新加坡、中国、瑞典M0/M2比例仍分别约26.7%、7.5%、3.8%与1.5%,意味着在美国推出零售型CBDC面临着更大的系统性风险,而中国、瑞典等国更易推行零售型CBDC补充M0。

从研发周期上看,零售型不计息的CBDC作为现金的补充或替代,在现金使用率较低且电子/移动支付普及度高的国家研发至试点落地周期较短;而批发型则需在各参与机构间进行更长的测试周期。中国拥有良好的电子/移动支付基础设施及民众基础,将缩短零售型CBDC的研发时间及用户普及。同时,尽管新加坡M0/M2比例不高,但由于该国经济极大依赖于贸易,因此优先研发批发型CBDC,提升清结算效率、加速跨境贸易提振经济或更有利。目前其区块链支付体系Ubin已完成全部5各阶段试点,为CBDC的推出及落地提供了扎实的理论及实践基础。

目前,批发型和零售型两条路线各有利弊,暂时并未有某一条路线全面胜出,各国的研究人员仍在积极论证和推演。

美国私营合成型数字法币(sCBDC)加速,欧洲CBDC伺机落地

由于货币的本质是一种国家债权,BIS根据账本维护结构将CBDC分类为直接型、混合型及中间型。国际货币基金组织(IMF)进一步提出不由央行直接负债的合成型数字法币(sCBDC)的概念,目前出现的JP Coin、Diem(Libra)等均属于该类别;而BIS于2020年10月发布的报告中否定了sCBDC为CBDC。

由于欧美的货币决策路径较中国更长,决策权更为分散,尤其是美国;这使欧美在CBDC引发金融脱媒、挤兑风险这类问题在探讨、研究及机制设计上达成多方共识将花费更长周期,对CBDC落地形成阻力。而美国银行业态丰富,参与者众,使“私人美元”在其现象金融体系中已有一席之地。因此,sCBDC更易落地,或可优先与央行达成协议作为先驱试水,依托私营网络在大宗结算、其生态内客户日常支付等场景中落地,同时对美国货币政策影响有限。

进一步,私营机构若与美联储进行债权挂钩,sCBDC或有机会被认可为CBDC。另一方面,尽管欧元区各国仍拥有自行主导本币的权利,各国基于金融业发展、弱化欧元控制等战略意图,拥有动力及合理程序推进CBDC落地。目前已出现了瑞典e-krona、立陶宛LB Coin等先行CBDC项目,以及DCHF等合成数字货币项目。

综上,展望2021,我们认为或将有2-3个亚欧国家CBDC进一步推行小范围试点,大幅加快测试进度,例如DC/EP、e-krona及Ubin项目;而美国、日本和欧盟的CBDC项目,也将非常迅速地推动研究,开发和测试,同时私营机构主导的sCBDC类数字货币则可能会更快一步。但是,考虑到CBDC可能带来的极大的变革,主流大国仍然会保持相关谨慎态度,需要论证的工作仍然很多。小国可能会率先“尝鲜”落地,但是多数主流大国将会持续观望他国动作,以小范围试点和内部测试为主,暂时不太可能在2021年就开展全面落地工作。

6.2. 联盟链底层平台百花齐放,竞争将会加剧

在2020年,产业区块链蓬勃发展,例如区块链+金融,区块链+政务等几个板块存在刚需,且区块链能够很好地赋能相关业务,订单需求量巨大,成为了产业区块链中的热门领域。这些应用和平台的落地,也带来了联盟链技术层面的强劲需求。

和公有链类似,联盟链同样需要很高的TPS性能以及稳定性。同时,联盟链因为涉及到大量的实际业务的交叉交互,区块链之间可交互性需求也同样旺盛。目前,行业中存在着众多的联盟链的解决方案,各自都形成了一定的优势和壁垒。

那么,如何让未来产业区块链中发展更快,通用性更强的呢?一个快速、稳定、安全、通用性的底层区块链平台,是目前产业区块链行业中的刚需。而且我们大胆预言,它将会成为2021年行业角逐的热点。

底层平台分为两类,第一类是各家联盟链厂商提供的自主可控的联盟链技术,第二类更为基础,例如我们在第三章中已经介绍了BSN,星火链网,长安链等,实际上是服务联盟链的区块链底层基础设施。

这些基础设施目前都处于“跑马圈地”初期,整个行业还未诞生垄断级别的技术解决方案,那么在接下来的2021年,属于它们之间的竞争将会加剧。同时,为了能够在竞争中取得优势,各家可能会推出一定的补贴。而这些补贴,会降低联盟链的使用成本,驱使着更多企业和机构用区块链赋能自身场景,继而带来行业的正向循环。

6.3. 互联网巨头下场推动,百万级用户链上商业应用诞生

随着资本回归理性,市场炒作带来的收益逐渐弱化,2020年产业区块链回归技术本源,向着更落地的方向发展。在这一过程中,作为“正规军”的科技类企业,尤其是互联网企业的下场对于诞生千万级用户的应用至关重要。

目前在商业应用端,非交易性质产业应用尚未出现所谓的“Killer App”,这主要包括两方面原因:(1)底层技术稳定性及互通性较弱;(2)外部生态转化较难。

尽管目前已有不少优质的公链、联盟链项目,但由于产业层面未对行业标准形成共识,加之数据传输速率有限、链与链之间的互通性不强,这为无币区块链的商业价值实现增加了额外的成本。同时,生态是区块链繁荣程度的重要判断指标,而目前圈内与圈外生态存仍在较高的壁障,缺乏出圈的技术途径增加了非投机项目稳定获客的难度。

而这些壁垒随着互联网巨头的下场正在逐渐被弱化。一方面,互联网巨头通过搭建BaaS平台,在缺乏标准的现状下利用其用户量提前达成共识,为应用开发者提供更稳定、易接受的开发环境;这类BaaS平台与巨头的云计算产业结合,还将大大降低硬件成本,使开发团队可更专注于商业侧实现。另一方面,互联网巨头天生拥有巨大的流量,基于其平台开发的应用更易“出圈”,用户对区块链的认知成本底,且可增加信任背书,同时触达圈内外客群。

具体来看,目前巨头主攻的方向包括:To B底层平台、区块链+物联网、以及To C行业应用。海外巨头中,微软布局区块链最早、目前市场参与度最深:其于2015年开始布局,目前已形成务已形成基于Azure云服务的区块链生态系,覆盖IaaS、PaaS至SaaS全产业布局。2020年,微软、ConsenSys和安永基于以太坊开发的企业级协议Baseline Protocol正式开发源代码;发布去中心化身份网络ION,并被BTC安全解决方案Casa采用;推出首个无需做可信设置的 zkSNARK技术方案Spartan;与安永合作扩展其旗下电子游戏品牌 Xbox 企业区块链平台。谷歌2020年动作也较为频繁,2020年,谷歌云发文介绍Cypherium与人力资源公司任仕达的合作案例,通过区块链将原耗费数月的资格验证周期缩短为即时验证;成为多条区块链的节点或者候选节点。国内方面,蚂蚁集团2020年正式推出开放联盟链并启动商业化,面向中小企业推出区块链合同服务;推出的摩斯多方安全计算平台已在10个行业完成商用落地;并进一步扩展其生态,发布基于蚂蚁链技术的区块链平台Trusple,与花旗、星展、渣打等国际银行共同解决贸易融资问题;进一步落地浙冷链、配合EMS溯源录取通知书等场景。腾讯则是在2020年公开腾讯云区块链产品全景图;与深圳市税务局签订新协议,推动更多应用创新;发布区块链引擎与区块链可信计算平台。

回顾2020年,我们看到海外互联网巨头正不断在加密及产业配套方向下沉,为双方打破用户生态障壁作出努力;而国内巨头则联合产业侧进行更多场景的开发,降低中小企业加入门槛。一个好的应用模型,用户增长速度会非常迅速。例如,Clubhouse这类应用本质上通过商业模型的创新,可以快速斩获数百万用户。链上应用,尤其是得到互联网巨头加持的应用,基于区块链探索一些新的商业模型,那么同样获取用户的速度不会太慢。展望2021,行业有望借这股东风出现数百万量级的链上商业应用。

6.4. 传统机构加大投入,配置加密资产成为潮流

本轮加密资产总市值的快速增长,以BTC为首主流资产的价格拉升背后,是全球放水背景下传统机构的加大投入;无论是合规框架,金融产品,还是交易场所和渠道,加密资产不再仅仅是极客世界的小众资产。机构开始将比特币等加密资产视为一项重要的另类资产,以少量配置的思路开始持有。

机构增持趋势明显,北美主导市场

根据Coinshares报告数据,12月加密基金资产管理规模一度达150亿美元历史最高位,较2019年末的25.7亿美元增长超480%;而资金自年初黑天鹅后整体保持净流入状态,2020年累计流入近52.5亿美元,近80%进入BTC锚定资管产品中。其中,Grayscale是加密资产巨鲸,截止12月11日,其资产管理规模占市场份额近82.3%;而根据灰度披露的2020年Q3报告显示,其旗下产品购买用户机构投资者占81%。同时,灰度2020年以来一直在增持BTC、ETH等主流币种,以BTC为例,其2019年报披露BTC持有量约26万个,而截止12月21日其持有量已超56万个,持有量增幅超115%。

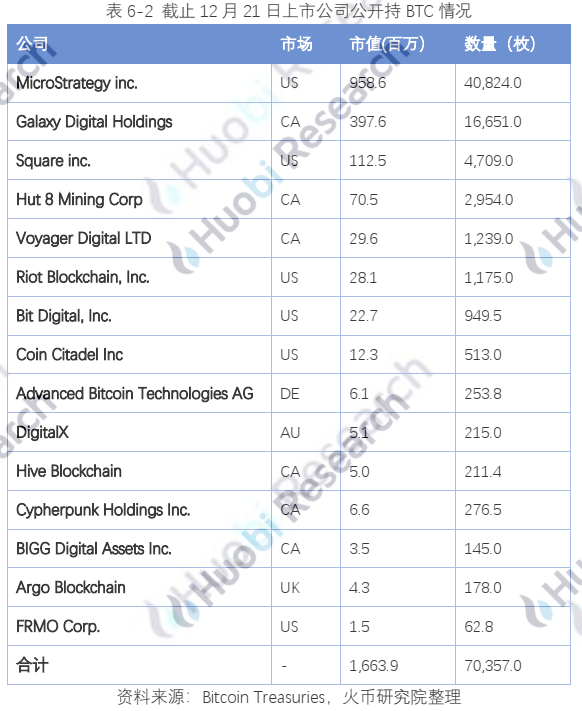

另一方面,海外上市公司也纷纷在2020年选择增持加密资产,根据BitcoinTreasuries数据,目前全球有15家上市公司自行购入并持有超7万枚BTC,其中12家位于美国或加拿大。此外,目前持币量最高的Micro Strategy2020年以来持续购入加密资产,并于12月12日完成6.5亿美元可转债发行,票据净收益用于投资BTC,该笔可转债被超额认购近1亿美元。

金融机构入场,加密资产触达渠道增加