除了炒作,NFT 还有什么价值?

DeFi 热落下帷幕后, NFT 隐隐成为区块链行业的新热点。NFT 全称是 non-fungible token,意为不可分割的、非同质化代币。NFT 因为其独一无二的特性,又被成为收藏品(Collectibles),和同质化代币(Token,又称通证)构成目前加密行业的两个主要资产类型。

目前行业内对于 NFT 的应用主要集中在艺术、游戏等领域,依然处于早期的泡沫阶段。但透过泡沫,我们依然看到了 NFT 背后的商业价值,看到了它在不同商业领域的应用前景。因此,本文将会更加关注在 NFT 技术可能给商业带来的影响和行业已经在尝试的一些用例。

NFT 是什么?

Fungible 意为可替代的,non-fungible 则代表非同质化的。NFT 是非同质化代币的一种统称,又由于每一枚 NFT 都是独一无二的,因此它又被成为不可分割代币。

由于在数字世界中,一切均是由代码组成的。因此两枚 ETH 在本质上是一样的,他们就像两张百元大钞一样,并没有什么区别。同样,比特币(BTC)和泰达币[1]也都是同质化代币。

和同质化代币不同的是,非同质化代币每一枚都是独一无二的。他就和现实社会中我们拥有的大多数东西一样,比如一副梵高的名画。虽然在现实世界中你可以把梵高的画撕成好几块,但在区块链的世界中 NFT 就是不可分割的。

目前大多数的 NFT 集中在以太坊上,ERC-721 和 ERC-1155 是主要的 NFT 代币标准。从本质上来讲,NFT 也只是发行在区块链上的一串代码。以以太坊常见的 ERC-721 标准为例,这个标准中包含了一个名为 tokenMetaData(元数据)的字段,这就是 NFT 独一无二的原因。

需要注意的是,虽然区块链通过密码学赋予了每一个 NFT 独一无二的属性(比如合约地址就是唯一的)。但 NFT 依然是数字世界的产物 —— 它是数字化且公开的,任何人都可以复制一个基本上一模一样的 NFT。

但不用担心这个问题,因为只需要比对合约地址即可确认 NFT 是否为「真」。除此之外,已经有一些的公链宣称可以解决这个问题。如公链 Flow 就宣称其独创的编程语言(Cadence)在程序上解决了 NFT 容易被复制的问题。

NFT 市场概况

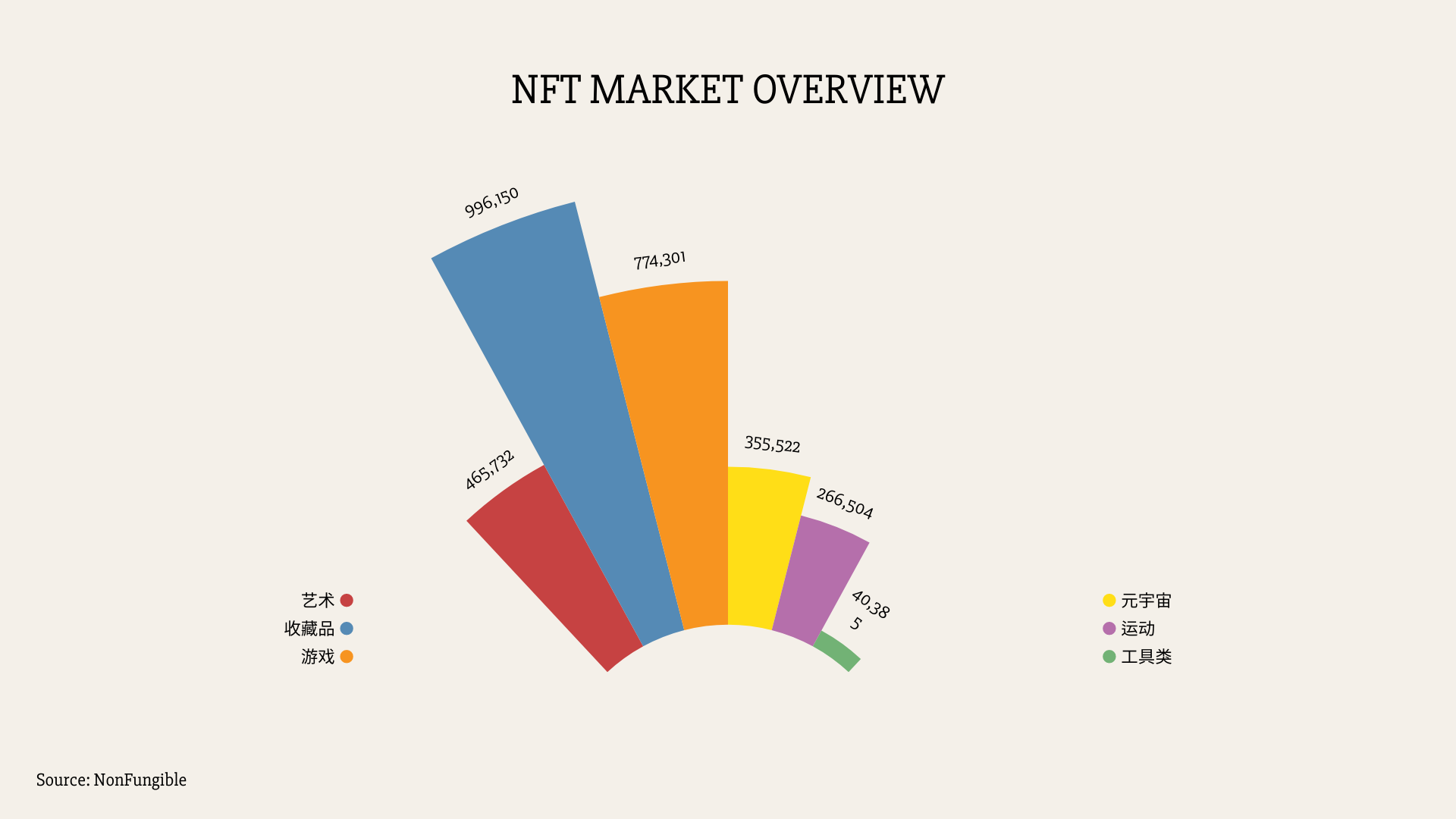

收藏品和游戏依然是目前区块链 NFT 的主要应用。

根据 NonFungible 的数据,在过去的 7 天(以本报告撰写时间计)里一共创造 17,100 笔 NFT 交易,总金额约 263 万美元,平均销售价格在每件 153.76 USD。整体而言,NFT 依然是一个刚刚起步的小市场,规模并不大。

这 263 万美金的交易额中,游戏和收藏品占到了交易的绝大部分。其中收藏品类目(如加密猫、CRYPTOPUNKS 等)交易额约为 100 万美金,游戏类目(如 AXIE INFINITY)则为 77 万美金。

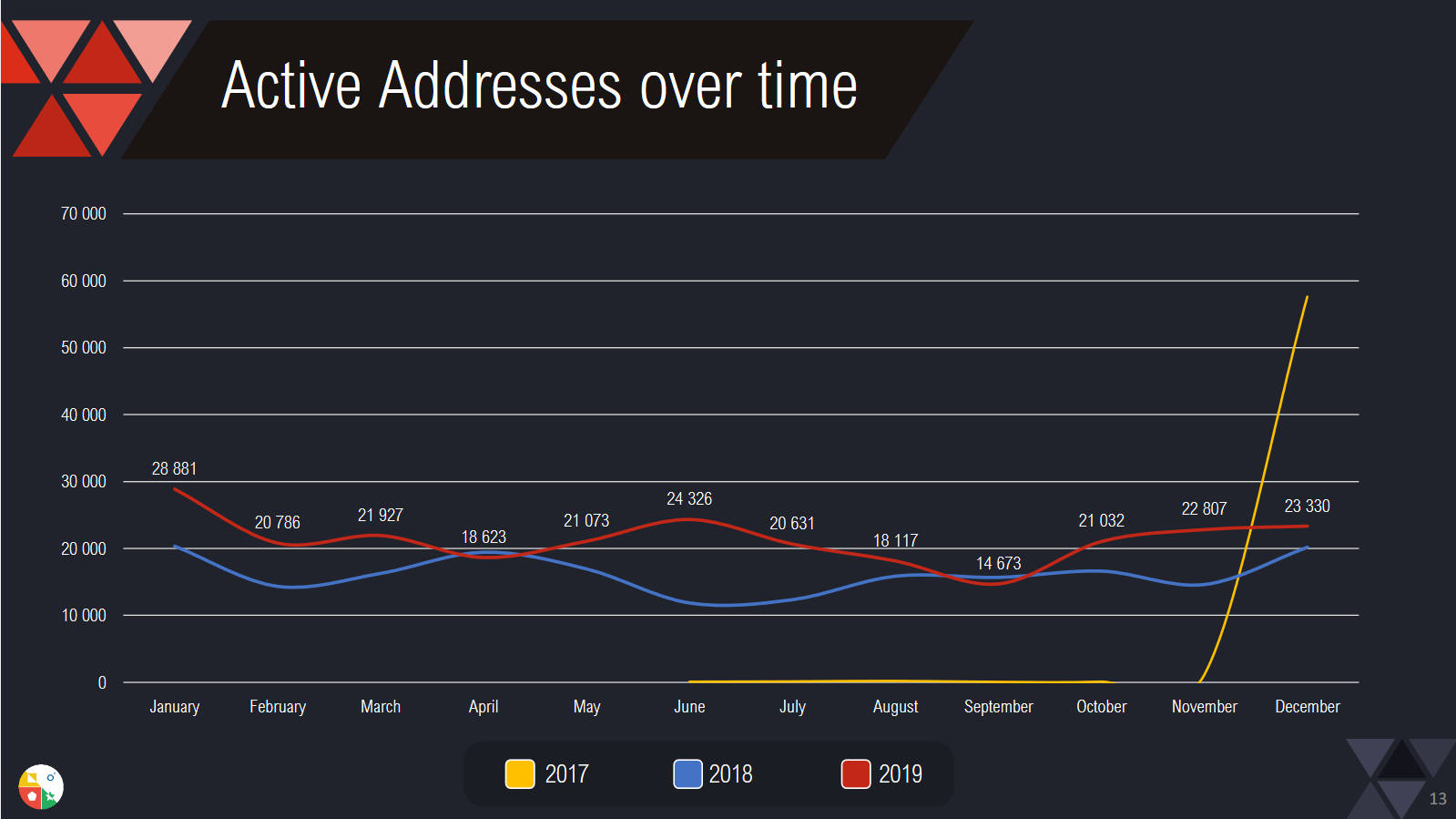

但需要注意的是,虽然 NFT 市场的整体市值和用户数量都在不断增加,但交易的活跃度似乎并没有增加。在 NonFungible 的报告中,我们也可以明显的看出 2018 年和 2019 年的活跃地址数量相差不大[2]。

整体而言,业界语境下的 NFT 更多的是指收藏品,这些收藏品是否有可行的商业模型依然值得推敲。本文的 NFT 将更加的关注在商业领域的应用,NFT 并不一定是收藏品,它也可以是商业信息系统中的一环。

我们认为,未来的 NFT 可能在四个领域对商业产生重要的影响,分别是:游戏产业、供应链落地、实物资产上链、IP 与数字营销。

NFT 与游戏产业

NFT 最容易被 C 端用户所感觉到的应用就是 NFT 与游戏的结合。

我们认为,NFT 和区块链技术的引入将可以解决游戏行业的很多问题,尤其是游戏生命周期、信任与开放生态的问题。

NFT 与游戏产业结合,主要有三个方向:

•NFT 作为游戏的非同质化通证,用于特殊装备和道具;

•NFT 作为游戏的证券型 / 工具型代币,参与游戏的经济和生态模型;

•NFT 作为游戏的开放道具,构建跨游戏的生态体系。

NFT 与游戏非同质化通证

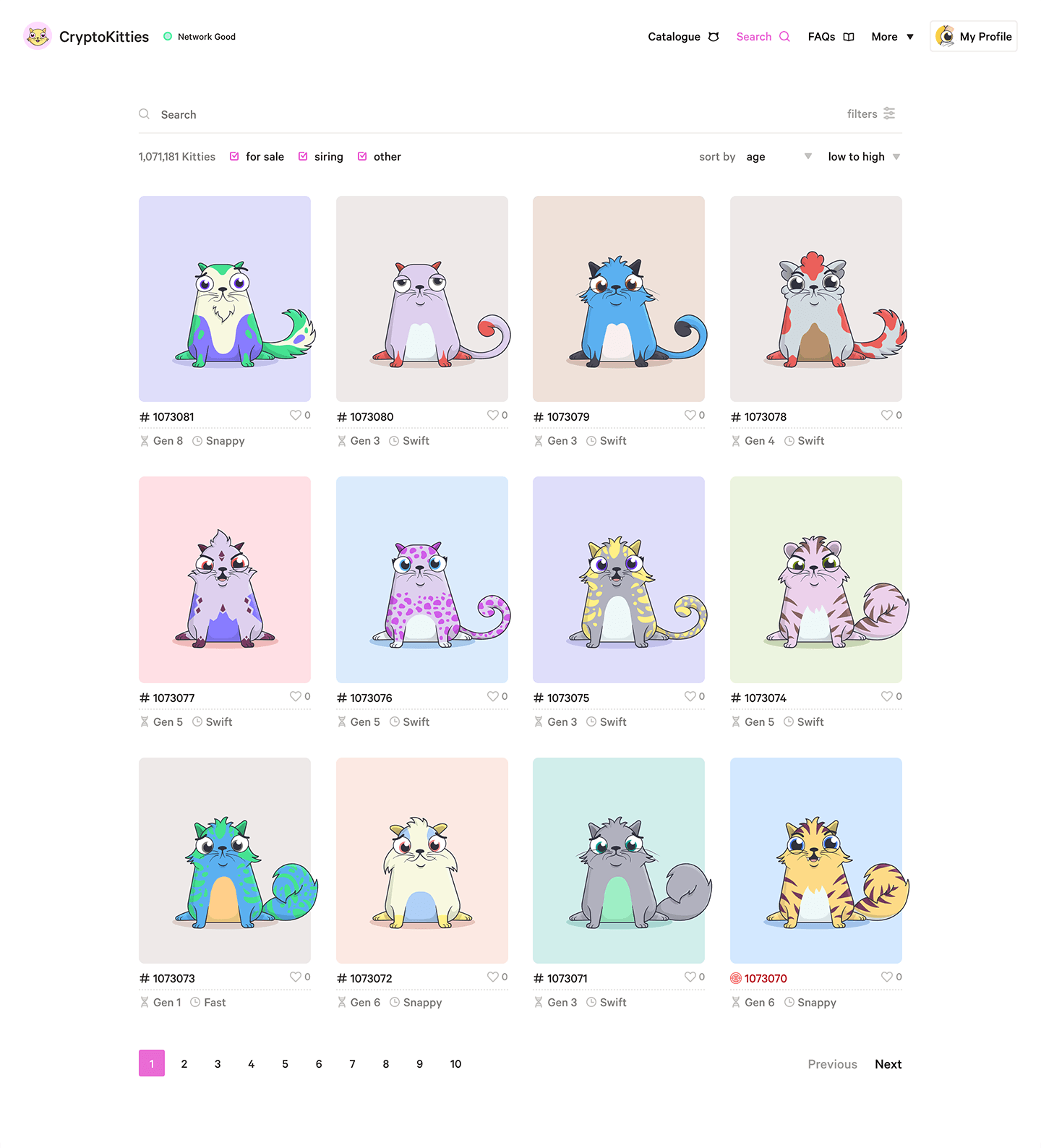

2017 年,以太坊上出现了一款名为迷恋猫 CryptoKitties 的链游,这也是世界上第一款架构在以太坊网络上的游戏。

CryptoKitties 的玩法非常的简单,除了持有和交易 NFT 数字猫咪之外,用户唯一能做的时候就是让不同的加密猫进行交配繁殖。这块游戏最大的亮点就在于,每一对加密猫有 256 个基因组,因此后代有超过 40 亿中可能的基因变种。

有趣的是,这块 CryptoKitties 并没有采取免费的型式,游戏中所有操作均需要消耗 gas fee 和对应的手续费 —— 没有任何免费的操作。但即便如此,CyrptoKitties 依然成为了 2017 年区块链的现象级游戏。

一个数据可以佐证 CryptoKitties 的成功 —— 从 2017 年面世至今,用户已经在 CryptoKitties 上创造了 278 万次交易,创造了 3731 万美金的交易额。

从消费心理学的意义上来讲,繁衍 CryptoKitties 就跟抽盲盒是一样的,更多的是满足一种收集癖和炫耀的心理。除此之外,Dapper Labs 还给 CryptoKitties 赋予了更多的「IP 属性」。比如西部牛仔风格的猫咪、巫师风格的猫咪,这些可爱的猫咪创造了稀缺进而创造出了收藏价值。

正如 Dapper Labs CEO Roham 所说,人们想要非同质化且真实拥有的东西。在满足这一前提的时候,消费者会愿意在 NFT 游戏上花更多的钱和时间。而这也将进一步的提升游戏的粘性和生命周期。

NFT 与经济模型

CryptoKitties 的成功提示了一种可能 —— 当用户真正拥有游戏中资产的时候,也许会创造出一种新的互动型式 。

传统的游戏行业逻辑非常简单,用户支付一定的费用,获得游戏公司的服务并获得精神上的满足感(无论是正面还是负面)。而这,也把游戏公司和用户放在对立面。游戏公司希望利益最大化,这往往就跟用户的利益产生了冲突。

如果用户拥有游戏资产,进而可以参与游戏的运营和治理,或许就会在游戏厂商和用户之间找到一个新的平衡点。但这也对游戏公司的经济和生态模型设计能力提出了考验。

目前行业内已经有一些游戏在进行经济模型方向的探索,但整体而言依然处于相对初级的阶段。或许受制于开发资源的不足,这类游戏的玩法大多缺少创新,游戏的完成度和精细度也较差。但他们依然为创新游戏经济模型和生态模型做出了宝贵的尝试。

加密三国,一款在 EOS、ETH 和 TRON 公链上运行的手游,就将 NFT 设计成游戏经济系统的一部分。此前加密三国进行了一次 NFT 坐骑的发售,这些 NFT 坐骑除了能获得游戏内的道具加成外,还能从游戏收入中获得分成。

由于这些 NFT 全部是基于智能合约和区块链发行,用户并不担心他们这些 NFT 会增发或者失效。而链上发行也为 NFT 创造了游戏外的交易市场,这又进一步增添了其流动性。加密三国的设计给 NFT 道具赋予了现实的经济价值和自由流通的能力,而这是传统游戏行业因为信任、监管等原因所无法做到的。

但就像所有新技术面世时候面临的问题一样,NFT 技术在游戏中推广最大的问题可能并不是来自于技术本身。

首先,这对游戏公司的经济和生态模型设计能力提出较高的要求,失败的经济设计甚至可能会起到反作用。不仅如此,游戏产业的接受程度和监管的态度也成为重要因素。

如当 NFT 可以获得分红的时候,它是否应当被监管看成是一种证券型代币(STO)?又应当如何去理解 NFT 的交易,它究竟是商品,还是应该按照加密货币去监管?

但即便如此,我们依然认为 NFT 会成为游戏生态模型的一部分是未来的发展方向,不可避免。

NFT 与开放游戏生态

漫威的电影给观众描绘了一个庞大的电影宇宙,让影迷津津乐道而无法自拔。回到游戏世界,其实早在世纪初暴雪就描绘了一个庞大的魔兽世界宇宙。但和漫威电影宇宙的经常性互动和共同故事推进不同,游戏宇宙往往只做到了共享世界观,而没有实际的联系。

游戏的生态较为割裂,不同的游戏产品和公司都有不同的开发标准,彼此之间很难实现互通。而区块链的价值正是统一的标准和无信任的赋能。基于统一标准的 NFT 代币或许就可以成为游戏间打破壁垒,建立开放游戏世界的机会。

2003 年,暴雪推出魔兽争霸 3 冰封王座这款游戏。因暴雪开放了强大的地图编辑器,UGC[3] 作品创造了一整个时代的辉煌。比如我们现在熟知的英雄联盟、王者荣耀最早都是来自于魔兽争霸 3 的一张名叫 Dota 的地图。

可惜最后,暴雪因为利益的问题和 UGC 的作者们决裂,这也暴露了想打造开放游戏生态最困难的地方。不同的游戏开发主体应该如何进行合作,对应的经济利益又应该如何分配?UGC 制作的地图版权属于游戏公司还是原作者,原作者又用过如何获利?甚至当不同的游戏基于同一世界观的时候,游戏道具是否就能为两款游戏所共享,以及如何共享?

这些都是游戏产业存在许久的问题,也是可以放在 NFT 和区块链语境下去讨论的未来。

遗憾的是,虽然基于 NFT 构建开放世界是一个让人兴奋的故事,但这其中也涉及到大量的经济问题和产业问题 —— 谁负责 NFT 的发行?如何进行定价等。

从这个角度来看,我们还需要等待区块链行业和基础设施的进一步发展,更重要的是我们需要等待产业对于区块链的进一步接受。

NFT、IP 与数字营销

游戏之外,还有一个跟 NFT 天生契合的领域,既 IP 和数字营销,这也是 NFT 应用最容易落地的领域之一。

和前文所提到的游戏、实物资产或供应链不同,NFT 用于 IP 和数字营销并不需要涉及到复杂的合作伙伴,面临的监管问题也较少 —— 它更大的问题集中在如何降低用户门槛上。

IP,通常的定义为知识产权 Intellectual Property,但营销和文化领域所讲的 IP 目前并没有一个明确的定义。通常情况下 IP 指的是拥有完整世界观和价值观,有衍生作品能力且有一定粉丝群体的文化产品。比如文学影视作品、游戏或动漫作品、人物或故事等。

文学作品典型的 IP 如盗墓笔记、鬼吹灯,都数次被改编搬上大荧幕。其中漫威更是 IP 运作的佼佼者,从漫画到漫威电影宇宙,漫威甚至实现了不同 IP 之间的有机整合和 IP 生命周期的管理。

IP 天然具有传播的属性和用户粘性,这和 NFT 的属性高度切合。基于 IP 的 NFT 发行或许可以成为粉丝营销的一种新方式,甚至成为一种新的粉丝经济模式。

NBA Top Shot 是由区块链开放商 Dapper Labs 和 NBA 联合开发的一款集卡式的 NFT 游戏。它将 NBA 球员的一些精彩的投篮瞬间制作成 NFT 在 Flow 区块链上发行,有点类似于小时候的抽卡游戏。每张卡片均包含高品质的视频画面、照片和当场的比赛数据。

玩家可以购买 NBA Top Shot 的卡包,有一定概率会抽到自己喜欢球员的卡片。这些卡片可以用于收藏,也可以进行交易和流通。

除此之外卡片均为限量发行,并由区块链进行确权和保存。从产品性质来讲,它和普通的卡片收集游戏并无二致,甚至可以还可以经年保存不会有所损伤。

从另一个角度而言,基于区块链发行的 NFT 比实物卡片拥有更多的想象空间。首先它从技术上防止了发行方的增发或者黑盒操作,同时它是开放的,意味着任何人都可以基于这些 NFT 来开发同人产品或耦合。比如球星的 NFT 就可以和论坛进行结合,当你在某论坛发言的时候,就可以通过对应的 NFT 来展示自己的热爱。

目前来看,IP 和 数字营销 领域是 NFT 应用阻力最小的部分。一方面,在这个过程中 NFT 可以被清晰的定义为商品从而进行流通,不需要面对复杂的监管问题。另一方面,粉丝经济的商业模式已经被测试可行。

因此,我们可以大胆的猜测,在不久的将来 NFT 将被大范围的应用于粉丝经济当中。AKB48 或者 TFBoys 都有可能发行属于他们自己的 NFT 收藏品。

一旦市场接受 NFT 收藏品为 IP 的一部分,他们就会开始流通进而被市场定价。价格的出现也就意味着基于 NFT 的开放式金融市场 —— 交易、借贷,甚至是出租变得可行。

NFT 与供应链落地

针对 B 端而言,NFT 同样也有重要的意义。一个重要的应用场景就是供应链管理和溯源。对于绝大多企业而言,供应链管理是基于同质化通证的管理 —— 能够且需要进行分拆。

以跨国零售企业为例,其商品大多为标准品。因此其供应链逻辑往往都是由大到小的 —— 国家总仓、区域仓、地区仓、门店。这就涉及到货物的分拆和转运问题,因此这一类供应链管理更需要可以拆分的同质化通证,来对货物进行跟踪和追溯。

但对于供应链的不同环节,逻辑却大不相同。比如物流企业的逻辑就和零售企业的管理逻辑相去甚远,如何去对齐供应链不同企业的逻辑,成为供应链信息化的主要难题之一。

正如 IBM 所写的那样,供应链数据并非始终可见、可用或可信。供应链管理系统的低效和不透明一直在困扰着企业。产品、原材料、钱和数据,在供应链中往往无法达到协同效应。这也进一步的推高了企业的供应链成本,进而抬高终端的零售价格。

以物流为例,对于总部而言,不同的商品都是同质化的,区别主要在于数量的不同。但是对于物流承包商而言,每一单货物都是非同质化的 —— 他们被运往不同的目的地、装载着不同的东西。

物流承包商和零售企业的逻辑不同,对于物流承包商等供应链环节来讲,整体实物便是不可分割的。这就造成了供应链不同环节的逻辑不对齐。

同时零售企业并不希望物流承包商知道承运的产品规格和详情,这就给信息化造成了巨大的阻碍。零售企业往往可以掌握仓内的情况,但一旦离开仓库追踪就变得复杂。这也使得企业不得不花费更多的时间在信息的同步和校验上。

除了逻辑不同步之外,信息的不同步也是问题。目前供应链中主要采用电子数据交换(EDI)系统,该系统采取的是分批、定期同步消息的方式,当参与协作的节点越多信息不同步的弊端就会越明显。

而引入 NFT 和区块链技术或许就可以让这件事情变得简单一些。将每一批货物抽象为 NFT 看待(将数量、体积等作为附加参数写入),两者的逻辑和信息就更容易对齐,而对于供应链的其他参与方 —— 如保险、海关、银行,对接和管理起来也就会变得更轻松。

另一方面,统一的标准或许可以进一步降低供应链的管理成本。现代供应链往往涉及到多国协作,NFT 和区块链提供的跨文化和语言的共同标准,甚至可以依靠智能合约进一步优化交易流程,这也将继续降低供应链的管理成本。

而在备受考验的供应链末端,既交付阶段,订单的精细化管理也显得非常困难。以生鲜的最后**里为例,生鲜必须要解决温度、新鲜度等问题。引入 NFT 和区块链技术,可以有效的进行风险控制和规避,从而进一步提升服务的品质。

NFT 与实物资产上链

最后一个重要方向,既 NFT 与现实资产的结合,也就是资产上链。资产上链既现实资产在链上的映射,继承其权利和价值,并极大的提升资产的流通性和可拓展性。

将现实资产搬到链上变成 NFT 的优势显而易见:

•数字资产的流通性远远大于实物资产;

•资产的链上确权、抵押、清算、交易成本都更低;

•NFT 可以实现所有权和使用权的分离,可扩展性更强;

•流转记录不可磨灭、不可隐藏,随时可追溯。

但现实资产上链依然有非常多的问题需要业界和监管一同去探索。这其中最核心问题就是谁来做链上链下的资产桥,负责链下资产的托管、报价等一系列工作。

区块链可以有效的提高作恶的成本,但系统的安全是由短板而非长板决定的,若链下的安全无法得到保障则链上的可信无意义。

RETI 基金或许可以成为一个不错的参照物。房地产投资信托是一种常见的信托形式,信托公司进行不动产的管理,并将其进行证券化。使得投资人可以在不持有实质不动产标的的情况下获得不动产市场交易、租金与增值带来的收益。

但 RETI 基金的核心依然是资产的证券化而非 NFT 化,证券化是抽象为可分割的代币。从 2017 年起,业界就在不断探索实物资产上链的方式,美元稳定币 PAX[4] 就是资产上链的一种。

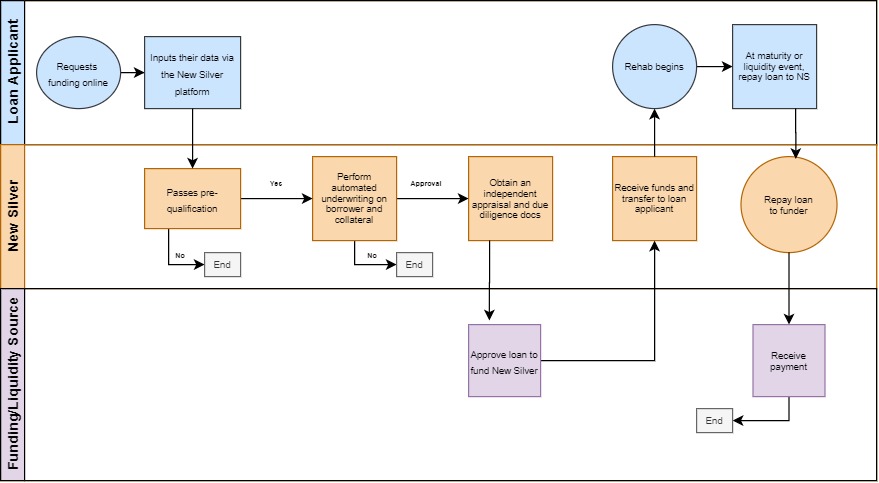

以 NFT 形式进行资产上链,业界也进行了非常多的尝试。其中,Maker 和 New Silver 就联合发行了多笔基于房地产的 NFT 贷款。

New Silver 是一家提供不动产贷款融资的非银行金融机构。为了贷款发行,New Silver 在美国设立了 SVP 特别实体,用来处理债务相关的工作。但需要注意的是,New Silver 表示目前没有可供公开的监管材料。

整个实物资产上链和贷款流程分为以下几个部分,首先链下资产会通过 Centrifuge 平台进行上链,发行一个对应的 NFT。之后会通过链上协议 Tinlake 来生成新的保险柜,并生成新的 Dai。而当借款人还款的时候,这些 Dai 将被销毁。

我们不难发现,其实链下资产上链的区块链技术部分已经准备就绪,最大的难点依然是资产桥和监管两部分。

区块链技术确保了链上部分的高度透明和流动性,但却无法保证链下部分的资产真实性。因此,整个资产上链的过程依然高度依赖资产桥的信用担保。上链、报价、管理、清算都依托于资产桥来进行,但这是一个中心化的实体,这就跟 P2P 金融所面临的困境颇为相似。

而从监管的角度来说,任何人都可以拥有 NFT,但并不是任何人都可以拥有链下的资产。以不动产为例,部分国家和地区要求只有居民才能购房。因此,即便拥有房屋的 NFT 也不代表就可以拥有链下的房屋。

链上 NFT 背后所代表的究竟是什么,所有权还是使用权亦或者衍生品权利?这是一个监管和行业需要去厘清的问题。

结语

本文对 NFT 的概念进行了一个简单的介绍,同时结合业界的尝试对 NFT 潜在的落地方向进行了一个简单的介绍。但需要注意的是,NFT 是一个高度抽象的概念,它并不能独立于区块链独立存在。因此,NFT 的商业落地过程其实也是区块链的商业落地过程。

在大多数时候,区块链落地面临的问题并不是技术层面的,而是认知层面和监管层面的。因此,我们也希望通过这一系列的报告,让更多商业领域的人可以看到区块链的进步和前景。大多数的技术,最终还是要通过商用来走进千家万户进而改变世界的。

作者:孙润晨

本文章以 CC BY-NC-SA 4.0 协议进行授权,您需要著名原作者、不得用于商业用途且衍生作品必须在相同许可下进行分享。

References

[1] 泰达币: USDT,由Tether公司发行的稳定币。

[2] 2018 年和 2019 年的活跃地址数量相差不大: 2017年11月和12月的异常值是因为链游加密猫CryptoKiities的繁荣。

[3] UGC: 用户原创内容指网站或其他开放性介质的内容由其用户贡献原创。

[4] PAX: PAX是由美国纽约金融监管局NYDFS监管,锚定美元的一种链上资产。

来源:围链夜话

==

和11万人同时接收最新行情资讯

搜“鸵鸟区块链”下载

和2万人一起加入鸵鸟社群

添加微信ID:tuoniao02