腾讯的区块链大棋:下一步或是“抄底”区块链初创企业

当下,无论你是网购、聊天,还是听歌、追剧,大概率都是在腾讯搭建的生态帝国内打转。这样一个大包大揽的互联网巨头,自然也不会放过区块链这一新生技术。那么,

腾讯在区块链领域有哪些动作呢?它又会对这个行业产生什么影响呢?

01 消失的人口红利

阿里巴巴和腾讯的实力一直不相伯仲。因此,当2018年腾讯股票市值缩水、财报崩坏的消息传来时,业内一片诧异:这真的是人们所熟悉的那个强势的腾讯吗?它怎么落到今天这个地步了?

严格来讲,腾讯的一时受挫,除了港股市场此前的高溢价之外,跟其自身的发展路线也有一定关系。和阿里巴巴一样, 腾讯内部的核心产品也有两个:一是游戏,比如“王者荣耀”;二是即时通讯工具,比如QQ、微信。

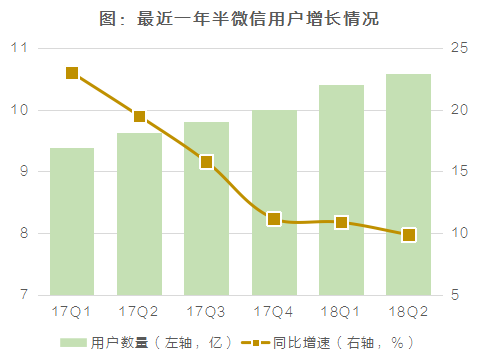

不幸的是,这两张王牌,今年都出现“疲软”势头: 首先,作为主要收益来源的游戏,由于政策原因,其吸金能力有所下滑。而作为传统核心业务的即时通讯工具,月活跃用户常年保持在两位数增速的微信,也下降到9.9%,人口红利的天花板已若隐若现。

更要命的是,除了用户增速放缓以外,单个用户停留在微信上的时间也在逐渐缩短。在阿里巴巴进攻社交工具未遂之后,越来越多的公司意识到:在即时社交通讯这个领域想压制腾讯非常难。而 所谓的“流量经济”本质上是注意力的争夺, 因此没必要非在即时社交通讯这个赛道上跟腾讯硬扛。

于是,微信没有被钉钉、圈子以及后来的子弹短信所颠覆,却被今日头条、抖音等夺走用户的注意力资源。反观自己旗下的快手,用户数量持续下跌,目前已经被头条系的三大平台(抖音、西瓜、火山)超越。而在今日头条最近的Pre-IPO名单中,老对手阿里巴巴赫然在列。

腾讯仿佛回到7年前面临转型的惶恐时刻。正如李笑来所说的:七年就是“一辈子”。 腾讯通过微信吃完“一辈子”移动互联网红利后,似乎又一次站到关键的十字路口。

02 区块链金融的单行道

公开资料显示:腾讯在2015年就已经进入区块链行业。但当时,腾讯除区块链业务外,还有其他更重要的事情要处理:在内生业务上,微信支付背后的财付通正在追赶支付宝;在外延业务上,腾讯在大肆收购创业公司。

所以,当时腾讯并没有对区块链这一前途不明的技术过多加码。

腾讯当时的发展重点,就是要通过微信支付背后的财付通,撼动支付宝在金融领域的地位,从而奇袭阿里巴巴的金融业务 (两大核心业务之一) 。

这一“即时社交+移动支付”的策略,在初期,确实让阿里巴巴措手不及。随后,阿里巴巴将信用、理财、保险、借贷等业务都嵌入到支付宝中,为用户提供除支付之外的其他金融功能,很快遏制住了腾讯财付通的发展。

所以, 对于腾讯而言,它的区块链发展路线很明确:重点关注区块链金融领域。 腾讯是否能弯道超车仍是未知数,但肯定有利于缩小它与阿里巴巴的差距。

现如今,腾讯的区块链团队归属金融科技事业线管理,他们在区块链领域的大部分工作,基本围绕金融业务展开:

由此看出, 腾讯,是以“区块链+金融”为主线进行布局。 即便在2018年区块链概念爆发,各大企业区块链业务场景呈现出多元化趋势,也未能动摇腾讯在金融领域的区块链布局。

2018年8月10日,腾讯开出全国首张“区块链电子发票”,这被视为区块链行业一个里程碑式的标志性事件。

与此同时,拥有庞大金融资源的“蚂蚁金服”却仍只把区块链局限于公益慈善业务板块,将发展“区块链金融”业务的先发优势拱手让给腾讯。不禁让人感叹,世间之事,真是此一时彼一时。

但这种情况也是客观原因导致的。

当时,阿里巴巴的支付宝好不容易从“圈子事件”中缓过来,短时间内已经不起二次折腾。更何况区块链这一技术若使用不当,反而会颠覆阿里巴巴的核心业务支付宝。这样的试水,风险太大。

而对于腾讯而言,它就没有这么高的试水风险。即使它在区块链金融领域达不到预期,也不会危及自己的核心业务;而一旦成功,则对阿里巴巴的核心业务造成重大威胁。 这可谓是一次“低风险,高回报”的试水项目。

03 “内生式+外延式”双线区块链业务模式

如果将腾讯在区块链金融领域的布局,归类为“公司亲自上阵”的内生式发展的话。那么,腾讯的另一个业务发展方向就是它的外延式发展——收购公司。

从发展历史来看, 自从腾讯入股京东尝到甜头后,就一改过去以“内生式发展”为主的业务思路,开始在创投市场上大肆收购创业型企业。

正如马化腾所言:“过去确实有很多不放心、不信任,出于本能,很多事情百分之百自己做,包括搜索、电商等等。但现在我们真是半条命,我们把另外半条命给合作伙伴了。”

之后,腾讯逐年加大投资力度。 仅2017年一年,其投资公司数量便达到125家,超过百度和阿里巴巴投资公司数量之和。而这种多点布局,也为腾讯带来不错的回报:2017年,随着此前投资的多家公司完成IPO,腾讯财报中的“其他收益”净额达到201亿元,相比2016年的36亿元狂翻5倍多,几乎达到腾讯广告业务收入的一半。而在创投圈内,也已经有创业者将腾讯视为“接盘侠”。

在这样的情况下, 2018年3月,一则看上去毫无违和感的假新闻,突然如病毒般在区块链行业传播:

腾讯于近日在香港召开的高层和董事会上,批准了投资Ripple技术的申请。据外媒报道,有关消息人士透露,腾讯将在未来12个月投资20亿美元来购买XRP。而在7月初计划先投入10亿美元。腾讯或计划将Ripple技术整合到微信中,并开始向阿里巴巴和亚马逊展开技术性的移动支付之战。”

在区块链行业这样一个假消息满天飞的环境下,这条新闻居然没有被太多人质疑,甚至连某些媒体编辑也信以为真,纷纷转发。后来, 腾讯的公关总裁张军不得不亲自出面辟谣:

“12个月?20亿美金?太有想象力了,这是谁在替腾讯决策投资啊。有鼻子有眼,搞得我都差点怀疑人生了,Pony(马化腾的英文名)早就说了,ICO、数字货币有很多风险。所以,就别自嗨式YY了,绝对假消息,我们没兴趣。”

毫无疑问,腾讯的声明可谓是声如洪钟,坐怀不乱,一股子柳下惠式的清高气息。然而,传言不会空穴来风,“瑞波币事件”的滋生自有其土壤。这一流言之所以能够被广泛传播,且少有人质疑,主要是因为人们对腾讯的三个特点存在共识:

第一,腾讯希望压制阿里的核心业务——支付宝;第二,腾讯对区块链金融很感兴趣;第三,腾讯偏爱对快速增长的创业型企业进行“财务性投资”。

一般来说,“财务性投资”指的是出资方更多注重单个项目财务上的回报率,这比较类似于低买高卖的金融市场。与之相对的是”战略性投资“,也就是战略投资人和被投资公司有业务上的联系,双方除了资金之外,还会在客户、供应商、技术、经验、人才等其他方面进行资源互换。

近几年,阿里巴巴比较偏向于“战略性投资”,而腾讯则越来越重视“财务性投资”。 所以,在一些人看来,腾讯的投资风格,其实很适合区块链资产“快进快出”的特点。虽然腾讯表面上对瑞波币颇为不屑,但私下或许也惊叹XRP惊人的回报率。

2018年7月,在区块链行业巨头比特大陆即将上市之际,行业内再度传出腾讯绯闻,称其参投了比特大陆的Pre-IPO。腾讯方面,最初对此表示“不予置评”,一时间引发诸多流言。

联想起腾讯之前在“瑞波币事件”中,言辞激烈的跳脚反驳,这一次居然一反常态选择沉默,实在无法不让人浮想联翩。虽然在一个月后,腾讯还是对这一投资给予否认,但综合此前情况来看,腾讯与比特大陆的绯闻不像是“瑞波币事件”那样无中生有,更像是一场未能如愿的盛宴。

从子虚乌有的“瑞波币事件”,再到暧昧不清的"参投比特大陆事件",作为财务投资人的腾讯,在区块链领域的布局,愈发清晰。

市场上现有的区块链项目,几乎全靠融资生存。在全行业出现“系统性风险”,干什么都不赚钱的情况下,绝大部分公有链项目都已失去造血能力,其估值也在大幅下滑。

在这种情况下, 腾讯是有很强的实力抄底一些优质区块链企业,从而形成“内生式+外延式”双线区块链业务模式: 一方面,用区块链技术优化金融和游戏产品;另一方面,用现金流投资初创企业。因为对于腾讯而言,能够实现百倍千倍涨幅的,除了比特币这样的数字资产之外,很多创业公司估值的膨胀也能达到这个水准,尤其是区块链领域的创业型企业。

所以,现在我们所看到的这种僵持的区块链行业格局,可能不会持续太久。正如一个电子结构不稳定的物质很难不发生化学反应一样,一个太多德不配位者参与的行业也很难不发生巨变。

无论是市场上那群没有自我造血能力的链圈公司,还是像腾讯这样的互联网巨头,都处于变化之中。只能静待时间给出答案。