发币激励借贷,DeFi就这么缺流动性?

“XX即挖矿”对于币圈的你我并不是新鲜事,DeFi 出圈是好事,但是,获客之后的留存依旧取决于产品背后的真实需求。文 | 王也 运营 | 盖遥 编辑 | Mandy王梦蝶

出品 | Odaily星球日报(ID:o-daily)

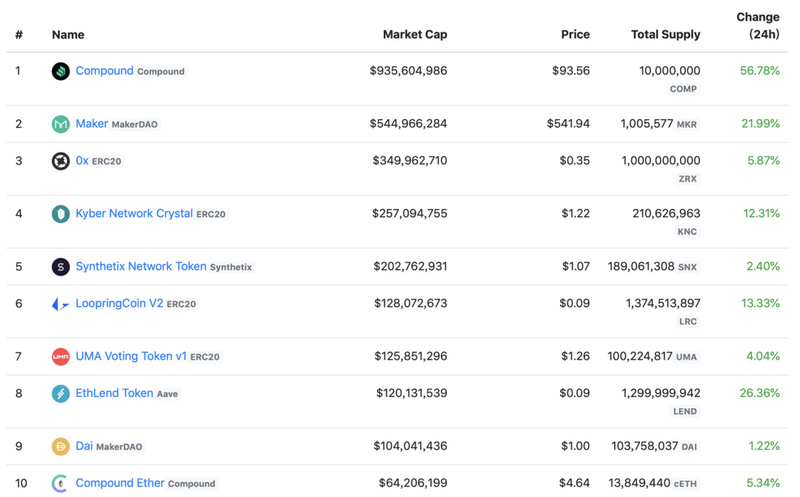

今天可能是 DeFi 小众领域最出圈的一天,皆因 Compound 超越 MakerDAO,成为 DeFi 市值第一,“借贷即挖矿“的模式也让不少投机的心蠢蠢欲动。

图片来源于:DeFi Maeket Cap

Compound 主打借贷业务,因业务逻辑与传统银行类似,获赠“DeFi银行”之称号。与银行模式不同的是,Compound 的借贷通过去中心化的方式完成,由算法为每种代币设置利率,借贷双方在 Compound 上各取所需,Compound 收取利息中的 15% 作为手续费。

今年 2 月底,Compound 正式宣布发行治理代币 COMP 的计划,发行总量为 1000 万枚(为 MakerDAO 治理代币MKR的十倍);5 月底,Compound 官方公布治理代币 COMP 的分配方案;6 月 16 日,用户开始陆续收到 COMP 代币。由此,Compound 超过 MakerDAO,一跃成为 DeFi 市值第一。

据 DeFi Market Cap 统计,目前 Compound 最新市值为 9.34 亿美元,是 MakerDAO 市值的 2 倍左右。

图片来源于:Uniswap

截止发稿时,COMP 在 Uniswap 的交易价格是 0.393ETH(合计 640 RMB),日内涨幅高达 848%。

为何 COMP 刚上线就出现如此惊人的涨幅?治理代币究竟是什么?如何获得 COMP?Compound 推出的“借贷挖矿”模式是否值得投资者参与?这种模式可否长期运转,并被其他 DeFi 项目借鉴?对于上述问题,本文将一一阐明。

如何理解治理代币?

不同区块链项目的代币各司其职:比如比特币的原目标是价值流通,实际被用于价值存储;比如 PoS 和类 PoS 代币,证明了参与网络建设和运行的权利,需质押代币才能参与出块;也有一些(如 Kyber)可以捕获交易费用,通过销毁代币来捕获价值;还有 MKR、0x 等,功能以治理为主。当然,多数代币不止一个用途。有的代币既能捕获费用,也能用于治理,如 MKR 和 Kyber。

本文着重分析的 COMP,目前属于纯治理型代币。

根据官方资料介绍,COMP 是 ERC-20 代币,代币持有人对 Compound 治理协议享有“投票权”,允许持有人将代币委托给其他人投票,任何代币持有人都可以参与 Compound 的治理。只要拥有 1% 的委托代币就可以发起治理提议,包括增加新资产、改变利率模型等各种协议的参数或变量。

DeFi 治理代币的价值主要取决于项目本身锁定的资产规模,这也与安全性相关。随着锁定资产规模的增大,对治理的博弈需求也随之增大。

COMP的分配机制

开发商 Compound Labs 曾表示,Compound 公司本身将不会出售或预留任何 COMP,代币都分配给了公司的股东和团队成员,创始人 Robert Leshner 还特意强调:“COMP 不是一种融资方式或者投资工具,COMP 存在的意义只是为了提高 Compound 的社区治理能力。”

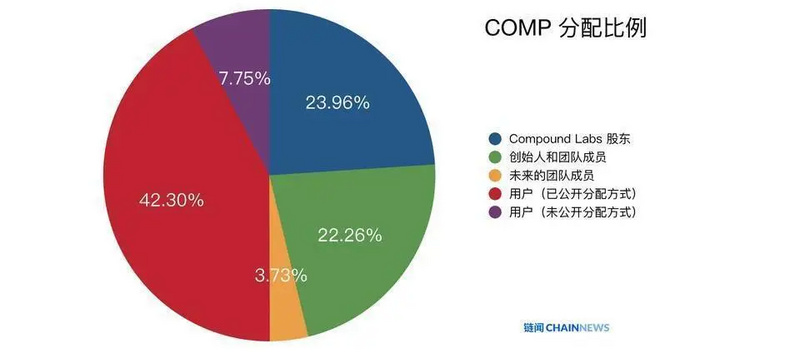

因此,在分配规则中,占比超过一半的 COMP 被分配给了协议的真正用户:

- 50.05% (5,004,949 COMP)被预留给协议的用户(其中已明确分配方式的有 42.3%,下一部分详述);

- 23.96%(2,396,307 COMP) 已分配给 Compound Labs 的股东;

- 22.26%(2,226,037 COMP)已分配给 Compound Labs的创始人和团队,并需要4年完全解锁;

- 3.73% (372,707 COMP)将分配给未来的团队成员。

图片来源于:链闻

投资者如何获取COMP?

根据官方文章,423 万枚 COMP 将会免费发放给用户,只要用户使用 Compound 协议进行借贷交易即可。这个规则可被称为「借贷即挖矿」或「流动性挖矿」。

- 这 423 万枚 COMP 代币被放置在一个「蓄水池」(Reservoir)智能合约中,并且每个以太坊区块都会转出 0.5 枚 COMP(也就是每天约 2880 枚 COMP),这也就意味着需要 4 年的时间才会全部分发完;

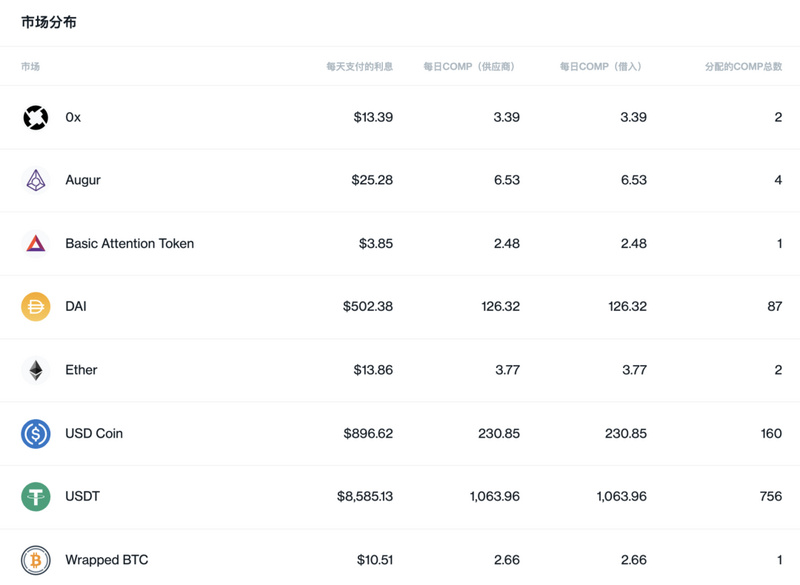

- COMP 将会被分配至每个借贷市场中(ETH、USDC、DAI 等),以该市场中产生的利息作为比例,这也就意味着分配比例会随时变化;

- 在每个市场中,50% 的 COMP 会分配给资产提供者,50% 的 COMP 分配给借款人,用户可以根据自己资产在所在市场内占比获得;

- 一旦某个地址获得 0.001 COMP,任何 Compound 中的交易都会将相应的 COMP 转移至他们的地址中,而对于更小的数量,也可以手工收集获得的 COMP。

每天一半的 COMP 分配给贷款人,另一半给借款人。最活跃的资产每天也会收到最多的 COMP,所以配置会随着市场的变化而变化。

图片来源于:Compound

从图中可以看出,绝大多数的代币都分配给了 USDC 和 USDT 市场,USDC 和 USDT 市场获得 90% 的 COMP 代币分配。

当 COMP 的价格越高,用户存钱和借钱的动机就越强。只要 COMP 价格维持上涨,即使人们没有借贷需求,也可以为了赚取 COMP 而借贷。

用户借贷的金额越大,获得的 COMP 越多,Compound 的用户和其上的的应用也将持续不断地自动获得治理权。

「借贷即挖矿」模式能长久运转下去吗?

尽管 COMP 的效用是为治理而设计的,创始人也一再强调 COMP 不是融资手段和投资工具,但是观察目前 COMP 的币价表现以及市场的反应,COMP 确实在币圈投资者中激起了一波 FOMO 情绪。

有人将 Compound 的”借贷即挖矿“模式和 2018 年大火的 FCoin“交易即挖矿”模式类比,认为二者本质趋同,极有可能导致交易量虚幻增长,激励机制只是短暂的“饮鸩止渴”,一旦投机者退出,崩盘风险巨大,而且也会导致 Compound 中心化,违背去中心化协议的愿景。

数字文艺复兴基金会曹寅也对 Odaily星球日报表示,“Compound 开创的这种‘借贷/流量挖矿’的模式和 FCoin‘交易即挖矿’的模式并没有多大不同,本质上没有很多创新之处,但是对于一些冷启动的小项目来说,这种模式可以帮助他们快速启动,对他们来说还是有一些意义的。”

但是曹寅并不看好 COMP 这种治理代币的价值,他认为 DeFi 项目本身的价值和治理代币的价值并不挂钩,治理代币只是给用来给平台用户参与项目治理的一个工具,并不参与 Compound 项目的分红权,这也是 Compound“借贷挖矿”和FCoin“交易挖矿”的不同之处。

而且目前 Compound 看起来也没有将 COMP 扩展为 Compound 抵押资产的想法,就算 COMP 的币价暴跌归零,也不会影响到 Compound 借贷业务的进展,最多也就是影响到 Compound 的治理。当然,目前来看这种情况很难出现,从上文的 COMP 分配图中可见,Compound 的治理权还掌握在团队手中。

曹寅还认为,如果仅将 COMP 作为一种治理权代币来看的话,现在的币价肯定是被高估的。

不过就目前的早期阶段来看,COMP 代币激励机制的出现,无疑会带动 Compound 借贷业务的快速增长。强大的激励将改变用户使用 Compound 协议的行为,吸引包括投机者、套利者在内的新型用户。

参与者将借入他们实际上并不需要的资产,而只需支付利息来赚取 COMP 代币。只要回报有利可图,借贷者就会蜂拥而至。

在此情形之下,COMP 市值或将远超其内在价值,而众人担心“激励模式总会崩盘“的一天,也的确可能到来,一旦 COMP 的市场价值将开始下跌,就有可能触发反向放大力。

更低的 COMP 价值将减少激励,这将导致借款人和存款人离开,产生更少的利息,从而进一步压低 COMP 代币的价值,造成螺旋下跌的局面。

总而言之,“XX即挖矿”对于币圈的你我并不是新鲜事,DeFi 出圈是好事,这一模式对市场的教育意义还是值得肯定的,毕竟还是吸引了不少人第一次尝试了 DeFi,甚至第一次在 Uniswap 交易。

但是,获客之后的留存依旧取决于产品背后的真实需求,热度冷却之后,ETH 借贷市场的规模,依旧是它的天花板。

参考资料: