报告 | 中央银行数字货币:对公众开放的中央银行?(附译文)

本文来源: 中钞区块链技术研究院 ,作者:叶子逸 张舒淇,白皮书翻译:叶子逸(中钞区块链技术研究院) ,白皮书来源:philadelphiafed.org

内容概述

美国费城联邦储备银行于2020年6月发布了一篇名为《中央银行货币:对公众开放的中央银行?》的工作报告。该报告主要探究了CBDC引入和中央银行工具的开放对金融中介有什么影响,是否会削弱金融体系为实体经济分配资金资源的作用,如何重塑金融体系,并维持金融稳定。

该报告重点聚焦于 中央银行数字货币与传统商业银行期限转换角色 (期限转换:吸收短期存款并发放长期贷款) 的潜在竞争关系 ,推导出两个结论:

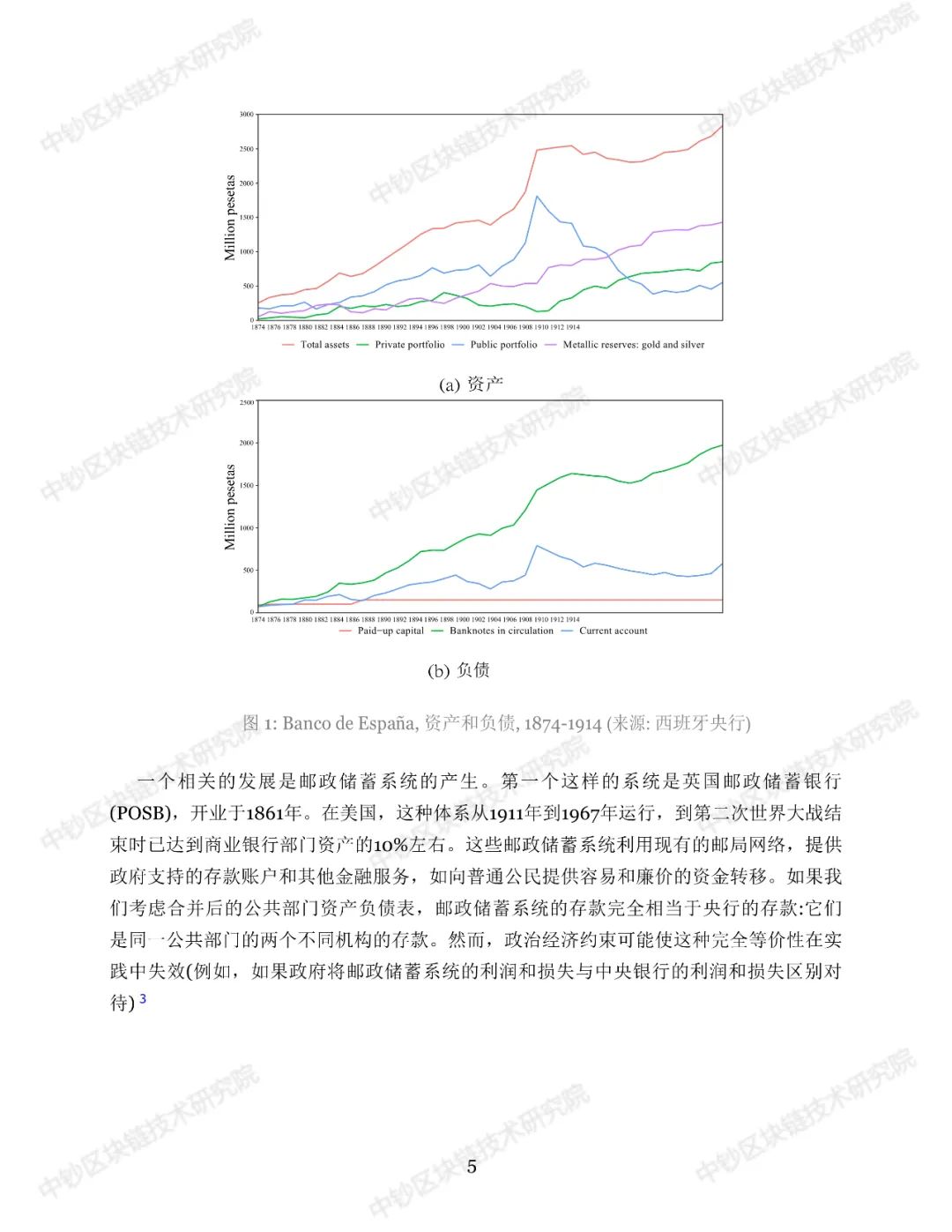

1、 中央银行数字货币(CBDC)的引入,可以与商业银行竞争存款业务 ,并通过与投资银行[1]签约进行长期贷款发放或其他形式为企业提供资金(即长期投资),实现商业银行的吸收存款发放贷款的金融中介功能。

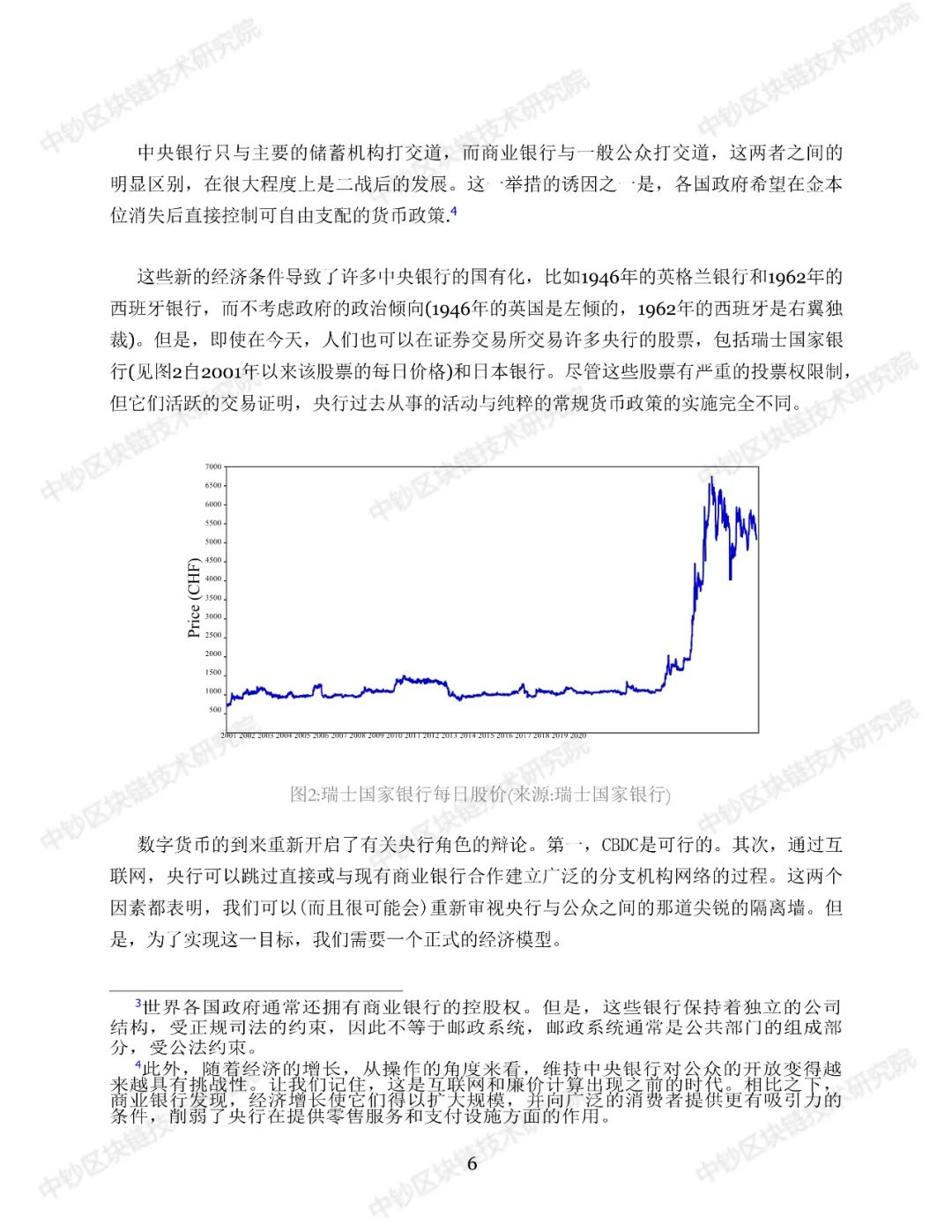

2、如果发生恐慌和挤兑,央行与投资银行签订的刚性合同和惩罚机制具有阻止发生大规模挤兑的能力。因此, 央行比商业银行更能控制恐慌和挤兑 ,虽然这维护了金融稳定,但可能带来央行垄断存款,市场缺乏竞争导致金融中介的期限转换作用和资源配置效率下降。

模型搭建与均衡结论

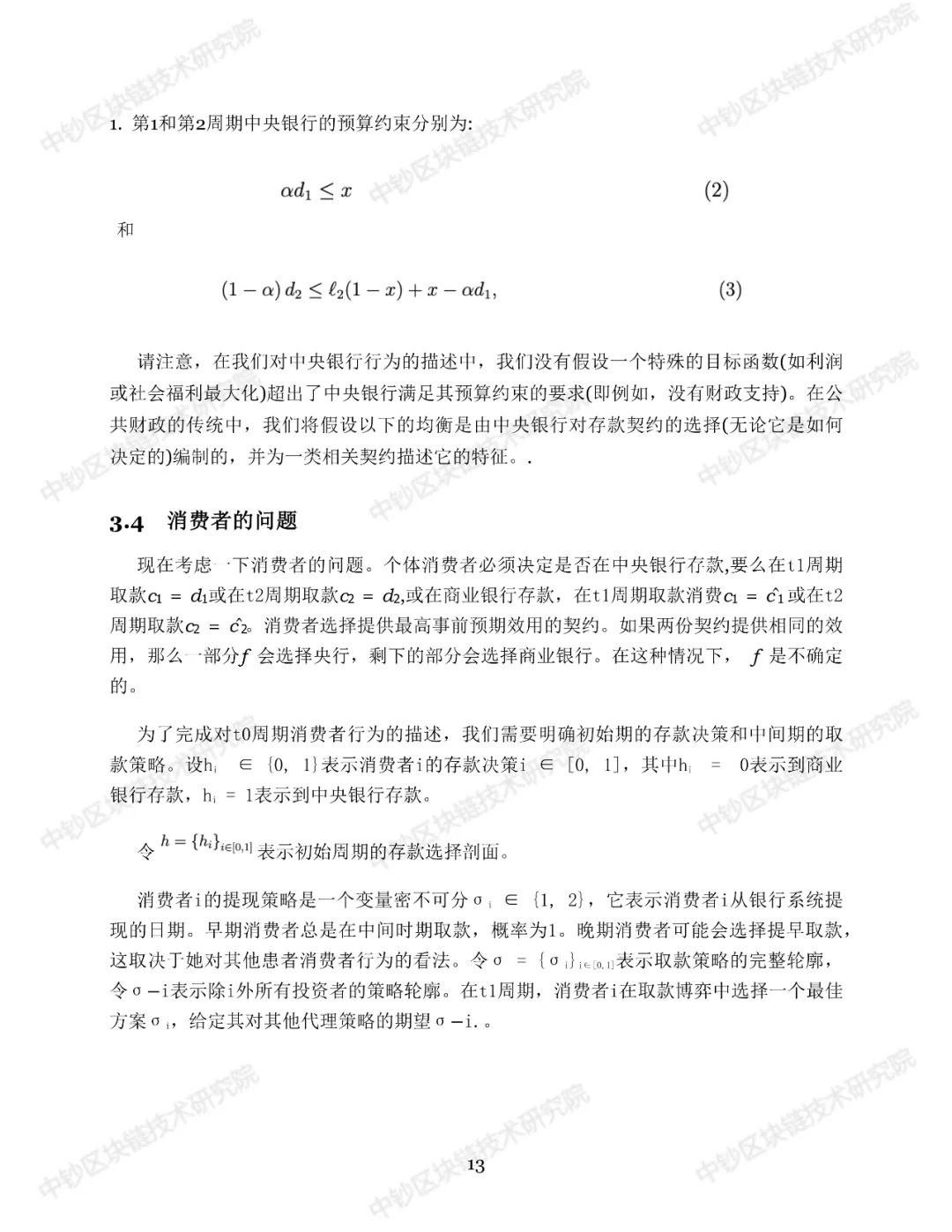

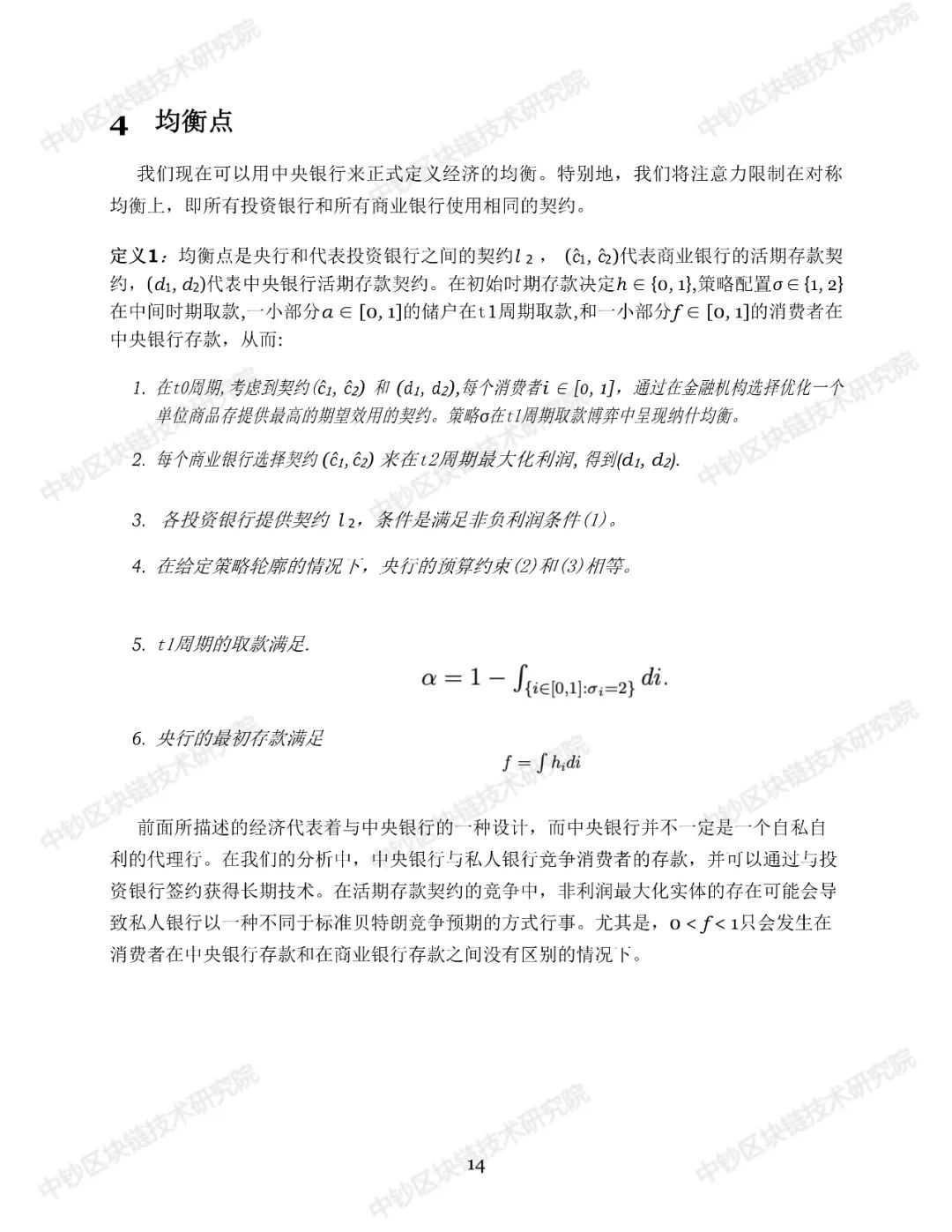

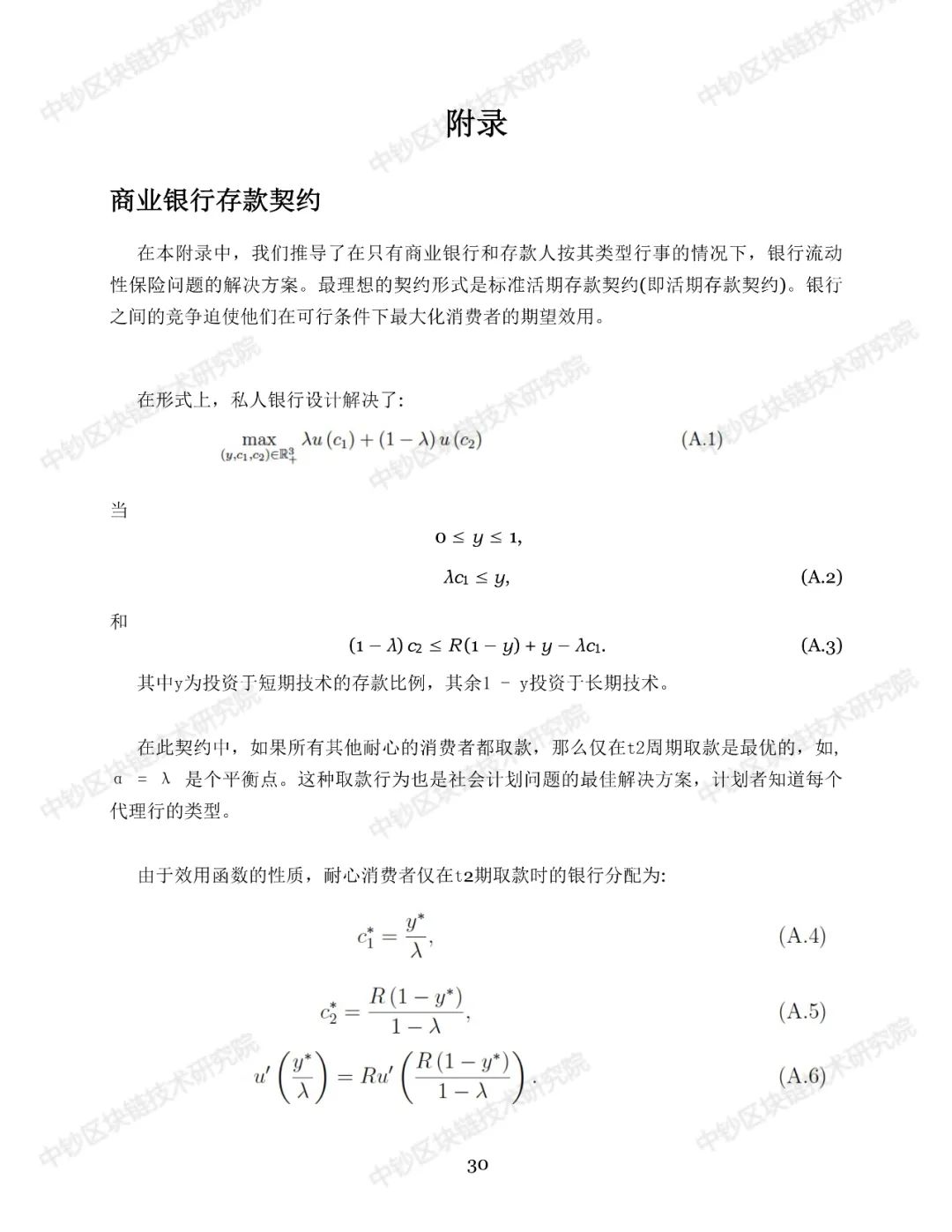

模型设置了t0、t1、t2三个时间期, 消费者 在t1(无耐心消费者)、t2(耐心消费者)期进行消费,并进行储蓄,允许耐心消费者在t1期提取存款(即可能发生挤兑)。

银行部门 进行存款吸收和贷款发放即投资。商业银行从消费者处吸收活期存款并进行长期(t2)、短期(t1)投资;投资银行通常只进行长期(t2)投资。

中央银行部门 为一个可以获得短期资产,但不能获得长期资产,且不受财政支持(不能获得铸币税、财政补贴、税收等)的政府控制机构。中央银行同样从消费者处吸收存款,并通过与投资银行签约进行长期(t2)投资,从而与商业银行展开竞争。

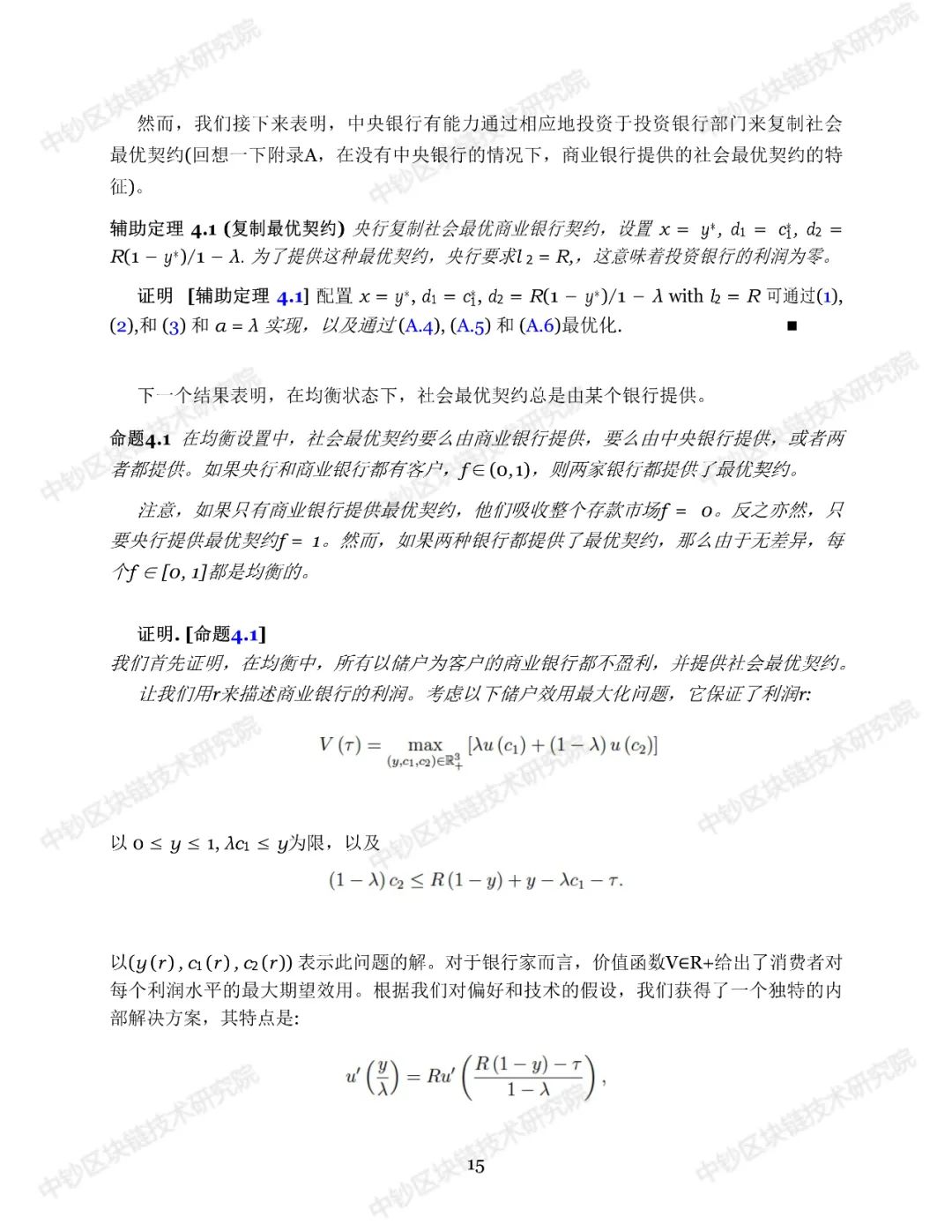

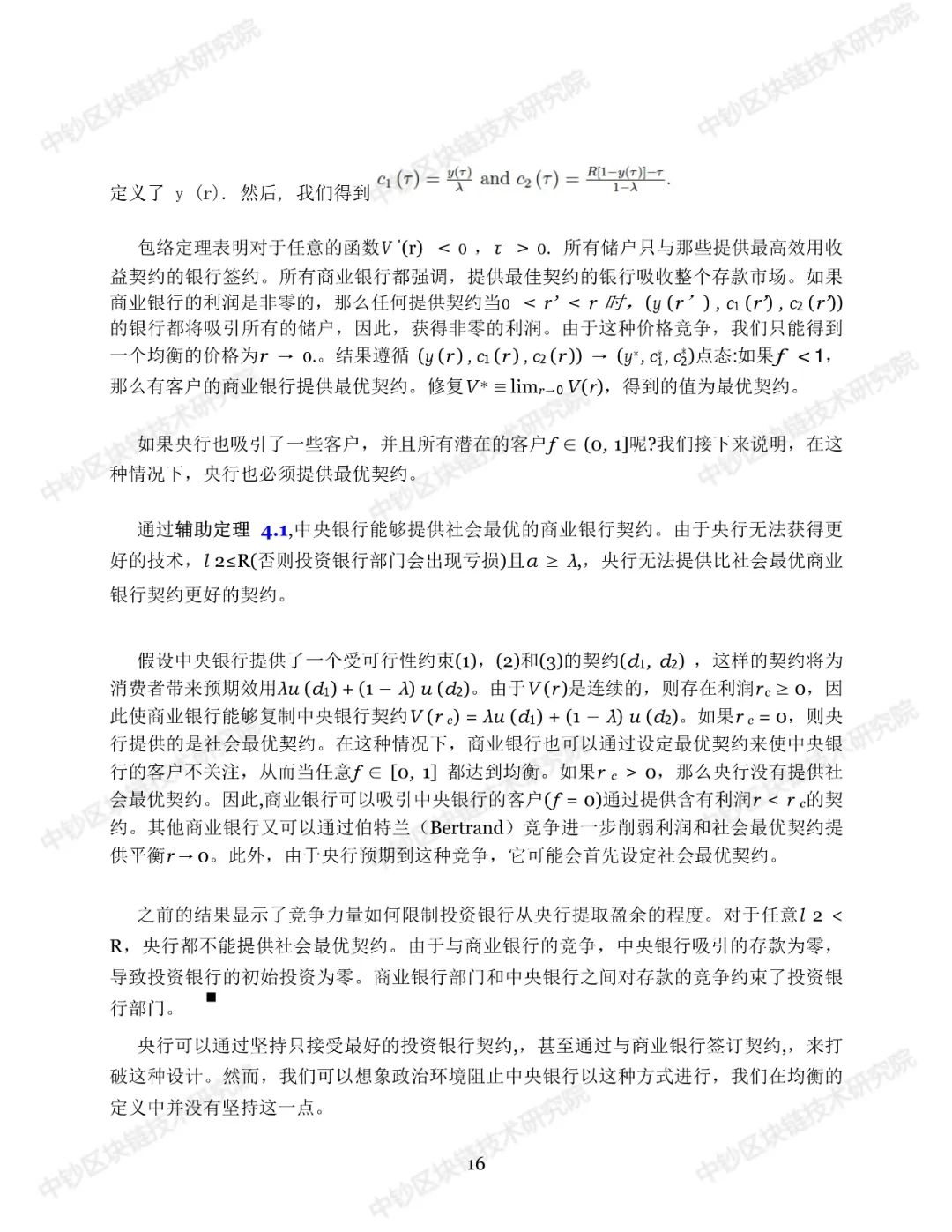

中央银行与商业银行竞争消费者的存款,两者活期存款合同相同,中央银行自身可以开展短期贷款业务,并与投资银行签约进行长期贷款发放或其他为企业提供资金的投资。经过博弈,在经济均衡的条件下,消费者进行存款活动,社会总体最优的实现和存贷款业务由商业银行还是央行提供无关,央行可以通过与投资银行签约复制商业银行的模式进而实现社会最优。因此 CBDC可以提供与商业银行相同的期限转换功能。

然而现实中政治经济机制(如央行收到财政支持)等可能使得央行比商业银行更有优势,使得整个分析失去平衡竞争力的假设基础。

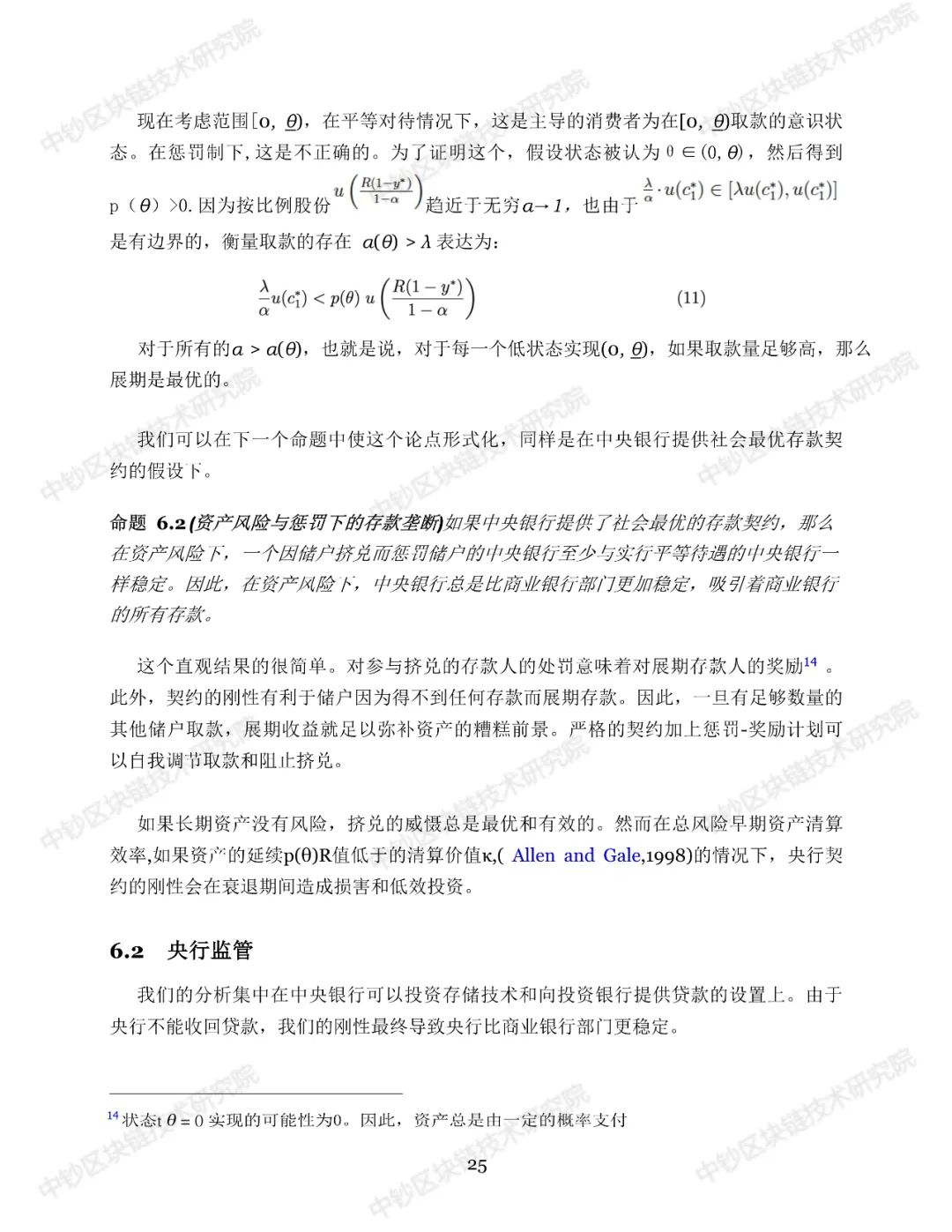

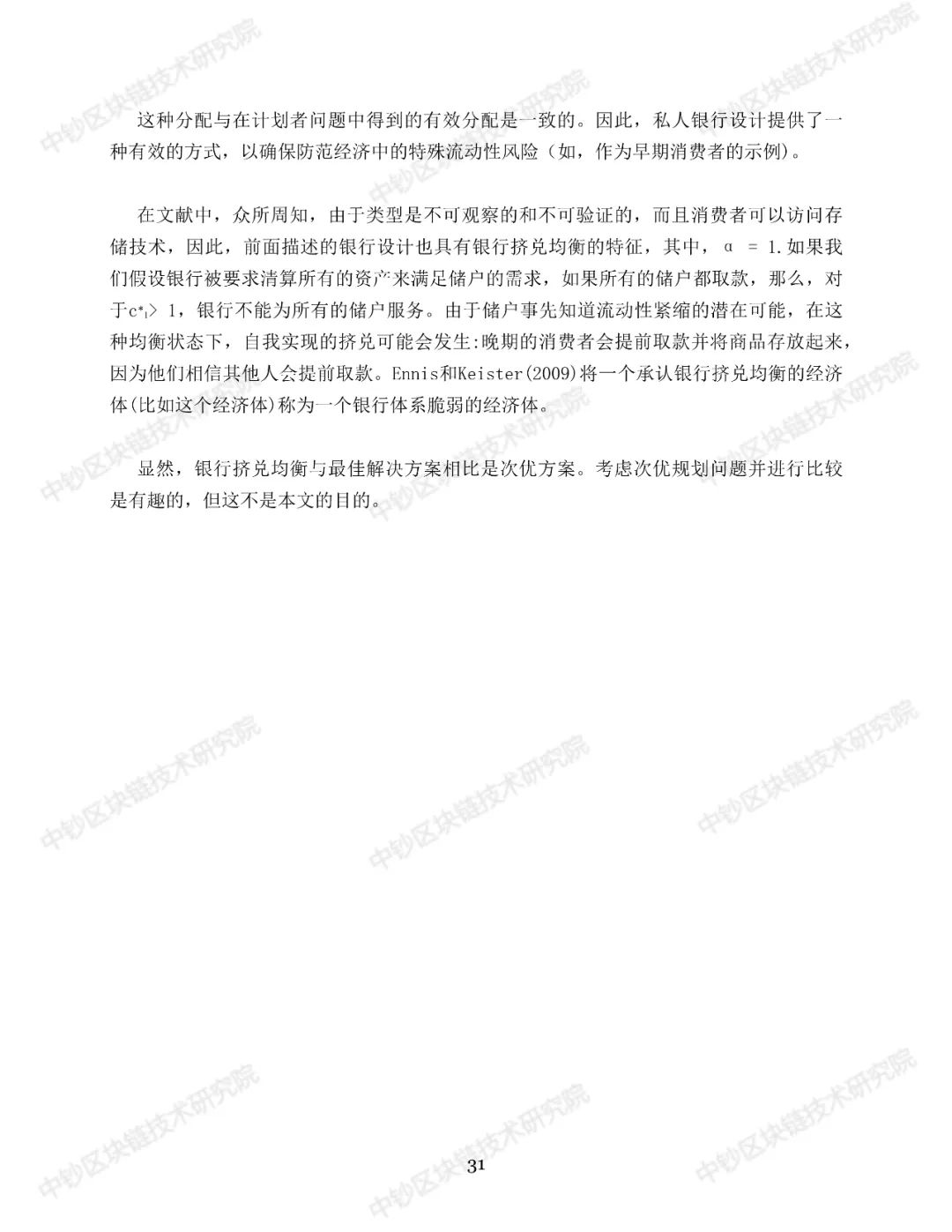

挤兑与监管的讨论

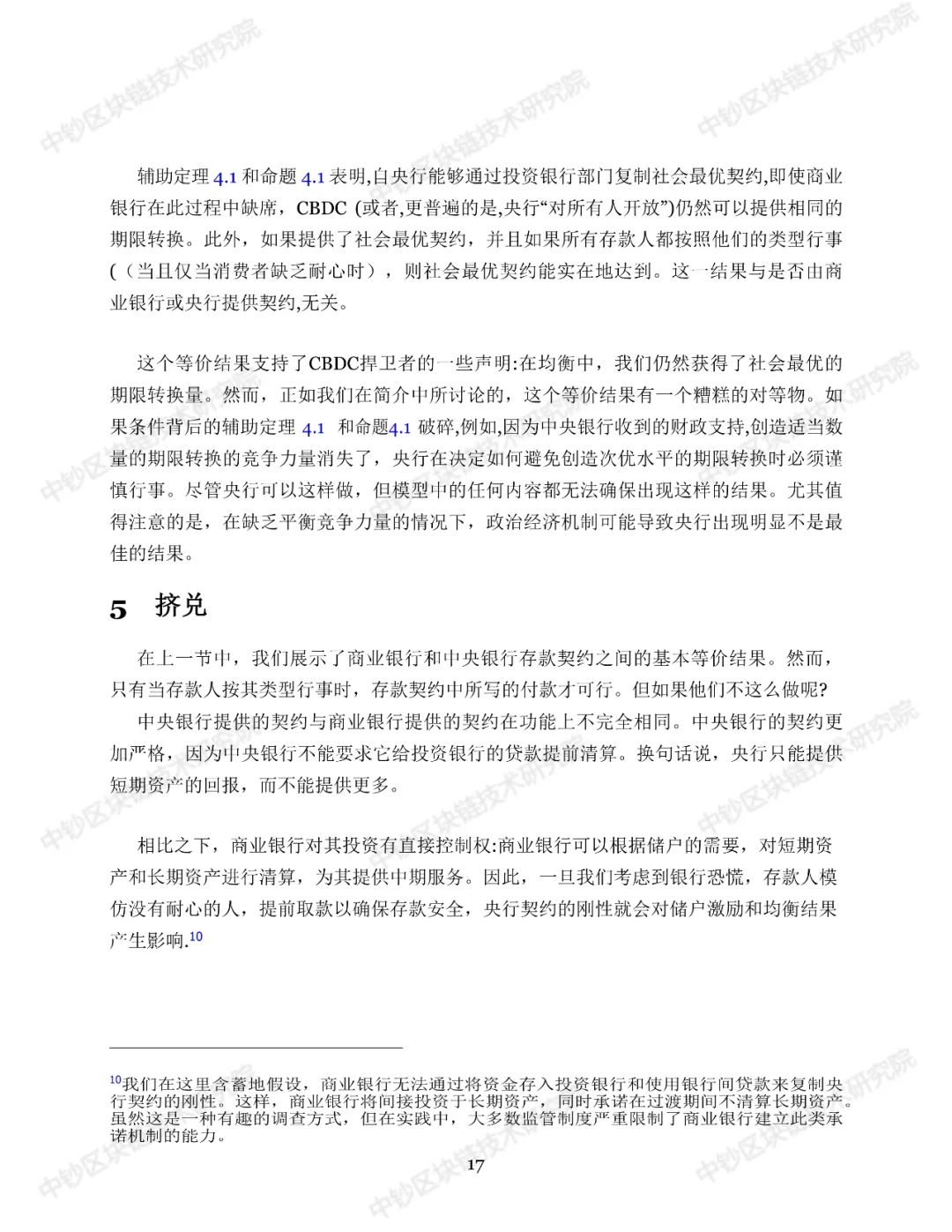

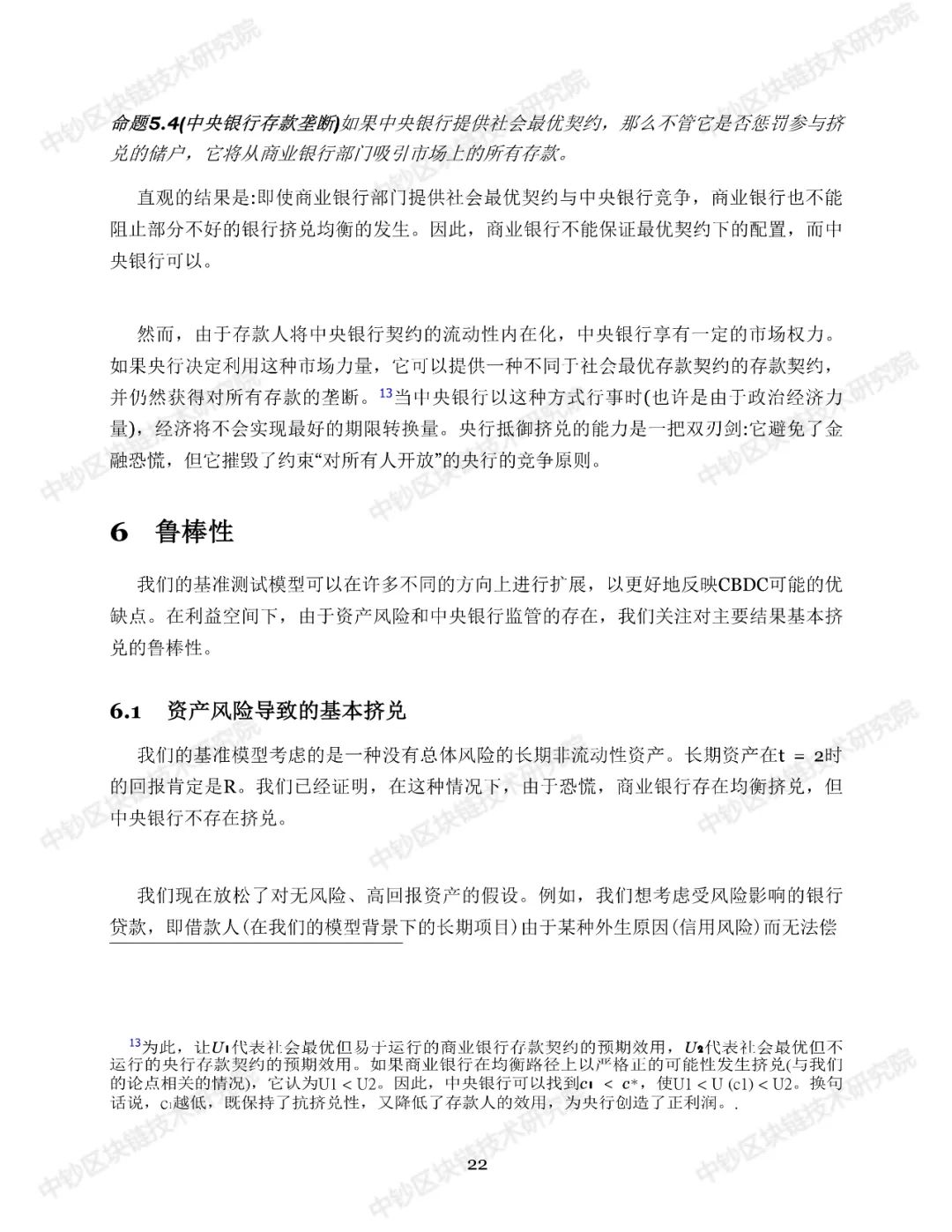

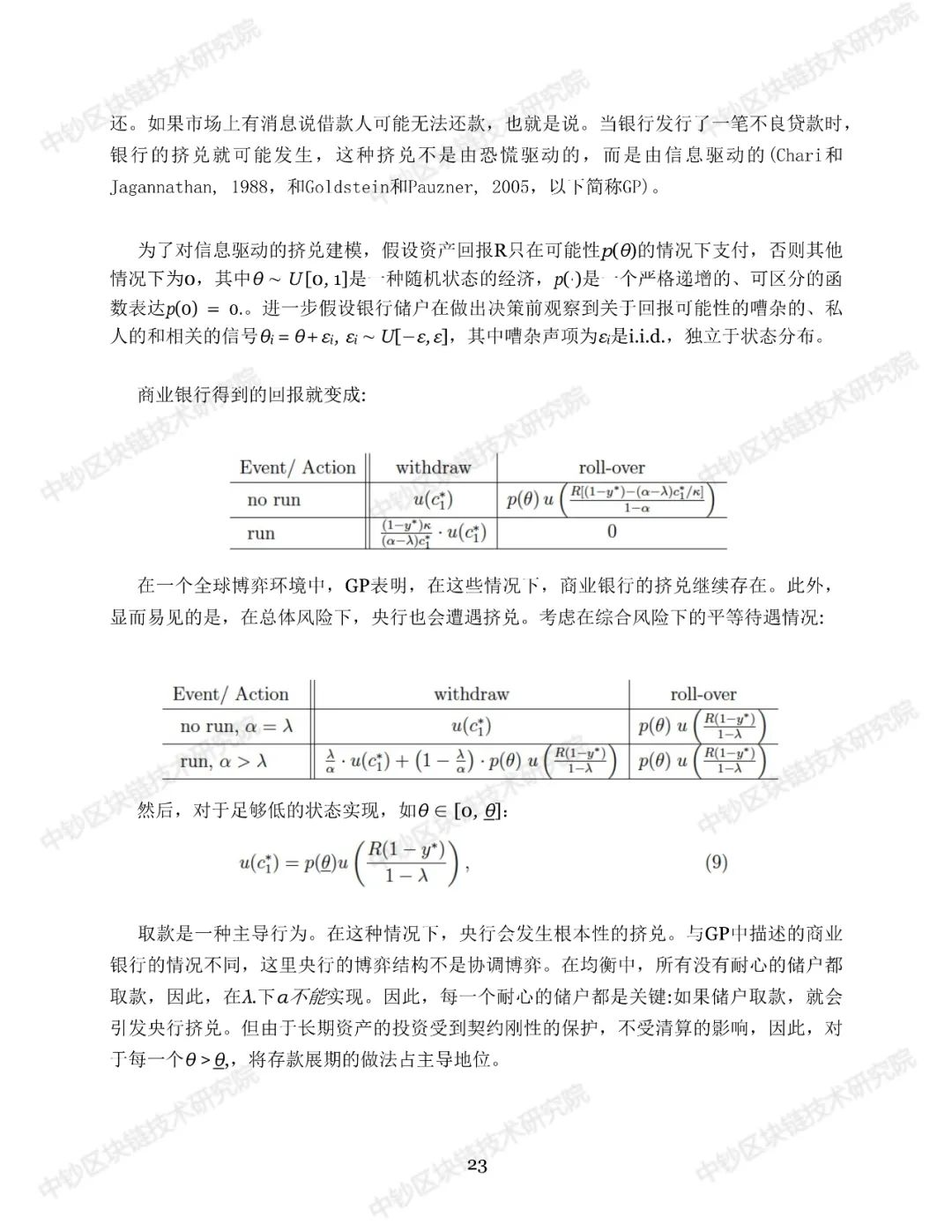

商业银行发生挤兑情况的讨论 :当不存在恐慌和挤兑时,耐心消费者(t2期消费)基于获得的存款收益选择储蓄存款,此时可以达到最优状态;当发生银行业恐慌时,对于所有消费者取款的收益大于继续存款的收益,消费者选择取款,商业银行则不得不提前对部分短期、长期贷款进行清算,使得整个经济体无法达成最优状态。

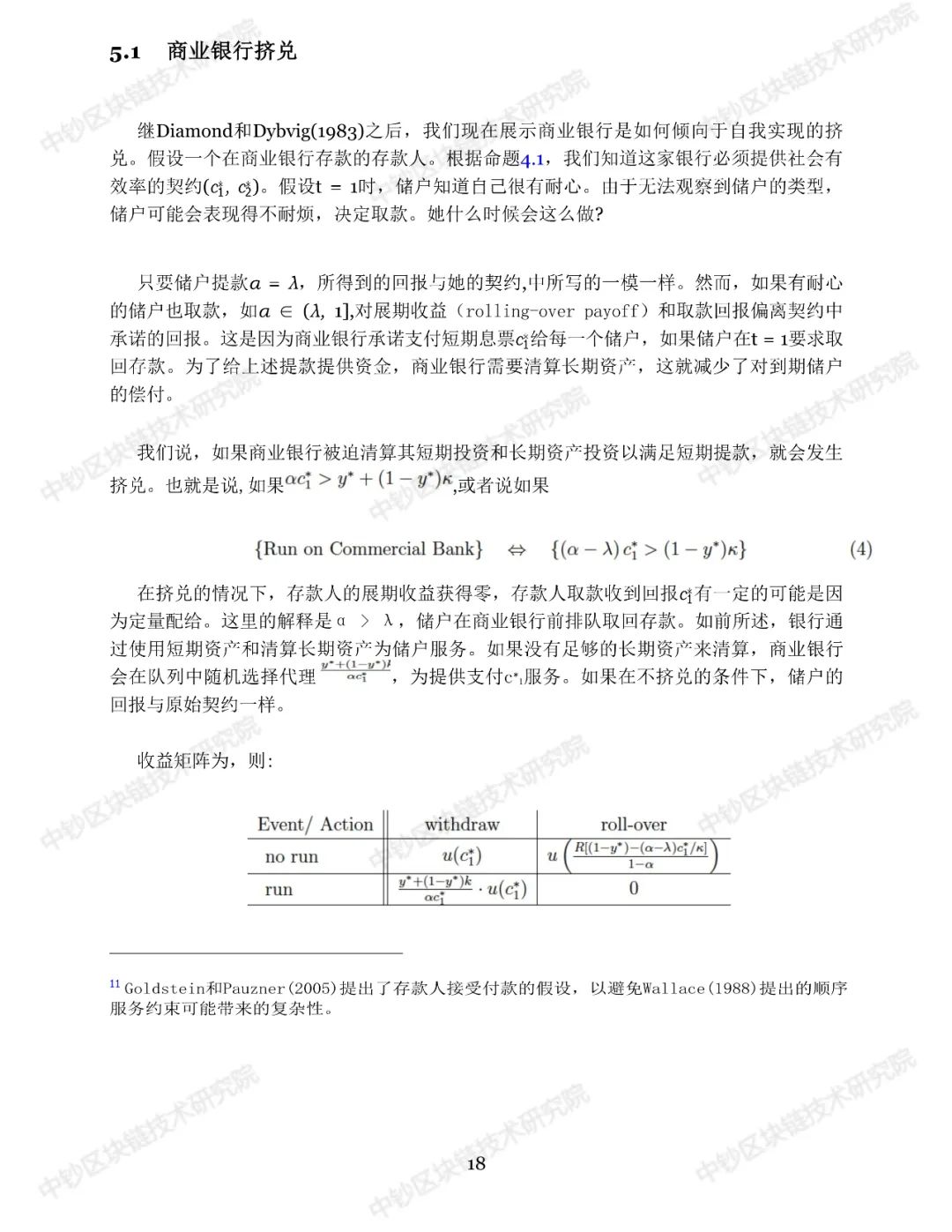

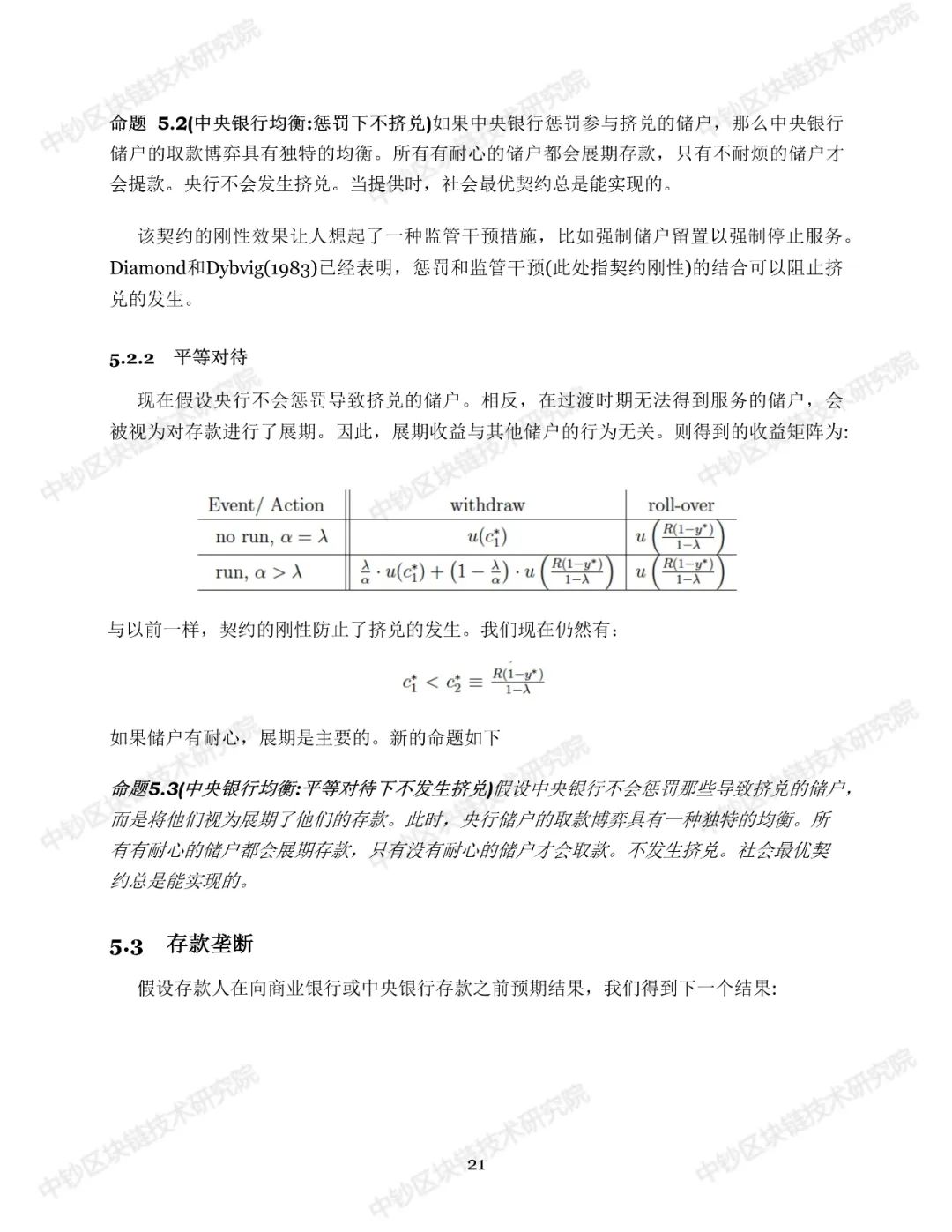

中央银行发生挤兑情况的讨论 :央行的合约是刚性的。当发生银行业恐慌时,由于央行不能向投资银行提前收回贷款,即无法提前通过投资银行清算发放的贷款或投资,因此央行发生挤兑时不会超过其发放的短期贷款/投资的资产数量。

央行可以采取两种方式控制挤兑,实现最优状态:

1、设置挤兑惩罚机制(如不支付试图取款的储户利息等),用惩罚和政府干预控制和阻止挤兑的发生;

2、即使央行不惩罚导致挤兑的储户,由于央行的合约具有刚性,只有无耐心消费者(t1期消费)会提前取款,而耐心消费者(t2期消费)则会持有到期,因此不会发生大规模挤兑。

基于上述情况的讨论, 央行比商业银行更具有控制恐慌和挤兑的能力,这是一把双刃剑,一方面维护了金融稳定,另一方面可能带来商业银行的存款流入央行,使得央行垄断存款,市场缺乏竞争可能导致期限转换和资源配置效率下降。

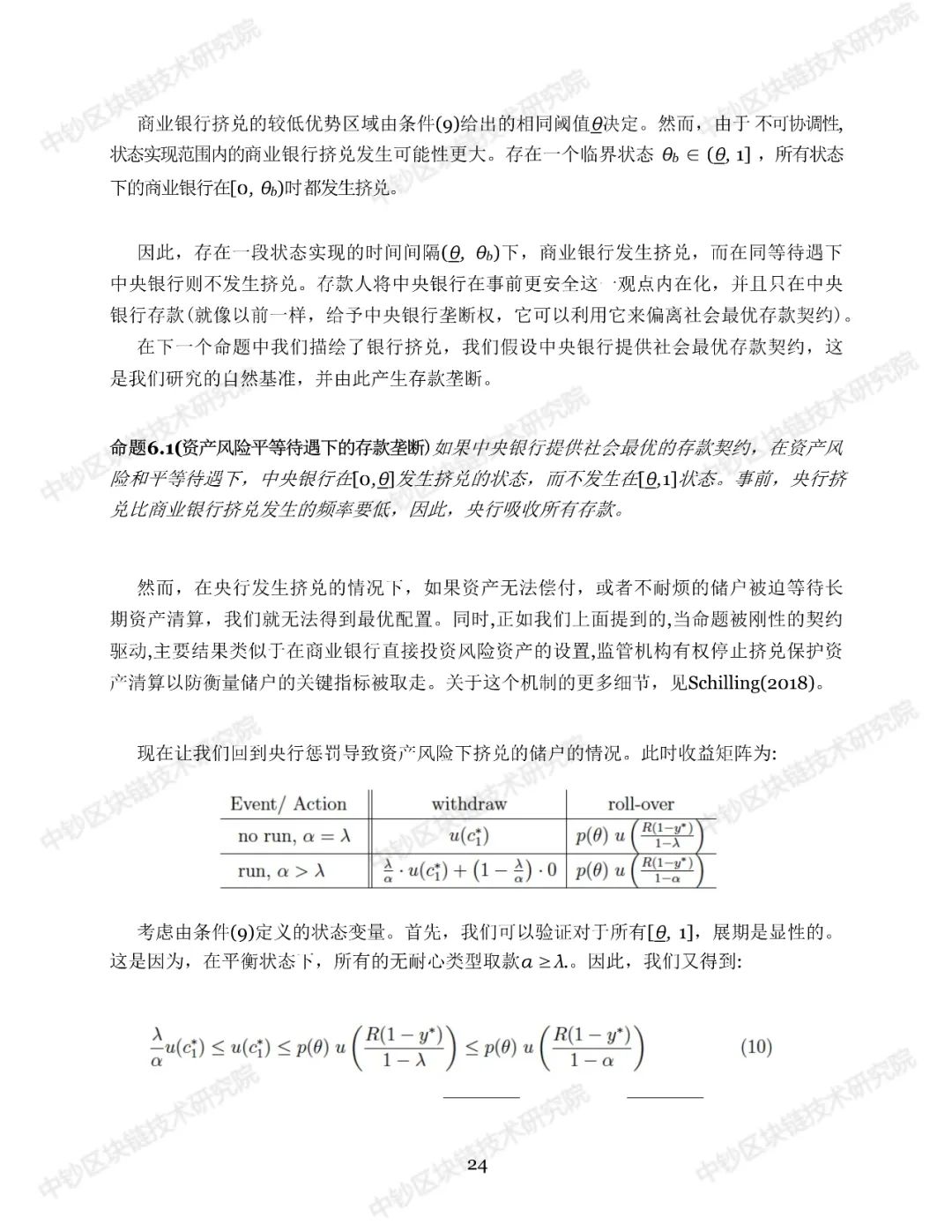

此外,报告还放松了对无风险、高回报资产的假设,指出当投资的资产是有风险资产时,严格刚性的合同加上惩罚-奖励措施可以实现自我调节和控制挤兑,因此央行发生挤兑的概率低于商业银行,同样可能带来央行垄断存款。但是,当在衰退期,投资的资产的存续价值低于清算价值时,合同的刚性(不能清算)就会造成投资低效和经济损害。

因此,这给央行的监管提出了权衡的要求,一方面要防止挤兑引发的金融恐慌,维护金融稳定,需要合同禁止改变到期日;另一方面又要权衡整体经济的最优,维护投资效率和储户权益。

报告的总结与启示

该报告从理论层面为央行发行数字货币对商业银行和金融体系的影响提供了一种可能的结果。

根据此报告,在成熟的金融市场,央行引入数字货币,吸收居民部门存款,并通过金融市场的证券公司(投资银行)等机构为需要融资的企业提供贷款或其他投资,理论上是可以完成传统商业银行的期限转换和金融中介功能。由于央行的合约具有刚性特征,且可以实施惩罚-奖励措施,因此央行比商业银行在控制大规模挤兑和金融恐慌方面更有优势,从而造成对商业银行的挤出。 在极端情况下,商业银行的存款可能全部进入央行,市场垄断可能带来效率低下,使得金融中介的期限转换功能受到威胁。

从中国的情况看,以证券公司为主要组成部分的非银行金融机构在居民部门和企业部门之间的金融中介作用远远比不上商业银行,企业部门融资的主要来源依然是商业银行。所以该报告中所述的情况从实际层面短期内不会发生。

注解:[1]国内外“投资银行”的概念有差异,国外投资银行主要指从事证券发行、承销、交易、风险投资、项目融资等业务的非银行金融机构,相当于国内的证券公司;国内则特指证券公司的IPO、债券发行等证券发行业务。