DeFi月报 | wBTC借Dai总量开始超过USDC,盘点值得关注的新生协议

根据Dapp Total数据,本月DeFi锁仓总值为13.7亿美元,其中ETH锁仓量约为344万,占ETH总供应量的3.1%;EOS锁仓量为829万,占EOS总供应量的8.13%。

1.稳定币:wBTC借Dai总量开始超过USDC

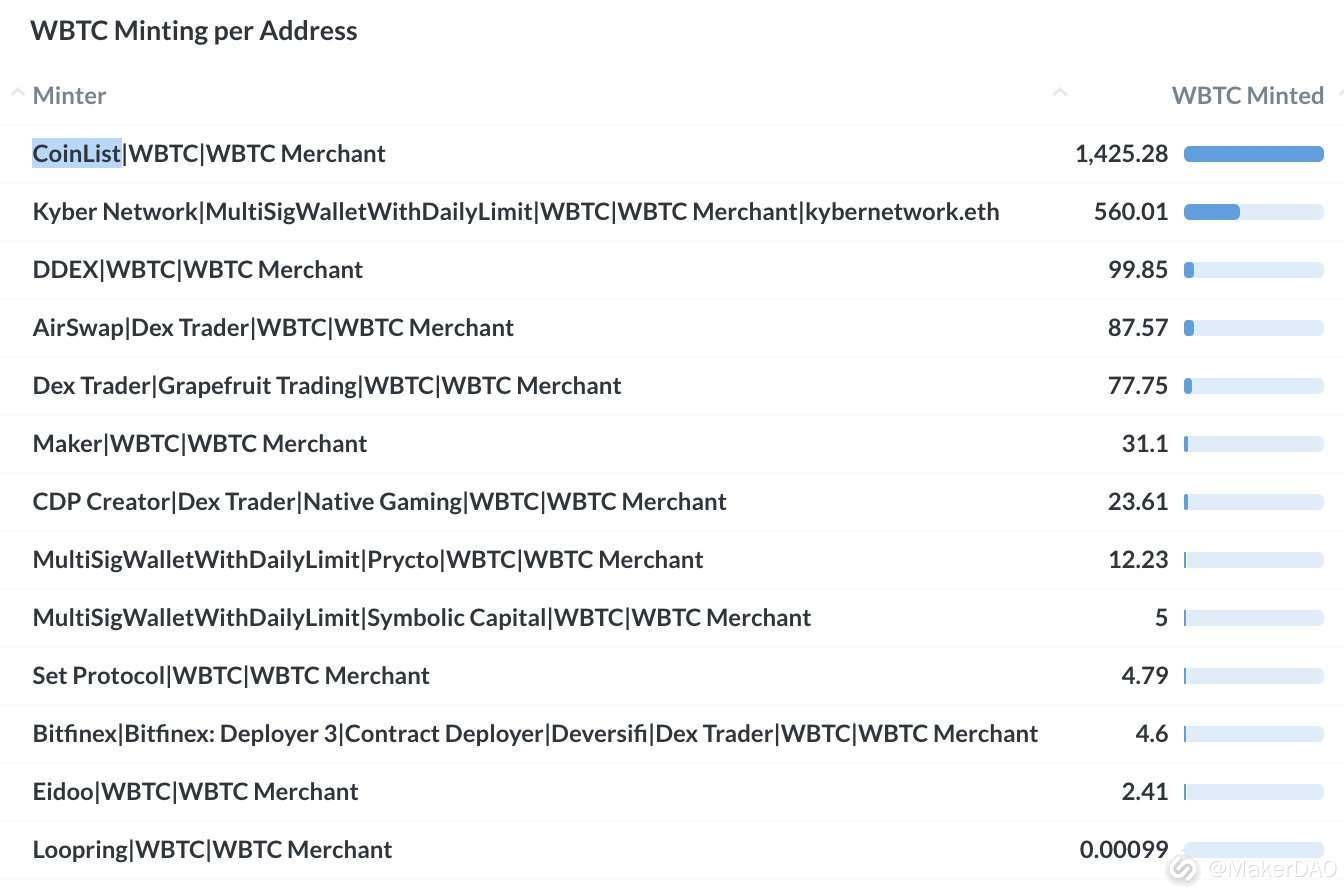

5月12日,笔者报道了一个DeFi动向,就是wBTC新增铸造量1000个,这笔来自CoinList的铸币占wBTC总量的43%。在这篇稿件中,我们主要分析了wBTC单日新增了近一半抵押量的原因,以及从CoinList的视角解释了它提供给合格投资者参与DeFi的新选择。

而在5月22日,事情有了新进展,wBTC又新增铸造1555个,总量达到3853个。这部分新增同样来自排名第一的铸造商CoinList,目前几乎是第二名Kyber NetWork的三倍。根据分析,这些wBTC大部分流向了NEXO借贷平台,并通过NEXO抵押进Maker的Oasis借出了大量的Dai,而且抵押wBTC借Dai总量开始超过USDC。

Flipside Crypto 最近发布了一份研究报告,通过比较DAI 和USDC也得出结论,Dai 在 DeFi 应用中得到了更多的利用,而 Coinbase 的 USDC 在中心化交易所中获得了更大吸引力。与USDC和USDT相比,Dai与DeFi生态系统的集成度更高。该报告还表示,稳定币的用户并未把这些工具视作美元的替代品,而是更喜欢它们的抗审查性。

而DDEX 联合创始人Bowen最近给出的数据研究,分析了DAI的持仓分布:持仓量排名前5名的CDP 地址拥有超过 41.5% 的 DAI 总量,而且前2名CDP 持有地址所有者为同一人,前3名CDP持有地址曾参加过The DAO的ICO,这也显示他们的风险承受能力非常高,而前4名CDP地址中有3位曾参与过以太坊的ICO。

另外从DeFi社区的新动向来看,大家对去中心化稳定币和中心化稳定币都表现出了尝试和包容。去中心化稳定币方面,5月12日,MetaCartel Ventures 宣布投资于去中心化稳定币方案 MetaCoin。MetaCartel Ventures 表示,他们认为 DeFi 需要具有弹性、安全和治理最小化的稳定币,而 MetaCoin 推出的 Reflex Bonds 是迈向这一愿景的第一步。中心化稳定币方面,5月2日,DeFi 借贷协议 Compound 已支持稳定币 USDT 借贷服务,这也是 Compound 于本周通过公测的治理系统发起的首个社区治理提案投票。Compound 早前宣布社区治理已正式接管协议的管理员,未来系统参数变更或新增资产,都由治理代币COMP的持有者发起。

2.ETHGlobal:黑客松上诞生的DeFi创新

一个月前,ETHGlobal 黑客松正式启动。在过去 4 周的时间里,共有 300 多名开发者自发结成小组,产生了 118 个黑客松项目,其中不乏与DeFi相关的有趣想法。

以太坊工程师提出稳定币 DefiDollar

以太坊扩容方案 Matic 工程师 Arpit Agarwal介绍了一种新的稳定币 DefiDollar(DUSD)。DUSD作为一种稳定币索引,采用 DeFi 基元保持美元锚定并补贴抵押率。据称,DUSD 可实现稳定币对冲,是一种更稳定的稳定币,仅需最小治理。目前支持 DAI、TUSD 和 MKR创建 DUSD。

Pool Pipes无缝再平衡 DeFi 流动性

Zapper.fi提交了一项新功能 Pool Pipes,允许无缝再平衡各个DeFi 之中的流动资金。通过 Pool Pipes 仪表盘,用户可在Uniswap V2、Curve、Balancer等未来陆续上线的流动性协议之间一键切换,缩短了所需步骤,从而减少gas费和降低滑点。此外,未来这类操作还可更进一步,通过自定义编程满足特定的投资标准,比如在激励资产池大小和资产池份额时,触发重新平衡和流动性转移。

去中心化教育平台DeEd启动

诞生于 ETHGlobal 黑客松的去中心化教育平台Decentralized EDucation(DeEd)启动,该平台会将学生的学费存入到该课程的资金池,该资金池在各 DeFi 应用中产生的利息和收益,将用以奖励完成学业的学生。此外,学生学习成绩越好,老师获得的回报份额就越大,资金池由基金经理进行运作。基于该平台,任何人可创建在线学校,自定义配置为慈善机构或营利性组织,还可配置大学的减免率、捐赠参数和学生补助金。

3.主流DeFi项目本月进展

接下来,我们看看主流DeFi项目本月都有哪些新动向。

Compound: 本月,Dharma 向Compound提出的改变 cDAI 利率模型的提案高票通过。新提案保证资本利用率低于 90% 时资本供应商仍可收获一定回报,而早先执行的规则下资本利用率不足 90% 时供应商几乎一无所获,超过 90% 后利率波动又会非常剧烈,新提案有望缓和这一问题。

Aave: 5月29日,Aave 宣布正式支持 Uniswap 市场,该市场是 Aave 协议支持的第二个市场,此前已支持 Set Protocol 市场。Aave 表示,Uniswap 可理解为代币化流动性提供商和主要发行商,而 Set Protocol 的 TokenSets 可理解为代币化交易策略的主要发行商。Aave 将支持 Uniswap 的资金池权益做为抵押品,流动性提供者除了将加密资产放在 Uniswap 资金池中赚取利息之外,还可以将其抵押在Aave获得流动资金。

Synthetix: 5月6日,Synthetix 联合以太坊layer2研究小组 Optimism 启动了一个基于OVM 的 demo 演示。与以太坊主网15秒的平均交易时间相比,Synthetix 此次的演示将预言机更新延迟和交易延迟分别降低 37.5 倍和 75 倍,预言机和交易相关的gas费分别降低 27.2 倍和 143 倍。

4.值得关注的新生DeFi协议

DeFi生态的创新力一直可圈可点,本月也诞生了诸多新协议。

DeFiZap和DeFiSnap合并成新的DeFi服务Zapper.fi

5月4日,DeFiZap 和 DeFiSnap 合并成一款新的 Zapper.fi,旨在使非技术用户更轻松地使用 DeFi,合并后的 Zapper.fi 将成为一种新的资产管理平台,提供一系列新的功能,包括Multipooling和 Zips。此外,Zapper.fi 提供了颗粒度更高的操作,用户可通过一次交易进入多个不同的服务,从而有效地将 ETH 平均分配到 Uniswap、Curve 和 Balancer 中。Zapper.fi通过Zips功能还可以为用户提供流动性池之外的赚取收益的机会。

去中心化永续合约Strike Protocol 发布白皮书

5月6日,Strike Protocol 正式发布白皮书,计划发布 Alpha 版本并于今年夏天上线主网。Strike Protocol 是自动化做市商 AMM 并支持每种资产的去中心化的永续合约交易协议。其去中心化永续合约具有20 倍多空杠杆率、非托管、无需信任、抗审查、通过AMM 保证流动性、支持区块链资产及黄金、原油等链外资产的特性。

Yield为以太坊引入固定利率借贷服务

5月8日,Yield Protocol 的创建者 Allan Niemerg 表示,将引入基于以太坊的固定利率借贷。第一个应用是 ERC20 代币yDAI,本质上是基于以太坊的零息债券。Allan Niemerg表示,诸如MakerDAO 这样的协议依赖以太坊智能合约,使用户能够通过存储以加密货币计价的抵押品来借入稳定币,为交易者和投资者带来了一系列潜在的用例。但使用 MakerDAO 借贷的人必须支付不断波动的年利率,而且该利率已显示出波动性峰值的趋势。因此我们真正需要的是一种以固定利率借贷的方法。

风险管理流程框架Guarded Launch被提出

5月27日,加密资产管理公司 Electric Capital 提出一种启动 DeFi 新产品时可使用的流程框架 Guarded Launch,允许 DeFi 新项目以最小开发成本部署具有全面风控的早期版本。Electric Capital 称,可为 Guarded Launches 框架创建可构建智能合约库和服务的基元,从而提供可复用的组件以实现这些控制,并将其看作是一种去风险即服务(DeRisking as a Service)模式。

Electric Capital表示:Guarded Launch启动模式将部署新合约,这些合约将带有一系列限定性的参数集,允许用户在有限范围内与产品进行交互,可最大化减少添加其他代码的风险,包括资产限制、资产类型限制、用户数量限制、使用限制、可组合性限制、保险比率限制、LTV 比率限制、自动暂缓交易机制、紧急关停等。

5.跨平台互操作性亦是未来趋势

“DeFi 仍在稳步前进,尽管今年出现了一些重大挫折,但跨平台互操作性仍将是重点。他认为,如果基于以太坊的 DeFi 应用程序可以开始释放与比特币和比特币衍生品相关的巨大价值,那么在未来几年中,这可能是一个巨大的增长领域。”近日,HyperChain Capital 首席执行官 Stelian Balta表示。

如他所期待的那样,去中心化资产跨链解决方案Ren宣布其虚拟机 RenVM 正式上线主网,目前 RenBridge、Uniswap、1inch 等 DeFi 基础设施已集成 REN VM。Ren 表示,该项目致力于连接不同的区块链,帮助开发者实现多链兼容的 DeFi 应用,并将比特币引入 DeFi 领域。

另外,本月跨链DeFi生态中,Kava的表现也很活跃。

5月20日,跨链DeFi平台Kava 宣布,正在积极地将 Chainlink 的价格参考预言机搭载到 Kava 区块链上,使整个 Cosmos 生态可以使用这些预言机服务。所有Cosmos Hub 都能够查询 Kava 主网来获得由 Chainlink 驱动的去中心化的预言机网络提供的各种高质量 DeFi 数据。这些有用的数据集包括加密货币、法币、大宗商品、利率、外汇汇率和其他重要金融信息的价格。

Kava和两大中心化交易所也有了进一步合作。一方面Kava和OKChain 已建立合作关系,计划就 DeFi 服务、数据解决方案、DEX 交易流程等方面进行整合,使 OKB、KAVA、USDX 等资产在两个区块链之间高效流动。

另一方面。Kava 将于6月10日上线 DeFi 借贷平台,将首次向 BNB 持有者提供 DeFi 服务。用户可通过在 Kava 的 DeFi 借贷平台上抵押 BNB 并贷出 USDX 来赚取收益。Kava 将拿出用户增长基金中的 384.8 万 KAVA 代币直接发放给参与抵押 BNB 并贷出 USDX 的 BNB 持有者。