数据月报:加密货币价格走势相关性A股>美股 广东拥有全国最多区块链公司

本次研究发现:

- 加密货币的价格变动并没有同美般一致,但却与中国 A 股走势密切相关。

- 虽然除比特币外的其他加密货币在一些特定指标上排名更高,但比特币依旧占据主导地位,网络活跃度更高。

- 过去一个月,大部分加密货币价格都出现下跌,其中投资回报率较高的币种由于筹码过于集中,存在人为操纵的可能性。

- 在出块方面,美国依旧遥遥领先于包括中国在内的其他国家,但是中国乃至整个亚洲的表现都比欧洲强。

- 去中心化金融(DeFi)类加密货币的利率比稳定币之类的美元资产更具吸引力。

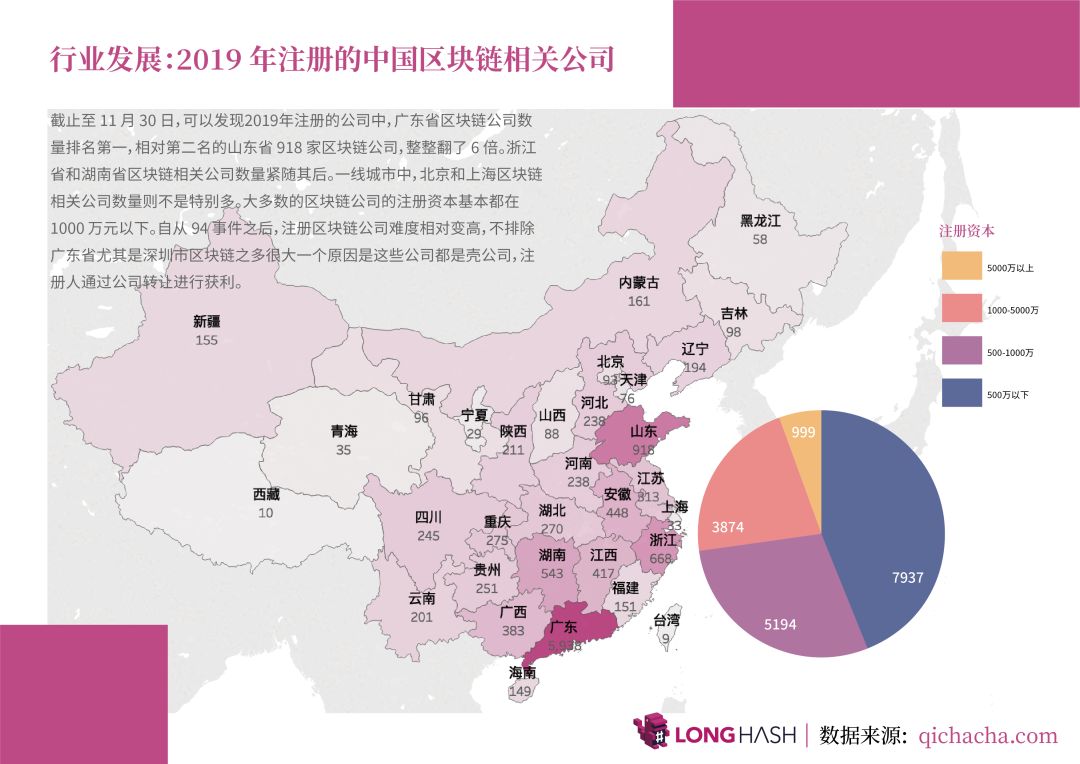

- 截止至 11 月 30 日,中国广东省(高科技中心深圳的所在省)拥有全国最多的区块链相关公司。

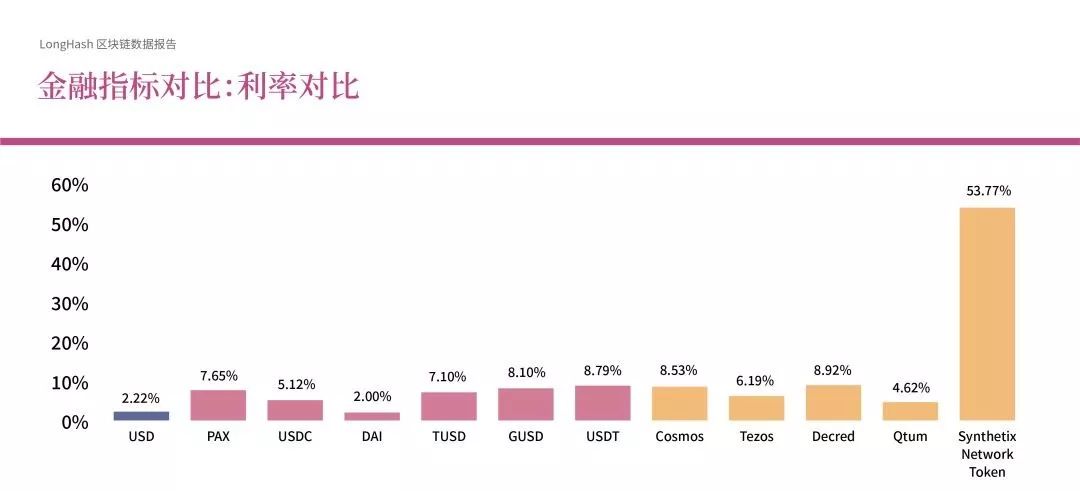

金融指标对比

1、利率对比DeFi 是区块链未来的发展方向之一。相比于美联储不断降息引起的美元理财低利率,区块链开放式金融的利率会好看许多。且不说各大稳定币的利率都能达到年化 10%的水准,目前 Kyber 生态中的合成资产抵押项目 SNX 更是能达到接近 60%的年化利率。这看似很美,但是请注意这个数据并没有体现容纳的规模。去中心化金融很好,但是首先要解决的是大范围普及的问题。

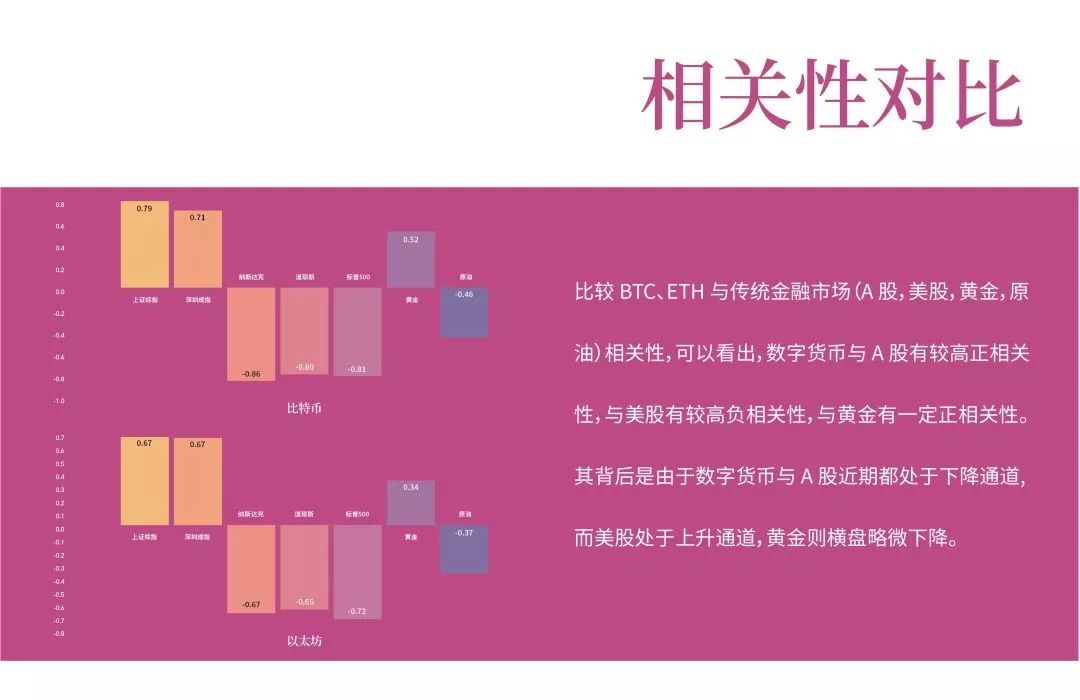

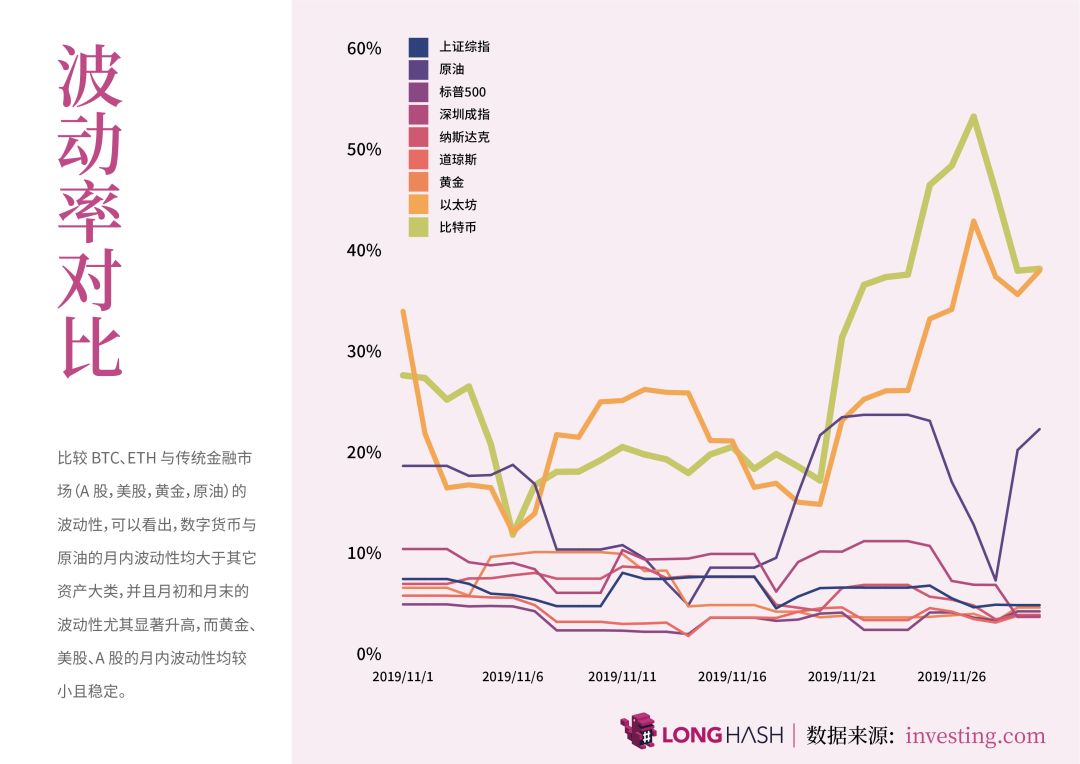

3、波动率对比

比较 BTC、ETH 与传统金融市场(A 股、美股、黄金、原油)的波动性,可以看出,数字货币与原油的月内波动性均大于其他资产大类,并且月初和月末的波动性尤其显著升高,而黄金、美股、A 股的月内波动性均较小且稳定。

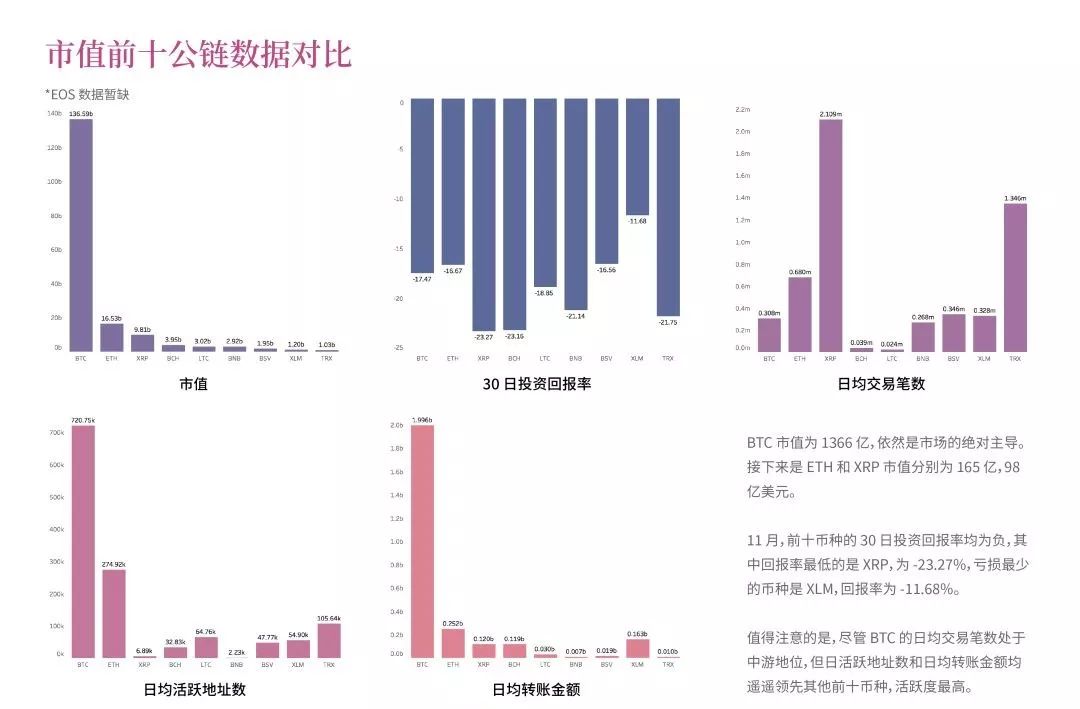

市值前十公链数据对比

目前 BTC 市值为 1366 亿,依然是市场的绝对主导,接下来是 ETH 和 XRP 市值分别为 165 亿美元和98 亿美元。我们通过对比BTC、ETH、XRP、BCH、LTC、BNB、BSV、XLM、TRX的市值、30 日投资回报率、日均交易笔数、日均活跃地址数、日均转账金额等数据,来看看会得出什么结论。

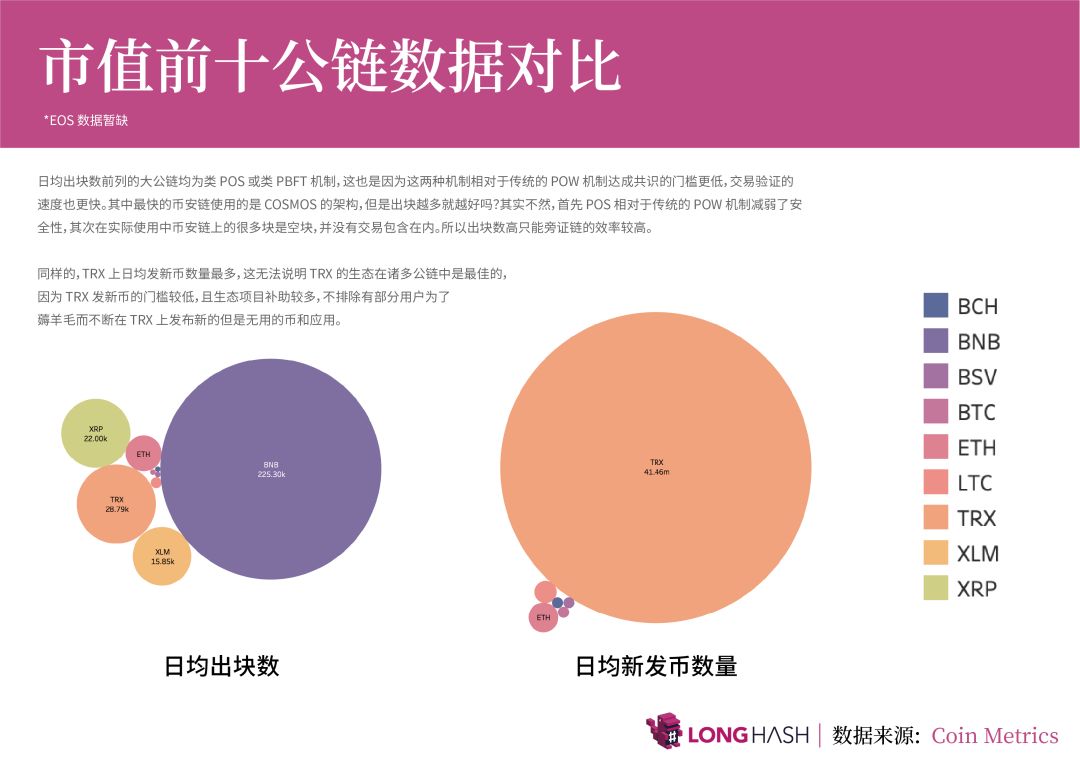

同样的,TRX 上日均发新币数量最多,这无法说明 TRX的生态在诸多公链中是最佳的,因为 TRX 发新币的门槛较低,且生态项目补助较多,不排除有部分用户为了薅羊毛而不断在 TRX 上发布新的但是毋庸的币和应用。

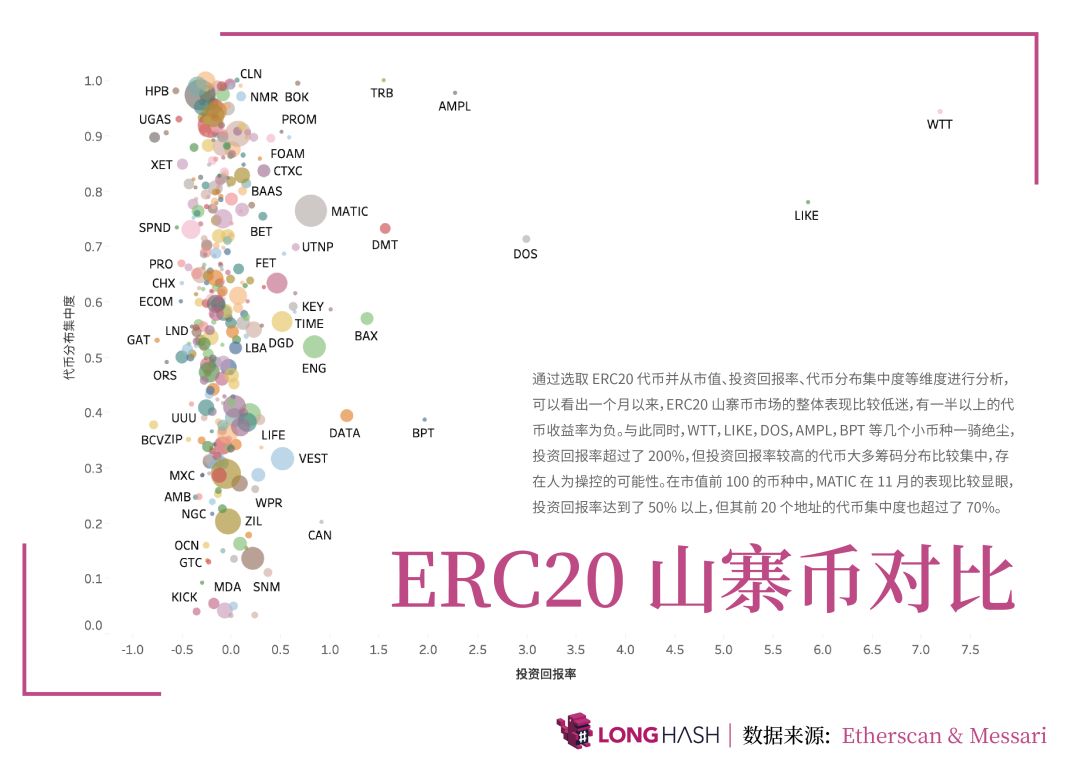

ERC20 山寨币对比

通过选取 ERC20 代币并从市值、投资回报率、代币分布集中度等维度进行分析,可以看出一个月以来,ERC20 山寨币市场的整体表现比较低迷,有一般以上的代币收益率为负。与此同时,WTT,LIKE,DOS,AMPL,BPT等几个小币种一骑绝尘,投资回报率超过了 200%,但投资回报率较高的代币大多筹码分布比较集中,存在人为操控的可能性。在市值前 100 的币种中,MATIC 在 11 月的表现比较显眼,投资回报率达到了 50%以上,但其前 20 个地址的代币集中度也超过了 70%。

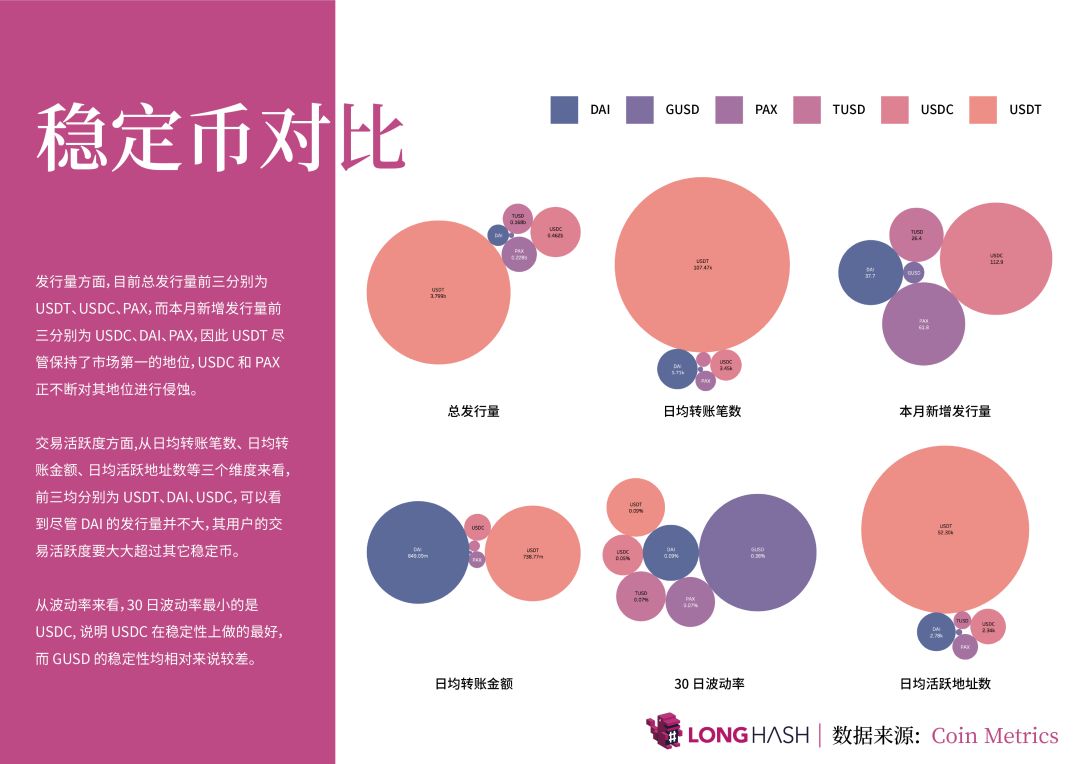

稳定币对比

稳定币发行量方面,目前总发行量前三分别为 USDT、USDC、PAX,而本月新增发行量前三分别为 USDC、DAI、PAX,因此 USDT 尽管保持了市场第一的地位,USDC 和 PAX 正不断对其地位进行侵蚀。交易活跃度方面,从日均转账笔数、日均转账金额、日均活跃地址数等三个维度来看,前三均分别为 USDT、DAI、USDC,可以看到尽管 DAI 的发行量并不大,其用户的交易活跃度要大大超过其他稳定币。

从波动率来看,30 日波动率最小的是 USDC,说明 USDC 在稳定性上做得最好,而 GUSD 的稳定性均相对来说较差。

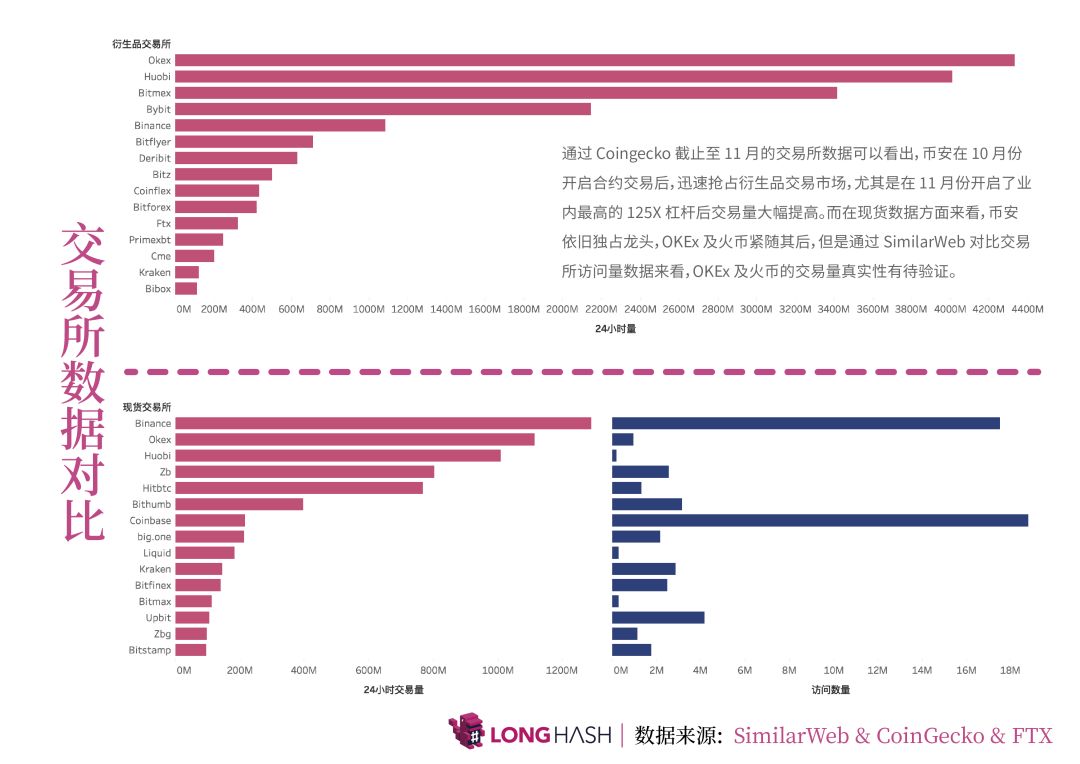

交易所数据对比

通过 Coingecko 截止至 11 月的交易所数据可以看出,币安在 10 月份开启交易合约后,迅速抢占衍生品交易市场,尤其是在 11 月份开启了业内最高的 125X 杠杆后交易量大幅提高。而在现货数据方面来看,币安依旧独占龙头,QKEx 及货币紧随其后,但是通过 SimilarWeb 对比交易所访问量数据来看,OKEx 及货币的交易量真实性有待验证。

行业发展

1、2019 年注册的中国区块链相关公司截止至11 月 30 日,可以发现 2019 年注册的公司中,广东省区块链公司数量排名第一,相对第二名的山东省 918 家区块链公司,整整翻了 6 倍。浙江省和湖南省区块链相关公司数量紧随其后。

一线城市中,北京和上海区块链相关公司数量则不是特别多。大多数的区块链公司的注册资本基本都在 1000 万元以下。自从 94 事件之后,注册区块链公司难度相对变高,不排除广东省尤其是深圳市区块链之多很大一个原因是这些公司都是壳公司,注册人通过公司转让进行获利。

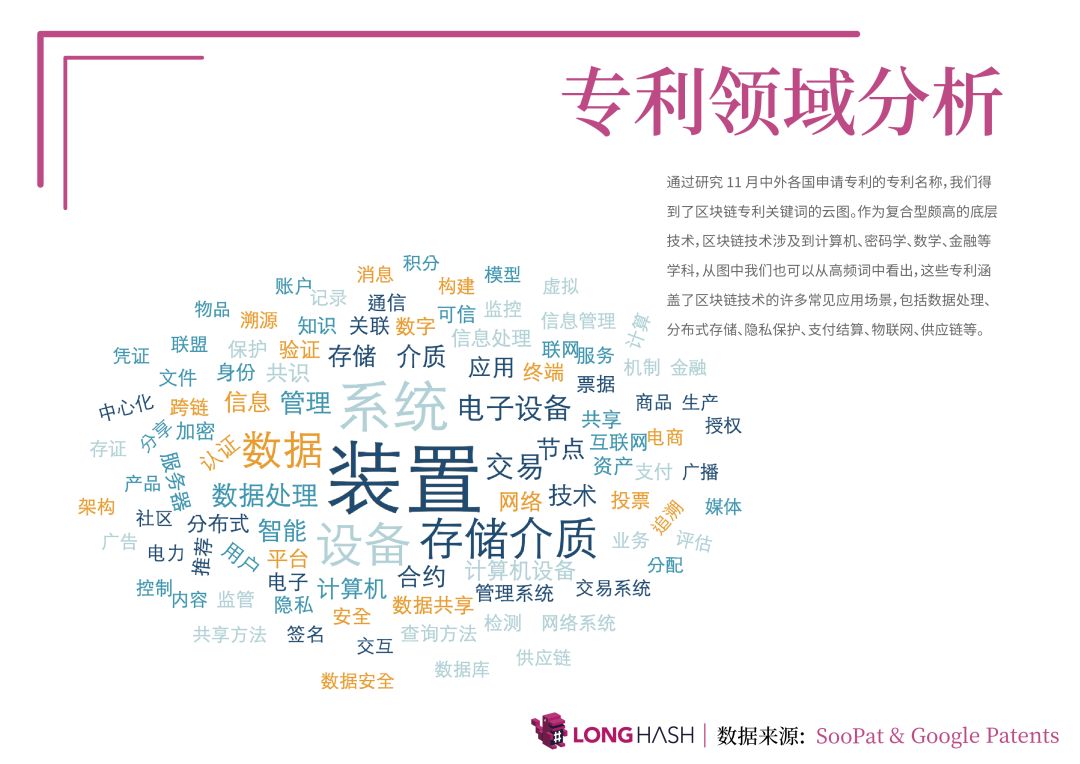

2、区块链相关专利

通过SooPat 和 Google Patents 的数据,可以看出在中国 2019 年 7 月和 8 月的区块链专利数量较多。全球范围内美国区块链专利数量最多,比第二名的中国多出接近一倍。整体来看亚洲国家专利数量是远远高于其他大洲的,欧洲方面德国和英国的专利数量远远高于其他国家。

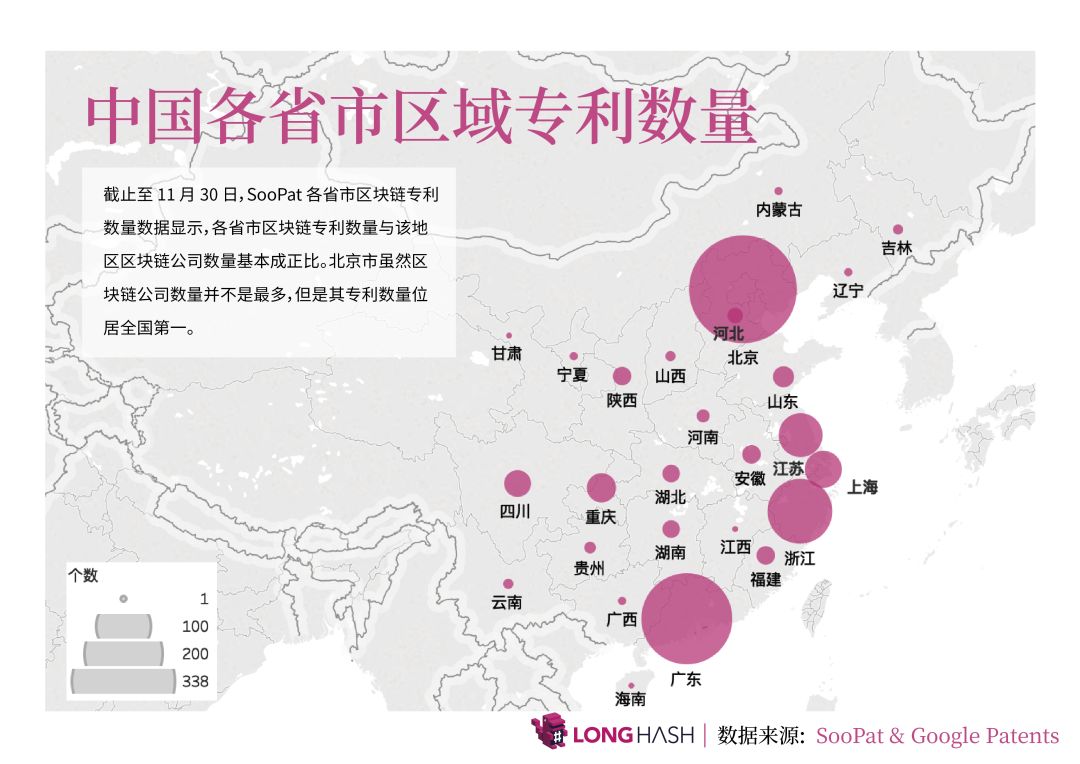

3、中国各省市区域专利数量

截止至11 月 30 日,SooPat各省市区块链专利数量数据显示,各省市区块链专利数量与该地区区块链公司数量基本成正比。

北京市虽然区块链公司数量并不是很多,但是其专利数量位居全国第一。

5、区块链/加密货币监管

11 月 13 日 :美国商品期货交易委员会(CFTC)主席 Heath Tarbert周二在出席会议时分享了他对美国加密货币/区块链行业现状的看法。Tarbert认为美国应该在该领域中扮演更积极的角色,如果可能的话,甚至应该起带头作用。

11 月 22 日: 人民银行上海总部表示,近年来,与虚拟货币相关的炒作(如 ICO、IFO、IEO、IMO 和 STO 等)花样翻新,投机盛行,价格暴涨暴跌,风险快速聚集。相关融资主体通过违规发售、流通代币、向投资者筹集资金或比特币、以太坊等虚拟货币,其本质上属于未经批准非法公开融资行为,涉嫌非法发售代币票券、非法发行证券以及非法集资、金融诈骗、传销等违法犯罪,严重扰乱经济金融秩序。

11 月 30 日: 俄罗斯国家杜马金融市场委员会主席 Anatoly Aksakov 最近表示,俄罗斯可能会禁止对商品和服务进行加密支付,但实现这一禁令可能相当困难。他表示,在“数字金融资产”法草案中,这些工具(加密货币)是被禁止的。因此,其他饭也在同时拟定;它们旨在引入在俄罗斯联邦领土上进行加密货币交易的责任。

11 月 19 日: 日本央行行长黑田东彦表示,日本现在不需要央行发行数字货币,但将继续研究数字货币。其还表示,如果大型平台企业支持的稳定币在全球发行,可能对货币政策与金融体系稳定性造成影响。稳定币不应在没有足够的规范和风险管理制度的情况下发行。