数据向 | 一周内,那一天交易BTC不会赔?

实力不够,策略来凑。

相信很多有过股票投资的币友,应该知道一个比较有趣的现象:一周中,总有几天比其他几天更容易获利或损失。

比如,当年弗伦奇在纽交所发现股票周一的回报率通常低于前一个周五,后来这一现象有了一个专业名词——“周末效应”。学者们总结是因为上市公司通常在周五股市停牌后才发布利空消息(这招现在A股也学会了)。

另一面,币圈一直都是7*24小时轮轴转,但如今的“白天市场”悄悄进入加密市场也有段时间了。币哩认为这是因为很多大户配备了专业的操盘团队,加上机构的入场,所以欧美和亚洲工作时间是最容易变盘的时候。比如7—9点、3点—5点。

不过,到目前为止,对加密市场的“星期几”效应还没有太多的研究。

- 同样的规则适用币圈吗?

- 周一买币+周末前卖币=嫩模别墅?

- 加密市场的“周内最佳交易日”到底是那几天?

测试“一周中 最佳交易日期 ” 的 策略 :

为找到答案,我们先仔细研究一下包括周末在内的每一天的“ BTC平均价格回报 ” 。正如各大分析师们常做的那样,我们把BTC作为整个加密市场的晴雨表,因为很多altcoins(山寨币)都与BTC联动,独立行情毕竟是少数。

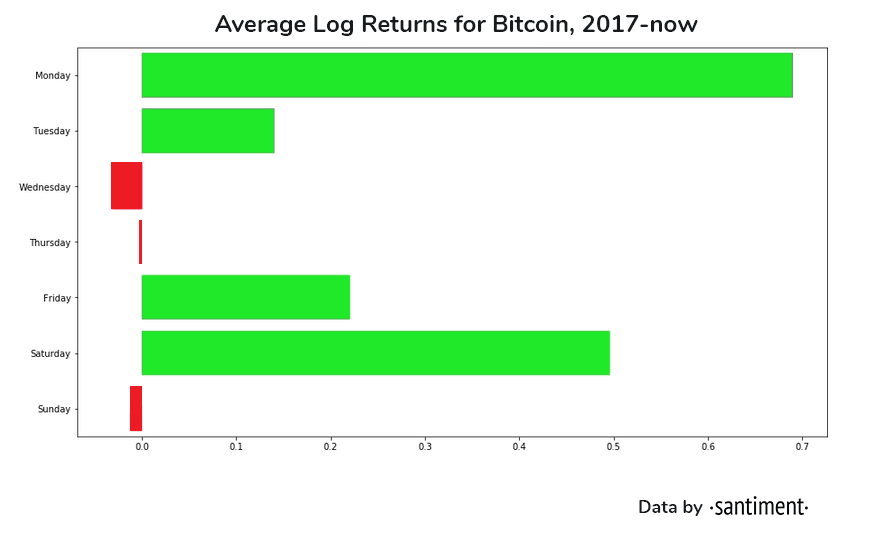

首先,我们先看2017年到现在比特币周内日平均回报率(每周不同日期):

(2017.1.1——至今,比特币每周不同时间的平均回报率)

这里需要强调一下:我们这里是金本位。计算平均回报率时,会遇到正回报和负回报相加的问题。设想比特币下跌50%,第二天又上涨50%,这时傻瓜式相加的平均回报率是0%,但实际的回报率是-25%。因为你先损失了一半的钱,然后剩下一半的钱上涨的50%。也即是说,一个币当天跌了50%,第二需要翻倍才能回本。

如上图所示,在不同工作日内,BTC的回报率有一些大的差异:

周一和周六 收益最为明显,平均回报率分别为+0.69%和+0.5%。

举个例子,如果币哩从2017年初到今天,每周六买入比特币,然后在这一天结束前卖出,那么币哩目前的比特币投资回报率将为正(绿色)。

周三、周四和周日的数据均为负值。 到目前为止,周三是表现最差的一天。

当然,仅依靠上述策略来制定投资计划太过武断,需要进一步的论证。

有了这些信息后,我们现在继续测试“BTC周内投资策略”。

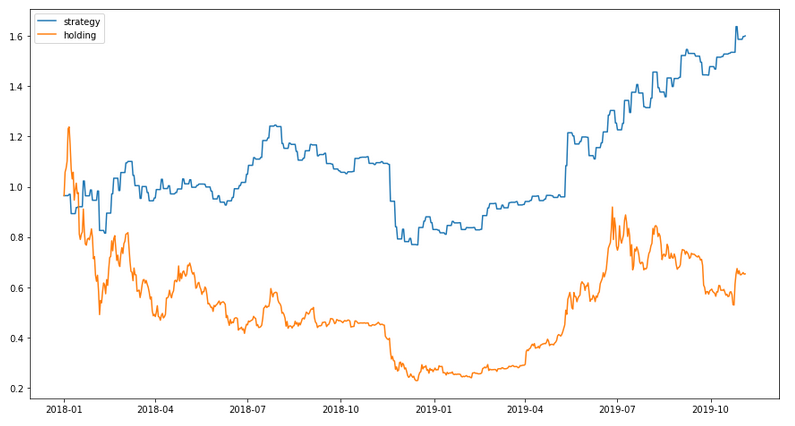

从2018年开始,我们只在周一和周六购买比特币,并在一天结束时卖出,那么,我们的投资回报率是怎样的?

(y轴表示倍数,1代表平本,比如1.2代表20%的收益,0.6表示损失-40%)

蓝线表示我们的周内日投资策略,橙色的线,我们使用它作为基准,显示从相同时间开始计算长持BTC的收益(下称基准收益,也就是与币价走势正相关)。

在观察到的时间范围内,我们的周内策略带来了68%的利润,而长持比特币的人将受到38%的损失。

从模型上看,最差的情况是,2018年底的那次大跌(BCH社区分裂导致)也发生在周一,这使得我们的策略发生重大错误,并少有的与基准收益贴近。但尽管如此,我们的日策略在2018年熊市的大部分时间里都实现了相对稳定的增长,并毫无压力的超过了基准收益。

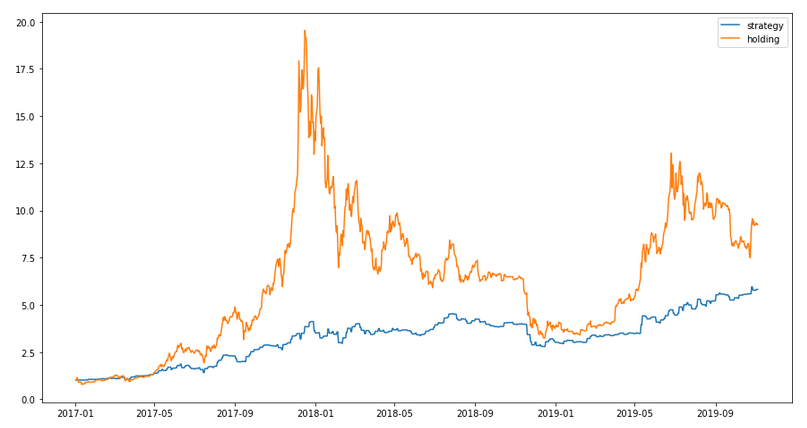

但进一步研究过去也会得到有趣的结果。在2017年以后到今天,我们对当日策略进行回测,可以得出以下结果:

(从2017年开始到今天,只在周一和周六进行回测)

这一次,我们的策略实际上并没有超过hoding(BTC长持者),考虑到2017年是比特币大牛市,在这个延长时间的测试框架内,我们的日策略只有469%的利润回报——大约是基准回报率的71%。

虽然看起来像是我们做了一个十分傻X的投资策略,但要注意的是: 我们只在一周中进行交易了两天,就得到了基准71%的回报。 另外,这两种策略表现出的波动性也存在巨大差异。

最重要的是, 长持 让 投资 者 投资的过程像坐过山 车 ,也 让他们 承担 的风险 更大。 虽然那些在 2012就进行加密市场投资并囤币的人,如今可能已财富自由。

但币哩怀疑,那个时代可能已彻底成为过去。

我们的日策略会弱化BTC的大部分波动风险,在测试的时间范围内,我们可以看出该方法是一条缓慢但却稳定、并且几乎连续上升的投资策略。

从数字上看, 我们的日策略在观察时段的年化标准差为0.43,而持有的年化标准差为0.84。 我们策略的年化夏普比率为1.65,长持是1.35。

*(这里为不懂金融术语的币友解释一下。标准差是衡量风险的常用标准,一般常见的分为日、周、月、年(化标准差),标准差越高代表风险越高;年化夏普比率原指基金投资绩效评价标准化指标,是经典指标之一,夏普比率可以同时对收益与风险加以综合考虑。越大,说明基金单位风险所获得的风险回报越高。)

可以看出, 我们的周内日投资 策略 明显 降低了波动性,提高了风险调整后的收益,为投资者提供了更好的风险收益平衡。

比特币为首的加密市场波动太大,一直是很多新手和传统金融机构观望的原因。尤其是币圈早期都是赚的是信息差与资本实力差的钱,后面靠的是认知与理解。对于我们小散户,投资策略一定会比K线技术指标更重要。

即使从盘面上看,我们的投资回报与长持基准回报相比表现不佳,但另一面,我们的策略是牺牲了一些收益但大幅降低了不确定风险,毕竟谁也不能确定未来走势。否则2010年就应该买入比特币。

不过,可能也有人会质疑: 这个策略难道不是马后炮吗?

确实,我们是从历史数据中进行推测。其实很多制作模型的人,一开始就已经知道在同一框架下什么时间点的数据可以论证观点。 先入为主确实不是坏就是蠢 , 尤其是 2020 年都要减半了 , 面对这种历史性事件带来的波动,该模型是否还有效。

因此,让我们从2016年开始再测试一次,当时的市场情绪和现在类似。

*(这里也照顾下新人,2016年7月10日是比特币历史的第三次减半,也就是上次减半。)

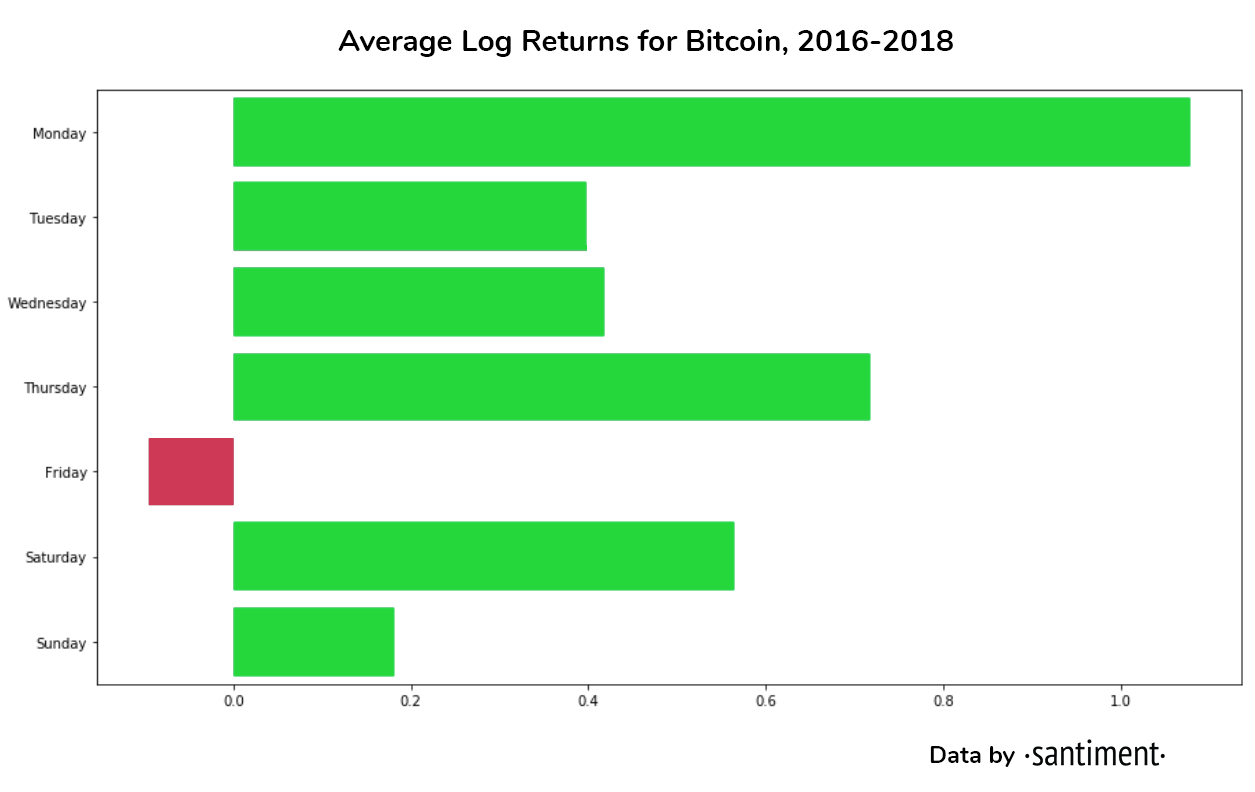

以下是2016—2017年比特币的周内日回报率:

(2016年1月1日至2017年12月31日期间BTC的平均周内日收益)

考虑到2016年比特币的看涨趋势,我们得到的结果实际上与计算2017-2019年的周内日回报率时非常相似。

在牛市中, 表现最好的仍然是周一、 外加了新的第二名周四 , 周六 也同样不错,与前模型0.5相差不大。 尽管周三和周日(之前的最差日)返回正值。也别意外,因为这是牛市。

有了这些结果(我们选择2018年减半后的大熊市),我们决定在周一、周四和周六交易比特币,并在每个交易日结束时卖出。

以下是我们2018年1月起投资策略的成果:

(从2018年开始,只在周一、周四和周六进行交易)

由于只有过去的数据可用,我们再次跑赢了长持的基准回报率,与他们的-38%相比,我们只损失了4%。币 哩觉得已经不错了,本来投资就是一场比赛,赢过大部分人最终才能赚钱。

因此,我们的模型其实也已经证明,对于币圈的BTC交易者来说: 牛市中周一、周四、周六,熊市中周一、周六更加容易获利,至少赔的概率不大。

不过有一点需要说明,虽然大盘中大部分主流币与比特币联动,但个别CX、山寨币的走势,估计只有庄家才知道。使用这个策略的投资者,也需要具备一些基本的金融投资经验。

本文参考文献:《Backtesting the week: Which days are best for trading crypto?》;The author:Jan.S;