就在众人还沉浸在缅怀3.12的情绪中,一则融资消息,让市场炸开了锅。

3月12日晚,币安官方宣布阿布扎比MGX对币安完成了20亿美元的投资。本次投资不仅在金额上刷新了加密公司最大单笔投资额,也是有史以来最大的一笔以加密货币支付的投资。

作为加密市场最为核心的交易平台中的龙头老大,尽管CZ后续发推称仅是出售了少数股权,但币安的卖身也仍让市场议论纷纷。另一方面,对突然杀出的黑马阿布扎比MGX,市场也充满了好奇。

本年度的3.12,或许是最为安静的3.12,跌幅已然在前一日创下,唯有震荡犹在,徒留下众人对市场敬畏的感慨。然而,平静的一天,被币安的融资消息所打破。

当晚,币安与阿布扎比MGX联合发文,表示两者完成了一项具有标志性意义的20亿美元投资,而这笔融资是迄今为止Binance接受的首笔机构投资,标志着Binance在推动数字资产采用和加强区块链在全球金融中的作用方面迈出了重要一步。CZ也发推确认了该消息,表示本次交易100%由稳定币支付,阿布扎比MGX获得了币安少数的股权。

实际上,消息放出的时候,市场并不感到惊讶。币安的出售传闻由来已久,早在2021年,吴说就曾报道过币安全球站考虑2000亿到3000亿美金估值,向新加坡等地政府控制的主权基金吸纳投资,但后续该笔融资以失败告终,被新加坡政府财政部全资拥有的投资公司淡马锡(Temasek)选择了当时更具有华尔街背景的FTX,而这笔交易后续招致的无数麻烦也不用赘述。

在去年年末到今年2月,市场上也充斥着币安将被出售的传闻,导致CZ在2月17日发声辟谣,提到这是竞争对手转移注意力的策略,自己作为股东,不会将币安出售,但强调,未来或允许个位数比例的投资入股。可以看出,当时CZ的发言已然释放出币安可被收购股权的信号,结合当前的信息,或许传言并未夸张,去年年底币安就应与机构在进行磋商。

仅从投资角度来看,作为加密市场核心生态位的币安,无疑是绝佳的投资标的。根据其新闻稿披露,Binance在行业中遥遥领先,其交易量超过随后几家加密货币交易平台的总和,在全球拥有超过 2.6 亿注册用户,累计交易量超过100万亿美元。但恰恰因为是龙头,而且是去中心化世界的另类中心化龙头,不缺钱,才是币安的常态,毕竟并非所有的平台都可以默默拿出数十亿美元来应对政府罚款。

那币安为何要出售股权,难道熊市下币安都缺钱了?

要论及原因,还得从这家神秘的投资机构聊起。位于阿布扎比的投资机构MGX非常低调,其成立的年限也并不长,根据官网披露,MGX成立于2024年1月22日,至今也就1年多的历史,仍是投资机构中的新秀。从投资领域来看,MGX定位为一家技术投资公司,专注于通过在阿拉伯联合酋长国和全球建立世界领先的合作伙伴关系来加速AI和先进技术的开发和采用。MGX 专注于在 AI 可以大规模提供价值和经济影响的领域里投资,包括半导体、基础设施、软件、技术支持的服务、生命科学和物理 AI。

简而言之,MGX就是专注于AI的投资机构,AI火爆,投资机构也扎堆,AI的投资并不稀奇。但稀奇的是,在币安之前,去年9月,MGX就与资管大佬贝莱德和全球巨头Microsoft推出超过300亿美元的AI基金。该基金不仅彰显出MGX的财大气粗,也体现出机构背后的雄厚实力,在历来以拜高踩低闻名的投资圈,并不是任何一个新秀都可以和顶尖大佬们位处一个起跑线,更何况其后续还收购了难啃的硬骨头币安。

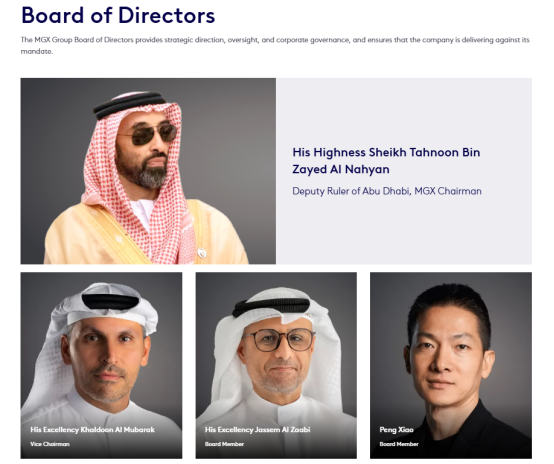

继续深扒,这一机构的神秘背景终于浮出了水面。在官方资料中提到,MGX的董事会主席为Sheikh Tahnoun bin Zayed Al Nahyan,此人是现任的阿布扎比副酋长,也是阿联酋国家安全顾问。国安顾问与副酋长,已然昭示出其与阿布扎比关系的不一般,而就着姓名往下找,一切疑问都找到了答案。

现任阿联酋国父、开国总统的全名叫Sheikh Zayed Bin Sultan Al-nahayan,而现任总统的名字是Sheikh Mohamed bin Zayed Al Nahyan。虽然名字非常冗长,但细心一看便可发现,三者的姓名重合度非常高。实际上,MGX 的董事会主席正是阿联酋开国总统的儿子,同时也是现任总统的亲弟弟。

搜索关于 Tahnoun的新闻,并不多见,但彭博社曾经描述其掌管着超过1.5万亿美元的国有资产和私人基金,并着重提到了一句,对任何一名金融人士而言,与他见面都意味着巨大的机会。

足以看出, MGX就是一个彻头彻尾的阿布扎比国有资本,背后就是全球最有钱的白衣人天团,更进一步的,与阿布扎比主权基金有着莫大的关系。 在此语境下,MGX可以成功投资币安也不足为奇,有钱能使鬼推磨这句话在何处都有含金量。

至于币安如何能与阿布扎比搭上线,业界猜测是因为现任的币安CEO Richard Teng,在币安之前,Richard Teng 曾在阿布扎比金融服务监管局担任了6年的首席执行官,另一方面,币安在阿联酋的扩张也颇有规模,币安在阿联酋雇佣了约1000名员工,占其全球5000多名员工的20%左右。

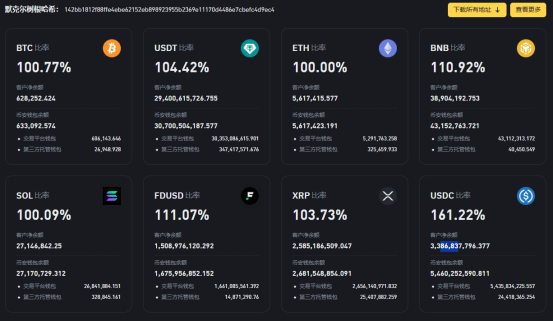

但要收购币安,单单有钱也是不够的,前文也提到过,币安,并没有那么缺钱。从储备金数据来看,截至2025年3 月1日,在扣除客户净余额后,币安持有比特币4840枚,ETH 8枚,但其USDT 13亿美元,USDT 21亿美元,整体而言,储备金非常健康,而作为平台,币安的现金流也十分强劲,2.6亿用户日交易会产生高额手续费,有市场传言,币安单日手续费可达到3000-4000万美元。

此点也正是币安仅出售个位数股权的原因,股权是真正意义上真金白银的载体,也是权力的象征,在此背景下,币安必然不会大规模出售股权。但为何要在不缺钱的现下将股份拱手相让?核心来看,这极有可能是币安与创始人团队的保护费。

从创始人的角度,这一年并非那么好过。币安收获天价罚单还是其次,CZ锒铛入狱才是关键,虽然在各种斡旋下,CZ的监禁仅有不到4个月,但监禁的滋味,相信任何一个人都不愿再想去尝试。同时,随着币安规模的增长,作为去中心化平台的另类中心化机构,政府主权与去中心化的碰撞正愈演愈烈。除了好不容易平息的美国管辖外,尼日利亚的骚扰也持续升级。就在2月20日,尼日利亚联邦税务局向阿布贾联邦高等法院提起诉讼,要求币安补缴逾20亿美元的税款,并赔偿795.1亿美元。

尽管尼日利亚仅是一个小国,但国家机器与个人力量也仍相差悬殊,更遑论尼日利亚也并非最后一个,围绕政府与去中心化世界的争斗只要不停歇,必然还会有其他的国家对币安发起指控。身处于币圈财富之巅的币安创始人团队,在不见刀光的政治斗争与权力碾压下,也未必能轻易全身而退。

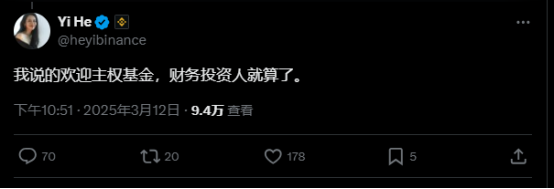

在此背景下,寻求政治资源进行保护,是最合理也是更有远见的做法,此举不仅是为自身安全负责,更是币安长治久安的客观保障。 而何一的发言,也进一步印证了该点,其表示(未来继续)欢迎主权基金,“财务投资人就算了”,可看出币安寻求的是政治资源而非资金资源。基于此,本就驻扎在阿联酋地区的创始人团队选择阿布扎比并不意外,此外,阿布扎比的国际地位以及全球政治中的斡旋能力,在投资人中也首屈一指,资金反而是最后考虑的一环。

除了主要的政治保护外,引入外界资本对企业长久运营也有积极影响。实际上,纵观近一年的币安,虽然仍是龙头老大,但舆论争议从未断过,不是何一的个人交友遭到市场围堵,就是CZ魔幻发言惹市场众怒。市场表现也走下坡路,价值发现不如后起交易所,VC代币遭到抵制,上币效应逐渐走低。此外,随着币安规模的持续扩大,大公司病浮现,内部贪腐与管理效能低下也成为币安发展所要面临的关键问题。

在此背景下,逐步放手、增强监督与规范化或许也是币安要引入外部机构的目的之一。这几乎也是所有企业发展到一定规模的必然选择,个人与家族能解决的问题终究是少数,要想可持续的稳定发展,适当的引入外部资本与专业集团实现管理精细化、专业化发展是现实路径,尤其是加密这一相对灰色的领域。

当然,就现阶段而言, 币安暂未释放出变革信号,从资本引入少数股权来看,其也并不想分散管理权,除了政治保护外,更有可能是以中东为锚点找准定位开拓新市场,但长远战略是否会变更,仍暂无定论。

另一方面,币安本次与阿布扎比“交个朋友”,是又一件传统机构入驻加密的里程碑事件,昭示着合规纪元的进一步到来,可以预见,主权基金、资本机构与加密领域领域的交融将日益深入。

终究,去中心化回到了中心化世界的语境中,就连叛逆老大都成“乖乖牌”找靠山,何谈其他?