原文标题:《Welcome to Restaking Summer》

原文作者:Jack Inabinet,Bankless

原文编译:Luccy,BlockBeats

编者按: 1 月 25 日,据 EigenLayer 官网信息,EigenLayer TVL 达 80.67 万枚 ETH,价值约合 17.88 亿美元。此外,团队正在引入一种分配再质押积分的新方法,该方法将把分配给任何 LST、LRT 或个人存款的再质押积分上限设定为未来发行总量的 33% 。

Bankless 分析师 Jack Inabinet 深入探讨了 EigenLayer 背后的理念,并详细介绍了其积分机制,从中分析其潜在空投价值。BlockBeats 将原文编译如下:

只有少数几个加密项目在空投刚开始时就为早期用户创造了至少十亿美元的财富,但我们很可能即将看到另一个热门协议加入这个名单中。

再质押承诺成为一种具有变革性的加密经济原语,EigenLayer 正站在努力使其成为现实的最前沿。

今天,我们将探讨为什么 EigenLayer 是一个颠覆性的游戏规则者,给出构建在其之上的服务类型的示例,为您解释 EigenLayer 为什么是下一个价值十亿美元的空投机会的理由,并估计参与 EigenLayer 后能够期待获得多大规模的空投。

为什么 EigenLayer 是一场颠覆性的变革者?

EigenLayer 创建了一个去中心化市场,允许以太坊持有者「再质押」他们的代币,为不仅仅是以太坊网络的其他加密应用提供安全性。

作为一个可编程的信任网络,EigenLayer 允许开发者创建去中心化网络,同时避免了启动和运营自己信任网络所带来的困难。

由于协议开发者不再需要担心运行验证节点网络,他们可以更专注于重要事务,比如构建他们的应用程序,而不是过于努力支持保护其去中心化网络的可质押代币的市值。

这降低了创建自己的去中心化网络的准入门槛,并赋予了加密安全应用的长尾更多权力。

使用 EigenLayer 的协议正在从以太坊现有的质押者那里「租用」他们的经济安全性,这种将已质押的以太坊重新利用以为多个应用提供安全性的做法,为质押带来了资本效率,有效降低了保护额外网络的成本,同时对个别服务保持了强大的信任保证。

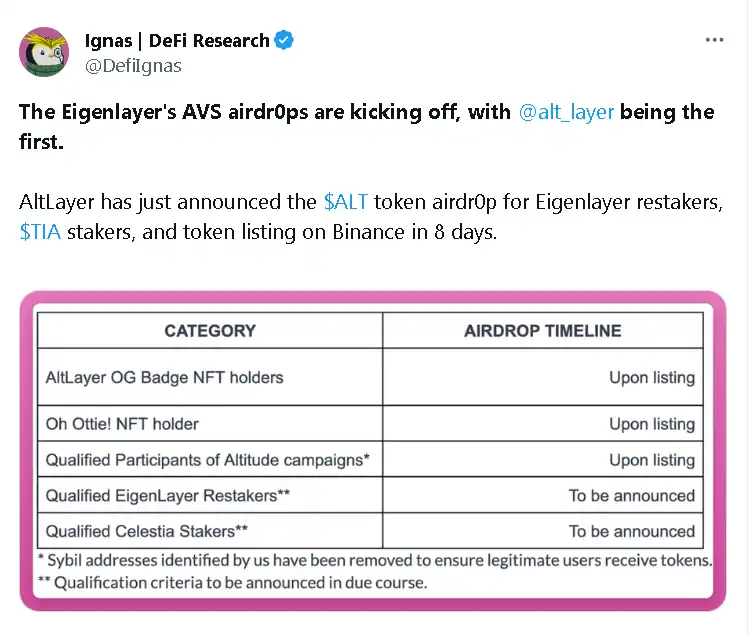

对于 EigenLayer 的再质押者,该协议提供了两种增强收益的机会。再质押者不仅可以通过保护其他网络而获得增强收益,而且他们还有资格从使用其服务的协议那里获得空投资格。

在 EigenLayer 上可以构建哪些服务?

EigenLayer 主动验证服务(AVS)是指任何需要自己的分布式验证节点网络进行验证并依赖于 EigenLayer 提供安全性的系统。术语「AVS」实际上是一个真正的总称,可以应用于协议可以服务的广泛范围内的任何去中心化验证应用。

再质押者将他们的质押委托给 AVS 运营商,他们运营 EigenLayer 的基础设施并使用再质押者的以太坊作为他们服务的保证金,以换取使用这些质押的以太坊作为质押品的能力。

最出名的 AVS 是 EigenLayer 的数据可用性解决方案 EigenDA。

虽然 EigenDA 目前尚未上线,但预计它将大大降低在 rollups 上发布数据的成本,并且预计将提供比领先的 DA 解决方案 Celestia 更具成本效益的解决方案,这要归功于再质押相对于 Celestia 模型中运营独立 L1 区块链的成本效益。

然而,EigenLayer 保护网络的能力远不止于以太坊生态系统,多种应用正在 Cosmos 生态系统上构建。

对于那些不希望在 Cosmos 生态系统中启动自己的代币和验证节点集的网络来说,Cosmos Hub(ATOM)长期以来一直是主要的跨链安全提供商,但 EigenLayer 希望很快夺取这一桂冠。

以太坊 os 和 Lay 3 r 是两个 AVS,它们将使 Cosmos 链能够使用 EigenLayer 现有的信任网络启动其 L1,为 Cosmos Hub 提供更有吸引力(并具有成本效益)的安全替代方案。

就像 EigenLayer 的 AVS 可以用于为 L1 和 L2 区块链提供安全性一样,它们还可以验证各种其他加密系统,包括去中心化的守护者和预言机网络。

EigenLayer 还旨在提高互操作性:他们的快速最终性 AVS 将使任何交易都能获得即时结算的好处,桥接协议可以利用 AVS 来使用 EigenLayer 的再质押以太坊网络作为抵押品,促使结算在用户交易传输过程中减少等待时间。

尽管人工智能和密码学的交叉点才刚刚开始被探索,但 EigenLayer 可能成为统一这两个环境的重要参与者。Onchain AI 界面可能很快就能够利用 AVS 验证其算法的完整性,通过生成零知识证明,而 EigenLayer 的再质押模型的资本效率使其比替代的 ZKML 技术更具成本效益。

EigenLayer 的空投会有多大?

对于具有实际现金流的加密协议进行准确估值已经足够困难,更不用说对于尚不存在的协议了。虽然没有直接可比的 EigenLayer,但 Celestia 提供了一个足够接近的竞争对手来基于其估值。

Celestia 的唯一用途可能是作为数据可用性层,但该网络的 TIA 代币目前的全面稀释估值(FDV)为 150 亿美元,略低于上周短暂达到的 200 亿美元峰值。

与 Celestia 相比,EigenLayer 的优势在于其提供的多种附加服务,除了数据可用性之外,存在多个收入驱动因素,这意味着市场可能会将 EigenLayer 视为比 Celestia 更具吸引力的投资机会。

不幸的是,EigenLayer 的估值受到了一个事实的影响,即它不是一个区块链网络,这意味着 EIGEN 代币无法像预期那样积累 L1 溢价。

实际上,这意味着 EIGEN 的效用比 TIA 要低,因为它不会成为质押 AVS 的资产,这一因素将减少对该代币的需求,可能导致 EigenLayer 以较低的估值交易。

EigenLayer 可以选择通过将 EIGEN 用作网络提供的服务的支付代币来增强 EIGEN 的实用性。然而,这是一个不太有效的需求来源,并且会被来自再质押者和 AVS 运营商不可避免的抛售压力而部分抵消,这些运营商将其作为补偿,希望套现并换成另一种资产。

考虑到所有这些因素,假设 EigenLayer 将以类似于 Celestia 的 FDV 进行交易似乎是合理的,可能在初始推出时估值在 100 亿至 200 亿美元左右。

虽然 EigenLayer 的代币经济学目前未知,但进一步假设他们会向早期用户空投其代币供应的 10% 似乎并不出奇,这将使该协议轻松地成为一个价值数十亿美元的空投。

这对个人存款人意味着什么?

目前,在 EigenLayer 中已经存入了 760, 000 枚以太坊,即将进行的 LST 上限提升将进一步增加以太坊的数量。存款人每小时获得每个以太坊抵押的一个点,并且总积分累积约为 10 亿。

我们无法知道将有多少 EigenLayer 积分,因为尚不清楚空投将何时进行,以及在那时将有多少以太坊赚取积分,但我们知道 Polymarket 目前将 EigenLayer 空投在四月之前到达的概率定为仅有 13% 。

假设从下一次提高存款上限的时间起,EIGEN 空投至少要再经过 180 天,而在此期间以太坊的管理量线性增加到 1 百万,那么在空投时将存在大约 48 亿积分。

在估值范围为 100 亿至 200 亿美元的情况下,假设总 EIGEN 供应的 10% 被空投,存款人可以预期每个积分获得 0.21 至 0.41 美元,代表着每次 EigenLayer 于 2 月 5 日提高其 LST 上限时存入的以太坊可获得的认领机会范围为 907 至 1, 814 美元。

值得注意的是,虽然许多假设必须满足才能使此估算成立,这只是非鲸鱼存款人可以预期获得的最低分配;对 EIGEN 代币进行分层分配并设定最大分配上限将有利于小额存款人。

如何最大化 EigenLayer 空投机会?

要获得 EigenLayer 空投资格,首先需要做的事情是在日历上设置一个提醒,在 2 月 5 日存入以太坊。