倒计时100天 比特币「减半叙事」的变与不变

作者:Terry,来源:白话区块链

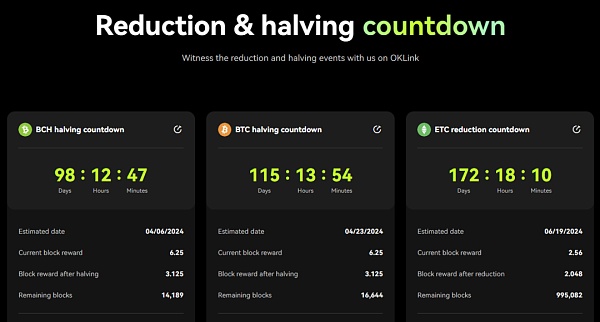

目前距第四次比特币减半的时间已剩余不足 4 个月,预计为 2024 年 4 月 23 日,届时区块奖励将从 6.25 BTC 降至 3.125 BTC。

作为加密行业最重要的叙事之一,「比特币减半」一直是市场抱有巨大期盼的重要刺激事件, 面临着新一轮减半周期走向尾声,我们该抱有怎样的期待,市场上又出现了哪些新的变量?

01 减半对加密市场有何影响?

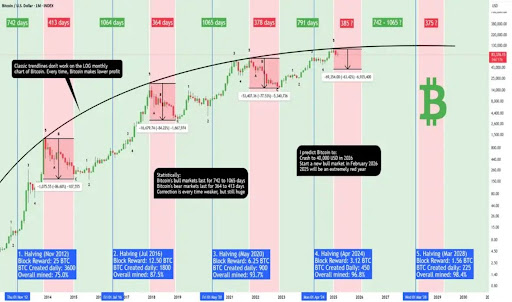

对加密行业来说,每轮减半都是一次的盛事,尤其是比特币前两次减半周期,都出现了数十倍的惊人涨幅(短期看两次减半后,都伴随着利多出尽出现了的短期下跌,但随后在调整完成,走出了长期上涨行情)。

不过 2020 年第三次减半开始,由于行业从业人数、市场关注度以及配套基础设施的完善性都比之前有了显著的提升,比特币再也不是局限在极客圈子的小众产品,开始了与更多外界因素的联动。

简单地概括:

第一次减半之前,圈内极客们更关心的是比特币作为电子现金的可能性;

第二次减半周期中,关于比特币的关注点转变到了其成为支付工具的属性,也引发了一系列争论(随后的 BCH 分叉几乎是圈内的顶流);

而在第三次减半周期,比特币已经成为一种另类资产,关注传统机构与资本的布局开始成为主旋律;

所以相比前两次减半,比特币第三次减半的热度也是空前的,与此同时,比特币第三次减半时世界整体政经环境也影响了它的表现:

在宏观因素的影响下,5 月 11 日减半前两个月的 3 月 12 日 ——3 月 13 日,比特币从 7600 美元开始一路下行,先是跌至 5500 美元震荡。后续更一路下破支撑点位,最低下探到 3600 美元,整体市值转瞬蒸发 550 亿美元,全网爆仓 200 多亿人民币,精准实现了「价格减半」。

不过随后在 5 月减半后,DeFi 盛夏开启了新一轮的牛市周期,比特币也直冲 6 万美元,相比减半前的最低点翻了将近 20 倍。

总的来看,从历史经验来看,减半后极有可能开启一轮新的牛市周期,如今的体量或许较难在实现 10 倍以上的涨幅,但超越上轮牛市高点的 6 万美元还是相当值得期待。

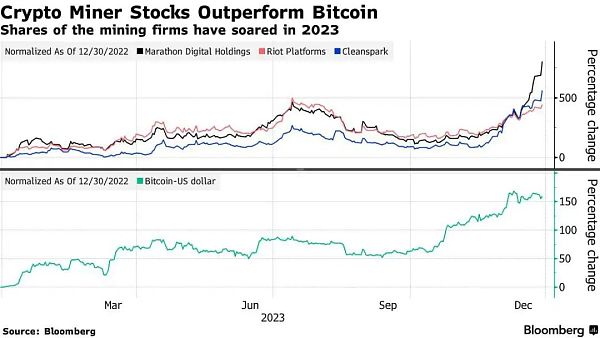

此外值得注意的是,每次比特币减半前,上市矿企也都是最好的「自带杠杆」关联标的:

上市矿企中目前在纳斯达克和多伦多证券交易所上市的矿商有 15 家,其中作为龙头的 MARA 已连续 11 个交易日上涨,涨幅超 100%,今年总涨幅超 800%,Riot 今年涨幅也超 400%,而比特币同期涨幅只有约 160%。

02 减半之外的新变量

不过与此同时,在比特币已经历经三次减半,区块奖励降为 6.25 个、已挖出数量达 1900 万以上的大背景下,其实很多情况、很多事情也到了换一个新视角重新思量的时候了。

尤其是整个行业以及比特币自身相比之前几次减半都出现了一些值得关注的新变量。

1)现货 ETF 的增量资金影响

近两个月来的市场上涨行情,核心因素就是「现货比特币 ETF」预期的催动。

其中从既定时间表来看,现货比特币 ETF 申请结果相距最近的时间节点是 2024 年 1 月 10 日: 已经历经两次延迟的 ARK 21Shares Bitcoin ETF 将迎来最终决定。

除此之外,2024 年 1 月 14 日至 17 日,也密集有 7 家的现货比特币 ETF 申请将迎来美 SEC 做出决定的时间节点,不过按以往的惯例,大概率还要继续推迟到 3 月中旬的最后时间窗口。

但即便再度推迟至 3 月中旬,也最终会在 4 月下旬比特币减半之前尘埃落定,这也意味着现货 ETF 的最终决断将早于比特币减半的时间节点。

而一旦 ETF 通过,叠加减半事件,比特币有可能会在双重利好的催动下开启新一轮周期,即便不如预期,也可以起到一定的对冲左右。

此外,其实目前市场上已经有了一支体量在不断膨胀的「准比特币 ETF」——抛开作为托管方的交易所,当前持有比特币数量超过 10 万枚的公司主体,除了 Block.one 和早已倒闭的 Mt.Gox,排名第三位的就是 MicroStrategy 了。

作为比特币的老屯家,MicroStrategy 对比特币的买买买早已是大手笔的明牌策略, 它公开买入比特币的消息,最早可以追溯到 2020 年 8 月 11 日,而本月 MicroStrategy 及其子公司再度以约 6.157 亿美元现金购买约 14,620 枚比特币:

平均购买价格为 42,110 美元,截至 2023 年 12 月 26 日,MicroStrategy 持有 189,150 枚 BTC,平均购买成本为 31,168 美元。

要知道 MicroStrategy 的股票总市值也不过 90 亿美元,其中比特币资产就占有 60 亿美元,意味着 2/3 的净资产可以理解为比特币的价值,这也就导致不少投资者将 MicroStrategy 作为「准比特币 ETF」进行配置。

2)比特币生态的内部演化

根据比特币的减半规则,区块奖励开始是 50 个比特币,规则是每四年减半一次,目前已经减半过三次是 6.25 个, 这样一直持续减下去,到 2140 年比特币就不再有区块奖励;

而手续费则会一直存在,所以说伴随着一轮轮减半之后,区块奖励会逐步减少乃至趋近于无,将来矿工的收入就将变得很单一,只有手续费奖励。

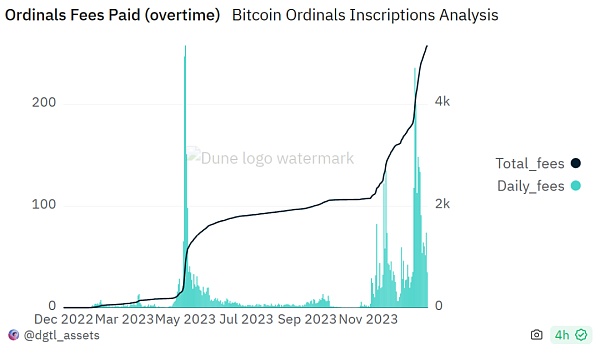

而今年以来比特币生态尤其是 BRC20 的繁荣,掀起了「BitcoinFi」的新浪潮,比特币生态内部交易的活跃达到新峰值,从而助推比特币的手续费收入激增。

在此背景下,Ordinals 等协议创新伴随着 ORDI、SATS 等龙头项目的攻城略地,深度影响了比特币网络的费率模型—— 最直接地,就是彻底改变了比特币的经济模型和激励模型。

Dune 最新数据显示,截至 12 月 29 日,Ordinals 铭文铸造的累计费用超 5135 枚 BTC,超过 2 亿美元。

这也助推 BTC 挖矿手续费收益创近 5 年来新高,此前矿工手续费收入的历史平均数据往往占比只有 2% 左右,而近三个月的平均数据却达到了约 8%,创下历史纪录。

随着后续区块奖励逐步递减直至趋于零,那么手续费重要性就会越来越高,直到最终成为唯一收入来源。

所以这一轮 BRC20 相当于提前做了一次预演 ,后续无论是否成功,伴随着后续比特币减半的发生,这条路上的变量势必会深刻改变比特币的整体费率模型。

03 小结

除了 ETF、Ordinals 浪潮这两个一内一外的主要变量之外,还有一些此前减半周期中从未出现过的积极潜在变量在迅速推进,可能会对新一轮市场演变造成影响。

一方面是比特币债券「火山债券」已获得萨尔瓦多数字资产委员会的批准,预计将于 2024 年第一季度发行。

这也是首个以比特币为重点的国家债券发行,该债券所募资金的一半将用于购买比特币,并持有五年,其余的将用于资助与比特币有关的建设项目,后续会产生怎样的涟漪值得关注。

另一方面,Ordinals 浪潮将天量的资金、用户、开发者通过铭文这条管道引入比特币生态:

如果说以前的比特币只有占有「道统认知」和总市值优势,铭文潮则直接大幅度提高了比特币生态的新资产丰富度,人类对新资产的需求是永恒存在的,同时它也间接提高了开发者数量和用户基数。

与此同时,RGB 协议、Slashtags(服务比特币闪电网络生态的身份账户、联系人、通信、支付)、集成众多 P2P 服务的 Impervious 浏览器、基于 Taproot 的资产协议Taro、闪电Token OmniBOLT 等新创新都颇值得期待。

总的来看,此次减半的脚步声虽然越来越近,但比特币的各维度扩张明显几乎都迎来了全新的变量,甚至一度压过了减半的关注度,至于这些新变量们最终会把比特币导向何处,值得期待。

This Bear Market Indicator Says Bitcoin Price Is Headed For Crash To $40,000, Here’s When

The Bitcoin price could be headed for more pain, as a crypto analyst has identified a new bear marke...

SHIB Burn Rate Soars 640%, But Price Drops – What’s Next?

The post SHIB Burn Rate Soars 640%, But Price Drops – What’s Next? appeared first on Coinpedia Finte...

XRP Coils For A Breakout, But Key Resistance Still Stalls The Rally

XRP remains in a holding pattern, according to the latest chart analysis shared by crypto analyst @C...