规范交易后 虚拟币还能在USA野蛮生长吗?

上周,SEC正式公布对Binance和Coinbase的起诉书,有人终于盼到监管部门正式介入种种灰色地带,有人认为相关交易平台能提供更好的投资者保护,有人认为平台与机构应该共同作用来维持虚拟资产市场的生态平衡……

至于未来监管的尺度,且听飒姐团队的分析。

抛开SEC或CFTC起诉的“私心”不谈,我们先来看看没有规管的虚拟资产交易平台的潜在风险:

一手交易,一手做市:

浮夸的交易量,虚假的流动性?

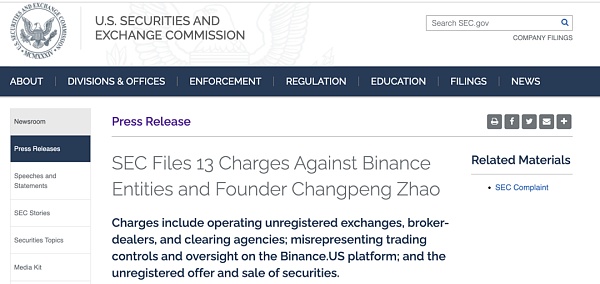

SEC在上周提起对Binance和Coinbase的多项指控,其中包括其集交易所(exchange)、经纪人(broker)和清算机构(clearing agency)等传统金融服务等功能为一身,却未按照法律规定向SEC注册这些职能,而CZ作为Binance的实际控制人也违反了关于职能注册的相关规定。

可以想象,在缺乏法律管制、未受机构监管的大前提下,无论虚拟货币属性是否被认定为商品或证券或其他,当虚拟资产交易平台将交易、代理、清算等业务交织在一起时,不透明的操作系统可以让其操纵市场、洗劫用户。

以SEC对Binance的指控为例:

Binance.US未披露的主要做市商 Sigma Chain(也属于CZ)很可能进行了针对性的清洗交易(wash trading):

CZ指示 BAM Trading(Binance.US的母公司)接纳他所拥有和控制的两家做市商Sigma Chain 和 Merit Peak,这两个实体由几名在赵长鹏指示下工作的币安员工经营。Merit Peak 至少从 2019 年 11 月 15 日到 2021 年 6 月 10 日期间在该平台上进行交易。直至 2022 年 4 月,Sigma Chain 是币安美国平台上的频繁现货交易商,并且它还继续作为某些场外交易和币安美国平台上的 Convert 和 OCBS 服务的交易对手。Sigma Chain 和 Merit Peak 在币安美国平台上的活动以及它们与赵长鹏和币安的未公开关系,涉及赵长鹏的财务利益与币安美国平台客户的利益之间的冲突。

到 2021 年,至少有 1.45 亿美元从 BAM Trading 转帐到 Sigma Chain 的帐户,另外还有 4,500 万美元的资金从 BAM Trading 的 Trust Company B 帐户转移到了 Sigma Chain 的帐户。从该帐户中,Sigma Chain 花费了 1,100 万美元购买了一艘游艇。SEC以此隐晦暗示这艘游艇是通过挪用Binance.US的使用者资金购买的,尽管尚未提供实质性证据。这些都为SEC指控Binance通过清洗交易人为地造成有关资产的交易量、流动性和交易兴趣增加的假象操纵市场。

同时,SEC指控,BAM Trading和BAM Management误导了Binance.US的客户和股票投资者相信其存在对市场的监督和检测出和防止Binance.US的加密资产交易量上的操纵性交易的能力。而CZ在2019年关于信用是交易平台的核心竞争力、虚假成交量将击垮信用平台的发言更为SEC对其做虚假陈述、误导投资者的指控提供了着陆点,也为虚拟资产仍游离于受法律监管的主体外敲响警钟。

虚拟平台的流动性或成问题

去年FTX的崩溃已验证了这种经营范式下资产流动性成问题的高风险性。

FTX,作为一家虚拟资产交易平台,向外声称其具有复杂而完备的风险控制措施来保护投资者资产。然而, FTX的最大客户是FTX CEO Sam Bankman-Fried实际控制的对冲基金Alameda。该基金能够部分地掩盖这一活动,因为它所交易的资产从未触及自己的资产负债表。Alameda没有持有任何资金,而是大量持有被高估的非流动性资产(如FTX附属的代币FTT)。即,Alameda在FTX未做任何披露、规避降低风险措施的情况下,从FTX用户那里借了数十亿美元,然后进行高风险、高杠杆的赌注,最终导致财务注水、崩盘破产。在这种情况下,FTX通过混杂客户资产并非法挪用、和Alamdeda关联交易的行为早早使该平台陷入流动性陷阱中。

然而,Binance、Coinbase目前的处境或许比FTX好很多,不仅不存在欺诈等金融犯罪的指控,虚拟货币市场也相对稳定:根据Fortune报道,本周Coinbase股价受到打击,下跌了约13%;比特币从上周一到周五交易价格仍在27,000美元左右,其他主要加密货币也处于较稳定的交易中。

投资者很难依法声明权利

FTX、Binance等将公司资产与客户资金混同以伪造交易额、私人投资等的行为无疑使普通投资者单边承受了交易的高风险。然而,当平台因欺诈、疏忽使用户资产被挪用,或用户资产因平台原因被冻结,跨境交易和虚拟货币的法律属性使法律适用不明确、监管缺失让投资者很难与拥有雄厚资金、全球交易网的虚拟资产交易平台抗衡并获得补偿。

未来的监管可能性与方向

在美国法院裁定Binance和Coinbase所犯何罪时,虚拟货币的属性定性是一个绕不开的问题。只有判断出虚拟货币属于‘商品’或‘证券’,或者落入其他定义的范围,相关法律才能应用。

据CNBC报道,Coinbase的CCO如是回应SEC的诉讼:“SEC在没有明确的数字资产行业规则的情况下,依靠仅有的执法方式,正在伤害美国的经济竞争力和像Coinbase这样已经公开承诺合规的公司...(面对监管难题,)解决方案是通过立法制定公平的规则使产业更透明而平等地发展,而不是诉讼(来扩大法律解释)。与此同时,我们将继续照常运营我们的业务。”

据其在官网的声明,Binance认为SEC在尝试通过将特定代币和服务标记为证券(securities)来单方定义虚拟货币市场的结构。相反,SEC此举是急于向其他监管机构(例如,CFTC)争夺虚拟资产管辖权,而保护投资者而非优先事项。

据纽约时报分析,美国立法者并不都有着虚拟资产交易产业立法的紧迫感,监管也将是一个漫长而缓慢的过程。执法行动可能会在相关法案通过之前进行,而属性定性等热门问题或将先由联邦法院决定。 然而,从行业的角度来看,这条间接路径最终可能会成功。美国最高法院已经表现出限制机构权力的意愿,而加密货币游说者非常清楚其影响。在下一任期,大法官将重新考虑目前要求法院服从于专业机构的理论,或将进一步遏制行政权力。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum