当前加密空投的4大问题:我们正在大规模进行错误的奖励激励

原文:Kerman Kohli

编译:GWEI Research

在两周前,我写了一篇关于Arbitrum如何有效地为每个用户支付2175美元以获取一个地址的文章。

我没想到这篇文章会引起如此广泛的讨论。我想通过这篇文章逐一回应每个观点,因为我认为每个人都提出了值得关注的有效观点。

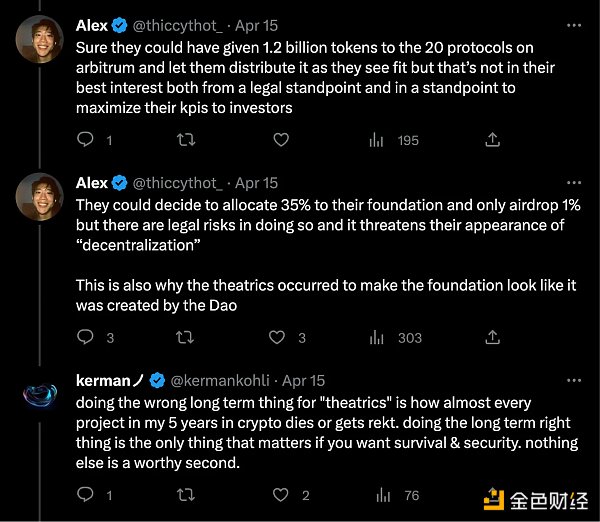

1.去中心化戏剧

这是一个很常见的回应。逻辑是通过将代币分发给大量用户,你可以避免证券法,因为网络被认为是去中心化的。我的意思是,我绝对不是律师,但我认为我们可以自信地说, 我们甚至不知道关于空投和代币的实际法规 。在SEC表示Coinbase 通过质押提供证券化产品的世界里,你真的认为你的空投会通过测试,因为它分发给了1%的用户而不是50%的用户吗?这种想法是妄想。认为有某种神奇的标准可以让你摆脱困境的人或公司是不诚实的,因为没有任何关于如何在这里采取行动的指导。

其次,在Arbitrum的例子中,内部人士推翻了DAO的第一次投票,因此他们可能满足的任何去中心化法规都被他们接下来的行动抵消了。 你绝对不能说你进行了广泛的代币分发以“去中心化”你的网络,而在没有你的“管理者”的情况下一致通过网络变更。这两种行为彼此不一致,我们可以说许多其他协议的DAO也是如此。那么,还有什么可能发生的事情呢?这让我们进入下一个观点。

2.早期流动性

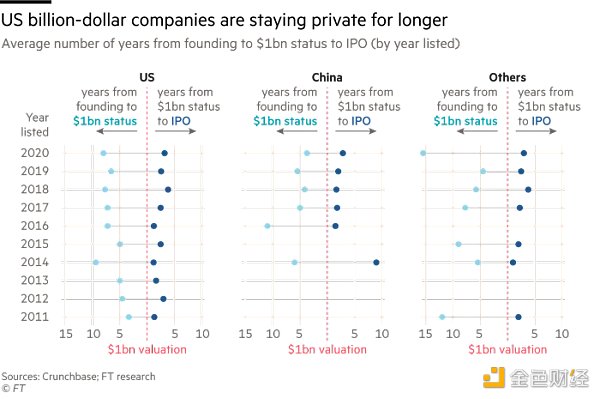

空投可以大大满足团队成员和早期投资者的利益,为他们提供极高的流动性和估值。我想分开讨论这两点,因为我认为它们各自值得关注。让我们从流动性开始。在传统的web2创业领域,流动性大约在10年左右,而且这还是很乐观的,假设相关的创业公司决定实现流动性。下面是一个展示这种现象数据的图表。

幸运的是,在加密领域,我们不需要等待那么长时间才能在资产上实现流动性,因为我们拥有程序化的、永远在线的全球市场。不幸的是,我们跳过了太多步骤,为那些不值得的资产提供了充足的流动性,并在此过程中创造了非常扭曲的激励结构。

简而言之,作为一个早期参与者,你投资的内容并不重要。只要你的品牌足够好,让你以相对合理的估值(1000万至2500万美元)进入最热门的交易,你就可以在牛市轻松地抛售给散户,估值在10亿美元以上。 这基本上意味着大量的垃圾被投资,并且会被大力推广 ,因为投资者拥有最响亮的声音(拥有最多的Twitter关注者和媒体联系人)。 项目方团队乐于接受这一点,因为如果你可以在估值相当于你在10年后成功完成任务的情况下就退出你的股权/代币,为什么还要努力工作(到10年后)呢?

3.虚假数据和虚高估值

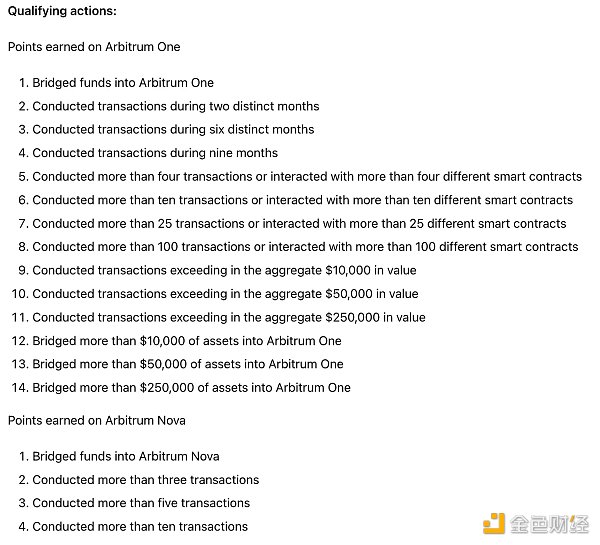

首先,让我们说一句, 加密领域中大多数项目的估值都相当扭曲 。每当你看到“项目X获得了Y个用户”时,确实要想一想这意味着绝对没有什么。因为创建新帐户的成本接近于零,相信原始用户数量具有实际价值是一种极不合逻辑的智力谬误。在我关于Arbitrum的上一篇文章中,我发布了他们用于空投的标准。

原截图

翻译截图

考虑到在Arbitrum上进行的平均代币交换成本为0.28美元 ,你可以推断出一个钱包具有以下内容:

15.00美元:从Arbitrum跨链至以太坊

2.80美元:在某种DEX上交换5种不同的代币(批准+交换=总共10笔交易,每笔0.28美元)。这意味着你已经与6个合约互动过。

4.20美元:在Aave上借出5种不同的资产几天(批准+存款+取款=15笔交易)。这也意味着你至少与6个合约互动过,因为在Aave的合约架构中,每个资产池都是独立的合约。

这是一个相当基本的例子,表明花费约22美元将获得Arbitrum的最低层级的空投。我认为可以从成本更低的网络进行跨链,将大大降低这一成本,但我现在只是写一篇文章。最低层次的空投会给你625个代币,价值800美元。现在这变得有点奇怪,因为这个模型中有一些假设:

-

空投猎人如何知道做什么与不做什么?

-

他们如何估算网络上线时的估值,以计算他们的投资?

-

他们可以做些什么来规避不符合资格的风险(使用网络上的其他dApp,这将给你空投,有效地为你建立一个很好的虚假声誉以供重复使用)?

正如你所看到的,在某种程度上,这基本上变成了一个非常简单的收益/成本方程。如果你想更加安全,只需请ChatGPT帮忙,甚至为你编写执行脚本就可以了!

最糟糕的是,每个人都知道这一点,但我们都愿意一起玩这个集体幻觉游戏。一位网友的评论很好地描述了这种情绪:

我的观点是,如果没有这些人,Arbitrum的估值可能会在1亿美元左右,而不是现在的100亿美元+ ?

所以在我看来,这些团队通过进行这些空投并没有真正放弃什么。相反,他们通过这种方式让自己的资产翻了好几倍。

为什么要费心去找出真实的数据,较高的虚假用户数量意味着你可以在估值上要求溢价。投资者和创造者似乎一致认为,在他们的生态系统中找到真实用户数量并不是真正的优先事项。只要生态系统中的其他人能相信那些明显非常假的数据,他们就会愉快地玩这个游戏。尽管真实的数据并不高,但如果继续激励假数据,我们就会扭曲整个行业的激励机制。

这告诉创造者(项目方),只要你建立的东西能吸引"机器人制造商“",投资者就会为你的项目提供资金,而且你可以在数十亿美元的估值下赚大钱。

4.“用户”所有权

这与第一点类似,尽管触动了不同的弦。你可以将产品/协议的所有权赋予用户,但仍然是中心化的——在我看来,这两者是不同的。尽管它们有时可能是相辅相成的。现在的论点或思考是,加密货币是一种独特的技术,我们可以通过使用服务为使用我们的产品的人赋予权力,让他们分享他们创造的价值。这是一个梦想:

“想象一下,如果你在Uber刚开始的时候赚到了Uber的股权……” 我明白,为了完全明确,我也完全支持这一点。让用户拥有你的产品的能力是神奇的,具有改变游戏规则的作用。

然而,有一件事情人们一直在忽略,或者只是视而不见。 与您的链上合约互动的每个人都不是真正的用户 !

从统计上讲,他们中的大多数人对你或你的产品几乎没有增值。这就像经营一家咖啡店,说每个走进你商店、在地上吐口水、占用一张桌子10个小时而没有购买任何东西的人都是“你非常珍视的忠实顾客”。如果你相信这一点,那么你理应让自由市场关闭你的生意,让更精明/更好的所有者利用那些房地产。

我上面描述的例子正是目前大多数加密网络中正在发生的事情。你有机器人农民进来,除了虚假的指标之外,几乎没有提供任何价值,然后得到代币并抛售它们。现在我原以为这将是一个显而易见的糟糕事情,但我收到了一些令人困惑的回应,我觉得应该明确指出,以确保我们站在同一战线。

“ 假用户很好,因为他们为真正的用户产生了炒作 。”当然,这只是一个非常昂贵的营销活动,其中被滥用和利用是内置成本的一部分。

“ 假用户很好,因为他们可以尝试使用并提供反馈 。”错误的,作为一个在这个领域建设的人,这些人给出的最好的反馈是“农场页面上的质押APY数字是坏的,开发者请修复”。他们是绝对寄生的。

“ 假用户很好,因为他们把他们的代币卖给愿意购买的人 。”呃,你知道项目可以直接向关心的人出售代币,或者购买方需求可以用来推高价格吗?浪费购买方需求在空投农民身上只是让你的价格保持浮动的最低要求。你希望价格上涨,而不是横盘。

“ 假用户很好,因为没有他们,代币的流通量只有1% 。”再次错误,如果你找到足够多的有价值的用户,我保证你不会有这个问题。第二个反驳是你不需要一次性分发所有的代币!这似乎很明显,但事实就是如此。

“ 假用户很好,因为他们可以实现广泛的代币分布。 ”不,这再次是客观错误的。你的网络所有权被集中在了精明/剥削性的机器人农民或你的网络的机构购买者手中,而不是真正提供价值的终端用户手中。

我很抱歉,我必须如此清楚地表达这一点。但是,人们为了证明客观上糟糕的商业实践,所说出的废话实在是令人难以置信。

总结

我所写的一切都是通过多年密切观察许多空投、空间中各种参与者的行为,但更重要的是——查看原始数据得出的。

我还有很多可以写和分享的内容,但我们留待下一篇文章。我们可以开始解决这些问题的明确方法,但首先需要集体思维的改变,将 数据准确性 作为优先考虑的,因为没有数据比用伪造数据来证明不诚实的叙述更糟糕。

客户获取是整个行业的一个最大瓶颈,我们正处于官商勾结的资本主义状态,大规模奖励错误的激励。

下次再见,我希望这会给你提供很多思考,并提供你的想法!

These Altcoins are Poised to Hit the Next ATH after Bitcoin?

The post These Altcoins are Poised to Hit the Next ATH after Bitcoin? appeared first on Coinpedia Fi...

Bitcoin Price Breaks 8-Year Resistance Line That Failed In 2017-2021

With the Bitcoin price rising to new all-time highs every other day, more crypto analysts have come ...

Bitcoin Beats Gold as 2025’s Top Asset with $123K Price Breakout

The post Bitcoin Beats Gold as 2025’s Top Asset with $123K Price Breakout appeared first on Coinpedi...