一文探讨L2如何影响L1上的价值捕获?

原文作者:Michael Nadeau

原文编译:0x 11 ,Foresight News

这个加密冬天,以太坊扩展解决方案的增长是少数被市场持续关注的故事。交易费用下降,应用程序迁移到 L2,TVL 正在增长;与此同时,用户体验也越来越好。

L2 来到了高光时刻,但它如何影响 L1 上的 ETH?ETH 持有者和验证者是否应该将 L2 视为以太坊的补充?价值会在技术堆栈中积累吗?这对于其他 L1 公链意味着什么?

本周我们有一个基于数据的更新,涵盖了与 L2 相关的 Web3 技术堆栈的经济学:

-

L2 业务模型和近期增长

-

L2 如何影响 ETH 经济学

-

投资者的心智模型 / 框架

-

我们还需要 L1 竞争链吗?

L2 商业模式和近期增长

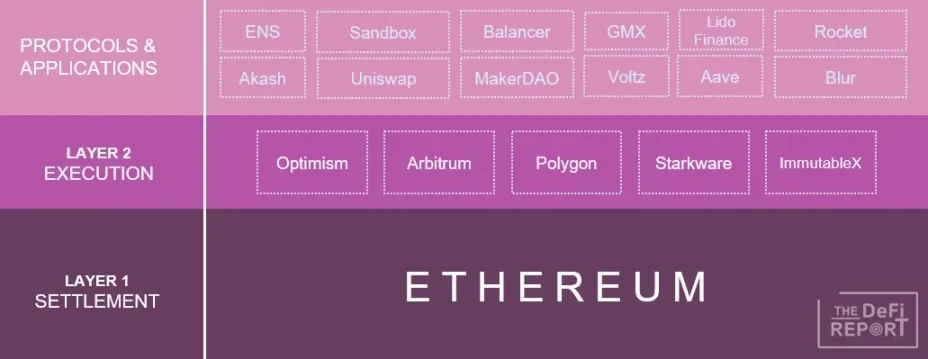

L2 试图解决以太坊 L1 的扩展性问题。它们通过压缩数据和「转售」以太坊的区块空间来获利。L1 速度慢且价格昂贵,区块空间有限。因此,我们应该将以太坊视为技术堆栈的最终清算和结算层。基础层记录其上方的执行层和应用层上发生的所有事情的最终状态——作为唯一的事实来源。

为应用程序增强用户体验(更低的成本、更快的交易)的执行服务将交给第 2 层。这些服务在以太坊之外的另一条链上执行,然后将数据记录到 L1 中下面是技术堆栈的简化视图。

当前大部分计算资源(Gas)都消耗在以太坊 L1 ,这是应用程序最初构建的地方。请记住,Web3 堆栈没有中心化的一方协调开发活动(互联网也没有),一切都是开源的。构建者们争先恐后地进入,但并不是每个人都在相同的时间表上或按照相同的议程工作。这不是你在经营良好的科技公司看到的协调良好的敏捷冲刺。在扩展解决方案推出之前,L1 基础设施和应用程序都处在建设中。随着 L2 爆发,我们预计会看到更多应用程序迁移,并且未来新项目可能会在 L2 上直接启。

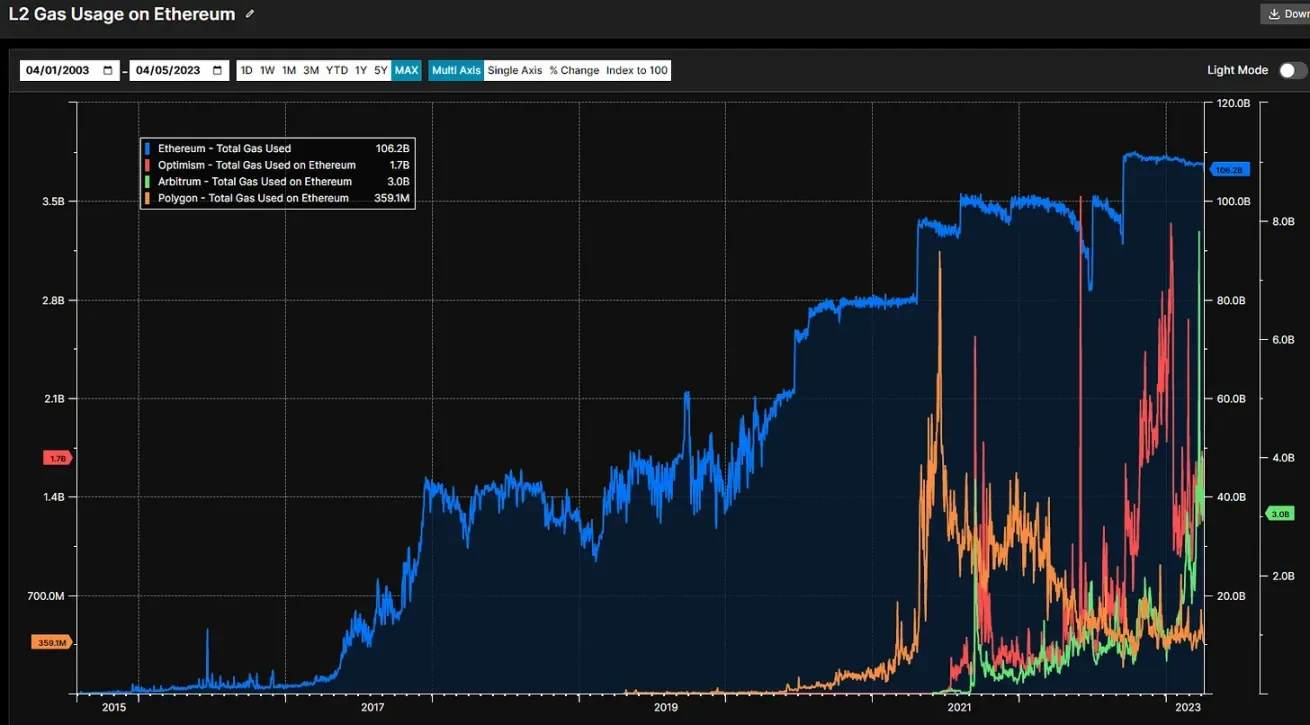

数据揭露了这种趋势,下面快速浏览一下以太坊上的总计算资源(Gas)使用情况,以及顶级 L2 现在消耗资源的情况。

数据来源:Arcana Analytics

Arbitrum 和 Optimism 现在占用的区块空间比 Polygon 多。总体而言,这三个 L2 占当前以太坊区块空间的 4.5% 左右,高于 2022 年底的约 3% 。

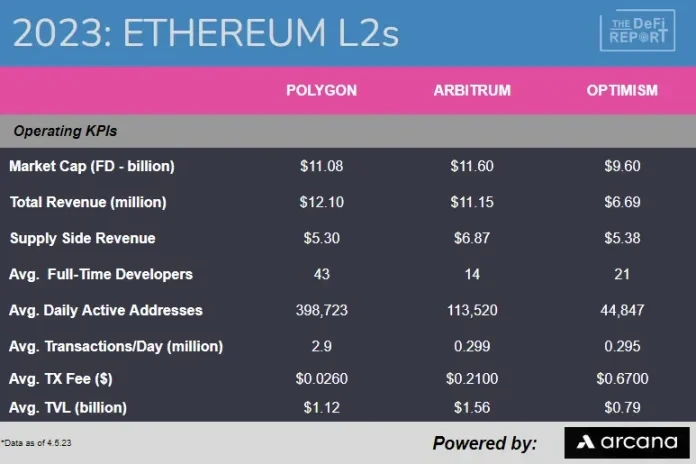

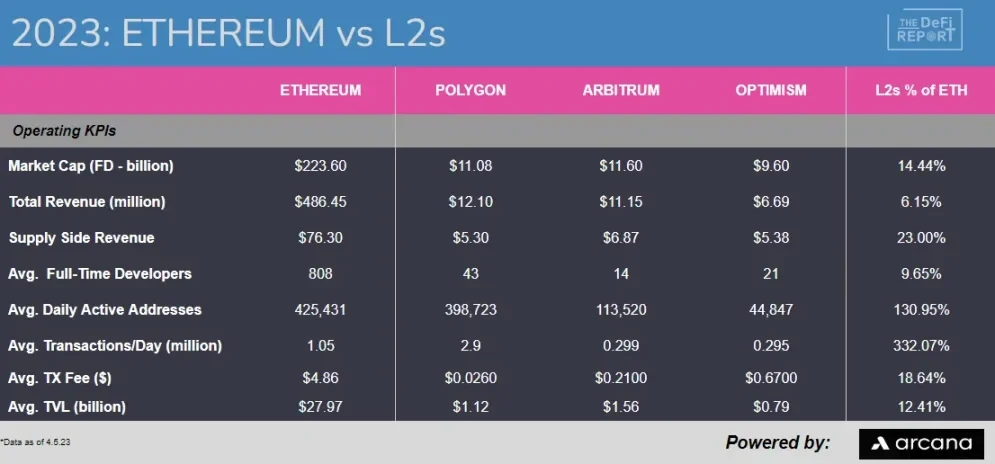

接下来看一下 L2 中的其他数据:

注意: 2023 年初至今,以太坊 L1 的平均单笔交易费用为 4.84 美元。

如前所述,L2 通过为用户提供更好、更便宜的体验来为应用程序提供服务。它们在以太坊 L1 上购买块空间,然后压缩数据、打包交易,最终将数据证明记录到以太坊上。

但是所有 L2 都是平等的吗?它们都是以太坊的补充吗?

L2 和 ETH 经济学

在 L2 之前,当以太坊变得拥堵时,交易费用会飙升。在 2021 年的某一时刻,一笔交易的费用甚至高达 200 美元。在采用周期中使用以太坊有点像在航班晚点后试图叫优步,需求太多,但供应却不足。

L2 正是为了解决这个问题。但是,当用户今天在 Arbitrum 上支付 21 美分手续费时究竟发生什么?Arbitrum 收获了多少费用?验证者又有多少收益?

当你在咖啡店购买三明治时,面包师傅获得了多少价值?应该给肉类生产商多少钱?给经销商多少钱?浇头和调味品多少钱?三明治有什么特别之处?什么带来了最大价值?其他一切都是补充吗?

这是我们在 L2 和以太坊技术堆栈的经济学方面应该思考的问题。

答案是,到 2023 年为止,用户在 Arbitrum 支付的费用中约有 62% 支付给了以太坊验证者。自 2021 年成立以来,所有费用中的 64% 已支付给以太坊验证者。

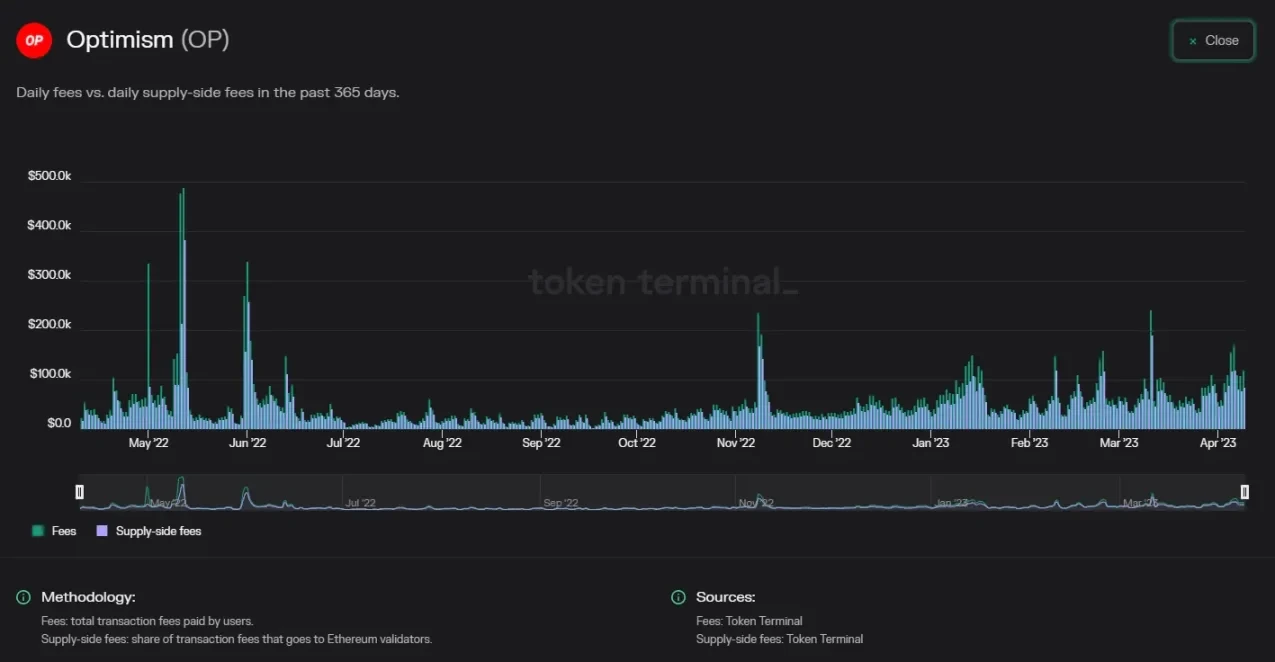

与此同时,通过 Optimism 产生的 80% 的费用如今都归以太坊验证者所有。自 2021 年成立以来,所有费用的 74% 支付给了以太坊 L1。下面是 Token Terminal 提供的数据:

这是一个双赢局面。应用程序用户获得卓越的执行力和更低的费用,进一步会推动更多的用例、更多的开发人员和最终更多的用户。以太坊验证者将以交易费用的形式从中受益,被动持有者将因交易量增加促进了对以太坊的需求获益。同时,Optimism 和 Arbitrum 受益于以太坊的网络效应,基本上可以将他们的共识和安全成本外包给基础层。

Polygon 呢?

Polygon 是以太坊的一条侧链,这使得它不同于 Optimism 和 Arbitrum。作为侧链,Polygon 有自己的验证人集。因此它有自己的共识和安全性,不像 Optimism 和 Arbitrum 那样与以太坊「一致」。

到 2023 年为止,Polygon 已向其供应方 / 验证者支付了 44% 的用户费用,剩余的费用已被销毁。由于 Polygon 的费用是用 MATIC 代币支付的,因此以太坊验证者或 ETH 持有者都不会获得这些价值。也就是说,Polygon 定期将自身的状态提交给以太坊主网,其中包含自上一个检查点以来侧链上所有交易的摘要。然后检查点作为 Merkle Root 存储在以太坊上,Merkle Root 是一个唯一的哈希值,代表当时侧链的状态。所以 Polygon 虽然与以太坊集成,但相比于 Arbitrum 和 Optimism,它对 L1 的经济影响是最小的,因为检查点需要最少的数据。我们可以通过 查看 以太坊销毁的主要来源来了解这一点。Arbitrum 和 Optimism 在排行榜上名列前茅,而 Polygon 尽管处理的交易量很大,却排在倒数第三。

总之,并非所有 L2 生而平等。Polygon 等侧链的运作方式更像是它们自己的 L1,同时利用以太坊进行最终安全和结算保证。Optimism 和 Arbitrum 等 Rollup 真正依赖以太坊来实现共识、安全性和数据可用性。

当我们分析对以太坊验证者和 ETH 持有者的经济影响时,我们认为 Optimism 和 Arbitrum 等 Rollup 是对以太坊的补充。他们可以通过为应用程序开发人员提供卓越的用户体验来创造对区块空间的净新需求。与此同时,他们的解决方案处理的大部分价值最终以交易费用的形式归于以太坊验证者,并以费用销毁的形式归于被动的 ETH 持有者。

Polygon 看起来与我们几乎没有互补性。事实上,看起来 Polygon 持有者和验证者从它与以太坊的紧密联系中受益更多。

投资视角:如何理解互补?

市场上的每种产品都有替代品和互补品。替代品是当第一种产品太贵时,你可能会购买的另一种产品。例如,鸡肉是牛肉的替代品。互补品是你通常与其他产品一起购买的产品,想想汽油和汽车,或者面包和热狗。在其他条件相同的情况下,当一种产品的互补品价格下降时,对该产品的需求就会增加。

现在,如果 L2 是互补的,并且它们不断降低成本以实现卓越的用户体验,这对 ETH 意味着什么?

我们认为 ETH 将继续获取 L2 产生的大部分价值。

一个类比可能有助于突出我们的想法:让我们比较一下以太坊、谷歌和互联网。我们认为拥有以太坊可能就像拥有互联网的一部分,或者运行互联网的重要协议。现在,谷歌位于互联网协议之上。谷歌很棒,它解决了互联网上的搜索问题。如此,谷歌增强了互联网的实用性,带来了更多的用户。现在,让我们假设每次有人使用谷歌搜索时, 6 美分给谷歌, 14 美分给互联网协议。你会选择哪个作为投资者?如果谷歌只是互联网(以太坊)上运行的数千个应用程序之一呢?

同样,Arbitrum 和 Optimism 正在解决重要的问题。我们认为他们将推动更多用户使用以太坊。但我们不能忽视这样一个事实,即今天约有 70% 的价值归属于 ETH 验证者和持有者。市场似乎正在重视 L2 提供的执行服务的安全性、去中心化和结算保证。

这是否意味着投资者应该避免 L2?这里肯定有一些细微差别。我们认为以太坊在下一次牛市中可能达到万亿美元的市值。如果 L2 继续收取 30% 的用户交易费用,并且所有交易(或绝大多数)在未来都通过 L2 进行,那么有人可能会争辩说,他们可以获得以太坊估值的 30% ,这将是 3000 亿美元的预期市值。

按照这种思路,L2 仍然有很大的上行空间。请记住,今天以太坊上使用的 Gas 中只有大约 4.5% 通过 L2 运行。话虽如此,前三名 L2 加起来产生了以太坊 6% 的交易费用,但完全流通市值却达到了以太坊的 14% 。

投资方式

我们目前的想法是,少数 L2 可能会捕获技术堆栈第二层的大部分价值。这是我们迄今为止观察到的,并且与我们在整个 Web3 技术堆栈中观察到的幂律动态一致。我们还将在本季度晚些时候关注 Coinbase 发布的 L2,Base。

另一种思考方式是将拥有 ETH 与拥有指数基金进行比较。正如标准普尔 500 指数中新公司轮换一样,L2s & Apps 将轮换进出以太坊生态系统。以太坊验证者和 ETH 持有者将从中受益。正如 SPY 的持有者受益于被添加到指数基金中的强大的新业务。

我们认为投资 L2 和 App 更像是挑选股票而不是挑选 ETF 或指数。当然,在这种情况下,(ETH)指数仍然代表着对 Web3 未来的看涨期权。

我们还需要 L1 竞争链吗?

如果 L2 正在解决以太坊的扩展问题,那么 Solana、Avalanche 和 Cosmos 等替代方案的价值主张是什么?

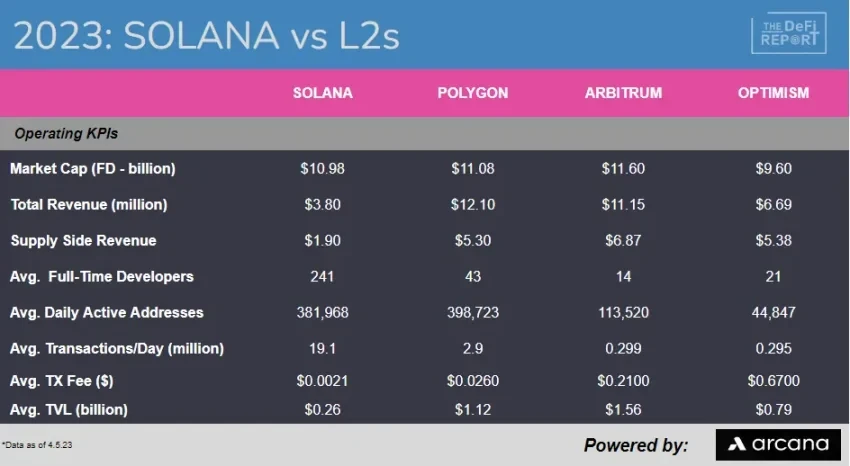

首先,让我们快速浏览一些数字来对比 Solana 的性能。

Solana 的效率仍然比 Polygon 高 10 倍以上,Polygon 是当今以太坊上可扩展性最强的 L2(侧链)。Solana 在开发人员方面也占据主导地位,并拥有强大的用户基础,到 2023 年每天超过 38 万。话虽如此,TVL 揭示了 L2 从与以太坊「结盟」中获得的好处。L2 不必像 Solana 那样引导自己的 TVL。我想这就是为什么 SOL 验证者可以保留 50% 的交易费用(其中 50% 被销毁),而 Arbitrum 和 Optimism 总共只保留大约 30% 。

但是,Solana 采用的整体式扩展方法与以太坊上通过 L2 的模块化方法相比如何呢?

Solana 将结算和 执行服务捆绑到同一个解决方案中,与以太坊以及 Cosmos 和 Avalanche 等替代性 L1 相比,这是独一无二的。

以太坊、Cosmos 和 Avalanche 采用的模块化方法产生了许多与互操作性、安全性、中心化、数据可用性等相关的额外复杂性,而 Solana 不必处理这些问题。

我们认为 Solana 因其独特的整体架构而明显不同于以太坊和其他竞争对手。事实上,以太坊通过 L2 进行扩展的方法开始看起来与 Avalanche 和 Cosmos 的方法非常相似。因此,如果开发人员可以部署在以太坊 Rollup 上并即时访问以太坊的流动性和网络效应,他们为什么会选择 Avalanche 子网或 Cosmos 应用程序链呢?

综上所述,我们将 Solana 视为以太坊的替代品,而不是对以太坊的补充。我们认为,这使 Solana 成为最有趣的替代方案。Web3 技术堆栈中的 L1 机会——这也是我们在今年早些时候的市场错位期间在网络中建立头寸的原因。我们在一月初报道了这个项目。我们还建议使用该网络、钱包、应用程序、质押服务等。我们认为 Solana 目前提供最好的加密用户体验。

总而言之,随着 L2 获得牵引力,我们认为那些与以太坊区别不大的替代方案的价值主张将受到质疑。

结论

-

以太坊 L2 正在增长并变得更加高效。现在还很早,但有迹象表明,Rollup 与 ETH 非常互补,因为验证者和持有者通过它们获得了 70% 的费用。对于运行自己的验证器的 Polygon 等侧链,情况并非如此。

-

Optimisim 和 Arbitrum 的 L2 保证金需要被监控。随着越来越多的竞争对手进入该领域,我们预计利润率将大幅下降,但我们将继续关注数据。零竞争最终可能使技术堆栈的执行层商品化。

-

由于 L2 是对以太坊的补充,我们相信随着 L2 成本的下降,对基于以太坊的应用程序的需求将会增加,从而为验证者和 ETH 持有者带来更多价值。请注意,流经 L2 的交易量最终需要以比费用下降更快的速度增长。

-

随着 Arbitrum 和 Optimism 等解决方案的成熟,以太坊生态系统的扩展方法似乎正在与 Cosmos、Polkadot 和 Avalanche 的方法融合。例如,Optimism 的「超级链」看起来类似于 Cosmos Hub 或 Avalanche 的 C-Chain。

-

在配置以太坊生态系统(ETH、L2、预言机、跨链桥、应用 / 协议)资产组合时,投资者有一系列选择。话虽如此,由于 L2 Rollup 的互补性,ETH 似乎具备更有吸引力的回报。此外,投资者应考虑到像 Polygon 这样的侧链与以太坊的「一致性」较低,并且在利用以太坊的网络效应和 EVM 标准的同时更多地充当替代性 L1。我们认为,与 Rollup 相比,Polygon 具有更强的增值潜力。在某些方面,Polygon 更应该与 Solana 进行比较,而不是与 Optimism 和 Arbitrum 进行比较。

-

我们认为,以太坊 L2 的增长和可扩展性将动摇采用类似可扩展性方法的 L1 竞争链的价值主张——例如 Cosmos、Avalanche 和 Polkadot。但 Solana 明显不同,因为它采用单一的扩展方法(捆绑了结算和执行)。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum