Helio 的机遇和挑战,HAY 能否成为 BNB Chain 的 DAI 中心化稳定币的风险

稳定币在加密市场的重要作用不言而喻,解决了加密货币的价值锚定问题,是整个加密市场的交易媒介。目前,加密市场用途最广泛的稳定币是 USDT、USDC、BUSD 等主要中心化稳定币,这些稳定币是由链下资产担保并在链上发行的。这样的发行机制包含两个致命风险:

链下担保资产风险:链下资产不够公开透明。发行机构很可能在没有足够资产担保的情况下,发行更多的链上稳定币,这个风险敞口足够大时,将会造成稳定币的脱锚或者无法兑现。

调查人员一直试图揭开 USDT 母公司 Tether 背后的储备资产内幕,因为大众对于 USDT 是否有 100% 的美元储备一直存在质疑。但是 Tether 公司对所有指控都采用完全否认的态度。

USDC 的重要发行和赎回渠道 Silvergate,因为 FTX 事件在 2022 年 Q4 净亏损达 10 亿美元,Coinbase、Circle、Bitstamp、Galaxy Digital 和 Paxos 等机构都宣布缩减或终止与其合作,导致市场对 USDC 的情况产生担忧。3月11日,硅谷银行暴雷,circle 部分资金存在硅谷银行,导致 USDC 脱锚至 0.87 左右。

监管风险:针对加密市场的监管一直没有一个定论,因为中心化稳定币采用链下资金担保,不具有抗审查的特性,监管的铁拳一旦砸下,随时会造成不可挽回的损失。

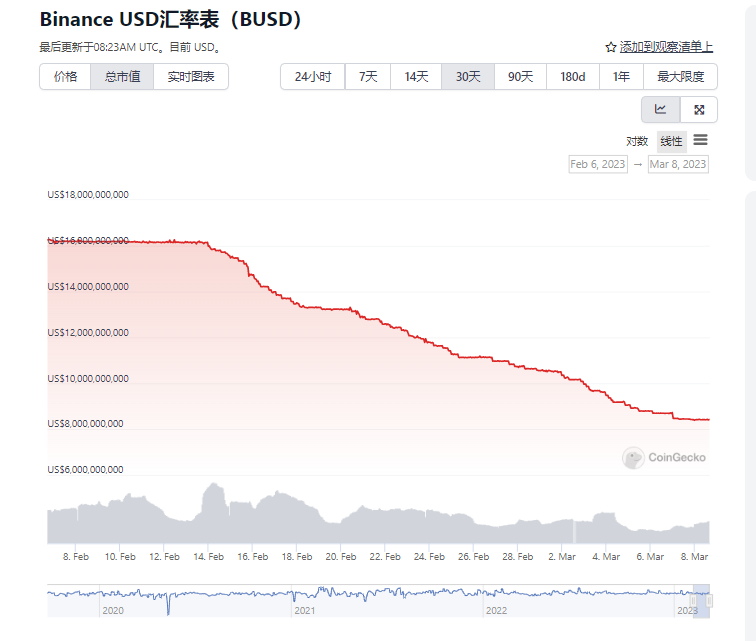

BUSD 就在2月份遭遇了监管危机,SEC 发通知称 BUSD 是一种未注册的证券。一天后,BUSD 被要求停止铸造。关于稳定币是否是证券的问题也引起了讨论和质疑,虽然还没有定论,但是 BUSD 正在退出加密市场。30天内,BUSD 的市值缩减了 48.3%,由161亿美元降到了84亿美元。

BNB Chain 稳定币现状

BUSD 被喊停之后,BNB Chain 的稳定币总市值一直处于下降过程中,目前为 70 亿美元。因为 BUSD 的持续流出,USDT 已经是 BNB Chain 占比最高的稳定币,达到了 45.36%。

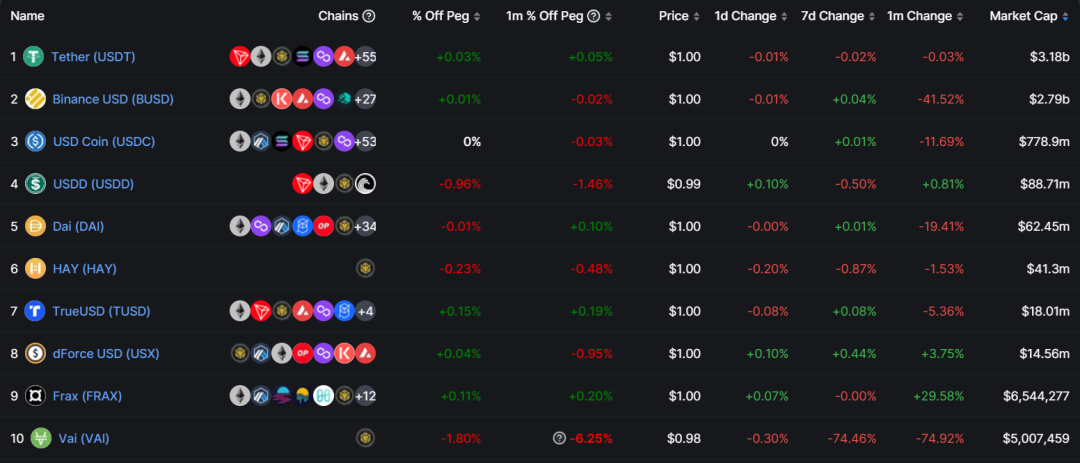

排名前三的分别是 USDT、BUSD、USDC 三大中心化稳定币,第四的 USDD,虽然号称是去中心化算法稳定币,但是其发行方式和机制都过于中心化,不能算真正意义上的去中心化稳定币。DAI 是由 MarkeDAO 发行的超额抵押稳定币,但是其并不原生于 BNB Chain。排名前十的稳定币中,只有 HAY 和 VAI 是 BNB Chain 的原生去中心化稳定币。

BUSD 退市给 HAY 带来的机遇

虽然中心化稳定币仍占有绝对优势,但是中心化稳定币难以规避的风险是无法忽略的。去中心化稳定币是加密领域的大胆创新和尝试,链上抵押和链上发行,一切都在智能合约中公开透明的执行。这使得去中心化稳定币具有了公开透明以及抗审查的属性,是中心化稳定币的最佳替代品。

BUSD 正逐步退出 BNB Chain,巨大的稳定币应用空间将会被瓜分。这对 BNB Chain 的原生去中心化稳定币来说,是发展并壮大自身实力,以及拓展生态的最佳时机。BNB Chain 原生的去中心化稳定币只有 HAY 和 VAI,目前,HAY 的流通市值为 4100 万左右,VAI 仅为 500 万美元。

从机制的安全性,稳定币的拓展性以及可组合性来看,HAY 相对 VAI 更有优势。HAY 目前已经可以在 BNB Chain 生态中的 PancakeSwap、Magpie、Wombat、THENA 等 DeFi 协议中质押或者添加 LP 从而获得可持续的收益。

HAY 和 DAI 的机制对比

HAY 是 Helio Protocol 发行的超额抵押和清算支持的 Destablecoin,目前主要主持的抵押品为 BNB ,并将 LTV 设置在 66%,以确保有足够的缓冲空间来应对市场变动造成的清算风险。虽然也支持 BUSD 的抵押,但是 BUSD 逐步退出,BUSD 也自然将终止。

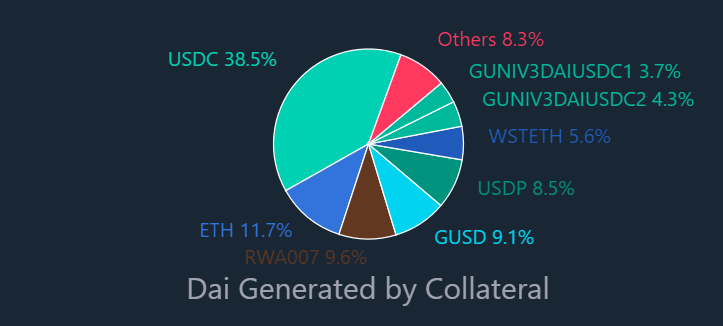

DAI 是 Ethereum 链上的超额抵押去中心化稳定币,流通市值达到了 49 亿,经过包装后在34条公链上都有应用。DAI 无疑是成功的,但不可否认的是,在抵押品的去中心化和安全问题上,DAI 做出了妥协。

如前文所述,中心化稳定币 USDC 具有双重风险,在 DAI 的抵押品中,仅 USDC 就占据了38.5%,这种中心化的抵押品将使 DAI 承担和 USDC 同样的风险。在硅谷银行暴雷期间,DAI 和 USDC双双脱锚,更加证明了这一点。另外,MakerDAO 还将一部分稳定币用于投资美国国债,虽然短期能够获得一些收益,降低了风险敞口。但是,从长远来看,和现实的资产绑定越多,面临的不可控风险就会更多。

从抵押品方面来看,HAY 完全采用链上资产进行抵押,并保留了相对比较安全的价格缓冲空间,避免清算带来的协议风险和用户损失,并有成熟的市场调节机制,保证 HAY 始终和美元1:1挂钩,其更具有长期的稳定性。

HAY面临的挑战

HAY 目前的抵押品主要为 BNB,为了足够去中心化以及协议安全,最大程度保证 HAY 的价值锚定,避免脱钩风险,HAY 在初期制定了铸造上限,为 BNB 总市值的 5%。BNB 目前的总市值为 453 亿美元,5% 为 22 亿。从当前的市场体量来看是够用的,但是从长期来看,HAY 还需要拓展更多价值相对稳定的去中心化抵押品,以提升 HAY 的广度和深度。

目前,HAY 的主要应用为流动性挖掘,稳定币间的兑换等,还需要拓展更多的应用场景以及和建立在 HAY 之上生态项目。

3月8日,Meuna 宣布即将推出测试网。这是一个以合成形式将现实世界资产带入区块链的去中心化应用,通过 HAY Destablecoin,Meuna 为用户提供不间断的交易体验。这是第一个围绕 HAY 构建的项目,也是一个开始。DeFi 的魅力就在于可以不断创新,不断制造意想不到的收益,让资本效率达到新高度。能否建立一个以 HAY 为核心运行的可持续生态系统,是 HAY 面临的最大挑战。

HAY或将成为BNB Chain去中心化稳定币龙头

HAY 是 BNB Chain 原生稳定币,具有完全去中心化、无需信任、抗审查、机制稳定等特点。在 BNB Chain 原生稳定币缺乏的情况下,HAY 已经成为 BNB Chain 重要的基础资产。BNB Chain 的未来是广阔的,HAY 的未来就是为 BNB Chain 提供可持续的支持,让 DeFi 乐高有基础有材料进行搭建,让生态系统能够更加繁荣和牢靠。

虽然 HAY 仍面临着更多的挑战,但是底层设施已经搭建完毕,HAY 在 BNB Chain 生态中已经有了坚实的基础。在这个基础之上继续构建,继续拓展,HAY 将是 BNB Chain 去中心化稳定币的龙头,成为 BNB Chain DeFi 乐高中的重要一环。

Crypto Whales Gobble Up $2,698,860,000 Worth of XRP and Dogecoin (DOGE) in Just Two Days, According to Analyst

Crypto Whales Gobble Up $2,698,860,000 Worth of XRP and Dogecoin (DOGE) in Just Two Days, According to Analyst

Ethereum Price Eyes $4,811 And $8,550 Targets After Breakout

Ethereum Price Eyes $4,811 And $8,550 Targets After Breakout

Top Meme Coins to Join Now: 53,000% ROI with Arctic Pablo, 150% APY from Mog Coin, and AI-Powered Insights by Neiro

Discover Arctic Pablo, Mog Coin, and Neiro—the top meme coins to join now. Explore their ROI and uni...