空投之后,Arbitrum生态还有哪些值得关注的投资机会?

原文作者:西柚,ChainCatcher

3 月 23 日,Arbitrum 空投给社区用户的 ARB 代币将开放领取。根据 Dune 上的@Blockworks_数据统计,向社区用户空投的 ARB 数量为 11.62 亿,获得空投的钱包地址数约有 62.5 万个,平均每个地址空投的 ARB 数量为 1859 个。

Arbitrum 宣布空投后,OKX、币安、Coinbase 等各大中心化交易所争抢上线 ARB 代币。甚至在正式交易之前,已有不少人在场外开始买卖空投获得的 ARB,每个 ARB 售价大约在 1.1-1.3 美元左右,按照每个钱包地址空投 1200 个 ARB 计算,空投价值约为 1320 美元-1560 美元。ARB 空投带来的财富效应,让社区用户为之狂欢,也激励了更多用户参与生态。

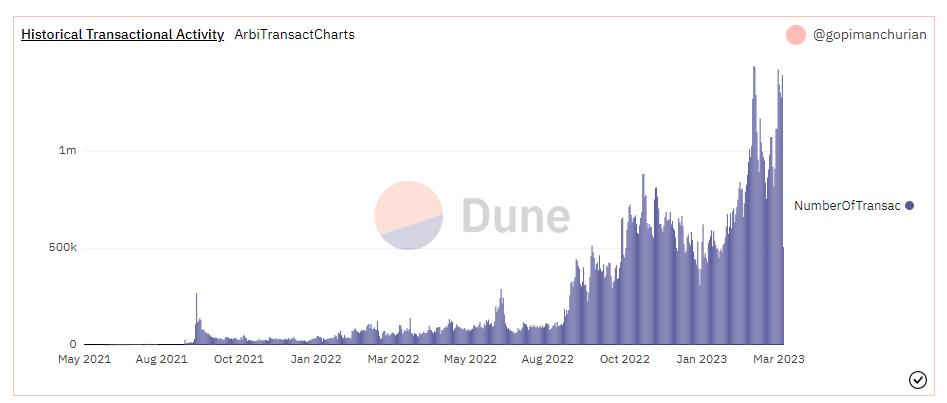

根据 L 2b eat 显示, 3 月 21 日,以太坊 Layer 2 板块的加密资产锁仓总额(TVL)为 62.9 亿美元,其中,Arbitrum 链上 TVL 为 38.5 亿美元,近 7 日涨幅为 21.2% 。此外,其生态用户数量和活跃度并未因空投激励暂告一段落而冷却,Dune 数据显示,Arbitrum 上的日活跃用户和交易量仍再攀新高。

Arbitrum 交易量和日活用户数

目前,Arbitrum 生态已经布局了钱包、跨链桥、DEX、借贷、游戏、NFT 等多个板块的应用。尤其在 DeFi 板块,Uniswap、Sushiswap、Aave、Curve 等知名的主流应用已在该链上部署。那么,除了主流的应用外,Arbitrum 链上还有哪些新应用和投资机会?

从宏观角度看 Arbitrum 生态

在介绍具体项目前,我们可以从代币经济学、DAO 治理、技术路线等角度对 Arbitrum 生态有一个更为宏观的了解——

3 月 16 日晚,Arbitrum 基金会宣布为 Arbitrum One 和 Arbitrum Nova 网络启动 DAO 组织,推出治理代币 ARB,并公布了社区空投奖励计划。

前者 Arbitrum One 是使用 Arbitrum Rollup 技术构建的链,所有交易数据存放在主网以太坊上,主要用于构建 DeFi 和 NFT 项目,于 2021 年上线;后者 Arbitrum Nova 是基于 AnyTrust 技术搭建的新主网,专为游戏、社交应用程序和高吞吐量的 DApp 用例而设计的网络,交易数据存储在链下,由数据委员会管 DAC 管理,于 2022 年 8 月上线。目前,这两条链并行独立运行,我们平常提到的L2、链上生态应用多在 Arbitrum One 主网上运行。

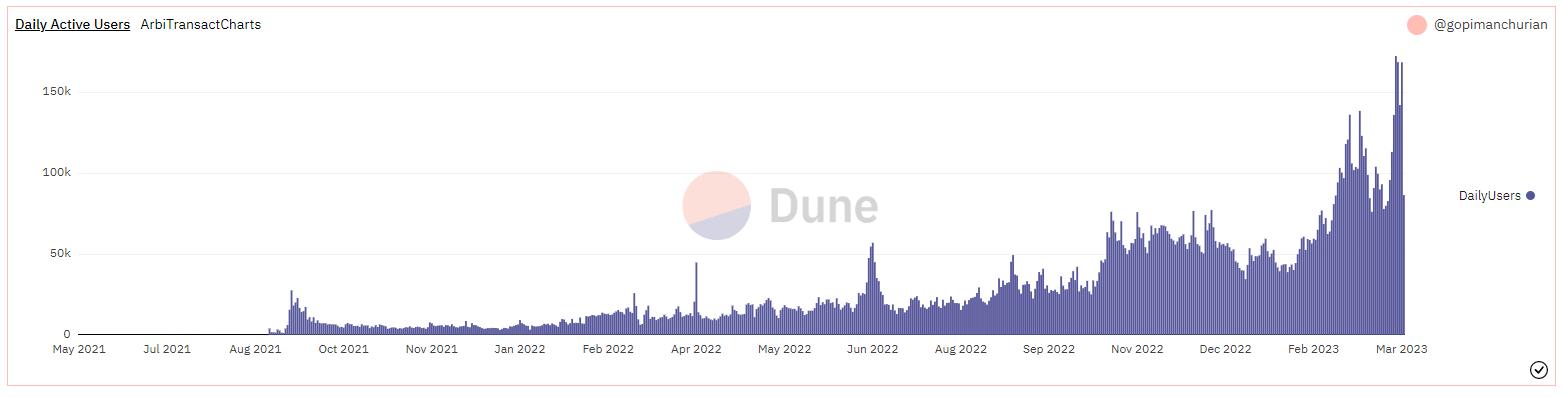

ARB 初始发行总量为 100 亿,每年最多膨胀 2% ,其中,Arbitrum 社区将持有约 56% ,这部分包括空投给社区用户的 11.62% 、向 DAO 组织提供 1.1% 、剩余的社区代币将进入由新的 Arbitrum DAO 控制的国库,至于如何分配将由 ARB 的持有人投票来决定;另外 44% 将流向建立 Arbitrum 的开发公司 Offchain Labs 的团队以及投资者。

ARB 分配情况

ARB 是一个治理代币,不用于支付 Arbitrum 链上的任何费用。目前,用户在 Arbitrum 链上交互支付的 Gas 费仍是 ETH。

ARB 将被用于参与 Arbitrum DAO 治理, DAO 将管理 Arbitrum 生态系统,包括对 Arbitrum One 和 Arbitrum Nova 链及其底层协议具有决策权。这意味着 ARB 代币持有人可通过 Arbitrum DAO 组织,能够对 Arbitrum One 和 Arbitrum Nova 等网络的关键决策进行投票,包括从链的技术如何升级到链的收入如何分配用于支持生态系统,从而使 ARB 持有者能够共同决定和塑造 Arbitrum 的未来和发展方向。

值得一提的是,Arbitrum 的 DAO 治理是自我执行的。通常,大多数 DAO 让治理代币持有者通过提案进行投票,然后项目的核心团队通过更改网络代码来执行结果。Arbitrum 设立的 DAO 的不同之处在于,代码库会根据最终投票结果自动更改,这意味着 DAO 对链上行为的投票将直接有权影响和执行其链上决策,直接控制网络。

当然这也存在一些风险,如果有作恶者通过投票过程更改代码,那么这也将自动在代码中更新。为此,Arbitrum 基金会还成立了一个由 12 名成员组成的 Arbitrum 安全委员会,在紧急情况下能够迅速采取行动,来确保链的安全,比如在软件中发现严重的、紧急性的错误,安全委员能迅速采取行动。

除空投公告和开启 DAO 治理外,Arbitrum 还为开发者发布了工具包 Arbitrum Orbit,支持开发人员在 Arbitrum 生态系统中轻松地构建他们自己的L3(第 3 层)区块链。

L3(第 3 层网络)是指构建在L2 Arbitrum 上的区块网络、是 Arbitrum 的L2。在L2网络 Arbitrum 中使用 Rollups 技术将交易数据批处理到L1以太坊主网上。建立在 Arbitrum 上的L3将使用类似的 Rollup 将其链上交易数据批量发送到 Arbitrum,然后再 Rollup 到以太坊中,它将允许以相对较低的成本增加交易处理量。

TVL 跃升至第四,Arbitrum 生态应用有哪些?

有 ARB 代币作为链上激励措施,将会带动更多用户涌入和资金流入 Arbitrum 生态中,其生态中的项目也会看到用户、协议 TVL 及收入等相关 KPI 数据的增长。

3 月 17 日,Arbitrum 社区核心成员@Hunter 用户在 Discord 社群中发布“你认为奥德赛不会回来了?再想一下”的言论,有不少用户把这理解为 Arbitrum 第二轮奥德赛生态激励活动将要来临。

Arbitrum 社区核心成员@Hunter 有关奥德赛活动的发言

根据 DeFiLlama 数据显示, 3 月 21 日,Arbitrum 链上 TVL 为 18.1 亿美元,在整个公链板排名第四,仅次于 BSC,链上应用有 243 个。

除了 Uniswap、Sushiswap、Curve、Aave 等主流 DeFi 协议应用外,Arbitrum 还有哪些应用?

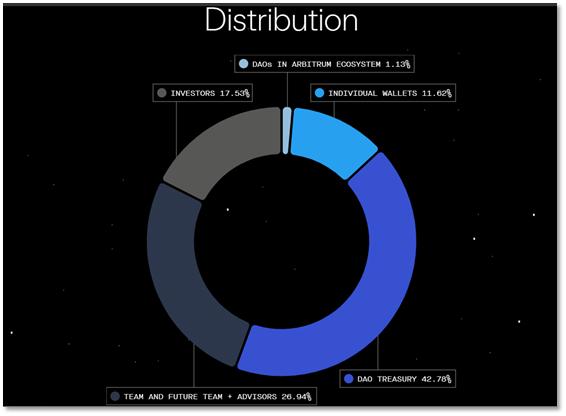

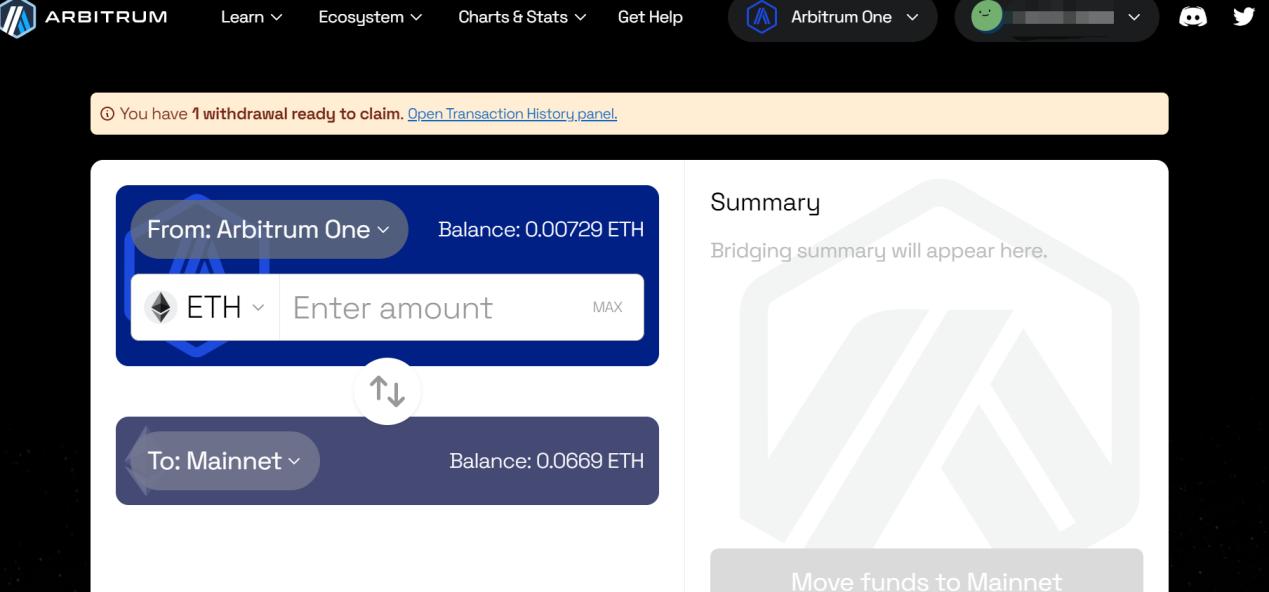

1、官方跨链桥 Arbitrum Bridge

Arbitrum Bridge 是 Arbitrum 链上的官方跨链桥,支持用户将资产从L1 以太坊主网转移至L2上的 Arbitrum One 和 Arbitrum Nova 网络中;也支持用户将L2中的资产提取至L1主网中。

Arbitrum Bridge 跨链桥

需要注意的是,使用 Arbitrum Bridge 跨链桥,从L1充值资产至L2时,大约 10 分钟或者一个小时左右到账;但当从L2提取资产至L1时,至少需要 7 天的等待期,到账后需要手动领取才能到L1地址账户内。

不过,如今,已有第三方跨链桥支持用户从L2到L1提取资产时即时到账,无需等待期,如 Hop Protocol 等。

2、去中心化永续合约交易所 GMX(GMX)

GMX 是建立在 Arbitrum 链上的去中心化衍生品交易所,支持现货、永续合约交易,核心业务仍是永续合约交易。目前,GMX 已跨链至 Avalanche 上,用户只需连接钱包,无需注册账户即可交易。据官网显示,截至 3 月 21 日,GMX 平台上历史交易量已超 1133 亿美元,用户数超过 25 万,持仓量为 1.6 亿美元。

交易用户在 GMX 存入 USDC、ETH 或 WBTC 作为保证金后,即可开始交易,GMX 支持对 BTC 和 ETH 等资产进行最高 30 倍的杠杆交易,交易按照预言机价格实时成交,收益可以实时提取。

目前,市场上常见的去中心化合约交易应用主要有两种模式,一是以 dYdX 为代表的订单簿模式,采用资金费率机制来平衡多空仓位的头寸,与中心化的合约交易所(CEX)模式类似;二是以 Perptual(PERP)应用为代表的 AMM(自动做市商)模式,常被称为“合约版的 Uniswap”。

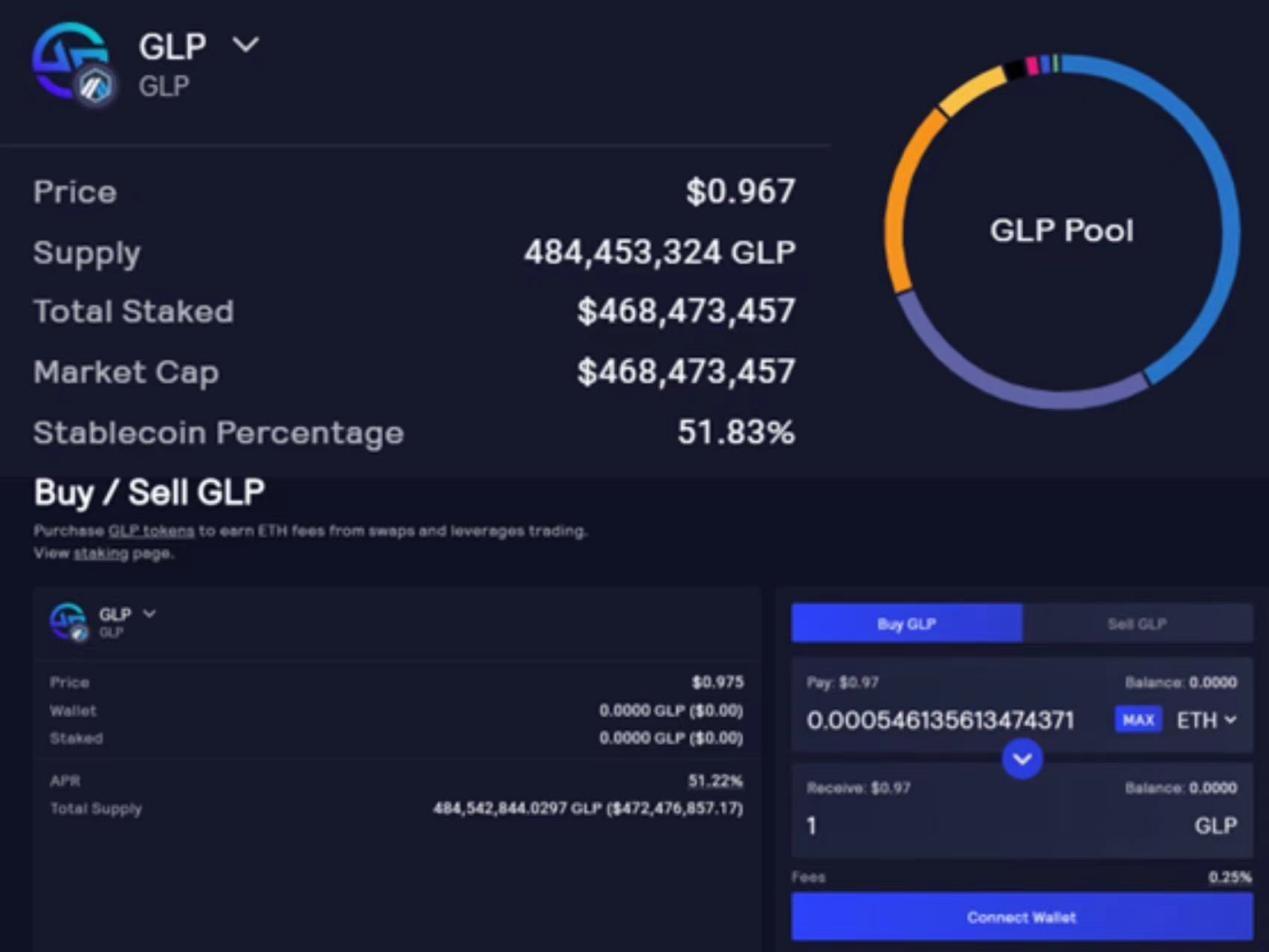

不过,GMX 与上面两种模式都不同,GMX 的交易对手是 GLP 池,这是由一揽子加密资产(如:BTC\ETH\USDC\USDT\DAI\FRAX\LINK\UNI)组成的资金池,供用户执行兑换及杠杆交易,GLP 池中的资产是由 GMX 平台上的流动性提供者(LP)存入。

此外,GLP 在 GMX 也是一个特殊的 Token,也被称为流动性代币,是一揽子加密资产的集合代表(类似指数基金),价格会随着资产池中的资产变动而变动。当用户向 GMX 提供流动性时,直接在平台上用 BTC、ETH、USDC 等单一资产购买 GLP 并质押即可,不再是按 1: 1 比例提供两种代币,如 ETH/USDC;但用户撤回流动性时,只需将 GLP 兑换为所需资产即可。由于是提供单一资产即可提供流动性,因此无需考虑 LP 常见的无常损失。

GLP 价格及数据

截至 3 月 20 日,在 Aribtrum 其 GLP 池中存放的加密资产价值约为 4.8 亿美元。

由于 GLP 持有者为 GMX 杠杆交易提供了流动性,即所有交易的对手方都是 GLP,即多方和空方的交易对手都是 GLP 池。所以,GLP 与合约交易员之间也仍然是零和博弈——当杠杆交易者亏损时,保证金会直接分配给 GLP,GLP 价格会上涨,GLP 持有者获利;当杠杆交易者盈利时,交易员赚取利润也来自 GLP,GLP 价格会下跌,GLP 持有者将亏损。除此之外,持有 GLP 还可以获得 GMX 平台的交易手续费的分成。

GMX 的平台治理 Token 名字也是 GMX,供应总量约为 1325 万,如今,暂报 82 美元,市值为 7 亿美元。

3、原生去中心化交易平台 Camelot(GRAIL)

Camelot 是 Arbitrum 上的原生 DEX,支持其生态内原生资产的即时兑换及交易。目前,Camelot 应用 TVL 为 9984 万美元。

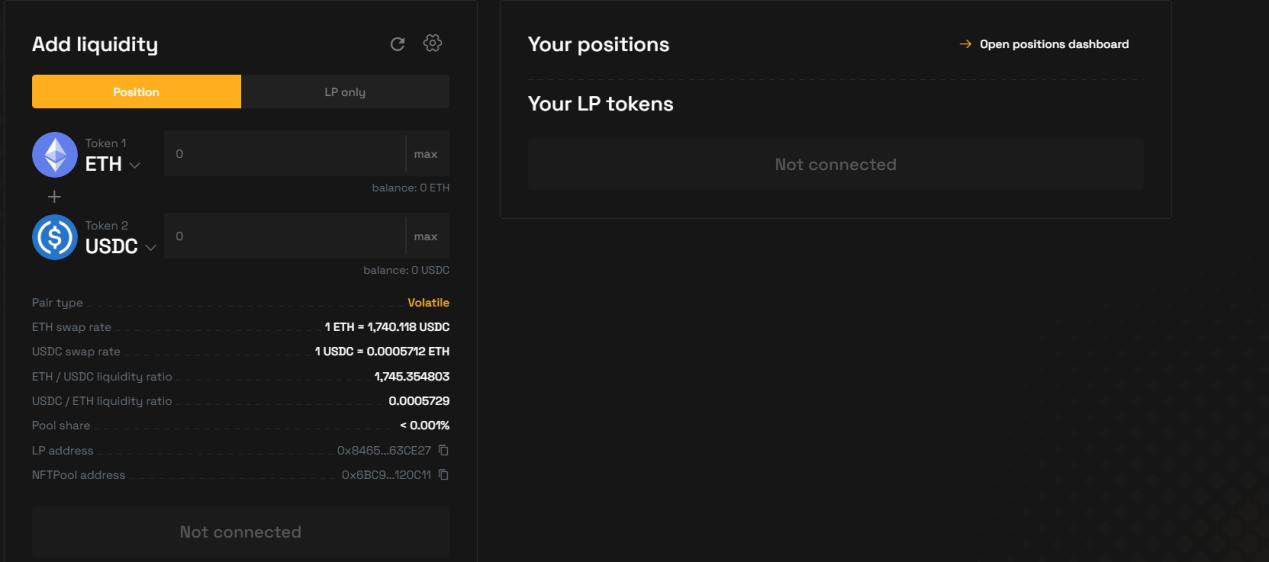

Camelot 自称是一个创新且高度灵活的 DEX,采用了 Uniswap V2+Curve 双 AMM 机制,支持低滑点交易波动性和稳定性 Token 交易对。

在这些功能基础上,Camelot 平还台增加了 Launchpad 功能、支持动态定向交易费用,以支持项目方为每个资金池设置不同的费用,还可以根据交易买卖方向的不同来定义费用。如,新启动的项目可能需要限制抛售压力,可以将卖出的手续费设置的比买入更高。就拿 Camelot 自身的平台币 GRAIL 来说,用 USDC 买入的手续费比例为 0.3% ,卖出的手续费比例为 1% 。

此外,Camelot 将 LP 资产与 NFT 结合、支持项目方根据需求设置特定的激励措施。

目前,DEX 上的流动性激励政策采用的大多是,用户将 LP 资产投入到有奖励的资金池中,s 所获奖励的多少取决于在总资金池中占有的份额。不过,这种模式有一个缺点,资金池中所有的 LP 奖励都是相同的,不管提供 LP 的时长,这样就导致无法区别对待哪些追逐收益的资本还是长期支持应用的忠诚用户,因为他们对应用的可持续性影响不同,被收益趋势的资本会随着奖励代币的价格下跌或者收益的减少,随时撤出流动性。另外,用户一旦提供流动性后,LP 资产则被占据不能产生其它收益。Camelot 希望能用 LP 与 NFT 的结合解决这些问题。

在 Camelot 上,用户提供 LP 时可以将 LP Token 创建成为质押头寸 spNFT。相较于普通的 LP 流动性凭证,spNFT 是一个生息头寸凭证,除了可以获得常规的交易手续费外,还可以获得其它项目方奖励的其它收益,如锁仓 LP 提升收益。

Camelot 将 LP 转化为 spNFT

如在 Camelot 平台上提供流动性时,用户可选择“Position”和“LP only”。若选择前者(Position),则用户在提供流动性的同时会自动将 LP 创建质押头寸,选择流动性的锁定时间,锁定时间不同收益也不同,这时用户提供流动性后获得的也并非 LP 代币,而是 spNFT 代表在 Camelot 质押头寸;如果选择后者(LP only),流动性提供者只能获得资金池交易手续费分成。

此外,项目方可以通过激励池 Nitro Pools 设置额外激励措施,如用户向 GMX/USDC 池添加流动性并将 LP 创建为质押头寸 spNFT,这时项目方想要奖励对流动性长期支持者,那么他就可以在 Nitro Pools 中设置另外的奖励,用户把持有的 spNFT 质押到 Nitro 池后就可获得额外的收益。

总的来说,Nitro Pools 希望能根据用户提供 LP 的时长来奖励用户、并希望 LP 资产可以有更高的资本利用效率。

Camelot 的原生代币为 GRAIL,最大发行量为 10 万,暂报为 4087 美元,市值 3992 万美元。

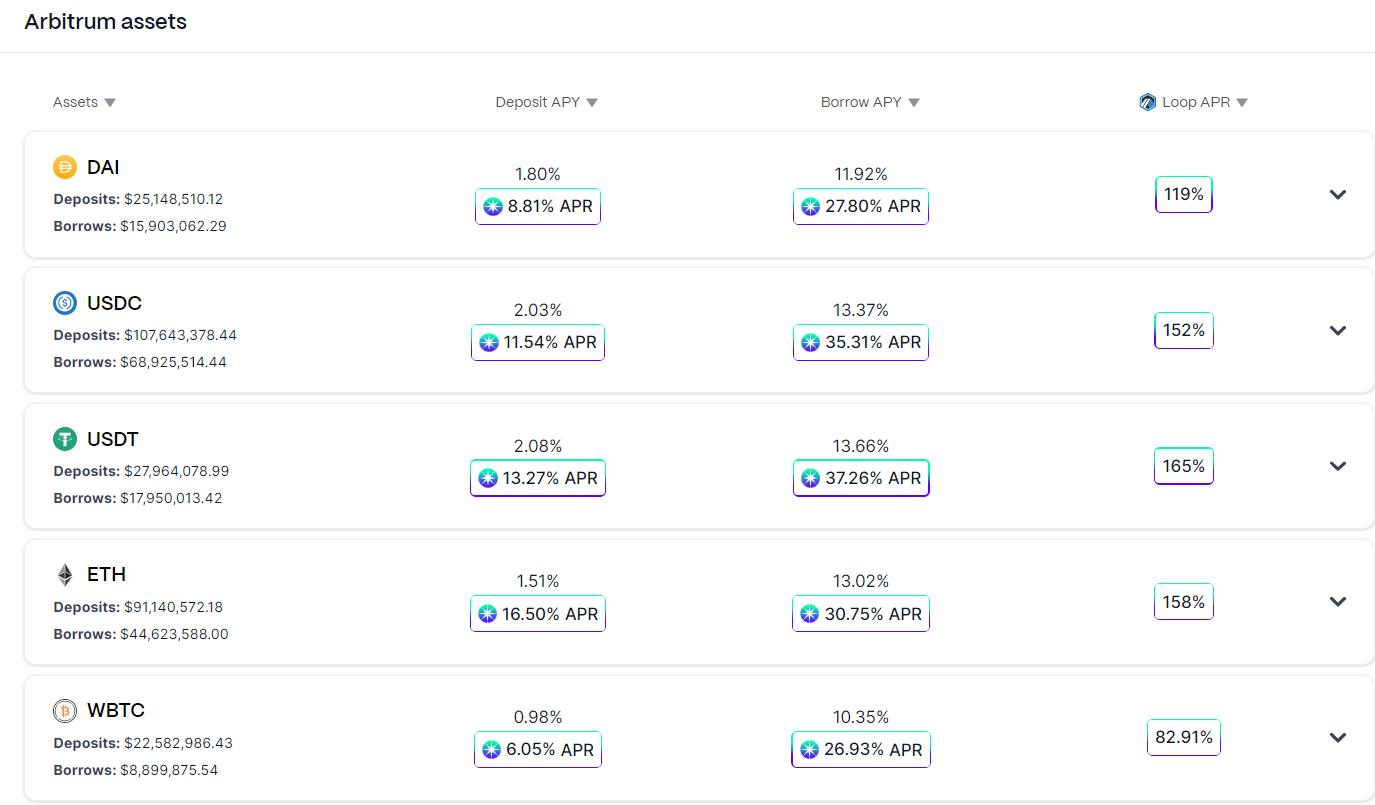

4、全链借贷平台 Radiant Capital(RNDT)

Radiant Capital(简称为 Radiant)通过 LayerZero 跨链技术搭建的全链流动性借贷平台,这意味着你可以在一条链上存入资产,同时在另一条链上借贷。如用户可在 Arbitrum 上存入抵押品 USDT,可在 Polygon 上借出 ETH 或在 BNB Chain 链上借出 wBTC 等。

不过,就 Arbitrum 单条链来说,Radiant 是一个超额抵押借贷平台,支持用户存入或抵押借出加密资产。Radiant 目标是成为第一个全链货币市场,用户可以在任何主要链上存入任何主要资产,并跨多个链借入各种受支持的资产。截至 3 月 21 日,Radiant 平台 TVL 为 8019 万美元。

目前,Radiant 仅支持用户在 Arbitrum 链上存入或借出 DAI、USDC、USDT、BTC、ETH 等。Radiant 在使用上也非常简单,你可以选择 DAI、USDC、USDT、ETH 和 WBTC 作为抵押品存入到协议中,然后你就可以在不出售代币的情况下,获得一笔新的流动资金来使用,从而提高你的资金效率。

存款成功后,你就可以进入借款页面进行借款,系统会根据你的存款金额自动计算出你的借款额度,选择你要借出的币种之后,你只要输入借款金额和要借出的公链就可以了。

Radiant 支持的借贷资产

3 月 19 日,Radiant 上线了V2版本,将支持更多资产,将会扩展到多个新链,近期将在 BNB Chain 上跨链扩展部署。

Radiant 的平台代币为 RDNT,发行总量为 10 亿,现报价为 0.46 美元。

5、去中心化的“任天堂”Treasure(MAGIC)

Treasure DAO(简称 Treasure)是 Arbitrum 上原生的元宇宙游戏生态系统,旨在通过其生态通证 MAGIC 将游戏和玩家聚集在一起。

Treasure 最开始是 Loot 生态上的一个 NFT 项目,后独立成为一个共享资源、社区和基础设施的去中心化游戏生态系统。该平台融合了 NFT、DeFi 和 GameFi 等应用,旨在希望能支持 NFT 和元宇宙项目在该平台上搭建自己的生态,并能实现项目间的融合。

Treasure 产品

目前,Treasure 生态内主要的产品,包括资源通证 MAGIC、NFT 交易市场 Trove、DEX 交易平台 Magicswap、原创及合作链游。

-

MAGIC 是 Treasure DAO 的原生 Token,最早发行于 2021 年 9 月,总供应量为 5 亿,暂报 1.81 美元。MAGIC 是 Treasure 生态的核心资产,它可以用来购买 NFT,有支付媒介的作用,还可以通过消耗 MAGIC 参与游戏或者升级锻造游戏中的角色,生成新的资源等等。MAGIC 在 Treasure 生态中属于有限资源,产出数量会越来越少,参与人员要想法获得稀缺的 MAGIC,数量越多也意味着你在 Treasure 生态中的能量越大。Treasure 也正在围绕 MAGIC 的获取构建各种故事。

-

Trove 是 Treasure 生态系统的 NFT 交易平台,支持用户收藏、购买 Treasure 生态内的 NFT,于 2021 年 11 月推出,目标是成为对标 OpenSea 的 Arbitrum 生态 NFT 交易平台。目前,Trove 该平台上线的 NFT 以 ETH 和 MAGIC 计价,Trove 市场上的 NFT 多为 Treasure 生态内的 NFT。不过,根据官方规划,Trove 将来会允许在列出未经许可的收藏品,也计划未来也将开放多链生态。

-

Magicswap 是 Treasure 生态系统中的 DEX,目前,支持 MAGIC/Gfly 和 MAGIC/ELM 交易,后面两个使其生态内的游戏代币。

链游包括原创游戏 Bridgeworld、The Beacon 等及社区游戏 Smolverse。

-

Bridgeworld 是 Treasure 生态的原创游戏,是一个商业战略的竞争策略游戏,用户可以在这里开采和收获 MAGIC 代币。该游戏中融合了多个 DeFi 概念,旨在构建一个由资源和叙事连接起来的更开放的元宇宙故事,是 Treasure 元宇宙的中心。 在该游戏中,军团(Legion)是游戏中的英雄角色,也是重要的 NFT 资产,可以在 NFT 市场购买或者用 MAGIC 铸造,玩家以军团身份进入游戏,玩家可以通过安排军团做任务来获得奖励属性的“宝藏(Treasure)NFT”,玩家可以用宝藏 NFT 开采 MAGIC 代币,或者生成新的资源或开采道具等,加速 MAGIC 的生产速度。此外,BridgeWorld 还支持玩家为游戏中的 NFT 构建新的故事或游戏,还支持将其它项目 NFT 融入该游戏中。

-

The Beacon 是 Treasure 推出的像素风动作角色扮演((RPG))游戏,玩家可以免费或付费获得角色 NFT,然后进入地下城冒险或者进入酒馆答题,两类行为都可以获得掉落物 NFT,付费获得的角色冒险后获得的 NFT 可以在 NFT 交易市场售出获利,该游戏推出后曾红极一时。

-

Smolverse 最初起源于由 Treasure 社区推动的一个 NFT 项目,目前该项目集成了三个主要的 Smol 系列的 NFT,包括 Smol Bodies(像素风格的肢体图片,肢体也会变大)、Smol Pets(像素风的宠物,是 Smols 的伙伴)和 Smol Brains(猴子脑袋的像素图片,脑袋可以随 IQ 增长变大)。3 月 3 日,Treasure 宣布推出游戏工作室 Darkbright,负责生态内 Smolverse NFT 项目游戏的开发。.

由此来看,Treasure 成为 NFT 或游戏新生项目的孵化地,除提供 NFT 交易平台、DEX 等一系列基础设施外,还形成了项目从诞生、运营到后续故事的完整搭建链。Treasure 显然已成为了去中心化的“任天堂”,NFT 或游戏项目的孵化及发布平台。。

6、去中心化衍生品交易平台 Gains network(GNS)

Gains Network 是搭建在 Polygon 和 Aribtrum 上的去中心化的衍生品交易平台,除提供加密货币的杠杆交易外,还提供外汇、代币化股票、指数等的杠杆交易。

推出的去中心化杠杆交易平台 gTrade 是 Gains Network 的核心产品。根据 Dune 数据显示,gTrade 平台已产生的交易量为 322.7 亿美元,产生的交易费用为 2323 万美元。

gTrade 平台为交易者提供高达 150 倍的加密资产杠杆、 100 倍的股票杠杆和 1000 倍的外汇交易杠杆。

无论交易对如何,在 gTrade 平台上,杠杆交易对手都是由仅有 DAI 的金库提供流动性,与用户在 GMX 的 GLP 一样,DAI 金库充当该平台上的杠杆交易者的交易对手方,用户存入 DAI 就可以开空投或者多头头寸,用户还可以在 DAI 金库中存入 DAI 充当 LP,赚取交易费用的同时,需要承担作为杠杆交易者对手盘的盈亏。

gTrade 交易对

另外,gTrade 在 Polygon 的最小头寸规模为 1500 DAI,Arbitrum 的最小头寸规模为 7500 DAI,这是由用户的抵押品乘以用户的杠杆计算得出的。这意味着如果用户想在 Polygon 上使用 10 DAI 的头寸规模,应该使用 150 倍的杠杆( 10* 150 = 1500),当然用户可以通过使用更高的抵押品来使用更低的杠杆,如可以使用 100 DAI 抵押品和 15 倍杠杆即可( 100* 15 = 1500)。

Gains Network 平台代币是 GNS,发行总量为 3044 万,现报价为 7.95 美元。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum