今晚市场博弈PPI和消费者信心数据 币市仍保持较高同步性

最近的风险市场确实渴望着利好的刺激,昨天晚上的当周初请失业金都能接棒Nick的推文,带动了纳指期货的上涨。但是也不得不佩服美联储的预期管理,即便是在静默期都可以对市场操控。不过确实就业数据是当前美联储最关注的,但是需要注意的是每次到节假日前夕都会出现较高的失业金申请。

另一方面的数据是美国续请失业金的人数继续保持上升,已经达到了170万人,并且突破了今年2月以来的最高数值,这也说明随着美联储对于市场的施压,更多的企业开启裁员,劳动力市场也在持续降温,更多已经失业的美国人会更难找到合适的工作。而该数据也间接的证明了美联储加息的成效。

但毕竟这只是非重点数据,对于行情影响并不算大,而维持的时间也仅仅是能到今天晚上为止,因为今天晚上还将会公布11月的生产者物价指数(PPI),该数据主要用于衡量各种商品在不同生产阶段的价格变化情况。说白了就是商品的成本价格的变化,成本上升必然会提升销售的价格,反之则会起到降低通胀的作用。

所以今晚的PPI数据依然是一个博弈的重点,如果该数据能在预期之内风险市场必然会有提振的情绪,带动美股开盘的上涨。另一个12月密歇根大学消费者信心指数也是一项关键的数据,如果消费者信心继续走强,则意味着消费会继续上升,这对于美联储希望抑制购买情绪非常不利,所以该数据的利好就是市场的利空。

尤其明天又是一周的最后一个交易日,因此在PPI决定了开盘走势后,消费信心就把持了开盘后的走势,相信这两个数据对于风险市场有作用的同时也会对币市产生影响,就像是今天凌晨拜登发表全美平均油价低于一年前水平后,美股出现大幅上涨的后,带动BTC和ETH的价格也出现明显的上升一样。

因为我们都知道,在当时币市并没有任何的利好,所以从宏观视角来看,币市仍然和纳指期货有较高的相关性。而和黄金的共性就相差较多了,虽然这并不能说明是币市回归了纳指期货的高度同步,但还是能证明币市依然受到宏观情绪的影响,而石油价格的下跌则进一步的促使了美国通胀的下行可能。

从油价布伦特和WTI油价走势来看,确实当前的美国油价已经来到了2021年下半年的平均价格,石油的下行对于通胀的作用也较为明显,尤其是一直居高的货运。这是不知道这种下跌是否可以长期维持,毕竟欧佩克又要开始减产了,而且俄罗斯未必不能找到突破价格封锁的路径。另外油价下跌也有预期经济衰退的原因。

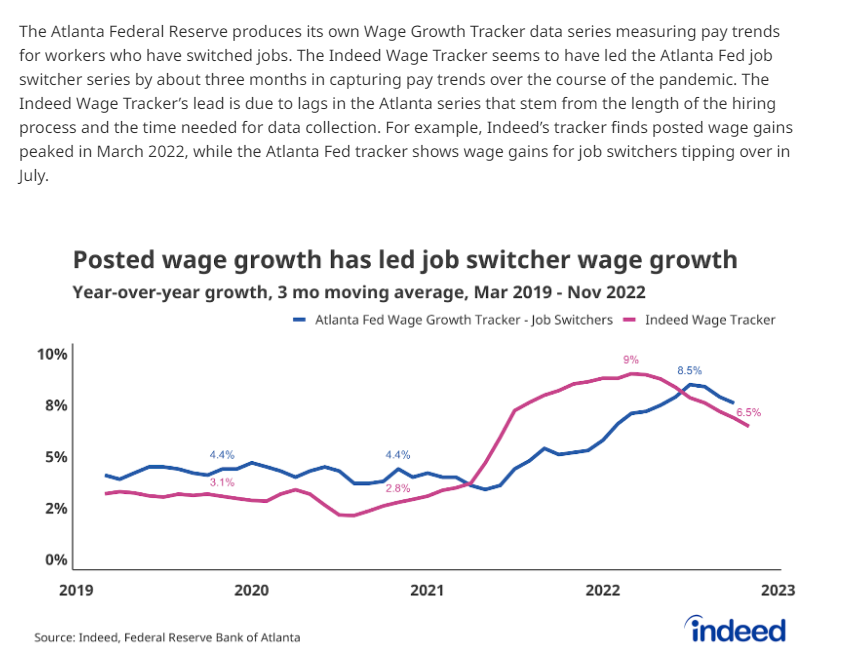

能否长期维持才是最重要的。而且就好像说好的一样,你方唱罢我方登场,在拜登“拉盘”后,Nick紧接着又发布了一推推文,相比上一次阐述房价下跌,“暗示”利好以后,这条推文又将刚刚上涨的美股打击了一次,Nick的推文引用的是亚特兰大联储11月工资增长的数据,工人的时薪与10月份保持一致,增涨了6.4%。

但跳槽者的时薪则从7.6%上升到了8.1%,从侧面说明了就业的强势并伴随着薪资的提升,而薪资的提升就意味着成本的增加。在Nick发布的这条推文后,美股出现了短时的下跌。但很有趣的是,几乎在同时,美国的招聘网站Ideed也发布了一条数据,并且质疑了亚特兰大联储数据出现了三个月的滞后性。

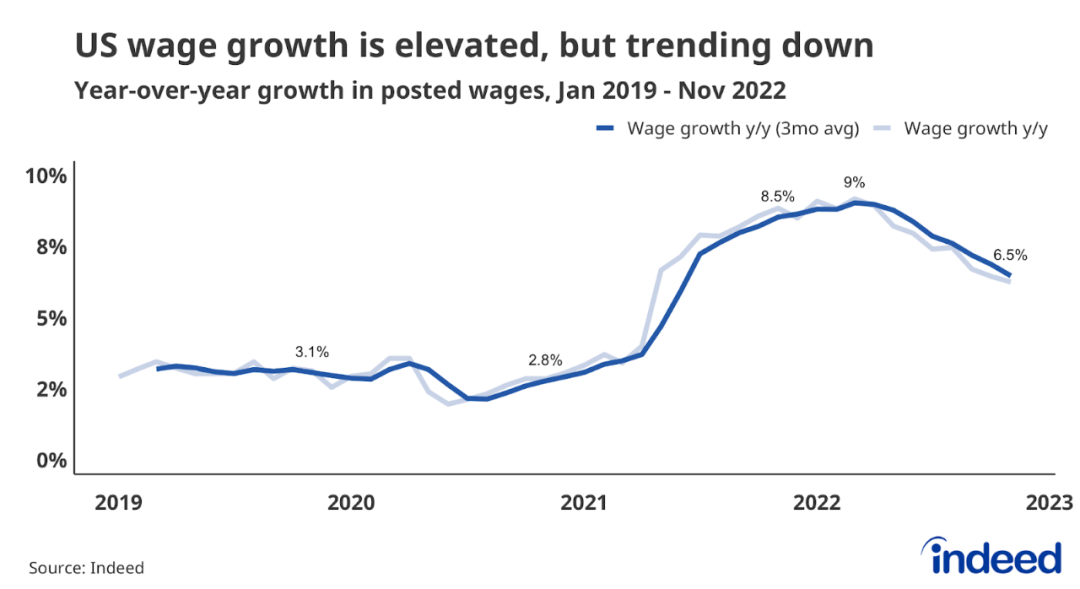

同时在数据中也表明了,随着招聘广告中发布工资的数据,可以看到虽然11月的工资增涨确实高于2019年11月的3.1%,但近几个月公布的工资同比增幅大幅下降,低于2022年3月9%的峰值。并且相信随着低薪职业增涨趋势的大幅降低,在2023年的下半年劳动力市场有望回复到新冠疫情之前的水平。

当然我们作为吃瓜群众很难去做出准确的判断,但从两幅数据图的对比中仍然可以看到,确实工资是处于下行的状态,而且对于美联储来说,对于数据的判断仍然是以劳工部发布的非农数据为主,而目前这些“第三方”公布的数据只能起到辅助的作用。年前最大的博弈仍然是下周二的CPI以及下周四的议息会议。

目前很多的投资者在博弈美联储在12月15日议息会议中的表现,在还没有获得最新通胀数据前,按照目前已知数据的汇总来看,想要下注美联储转向的风险依然是较大的,虽然12月加息50个基点仍是最大的可能,但终端利率很有可能会从11月份默认的5%上调到5.25%,那么风险市场是否有足够的预期才是最关键的。

而回到币市的数据来看,前边的分析已经阐述了即便是币市仍然处于较为恐慌的情绪,但走势和主流风险市场还是保持着大方向的一致性,所以当宏观情绪面出现调整的时候BTC和ETH的价格也必然会跟随,尤其是在美联储宣布加息和终端利率这种会改变趋势的行情前,所以存粹的币市链上数据暂时影响还是较低。

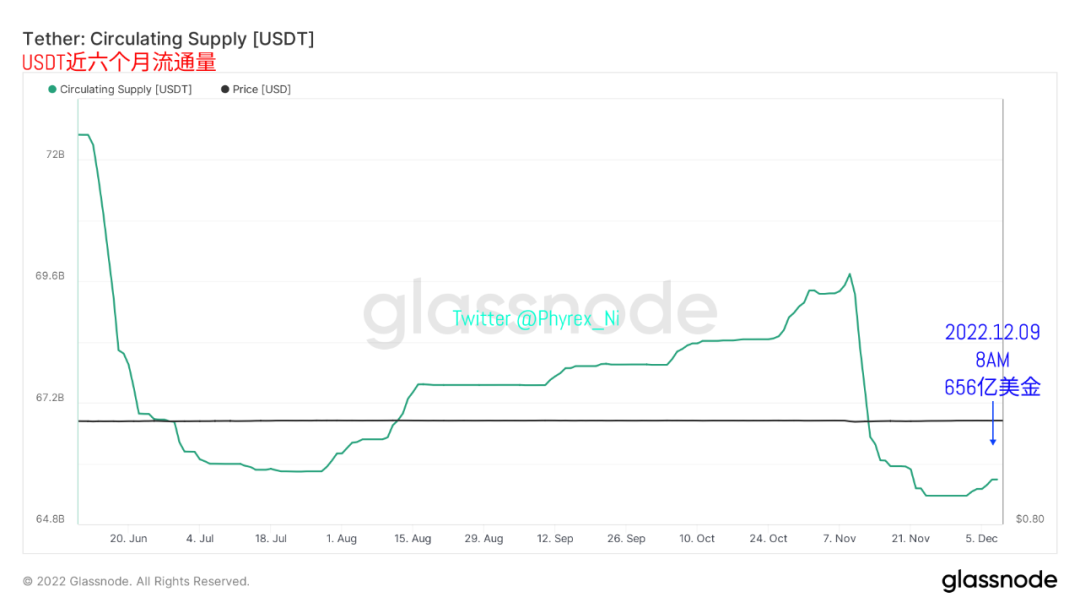

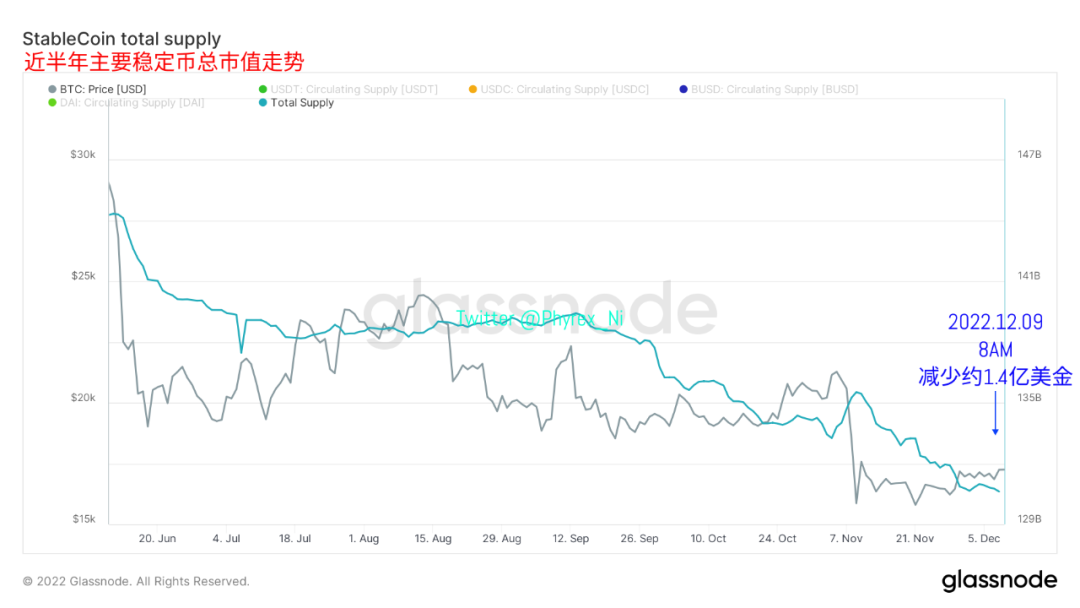

但包括稳定币市值以及币市的流动性数据依然在中长线可以给出较强的指引。尤其是主力稳定币市值的增减是目前最清晰判断币市反弹和反转的工具。从截止到今天早晨八点的数据来看,USDT的市值并没有出现继续增涨的情况,但如果将时间拉长,还是可以看到周内USDT市值有超过半数的上涨,总增涨将近2亿美金。

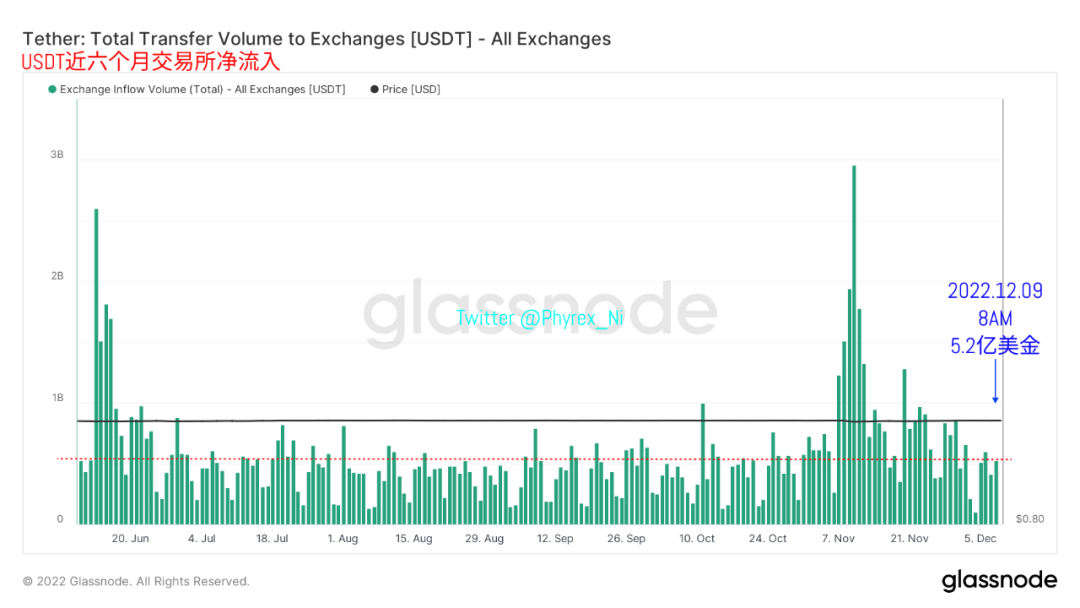

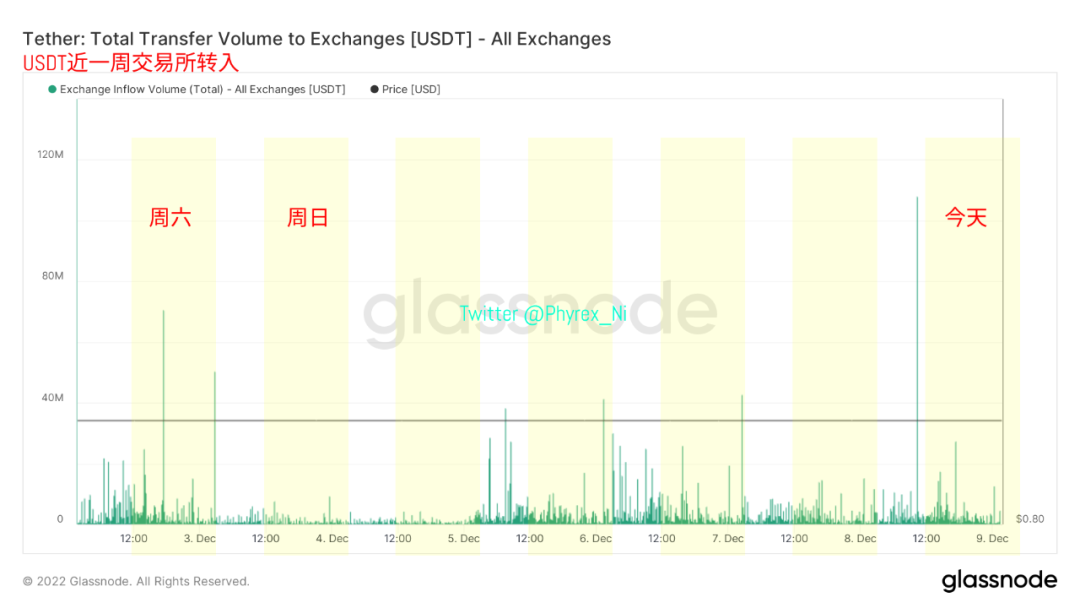

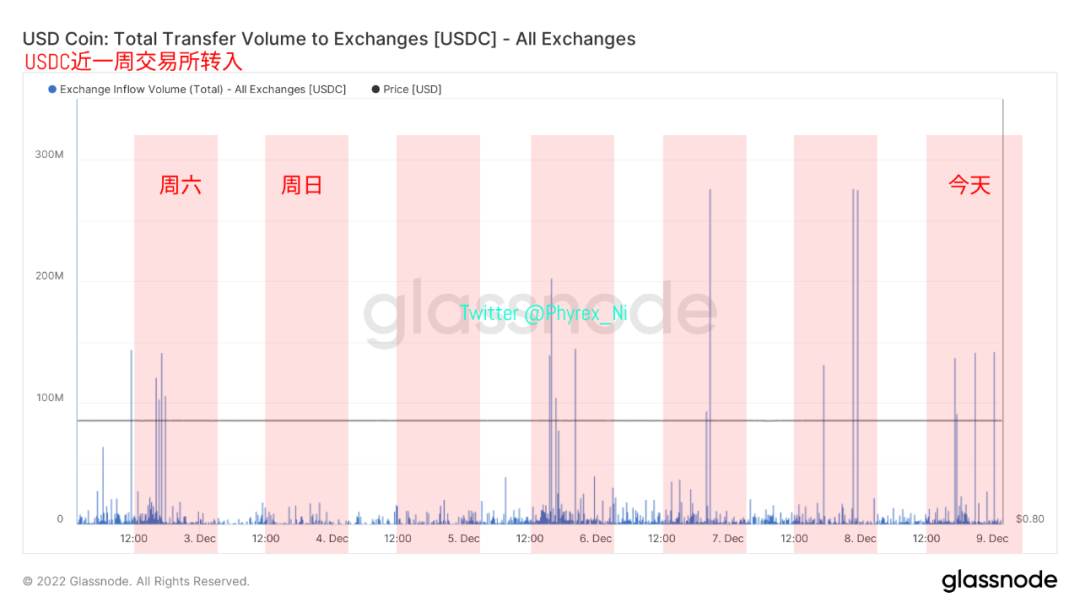

虽然这并不能说明USDT再次开启了大规模的购买行情,但市值的增涨仍然可以判断出欧洲人或者亚洲人确实出现了入场的迹象,而且从转入交易所的资金量来看,即便是入场的资金可能尚未全部转换成购买力,但仍然处于均线以上。尤其是来自欧洲主力时区的资金量有着明显转入交易所的增加。

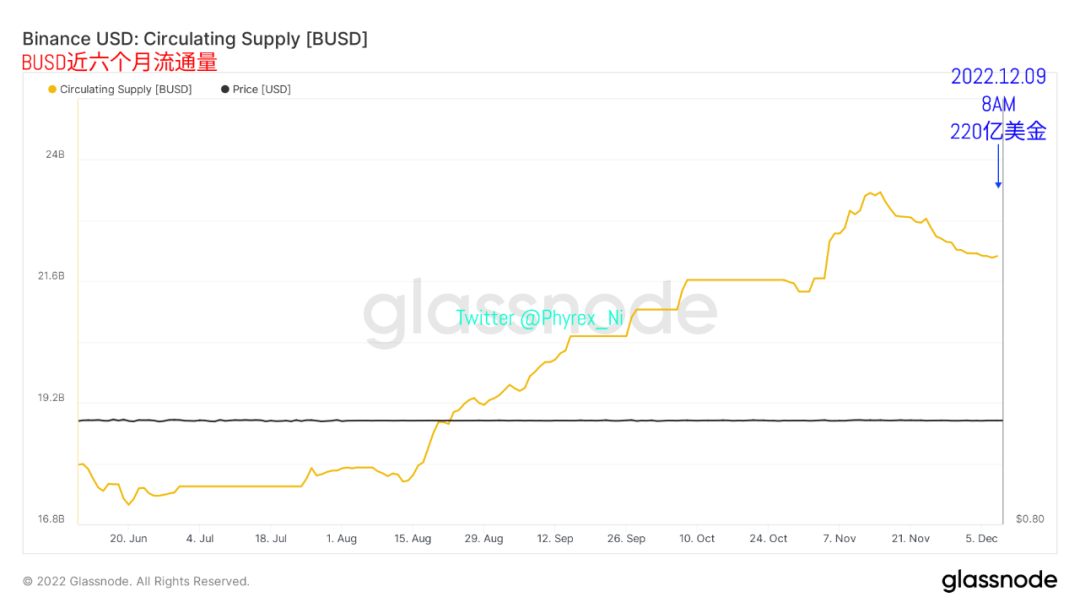

而作为成交次主力的BUSD,虽然市值出现了少许的反弹,但同样从周内的数据可以看到,整体的市值也是出现了下降的趋势,尤其是周内是一直都在下降,而BUSD的质疑声音现在也几乎没有了,那么下降的原因更多的还有可能是投资者的离场。而BUSD所代表的还包括了Binance的成交量上限,这并不是一个利好的数据。

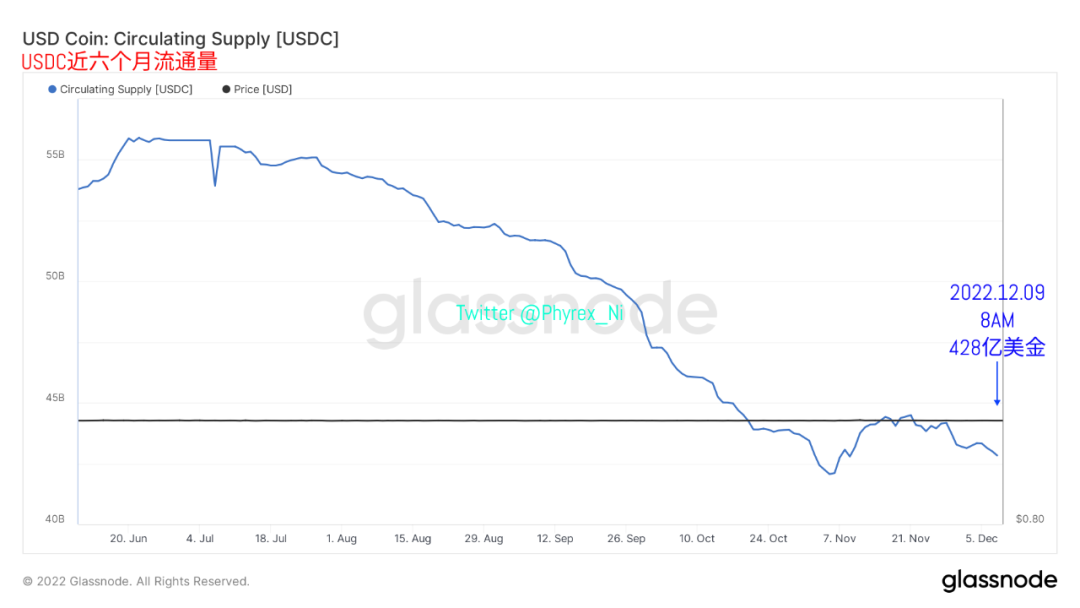

代表了美国机构和美元的稳定币USDC的市值,在今天同期也出现了下跌的情况,虽然比BUSD好的地方在于周内并不止是市值缩减,还是有增加的迹象,但总体来看增加值仍然不敌减少量,所以这也代表了更多的美元资金依然在逃离币市,而这部分的资金很有可能会进入到美债,美股甚至是黄金的市场。

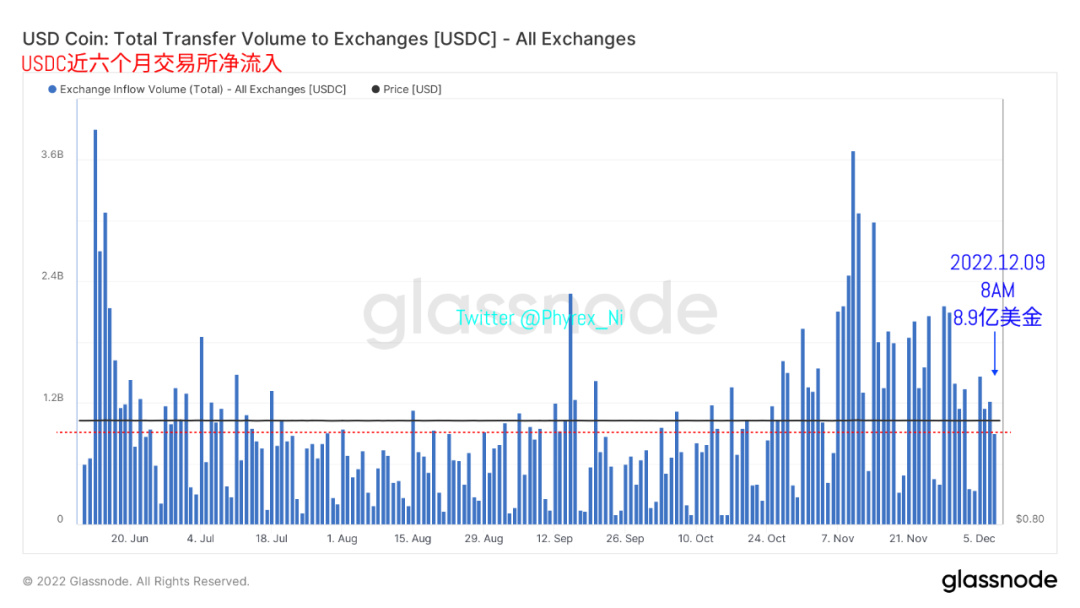

而同样可以从转入交易所的资金量看到,也如同USDT一样出现了下滑的趋势,虽然当前的资金量仍然是处于较高的水平,但还仅仅是存量资金的博弈。而且从转入量来看,近半数的USDT都转入到了Binance,而超过70%的USDC则是进入到了Coinbase,但Coinbaes的成交量只有Binance的十分之一左右。

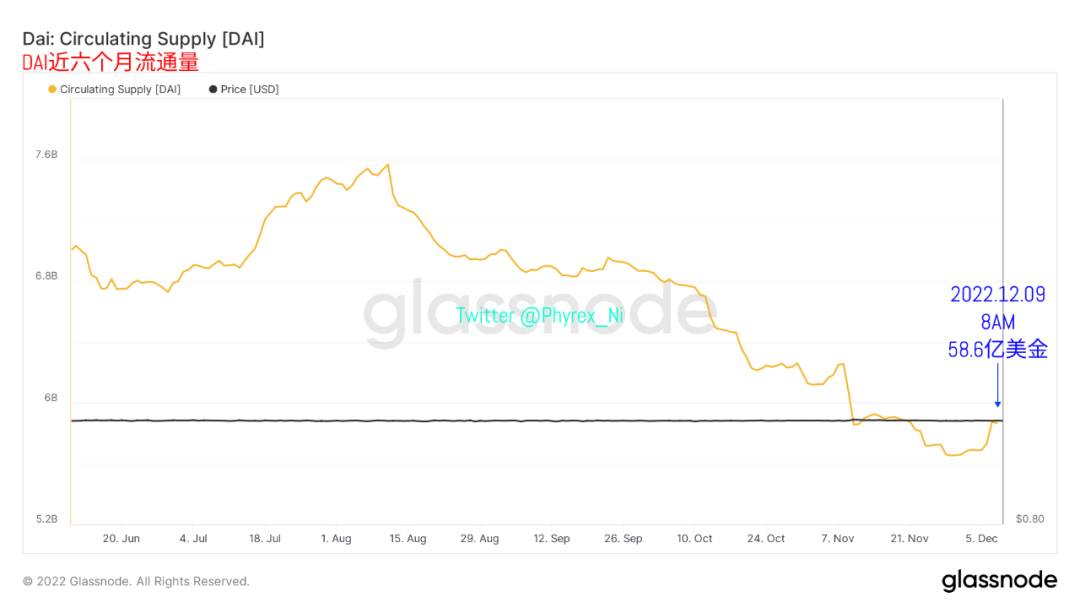

最后就是代表了ETH现货杠杆的DAI的市值,在前天出现了大幅上涨后,目前又出现了小幅的下调,目前对于DAI的市值判断还是有些模糊,尤其是大幅上升的原因是来自于持仓大户开启了现货杠杆,还是因为背书中的USDC出现了增持。所以从总的稳定币市值走势来看,在去掉了DAI的不确定因素后。

可以明显的看到三个主力稳定币的市值是依然保持着下跌的趋势,即便是USDT在周内的连续市值增涨,也无法扭转BUSD和USDC市值的降低,因此我们也能知道,目前的币市行情依然不够乐观,主力资金依然是处于离场的状态,并没有更多外部资金入场的迹象,这也导致了币市的反转还是有较大的难度。

总结:当前的风险市场受到宏观情绪的影响仍然非常的强烈,尤其是随着通胀下降的预期,更多的投资者开始博弈美联储在12月公布的终端利率会否回复到曾经暗示过的5%,但从目前的综合数据来看可能实现的难度较大。毕竟对于美联储来说不希望通过一个预期的数字来过于刺激风险市场的走高。

今天晚上即将公布的PPI及消费者信心指数,如能实现预期之内必然会对风险市场的情绪有较大的提振,CPI的预期利好更会推向高潮,这些都不是美联储想要看到的,因此更加鹰派的点阵图并非没有可能。而币市随着主力稳定币市值的走弱,转入交易所的资金量降低,仍然更多依靠的还是欧洲人的购买力。

同时通过数据的判断BTC和ETH与纳指期货的同步性还是保持着较高的一致性,这对于目前的币市来说只有好的作用,毕竟即便是美国即将陷入经济衰退,但在这之前美联储的货币政策必然会先出现松动,对于没有业绩的币市来说,只有和主流风险市场的同步再有机会赢得主力资本市场的青睐。(结束)

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum