BitMEX 创办人预测:合并升级后,以太币可能会略微下跌

美国金融大鳄索罗斯的核心理论「自反性理论」是指市场参与者和市场价格之间存在一个反馈循环——市场参与者对特定市场形势的看法将影响和塑造该形势的发展。市场参与者的预期会影响市场事实(基本面),而市场事实反过来又会塑造参与者的预期。也就是说,参与者有意无意地往往在促成他们所预测的未来方面发挥着重要作用。他们的偏见会强化价格上涨或下跌的趋势,因为未来会成为一个自我实现的预言。

将套用这一理论来讨论以太坊合并。结论是:合并本身不受以太坊价格的影响,其成功或失败完全取决于以太坊核心开发者的技能。

合并将带来两个变化

1.它将消除每个区块的 PoW ETH 奖励(即付给矿工的ETH,以换取他们提供的算力来维护网络)。目前,这些奖励每天总计约13000 ETH。合并后,矿工每天获得的奖励将从13000 个ETH 降至每天1000 到2000 个ETH ,这些矿工将被替换为网络验证者(也就是那些使用ETH 的人,他们通过帮助确定哪些ETH 交易是有效的,哪些交易是无效的来换取更多ETH)。这些奖励将以相同的速率发生,无论ETH 的价格和以太坊网络的使用情况如何。

2.每个区块都会燃烧一定数量的gas 费用(这意味着用于支付这些费用的ETH 将永久退出流通)。这个变量取决于网络的使用情况。网络的使用是一个自反变量,稍后我将对此进行更详细的解释。

总ETH 膨胀=区块奖励- gas 燃烧费用

将区块奖励作为当前局部条件下的常数。gas 费取决于网络的使用情况。

1.通货膨胀=区块奖励> gas 费

2.通缩=区块奖励< gas 费

那些认为ETH 将成为通缩货币的人也必须相信,网络使用量(因此,用户支付的ETH 消耗的费用)将足够高,以抵消每个区块奖励的ETH 作为验证者的奖励。然而,要评估他们是否可能是正确的,我们必须首先问——什么决定了以太坊这样的加密网络的使用量?

在选择L1 智能合约网络链时,用户有很多选择。其他L1 链包括 Solana 、Cardano、Near 等。以下是我认为影响用户选择L1 链的因素:

市场参与者对市场形势的看法;

1.应用程式:哪个网络拥有最稳健的Dapp?

2.这些应用程式中哪些是领先的?这些应用程式中哪一个具有最大的交易流动性?

市场参与者对形势的预判

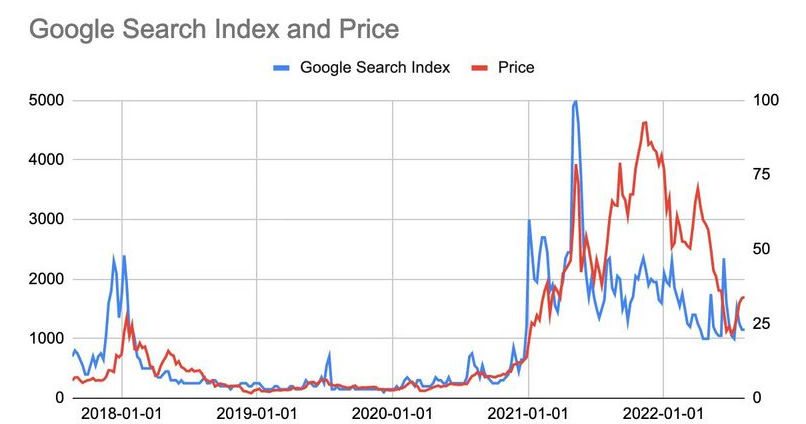

媒体宣传比与ETH 价格存在自反关系。上图为以太坊Google 搜寻热度和以太坊价格。可以看出它们是密切相关的。如果我在两个数据序列之间运行一个相关性,r = 0.77。从概念上讲,这是有道理的。人们对以太坊网络的兴趣随着其原生代币的价格涨跌——随着价格的上涨,越来越多的人听说了以太坊,并希望购买和使用网络,进一步推动价格上涨。

应用程式

网络上应用程式的质量取决于网络工程师的质量和数量。作为一名开发人员,你要为人们创造使用的东西。如果没有人使用网络,你就不太可能使用它进行开发。显然,开发人员希望使用自己熟悉的语言编写代码,但这种偏好与在给定的去中心化网络上可以互动的用户数量相比是次要的。

开发者的数量与他们的作品能够服务的用户数量直接相关。正如我们上面所建立的,给定网络的用户数量直接与原生代币的价格相关。因为用户数量和价格共享一种自反关系(reflexive relationship),那么开发者数量和价格也必须共享一种自反关系。随着价格的上涨,越来越多的人听说了以太坊,越来越多的人使用该网络,越来越多的开发人员被吸引到网络上开发应用程式,从而吸引了庞大且不断增长的用户基础。应用程式越好,加入网络的用户就越多。

未来加密世界的两种可能性

1.ETH 的通缩程度取决于燃烧的gas 费。

2.gas 费的多少取决于网络的使用量。

3.网络的使用取决于用户的数量和应用程式的质量。

4.用户数量和应用质量与ETH 的价格存在自反关系。

因此,由传递性可知,通缩幅度与ETH 价格存在自反关系。考虑到这一点,未来的加密世界有两种可能性。

如果合并发生:

如果合并成功,价格和货币通缩量之间存在正的自反关系。因此,交易者今天就会购买ETH,他们知道价格越高,网络就会被使用得越多,它就会变得越通缩,推动价格上涨,导致网络被使用得越多,如此循环往复。这对牛市来说是一个良性循环。当所有人都有一个以太坊钱包地址时,就会出现天花板。

如果合并没有发生:

如果合并不成功,价格和通货紧缩的数量之间将存在负自反关系。或者,换一种说法,价格和货币通膨之间将存在一种正自反关系。因此,在这种情况下,我认为交易者要么做空,要么不持有ETH。

这种关系有一个底线,因为该网络是运营时间最长的去中心化网络。ETH 在没有合并的情况下获得了巨大的市值。最热门的Dapp 是使用以太坊构建的,以太坊也拥有最多的任何L1 链的开发人员。

市场的意见

我们现在需要确定市场对合并成功或失败的看法。

在我看来,这可以从下面的图表中得到最好答案,它显示了ETH/ BTC 的比率。比率越高,ETH 的表现就越优于比特币。由于比特币是加密资本市场的储备资产,在我看来,如果ETH 在现阶段的表现优于比特币,这意味着市场认为成功合并的可能性越来越大。

自加密信贷危机后,ETH 的表现超过了BTC 约50%。因此,认为可以合理地假设,市场越来越有信心,一场成功的合并即将到来。目前由以太坊核心开发者提出的预期合并日期是2022 年9 月15 日。但这只是现货市场的观点。衍生品交易员的观点呢?

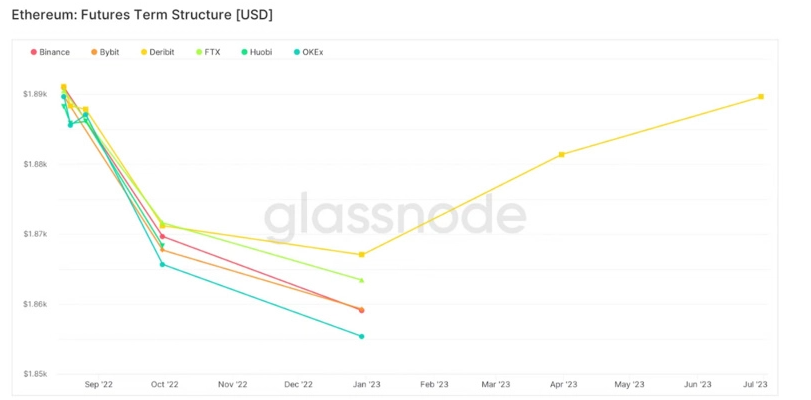

上图说明了ETH 期货的期限结构。期货期限结构根据到期时间绘制期货合约 的当前价格。它允许我们通过计算期货合约相对于基础现货价格的溢价或折价,来预测不同期限的供需状况。

1.现货溢价=期货价格< 当前现货价格;贴现期货交易

2.期货价格> 当前现货价格;期货溢价交易

考虑到到2023 年6 月的整个曲线都处于现货溢价交易状态,这意味着期货市场预测到到期日ETH 的价格将低于当前的现货价格。在利润率上,抛售压力大于买入压力。

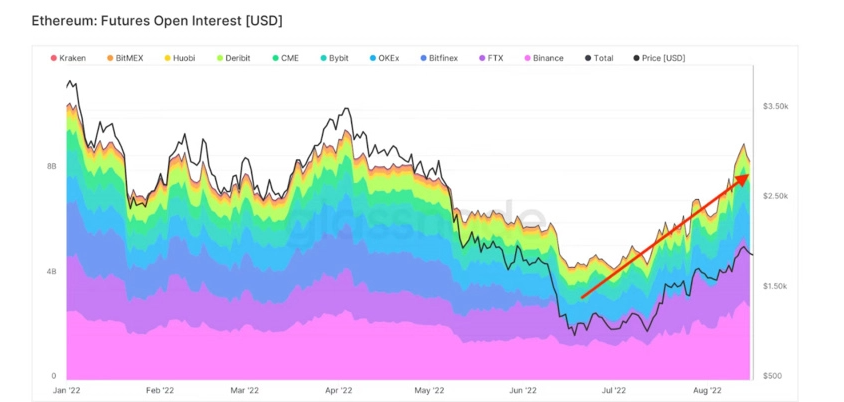

这是ETH 期货未平仓合约的图表。未平仓合约是市场参与者在给定时间点持有的未平仓期货合约的总数。正如你所看到的,它正在从6 月中旬加密货币信贷崩溃期间的低点回升。未平仓量增加的同时曲线处于现货溢价状态。在我看来,这意味着抛售压力在不断加大。相反,如果曲线处于期货溢价(期货价格> 当前现货价格),未平仓合约数量增加,这将表明边际上存在巨大且不断上升的买入压力。

目前抛售压力的两个潜在原因

1.你做多了ETH,但不确定合并是否会成功或何时会发生,所以你通过以高于当前现货价格的价格出售期货合约来完全或部分对冲你的ETH 敞口。

2.你希望合并发生,并希望能够捡到免费的公链分叉的代币,当ETH 的某些相关代币抵制合并并创建一个分叉来维持ETH 的PoW 链时,这些代币将被铸造并分发给所有ETH 持有者。所以,你做多了以太坊,但你也想通过卖出期货合约来对冲以太坊的风险。如果你以低于收到的链拆分代币价值的折扣出售期货合约,那么你就可以获利。

我认为,成功的合并将在一定程度上带来买入压力,在此过程中扭转做市商的期货头寸。他们会从期货多头/空头转为平仓或期货空头/多头。他们做空的现货必须补仓(这意味着买入现货),如果他们净做空了期货,他们现在必须进入市场买入额外的现货。合并前导致现货溢价的衍生品流动的平仓将导致合并后的期货溢价。

交易决策

对于那些相信合并将按计划顺利完成的人来说,问题就变成了:你该如何表达你的看涨观点?

现货/ETH

最直接的交易是用法币买入ETH,或在你的加密投资组合中增持ETH。

Lido Finance

Lido Finance 是最大的以太坊Beacon Chain 验证器。Lido 允许玩家质押ETH 以获得验证器奖励。作为回报,Lido 将获得10% 的ETH 奖励。Lido 有一个发行代币的 DAO ——LDO。

如果你想承担更多的合并风险,这是一个有吸引力的选择。它比拥有现货ETH 风险更大,因为Lido 的价值主张完全依赖于合并的成功——而有现货ETH,它可能仍然是成功的,因为它有其他价值主张(即为市值第二大公链提供动力)。

由于合并的测试版更高,LDO 自6 月中旬加密信贷崩溃以来上涨了超过6 倍。

做多12 月期货VS. 做空9 月期货

这是一种曲线的做法。你需要非常小心地观察你的保证金。虽然你对ETH 价格没有敞口,但一方面你将展示未实现的损失,另一方面是未实现的利润。如果所讨论的交易所不允许你抵消这些损失,那么你将不得不为交易的亏损部分追加保证金,否则,你将被清算。

在谣言起时买入,还是在真相出现时卖出?

假设你通过一些以太网络相关的工具做多,问题就变成了——你是在合并发生之前完全减持还是平仓?

由于正自反性在合并前将ETH 的价格拉高,「教科书式交易:建议你至少应该在合并前减持」。但是,现实很少能达到预期。

然而通膨的结构性下降只会在合并后发生。我希望我们能看到类似于比特币减半的情况。也就是说,我们都知道它们会发生的日期,但比特币在减半后仍然会反弹。

也就是说,ETH 的价格有可能在合并后略微下跌。那些部分或全部削减持仓的人最初会对满意他们的决定。然而,随着通货紧缩的开始,由于高且不断上涨的ETH 价格和网络使用量之间的自反关系,价格可能会逐渐磨高。那时,你必须决定什么时候回到你的仓位。这通常是一个非常具有挑战性的交易情况。

你相信长期趋势,但想围绕自己的仓位进行交易。现在,你必须支付更高的价格来重新建立仓位。但当你知道是时候买回的时候,你总是在等待下跌。但这种下跌或者至少是你期待的那种程度的下跌从来没有发生过,你要么永远不会重新建立相同的仓位,要么就会错过很大一部分的收益。

有了这个思想实验在脑海中,以及我对这种情况的自反性的信念,我不会降低我在合并前后的仓位。但我将在市场抛售时增持我的仓位,因为我相信最好的价格还没有出现。

总结

本文帮助真正地思考交易,并最终增强投资组合定位的信心。如果不能合理地解释投资组合背后的想法,那么需要重新检查交易决定。

试图将金融大鳄索罗斯的自反性理论应用到ETH 合并中,这增加了信心。

希望这篇文章对大家有一定的帮助。

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。如果只是你一个人,四顾茫然,发现一个人都没有,想在这个行业里面坚持下来其实是很难的。

StarAI x XG Network: Revolutionizing On-Chain Gaming & Payments with Rust-Powered Innovation

StarAI, an early-stage AI agents platform, has partnered with XG Network, a parallel-chain Depin pro...

Bitcoin Signal That Took Price From $69,000 To $108,000 Appears Again

Data shows that a Bitcoin indicator has recently formed a pattern that has proved to be quite bullis...

Trending Cryptos of 2025 – Pepe Whales Make Moves for Web3Bay, Pudgy Penguin Price Ticks Up

Explore why Web3Bay is set to outshine PENGU price swings and Pepe whale trades. Discover its potent...